Tutti i contribuenti residenti fiscalmente in Italia sono tenuti ad effettuare il monitoraggio fiscale delle attività patrimoniali e finanziarie detenute all’estero. Si tratta dell’obbligo di dichiarare attività finanziarie detenute all’estero a scopo di investimento. Attività finanziarie, quindi, suscettibili di produrre redditi imponibili in Italia.

Attraverso il provvedimento n. 439255/2022 l’Agenzia delle Entrate ha pubblicato le modalità attuative per l’invio ai contribuenti delle lettere di compliance relative alle attività patrimoniali e finanziarie estere non dichiarate o non dichiarate correttamente. Questo sia per gli obblighi relativi al monitoraggio fiscale, sia per quelli relativi ai redditi di fonte estera. Quest’anno si tratta delle irregolarità a partire dal periodo di imposta 2020. Si tratta di lettere con le quali l’Agenzia, forte delle informazioni ottenute dallo scambio di informazioni con le Autorità fiscali estere invita a sanare le eventuali irregolarità dichiarative. Cosa che può essere effettuata mediante il ricorso allo strumento del ravvedimento operoso. L’obiettivo di queste comunicazioni, quindi, è quello di favorire l’emersione spontanea delle irregolarità da parte del contribuente con la possibilità di sanare la situazione con sanzioni ridotte.

Se negli ultimi anni hai movimentato attività finanziarie all’estero e non le hai comunicate all’Agenzia delle Entrate attraverso la dichiarazione dei redditi, questo articolo può esserti di aiuto, perché puoi trovare molte informazioni relative alle lettere di compliance connesse al mancato rispetto normativa sul monitoraggio fiscale, e su eventuali redditi di fonte estera non dichiarati. Potrai capire quali sono le possibilità a tua disposizione anche attraverso il ravvedimento operoso.

Indice degli Argomenti

- Lettere di compliance frutto dello scambio automatico di informazioni fiscali in ambito internazionale

- Monitoraggio fiscale delle attività finanziarie estere

- Lettere di compliance: soggetti interessati

- Lettere di compliance: contenuto della comunicazione

- Cosa succede quando si riceve una lettera di compliance?

- Il regime sanzionatorio

- Lettere di compliance: riflessioni

- Come modificare la tua posizione: consulenza online

Lettere di compliance frutto dello scambio automatico di informazioni fiscali in ambito internazionale

La progressiva entrata in funzione delle diverse forme di scambio di informazioni di matrice Europea e Convenzionale, ha portato l’Amministrazione finanziaria ad avere a disposizione una mole di dati importante. Si tratta di informazioni potenzialmente utili all’identificazione delle fattispecie di carattere evasivo ed elusivo a livello transfrontaliero.

Lo scambio automatico di informazioni relativo ai rapporti di natura finanziaria detenuti all’estero permette all’Amministrazione finanziaria di poter disporre di moltissime informazioni, che fino a qualche anno fa non erano disponibili. Proprio sulla base di questi dati l’Agenzia delle Entrata ha elaborate e trasmesso ai contribuenti le c.d. “lettere di compliance“. Si tratta, in buona sostanza, di comunicazioni con le quali i contribuenti vengono resi edotti su sulla presenza di anomalie relative alla compilazione del quadro RW del modello Redditi P.F. e di eventuali quadri dichiarativi collegati (solitamente, i quadri RL, RT ed RM). Detto questo, appare opportuno, prima di analizzare la portata e le problematiche legate alla ricezione di lettere di compliance andare ad analizzare, schematicamente, gli obblighi di monitoraggio fiscale.

| Le disposizioni normative sullo scambio automatico di informazioni: |

|---|

| L’art. 8, co. 3-bis della Direttiva n. 2011/16/UE, modificata dalla Direttiva n. 2014/107/UE prevede che gli Stati UE, trasmettano (a partire dal 2016) le informazioni riguardanti i residenti negli altri Stati UE in relazione ai conti finanziari di cui sono titolari. Allo stesso modo, il Common Reporting Standard (CRS), previsto dall’OCSE, prevede lo scambio di informazioni finanziarie su tutti gli Stati aderenti all’accordo. |

Monitoraggio fiscale delle attività finanziarie estere

Il monitoraggio fiscale è un adempimento obbligatorio a cui sono chiamati tutti i contribuenti fiscalmente residenti in Italia. La disciplina sul monitoraggio delle attività patrimoniali e finanziarie estere è stata introdotta nel nostro ordinamento dal D.L. n. 167/90, convertito poi dalla Legge n. 227/90.

L’obiettivo del monitoraggio fiscale è quello di porre un limite alle movimentazioni finanziarie tra Stati diversi dettate esclusivamente da motivazioni a carattere fiscale. Negli anni gli accordi sulla cooperazione informativa tra gli Stati si sono notevolmente intensificati. Dagli accordi che riguardano i soli Stati UE, si è passati ad accordi internazionali come il CRS (“Common Reporting Standard“), oppure il FATCA, di matrice USA. Oggi il monitoraggio fiscale rappresenta sicuramente uno degli adempimenti più odiati dai contribuenti. Infatti, i contribuenti interessati dal possesso (o dall’essere titolari effettivi) di attività finanziarie e patrimoniali detenuti all’estero sono obbligati a dover dichiarare queste attività in dichiarazione dei redditi. Inoltre, al sussistere di alcune condizioni, obbliga i soggetti obbligati al pagamento delle imposte patrimoniali, che sono:

L’obbligo di adempiere al monitoraggio fiscale rappresenta la risposta all’esigenza dell’Amministrazione finanziaria di acquisire il maggior numero possibile di informazioni per poter svolgere la propria attività di accertamento relativamente ai patrimoni detenuti all’estero. Dalla mia esperienza posso dire che il numero delle lettere di compliance inviate ai contribuenti sta crescendo di anno in anno. Questo fatto deriva dalla sempre maggiore adesione di paesi esteri nei confronti di accordi sullo scambio automatico di informazioni. Questo aspetto ha portato alla segnalazione di sempre più situazioni anomale. Situazioni che l’Agenzia monitora attraverso la segnalazione al contribuente.

Andiamo ad analizzare, adesso, quali attività patrimoniali e finanziarie sono oggetto di segnalazione.

Detenzione e disponibilità di attività finanziarie estere

Un aspetto importante della disciplina sul monitoraggio fiscale riguarda la detenzione delle attività finanziarie estere. L’obbligo di monitoraggio, infatti, sussiste indipendentemente dalla modalità con cui il contribuente residente ha assunto la detenzione dell’attività finanziaria estera:

- A titolo gratuito (ad esempio, per donazione o successione) o

- A titolo oneroso.

L’obbligo di monitoraggio nel modello Redditi degli investimenti esteri sorge quando, congiuntamente, il soggetto abbia il potere di disporre del bene e abbia il possesso del reddito che ritrae dallo stesso. Nel caso in cui sullo stesso bene vi siano più diritti reali (nuda proprietà e usufrutto) suscettibili di produrre reddito imponibile in Italia, ogni singolo titolare del diritto è chiamato a monitorare il patrimonio estero nei limiti del valore della quota di propria competenza (rinvenibile nell’atto costitutivo del diritto).

Nel caso in cui, invece, l’attività finanziaria all’estero sia in comunione o cointestata a più soggetti, ognuno di questi ha l’obbligo di presentazione del quadro RW. Ogni titolare ha l’obbligo di indicazione con riferimento all’intero valore del bene e con l’indicazione della percentuale di possesso.

Un ulteriore precisazione in merito ai soggetti obbligati al monitoraggio è arrivata dalla Circolare n. 38/E/2013 dell’Agenzia delle Entrate. In tale documento l’Amministrazione finanziaria afferma che sono tenuti al monitoraggio fiscale anche i soggetti che hanno la semplice disponibilità o la possibilità di movimentazione dell’attività finanziaria estera (es. il caso dei soggetti con delega al prelievo su un conto corrente estero). Non devono, invece, compilare il quadro RW i soggetti che hanno il solo potere di firma sul conto corrente estero. Questo a patto che si tratti di delega ad operare per esclusivo conto dell’intestatario (la società) e non nell’interesse proprio (vedasi il caso dell’amministratore che ha la delega al prelievo sul conto corrente estero della società).

Valore delle attività finanziarie estere

Per le attività finanziarie estere il valore fiscalmente rilevante è costituito dal costo di acquisto o dal valore di mercato. Le attività estere di natura finanziaria sono costituite dalle attività da cui derivano redditi di capitale o redditi diversi di natura finanziaria di fonte estera. Ad esempio:

- Partecipazioni al capitale o al patrimonio di soggetti non residenti;

- Finanziamenti;

- Polizze di assicurazione sulla vita stipulate con compagnie di assicurazione estere;

- Metalli preziosi allo stato grezzo o monetato detenuti all’estero;

- Attività finanziarie italiane detenute all’estero;

- Attività di natura finanziaria italiane detenute in Italia per il tramite di fiduciarie estere o di soggetti esteri interposti).

Così come per gli investimenti, inoltre, devono essere monitorate anche le attività finanziarie intestate a società localizzate in Paesi non collaborativi (c.d. “black list“), detenute dal soggetto residente in qualità di titolare effettivo.

Le attività finanziarie devono essere indicate ai fini del monitoraggio in ogni caso. Questo salvo il caso di depositi e conti correnti, relativamente ai quali l’obbligo sorge solo nel caso in cui il valore massimo complessivo nel singolo periodo d’imposto ecceda la soglia giornaliera di 15.000 euro.

Il valore delle attività finanziarie estere da indicare nel quadro RW è pari al valore di mercato rilevato al termine del singolo periodo d’imposta. Ovvero, nel caso di attività finanziarie non quotate in mercati regolamentati (o di attività che, seppur quotate, sono state escluse dalla negoziazione), il valore nominale o il valore di rimborso o, in mancanza, il costo di acquisto.

Per approfondire: “Stock Option estere nel quadro RW“.

Lettere di compliance: soggetti interessati

Arrivato a questo punto della lettura dovresti aver già capito se sei tra i soggetti che detiene attività finanziarie estere. Ti ho indicato le attività oggetto di monitoraggio e il valore finanziario che le identifica. Se sei tra questi soggetti devi verificare di aver correttamente presentato la dichiarazione dei redditi compilando il quadro RW del modello Redditi.

Nel caso in cui il quadro non risulti compilato, oppure risulti incompleto o inesatto, potresti essere tra i destinatari di una lettera di compliance dell’Agenzia delle Entrate. Rientrano tra i soggetti destinatari di “particolari attenzioni” da parte dell’Agenzia:

- Tutti i cittadini italiani, anche se iscritti all’AIRE. In quanto, la loro residenza fiscale potrebbe essere comunque attratta nel territorio dello Stato;

- Cittadini esteri iscritti nell’Anagrafe della popolazione residente in Italia. Oppure soggetti esteri per i quali la residenza fiscale, sulla base di analoghe considerazioni circa elementi di fatto, viene comunque attratta in Italia.

Da precisare è che, oltre alle lettere di compliance (meno pericolose per i contribuenti), è partito anche l’invio di inviti o questionari ex articolo 32 DPR n. 600/1973. Inviti e questionari che, a differenza della richiesta generica tipica delle sopracitate lettere di compliance, rappresenta l’inizio di una vera e propria attività istruttoria.

Lettere di compliance: contenuto della comunicazione

Se pensi di ricevere anche tu una lettera di compliance ti sarà di fondamentale importanza capire qual è il contenuto della comunicazione. In particolare, le lettere di compliance vengono inviate al contribuente quando vengono riscontrate anomalie nel confronto tra:

- I dati ricevuti dalle autorità fiscali estere, e

- I dati dichiarati dal contribuente in dichiarazione dei redditi.

La comunicazione, in se, non fornisce dati rilevanti, in quanto ha l’obiettivo di indicare al contribuente la non compliance rispetto ai dati dell’Agenzia.

| Attenzione: sezione “Agenzia scrive” presente sul cassetto fiscale |

|---|

| Non viene fornita alcuna indicazione ne sul Paese ne sull’entità dell’attività finanziaria non dichiarata detenuta all’estero. Per reperire queste informazioni viene indicato di accedere all’apposita sezione “l’Agenzia scrive” all’interno del cassetto fiscale del contribuente, dove è possibile scaricare un documento con i dati in dettaglio. |

L’obiettivo della comunicazione è quello di stimolare il corretto assolvimento degli obblighi di monitoraggio fiscale. Questo in relazione alle attività finanziarie detenute all’estero. La lettera di compliance, infatti, mira a favorire l’emersione spontanea delle basi imponibili derivanti da redditi percepiti da attività finanziarie estere.

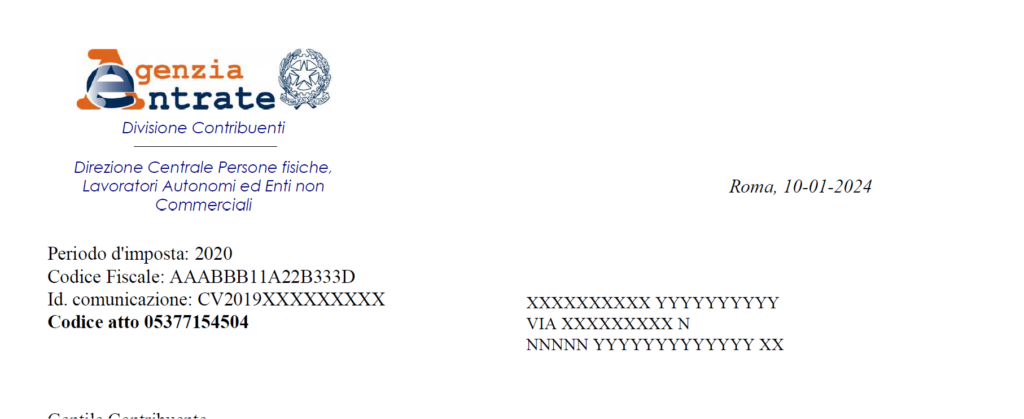

La scelta dei contribuenti da sottoporre a compliance da parte dell’Agenzia delle Entrate è effettuata in modo quasi automatico. La banca dati dell’Agenzia invia la comunicazione a specifici contribuenti, quelli ritenuti a maggior rischio evasione. La scelta dei contribuenti da sottoporre a controllo, tuttavia, deriva essenzialmente dalle informazioni ricevute dal Common Reporting Standard (CRS). In ogni caso le lettere di compliance contengono le seguenti informazioni:

- Codice fiscale, cognome e nome del contribuente;

- Numero identificativo della comunicazione e anno d’imposta;

- Codice atto;

- Modalità per regolarizzare la propria posizione, avvalendosi dell’istituto del ravvedimento operoso;

- Descrizione della tipologia di anomalia riscontrata, che può riguardare gli obblighi di monitoraggio fiscale e/o l’indicazione degli imponibili relativi ai redditi di fonte estera;

- Possibilità per il destinatario di verificare i dati di fonte estera che lo riguardano, accedendo alla sezione “l’Agenzia scrive” del proprio Cassetto fiscale;

- Modalità per richiedere informazioni o per eventuali precisazioni utili a chiarire l’anomalia segnalata, rivolgendosi alla Direzione Provinciale competente.

La gestione “automatica” e non selettiva delle segnalazioni

L’opinione che mi sono fatto è che l’Agenzia delle Entrate effettui, per il momento, una segnalazione automatica delle anomalie. Si tratta di una gestione poco selettiva delle informazioni che derivano dal CRS e che comportano non pochi problemi per i contribuenti interessati.

Infatti, l’invio di questionari sui conti esteri possono, in caso di mancata o incompleta risposta, dare luogo alla notifica di avvisi di accertamento in grado di richiedere le somme trasferite all’estero e le sanzioni per la mancata compilazione del quadro RW.

Si tratta di un avviso che riprende a tassazione il denaro trasferito all’estero (come reddito non dichiarato), oltre alle sanzioni legate all’omesso quadro RW, che ricordo essere ingenti. Queste, infatti, vanno dal:

- 3% al 15% del valore dell’attività finanziaria estera non dichiarata, se detenuta in Paese che attuano scambio di informazioni con l’Italia;

- 6% al 30% del valore dell’attività finanziaria estera non dichiarata, se detenuta in Paese Black List. In questo è da aggiungere la presunzione legale relativa di redditi di fonte estera per il valore del conto estero ed il raddoppio dei termini di accertamento.

Come puoi immaginare ricevere un avviso di accertamento di questo tipo è molto “oneroso” in termini sanzionatori, in quanto le violazio

Cosa succede quando si riceve una lettera di compliance?

Se sei entrato nella lista di contribuenti che ha ricevuto una lettera di compliance, ti consiglio di rivolgerti subito ad un dottore Commercialista esperto. Devi individuare un soggetto che come il sottoscritto abbia maturato esperienza in ambito di fiscalità internazionale. Solo in questo modo potrai avere a tua disposizione l’esperienza di un professionista che ha già aiutato altri contribuenti in questa situazione. Fatto questo, assieme a lui, avrai a tua disposizione due scelte.

Vediamo quali sono.

Presentazione della dichiarazione dei redditi integrativa

La prima è quella di aderire alla lettera di compliance e presentare una dichiarazione integrativa. In pratica si tratta di andare a modificare la dichiarazione precedentemente presentata. In questo modo andrai a:

- Sanare la tua situazione dichiarando attività finanziarie estere;

- Dichiarare i redditi derivanti da queste attività.

Il vantaggio di questa soluzione è indubbiamente quello di poter usufruire dei vantaggi del ravvedimento operoso. Si tratta della presentazione di una dichiarazione integrativa che dovrà comprendere:

- Le attività finanziarie detenute all’estero e non dichiarate, nel quadro RW;

- Gli eventuali redditi non dichiarati derivanti da quelle attività estere nei quadri RL, RM o RT, a seconda della tipologia di compenso percepito.

Per approfondire ti lascio da consultare questo apposito articolo dedicato: “Ravvedimento operoso del quadro RW“.

Versando la maggiore imposta dovuta con sanzioni ridotte ed interessi potrai sanare interamente la tua situazione. Questo senza rischiare ulteriori ingerenze da parte dell’Agenzia delle Entrate. Portare avanti questa possibilità significa intervenire nell’immediato, prima che l’Agenzia delle Entrate prosegua con la sua attività di accertamento. Per questo motivo è di fondamentale importanza avere, da subito, tutte le informazioni e la documentazione utile a poter predisporre la dichiarazione dei redditi integrativa. Inoltre, devi tenere presente che con questa scelta devi versare tutta l’imposta dovuta ed anche le sanzioni in modo da perfezionare la dichiarazione integrativa. Tale scelta, infine, è opportuno che sia valutata per tutte le annualità irregolari, anche se non ancora oggetto di lettera di compliance.

Non aderire alla lettera di compliance

La seconda possibilità a disposizione è quella di non aderire alla lettera di compliance. Per quella che è la mia esperienza, si tratta di una soluzione che generalmente non mi sento di consigliare. In buona sostanza, questa possibilità comporta il fatto di non effettuare alcuna dichiarazione integrativa.

La situazione rimane immutata, ma in questo caso l’Agenzia delle Entrate ha la possibilità di procedere con i passi successivi. Mi riferisco alla possibilità di emettere un avviso di accertamento. Avviso, che una volta notificato impedisce al contribuente la possibilità di usufruire del ravvedimento operoso. Questo comporta, inevitabilmente, l’applicazione di sanzioni piene da parte dell’Agenzia delle Entrate. Per questo mi sento di non consigliare questa soluzione. A meno che non sia palese il fatto che l’Agenzia delle Entrate abbia commesso un errore nell’invio della lettera. Magari perché non hai mai detenuto attività finanziarie estere. In questo caso, però, consiglio comunque di rispondere alla lettera con un’istanza in autotutela in cui si comunica lo sbaglio commesso dall’Agenzia.

L’unico aspetto da considerare nell’attendere l’accertamento da parte delle Entrate sta nel fatto che attraverso la notifica dell’avviso di accertamento è possibile poi procedere alla richiesta di rateazione degli importi richiesti, beneficiando dei vantaggi dell’acquiescenza, ovvero la riduzione ad 1/3 delle sanzioni applicate dall’Agenzia nell’accertamento (non delle sanzioni minime previste, come nel ravvedimento, attenzione!).

Il regime sanzionatorio

Arrivato a questo punto sono sicuro che sei curioso di conoscere il regime sanzionatorio legato al monitoraggio fiscale.

Omessa o irregolare presentazione del quadro RW

La misura delle sanzioni relative alle violazioni del monitoraggio fiscale è contenuta nell’articolo 5 del D.L. n. 167/90. Così come rinnovato dall’articolo 9 della Legge n. 97/2013. Per le violazioni relative all’omessa o infedele presentazione del quadro RW è prevista una sanzione amministrativa pecuniaria.

Sanzione nella misura compresa tra il 3% e il 15% calcolata sull’ammontare di ogni singolo importo non dichiarato. Non è più applicabile, invece, la confisca dei beni non dichiarati. Le sanzioni sono raddoppiate, nella misura dal 6% al 30% degli importi non monitorati, qualora le violazioni dovessero riguardare beni, attività o investimenti detenuti in Paesi a regime fiscale agevolato.

La sanzione è rapportata all’intero valore non dichiarato dalle attività finanziarie, anche se le stesse sono detenute in comunione o cointestate. Caso classico è quello del conto corrente cointestato.

Avvalendosi dell’istituto del ravvedimento operoso, la sanzione sopra indicata è ridotta ad 1/6 del minimo (in quanto violazione oltre i due anni) ex art. 13, co. 1 lett. b)-ter del D.Lgs. n. 472/97. Ad esempio, ipotizzando il valore di attività finanziarie non dichiarate (in paese collaborativo) è pari a 50.000 euro la sanzione da versare in caso di ravvedimento operoso è pari a 250 euro (50.000 * 3 /100 /6).

Sanzioni per omessa o irregolare determinazione dell’IVAFE

Il quadro RW del modello Redditi Persone fisiche va compilato anche ai fini della liquidazione dell’Imposta sul valore dei prodotti finanziari, dei conti correnti e dei libretti di risparmio detenuti all’estero (IVAFE). L’omessa o l’irregolare determinazione dell’IVAFE nel quadro RW comporta l’applicazione della stessa sanzione prevista in caso di dichiarazione infedele, che va dal 90% al 180% della maggior imposta dovuta. Tale sanzione è ridotta ad un sesto (1/6) del minimo, sulla base del citato art. 13, co. 1, lett. b)-ter, del D.Lgs. n.472/97.

Sanzioni relative a redditi di fonte estera non dichiarati

Qualora oltre alle violazioni connesse al monitoraggio fiscale vi siano anche redditi di fonte estera non tassati vengono applicate le sanzioni per dichiarazione infedele (artt. 1 e 5 del D.Lgs. n. 471/97). Questa disciplina prevede, in particolare, all’art. 1 co. 2 del D.Lgs. n. 471/97 l’applicazione della sanzione amministrativa pecuniaria che va dal 90% al 180% della maggiore imposta o della differenza del credito utilizzato se nella dichiarazione è indicato, ai fini delle singole imposte:

- Un reddito o valore della produzione imponibile inferiore a quello accertato;

- Un’imposta inferiore a quella dovuta;

- Un credito superiore a quello spettante;

- Indebite detrazioni d’imposta o deduzioni dall’imponibile, anche se sono state attribuite in sede di ritenuta alla fonte.

La sanzione applicata è aumentata di 1/3 qualora si tratti, come nel caso che interessa in questo articolo, di redditi di fonte estera non dichiarati. Questo, per effetto di quanto disposto dall’articolo 1, co. 8, del D.Lgs. n. 471/97.

In conclusione, la sanzione per infedele dichiarazione, da applicare in caso di regolarizzazione spontanea a seguito della presente comunicazione, è pari al 20% della maggiore imposta dovuta.

Presunzione reddituale per attività estere non dichiarate in paesi non collaborativi

In base a quanto prevede l’art. 12, comma 2, del D.L. 78/09, se i conti o le altre attività finanziarie non dichiarati nel quadro RW sono detenuti in Stati o territori inclusi nell’elenco dei paesi black list, di cui al decreto del Ministro delle finanze 4 maggio 1999, tali attività “si presumono costituite, salva prova contraria, mediante redditi sottratti a tassazione”.

La sanzione per infedele dichiarazione dei redditi è in tal caso raddoppiata, senza l’ulteriore aumento di un terzo disposto dal richiamato articolo 1, comma 8, del decreto legislativo 18 dicembre 1997, n. 471. Pertanto, laddove non sia dimostrata, mediante idonea documentazione, la diversa origine delle provviste detenute in uno dei Paesi individuati dal citato decreto, la sanzione applicabile in sede di ravvedimento per infedele dichiarazione è pari al 180% della maggiore imposta dovuta, ridotta ad un sesto (1/6), pari in definitiva al 30% della maggiore imposta dovuta.

Lettere di compliance: riflessioni

Le indicazioni fornite dall’Amministrazione finanziaria evidenziano la potenziale disponibilità delle informazioni rinvenienti dal CRS. Tuttavia, è altrettanto vero che vi è l’impossibilità di selezionare le informazioni CRS “utili” incrociandole con gli altri dati presenti all’interno dell’Anagrafe Tributaria. Questo comporta che gran parte degli indizi di evasione riguardino soggetti perfettamente in regola. Pertanto, l’Agenzia ha deciso di porsi in modo positivo nei confronti dei contribuenti non in regola. Questa comunicazione li avverte dell’esistenza di una possibile anomalia senza precludere l’accesso all’istituto del ravvedimento operoso. Questo nel caso in cui il contribuente abbia effettivamente violato la norma.

Lettera di compliance configura una sorta di ulteriore ultimatum nei confronti dei contribuenti che:

- Non hanno aderito a nessuna delle due edizioni della voluntary disclosure ma

- Sono risultati quali reportable person ai fini dello scambio automatico.

Tali richieste potrebbero dunque essere recapitate non solo a soggetti che hanno effettivamente omesso di dichiarare redditi di fonte estera o di compilare il quadro RW. Ma anche a soggetti non tenuti ad indicare tali attività o redditi in dichiarazione.

Ad esempio, a cittadini italiani fiscalmente residenti all’estero e correttamente iscritti all’AIRE. Oppure a coloro che non sono chiamati a compilare il quadro RW in quanto lavoratori in zone di frontiera e detentori – nello Stato estero in cui lavorano – di conti correnti. Soggetti fiscalmente residenti in Italia titolari di disponibilità all’estero per il tramite di un intermediario italiano. Soggetto che, al verificarsi dei presupposti, prelevi eventuali ritenute ed imposte sostitutive dovute sui redditi di fonte estera. Ti segnalo in particolar modo casi riguardanti: polizze vita, quote di fondi comuni d’investimento e azioni o quote di società estere.

Come modificare la tua posizione: consulenza online

Come detto, se sei un contribuente che ha ricevuto una lettera di compliance, non restare fermo. Non fare niente è sicuramente la scelta peggiore che hai a disposizione. Tieni sempre a mente che il tempo è fondamentale in ogni decisione, in quanto la tempestività di intervento è importante per evitare che l’Amministrazione finanziaria proceda prima che tu abbia completato la procedura di ravvedimento e presentazione della dichiarazione integrativa.

Se hai bisogno di un consulente a cui affidarti per analizzare la situazione ed individuare la soluzione migliore per te sono a disposizione. Compilando il form che troverai al link seguente potrai richiedere direttamente la mia consulenza. Riceverai un preventivo personalizzato e se lo accetterai analizzerò la situazione e ne discuteremo insieme in consulenza.