La possibilità di investire il proprio patrimonio può essere svolta con vari metodi. È possibile, ad esempio, investire in autonomia, grazie alle proprie competenze ed alla ricerca di investimenti convenienti sui mercati finanziari. Tuttavia, molto spesso il poco tempo a disposizione e la scarsa conoscenza del funzionamento dei mercati finanziari porta i risparmiatori a scegliere opzioni alternative, come la gestione patrimoniale.

Indice degli argomenti

Che cos’è la gestione patrimoniale?

La gestione patrimoniale è un contratto di investimento tra la banca (o società di investimento finanziaria) ed il cliente, mediante il quale il risparmiatore affida tramite un mandato la gestione il suo patrimonio ad un gestore.

Il cliente effettua un conferimento di denaro tramite bonifico o dossier titoli e mediante i limii stabiliti nel mandato autorizza la banca a gestire il capitale investito. Il gestore non può utilizzare questi capitali per altre finalità ma deve, per legge, attenersi a delle linee guida conferite dal cliente.

I soggetti autorizzati alla gestione del patrimonio sono Società di Gestione del Risparmio (SGR), Società di Intermediazione Mobiliare (SIM) o player bancari abilitati a prestare questo servizio.

Qual è l’obiettivo di questa modalità di investimento?

L’obiettivo è quello di ottenere una rivalutazione nel tempo del capitale depositato dal risparmiatore. La società di gestione del risparmio è chiamata ad investire il denaro conferito seguendo il profilo di rischio e le indicazioni fornite dal risparmiatore. La tutela del patrimonio, la sua gestione coerente nel rispetto degli obiettivi del risparmiatore è il principale obiettivo da perseguire.

Come funziona?

Il funzionamento della gestione patrimoniale passa attraverso la sottoscrizione di un contratto il mandato di gestione. Il cliente affida a società specializzate (SGR o SIM) la gestione del proprio patrimonio (totale o parziale).

Nel corso delle attività preliminari il risparmiatore è chiamato a chiarire quali sono i suoi obiettivi di investimento ed il suo profilo di rischio. Dopodiché la società scelta si occuperà di trasferire su un conto a nome del cliente, presso una Banca Depositaria, il patrimonio.

Attraverso la procedura di profilazione, di cui ho appena parlato, viene associato un profilo di rischio ad ogni risparmiatore, il quale varia a seconda degli obiettivi e dei rischi scelti dal cliente.

La Società di gestione, invia, nei tempi che sono stati precedentemente accordati con il cliente, i rendiconti relativi alla situazione e all’andamento della gestione stessa. In questo modo il cliente, puoi decidere se e quanto proseguire sul mandato concesso alla Società stessa.

In un momento successivo, la Società scelta costruisce il portafoglio di investimento. Per quanto riguarda la durata, essa ha una durata indeterminata e il cliente può richiedere in qualsiasi momento il rimborso parziale o totale del suo capitale in tempi veloci.

Ci sono differenti tipologie di intermediari finanziari che possono effettuare questa attività di gestione del patrimonio dei risparmiatori:

- Banche;

- Società di intermediazione mobiliare;

- Assicurazioni;

- Società di gestione del risparmio, ecc.

Differenze con i fondi comuni

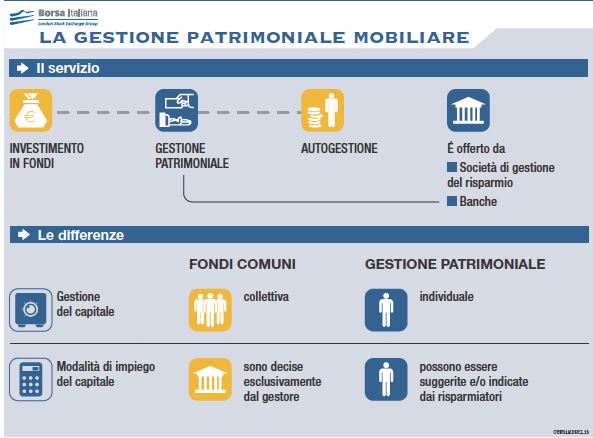

Una delle principali caratteristiche della gestione patrimoniale che la differenzia dal fondo comune (in cui la gestione è collettiva) riguarda la gestione del capitale individuale. Pertanto, la gestione patrimoniale si colloca a metà tra un investimento in fondi e l’autogestione da parte del risparmiatore.

Il cliente, con una gestione affidata a terzi, deve sottoscrivere il mandato di gestione nel quale deve indicare le caratteristiche di gestione del capitale conferito. Aspetto, questo, che non avviene nei fondi comune.

Nei fondi comuni l’individualità del conferimento si smaterializza. Nella gestione patrimoniale invece esiste un conto intestato al cliente e tutte le operazioni sono registrate a nome del risparmiatore.

Considerando le indicazioni che il cliente è tenuto a fornire al gestore, è richiesto al risparmiatore di possedere una certa competenza al fine di effettuare le scelte migliori.

Tipologie

Il tipo di gestione può essere suddiviso in tre grandi categorie:

- Le gestioni patrimoniali mobiliari (GPM) in cui il patrimonio è investito principalmente in strumenti finanziari come azioni, obbligazioni, ETF e derivati;

- Le gestioni patrimoniali in fondi (GPF) in cui il patrimonio del cliente è investito in quote di fondi comuni;

- Oppure le gestioni patrimoniali miste.

La gestione patrimoniale, inoltre, si distingue a seconda del mandato conferito, ovvero:

- Senza un preventivo accordo con il cliente;

- Mediante un preventivo accordo.

La durata è indeterminata, sino a revoca del risparmiatore. Questi ha la possibilità di richiedere in qualsiasi momento il rimborso parziale, o anche il rimborso totale del capitale investito.

Gestioni patrimoniali mobiliari

Le gestioni patrimoniali mobiliari (GPM) in cui il patrimonio è investito principalmente in strumenti finanziari come azioni, obbligazioni, ETF e derivati. Solitamente viene offerto dalla banca, ricevendo il mandato di gestione da parte del cliente, al fine di gestire il proprio capitale.

Mediante i servizi di gestione patrimoniale mobiliare (GP) sono ritenuti interessanti per molti risparmiatori che possono delegare la gestione del proprio denaro ai professionisti senza preoccuparsi dell’investimento.

Come funziona?

Tutto quello che il cliente deve fare è conferire alla Banca il mandato secondo quanto stabilito da alcune linee guida che sono più o meno vincolanti per investire e gestire il capitale. L’obbiettivo è quello di ottenere una rivalutazione dello stesso.

Gestioni patrimoniali in fondi comuni

Le gestioni patrimoniali in fondi (GPF) in cui il patrimonio del cliente è investito in quote di fondi comuni, questa tipologia di gestione è rivolta a qualsiasi categoria di risparmiatori.

La gestione patrimoniale con società di investimento estera

Come abbiamo visto la possibilità di conferire mandato ad una società di gestione ed investimento è un’opzione interessante per il risparmiatore. Specialmente per chi possiede un patrimonio mobiliare di elevata entità, l’individuazione di una fidata società di gestione può fare la differenza.

Quando ci si trova di fronte alla valutazione tra diverse tipologie di società di investimento può capitare che vi siano anche offerte di società che non operano in Italia. Non sono, infatti, poche le società di investimento che hanno deciso di operare dalla Svizzera, dal Lussemburgo oppure dal Principato di Monaco (ma i Paesi sono anche molti altri). In questi casi, il risparmiatore italiano deve prestare attenzione all’assolvimento dei suoi obblighi fiscali in Italia.

Quali sono gli obblighi fiscali in caso di investimento con società estere?

Un risparmiatore italiano che decide di conferire mandato di gestione patrimoniale ad una società di investimento non residente deve valutar ei suoi obblighi fiscali. In particolare, si tratta dei seguenti:

- Assolvimento degli obblighi di monitoraggio fiscale delle attività patrimoniali e finanziarie di fonte estera. Si tratta della compilazione del quadro W del modello 730 o del quadro RW del modello Redditi P.F. Questo, al fine di monitorare il valore dell’investimento detenuto all’estero, e per determinare l’importo della relativa imposta patrimoniale (IVAFE) dovuta sul valore del conto deposito titoli detenuto all’estero;

- Assolvimento degli obblighi legati alla dichiarazione dei proventi finanziari di fonte estera ottenuti dall’investimento effettuato. Si tratta dell’obbligo di compilazione dei quadri reddituali collegati ad investimenti esteri come dividendi, interessi e plusvalenze finanziarie. Si tratta, in particolare, del quadro RT o RM del modello Redditi P.F.

Gli obblighi di monitoraggio fiscale

Il risparmiatore fiscalmente residente in Italia è tenuto, ogni anno, a presentare la dichiarazione dei redditi in Italia. Questo, in quanto, la gestione patrimoniale con società estera non consente l’applicazione di regimi di risparmio amministrato. Di fatto, l’unica opzione possibile è l’applicazione del regime dichiarativo.

Per questo motivo la dichiarazione dei redditi deve essere sempre presentata, anche quando l’investimento non ha prodotto rendimenti. L’obbligo annuale, infatti, è dato dalla compilazione del quadro W del modello 730 o RW del modello Redditi per il monitoraggio fiscale dell’investimento. Nel quadro deve essere indicato annualmente il valore dell’investimento finanziario estero.

Per poter assolvere pienamente a questo obbligo il risparmiatore deve farsi rilasciare dalla società di investimento un prospetto di riepilogo annuale che tenga conto dell’incremento patrimoniale registrato dall’investimento. Alcune società di investimento rilasciano prospetti molto dettagliati ed alcune arrivano anche a predisporre documentazione già conforme alla compilazione dei quadri dichiarativi italiani.

Occorre prestare particolare attenzione agli obblighi di monitoraggio in quanto la loro violazione è in grado di comportare delle sanzioni che vanno dal 3% al 15% del valore dell’attività finanziaria estera non dichiarata. Le sanzioni sono raddoppiate in caso di investimento detenuto in Paese non collaborativo. Si tratta di sanzioni applicabili per ogni annualità di investimento non dichiarato.

Si tratta di sanzioni amministrative di importo molto elevato. Per questo motivo è importante comprendere bene i propri obblighi fiscali e comunicare correttamente la propria residenza fiscale alla società di investimento. Quest’ultima potrebbe inviare una comunicazione al risparmiatore per chiedere la sua residenza fiscale in virtù degli obblighi legati alla normativa UE DAC7.

Per approfondire: “Lettere di compliance sui redditi esteri“.

Obblighi legati alla dichiarazione dei redditi finanziari di fonte estera

Oltre agli obblighi di monitoraggio fiscale il risparmiatore è chiamato a compilare la dichiarazione dei redditi per indicare i proventi ottenuti nell’anno dall’investimento. Anche in questo caso deve essere la società di investimento a fornire un prospetto di riepilogo annuale. Da questo prospetto deve evincersi l’eventuale incasso di:

- Dividendi su titoli;

- Interessi di natura finanziaria;

- Plusvalenze derivanti dalla cessione di titoli.

La tassazione di questi proventi deve avvenire, se guardiamo al modello OCSE di Convenzione contro le doppie imposizioni, nello Stato di residenza fiscale del soggetto percettore. Per questo motivo torna ad essere importante (come già detto), la corretta indicazione della residenza fiscale del risparmiatore.

Con il prospetto dell’intermediario il risparmiatore è in grado di andare a compilare la propria dichiarazione dei redditi. In particolare, si tratta di andare a compilare:

- Il quadro RT per la dichiarazione delle plusvalenze finanziarie di fonte estera;

- Il quadro RM per la dichiarazione di interessi e dividendi finanziari di fonte estera.

In ogni caso la tassazione prevista dalla normativa italiana è l’applicazione di una ritenuta a titolo di imposta del 26% da liquidare in dichiarazione dei redditi. Deve essere evidenziato che su questa tipologia di proventi non è prevista applicazione del credito per imposte estere. Per i dividendi di fonte estera, tuttavia, la situazione appare in divenire. Ne abbiamo parlato in questo articolo: “Dividendi esteri credito di imposta: quali soluzioni?“.

In caso di mancata indicazione di questi proventi in dichiarazione dei redditi è prevista l’applicazione di sanzioni amministrative legate alla c.d. “dichiarazione infedele“.

Conclusioni

La possibilità di sfruttare la gestione patrimoniale rappresenta un’opportunità da non sottovalutare. Questo sia per i risparmiatori che hanno scarse conoscenze di mercati finanziarie ed investimenti, sia per chi detiene patrimoni elevati e vuole dare mandato a società specializzate per la gestione degli stessi.

In ogni caso, occorre tenere bene in considerazione le differenze tra rivolgersi a società (SGR o SIM) italiane oppure a società di gestione estere. Nel primo caso gli obblighi fiscali sono assolti direttamente dalla società (a meno che non si opti per il regime dichiarativo). Mentre per le società estere il regime dichiarativo è l’unica opzione possibile.

Il regime dichiarativo offre sicuramente la possibilità di sfruttare dei vantaggi (legati alla gestione delle minusvalenze) non consentiti al regime amministrato. Tuttavia, deve essere valutato con attenzione in quanto può comportare maggiori oneri amministrativi da sostenere.

Se hai dubbi o domande sugli aspetti fiscali di un investimento finanziario contattaci per ricevere una consulenza fiscale online in grado di risolvere i tuoi dubbi e permetterti di gestire l’investimento nel modo giusto.