Per le partecipazioni societarie in enti residenti in paesi non appartenenti alla c.d. “white list” di cui al D.M. 4 settembre 1996 nel quadro RW deve trovare indicazione l’intero valore delle attività detenute dalla società. Trova applicazione il c.d. “approccio look through”.

Le partecipazioni societarie estere devono essere sempre oggetto di segnalazione nel quadro RW del modello Redditi (Circolare n. 9/E/2002, n. 43/E/2009 e istruzioni al modello Redditi). L’obbligo di adempiere al monitoraggio fiscale riguarda le persone fisiche, le società semplici e gli enti non commerciali. Questi soggetti nel caso in cui detengano partecipazioni in società o enti non residenti devono adempiere agli obblighi di monitoraggio quando sono titolari del rapporto partecipativo e/o dal titolari effettivi.

Particolari modalità di compilazione sono previste per le partecipazioni societarie detenute in Paesi non collaborativi. I paesi non collaborativi, come vedremo, sono quelli legati al D.M. 4 settembre 1996, per i quali si applica una particolare modalità di indicazione delle eventuali attività patrimoniali e finanziarie estere detenute. Il presupposto è che la partecipazione, come detto, sia detenuta dal titolare effettivo del rapporto. Di seguito andremo ad analizzare la modalità di compilazione del quadro RW in caso di detenzione di partecipazioni in società estere residenti in paesi non collaborativi.

Indice degli argomenti

Indicazione nel quadro RW delle partecipazioni societarie detenute in paesi non collaborativi

Ai fini della compilazione del quadro RW, una persona fisica residente che possiede una partecipazione rilevante per la disciplina antiriciclaggio in una società residente in un Paese considerato “non collaborativo” deve adempiere ad obblighi particolari.

Prima di tutto occorre individuare quali sono i paesi “non collaborativi” ai fini della compilazione del quadro RW. Infatti, non bisogna commettere l’errore di confondere la lista dei paesi black list, attualmente in vigore per il trasferimento di residenza delle persone fisiche, con i Paesi c.d. “paradisi fiscali” (o paesi “non collaborativi“) ai fini del quadro RW. In questo caso, infatti, sono considerati paradisi fiscali i paesi non appartenenti al D.M. 4 settembre 1996. Tali paesi sono riepilogati nella tabella seguente.

Tabella: lista paesi white list di cui al D.M. 4 settembre 1996

| Albania | Alderney | Algeria | Andorra | Anguilla |

| Arabia Saudita | Argentina | Armenia | Aruba | Australia |

| Austria | Azerbaijan | Bangladesh | Barbados | Belgio |

| Belize | Bermuda | Bielorussia | Bosnia Erzegovina | Brasile |

| Bulgaria | Camerun | Canada | Cile | Cina |

| Cipro | Colombia | Congo | Corea del Sud | Costa d’Avorio |

| Costa Rica | Croazia | Curacao | Danimarca | Ecuador |

| Egitto | Emirati Arabi Uniti; | Estonia | Etiopia | Federazione Russa |

| Filippine | Finlandia | Francia | Georgia | Germania |

| Ghana | Giappone | Gibilterra | Giordania | Grecia |

| Groenlandia | Guernsey | Herm | Hong Kong | India |

| Indonesia | Irlanda | Islanda | Isola di Man | Isole Cayman |

| Isole Cook | Isole Faroe | Isole Turks e Caicos | Isole Vergini Britanniche | Israele |

| Jersey | Kazakistan | Kirghizistan | Kuwait | Lettonia |

| Libano | Liechtenstein | Lituania | Lussemburgo | Macedonia |

| Malaysia | Malta | Marocco | Mauritius | Messico |

| Moldova | Monaco | Montenegro | Montserrat | Mozambico |

| Nauru | Nigeria | Niue | Norvegia | Nuova Zelanda |

| Oman | Paesi Bassi | Pakistan | Polonia | Portogallo |

| Qatar | Regno Unito | Repubblica Ceca | Repubblica Slovacca | Romania |

| Saint Kitts e Nevis | Saint Vincent e Grenadine | Samoa | San Marino | Santa Sede |

| Senegal | Serbia | Seychelles | Singapore | Sint Maarten |

| Siria | Slovenia | Spagna | Sri Lanka | Stati Uniti d’America |

| Sud Africa | Svezia | Svizzera | Tagikistan | Taiwan |

| Tanzania | Thailandia | Trinitad e Tobago | Tunisia | Turchia |

| Turkmenistan | Ucraina | Uganda | Ungheria | Uruguay |

| Uzbekistan | Venezuela | Vietnam | Zambia |

Per la lista del paesi black list ti rimando a questo contributo dedicato: “Paesi black list e paradisi fiscali“.

L’approccio look through per le partecipazioni in paradisi fiscali nel quadro RW

In caso di detenzione di una partecipazione in un Paese non appartenente al D.M. 4 settembre 1996, nel quadro RW è necessario indicare, in luogo del valore della partecipazione:

- Il valore degli investimenti detenuti all’estero dalla società e delle attività estere di natura finanziaria intestati alla società;

- Nonché la percentuale di partecipazione posseduta nella società stessa.

Si tratta del c.d. “approccio look through”, che supera la mera titolarità dello strumento finanziario partecipativo dando rilevanza, ai fini del monitoraggio fiscale, al valore dei beni di tutti i soggetti “controllati” situati in Paesi non collaborativi e di cui il contribuente risulti nella sostanza “titolare effettivo”.

Come si individua il titolare effettivo?

L’individuazione dei titolari effettivi, dopo le modifiche introdotte dal D.Lgs. n. 90/2017, è demandata a quanto previsto dall’art. 1 comma 2 lett. pp) e dall’art. 20 del D.Lgs. n. 231/2007. In particolare, il titolare effettivo, in caso di soggetti che non siano persone fisiche, coincide con la persona fisica o le persone fisiche cui, in ultima istanza, è attribuibile la proprietà diretta o indiretta dell’ente ovvero il relativo controllo. Nel caso di partecipazione in una società di capitali, il successivo comma 2 dell’art. 20 del D.Lgs. n. 231/2007 specifica che:

- Costituisce indicazione di proprietà diretta la titolarità di una partecipazione superiore al 25% del capitale, detenuta da una persona fisica;

- Costituisce indicazione di proprietà indiretta la titolarità di una percentuale di partecipazioni superiore al 25% del capitale, posseduto per il tramite di società controllate, società fiduciarie o per interposta persona.

Nelle ipotesi in cui l’esame dell’assetto proprietario non consenta di individuare in maniera univoca il titolare effettivo, occorre rifarsi a parametri quali:

- La maggioranza dei voti esercitabili in assemblea;

- Il possesso di voti sufficienti per esercitare un’influenza dominante in assemblea ordinaria;

- L’esistenza di particolari vincoli contrattuali che consentano di esercitare un’influenza dominante.

Infine, il comma 4 dell’art. 20 del D.Lgs. n. 231/2007 valorizza i poteri di amministrazione o direzione della società.

Per ragioni di carattere logico e sistematico, la definizione di titolare effettivo deve essere adattata agli scopi del monitoraggio fiscale. Pertanto, resta valido quando chiarito dalla Circolare n. 38/E/2013 dell’Agenzia delle Entrate, secondo cui l’approccio look through deve essere applicato fino a quando nella catena partecipativa sia presente una società localizzata nei suddetti Paesi e sempreché risulti integrato il controllo secondo la normativa antiriciclaggio.

Cosa significa approccio look through?

Diretta conseguenza della qualità di titolare effettivo è l’approccio “look through” secondo cui il contribuente deve monitorare il valore dei beni sottostanti detenuti tramite il veicolo societario e non la semplice partecipazione nello stesso. Tale approccio, come chiarito dalla C.M. n. 38/E/2013, trova applicazione con riguardo alle partecipazioni in società quando queste ultime sono residenti in Stati “non collaborativi” (inclusi nella white list del D.M. 4.9.1996 o con cui sono in vigore accordi finalizzati all’effettivo scambio di informazioni) mentre con riguardo agli altri istituti si applica sempre, a prescindere dal Paese di residenza degli stessi.

Per la partecipazione societaria si deve fare riferimento al valore del costo storico della stessa (Circolare n. 45/E/2010), questo anche dopo il provvedimento del 18 dicembre 2013 che prevede l’utilizzo della stessa base imponibile prevista ai fini Ivafe.

Per quanto riguarda, invece, le modalità di valorizzazione dei beni detenuti dalla società estera in Paese non collaborativo, questi devono comunque essere valorizzato secondi o criteri validi per l’Ivie (attività patrimoniali) o per l’Ivafe (attività finanziarie). Questo, tuttavia, significa dover prescindere dalla valorizzazione in bilancio delle attività ed essere in possesso di documentazione utile alla valorizzazione di queste attività.

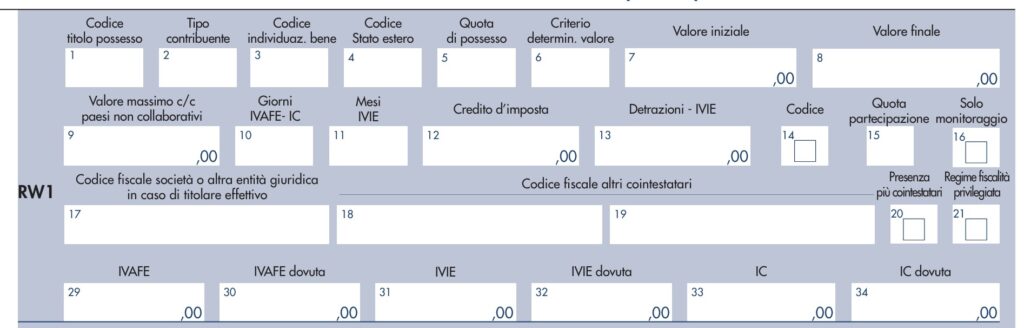

Di particolare importanza per la compilazione del quadro RW in caso di partecipazioni estere è la casella 16 “solo monitoraggio”. Si tratta di una casella da da barrare in tutti i casi in cui non siano dovute l’Ivie o l’Ivafe. È il caso delle partecipazioni societarie in stati white list, dopo che la legge europea 2013-bis (Legge n. 161/14) ha abolito l’Ivafe sulle partecipazioni. Tuttavia, tale casella deve essere barrata anche quando il titolare effettivo è tenuto a seguire l’approccio “look through” (per partecipazioni in Paesi non collaborativi) che vale ai fini del monitoraggio fiscale, ma non ai fini delle imposte patrimoniali.

Aspetti sanzionatori tra paesi non collaborativi e black list

Per quanto riguarda le partecipazioni societarie detenute in paesi non collaborativi occorre analizzare anche gli aspetti sanzionatori correlati. Mi riferisco, in particolare alle sanzioni legate al monitoraggio fiscale.

Da segnalare che il meccanismo del raddoppio delle sanzioni (dal 6% al 30%, anziché dal 3% al 15%) e il raddoppio dei termini per l’accertamento (per la mancata indicazione di attività detenute in paesi black list) riguarda, infatti, le attività detenute negli Stati o territori menzionati nelle black list di cui ai D.M. 4 maggio 1999 e 21 novembre 2001, che seguono regole diverse. Non si tratta, quindi, della stessa lista di paesi “non collaborativi” di cui al D.M. 4 settembre 1996, per i quali scatta il principio del look through.

Ne consegue che, sino a quando non verrà adeguato il D.M. 4 maggio 1999 (paesi black list), ci saranno due binari distinti da tenere. Uno per l’approccio look through, l’altro per l’applicazione delle sanzioni maggiorate sul monitoraggio fiscale e sul raddoppio dei termini di accertamento.

Per fare un esempio pratico, potremo trovarci di fronte alla Confederazione elvetica (almeno fino al 2023). Infatti, le attività detenute in Svizzera e non dichiarate nel quadro RW scontano la sanzione minima per il mancato monitoraggio fiscale del 6% (Paese black list sino al 2023) ed il termine maggiorato (del raddoppio) per l’irrogazione delle sanzioni. Tuttavia, la Svizzera rientra tra i paesi elencati nel D.M. 4 settembre 1996, quindi per eventuali partecipazioni societarie non deve essere applicato l’approccio “look through“. Questa problematica andrebbe affrontata a livello legislativo, in quanto risulta incoerente che tali penalizzazioni riguardino Stati o territori che, benché menzionati nella lista del D.M. 4 maggio 1999, ora consentono un adeguato scambio di informazioni, tanto che sono stati ricompresi nella white list.

Per approfondire:

Esempio di compilazione del quadro RW – Partecipazione in una società residente in un paradiso fiscale

Proviamo a vedere con un esempio pratico la modalità di compilazione del quadro RW per una partecipazione in una società residente in un paradiso fiscale. Ipotizziamo un contribuente che ha apportato un capitale sociale di 50.000 euro in una società residente in un paradiso fiscale (paese non incluso nella white list di cui al D.M. 4 settembre 1996), es Panama. Trattandosi di una partecipazione di controllo, è opportuno ricordare che si rende applicabile la disciplina CFC (Controlled Foreign Companies).

Il quadro RW deve essere così compilato:

- Colonna 1: indicare il codice 1 relativo alla proprietà;

- Colonna 2: indicare il codice 2 relativo al titolare effettivo;

- Colonna 3: indicare il codice 2 relativo alle partecipazioni;

- Colonna 4: indicare il valore del Paese, in questo caso 051 per Panama;

- Colonna 5: la quota di possesso del 100%;

- Colonna 6: il criterio di determinazione del valore, quello nominale;

- Colonna 7: il valore della partecipazione al momento del conferimento;

- Colonna 8: il valore della partecipazione al 31 dicembre;

- Colonna 14: indicare il codice 5 relativo ad attività che non hanno prodotto redditi nell’anno;

- Colonna 16: viene barrata per indicare la sola indicazione ai fini del monitoraggio fiscale;

- Colonna 17: indicare il codice fiscale della società estera;

- Colonna 18 e 19: indicare il codice fiscale di eventuali contitolari della quota.

In questo caso trova applicazione il principio del look through, quindi, qualora la società estera sia titolare di attività patrimoniali e/o finanziarie il relativo valore deve essere indicato ad accrescere il valore delle caselle 7 e 8.

Esempio di applicazione del principio del look through

Ipotizziamo adesso una persona fisica che detiene una partecipazione in una società localizzata in un paese non collaborativo (es. Maldive) pari al 50% sul valore complessivo del capitale sociale di 100.000 euro. La società detiene inoltre investimenti ed attività estere di natura finanziaria per 25.000 euro. In questo caso il contribuente deve indicare nel quadro RW il valore complessivo degli investimenti e delle attività estere della società. La modalità di compilazione del quadro RW è la seguente:

- Colonna 1: indicare il codice 1 relativo alla proprietà;

- Colonna 2: indicare il codice 2 relativo al titolare effettivo. Nel caso il soggetto avendo una partecipazione superiore al 25% è titolare effettivo;

- Colonna 3: indicare il codice 2 relativo alle partecipazioni;

- Colonna 4: indicare il valore del Paese, in questo caso 127 per le Maldive;

- Colonna 5: la quota di possesso del 50%;

- Colonna 6: il criterio di determinazione del valore, quello nominale;

- Colonna 7: il valore complessivo di partecipazione ed investimenti al primo giorno di detenzione (125.000);

- Colonna 8: il valore complessivo di partecipazione ed investimenti al 31 dicembre (125.000). È necessario detenere un prospetto separato in che evidenzi il valore complessivo di tutte le attività di cui risulta essere titolare effettivo con i valori delle singole attività. Tale documento deve essere esibito o trasmesso all’Agenzia delle Entrate;

- Colonna 14: indicare il codice 5 relativo ad attività che non hanno prodotto redditi nell’anno;

- Colonna 16: viene barrata per indicare la sola indicazione ai fini del monitoraggio fiscale;

- Colonna 17: indicare il codice fiscale della società estera;

- Colonna 18 e 19: indicare il codice fiscale di eventuali contitolari della quota.

Consulenza fiscale online

Se hai letto questo articolo e ti stai rendendo conto che necessiti dell’analisi della tua situazione personale, ti invito a contattarci attraverso il form di cui al link seguente. Riceverai il preventivo per una consulenza personalizzata in grado di risolvere i tuoi dubbi sull’argomento. Soltanto in questo modo, infatti, potrai essere sicuro di evitare di commettere errori, che in futuro possono esserti contestati e quindi sanzionati.