Società in accomandita semplice (SAS): guida fiscale e societaria alla costituzione, gestione amministrativa, tassazione ordinaria e agevolata, responsabilità dei soci, e pianificazione fiscale internazionale per imprenditori e professionisti.

La Società in Accomandita Semplice (SAS) rappresenta una soluzione adatta per avviare piccole e medie imprese. Questa forma societaria si distingue per la presenza di due categorie di soci: gli accomandatari, che rispondono illimitatamente, e gli accomandanti, la cui responsabilità è limitata al capitale investito. Secondo il codice civile, la ragione sociale deve riportare obbligatoriamente il nome di almeno un socio accomandatario e specificare chiaramente la natura giuridica di S.a.s.

Indice degli argomenti

- Cos’è la Società in Accomandita Semplice

- Soci accomandatari e soci accomandanti

- Come aprire una SAS

- SAS irregolare

- Amministrazione della SAS

- Trasferimento delle quote societarie

- Aspetti fiscali della Società in Accomandita Semplice

- Scioglimento e liquidazione

- Differenze tra SAS e SNC

- Differenze tra SAS e SAPA

- Differenze tra SAS e SRL

- Consulenza online sulle forme societarie

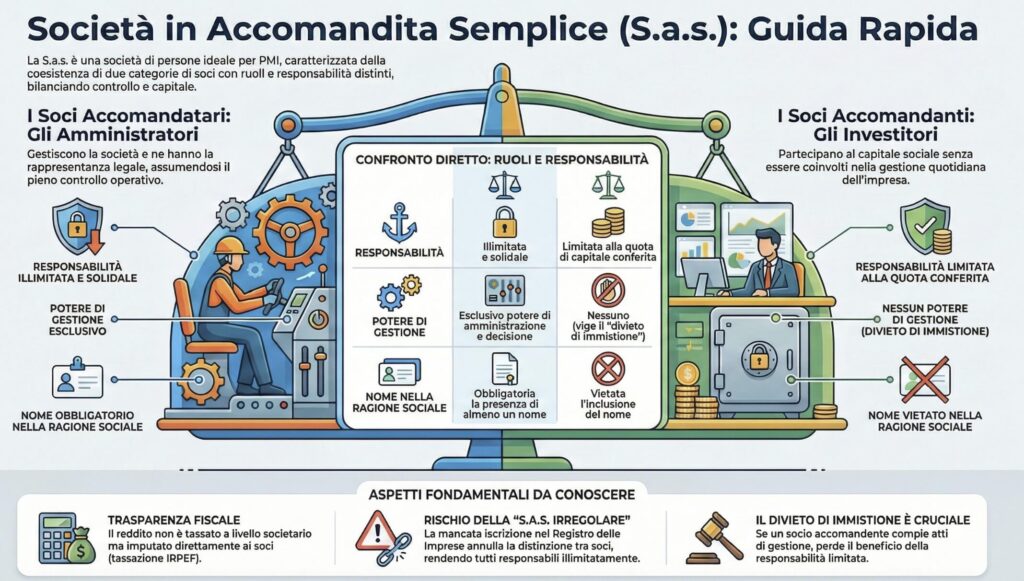

- Infografica

- Bozza di statuto di Società in Accomandita Semplice

Cos’è la Società in Accomandita Semplice

La Società in Accomandita Semplice è una forma societaria appartenente alla categoria delle società di persone (artt. 231-2324 c.c.), caratterizzata dalla presenza di due tipi di soci: gli accomandatari e gli accomandanti. Questo tipo di società rappresenta un’interessante opzione per chi cerca un equilibrio tra responsabilità e flessibilità gestionale, risultando adatta a piccole e medie imprese.

La SAS permette di avere soci con diverse responsabilità all’interno dell’impresa, garantendo così una distribuzione specifica di ruoli e rischi. La normativa è legata a quella predisposta per la società in nome collettivo, e di conseguenza per la società semplice.

Soci accomandatari e soci accomandanti

La Società in Accomandita Semplice è caratterizzata dalla presenza di due categorie di soci, ognuna con un ruolo ben distinto:

- Soci accomandatari: Sono responsabili della gestione e rappresentanza legale della società. La loro responsabilità è illimitata e solidale per le obbligazioni sociali, il che significa che rispondono con il loro patrimonio personale per eventuali debiti della società. Essi sono obbligati in solido, in via sussidiaria, cioè il creditore può rivalersi nei suoi confronti solo dopo aver agito nei confronti della società;

- Soci accomandanti: Partecipano solo al capitale e non hanno responsabilità nella gestione operativa della società (non assumono responsabilità verso terzi). La loro responsabilità è limitata al capitale conferito, garantendo così una tutela del loro patrimonio personale. L’accomandante perde il beneficio della responsabilità limitata e risponde delle obbligazioni sociali illimitatamente e solidalmente con gli accomandatari nell’ipotesi in cui compia atti di amministrazione, tratti o concluda affari in nome della società. Egli può anche essere escluso dalla società stessa.

Questa distinzione di ruoli permette di mantenere una gestione efficiente, con i soci accomandatari responsabili delle decisioni strategiche e gli accomandanti che forniscono supporto finanziario senza coinvolgimento diretto nelle attività quotidiane.

Approfondimenti utili:

Il creditore particolare del socio

Il patrimonio della società in accomandita semplice è insensibile alle pretese dei creditori personali dei soci. Il creditore personale del socio non può mai soddisfarsi sul patrimonio sociale ma può soltanto:

- Far valere i suoi diritti sugli utili spettanti al socio suo debitore;

- Compiere atti conservativi sulla quota spettante al socio nella liquidazione;

- Chiedere, ove provi che gli altri beni del debitore siano insufficienti a soddisfare i suoi crediti, la liquidazione della quota del socio suo debitore, a detta liquidazione la società deve provvedere entro tre mesi dalla domanda.

Tabella: i soci della società in accomandita semplice

| Soci accomandatari | Soci accomandanti |

|---|---|

| Responsabilità illimitata e solidale per le obbligazioni sociali Titolari dei poteri amministrativi della società | Responsabili per le obbligazioni sociali limitata alla quota conferita Esclusi dai poteri amministrativi, ad eccezione il conferimento di una procura speciale per determinati affari, a pena di perdita del beneficio della responsabilità limitata |

Come aprire una SAS

La costituzione di una Società in Accomandita Semplice richiede il rispetto di alcuni passaggi fondamentali:

- Scelta dei soci: Identificare i soci accomandatari e gli accomandanti. I soci accomandatari si occuperanno della gestione operativa, mentre gli accomandanti forniranno il capitale senza responsabilità di gestione;

- Redazione dell’atto Costitutivo: Questo documento fondamentale deve essere redatto e registrato presso il Registro delle Imprese. Deve contenere la denominazione sociale, l’oggetto sociale, la sede legale, la durata della società, l’ammontare del capitale sociale e le quote di partecipazione;

- Registrazione presso il Registro delle Imprese: L’atto costitutivo deve essere registrato per conferire alla società una validità giuridica e permetterne l’operatività. L’operatività della società dipende dall’iscrizione come società attività nel Registro;

- Apertura di un conto corrente bancario: Necessario per gestire le transazioni finanziarie della società;

- Adempimenti fiscali e contabili: La società deve rispettare gli obblighi fiscali e contabili, tra cui gli adempimenti IVA e la presentazione delle dichiarazioni fiscali periodiche.

Statuto della SAS

Lo statuto è il documento che regola l’organizzazione e il funzionamento della società, stabilendo le regole di gestione, l’entrata e l’uscita dei soci, i diritti e doveri di ciascun socio, e le procedure per la liquidazione della società. Avere uno statuto chiaro e completo è fondamentale per evitare controversie future.

Approfondimenti utili:

Oggetto sociale

L’oggetto sociale è il settore economico nel quale si esplica l’attività programmata dalla società, il quale deve essere, possibile, lecito, determinato, attraverso la specifica indicazione dell’attività prescelta. La società in accomandita semplice può avere ad oggetto l’esercizio di attività commerciale.

È possibile indicare anche una pluralità di attività eterogenee. L’illiceità dell’oggetto comporta la nullità del contratto, con conseguente scioglimento ed eventuale avvio della procedura di liquidazione della società.

SAS irregolare

La SAS irregolare si verifica quando, pur essendo stata costituita con un contratto sociale tra i soci, non viene adempiuto l’obbligo di iscrizione presso il Registro delle Imprese. Questa omissione ha effetti significativi sia sul piano giuridico che operativo, trasformando di fatto il regime della società e le responsabilità dei soci.

L’iscrizione al Registro delle Imprese è un elemento fondamentale per una SAS, in quanto consente di formalizzare la sua esistenza e di applicare pienamente la disciplina prevista dal Codice Civile. In assenza di tale iscrizione, la società non gode della protezione offerta dalla pubblicità legale. Questo significa che verso i terzi non si possono opporre né l’organizzazione interna, né la suddivisione delle responsabilità prevista dalla normativa per i soci accomandatari e accomandanti.

Un aspetto particolarmente critico riguarda la responsabilità dei soci. In una SAS regolare, i soci accomandanti hanno il vantaggio di una responsabilità limitata al capitale conferito, mentre i soci accomandatari rispondono illimitatamente con il proprio patrimonio personale. Tuttavia, quando la società è irregolare, questa distinzione viene meno: tutti i soci possono essere ritenuti responsabili in maniera illimitata e solidale per le obbligazioni sociali. Questo rappresenta un rischio enorme per i soci accomandanti, che perdono così la principale tutela associata al loro ruolo.

Le cause di irregolarità possono essere molteplici. A volte la società nasce in maniera informale, senza che i soci siano consapevoli degli obblighi di registrazione. Tuttavia, i rischi associati a questa situazione superano di gran lunga i vantaggi. La mancata registrazione espone la società a incertezze giuridiche, difficoltà operative e rischi economici.

Per sanare una S.a.s. irregolare, è possibile procedere con la registrazione tardiva presso il Registro delle Imprese. Questa operazione consente di formalizzare la società e di applicare pienamente le norme previste per la S.a.s. In alternativa, i soci possono valutare una trasformazione societaria, ad esempio in una società semplice o in una società a responsabilità limitata (SRL), a seconda delle esigenze e del tipo di attività svolta.

Amministrazione della SAS

La gestione della SAS è riservata esclusivamente ai soci accomandatari. Questi hanno il compito di rappresentare la società, prendere decisioni operative, garantire la continuità delle attività aziendali e supervisionare tutte le operazioni strategiche che riguardano lo sviluppo e la crescita dell’impresa. I soci accomandatari sono inoltre responsabili di assicurare che la società operi in conformità con tutte le normative vigenti, inclusi gli aspetti relativi alla sicurezza sul lavoro e agli obblighi contabili e fiscali. Devono mantenere un contatto continuo con i principali stakeholder dell’azienda, come clienti, fornitori e istituti finanziari, per garantire il buon funzionamento e la crescita del business.

I soci accomandanti non hanno alcun potere decisionale e non possono svolgere atti di amministrazione, salvo i casi in cui siano autorizzati dagli accomandatari con apposita procura per singole operazioni. Tuttavia, in specifiche situazioni, possono contribuire con consulenze tecniche o commerciali qualora richiesto, senza che questo influisca sulla loro responsabilità limitata.

Poteri degli accomandanti

Nonostante la loro limitata partecipazione, i soci accomandanti possono fornire pareri e autorizzazioni per determinate operazioni, purché previste dallo statuto. Hanno inoltre diritto ad avere comunicazione annuale della situazione economica e ad accedere ai libri sociali per verificarne la correttezza.

Questo diritto di consultazione è particolarmente utile per monitorare l’andamento finanziario della società e assicurarsi che il proprio investimento sia ben gestito. Inoltre, i soci accomandanti possono partecipare alle riunioni annuali con i soci accomandatari, durante le quali possono fornire suggerimenti strategici e proporre azioni che potrebbero migliorare la performance complessiva della società. Tali incontri rappresentano un’importante occasione per comprendere meglio le strategie aziendali, pur senza interferire direttamente nella gestione.

Il divieto di immistione dei soci accomandanti

Il divieto di immistione dei soci accomandanti rappresenta una delle regole fondamentali di questo tipo di società. Questo principio stabilisce che i soci accomandanti, cioè coloro che contribuiscono con capitale e non assumono responsabilità illimitata per le obbligazioni sociali, non possono partecipare alla gestione operativa della società.

Il divieto è sancito dall’art. 2320 del Codice Civile. Secondo questa disposizione, i soci accomandanti non possono compiere atti di amministrazione né avere un ruolo decisionale nella gestione degli affari societari. Tuttavia, possono:

- Esercitare il controllo contabile e amministrativo della società.

- Esprimere il proprio voto nelle deliberazioni riservate all’assemblea dei soci (se previste dallo statuto).

La norma non limita la possibilità degli accomandanti di consultare i libri contabili o di monitorare l’andamento generale della società, ma vieta loro di prendere parte attiva alla gestione.

Le conseguenze della violazione del divieto

Se un socio accomandante viola il divieto di immistione, può incorrere in gravi conseguenze giuridiche:

- Responsabilità illimitata e solidale: L’accomandante che si immischia nella gestione perde la tutela della responsabilità limitata e risponde dei debiti sociali come un accomandatario.

- Sanzioni interne: Lo statuto della società può prevedere specifiche penalizzazioni, come la perdita del diritto di voto o l’esclusione dalla società.

- Inefficacia degli atti compiuti: Gli atti gestionali compiuti dall’accomandante potrebbero essere considerati nulli o non imputabili alla società, a seconda del contesto.

Trasferimento delle quote societarie

Il trasferimento delle quote nella SAS è disciplinato da regole che riflettono la natura ibrida di questa forma societaria, dove coesistono soci accomandatari, responsabili della gestione e con responsabilità illimitata, e soci accomandanti, che partecipano solo al capitale e hanno una responsabilità limitata.

Trasferimento delle quote dei soci accomandanti

Le quote dei soci accomandanti possono essere trasferite con maggiore libertà rispetto a quelle degli accomandatari, ma sono comunque soggette a specifiche condizioni che dipendono dalla volontà dei soci e dallo statuto societario. In generale:

- Principio di libera trasferibilità: Le quote dei soci accomandanti possono essere cedute sia inter vivos (ad esempio tramite vendita o donazione) sia mortis causa (in caso di successione ereditaria);

- Consenso degli altri soci: Lo statuto può prevedere che il trasferimento delle quote sia subordinato all’approvazione degli altri soci, accomandatari o accomandanti, per evitare l’ingresso di terzi non graditi;

- Pubblicità del trasferimento: Il trasferimento deve essere annotato nei registri della società e, se necessario, comunicato al Registro delle Imprese.

Trasferimento delle quote dei soci accomandatari

Le quote dei soci accomandatari, essendo strettamente legate alla gestione e alla responsabilità illimitata, sono soggette a restrizioni molto più rigide:

- Incedibilità senza consenso: Per trasferire le quote di un accomandatario è necessario il consenso unanime di tutti gli altri soci, salvo diversa disposizione dello statuto;

- Coinvolgimento nella gestione: Poiché gli accomandatari sono anche amministratori, il trasferimento delle loro quote implica una modifica dell’assetto gestionale della società, che deve essere condiviso da tutti i soci;

- Successione ereditaria: In caso di morte di un socio accomandatario, la sua quota non può essere automaticamente trasferita agli eredi, a meno che lo statuto non lo preveda esplicitamente. Spesso, gli altri soci possono scegliere se accettare gli eredi come nuovi accomandatari o procedere allo scioglimento della società.

Limitazioni e clausole statutarie

Lo statuto della S.a.s. può prevedere clausole che regolano o limitano il trasferimento delle quote. Ad esempio:

- Clausole di gradimento: Richiedono l’approvazione preventiva degli altri soci.

- Clausole di prelazione: Impongono al socio cedente di offrire prima la sua quota agli altri soci prima di venderla a terzi.

- Clausole di esclusione: Possono prevedere l’esclusione di un socio in caso di cessione non autorizzata.

Responsabilità del nuovo socio

Il nuovo socio, che entra a far parte di una società già costituita, assume la responsabilità illimitata e solidale per tutte le obbligazioni sociali, anche anteriori all’acquisto di tale qualità. Ciò significa che, il nuovo socio si pone nella stessa posizione dei soci preesistenti. Questo si realizza:

- Ingresso di nuovi soci in aggiunta ai soci preesistenti;

- Subentro di un socio a seguito di trasferimento delle quote sociali.

Responsabilità del socio uscente

Nel caso di recesso del socio, oppure morte o esclusione, esso continua ad essere responsabile per le obbligazioni contratte dalla società fino al giorno dello scioglimento del vincolo. Qualora lo scioglimento sia dovuto alla morte del socio, la responsabilità si trasferisce agli eredi, che rispondono anche per le obbligazioni anteriori all’ingresso in società.

Lo scioglimento deve essere portato a conoscenza dei terzi con mezzi idonei, altrimenti non è opponibile ai terzi. In questo caso, il socio uscente continua a rispondere verso i terzi anche per le obbligazioni sociali sorte successivamente allo scioglimento particolare del rapporto sociale, salvo che venga fornita la prova dell’effettiva conoscenza da parte dei terzi o la loro colpevole ignoranza dell’evento.

Approfondimenti utili:

Aspetti fiscali della Società in Accomandita Semplice

La fiscalità delle Società in Accomandita Semplice è regolata dal Codice Civile e dalla normativa fiscale vigente. Questo tipo di società è soggetto a una serie di imposte e contributi che devono essere considerati attentamente dai soci per una corretta pianificazione fiscale e finanziaria. Di seguito vengono descritte le principali imposte a cui è soggetta la SAS:

- Imposta sul Reddito delle Persone Fisiche (IRPEF): Il reddito della società è imputato direttamente ai soci in base alle loro quote di partecipazione (trasparenza fiscale). Le aliquote IRPEF variano dal 23% al 43% a seconda dello scaglione di reddito, rendendo fondamentale una buona gestione della ripartizione degli utili per evitare di rientrare in fasce di tassazione troppo elevate. È importante notare che ogni socio è tenuto a dichiarare la propria quota di reddito e versare le relative imposte, il che implica una stretta connessione tra la situazione finanziaria della società e quella personale dei soci. In fase di costituzione e gestione, è quindi cruciale considerare l’impatto delle aliquote marginali più elevate;

- Imposta Regionale sulle Attività Produttive (IRAP): Si applica con un’aliquota (generale) del 3,9% sul valore della produzione netta. Questa imposta è indipendente dal reddito dei soci e rappresenta un costo fisso che la società deve sostenere. L’IRAP viene calcolata in base al valore aggiunto generato dall’attività economica, includendo i costi del personale e di produzione, ma escludendo i costi finanziari. La gestione oculata dei costi aziendali è quindi essenziale per minimizzare l’impatto di questa imposta;

- Diritto Camerale Annuale: Si tratta di una tassa annuale che deve essere corrisposta alla Camera di Commercio. Questo importo varia in base alla provincia in cui ha sede legale la società, ma generalmente si aggira intorno ai 100-150 euro. Anche se l’importo non è elevato, il mancato pagamento del diritto camerale può comportare sanzioni amministrative e l’impossibilità di accedere a determinati servizi offerti dalla Camera di Commercio;

- Contributi INPS: I soci accomandatari devono versare contributi previdenziali in base al loro reddito. I contributi minimi sono pari a circa 4.800 euro annue per i redditi fino a circa 18.000 euro, con un’aliquota progressiva per i redditi superiori. I contributi INPS rappresentano una componente importante del costo del lavoro per la società e sono essenziali per garantire la copertura previdenziale dei soci accomandatari. È bene pianificare i contributi previdenziali come parte delle spese operative della società, poiché possono incidere significativamente sui costi totali, soprattutto quando i redditi superano la soglia minima, e l’aliquota progressiva può aumentare rapidamente gli importi da versare.

Regime di trasparenza fiscale

La SAS beneficia del regime di trasparenza fiscale, per cui i redditi prodotti dalla società vengono tassati direttamente in capo ai soci, evitando una doppia imposizione. Questo regime fiscale rappresenta un vantaggio importante rispetto ad altre forme societarie, come la SRL, in cui la tassazione avviene sia a livello societario che a livello dei soci. Tuttavia, la trasparenza fiscale comporta anche che eventuali perdite siano imputate direttamente ai soci, consentendo loro di compensare tali perdite con altri redditi personali. Ciò può essere un beneficio fiscale significativo, specialmente per i soci che abbiano altre attività da cui traggono reddito.

Il regime di trasparenza fiscale implica anche che i soci debbano essere consapevoli dell’andamento della società e della sua redditività, in quanto eventuali profitti o perdite influenzeranno direttamente la loro posizione fiscale personale. Un altro aspetto da considerare è la necessità di una buona pianificazione fiscale a livello individuale, poiché l’entrata di redditi elevati potrebbe comportare un passaggio a scaglioni di tassazione più elevati, aumentando significativamente il carico fiscale complessivo.

Scioglimento e liquidazione

La Società in Accomandita Semplice può sciogliersi per le stesse cause di scioglimento previste per le società in nome collettivo:

- Decorso dei termini;

- Conseguimento dell’oggetto sociale;

- Sopravvenuta impossibilità dell’oggetto;

- Volontà dei soci;

- Quando viene a mancare la pluralità di soci;

- Se nel termine di sei mesi non viene ricostituita;

- Per provvedimento dell’autorità governativa, nei casi previsti dalla legge;

- Dichiarazione di fallimento, se si tratta di un esercizio commerciale.

Oltre alle predette cause, la SAS si scioglie qualora venga a mancare la contemporanea presenza delle due categorie di soci. In pratica, se rimangono solo soci accomandanti o accomandatari ed entro sei mesi non si provvede alla reintegrazione della categoria, la società si scioglie.

Nel caso in cui la categoria che vene a mancare sia quella degli accomandatari, è prevista la nomina di un amministratore provvisorio, il quale dovrà provvedere al compimento degli atti di ordinaria amministrazione, ma non assumerà la qualità di accomandatario né la correlata responsabilità illimitata per le obbligazioni sociali.

Per il procedimento di liquidazione e di estinzione valgono le stesse regole previste per le SNC, che a sua volta dà applicazione alle regole per le società semplici. Una volta deciso lo scioglimento, la società entra in liquidazione. Gli amministratori nominano uno o più liquidatori, il cui compito è quello di saldare i debiti e distribuire l’eventuale attivo tra i soci, in base alle loro quote.

Differenze tra SAS e SNC

| Caratteristica | S.a.s. (Società in Accomandita Semplice) | S.n.c. (Società in Nome Collettivo) |

|---|---|---|

| Tipologia di soci | – Accomandatari: gestiscono e rispondono illimitatamente. – Accomandanti: contribuiscono solo con capitale e hanno responsabilità limitata. | Tutti i soci sono amministratori (salvo diverso accordo) e rispondono illimitatamente e solidalmente. |

| Responsabilità patrimoniale | – Accomandatari: responsabilità illimitata e solidale. – Accomandanti: responsabilità limitata al capitale sottoscritto (se non violano il divieto di immistione). | Responsabilità illimitata, solidale e sussidiaria per tutti i soci. |

| Gestione e amministrazione | Esercitata esclusivamente dai soci accomandatari. I soci accomandanti non possono partecipare alla gestione (divieto di immistione). | Tutti i soci possono partecipare alla gestione, salvo diversa disposizione dell’atto costitutivo. |

| Attrazione di investitori | Adatta per attrarre soci capitalisti che non desiderano partecipare alla gestione (accomandanti). | Meno adatta per attrarre investitori, poiché tutti i soci devono assumersi responsabilità illimitata. |

| Attività esercitabili | Attività commerciali, industriali, artigianali o agricole. | Attività commerciali, industriali, artigianali o agricole. |

| Capitale sociale minimo | Non previsto un importo minimo, ma necessario il conferimento di beni o denaro specificati nel contratto sociale. | Non previsto un importo minimo, ma necessario il conferimento di beni o denaro specificati nel contratto sociale. |

| Responsabilità fiscale | Tassazione trasparente: redditi imputati ai soci in base alla loro quota di partecipazione. | Tassazione trasparente: redditi imputati ai soci in base alla loro quota di partecipazione. |

| Costituzione | Necessaria la redazione dell’atto costitutivo e l’iscrizione al Registro delle Imprese. | Necessaria la redazione dell’atto costitutivo e l’iscrizione al Registro delle Imprese. |

| Costi di gestione | Leggermente superiori rispetto alla S.n.c. per la gestione delle distinzioni tra soci accomandatari e accomandanti. | Inferiori rispetto alla S.a.s., poiché tutti i soci hanno lo stesso ruolo e responsabilità. |

| Scioglimento | Può avvenire per morte, recesso o esclusione dei soci accomandatari. Se rimangono solo accomandanti, la società deve sciogliersi. | Può avvenire per morte, recesso o esclusione di qualsiasi socio. |

Differenze tra SAS e SAPA

| Caratteristica | S.a.s. (Società in Accomandita Semplice) | S.a.p.a. (Società in Accomandita per Azioni) |

|---|---|---|

| Tipologia di soci | – Accomandatari: gestiscono e rispondono illimitatamente. – Accomandanti: contribuiscono solo con capitale e hanno responsabilità limitata. | – Accomandatari: gestiscono e rispondono illimitatamente. – Accomandanti: partecipano con capitale tramite azioni, con responsabilità limitata. |

| Responsabilità patrimoniale | – Accomandatari: responsabilità illimitata e solidale. – Accomandanti: responsabilità limitata al capitale sottoscritto. | – Accomandatari: responsabilità illimitata e solidale. – Accomandanti: responsabilità limitata al capitale sottoscritto in azioni. |

| Struttura del capitale | Non suddiviso in azioni; conferimenti definiti nel contratto sociale. | Suddiviso in azioni: i soci accomandanti detengono quote sotto forma di azioni. |

| Amministrazione | Riservata esclusivamente ai soci accomandatari, che sono gli unici ad avere potere di gestione. | Riservata ai soci accomandatari, che detengono la maggioranza dei poteri amministrativi, ma vi è un’assemblea degli azionisti. |

| Attrazione di investitori | Moderata, adatta a investitori che desiderano un ruolo passivo (accomandanti). | Alta, grazie alla possibilità di investire tramite azioni con responsabilità limitata, aumentando l’attrattività per i capitalisti. |

| Capitale sociale minimo | Non previsto un importo minimo. | Richiesto un capitale sociale minimo, come per le società per azioni (al momento pari a 50.000 euro, salvo modifiche normative). |

| Pubblicità legale | Iscrizione obbligatoria al Registro delle Imprese, ma con minori formalità rispetto alla S.a.p.a. | Maggiore trasparenza: obbligo di redigere bilanci secondo le regole delle società per azioni e deposito al Registro delle Imprese. |

| Gestione e controllo | I soci accomandanti non partecipano alla gestione (divieto di immistione). | I soci accomandanti (azionisti) partecipano alle assemblee, ma non hanno potere gestionale diretto. |

| Responsabilità fiscale | Tassazione trasparente: redditi imputati ai soci in base alla loro quota di partecipazione. | Tassazione come per le società di capitali, con imposta sul reddito societario (IRES) e tassazione separata degli utili distribuiti. |

| Costi di gestione | Inferiori, grazie alla struttura semplificata rispetto alla S.a.p.a. | Superiori, poiché seguono le norme delle società per azioni, con obblighi di bilancio, revisione legale dei conti e maggiore complessità amministrativa. |

| Scioglimento | Può avvenire per morte, recesso o esclusione dei soci accomandatari; la società si scioglie se rimangono solo accomandanti. | Più complesso: segue le regole delle società per azioni, con assemblea e procedure specifiche per la liquidazione. |

Differenze tra SAS e SRL

La Società a Responsabilità Limitata (SRL) è spesso considerata un’alternativa alla Società in Accomandita Semplice. Sebbene entrambe siano adatte alle piccole e medie imprese, presentano differenze significative dal punto di vista organizzativo, fiscale e gestionale. La scelta tra SAS e SRL dipende dalle esigenze specifiche dell’imprenditore, dalla struttura proprietaria desiderata e dalla strategia di crescita dell’azienda.

La SAS rappresenta una forma societaria ibrida che consente di attrarre investitori passivi (i soci accomandanti) senza che questi abbiano responsabilità illimitata, mentre mantiene la gestione nelle mani dei soci accomandatari. Al contrario, la SRL è una società di capitali in cui tutti i soci hanno diritti e doveri equiparati, e la responsabilità è sempre limitata al capitale sottoscritto, indipendentemente dall’impegno nella gestione.

Dal punto di vista fiscale, la SAS applica il regime di trasparenza fiscale, il che significa che i redditi sono imputati direttamente ai soci e tassati secondo le loro aliquote IRPEF personali. La SRL, invece, è soggetta a tassazione ordinaria come società di capitali, con imposizione dell’IRES a livello aziendale (al momento del 24%) e successiva tassazione degli utili distribuiti ai soci. Per imprenditori con redditi elevati, la trasparenza fiscale della SAS può rappresentare un vantaggio significativo, mentre per chi desidera trattenere utili in azienda la SRL potrebbe essere più conveniente.

Relativamente alla gestione, la SAS richiede una chiara separazione tra soci accomandatari (che amministrano) e soci accomandanti (esclusi dalla gestione). La SRL offre maggiore flessibilità: tutti i soci possono partecipare alla gestione come amministratori, oppure è possibile nominare amministratori professionisti esterni senza vincoli particolari. Questa caratteristica rende la SRL più adatta a situazioni in cui non vi sia una gerarchia naturale tra soci o quando si desideri una struttura gestionale flessibile e scalabile.

Un altro aspetto rilevante è la trasferibilità delle quote. In una SAS, il trasferimento delle quote dei soci accomandatari è molto rigido e richiede il consenso unanime degli altri soci. In una SRL, le quote sono generalmente trasferibili con maggiore libertà, sebbene lo statuto possa prevedere clausole di gradimento o prelazione. Questo rende la SRL preferibile se si anticipa la necessità di cambi proprietari o cessioni parziali nel tempo.

Per quanto riguarda i costi di gestione, la SAS ha oneri inferiori rispetto alla SRL in termini di adempimenti amministrativi e contabili. Tuttavia, la complessità organizzativa legata alla necessaria separazione tra le due categorie di soci può comportare una maggiore complicazione gestionale e amministrativa, specialmente se lo statuto prevede specifiche regole di controllo per gli accomandanti.

Infine, dal punto di vista dell’attrazione di investitori, la SAS è particolarmente adatta per chi desidera coinvolgere soci finanziatori che non intendono occuparsi della gestione operativa (una caratteristica sempre più richiesta negli ecosistemi imprenditoriali moderni). La SRL, pur offrendo una struttura di capitale più tradizionale, non distingue tra soci “operativi” e “capitalisti”, il che può complicare dinamiche di investimento esterno.

Consulenza online sulle forme societarie

Nel contesto attuale la decisione di costituire una società in accomandita semplice può ancora avere una sua validità, ma è importante considerare attentamente sia i vantaggi che gli svantaggi di questa forma societaria, nonché le specifiche esigenze dell’imprenditore. In particolare:

- Responsabilità illimitata dei soci accomandatari che rispondono con il proprio patrimonio anche per i debiti societari (anche se in via sussidiaria);

- Difficoltà di accesso al credito e ad ottenere finanziamenti. Gli istituti bancari richiedono garanzie personali da parte dei soci;

- Valutazioni fiscali che, come abbiamo visto, devono essere gestite e valutate annualmente per valutare la convenienza di questa struttura societaria.

Per questo è fondamentale valutare attentamente i propri obiettivi e la situazione personale e del business che si intende avviare. Se desideri analizzare tutto questo, contattaci per ricevere l’assistenza di un dottore Commercialista in grado di individuare la forma giuridica migliore per tutelare il patrimonio aziendale ed anche per facilitare la crescita dell’attività. Segui il link sottostante e mettiti subito in contatto con noi.

Infografica

Bozza di statuto di Società in Accomandita Semplice

Articolo 1 – Denominazione

La società assume la seguente denominazione: [Denominazione Sociale] S.a.s., dove il nome di almeno un socio accomandatario è incluso.

Articolo 2 – Sede Legale

La società ha sede legale in [Comune, Provincia, Indirizzo]. Eventuali sedi operative o unità locali potranno essere istituite con delibera dei soci, nel rispetto delle normative vigenti.

Articolo 3 – Oggetto Sociale

La società ha per oggetto l’esercizio delle seguenti attività: [Descrizione dettagliata delle attività economiche e/o professionali esercitate dalla società]. La società può altresì compiere tutte le operazioni commerciali, industriali, mobiliari, immobiliari e finanziarie necessarie o utili per il conseguimento dell’oggetto sociale.

Articolo 4 – Durata

La durata della società è fissata sino al [Data di scadenza, se prevista], salvo proroga o scioglimento anticipato deliberato dai soci ai sensi di legge.

Articolo 5 – Capitale Sociale

Il capitale sociale è fissato in € [Importo del Capitale Sociale], suddiviso come segue:

- Conferimenti dei soci accomandatari: [Importo e modalità];

- Conferimenti dei soci accomandanti: [Importo e modalità].

I conferimenti possono essere in denaro, beni o crediti, come concordato tra i soci e formalizzato nell’atto costitutivo.

Articolo 6 – Soci Accomandatari e Accomandanti

I soci della società si distinguono in:

- Soci accomandatari, che rispondono solidalmente e illimitatamente per le obbligazioni sociali e hanno il potere di amministrazione e rappresentanza della società.

- Soci accomandanti, che rispondono limitatamente al conferimento sottoscritto e non possono svolgere attività di amministrazione.

L’elenco dei soci con le rispettive qualifiche è allegato al presente statuto e sarà aggiornato in caso di variazioni.

Articolo 7 – Ripartizione degli Utili e delle Perdite

Gli utili e le perdite della società saranno ripartiti tra i soci proporzionalmente ai conferimenti effettuati, salvo diversa pattuizione risultante da accordo tra i soci.

Articolo 8 – Amministrazione e Rappresentanza

La gestione della società è affidata esclusivamente ai soci accomandatari, designati nell’atto costitutivo o successivamente nominati con delibera unanime dei soci. Gli amministratori rappresentano la società di fronte a terzi e in giudizio.

I soci accomandanti non possono compiere atti di amministrazione, pena la loro responsabilità illimitata per le obbligazioni sociali.

Articolo 9 – Scioglimento e Liquidazione

La società si scioglie nei casi previsti dall’articolo 2272 del Codice Civile, nonché nei seguenti casi specifici:

- Raggiungimento dello scopo sociale;

- Delibera unanime dei soci;

- Altre cause previste dalla legge o dal presente statuto.

In caso di scioglimento, la liquidazione sarà affidata a uno o più liquidatori nominati dai soci, con poteri determinati all’atto della nomina.

Articolo 10 – Clausole Generali

Per quanto non espressamente previsto nel presente statuto, si applicano le disposizioni di legge vigenti in materia di società in accomandita semplice.

Fonti

- Codice Civile

- Agenzia delle Entrate

- INPS

- Registro delle Imprese