Il monitoraggio fiscale di attività patrimoniali e finanziarie detenute all’estero è un’obbligo che riguarda alcune categorie di contribuenti residenti fiscalmente. In particolare, sono obbligati al rispetto di questa disciplina:

- Le persone fisiche;

- Le società semplici (e le associazioni equiparate);

- Gli enti non commerciali.

In questo contributo voglio andare ad analizzare le modalità di adempimento alla disciplina sul monitoraggio fiscale per le società semplici, chiamate alla compilazione del quadro RW, con le relative peculiarità.

Indice degli argomenti

Le attività all’estero detenute da società semplici

La società semplice è un ente non commerciale che viene utilizzata prevalentemente per attività di detenzione di attività patrimoniali e finanziarie. Le sue caratteristiche, infatti, ben si prestano ad esigenze di tutela del patrimonio e per questo motivo il suo utilizzo è molto frequente soprattutto con finalità di holding. Tale ente, quando detiene attività patrimoniali o finanziarie in paesi esteri deve sottostare alla disciplina riguardante il monitoraggio fiscale. Ai sensi di tale disciplina, le attività patrimoniali e finanziarie devono essere indicate in dichiarazione dei redditi.

Il valore di tali attività che deve essere indicato nel quadro RW delle società semplici è dato dalla base imponibile da utilizzare per quanto riguarda le imposte patrimoniali: IVIE ed IVAFE. Di seguito, osserviamo come è possibile individuare le corrette basi imponibili per l’indicazione di attività patrimoniali e finanziarie da parte di società semplici.

Base imponibile IVIE per gli immobili all’estero

Il possesso di beni immobili situati all’estero da parte di società semplici determina l’obbligo di monitoraggio fiscale. In questo caso il valore dell’immobile è dato dal costo risultante dall’atto di acquisto o dai contratti da cui risulta il costo complessivamente sostenuto per l’acquisto. In mancanza, deve essere utilizzato il valore di mercato rilevabile al termine dell’anno (o del periodo di detenzione) nel luogo in cui è situato l’immobile.

Per gli immobili acquisiti per successione o donazione il valore è quello dichiarato nella dichiarazione di successione o nell’atto registrato. In mancanza si assume il costo di acquisto o di costituzione sostenuto dal de cuius o dal donante.

Per gli immobili appartenenti all’UE o allo SEE, il valore è quello catastale, o in mancanza il costo di acquisto, o in assenza il valore di mercato rilevabile nel luogo in cui è situato l’immobile.

Per le altre attività patrimoniali diverse dagli immobili (veicoli, imbarcazioni, aeromobili, etc) il contribuente deve indicare il costo di acquisto o il valore di mercato all’inizio di ciascun periodo di imposta.

Base imponibile IVAFE per le attività finanziarie estere

Per le attività finanziarie detenute all’estero le società semplici hanno l’obbligo di compilazione del quadro RW. Il valore da indicare è pari al valore di quotazione rilevato al 31 dicembre o al termine del periodo di detenzione. Per i titoli non negoziati in mercati regolamentati si fa riferimento al valore nominale. In mancanza si utilizza il valore di rimborso, anche se rideterminato ufficialmente.

Nel caso in cui siano cedute attività finanziarie appartenenti alla stessa categoria acquistate a prezzi e tempi diversi per la valutazione si utilizza il metodo LIFO. Pertanto si considerano ceduti per primi gli investimenti finanziari acquistati in epoca più recente.

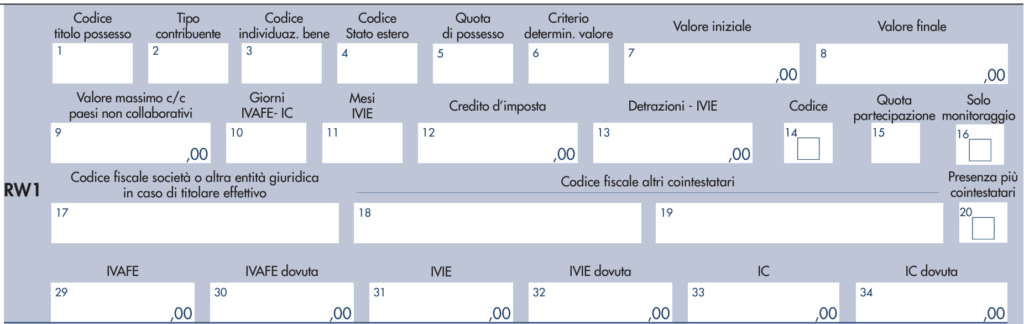

Compilazione del quadro

A questo punto andiamo a vedere come deve essere compilato il quadro RW per le società semplici residenti in Italia. Società che detengono investimenti all’estero e attività estere di natura finanziaria a titolo di proprietà o di altro diritto reale. Tali soggetti devono indicare la consistenza degli investimenti e delle attività detenute all’estero nel periodo di imposta. Questo indipendentemente dal valore complessivo degli stessi. Questo obbligo sussiste anche se il contribuente nel corso del periodo di imposta ha totalmente disinvestito.

L’obbligo dichiarativo sussiste anche quanto la società sia qualificata come “titolare effettivo” delle attività secondo quanto previsto dalla normativa antiriciclaggio. In particolare, a questi fini rilevano:

- Le partecipazioni in società residenti, qualora unitamente alla partecipazione diretta o indiretta del contribuente in società estere concorrano ad integrare in capo al contribuente, il requisito di “titolare effettivo” di investimenti esteri o attività estere di natura finanziaria;

- Opera il principio del look through in ipotesi di investimenti detenuti in Paesi non Collaborativi.

Regole per il monitoraggio fiscale

Il quadro RW non deve essere compilato per i prodotti finanziari e patrimoniali affidati in gestione o in amministrazione a intermediari residenti. Stessa cosa per i contratti conclusi per il tramite del loro intervento. Questo qualora i flussi reddituali relativi all’investimento siano assoggettati a ritenuta di acconto da parte degli intermediari stessi.

Se i prodotti finanziari e patrimoniali sono in comunione o cointestati l’obbligo di compilazione del quadro RW è a carico di ciascun soggetto intestatario. Questo con riferimento all’intero valore dell’investimento finanziario con indicata la percentuale di possesso.

Presenza di più diritti reali

Qualora sul bene sussistano più diritti reali come nuda proprietà ed usufrutto sono tenuti ad effettuare l’investimento:

- Sia il titolare del diritto di usufrutto;

- Sia il titolare del diritto di proprietà.

Questo in quanto in entrambi i casi vi è la possibilità di generare redditi di fonte estera.

Possibilità di movimentare il conto

Sono tenuti agli obblighi di monitoraggio non solo i titolari di attività detenute all’estero ma anche coloro che hanno la disponibilità o la possibilità di movimentazione.

Soggetti interposti

L’obbligo di compilazione del quadro RW sussiste anche nel caso in cui le attività siano possedute dal contribuente per il tramite di interposta persona o per il tramite di fiduciarie estere.

Indicazione degli importi in valuta estera

Per gli importi in valuta estera il contribuente deve indicare il controvalore in euro indicando il cambio indicato nel provvedimento dell’Agenzia delle Entrate. Provvedimento emanato ai fini dell’individuazione dei cambi medi mensili agli effetti delle norme contenute nei titoli da I a II del DPR n. 917/86.

Per approfondire: Valute al cambio medio nel quadro RW.

Modalità di compilazione del quadro RW

Vediamo di seguito le modalità per la compilazione delle colonne presenti nel quadro RW per le società semplici, indicando gli aspetti peculiari della compilazione del quadro rispetto alle persone fisiche.

Colonna 1 – Codice tipo possesso

Si deve indicare il codice che contraddistingue a che titolo i beni sono detenuti:

- Proprietà;

- Usufrutto;

- Nuda proprietà;

- Altro diritto reale (beneficiario di trust).

Colonna 2 – Tipo contribuente

Deve essere barrata esclusivamente se il contribuente è il titolare effettivo. Di fatto, nel caso in cui la società semplice sia il titolare effettivo, la colonna deve essere barrata. Questa fattispecie si verifica nel caso in cui la società semplice detenga oltre il 25% dei diritti di voto di una società non residente. In questo caso, oltre alla necessità di compilare la casella è necessario andare in colonna 19 ad indicare la quota detenuta, mentre in colonna 21 il codice fiscale della società estera.

Colonna 3 – Codice individuazione bene

Si deve indicare il codice di individuazione del bene rilevato dalla Tabella “Codici di investimenti all’estero e attività estere di natura finanziaria“. Tabella posta in Appendice al modello ministeriale di istruzioni alla compilazione del quadro RW. Si devono indicare tutte le attività patrimoniali e finanziarie detenute indipendentemente dall’effettiva produzione di redditi imponibili nel periodo di imposta. Le attività patrimoniali e finanziarie detenute all’estero vanno dichiarate anche se immesse in cassette di sicurezza.

Colonna 4 – Codice Stato estero

Si deve indicare il codice dello Stato estero individuato dalla Tabella “Elenco Paesi e territori esteri” posta in appendice alle istruzioni ministeriali.

Colonna 5 – Quota di possesso

Si deve indicare la quota di possesso (espressa in percentuale) dell’investimento patrimoniale o finanziario estero.

Colonna 6 – Criterio di determinazione del valore

Criterio di determinazione del valore:

- Valore di mercato;

- Valore nominale;

- Il Valore di rimborso;

- Costo di acquisto;

- Valore catastale;

- Valore dichiarato nella dichiarazione di successione o in altri atti.

Colonna 7 e 8 – Valore iniziale e finale

Indicare il valore all’inizio del periodo di imposta o al primo giorno di detenzione dell’attività. Indicare il valore al termine del periodo di imposta o di detenzione dell’attività. Deve essere evidenziato che per i conti correnti non si deve indicare la giacenza annua ma il valore finale. Infatti, l’Ivafe risulta essere dovuta nella misura fissa pari a 100 euro e non pari a 34 euro (per le persone fisiche), a prescindere dalla giacenza media. Inoltre, per le società semplici l’Ivafe massima dovuta non può superare le 14.000 euro annue.

Colonna 9 – Valore massimo c/c paesi non collaborativi

Indicare l’ammontare massimo che l’attività ha raggiunto nel periodo di imposta. Questo se l’attività riguarda conti correnti e libretti di risparmio in Paesi non collaborativi.

Colonna 14 – Vedere istruzioni

Deve essere indicato un codice per indicare la compilazione di uno o più quadri reddituali conseguenti al cespite indicato oggetto di monitoraggio. Ovvero se il bene è infruttifero.

In particolare, si deve indicare:

- Compilazione del quadro RL;

- Compilazione del quadro RM;

- La Compilazione del quadro RT;

- Compilazione contemporanea di due o più quadri tra RL, RM e RT;

- Nel caso in cui i redditi relativi a prodotti finanziari verranno percepiti in un successivo periodo di imposta. Ovvero se i predetti prodotti finanziari sono infruttiferi. In questo caso è opportuno che gli interessati acquisiscano dagli intermediari esteri documenti o attestazioni da cui risulti tale circostanza.

Colonna 15 – Quota partecipazione

Indicare la percentuale di partecipazione nella società o altra entità giuridica nel caso in cui la società semplice risulti titolare effettivo.

Colonna 17 – Codice fiscale della società in caso di titolare effettivo

Indicare il codice fiscale delle società o altra entità giuridica nel caso in cui il contribuente risulti titolare effettivo. In questo caso deve essere barrata la colonna 2 e la colonna 19 va compilata con la percentuale di relativa partecipazione.

Colonna 18 e 19 – Codice fiscale cointestatari

Inserire i codici fiscali degli altri soggetti che a qualsiasi titolo sono tenuti alla compilazione della presente sezione nella propria dichiarazione dei redditi.

Colonna 20 – Più cointestatari

Barrare la casella nel caso in cui i cointestatari siano più di due. Non sono presenti le caselle dalla 10 alla 17 relative alla determinazione dell’IVIE e dell’IVAFE, questo poiché non dovute. Neanche la casella 20 in quanto la stessa indica che la segnalazione è posta in essere esclusivamente per il monitoraggio fiscale. Nel caso delle società semplici il quadro viene compilato unicamente per assolvere a tale finalità quindi non aveva senso inserirla.

Esempio di compilazione

Vediamo adesso un esempio di compilazione del quadro RW per le società semplici. Una società semplice è titolare di un conto corrente in Germania. I soci della società semplice sono due fratelli al 50% ciascuno. Il conto corrente ha un saldo all’inizio dell’anno di 50.000 euro e a fine anno di 70.000 euro. Gli interessi attivi corrisposti ammontano a € 1.500.

La compilazione del quadro RW è la seguente:

- Colonna 1: si indica il codice 1 relativo alla proprietà;

- Colonna 2: viene lasciata in bianco in quanto la società semplice non si qualifica come titolare effettivo;

- La Colonna 3: si indica il codice 1 relativo ai conti correnti;

- Colonna 4: si indica il codice della Germania;

- Colonna 5: si indica la quota di possesso pari al 100%;

- La Colonna 6: si indica il criterio di determinazione de valore, quello nominale;

- Colonna 7: si indica il valore al 1° gennaio;

- Colonna 8: si indica il valore al 31 dicembre;

- La Colonna 9: non viene compilato non essendo un Paese paradisiaco la Germania;

- Colonna 10: indicare il numero di giorni di possesso ai fini IVAFE;

- Colonna 14: si indica il codice 2. Il conto ha maturato interessi che vanno indicati nel quadro RM;

- Colonna 29: indicare l’IVAFE dovuta, pari a 100 euro per i conti correnti esteri;

- Colonna 30: indicare di nuovo l’IVAFE dovuta;

- Colonna 17: non si compila in quanto la società semplice non riveste la qualifica di titolare effettivo.

Consulenza fiscale online

Vuoi sapere se anche tu devi compilare il quadro RW? Devi compilare il quadro della tua dichiarazione dei redditi e hai bisogno di aiuto? Vuoi sapere se dovrai pagare le imposte patrimoniali Ivie e/o Ivafe?

Stessa cosa se ti sei accorto di non aver compilato correttamente la dichiarazione dei redditi per le annualità passate. In relazione a redditi esteri, e attività patrimoniali e finanziarie detenute all’estero.

Se hai letto questo articolo e ti stai rendendo conto che necessiti dell’analisi della tua situazione personale, ti invito a contattarci attraverso il form di cui al link seguente. Riceverai il preventivo per una consulenza personalizzata in grado di risolvere i tuoi dubbi sull’argomento. Soltanto in questo modo, infatti, potrai essere sicuro di evitare di commettere errori, che in futuro possono esserti contestati e quindi sanzionati.