Per le imprese commerciali è sovente la pratica di effettuare importazioni di beni provenienti da Paesi situati all’estero nell’Unione Europea. In questo articolo voglio andare a fornire un quadro di sintesi, operativo, con gli adempimenti da porre in essere nel caso di ricevimento di un documento emesso dal fornitore estero in caso di importazione di beni.

Da un punto di vista meramente operativo le importazioni di beni sono assoggettate ad IVA al momento dell’introduzione nel territorio dello Stato. In pratica, sono gli uffici doganali del Paese UE di importazione a rilasciare documentazione elettronica (c.d. “bolletta doganale elettronica“) all’interno della quale sono indicate le somme da liquidare per:

- Dazi doganali di importazione;

- Imposta sul Valore Aggiunto (IVA).

Questi importi, unitamente alle spese di trasporto ed al valore di transazione della merce costituiscono gli importi da liquidare per il cliente. In questo articolo voglio andare ad affrontare le modalità di registrazione contabile per le importazioni di beni in Italia. Inoltre, andremo a dare uno sguardo anche alla procedura semplificata di importazione in caso di vendite a distanza per beni di modico valore.

Indice degli argomenti

Cosa si intende per importazione di beni in Italia?

Secondo l’articolo 1 del DPR n. 633/72 assumono rilievo ai fini IVA le “importazioni da chiunque effettuate“. Pertanto, ogni importazione di beni all’interno del territorio UE è operazione che, generalmente, è soggetta all’applicazione dell’IVA.

| Pertanto, le importazioni di beni all’interno del territorio doganale dell’Unione Europea ed, in particolare, in Italia sono operazioni rilevanti ai fini IVA. Questo, anche se a differenza di altre tipologie di operazioni, quali “cessioni di beni” e “prestazioni di servizi”, non occorre prendere in considerazione lo status del soggetto che pone in essere la transazione. |

Queste tipologie di operazioni, in un mondo sempre più globalizzato, sono sempre più frequenti e vengono poste in essere da varie tipologie di imprese. A tal fine lo scopo del presente contributo è quello di fornire un quadro di relativo agli aspetti fiscali e contabili della disciplina.

Inoltre, ai sensi del secondo comma dell’articolo 67 del DPR n. 633/72 sono assoggettate ad IVA:

- Le operazioni di reimportazione;

- Le operazioni di reintroduzione di beni che, precedentemente, erano stati oggetto di esportazione definitiva.

Le importazioni di beni: disciplina fiscale

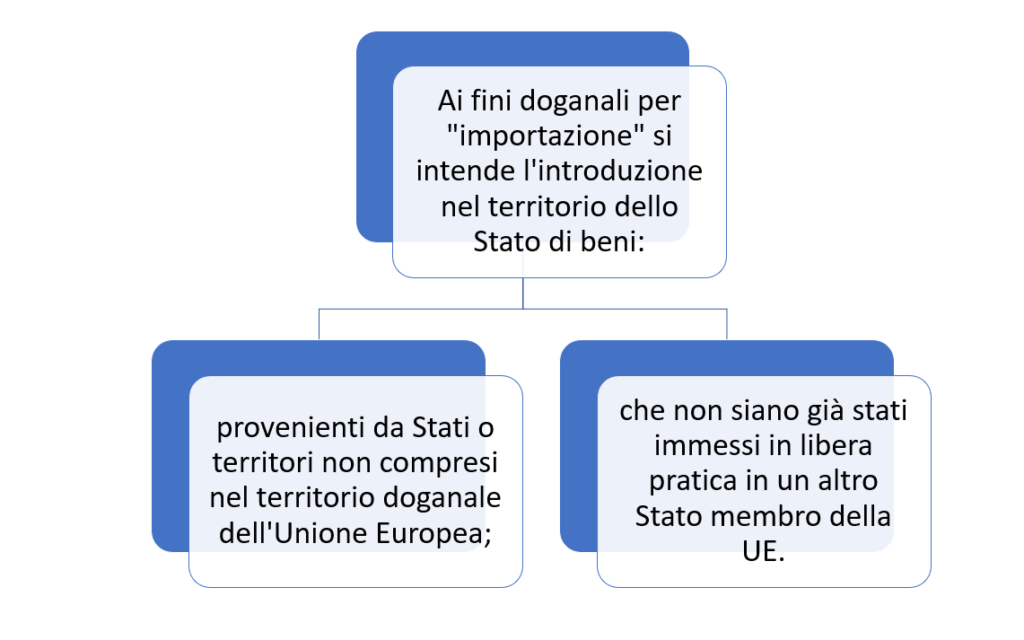

L’articolo 67 del DPR n. 633/72, ai commi 1 e 2-bis, definisce quali sono quelle operazioni che, ai fini IVA, costituiscono “importazioni”, ovvero:

- Le operazioni di immissione in libera pratica;

- Le operazioni di perfezionamento attivo;

- Tutte le operazioni di ammissione temporanea di beni destinati a essere riesportati e che, in base alle disposizioni comunitarie, non fruiscono dell’esenzione totale dei dazi all’importazione;

- Le operazioni di immissione in consumo di beni provenienti dal Monte Athos, dalle Isole Canarie e dai Dipartimenti francesi d’oltremare.

Tabella: tipologia di operazioni che costituiscono importazioni

| Operazione | Descrizione |

|---|---|

| Immissione in libera pratica | Introduzione in Italia di merci provenienti da Paesi extra-UE per le quali siano stati assolti gli adempimenti e le formalità doganali. |

| Perfezionamento attivo | Consente alle merci non unionali di essere utilizzate, per specifiche operazioni (es. manipolazioni usuali), nel territorio doganale della UE senza essere soggette alle formalità doganali (es. dazi). |

| Ammissione temporanea | Consente alle merci non unionali di essere introdotte nel territorio della UE senza essere soggette alle formalità doganali, purché destinate a essere riesportate senza subire modifiche. |

| Immissione in consumo | Immissione in consumo relative a beni provenienti dal Monte Athos, dalle isole Canarie e dai Dipartimenti francesi d’oltremare (per analogia, tale disposizione dovrebbe applicarsi anche alle Isole Aland e alle Isole Normanne). |

Quali sono le importazioni non soggette ad Iva?

Ai sensi dell’articolo 68, comma 1, del DPR n. 633/72, non sono soggette ad IVA le seguenti tipologie di operazioni che costituiscono “importazione“:

- Le importazioni di beni effettuate da esportatori abituali, di cui all’articolo 8, comma 1,lettera c) del DPR n. 633/72;

- Importazioni di beni indicati nell’articolo 8-bis del DPR n. 633/72 (es. navi, aeromobili, motori, ricambi, provviste di bordo, etc);

- Importazioni di campioni gratuiti di modico valore, appositamente contrassegnati;

- Le importazioni di beni la cui cessione è esente da IVA o non è soggetta ai sensi dell’articolo 72 del DPR n. 633/72;

- Le reintroduzioni di beni nello stato originario, da parte dello stesso soggetto che li aveva esportati. Sempreché ricorrano le condizioni per il regime di “franchigia doganale“;

- Importazioni di beni donati ad enti pubblici;

- Le importazioni di beni donati ad associazioni riconosciute o fondazioni aventi esclusivamente finalità di assistenza, beneficenza, educazione, istruzione, studio o ricerca scientifica;

- Le importazioni di beni donati a favore delle popolazioni colpite da calamità naturali o catastrofi dichiarate tali ai sensi della Legge n 996/70;

- Importazioni dei beni di cui all’articolo 2, comma 3, lettera l) del DPR n. 633/72 (es. paste alimentari, pane, uova, formaggio, frutta, latte fresco);

- Le importazioni di gas ed energia elettrica mediante specifici sistemi di distribuzione.

Determinazione dell’imposta (IVA) nell’importazione

L’ammontare dell’imposta relativa all’importazione è determinato applicando le aliquote IVA previste dall’articolo 16 del DPR n. 633/72 per la cessione degli stessi beni sul territorio italiano. La base imponibile deve essere, invece, determinata ai sensi dell’articolo 69 del DPR n. 633/72 tenendo conto dei seguenti elementi:

- Valore dei beni, ossia il prezzo pagato o da pagare per i beni importati;

- Diritti doganali (IVA esclusa), quali dazi di importazione, diritti di monopolio, sovrimposte di confine, ecc.;

- Spese di inoltro fino al primo luogo di destinazione all’interno dell’Unione Europea (esempio trasporto, assicurazione, commissione, imballaggio, ecc.).

Inoltre, l’articolo 70 del DPR n. 633/72 prevede che “l’imposta relativa alle importazioni è accertata, liquidata e riscossa per ciascuna operazione”. Il versamento dell’Iva in caso di importazione di beni deve essere eseguito in Dogana da parte del proprietario della merce o dal soggetto tramite il quale si effettua l’importazione (spedizioniere). In ogni caso, il momento di effettuazione delle importazioni (al quale corrisponde l’esigibilità dell’imposta) coincide con il momento in cui sorge l’obbligazione doganale. Tale momento coincide, di regola, con l’accettazione della dichiarazione in Dogana.

Esempio di calcolo dell’Iva nelle importazioni di beni

Si ipotizzi che una società italiana importi merce dalla Cina per 20.000 euro, ai quali vanno aggiunti:

- Spese di trasporto fino all’introduzione nel territorio UE: 1.000 euro;

- Spese di trasporto fino alla destinazione UE: 500 euro;

- Dazio: 3%;

- Aliquota IVA: 22%.

La base imponibile su cui applicare l’Iva in importazione è così determinata:

| + | Prezzo (20.000 euro) |

| + | Spese di trasporto (1.000 euro) |

| + | Dazio (630 euro ovvero 21.000 x 3%) |

| + | Spese di trasporto a desino (500 euro) |

| = | Base imponibile Iva (22.130 euro) |

| 22% | Imposta applicata 4.868,60 euro (ovvero 22.130 x 22%) |

Valore della transazione

L’articolo 70 del Regolamento UE n. 952/2013 dispone che il valore in dogana dei beni importati è pari al valore di transazione. Valore inteso come il “prezzo effettivamente pagato o da pagare per le merci quando sono vendute per l’esportazione verso il territorio doganale dell’Unione”.

Importazione di beni ed imposte dirette

La disciplina fiscale delle merci che l’impresa acquista per la propria attività è regolamentata nell’articolo 109, comma 1, TUIR che stabilisce:

| Art. 109, co. 1 TUIR |

|---|

| “I ricavi, le spese e gli altri componenti positivi e negativi, per i quali le precedenti norme della presente Sezione non dispongono diversamente, concorrono a formare il reddito nell’esercizio di competenza; tuttavia i ricavi, le spese e gli altri componenti di cui nell’esercizio di competenza non sia ancora certa l’esistenza o determinabile in modo obiettivo l’ammontare concorrono a formarlo nell’esercizio in cui si verificano tali condizioni” |

In base a tale norma i costi per acquisto merci risultano deducibili.

Importazioni di beni: il trattamento contabile

Normalmente, quanto si effettua un’operazione di importazione di beni, vi sono tre diverse tipologie di documenti che vengono ricevuti dall’operatore (importatore) italiano. Si tratta dei seguenti:

- La “bolla doganale elettronica“;

- La fattura del fornitore extra-UE;

- Eventualmente, la fattura dello spedizioniere doganale per i servizi resi.

Andiamo ad analizzare, in dettaglio, questi documenti.

Prospetto di riepilogo ai fini contabili della bolletta doganale

Una volta conclusa la fase di svincolo delle merci, l’Agenzia delle Dogane mette a disposizione degli operatori economici un Prospetto di riepilogo ai fini contabili al fine di consentire a questi ultimi di assolvere agli obblighi di natura contabile e fiscale previsti dalla disciplina IVA, connessi alla registrazione delle bollette di importazione e, in particolare, al diritto alla detrazione dell’IVA pagata all’importazione. Si tratta del prospetto definito con la Determinazione 3.6.2022, n. 234367, viene rilasciato alla conclusione della fase di svincolo delle merci:

- Necessario per consentire agli operatori economici di assolvere gli obblighi connessi alla registrazione delle bollette doganali;

- Utilizzabile per esercitare il diritto alla detrazione dell’IVA all’importazione;

- Riportante i dati relativi al pagamento dei diritti doganali (dazio, IVA e altri tributi), suddivisi per aliquote.

Per consentire gli obblighi fiscali e contabili a carico degli operatori la struttura del prospetto di riepilogo contabile è stata predisposta dall’Agenzia delle Dogane con avallo dell’Agenzia delle Entrate. Tale documento, infatti, contiene tutti i dati necessari per la registrazione contabile della bolletta e alla conseguente detrazione dell’IVA pagata all’importazione. Il prospetto prevede, infatti, la presenza dei seguenti campi:

| Campo | Descrizione |

|---|---|

| Liquidazione IVA | Campo che riporta tutti i dati relativi all’imponibile, all’aliquota, all’imposta e gli eventuali riferimenti della lettera d’intento utilizzata per l’importazione senza applicazione dell’IVA |

| Dati rappresentante fiscale | Campo dove inserire gli eventuali dati del rappresentante fiscale che sia stato nominato dall’importatore |

| MNR | Indicazione del numero attribuito alla pratica doganale. Numero che non varia, anche in presenza di eventuali rettifiche della dichiarazione doganale |

Lettura della sezione numerica

| Campo | Descrizione |

|---|---|

| Tipo | Codice 405: Iva importazione; Codice 406: Iva non riscossa in dogana a seguito di dichiarazione d’intento; Codice 407: Iva non pagata in Dogana per l’applicazione del reverse charge. |

| Base imponibile | Viene indicato l’importo assoggettato ad Iva. |

| Aliquota | Viene indicata l’aliquota Iva applicata. |

| Importo | Viene indicato l’ammontare dell’imposta. Nel caso in cui vi sia l’applicazione di più aliquote Iva questo ammontare sarà suddiviso sulla base delle aliquote applicate. |

Una volta che la Dogana rilascia il prospetto di riepilogo contabile, a fini della detrazione dell’imposta (IVA), è necessario che lo stesso sia annotato nel registro IVA degli acquisti (art. 25 del DPR n. 633/72). L’annotazione deve essere effettuata anteriormente alla liquidazione periodica o alla dichiarazione annuale nella quale è esercitato il diritto alla detrazione delle relative imposte. A tal fine occorre tenere presente che, ai sensi dell’articolo 19, comma 1, del DPR n. 633/72, il diritto alla detrazione può essere esercitato al più tardi con la dichiarazione relativa all’anno in cui il diritto alla detrazione è sorto (per approfondire: “Termine di detrazione Iva sulle fatture ricevute“). Questo alle condizioni esistenti al momento della nascita del diritto medesimo. Dalla registrazione del documento in contabilità devono risultare:

- La data della bolletta doganale;

- Il numero progressivo ad esso attribuito;

- L’identificazione della Dogana di ingresso;

- L’ammontare dell’imponibile e dell’imposta.

Per le importazioni di beni non soggette ad IVA, deve essere indicato anche il titolo di non applicabilità dell’IVA e la norma di riferimento. Da un punto di vista contabile dovrà essere rilevato in contabilità, solamente ai fini IVA, nel modo seguente:

| IVA A CREDITO | A | IVA TRANSITORIO | XXX |

Esempio di registrazione contabile della fattura del fornitore estero in caso di importazione di beni

La fattura ricevuta dal fornitore estero non ha valenza ai fini IVA ma svolge l’importante funzione, a livello reddituale, di fungere da giustificativo del costo di acquisto del bene sostenuto. Nel caso in cui l’importo sia espresso in valuta estera, l’importo relativo ai beni acquistati, deve essere convertito in Euro tenendo in considerazione il cambio del giorno di effettuazione dell’operazione o, in mancanza, quello del giorno antecedente più prossimo. Nel caso in cui non fosse disponibile neanche questo valore si considera il cambio del mese in cui il costo è stato sostenuto (solitamente la data di consegna). È importante, quindi, considerare che la data da considerare per la conversione non è quella della fattura estera ricevuta o quella della bolletta doganale. Al momento del pagamento si dovrà rilevare una differenza di cambio positiva o negativa.

La registrazione contabile della fattura del fornitore estero sarà la seguente:

| COSTO ACQUISTO MERCE | A | DEBITO VS FORNITORE ESTERO | XXX |

Esempio di registrazione contabile della fattura dello spedizioniere in caso di importazione di beni

Nella fattura dello spedizioniere generalmente vengono indicati:

- L’importo dei servizi doganali prestati;

- L’importo delle spese anticipate per conto dell’importatore, quali l’IVA dei beni importati ed i dazi doganali.

Ai fini IVA lo spedizioniere assoggetterà ad IVA i vari importi indicati in fattura nel modo seguente:

- I servizi doganali risultano non imponibili ex articolo 9 del DPR n. 633/72;

- Gli altri servizi eventualmente resi sono assoggettati ad Iva;

- Le spese anticipate in Dogana (Iva e dazi) sono escluse da IVA ex articolo 15 del DPR n. 633/72.

E’ importante tenere presente che, nel caso in cui lo spedizioniere sia un soggetto estero senza:

è necessario emettere un’autofattura ex articolo 17, comma 3, DPR n. 633/72. Documento deve essere annotato sia nel registro fatture emesse/corrispettivi che nel registro acquisti. Nel libro giornale la rilevazione contabile da effettuare è la seguente:

| DIVERSI | A | DEBITO VS FORNITORE ESTERO | XXX | |

| IVA TRANSITORIO | XXX | |||

| DAZI DOGANALI | XXX |

| DIVERSI | A | DEBITO VS FORNITORE ESTERO | XXX | |

| SERVIZI DI IMPORTAZIONE | XXX | |||

| ASSICURAZIONI SU TRASPORTI | XXX | |||

| COMPETENZE IMPORTAZIONE | XXX | |||

| IVA A CREDITO | XXX |

Regime OSS per le importazioni di beni di modico valore

Dal 1° luglio 2021 è entrato in vigore un regime fiscale speciale per l’importazione di beni di modico valore (ex art. 70 del DPR n. 633/72). In particolare, sotto il profilo doganale, le importazioni derivanti da vendite a distanza in e-commerce di beni di valore intrinseco non superiore a 150 euro, possono beneficiare di una modalità dichiarativa semplificata.

In pratica, gli operatori che presentano in dogana beni di valore inferiore a 150, possono assolvere l’IVA entro il termine di pagamento del dazio all’importazione, attraverso la presentazione di una dichiarazione relativa alle importazioni effettuate nel mese di riferimento. Per poter applicare questo regime semplificato non è richiesta autorizzazione preventiva, ma è necessario chiedere preventivamente l’autorizzazione alla dilazione del pagamento dell’Iva (ex art. 79 del DPR n. 43/73). L’attivazione di questo regime è condizionato alla presentazione di una garanzia e di apposita cauzione.

La determinazione dell’Agenzia delle Dogane n. 344910/2020 ha previsto che il rilascio dell’autorizzazione deve essere condizionato alla dimostrazione, da parte del richiedente, della sussistenza di specifici requisiti di tipo oggettivo e soggettivo, tra cui:

- L’effettuazione di un numero minimo di 50.000 operazioni mensili di importazione;

- Il possesso dell’autorizzazione per lo sdoganamento presso “luogo approvato” nonché per “destinatario autorizzato” per il regime di transito;

- L’utilizzo del codice EORI;

- Il possesso della certificazione AEO;

- La tracciabilità del flusso logistico dei beni dal Paese terzo sino alla consegna nel territorio nazionale;

- Il possesso nel magazzino di apparecchiatura scanner X-Ray dotata di tecnologia CT (tomografia computerizzata), ovvero l’impegno a dotarsi di tale strumentazione entro 3 mesi.

I soggetti autorizzati sono, quindi, iscritti in un apposito Elenco istituito presso la Direzione Dogane denominato “e-commerce P4I-B2C” (platform for import – business to consumer).

Importazioni di beni: consulenza fiscale

In questo articolo ho riassunto i principali elementi contabili legati all’importazione di beni in Italia. Le principali registrazioni contabili sono legate alla bolletta doganale per la registrazione dell’IVA, della fattura relativa allo spedizioniere e del fornitore estero. Su questo aspetto è importante sottolineare di nuovo il fatto che se lo spedizioniere non è dotato di identificazione o stabile organizzazione in Italia, l’impresa acquirente deve emettere autofattura. Tutti questi elementi devono essere coordinati tra loro per concludere nel modo corretto le registrazioni contabili.

Se desideri analizzare in dettaglio la tua posizione riguardante l’applicazione dell’IVA in ambito internazionale, contattami! Segui il link sottostante per metterti direttamente in contatto con me. Riceverai il preventivo per una consulenza fiscale personalizzata in materia di Iva.

Domande frequenti

Le importazioni sono assoggettate ad IVA nel momento in cui vengono introdotte nel territorio dello Stato. La Dogana a rilascia il mod. n. 8 del DAU all’interno del quale vengono liquidate le somme da versare, ed in particolare:

– Dazi

– IVA

che, unitamente alle spese di trasporto ed al valore di transazione della merce, andranno a costituire la base imponibile dell’imposta sul valore aggiunto.

Sono considerate importazioni ai fini IVA:

– Operazioni di immissione in libera pratica;

– Le operazioni di perfezionamento attivo;

– Le operazioni di ammissione temporanea di beni;

– Operazioni di immissione in consumo di beni.

L’ammontare dell’imposta relativa all’importazione è determinato applicando le aliquote IVA per la cessione degli stessi beni sul territorio italiano.

La base imponibile viene determinata tenendo conto dei seguenti elementi:

– valore dei beni, ossia il prezzo pagato o da pagare per i beni importati;

– diritti doganali (IVA esclusa), quali dazi di importazione, diritti di monopolio, sovrimposte di confine, ecc.;

– spese di inoltro fino al primo luogo di destinazione all’interno dell’Unione Europea (esempio trasporto, assicurazione, commissione, imballaggio, ecc.).

Il versamento dell’IVA è eseguito in Dogana dal proprietario della merce o dal soggetto tramite il quale si effettua l’importazione (spedizioniere).

Al momento dell’acquisto di un bene situato fuori dal territorio UE, l’operatore economico nazionale è tenuto al versamento dell’Iva (se per quel bene è prevista l’applicazione dell’imposta). L’Iva è dovuta dal momento dell’ingresso del bene nel territorio UE attraverso la Dogana. La bolletta doganale è il documento in cui viene indicata l’imposta dovuta per l’operatore nazionale.

Le importazioni ovvero i trasferimenti di beni da Paese extra UE al Paese UE è operazione, generalmente, imponibile Iva. L’importatore è tenuto ad effettuare l’operazione doganale, a pagare l’Iva in dogana e registrare la bolletta doganale sul libro giornale e sui registri Iva.