Il possesso di diritti reali su un immobile posto fuori dai confini nazionali determina obblighi fiscali in relazione: ai redditi derivanti dai canoni di locazione; al versamento dell’imposta patrimoniale sugli immobili esteri (IVIE); la tassazione della plusvalenza in caso di cessione.

Chi detiene proprietà immobiliari oltreconfine e risulta residente fiscale in Italia deve confrontarsi con una serie di adempimenti tributari specifici. La normativa prevede infatti obblighi dichiarativi e imposte sia per i redditi generati dall’investimento immobiliare (come i canoni di locazione), sia per il mero possesso del bene (monitoraggio fiscale e IVIE – Imposta sul Valore degli Immobili all’Estero).

In questa guida completa analizziamo tutti gli aspetti della tassazione dei redditi derivanti da beni immobili situati all’estero, dalla compilazione del modello redditi PF al versamento dell’imposta patrimoniale, fino agli obblighi di monitoraggio fiscale nel quadro RW.

Indice degli argomenti

- Residenza fiscale in Italia: il principio della Worldwide Taxation

- Investimenti immobiliari internazionali: normativa italiana applicabile

- Convenzioni contro le doppie imposizioni sui redditi immobiliari

- Tassazione in Italia delle proprietà immobiliari estere: distinzioni fondamentali

- Compilazione del modello redditi PF: istruzioni operative

- Monitoraggio fiscale: obblighi del quadro RW

- IVIE: l’imposta patrimoniale sugli immobili all’estero

- Situazioni di omessa dichiarazione: cosa fare

- Tabella riepilogativa: adempimenti per tipologia di immobile

- Consulenza fiscale online: quando e perché richiederla

- Fonti normative

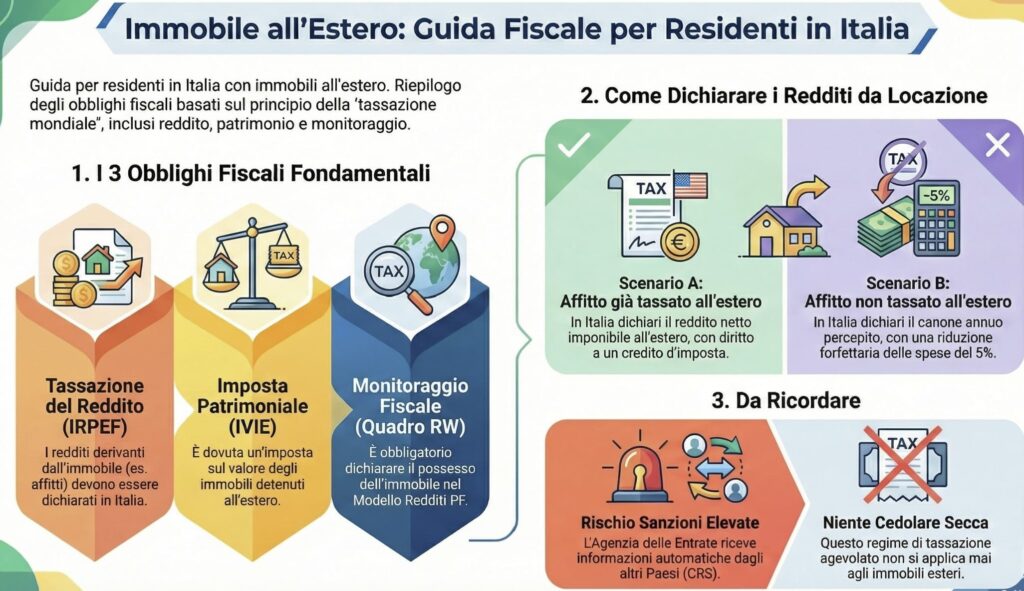

- Infografica riepilogativa

Residenza fiscale in Italia: il principio della Worldwide Taxation

Prima di analizzare la disciplina fiscale applicabile ai patrimoni immobiliari esteri, è fondamentale comprendere il concetto di residenza fiscale in Italia. L’art. 2, co. 2, del TUIR (modificato dal D.Lgs. n. 209/2023, in vigore dal 2024) stabilisce che sono considerate residenti in Italia le persone fisiche che, per la maggior parte del periodo d’imposta (183 giorni, considerando anche le frazioni di giorno):

- Hanno la residenza anagrafica nel territorio italiano (art. 43, comma 2, c.c.);

- Hanno il domicilio in Italia, inteso come luogo in cui si sviluppano le relazioni personali e familiari principali;

- Sono presenti fisicamente sul territorio nazionale;

- Risultano iscritte nell’anagrafe della popolazione residente (salvo prova contraria).

Le condizioni sopra elencate sono alternative tra loro: è sufficiente che ne ricorra anche una sola perché un soggetto sia considerato fiscalmente residente in Italia.

Il principio della Worldwide Taxation, sancito dall’articolo 3 del TUIR (DPR n. 917/86), prevede che i soggetti fiscalmente residenti in Italia siano tenuti a dichiarare tutti i redditi posseduti, indipendentemente dal luogo in cui sono stati prodotti. Al contrario, i non residenti sono tassati esclusivamente sui redditi di fonte italiana, secondo quanto previsto dall’articolo 23 del TUIR.

Come si determina la residenza fiscale delle persone fisiche?

La residenza fiscale si determina verificando la sussistenza di almeno uno dei requisiti sopra indicati per la maggior parte del periodo d’imposta. Per esempio, chi ha trascorso 200 giorni in Italia durante l’anno solare è considerato residente fiscale italiano, anche se formalmente iscritto all’AIRE (Anagrafe Italiani Residenti all’Estero).

Sei residente fiscale in Italia se per almeno 183 giorni l’anno hai residenza anagrafica, domicilio o presenza fisica sul territorio nazionale. Secondo l’art. 2 TUIR, modificato dal D.Lgs. 209/2023, questi criteri sono alternativi. L’iscrizione all’anagrafe comunale crea una presunzione relativa di residenza fiscale, superabile solo con prova contraria documentale.

Investimenti immobiliari internazionali: normativa italiana applicabile

Quando un residente fiscale italiano possiede case e appartamenti esteri, deve rispettare specifici obblighi previsti dalla normativa tributaria nazionale. In particolare, il possesso di diritti reali (proprietà, usufrutto, nuda proprietà, diritto di abitazione) su beni immobili situati fuori dall’Italia genera tre tipologie di adempimenti:

- Dichiarazione dei redditi – Indicazione nel modello Redditi PF dei proventi derivanti dal bene;

- Monitoraggio fiscale – Compilazione del quadro RW per gli obblighi ex art. 4 D.L. n. 167/1990;

- IVIE – Versamento dell’imposta patrimoniale sugli immobili esteri.

Prima di approfondire ciascun aspetto, è essenziale comprendere il ruolo delle convenzioni contro le doppie imposizioni.

Convenzioni contro le doppie imposizioni sui redditi immobiliari

L’Italia ha stipulato numerose convenzioni internazionali contro le doppie imposizioni, ispirate al Modello OCSE. Queste convenzioni disciplinano le modalità di tassazione per evitare che lo stesso reddito sia assoggettato a imposizione sia nel Paese della fonte che nel Paese di residenza del percettore.

L’articolo 6 del Modello OCSE, che riguarda specificamente gli immobili, prevede che i redditi derivanti da beni immobili possano essere tassati sia:

- Nello Stato in cui l’immobile è ubicato (Stato della fonte);

- Nello Stato di residenza fiscale del proprietario.

Il commentario OCSE chiarisce che, se la convenzione avesse voluto riservare la tassazione esclusivamente a un solo Stato, lo avrebbe espressamente previsto. Di conseguenza, ci troviamo di fronte a una doppia imposizione giuridica, attenuata attraverso il riconoscimento di un credito per le imposte pagate all’estero nel Paese di residenza (art. 165 TUIR).

Doppia imposizione: Le convenzioni bilaterali ispirate al Modello OCSE permettono la tassazione dei redditi immobiliari sia nello Stato di ubicazione del bene sia nel Paese di residenza del proprietario. L’art. 6 Modello OCSE stabilisce questo principio. Per evitare la doppia imposizione economica, l’Italia riconosce un credito d’imposta per i tributi definitivamente pagati all’estero, ai sensi dell’art. 165 TUIR.

Tassazione in Italia delle proprietà immobiliari estere: distinzioni fondamentali

La disciplina fiscale nazionale prevede regole diverse a seconda che il fabbricato detenuto fuori dall’Italia sia:

- Non locato (tenuto a disposizione o utilizzato come abitazione principale);

- Concesso in locazione.

Analizziamo entrambe le fattispecie.

| PAESE ESTERO | ITALIA |

|---|---|

| Il paese estero tassa l’immobile (es. sulla rendita catastale) | In Italia bisogna dichiarare la base imponibile determinata all’estero |

| Il Paese estero non tassa l’immobile | L’immobile non è tassato neanche in Italia |

Abitazioni non locate: quando si paga e quando no

Per gli immobili non locati, l’art. 70, comma 2, del TUIR prevede che concorra alla formazione del reddito complessivo IRPEF un importo pari all’ammontare netto risultante dalla valutazione effettuata nello Stato estero per il corrispondente periodo d’imposta. Se il periodo di imposizione estero non coincide con quello italiano (esempio: anno fiscale UK da aprile a marzo), si fa riferimento al periodo che scade nel corso dell’anno solare italiano.

Caso particolare: immobili non tassati all’estero

Se il Paese estero non prevede alcuna tassazione per gli immobili a disposizione, il contribuente italiano non deve dichiarare alcun reddito fondiario. Tuttavia, resta fermo l’obbligo di:

- Compilare il quadro RW per il monitoraggio fiscale;

- Versare l’IVIE (imposta patrimoniale).

Esenzione per abitazione principale

L’art. 19, comma 15-ter, del D.L. n. 209/2011 ha esteso l’effetto sostitutivo IMU/IRPEF anche agli immobili situati all’estero adibiti ad abitazione principale. Come chiarito dalla Circolare n. 13/E/2013 dell’Agenzia delle Entrate, tali immobili non concorrono alla formazione del reddito complessivo IRPEF, esattamente come avviene per le abitazioni principali in Italia.

Immobili non locati: Gli immobili esteri non locati non generano reddito imponibile in Italia se il Paese estero non li tassa. L’art. 70, co. 2 TUIR prevede infatti che concorra al reddito solo l’ammontare netto della valutazione estera. Per le abitazioni principali all’estero vale l’esenzione IRPEF prevista dall’art. 19, co. 15-ter, D.L. 209/2011, come confermato dalla Circolare n. 13/E/2013.

Immobili locati: regole di tassazione

Per gli immobili concessi in locazione, le regole variano a seconda che i canoni di locazione siano o meno tassati nel Paese estero:

A) Canoni tassati all’estero

Il reddito imponibile in Italia corrisponde all’ammontare netto risultante dalla dichiarazione presentata all’estero. Per determinare questo importo, si deve far riferimento a quanto specificato nella Risoluzione n. 12155/2010 della DRE Lombardia. Secondo tale documento, l’importo imponibile è il canone ridotto delle spese riconosciute all’estero, escludendo però le deduzioni generali spettanti a tutti i contribuenti esteri.

Esempio pratico tratto dalla Risoluzione: appartamento a New York locato a 91.000 dollari annui, ridotto nella dichiarazione USA a 955 dollari per effetto di spese deducibili. La DRE Lombardia ha riconosciuto i 955 dollari come base imponibile in Italia, escludendo però la deduzione generale di 3.500 dollari prevista per tutti i contribuenti americani.

B) Canoni non tassati all’estero

Se i canoni non sono soggetti a imposizione all’estero, concorrono alla formazione del reddito italiano per l’ammontare percepito nel periodo d’imposta, ridotto forfettariamente del 15% (art. 70, comma 2, TUIR).

Credito d’imposta per imposte estere

Quando sussiste doppia imposizione, l’Italia riconosce un credito d’imposta ai sensi dell’art. 165 del DPR n. 917/86. Il credito spetta per le imposte definitivamente pagate all’estero a titolo definitivo, fino a concorrenza dell’IRPEF dovuta in Italia sul medesimo reddito.

Importante: non si applica la cedolare secca

Gli immobili situati all’estero concessi in locazione non possono beneficiare del regime della cedolare secca . Come chiarito dalla Circolare n. 26/E/2011 dell’Agenzia delle Entrate, i relativi redditi rientrano nella categoria dei redditi diversi di cui all’art. 67 TUIR, e non dei redditi fondiari, unici ai quali si applica la cedolare secca.

Compilazione del modello redditi PF: istruzioni operative

Una volta comprese le modalità di tassazione, vediamo come compilare correttamente il modello redditi PF. Il rigo da utilizzare è il RL 12, dedicato ai redditi di terreni e fabbricati situati all’estero. Nel caso in cui vi sia difformità dei periodi di imposizione, tra quello estero e quello italiano si indica il reddito percepito nel periodo di imposta che scade all’interno del periodo di imposta italiano (ex art. 70 del TUIR, per i casi di Regno Unito e Australia, tra gli altri).

Quando compilare il rigo RL 12

Il rigo RL 12 deve essere compilato quando:

- Il Paese estero tassa l’immobile non locato;

- L’immobile è concesso in locazione, indipendentemente dalla tassazione estera.

Non va compilato quando:

- L’immobile è a disposizione e il Paese estero non lo tassa.

Casistiche di compilazione

Caso 1: Immobile a disposizione non tassato all’estero

- Compilare solo quadro RW (monitoraggio fiscale e IVIE)

- Non compilare quadro RL

Caso 2: Immobile a disposizione tassato all’estero

- Compilare quadro RW

- Compilare rigo RL 12, colonna 1: indicare l’ammontare netto della valutazione estera

- Se dovuta IVIE, beneficiare dell’effetto sostitutivo IRPEF/IVIE (no tassazione IRPEF)

Caso 3: Immobile locato non tassato all’estero

- Compilare quadro RW

- Compilare rigo RL 12, colonna 2: indicare il canone percepito ridotto del 5%

- Versare eventuale IVIE

Caso 4: Immobile locato tassato all’estero

- Compilare quadro RW

- Compilare rigo RL 12, colonna 2: indicare l’ammontare netto della dichiarazione estera

- Fruire del credito d’imposta ex art. 165 TUIR

- Versare eventuale IVIE

Compilazione Redditi PF

Nel modello Redditi PF, il rigo RL 12 accoglie i redditi di immobili esteri. Colonna 1: immobili non locati per cui è dovuta IVIE (esenzione IRPEF per effetto sostitutivo). Colonna 2: canoni di locazione, al netto del 5% se non tassati all’estero, o per l’ammontare netto estero se tassati. Il quadro RW va sempre compilato per monitoraggio fiscale e IVIE.

Monitoraggio fiscale: obblighi del quadro RW

L’art. 4 del D.L. n. 167/1990 impone agli investitori immobiliari internazionali residenti in Italia specifici obblighi di monitoraggio fiscale, da assolvere mediante compilazione del quadro RW nella dichiarazione annuale.

Chi deve compilare il quadro RW

Sono obbligati:

- Persone fisiche residenti in Italia;

- Società semplici ed enti non commerciali residenti;

- Chi detiene diritti reali (proprietà, usufrutto, nuda proprietà, diritto di abitazione) su immobili esteri;

- Chi detiene immobili in Italia per il tramite di fiduciarie estere o soggetti interposti residenti all’estero;

- I titolari effettivi secondo la normativa antiriciclaggio.

Valore da indicare nel quadro RW

Dal periodo d’imposta 2013, la Legge n. 97/2013 ha unificato gli adempimenti di monitoraggio con quelli IVIE. Il valore da dichiarare è quello rilevante ai fini IVIE:

- Costo di acquisto risultante dal titolo di acquisizione (per es. atto notarile), da indicare al cambio del mese di acquisto;

- Valore di mercato al 31 dicembre o alla data di possesso, se superiore al costo, da aggiornare annualmente applicando i cambi di dicembre.

Conversione valuta estera

Come chiarito dall’Agenzia delle Entrate, se il valore è espresso in valuta estera:

- Per il costo di acquisto: applicare il cambio medio del mese di acquisto approvato con Provvedimento del Direttore dell’Agenzia delle Entrate;

- Per il valore di mercato: applicare il cambio medio di dicembre (o del mese di primo/ultimo possesso).

Leggi anche: Redditi ed attività estere in valuta: i cambi da utilizzare.

Esonero dal quadro RW in caso di immutato valore

Il D.L. n. 193/2016 ha modificato il D.L. n. 167/1990, prevedendo che non sussista obbligo di compilazione del quadro RW per l’immobile il cui valore non è mutato rispetto all’anno precedente, limitatamente agli obblighi di monitoraggio. Resta fermo l’obbligo di compilazione per il versamento dell’IVIE.

IVIE: l’imposta patrimoniale sugli immobili all’estero

L’IVIE (Imposta sul Valore degli Immobili all’Estero) è un tributo patrimoniale dovuto dai residenti fiscali italiani che possiedono beni immobili al di fuori del territorio nazionale. Le caratteristiche dell’imposta patrimoniale sugli immobili detenuti all’estero sono le seguenti:

- Base imponibile: Costo di acquisto risultante dal titolo di acquisizione, oppure valore di mercato se superiore;

- Aliquota ordinaria: 1,06% annuo

- Aliquota ridotta: Prevista da alcune convenzioni contro le doppie imposizioni

- Detrazione: È possibile scontare dall’IVIE le imposte patrimoniali eventualmente dovute all’estero sul medesimo immobile

Quando si versa l’IVIE

L’IVIE deve essere versata per tutti gli immobili posseduti all’estero, salvo specifiche esenzioni previste dalle convenzioni bilaterali. Il versamento avviene tramite modello F24, in due rate secondo le scadenze previste per i versamenti derivanti dalla dichiarazione dei redditi:

- Acconto (prima rata);

- Saldo (seconda rata).

Per approfondire calcolo dell’aliquota, detrazioni e modalità di versamento, si rimanda alla guida dedicata presente sul sito dell’Agenzia delle Entrate alla sezione “Imposta sul valore degli immobili all’estero (IVIE)“.

Leggi anche:

- Immobile estero in nuda proprietà: obbligo del quadro RW.

- Locazione immobili negli USA: base imponibile e credito d’imposta

Situazioni di omessa dichiarazione: cosa fare

Una delle situazioni per cui vengo contattato più spesso in consulenza riguarda il caso di detenzione di immobile estero mai dichiarato all’Amministrazione finanziaria.

Le casistiche che si possono presentare sono molteplici, dall’immobile estero ereditato scoperto in ritardo, alla mancanza di informazioni su questo argomento che anche in buona fede ha portato in errore. Ebbene, in questi casi, ovvero quando ci troviamo di fronte ad una violazione della normativa fiscale nazionale o relativa al monitoraggio fiscale è opportuno sicuramente intervenire per andare a sanare la situazione.

Tieni presente che l’Agenzia delle Entrate ha a disposizione nelle sue banche dati le informazioni provenienti dai Paesi che hanno aderito al Common Reporting Standard (CRS). Si tratta di un accordo internazionale di cooperazione tra i vari Stati sulle informazioni finanziarie dei contribuenti. Inoltre, con lo scambio di informazioni su richiesta per l’Amministrazione finanziaria diventa semplice entrare in possesso di informazioni riguardanti gli immobili detenuti all’estero.

Per questo motivo dovresti cercare di regolarizzare la tua situazione personale prima dell’arrivo di una comunicazione da parte dell’Agenzia delle Entrate. In questo modo, infatti, potrai fruire dalla riduzione delle sanzioni applicabile con ravvedimento operoso (ove utilizzabile).

Tabella riepilogativa: adempimenti per tipologia di immobile

| Tipologia | Quadro RW | Quadro RL | Base imponibile IRPEF | IVIE | Credito imposta |

|---|---|---|---|---|---|

| Immobile a disposizione non tassato all’estero | ✓ Obbligatorio | ✗ No | Nessuna (esenzione) | ✓ 1,76% | ✗ No |

| Immobile a disposizione tassato all’estero | ✓ Obbligatorio | ✓ Colonna 1 | Valutazione estera (se no IVIE) | ✓ 1,76% | ✓ Sì |

| Immobile locato non tassato all’estero | ✓ Obbligatorio | ✓ Colonna 2 | Canone – 5% | ✓ 1,76% | ✗ No |

| Immobile locato tassato all’estero | ✓ Obbligatorio | ✓ Colonna 2 | Ammontare netto estero | ✓ 1,76% | ✓ Sì |

| Abitazione principale all’estero | ✓ Obbligatorio | ✓ Colonna 1 | Esenzione IRPEF | ✓ 1,76% | ✗ No |

Consulenza fiscale online: quando e perché richiederla

La gestione fiscale dei patrimoni immobiliari internazionali è un ambito complesso che richiede competenze specifiche in diritto tributario internazionale. Affidarsi a un professionista esperto non è solo opportuno, ma spesso indispensabile per evitare errori costosi.

Quando serve la consulenza

Prima dell’acquisto. Una consulenza fiscale online preventiva permette di:

- Valutare il carico fiscale complessivo (Italia + Paese estero);

- Verificare l’esistenza di convenzioni contro le doppie imposizioni;

- Pianificare la struttura di detenzione più efficiente;

- Comprendere gli obblighi dichiarativi e di versamento.

Dopo l’acquisto. Se hai già acquistato, la consulenza serve per:

- Compilare correttamente il modello Redditi PF;

- Calcolare e versare IVIE e imposte sui redditi;

- Ottimizzare il credito d’imposta per le imposte estere;

- Gestire eventuali variazioni (vendita, donazione, successione).

In caso di omissioni. Se hai omesso di dichiarare l’immobile negli anni precedenti:

- Valutazione del rischio sanzionatorio;

- Predisposizione ravvedimento operoso;

- Calcolo sanzioni ridotte e interessi;

- Strategia di regolarizzazione ottimale.

Se questo è quello che cerchi, ovvero un professionista che studi la tua situazione e ti indichi la via da seguite contattami. Contattami qui, attraverso il form di contatto seguente. Verificherò insieme a te se e come posso aiutarti.

Fonti normative

DPR n. 917/1986 (TUIR) – Testo Unico delle Imposte sui Redditi

- Art. 2, co. 2: Residenza fiscale delle persone fisiche (modificato da D.Lgs. 209/2023)

- Art. 3: Principio della Worldwide Taxation

- Art. 23: Redditi prodotti in Italia da non residenti

- Art. 70, co. 2: Redditi di immobili situati all’estero

- Art. 165: Credito per le imposte pagate all’estero

D.L. n. 167/1990: Monitoraggio fiscale (quadro RW)

- Art. 4: Obblighi dichiarativi per attività e beni detenuti all’estero

- Art. 5: Sanzioni per violazioni agli obblighi di monitoraggio

D.L. n. 209/2011:

- Art. 19, co. 15-ter: Esenzione IRPEF per abitazione principale estera

D.L. n. 193/2016: Modifiche agli obblighi di monitoraggio fiscale

Infografica riepilogativa