Se sei un soggetto fiscalmente residente devi adempiere alla normativa che riguarda le cripto-attività. In particolare, per le imposte sui redditi vi è l’obbligo di assoggettare a tassazione la plusvalenza derivante dalla cessione di cripto-attività, e di indicare nel quadro dedicato al monitoraggio fiscale il valore delle crypto detenute, indipendentemente dal fatto, che si trovino presso un intermediario o presso un wallet privato, in Italia o all’estero.

Indice degli argomenti

- Definizione di cripto-attività

- Tassazione delle plusvalenze da cessione di cripto attività

- Il monitoraggio fiscale nel quadro RW

- Documentazione utile in caso di controlli

- Regolarizzazione di attività non dichiarate

- È possibile evitare la tassazione sulle cripto-attività?

- Consulenza fiscale online crypto

- Slide riepilogative

Definizione di cripto-attività

Per cripto-attività si intende una rappresentazione digitale di valore o di diritti che possono essere emessi, trasferiti e memorizzati elettronicamente, utilizzando la tecnologia di registro distribuito o una tecnologia analoga, comunque denominata.

Queste attività sono connesse alla crittografia e alla tecnologia del registro distribuito – DeFi (trattasi di un nuovo mercato tecnologico e finanziario, formato da un insieme di protocolli informatici che si sviluppano sulla base di network decentralizzati che sfruttano la tecnologia block-chain) e possono essere emesse, registrate, trasferite e archiviate in modo decentralizzato.

Tali attività sono detenute in “portafogli” digitali (wallet) che ne consentono l’archiviazione tramite l’autorizzazione con chiavi pubbliche e private. I wallet sono classificati in base a criteri diversi tra i quali quelli più rilevanti si basano sulla tecnologica del mezzo di conservazione (i.e. paper, hardware, desktop, mobile, web), sulla connettività alla rete dell’ambiente in cui sono archiviate le chiavi – wallet online (“hot”) o offline (“cold”) – e sul controllo o meno della chiave privata da parte dell’utente (custodial/non custodial wallet).

Tassazione delle plusvalenze da cessione di cripto attività

I criteri da adottare, in sede di dichiarazione dei redditi derivanti dagli investimenti speculativi eseguiti con le c.d. cripto-attività sono stati disciplinati dalla Legge n. 197/22 (art. 1 co. 126) che ha superato le precedenti disposizioni di prassi (Risoluzione n. 72/E/2016).

La novità principale rispetto al passato riguarda il fatto che i proventi realizzati tramite rimborso o cessione a titolo oneroso, permuta o detenzione di cripto-attività, rientrano nella categoria dei redditi diversi di natura finanziaria ex art. 67, co. 1, lettera c-sexies del TUIR. Questi, rappresentano il guadagno che si realizza quando si vende una criptovaluta (come Bitcoin, Ethereum, ecc.) a un prezzo superiore rispetto a quello a cui è stata acquistata. In altre parole, è la differenza positiva tra il prezzo di vendita e il prezzo di acquisto.

Le operazioni con le cripto attività fiscalmente rilevanti sono le seguenti:

- Utilizzo di una criptovaluta per l’acquisto di un bene o servizio;

- Conversione di una crypto currency in euro, o in altre valute FIAT;

- Utilizzo di valute virtuali per l’acquisto di un NFT.

Non assume rilevanza fiscale, invece, lo scambio tra valute virtuali (permuta). Tuttavia, il riferimento alla detenzione di cripto (comprese quindi le cripto-valute) sembra voler includere la fattispecie della remunerazione dell’attività di staking fra i redditi diversi, superando i precedenti chiarimenti disposti dall’Agenzia delle Entrate in via interpretativa con la risposta ad interpello n. 437/E/22. Tuttavia, si attendono chiarimenti in merito, anche in relazione alle possibili modifiche che verranno apportate in sede parlamentare.

Per approfondire: Tassazione delle plusvalenze da criptovalute.

Aliquota di tassazione

L’emersione di plusvalenze fiscalmente rilevanti comporta l’applicazione dell’imposta sostitutiva nella misura del 26%. Questo, ex art. 67, co. 1, lettera c-sexies del TUIR. La tassazione avviene nel modello Redditi P.F. nell’apposito quarto RT, sezione II-B “Plusvalenze derivanti dalla cessione di cripto-attività” (cd. “Regime Dichiarativo“). Questa modalità di dichiarazione e tassazione della plusvalenza da parte del contribuente si rende necessaria per la mancanza di un intermediario residente. I valori da indicare nel quadro RT devono essere convertite in euro.

Le aliquote dell’imposta sostitutiva sui redditi e gli altri proventi derivanti dalle operazioni in cripto-attività, sono di seguito riassunte.

| Aliquota | Anno |

|---|---|

| 26% | 2025 |

| 33% | 2026 e successivi |

Determinazione della plusvalenza

Per calcolare la plusvalenza, è necessario conoscere (ex art. 68, co. 10 TUIR):

- Prezzo di acquisto: Il costo iniziale della criptovaluta, comprensivo di eventuali commissioni.

- Prezzo di vendita: Il ricavato dalla vendita della criptovaluta (accredita sul wallet della piattaforma il giorno della cessione).

La plusvalenza si ottiene sottraendo il prezzo di acquisto dal prezzo di vendita. Dal 2025 non è più in vigore la soglia di esenzione di 2.000 euro. Ciò significa che anche le plusvalenze di importo inferiore saranno soggette a tassazione. Di seguito una tabella di riepilogo

| Corrispettivo percepito dalla vendita o valore normale | – |

| Costo di acquisto (documentato) comprensivo di commissioni | – |

| Soglia di esenzione di € 2.000 (valida sino al periodo 2024) | = |

| Plusvalenza imponibile (se di segno positivo) o Minusvalenza riportabile (se di segno negativo) | . |

Determinazione del valore di costo

Aspetto importante è anche la determinazione del valore di costo della valuta. Con maggiore dettaglio:

- In caso di successione si presume il costo dichiarato agli effetti dell’imposta di successione;

- In caso di donazione si assume come il costo del donante.

In ogni caso il costo deve essere documentato con elementi certi e precisi a cura del contribuente. In mancanza il costo è assunto pari a zero. Inoltre, i proventi percepiti sono assoggettati a tassazione senza alcun tipo di deduzione, ex art. 68 co. 9-bis del TUIR (es. costi di intermediazione).

Il possesso della certificazione rilasciata dall’intermediario con cui si effettua trading ha importanza fondamentale. È sulla base di questa documentazione che è possibile predisporre la dichiarazione dei redditi. Sempre la stessa documentazione dovrà essere conservata in vista si un eventuale riscontro da parte degli organi dell’Amministrazione finanziaria.

Su questo aspetto è importante sottolineare che gli intermediari devono provvedere ad inviare certificazioni quanto più complete e tempestive possibile. Nella pratica professionale posso garantirti che questa cosa non avviene. Le certificazioni che si vedono sono poche, spesso incomplete1. Questo aspetto, inevitabilmente, si traduce nell’impossibilità di poter trattare correttamente le valute virtuali in dichiarazione, esponendo il contribuente alla possibilità di incorrere in sanzioni in caso di accertamento fiscale.

Utilizzo del metodo LIFO

Per il momento, in assenza di chiarimenti sul tema si ritiene che per la determinazione della plusvalenza occorre applicare la disposizione di cui all’art. 67 co. 1-bis TUIR, per effetto della quale si considerano cedute per prime le criptovalute acquisite in data più recente (Metodo LIFO – Last In First Out).

| Esempio di calcolo – Metodo Lifo: |

|---|

| Un soggetto ha acquistato 5.000 bitcoin al tasso BTC/EUR di 7. Il mese successivo acquista 3.000 bitcoin al tasso di 12. Nel mese di luglio ha convertito in euro 4.000 bitcoin al cambio di 180. La plusvalenza realizzata – fiscalmente rilevante – è Metodo LIFO: plusvalenza = 4.000 * 180 – (3.000 * 12 + 1.000 * 7) = 720.000 – 43.000 = 677.000 |

Versamento dell’imposta

Il versamento dell’imposta avviene con la scadenza ordinaria di pagamento delle imposte sui redditi (attualmente il 30 giugno). Il codice tributo da utilizzare con modello F24 è il seguente:

| Codice tributo 1100 | Imposta sostitutiva sulle plusvalenze di cui all’art. 67, comma 1, lett. da c-bis) a c-quinquies) del TUIR. |

L’anno di imposta da indicare è quello oggetto di dichiarazione.

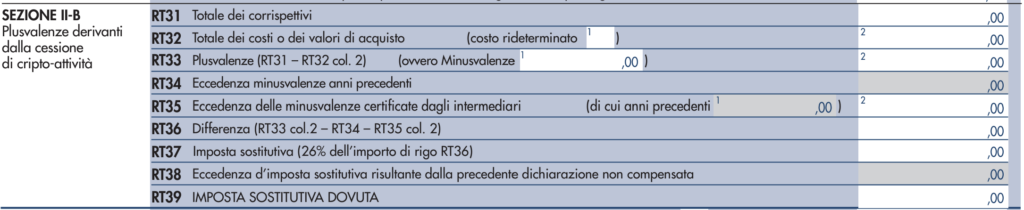

Compilazione quadro RT

La sezione II-B è composta dai righi che vanno da RT31 a RT39. In particolare, la modalità di compilazione è la seguente:

| Rigo Quadro RT | Compilazione |

|---|---|

| RT31 – Totale dei corrispettivi | Indicare l’importo annuale dei ricavi o corrispettivi ricevuti al momento della cessione o ricezione |

| RT32 – Totale dei costi o dei valori di acquisto | Indicare il valore totale annuale di tutti i corrispettivi di acquisto registrati |

| RT33 – Plusvalenze (RT31 – RT32, col. 2) | La differenza tra i corrispettivi ed i costi (ovvero RT31-RT32) ovvero la plusvalenza o la minusvalenza (col. 1) d’esercizio |

| RT34 – Eccedenza di minusvalenze | Il campo si compila se dall’operazione precedente si possono utilizzare minusvalenze realizzate in anno precedenti |

| RT35 – Eccedenza di minusvalenze certificate dagli intermediari | Deve essere compilato con eventuali minusvalenze certificate dagli intermediari |

| RT36 – Differenza (RT33 col 2 – RT34 – RT35 col. 2) | Differenza tra le plusvalenze dell’anno ed il riporto di minusvalenze precedenti |

| RT37 – Imposta sostitutiva dovuta | Imposta sostitutiva del 26% dovuta sulla plusvalenza |

| RT38 – Eccedenza d’imposta sostitutiva risultante dalla precedente dichiarazione non compensata | Nel caso in cui vi sia eccedenza di imposta risultante da dichiarazioni precedenti |

| RT39 – Imposta sostitutiva dovuta | Imposta sostitutiva effettivamente da versare |

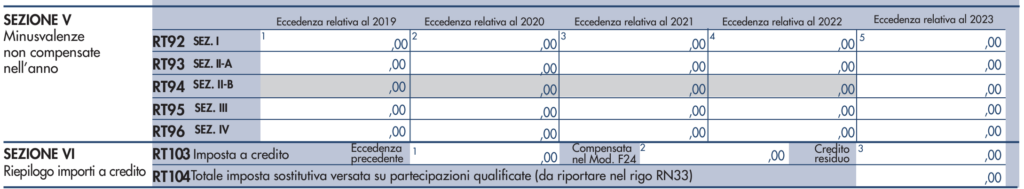

Eccedenza di minusvalenze

Nel caso in cui, invece, si registri una minusvalenza nel quadro RT33 col. 1, è opportuno ricordare che deve essere compilata la sezione V del quadro RT dedicata alla minusvalenze che non hanno trovato compensazione direttamente nell’anno e che possono essere portate in avanti nei quattro anni successivi.

Se nell’anno sono state realizzate esclusivamente delle minusvalenze, non vi sono obblighi fiscali. Tuttavia, procedere con la compilazione del Quadro RT consente di sfruttare la possibilità di riportare nei quattro esercizi successivi il valore per poter essere compensato con eventuali plusvalenze realizzate.

Inoltre, le plusvalenze in oggetto possono essere compensate, oltre che con le minusvalenze della stessa specie (derivanti dalla cessione di Criptovalute), anche i minusvalori realizzati ai sensi delle lett. c, c-bis, c-ter, c-quater, del comma 1, dell’art. 67 del TUIR. Tra questi si segnalano quelli derivanti dalla vendita di partecipazioni qualificate e non qualificate, dalla cessione o chiusura di contratti derivati, etc.

L’utilizzo del regime del risparmio amministrato per intermediari residenti

Per avere una gestione fiscale più semplice è possibile pensare ad una gestione delle criptovalute con il regime del risparmio amministrato. Si tratta di un regime di tassazione applicato direttamente dall’intermediario finanziario residente, ai sensi dell’articolo 6 del D.Lgs. n. 461/97. Quando, invece, si opera, come nella maggior parte dei casi, con intermediario non residente, il regime del risparmio amministrato trova applicazione solo quando, alternativamente:

- L’intermediario non residente si sia identificato direttamente in Italia, ed operi tramite sede italiana;

- L’intermediario non residente abbia costituito una stabile organizzazione in Italia.

Il contribuente è esonerato dall’obbligo di includere i redditi diversi di natura finanziaria nella propria dichiarazione dei redditi derivanti dall’impiego di valute virtuali. Nella pratica sono rari i casi di intermediari che si occupano di criptovalute che abbiano sede in Italia.

Eventuale tassazione estera e doppia imposizione

Che cosa succede se le criptovalute sono già state soggette a tassazione in altro Stato oltre all’Italia? La regola generale è che se alla formazione del reddito di un contribuente concorrono redditi prodotti all’estero, le imposte ivi pagate a titolo definitivo sono ammesse in detrazione di quella netta dovuta. Tuttavia, questa disposizione non è applicabile in presenza di redditi assoggettati a ritenuta a titolo di imposta o ad imposta sostitutiva. Per le criptovalute, trattandosi di imposizione con imposta sostitutiva, non trova applicazione il credito per imposte estere. In questo caso il contribuente rimane inciso da una doppia tassazione.

L’investimento tramite ETN

Accanto a chi decide di investire direttamente in valute virtuali vi è anche chi decide di investire in strumenti finanziari con sottante denominato in valuta virtuale. Si tratta, degli ETF, ad esempio (ETN in Europa). In questo caso, non rileva il fatto che lo strumento finanziario sottostante sia una valuta virtuale. Pertanto, la normativa fiscale da seguire non è quella sopra indicata per le valute ma, piuttosto, quella prevista per i fondi di investimento.

Sugli ETN europei è applicata una ritenuta a titolo di imposta del 26% sul provento realizzato tramite il fondo. In tal senso, nel momento in cui c’è l’acquisto di una quota dell’ETN, al livello di 10 e successivamente la si vende a 15, la base imponibile fiscale è pari a 5 e l’aliquota per l’appunto del 26%. Per questo motivo è importante individuare se l’investimento in valuta virtuale è diretto, oppure avviene attraverso altri strumenti finanziari. La distinzione è fondamentale per individuare il corretto trattamento fiscale da adottare.

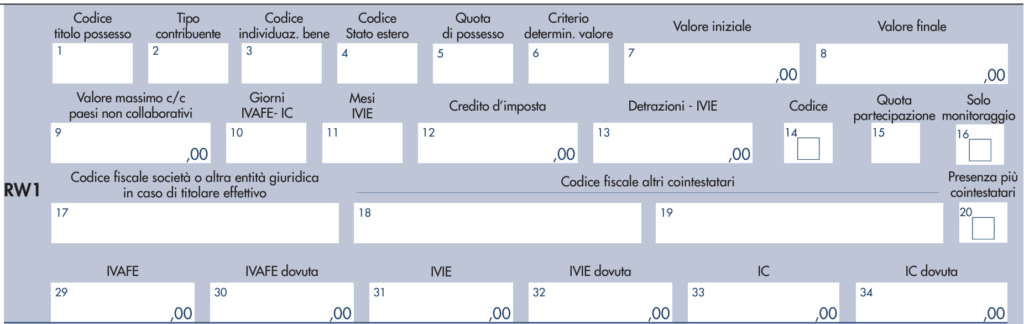

Il monitoraggio fiscale nel quadro RW

L’art. 1 co. 129 della Legge n. 197/22 ha apportato alcune modifiche al D.L. n. 167/90 per il monitoraggio fiscale delle cripto-attività. In particolare, il contribuente deve adempiere agli obblighi di monitoraggio fiscale dell’investimento nel quadro RW del modello Reddito. Tale adempimento deve avvenire indipendentemente dalle modalità di archiviazione e conservazione delle crypto, prescindendo dalla circostanza che le stesse siano detenute all’estero o in Italia.

Valorizzazione delle attività

Per la valorizzazione nel quadro RW è necessario prendere a riferimento le indicazioni contenute nel provvedimento n. 151663 del 18 dicembre 2013 dell’Agenzia delle Entrate. In particolare, l’unico valore disponibile (tra quelli previsti) per le cripto attività non può che essere il costo di acquisto (vedi anche la Circolare n. 28/E/2012 e n. 38/E/2013).

Inoltre, per la valorizzazione dell’investimento è stato previsto un codice specifico per le cripto attività. Si tratta del codice “21 – Cripto-attività” che deve essere riportato nella colonna 3 del quadro RW.

Indicazione per “conto digitale“

Il quadro RW può essere compilato per “portafoglio” o “conto digitale“, indicando un rigo per ciascuno. Tuttavia, è necessario conservare un apposito prospetto dove devono essere indicati i valori delle singole attività. Questo prospetto da predisporre a cura del contribuente deve essere esposto in caso di accertamenti dell’Amministrazione finanziaria. A chiarire questo aspetto la Circolare n. 30/E/2023. Tuttavia, resta ferma la possibilità di compilare un singolo rigo per ciascuna attività detenuta dal contribuente.

Ulteriore riferimento è quello del punto 14 della Circolare n. 12/E/2016, in cui è precisato quanto segue.

| “dal punto di vista della temporalità delle operazioni di investimento e disinvestimento rientranti all’interno di un unitario rapporto finanziario, l’individuazione del termine si riferisce al rapporto finanziario nel suo complesso. Pertanto, gli adempimenti dichiarativi previsti dovranno prevedere l’indicazione del valore iniziale e del valore finale di detenzione della relazione finanziaria, non rilevando le eventuali singole variazioni della composizione di quest’ultima. Per completezza, nel caso in cui le variazioni della composizione della relazione finanziaria siano riconducibili a un apporto di capitale (versamento contanti, conferimento titoli…), il momento di avvenuta variazione dovrà essere considerata come discriminante temporale da cui far discendere un nuovo adempimento dichiarativo. In tale fattispecie, gli adempimenti dichiarativi previsti, seppur inerenti alla medesima relazione finanziaria, saranno duplici: 1) si dovrà indicare in un rigo il valore iniziale e il valore finale di detenzione immediatamente antecedente al momento dell’apporto; 2) in un nuovo rigo, successivamente, si dovrà indicare il valore iniziale di detenzione successivo al momento dell’apporto e il valore finale“ |

Tasso di cambio da utilizzare

Tutti gli importi esposti nella dichiarazione devono essere espressi in euro. Per questo si pone il problema di determinare il cambio da applicare. Per il valore iniziale delle cripto-attività deve essere calcolato alla data di acquisto. Inoltre, secondo la risposta a interpello Agenzia delle Entrate n. 788/E/21 e la Circolare n. 30/E/23 il controvalore in euro della valuta virtuale, detenuta al 31 dicembre del periodo di riferimento, deve essere determinato al cambio indicato a tale data sul sito dove il contribuente ha acquistato la valuta virtuale. Negli anni successivi, il contribuente dovrà indicare il controvalore detenuto alla fine di ciascun anno o alla data di vendita nel caso di valuta virtuale vendute in corso d’anno.

Se vi fossero acquisti effettuati in tempi diversi deve essere utilizzato il criterio LIFO. In mancanza della documentazione relativa al costo sostenuto, si assume come tale il valore della valuta al minore dei cambi mensili. Tutti i cambi devono essere accertati, con provvedimento dell’Agenzia delle entrate, nel periodo di imposta in cui la plusvalenza è realizzata. Nel provvedimento di accertamento dei tassi di cambio, però, non sono indicati i valori da attribuire alle valute.

Imposta di bollo o imposta sul valore delle crypto

A partire dal 2023 anche le cripto-attività sono soggette all’imposta di bollo o, alternativamente ad un’imposta sul valore che riprende per buona parte la normativa dell’IVAFE. In assenza di un intermediario che applichi l’imposta di bollo, trova applicazione un’imposta sul valore delle attività detenute da tutti i soggetti residenti nel territorio dello Stato.

I soggetti passivi dell’imposta sono (ex art. 4, co. 1 del D.L. n. 167/90), le persone fisiche, gli enti non commerciali e le società semplici residenti in Italia che detengono investimenti all’estero o attività estere di natura finanziaria suscettibili di produrre redditi imponibili in Italia). Ai sensi del co. 20 dell’art. 19 del D.L. n. 201/21, secondo cui per i soggetti diversi dalle persone fisiche l’imposta è dovuta nella misura massima di 14.000,00 euro. L’imposta dovuta è pari al 2 per mille.

La Circolare n. 30/E/23 precisa che il valore da assoggettare all’imposta di bollo è quello al termine del periodo di rendicontazione o, in caso di mancata rendicontazione, è quello riferibile al 31 dicembre di ogni anno, come rilevabile dall’intermediario o dal prestatore di servizi che applica l’imposta. In assenza del predetto valore deve farsi riferimento al costo di acquisto delle cripto-attività.

Dall’imposta sul valore delle cripto è possibile dedurre, fino a concorrenza del suo ammontare, un credito d’imposta pari all’importo dell’eventuale imposta patrimoniale relativa alle medesime versata a titolo definitivo nello Stato estero.

Gestione fiduciaria

La circolare precisa anche che nel caso in cui le cripto-attività siano oggetto di amministrazione fiduciaria:

- Se le stesse sono detenute presso un intermediario italiano, l’imposta di bollo è applicata dall’intermediario e non dalla fiduciaria;

- Se le stesse non sono oggetto di un rapporto con un intermediario italiano, la società fiduciaria che ne ha l’amministrazione è tenuta all’applicazione dell’imposta di bollo (in modo ordinario).

L’imposta patrimoniale è dovuta in proporzione ai giorni di detenzione e alla quota di possesso in caso di attività cointestate, in quanto si applica l’art. 19 comma 19 della Legge n. 201/11 in materia di IVAFE.

Versamento

Per il versamento devono essere utilizzati i seguenti codici tributo:

- “1727” per il saldo dell’imposta sostitutiva (ris. 36/2023);

- “1728” per la prima rata di acconto dell’imposta sostitutiva (ris. 10/2024);

- “1729” per la seconda rata di acconto dell’imposta sostitutiva (ris. 10/2024).

Modalità di compilazione del quadro RW

| Colonna quadro RW | Compilazione |

|---|---|

| 1 – Codice titolo possesso | Indicare valore “1” – Proprietà |

| 3 – Codice indiv. bene | Codice 21 – “Cripto-attività” |

| 5 – Quota di possesso | 100% – Se il soggetto è unico titolare dell’investimento |

| 6 – Criterio di determinazione del valore | Indicare valore “4” – Costo di acquisto |

| 7 – Valore iniziale | Valore (in euro) alla data di acquisto o al primo giorno dell’anno. Deve essere indicato il valore di tutte le singole valute detenute al primo giorno dell’anno o al momento dell’acquisto. |

| 8 – Valore finale | Valore (in euro) alla data di vendita o all’ultimo giorno dell’anno. Deve essere indicato il valore in euro delle valute ancora detenute dal contribuente al termine dell’anno. |

| 10 – Giorni IVAFE IC | Indicare il numero di giorno di detenzione delle cripto-attività |

| 12 – Credito d’imposta | Riportare il credito d’imposta pari al valore dell’imposta patrimoniale versata nello Stato in cui è situato l’immobile o prodotto finanziario nonché cripto attività. L’importo indicato in questa colonna non può comunque essere superiore all’ammontare dell’imposta dovuta. |

| 14 – Codice | Deve essere indicato un codice per indicare la compilazione di uno o più quadri reddituali conseguenti al cespite indicato oggetto di monitoraggio ovvero se il bene è infruttifero. In particolare, indicare: 1 Compilazione quadro RL; 2 Compilazione quadro RM; 3 Compilazione quadro RT; 4 Compilazione contemporanea di due o tre quadri tra RL, RM e RT; 5 Nel caso in cui i redditi relativi ai prodotti finanziari verranno percepiti in un successivo periodo d’imposta ovvero se i predetti prodotti finanziari sono infruttiferi. In questo caso è opportuno che gli interessati acquisiscano dagli intermediari esteri documenti o attestazioni da cui risulti tale circostanza. |

| 16 – Monitoraggio fiscale | Da barrare per l’adempimento ai soli fini del monitoraggio fiscale privo di assoggettamento a IVAFE, IVIE e IC o di altre imposte (quadro RT). |

| 33- 34 – IC dovuta | Deve essere calcolata ed indicata, in colonna 33, l’imposta sul valore delle cripto-attività (IC) sullo 0,20% del valore di colonna 8, valore di fine esercizio o fine detenzione, rapportato sia alla quota di possesso che di periodo di possesso rispetto all’intero anno. |

Chiarimenti sulla compilazione

Questo esempio è sicuramente il più semplice che possa essere proposto. Nella pratica possono verificarsi situazioni diverse legate a compravendite durante l’anno. In questo caso diventa ancora più importante avere a disposizione i dati da parte degli intermediari (ove presenti) in modo che l’effettuazione dei calcoli necessari alla compilazione del quadro possano essere semplificati. Questo anche in relazione al fatto che, in caso di accertamento la documentazione dell’intermediario è quella che viene richiesta dagli Uffici.

Documentazione utile in caso di controlli

La documentazione fornita dall’intermediario crypto è fondamentale per una corretta dichiarazione dei redditi. Vediamo insieme quali sono i documenti più importanti e come utilizzarli:

- Estratti conto: L’estratto conto è il documento principale che riassume tutte le transazioni effettuate sul proprio account. Dovrebbe includere:

- Data e ora di ogni transazione

- Tipo di transazione (acquisto, vendita, scambio, ecc.)

- Quantità di criptovaluta coinvolta

- Valore della transazione in euro o altra valuta fiat

- Commissioni addebitate

- Ricevute di acquisto e vendita: Per ogni transazione di acquisto o vendita, l’intermediario dovrebbe fornirti una ricevuta che attesti l’avvenuta operazione;

- Report fiscali: Alcuni intermediari offrono report fiscali precompilati che riassumono le plusvalenze e minusvalenze realizzate durante l’anno. Questi report possono semplificare la compilazione della dichiarazione dei redditi, ma è sempre consigliabile verificarne l’accuratezza.

Controlla sempre che i dati riportati negli estratti conto e nei report fiscali siano corretti e corrispondano alle tue transazioni. Tutti i documenti forniti dall’intermediario crypto devono essere conservati sino al termine decadenziale del 31 dicembre del quinto anno successivo a quello di presentazione della dichiarazione dei redditi.

Per approfondire: Operatori valute virtuali: comunicazione all’OAM trimestrale.

Regolarizzazione di attività non dichiarate

In caso di detenzione o realizzo di guadagni da criptovalute, ma non dichiarate, si passibili di rischio di contestazione fiscale, con applicazione di sanzioni. In particolare, la regolarizzazione della propria posizione si rende necessaria quando:

- Vi è detenzione di crypto su exchange esteri o wallet non dichiarati;

- Vi è stata vendita di crypto con realizzo di plusvalenze non dichiarate.

- In caso di exchange esteri non regolamentati con trasferimento di cripto su wallet privati senza adeguata rendicontazione.

Per chi rientra in una di queste casistiche, la mancata dichiarazione può comportare sanzioni fiscali e accertamenti da parte dell’Agenzia delle Entrate.

Il ravvedimento operoso

Il ravvedimento operoso consente di sanare le omissioni fiscali riducendo le sanzioni rispetto agli accertamenti d’ufficio. I passaggi da effettuare sono i seguenti:

- Dichiarazione integrativa: Si presenta una nuova dichiarazione dei redditi per correggere l’omissione. Se la dichiarazione dei redditi non è stata presentata dal 2024 è comunque possibile intervenire con riduzione di sanzioni;

- Versamento delle imposte dovute: Si pagano le imposte non versate, calcolate sulle plusvalenze non dichiarate;

- Riduzione delle sanzioni: Le sanzioni per imposte dirette e per monitoraggio fiscale devono essere versate in misura ridotta, secondo lo schema del ravvedimento. Le principali sanzioni sono riepilogate nella tabella seguente.

| Violazione | Sanzione ordinaria |

|---|---|

| Omessa dichiarazione RW | Dal 3% al 15% del valore non dichiarato (fino al 30% se in paradisi fiscali) |

| Omessa dichiarazione plusvalenze | 70% dell’imposta evasa per dichiarazione infedele 75% in caso di dichiarazione omessa ma presentata prima di un controllo (dal 2024) |

| Omesso versamento imposte | 25% dell’imposta non versata |

Se si regolarizza spontaneamente prima di accertamenti, si pagano sanzioni ridotte secondo lo schema del ravvedimento oltre agli interessi. Se la regolarizzazione non viene effettuata l’Amministrazione finanziaria applica le sanzioni indicate in tabella, senza le riduzioni del ravvedimento. L’attività di accertamento è legata, principalmente, a questi due aspetti:

- L’Agenzia delle Entrate può tracciare transazioni da e verso exchange.

- Le piattaforme di scambio regolamentate sono obbligate a fornire dati sugli utenti.

Se le somme non dichiarate sono molto elevate, potrebbero configurarsi reati di evasione fiscale. Regolarizzare le proprie cripto-attività è sempre la scelta più conveniente!

È possibile evitare la tassazione sulle cripto-attività?

Questa è una delle domande più frequenti che ricevo durante le mie consulenze sulle valute virtuali. Con l’aumento delle aliquote fiscali, sempre più investitori cercano strategie per ridurre o evitare il carico impositivo sulle loro plusvalenze.

Esiste una via, ma è complessa e richiede attenzione: il trasferimento della residenza fiscale all’estero. Se un contribuente sposta correttamente e realmente la propria residenza fuori dall’Italia prima di liquidare il proprio portafoglio di cripto-attività, può legittimamente evitare la tassazione italiana su quelle plusvalenze.

Tuttavia, l’errore più comune – e rischioso – è effettuare un trasferimento “di facciata“: troppo breve o non supportato da prove concrete di un reale cambiamento di vita. In questi casi, l’Agenzia delle Entrate può facilmente contestare l’operazione, notificando un accertamento fiscale con conseguenze potenzialmente molto gravi.

Un trasferimento non genuino può portare a sanzioni molto pesanti: fino al 120% dell’imposta dovuta sulla plusvalenza, oltre agli interessi, e una sanzione aggiuntiva per il mancato monitoraggio fiscale che può raggiungere il 30% del valore delle cripto-attività non dichiarate.

Pertanto, l’unica soluzione valida è un trasferimento di residenza reale, effettivo e stabile nel tempo. Solo a quel punto il contribuente potrà considerare il disinvestimento, che sarà soggetto alle normative fiscali del nuovo Paese di residenza, le quali potrebbero essere più vantaggiose.

Leggi anche:

Consulenza fiscale online crypto

Se hai deciso di leggere fino in fondo questo articolo sicuramente hai effettuato delle operazioni con le monete virtuali. Per questo motivo ti consiglio di fare molta attenzione per quanto riguarda la determinazione delle eventuali plusvalenze da tassare. Allo stesso tempo, devi fare attenzione anche al monitoraggio fiscale, in relazione al periodo di possesso delle valute nell’anno (in una situazione ove non vi è ancora una disciplina chiara in merito).

Per avere maggiori informazioni o per analizzare la tua situazione contattami in privato per una consulenza personalizzata. Ho maturato esperienza su questo ambito su cui mi aggiorno costantemente. Assieme potremo inquadrare la tua situazione, aiutarti a capire i tuoi obblighi fiscali e nel caso farti assistere da un professionista esperto per la presentazione della tua dichiarazione dei redditi con quadro RW. Affidati sempre a chi ha esperienza in questo ambito, non aspettare!

Note:

1 – Tutto questo tenendo presente che, se non si riceve la certificazione dal proprio intermediario, l’ulteriore rischio che si corre è quello di essere incappato in una vera e propria truffa, da denunciare alle autorità competenti.