Se ti stai apprestando a leggere questo articolo è perché sicuramente hai intenzione di effettuare trasferimenti di denaro all’estero. Operazione, questa, che non è mai stata, in passato, semplice come lo è oggi. Per questo motivo molte persone ogni giorno effettuano liberamente trasferimenti di denaro in entrata ed in uscita dall’Italia. I trasferimenti di denaro in entrata e/o in uscita vengono effettuati, solitamente utilizzando uno di questi due canali:

- Il canale tradizionale bancario;

- Società di movimentazione di denaro, cd “money transfer“.

A prescindere dal canale preferito per la movimentazione di denaro si deve prestare attenzione agli obblighi fiscali. In particolare, infatti, se il denaro viene trasferito all’estero a persone fiscalmente residenti in Italia, o su un conto o strumento finanziario di cui si ha proprietà o si è titolari effettivi, è necessario rispettare la normativa sul monitoraggio fiscale (D.L. n 167/90).

Classico caso è quello dei genitori che inviano denaro al figlio che si trova all’estero per motivi di studio, ma anche il caso del lavoratore italiano che invia denaro ai familiari all’estero. Gli esempi che si potrebbero fare sono tantissimi. Per questo è importante capire gli obblighi fiscali connessi al trasferimento di denaro all’estero.

L’attività di monitoraggio fiscale delle attività finanziarie detenute all’estero è divenuta indispensabile per ogni Paese. L’obiettivo di tale adempimento, infatti, è di evitare o prevenire meccanismi illeciti di trasferimento di denaro (mi riferisco alle ipotesi di riciclaggio di denaro). Naturalmente, voglio premettere che i trasferimenti di denaro all’estero sono un’operazione legale, a patto che il denaro sia frutto di redditi regolarmente dichiarati. In tutti gli altri casi, potrebbero esserci situazioni di riciclaggio o auto-riciclaggio di denaro.

Per questo motivo è opportuno conoscere ed applicare la normativa riguardante i trasferimenti di denaro all’estero. Solo in questo modo, infatti, è possibile effettuare queste operazioni in modo del tutto legale. Con questo contributo, appunto, voglio di spiegarti come è possibile effettuare trasferimenti di denaro all’estero restando nell’ambito della legalità.

Indice degli Argomenti

- Trasferimento di denaro all’estero e problematiche di riciclaggio di denaro

- Monitoraggio fiscale dei trasferimenti di denaro all’estero

- Segnalazione degli intermediari residenti sulle movimentazioni da e verso l’estero di denaro

- L’importanza delle segnalazioni nell’attività di controllo dell’Agenzia delle Entrate

- La compilazione del quadro RW della dichiarazione dei redditi annuale

- Trasferimenti di denaro dall’estero all’Italia

- Consulenza fiscale online

- Infografica

Trasferimento di denaro all’estero e problematiche di riciclaggio di denaro

Il punto di partenza quando si vuole trasferire denaro all’estero è sempre quello di chiedersi se si sta effettuando la procedura nel modo corretto. Se vuoi saperne di più sulla procedura ne parlo, in modo approfondito, in questo articolo: “Trasferire soldi all’estero legalmente: i metodi“. In questo contributo, invece, voglio concentrarmi sugli obblighi legati a chi trasferisce soldi all’estero.

Il D.Lgs. n. 90/2017 è la norma di attuazione della Direttiva UE 849/2015. Si tratta della Direttiva relativa alla prevenzione dell’uso del sistema finanziario a scopo di riciclaggio dei proventi di attività criminose e di finanziamento del terrorismo. Questa norma ha apportato rilevanti modifiche all’impianto normativo sul contrasto e la prevenzione dei fenomeni di riciclaggio (D.Lgs. n. 231/07) e alla disciplina sul monitoraggio fiscale (D.L. n. 167/90). Su questo punto le autorità fiscali dei vari Paesi stanno facendo sempre più fronte comune. Pensa alla normativa europea sul Common Reporting Standard (CRS) oppure il FATCA di matrice USA. Per questo motivo effettuare trasferimenti di denaro all’estero non conoscendo queste normative può essere controproducente.

Monitoraggio fiscale dei trasferimenti di denaro all’estero

Per quanto riguarda gli obblighi di monitoraggio fiscale delle attività finanziarie estere la normativa è molto precisa. Questa, infatti, prevede un obbligo per tutti i contribuenti residenti fiscalmente in Italia. In particolare per:

- Persone fisiche;

- Enti non commerciali;

- Società semplici ed associazioni equiparate ai sensi dell’articolo 5 del DPR n. 917/86 (TUIR),

di dichiarare, mediante la compilazione del quadro RW del modello Redditi:

- Le attività estere di natura finanziaria;

- Le attività patrimoniali,

detenute al termine di ogni periodo di imposta. Allo stesso modo devono essere dichiarati anche tutti i proventi derivanti dall’impiego delle stesse attività finanziarie. Tali proventi concorrono a formare reddito imponibile, a meno che gli stessi non siano già stati sottoposti a tassazione:

- Da parte di intermediari finanziari residenti;

- Da parte di società fiduciarie residenti.

Questo, è quanto previsto dall’articolo 4 del D.L. n. 167/90, convertito, con modificazioni, dalla Legge n. 227/90, modificato successivamente dall’articolo 9 della Legge n. 97/13.

Monitoraggio fiscale dei conti correnti esteri

La disciplina del monitoraggio fiscale assume un’importanza fondamentale quando si vuole trasferire soldi all’estero. Ogni deposito bancario che supera nell’anno di imposta la soglia giornaliera di saldo pari a 15.000,00 deve essere dichiarato nel quadro RW del modello Redditi PF. Questo in quanto il conto diventa suscettibile di produrre redditi di fonte estera imponibili in Italia. In proposito l’articolo 2, comma 1, della Legge n. 186/14, per depositi e conti correnti esteri, recita:

“Gli obblighi di indicazione nella dichiarazione dei redditi previsti nel comma 1 non sussistono altresì per i depositi e conti correnti bancari costituiti all’estero il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a €. 15.000“

Segnalazione degli intermediari residenti sulle movimentazioni da e verso l’estero di denaro

Ogni volta che si effettuano trasferimenti di denaro all’estero per il tramite di intermediari finanziari residenti, gli stessi sono tenuti ad osservare una disciplina. Questo al fine di segnalare eventuali operazioni rilevanti. Le operazioni finanziarie rilevanti sono quelle descritte dall’articolo 3, comma 2, D.Lgs. n. 231/2007. Operazioni da segnalare se caratterizzate dal trasferimento di “mezzi di pagamento” da o verso l’estero eseguite per conto o a favore di tutte le persone fisiche, enti non commerciali e società semplici e associazioni equiparate, ai sensi dell’articolo 5 del DPR n. 917/86.

Le operazioni i cui dati sono oggetto di rilevazione e trasmissione all’Agenzia delle Entrate, pertanto, sono quelle:

- Di importo pari o superiore a 5.000 euro;

- Costituenti un’unica operazione o più operazioni che appaiano collegate per realizzare un’operazione frazionata;

- Effettuate anche in valuta virtuale.

Soggetti obbligati alla segnalazione finanziaria

Sono obbligati ad effettuare la segnalazione all’Agenzia delle Entrate gli intermediari finanziari e altri operatori. Questi soggetti sono tenuti a trasmettere le operazioni che hanno ad oggetto trasferimenti di capitale da e verso l’estero. I soggetti tenuti alla segnalazione sono i seguenti:

- Le banche ed intermediari finanziari residenti;

- Le società di investimento a capitale fisso (Sicaf) introdotte dal Dlgs 44/2014;

- Gli intermediari assicurativi;

- I consulenti finanziari autonomi e le società di consulenza finanziaria;

- I prestatori di servizi relativi all’utilizzo di valuta virtuale, limitatamente alle operazioni di conversione della stessa da o in valuta avente corso forzoso

- Le succursali insediate, ovvero le stabili organizzazioni, di intermediari bancari e finanziari e di imprese assicurative. Enti aventi sede legale e amministrazione centrale in un altro Stato membro o in uno Stato terzo (lettera t) dell’articolo 3, comma 2 del Dlgs 231/2007)

- Gli intermediari bancari e finanziari e le imprese assicurative aventi sede legale e amministrazione centrale in un altro Stato membro. Enti stabiliti senza succursale in Italia, ovvero privi di stabile organizzazione e che operano in regime di libera prestazione di servizi (lettera u) dell’articolo 3, comma 2 del D.Lgs. n. 231/2007).

Peraltro, così come già introdotto dalla Legge n. 97/2013, gli intermediari hanno l’obbligo di comunicare i trasferimenti eseguiti anche per conto di soggetti non residenti. Questo alla sola condizione che il flusso provenga o sia destinato all’estero.

L’importanza delle segnalazioni nell’attività di controllo dell’Agenzia delle Entrate

Come abbiamo visto il contribuente fiscalmente residente in Italia ha degli obblighi connessi al monitoraggio fiscale di attività finanziarie detenute all’estero. Tale obbligo si estrinseca attraverso la compilazione del quadro RW della propria dichiarazione dei redditi. Tale adempimenti è oggetto di accertamenti da parte dell’Amministrazione finanziaria, la quale può incrociare i dati ricevuti dalle segnalazioni ai fini del CRS, oppure con quelle ricevute dagli intermediari finanziari sul trasferimenti di denaro da e verso l’estero per individuare situazioni di anomalia. Si tratta, in buona sostanza, dell’attività di compliance normativa, che ho affrontato in questo articolo: “Lettere di compliance per redditi e investimenti esteri“.

I dati a disposizione dell’Amministrazione finanziaria vengono utilizzati, quindi, per confrontarli con quelli delle dichiarazioni dei contribuenti, ma anche per valutare il c.d. “rischio evasione” di ogni contribuente ed indirizzare i propri controlli verso situazioni che presentano un rischio maggiore. Mi riferisco ai controlli che possono riguardare:

- La residenza fiscale dei contribuenti residenti all’estero (situazioni di residenza estera fittizia);

- L’illecita provenienza di capitali esteri utilizzati in Italia (riciclaggio di denaro);

Segnalazione per individuare residenze fittizie all’estero

Ad oggi, quindi, l’interposizione di un soggetto non residente nel trasferimento di denaro all’estero non consente di essere esonerati da segnalazione. Attraverso le segnalazioni degli intermediari finanziari residenti e degli Stati esteri aderenti al CRS i dati a disposizione sui trasferimenti di denaro sono ingenti. Da questa enorme banca dati la task force predisposta dall’Agenzia delle Entrate ha la possibilità di disporre di una maggiore e qualificata quantità dei dati a disposizione. Questa enorme mole di dati possono essere utilizzati sia per individuare operazioni di riciclaggio, ma anche trasferimenti fittizi di residenza all’estero.

Faccio riferimento a quei soggetti che pur dichiarandosi fiscalmente residenti all’estero, di fatto movimentano frequentemente e per importi rilevanti le proprie attività finanziarie. Elementi che di fatto, possono essere indice di una residenza estera simulata. Per questo motivo la segnalazione può essere il primo passo verso un accertamento. Sostanzialmente, una comunicazione finanziaria effettuata da un intermediario può portare ad un accertamento fiscale su posizioni ritenute a rischio:

- Sia per il rischio evasione o riciclaggio di denaro;

- Sia in caso di trasferimenti di residenza all’estero fittizi.

Individuazione del titolare effettivo nei trasferimenti di denaro all’estero

Uno degli aspetti più importanti che riguarda le segnalazioni e le attività di controllo degli istituti finanziari è l’individuazione del titolare effettivo. Ogni anno, gli istituti finanziari chiedono ai correntisti di indicare la propria residenza fiscale e di indicare se sono loro i titolari effettivi del proprio conto o delle attività finanziarie detenute. Questo al fine di individuare il soggetto che ha l’effettiva disponibilità del denaro o degli investimenti finanziari.

La necessità di individuare il titolare effettivo e di ottenere informazioni accurate e aggiornate sullo stesso, è considerata dal legislatore dell’Unione europea fondamentale. Questo al fine di individuare soggetti che potrebbero occultare la propria identità dietro una struttura societaria. E, quindi, utilizzare la stessa per finalità di riciclaggio di denaro e/o finanziamento del terrorismo, oltre che per evadere l’imposizione tributaria.

Gli standard internazionali e, in particolare, le raccomandazioni 24 e 25 del Gafi richiedono, infatti, ai Paesi che ne fanno parte, di garantire che informazioni adeguate, accurate e aggiornate sul titolare effettivo di società, trust e simili istituti di natura fiduciaria siano rese disponibili alle autorità competenti, invitando altresì gli stessi ad adottare misure idonee a facilitarne l’accesso.

La compilazione del quadro RW della dichiarazione dei redditi annuale

Le attività finanziarie detenute all’estero devono essere dichiarate, dal proprietario e/o dal titolare effettivo, anche in caso di disinvestimento effettuato prima del 31 dicembre di ogni anno. Questo significa che ogni contribuente che ha operato con detenzione di investimenti esteri, anche in corso d’anno, è tenuto a rispettare gli obblighi di monitoraggio fiscale in dichiarazione dei redditi. Pensiamo al caso di un contribuente che ha trasferito denaro all’estero per investire con intermediario non residente. Anche se tale investimento è stato temporaneo ed in corso d’anno, tale detenzione di attività finanziarie estere deve trovare riscontro nel quadro RW della propria dichiarazione dei redditi (ai fini del rispetto della normativa sul monitoraggio fiscale).

Accanto alla disciplina sul monitoraggio fiscale si affianca quella legata al pagamento dell’IVAFE, ovvero l’imposta patrimoniale sulle attività finanziarie detenute all’estero. L’IVAFE è dovuta per tutte le attività finanziarie con aliquota del 2 per mille. Per i conti correnti e i libretti di risparmio detenuti all’estero l’imposta è stabilita nella misura fissa di 34,20 euro per ciascun conto. È opportuno evidenziare che per i conti correnti esteri l’imposta (IVAFE) non è dovuta quando la consistenza media annua del conto non supera la soglia di 5.000 euro annui.

Entrambi questi obblighi (monitoraggio fiscale ed IVAFE) hanno un preciso ed importante sistema sanzionatorio. Infatti, per le violazioni riguardanti la compilazione del quadro RW ai fini del monitoraggio fiscale è prevista una sanzione amministrativa pecuniaria pari ad un importo compreso tra il 3% al 15%. L’importo della sanzione raddoppia, dal 6% e 30%, in caso di attività detenute in Paesi black list del valore delle attività non dichiarate. Per quanto riguarda, invece, le sanzioni legate all’IVAFE omessa, si applicano le sanzioni che vanno dal 120% al 250% dell’imposta dovuta e non versata. Se desideri approfondire questi argomenti di seguito due articoli di approfondimento da non perdere:

Trasferimenti di denaro dall’estero all’Italia

Aspetto speculare a quello analizzato sino ad ora è quello che riguarda i trasferimenti di denaro che dall’estero arrivano in Italia. Pensa al caso di un componente familiare che vive e lavora all’estero ed invia provviste finanziarie al resto della famiglia che vive in Italia.

Sul punto tralasciamo volutamente le implicazioni legate alla residenza fiscale, in quanto non ci interessano in questa sede, per analizzare i risvolti legati al ricevimento di denaro dall’estero da parte di un contribuente residente in Italia.

Problematiche legate al ricevere denaro dall’estero

In questi casi, quando del denaro dall’estero arriva in Italia, gli aspetti da tenere in considerazione sono due:

- Problematiche legate alla fonte del denaro ricevuto;

- Problematiche legate a possibili donazioni indirette.

Il primo ordine di problemi quando si riceve denaro proveniente dall’estero è avere traccia della motivazione che ha spinto a ricevere del denaro. Nell’esempio la motivazione è quella legata al sostenimento della famiglia in Italia. Tuttavia, non sempre il fatto di ricevere del denaro è legato a motivazioni precise e documentabili. In questi casi, occorre sempre prestare la dovuta attenzione per scongiurare aspetti legati a possibile riciclaggio.

Il secondo ordine di problemi è quello che riguarda le cd donazioni indirette. Pensa al caso di importi di denaro che arrivano in Italia come donazione da parte di parenti. Pensa a denaro ricevuto da un parente che risiede all’estero. Ricevere somme di denaro che di fatto sono “donazioni” che non passano da atto notarile può essere problematico.

Questo, in quanto, si potrebbe pensare che si tratti di redditi non dichiarati, magari portati all’estero e fatti rientrare con questa forma. Sostanzialmente quando si riceve del denaro dobbiamo essere sempre in grado di dimostrare la fonte e la motivazione, attraverso (possibilmente) documenti o atti scritti. Ad esempio, se ricevi una donazione dall’estero, dovrebbe esserci un atto di donazione, registrato all’estero che giustifica il trasferimento di denaro. Solo in questo modo è possibile mettersi al riparo da possibili controlli fiscali. Se non sei in grado di avere questo tipo di accorgimenti, meglio non ricevere denaro fino a quando non si sarà in grado di documentarlo adeguatamente.

Consulenza fiscale online

In questo articolo ho voluto metterti in guardia per quanto riguarda gli adempimenti legati al trasferimento di denaro all’estero. Allo stesso modo devi prestare la dovuta attenzione anche ai trasferimenti di denaro che ricevi dall’estero.

Gli obblighi, sia quelli legati alle comunicazioni finanziarie che quelli dovuti per il Monitoraggio Fiscale sono importanti. Per questo motivo se le tue operazioni finanziarie con l’estero sono importanti o frequenti, è opportuno che tu preventivamente ti possa confrontare con un consulente esperto.

- Hai bisogno di informazioni e chiarimenti per essere sicuro quando devi trasferimento di denaro all’estero?

- Vuoi conoscere la documentazione di cui hai bisogno per essere tranquillo in caso di accertamenti fiscali?

- Hai bisogno di assistenza per la compilazione del Quadro RW del modello Redditi PF?

Se hai risposto in modo positivo anche solo ad una di queste domande significa che hai bisogno dell’ausilio di un dottore Commercialista esperto. Se lo desideri contattami attraverso il link sottostante. Potrai compilare un form di contatto per ricevere la mia consulenza in ambito fiscale. Insieme potremo analizzare la tua situazione e valutare se vi sono rischi e come potrebbero essere effettuati accertamenti da parte dell’Agenzia delle Entrate, in modo che tu possa prendere le decisioni più opportune in completa autonomia.

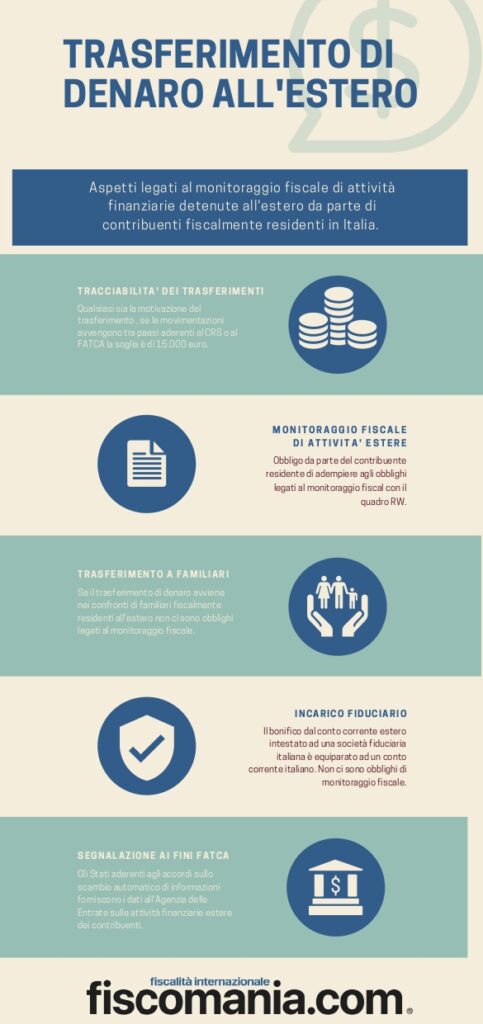

Infografica

Infografica relativa agli obblighi di monitoraggio fiscale legati al trasferimento di denaro all’estero ed alla detenzione di attività finanziarie estere da parte di contribuenti fiscalmente residenti in Italia.