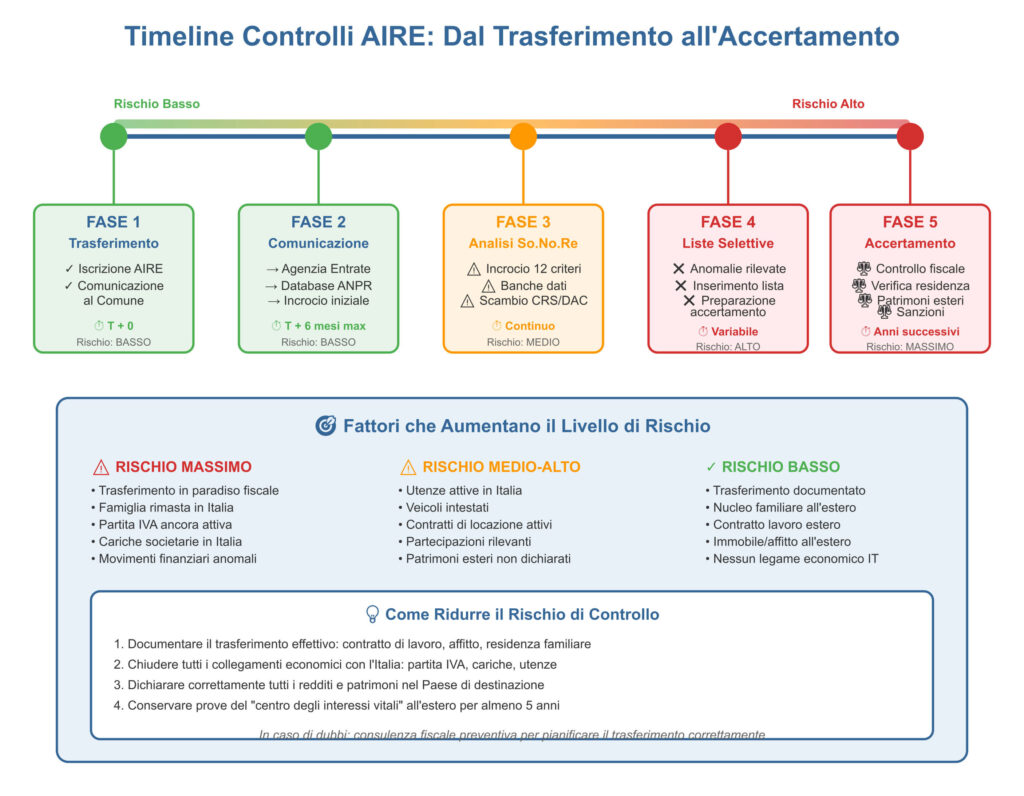

Una delle modalità con cui l’Amministrazione finanziaria effettua i controlli sui soggetti espatriati all’estero riguarda la creazione delle liste selettive per i soggetti iscritti AIRE. Attraverso queste liste l’Agenzia delle Entrate individua i soggetti da sottoporre a controllo per verificare lo spostamento all’estero dei principali elementi familiari, economici e patrimoniali dell’espatriato.

L’Agenzia delle Entrate e la Guardia di Finanza effettuano ogni anno controlli per verificare l’effettivo trasferimento di residenza all’estero di cittadini italiani. Accanto a tantissimi trasferimenti effettuati correttamente vi sono anche situazioni in cui il trasferimento non è corretto, oppure è stato effettuato in modo del tutto fraudolento. Nel primo caso si tratta di un errore di negligenza, mentre nel secondo vi è stato intendo di ledere gli interessi comuni. Non sono rari i casi di consulenti poco seri e di soggetti che hanno effettuato trasferimenti fittizi di residenza all’estero. Trasferimenti non reali, il cui unico obiettivo è quello di frodare il fisco (e tutta la collettività) per evitare di pagare imposte in Italia.

L’Amministrazione finanziaria ha a disposizione molti strumenti (banche dati) per individuare e sanzionare tutti i soggetti che non si presentano in regola. Per questo se hai dubbi al termine della guida trovi il link per contattarmi e ricevere una consulenza fiscale personalizzata sulla tua situazione.

L’aspetto su cui voglio concentrarmi in questo contributo è l’attività accertativa messa in piedi dall’Agenzia delle Entrate. Si tratta di quell’attività utile a controllare i contribuenti che hanno trasferito la residenza all’estero. In particolare, approfondirò i controlli legati alla formazione delle liste selettive di contribuenti iscritti AIRE.

Indice degli argomenti

Creazione di liste selettive di espatriati iscritti AIRE per i controlli

Quando un soggetto mette in piedi un trasferimento di residenza all’estero, deve essere a conoscenza delle relative implicazioni fiscali. Ne ho parlato in modo approfondito sugli articoli che ho dedicato alla procedura di trasferimento all’estero, dove ho concentrato l’attenzione sugli elementi di collegamento di natura familiare, reddituale e patrimoniale che devono transitare verso lo stato estero di trasferimento. Si tratta, in buona sostanza, di trasferire la residenza fiscale dall’Italia all’estero.

Nel Paese di residenza fiscale, infatti, un soggetto è tenuto a dichiarare tutti i suoi redditi, compresi quelli esteri. Questa previsione (c.d. “worldwide taxation“), legata all’art. 3 del TUIR, ha effetti rilevanti per tutti quei soggetti che effettuano trasferimenti di residenza non effettivi. Non verificare lo spostamento della propria residenza all’estero, infatti può comportare effetti fiscali notevoli sull’espatriato.

Per questo motivo l’Agenzia delle Entrate effettua ogni anno moltissimi accertamenti fiscali sui soggetti che trasferiscono la loro residenza fiscale. In particolare con il D.L. n. 193/16 sono state apportate rilevanti modifiche in questa tipologia di controlli. L’aspetto più rilevante è l’apporto dei comuni nell’attività di accertamento.

L’apporto dei comuni nell’attività di accertamento sugli espatriati

I Comuni, organi interessati dalla procedura di trasferimento di residenza all’estero, grazie all’iscrizione AIRE sono parte attiva in questo processo. Le anagrafi comunali, infatti, sono tenute a segnalare le iscrizioni AIRE effettuate all’Agenzia delle Entrate. Questo tipo di comunicazione deve avvenire obbligatoriamente nel termine massimo di sei mesi da ogni iscrizione.

La comunicazione è necessaria al fine di formare l’Anagrafe Nazionale della Popolazione Residente (ANPR). Si tratta di una Anagrafe istituita presso il Ministero dell’Interno ai sensi dell’articolo 62 del D.Lgs. n. 82/05. Attraverso l’ANPR l’Amministrazione finanziaria è in grado di incrociare il dato del contribuente espatriato con le informazioni presenti nelle proprie banche dati. Il tutto con l’obiettivo di formare liste selettive di contribuenti. L’incrocio dei dati dei soggetti espatriati con le informazioni in possesso dell’Agenzia delle Entrate può portare delle situazioni di anomalia legate a redditi, patrimoni, trasferimenti di denaro, che possono rappresentare elementi di “rischio evasione“.

I soggetti che verificano maggiori elementi di anomalia nell’incrocio con i dati legati alle banche dati vengono inseriti in specifiche liste selettive. Si tratta di elenchi di nominativi che fungono da punto partenza per i successivi controlli fiscali. Si tratta di accertamenti volti a due ordini di indagini:

- Prima di tutto, verificare la residenza fiscale del contribuente;

- In secondo luogo, qualora la residenza fiscale venga riportata in Italia, alla valutazione di attività finanziarie ed investimenti patrimoniali esteri (a quel punto non dichiarati).

Vediamo come si formano le liste selettive AIRE.

Come avviene la formazione delle liste selettive?

Attraverso il Provvedimento n 43999 del 3 marzo 2017 l’Agenzia delle Entrate ha fornito delle indicazioni importanti su questo tipo di attività accertativa. L’obiettivo dell’attività di accertamento è quello di andare ad individuare i soggetti che nel loro trasferimento di residenza all’estero abbiano lasciato maggiori indizi di evasione.

Siccome un’attività accertativa costa tempo e denaro per l’Agenzia, e siccome sarebbe impossibile effettuare un controllo su tutti i contribuenti, l’individuazione di liste selettive è indispensabile. In questo modo, infatti, possono essere effettuati accertamenti mirati su soggetti che hanno dimostrato minore compliance sulla normativa. Si tratta di soggetti che presumibilmente stanno simulando un trasferimento o che non hanno dichiarati redditi o patrimoni all’estero.

Il provvedimento delle Entrate stabilisce che le liste selettive devono essere formate sulla base di elementi che facciano ipotizzare la permanenza dei cittadini in Italia. Questo nonostante il dichiarato trasferimento di residenza all’estero. Vediamo, quindi, i criteri scelti dall’Agenzia delle Entrate per individuare il rischio evasione. Ovvero i criteri scelti per la formazione delle Liste Selettive dei contribuenti da sottoporre ad accertamenti fiscali.

L’applicativo So.No.Re.

Le liste selettive di contribuenti da sottoporre a controllo sono elaborate da un applicativo informatico che prende il nome di So.No.Re (Soggetti Non Residenti). Si tratta di un software in grado di incrociare informazioni presenti in diverse banche dati. Questo applicativo, infatti, è in grado di accedere alle informazioni delle Comunicazioni dei dati rilevanti ai fini Iva, ed alle informazioni riguardanti lo scambio di informazioni fiscali. Si tratta della banca dati che deriva dall’adesione al Common Reporting Standard, in merito allo scambio di informazioni economiche ai fini fiscali.

A fini soltanto ipotetici, comunque, è possibile stilare una lista di criteri in base ai quali sono formate le Liste selettive di contribuenti da sottoporre a controlli. Si tratta dei seguenti:

- Trasferimento di residenza in uno degli Stati e territori a fiscalità privilegiata. Stati individuati dal decreto del Ministro delle finanze 4 maggio 1999. Pubblicato nella Gazzetta Ufficiale n. 107 del 10 maggio 1999;

- Movimenti di capitale da e verso l’estero, trasmessi dagli operatori finanziari nell’ambito del monitoraggio fiscale. Particolare riferimento verso i trasferimenti di denaro estero su Italia che non hanno precisa giustificazione economica;

- Informazioni relative a patrimoni immobiliari e finanziari detenuti all’estero. Informazioni trasmesse dalle Amministrazioni fiscali estere nell’ambito di Direttive europee e di Accordi di scambio automatico di informazioni;

- Residenza in Italia del nucleo familiare del contribuente (es. marito/moglie e/o figli minori);

- Atti del registro segnaletici dell’effettiva presenza in Italia del contribuente (es. contratti di acquisto/vendita di immobili, contratti di locazione, comodato, etc);

- Utenze elettriche, idriche, del gas e telefoniche attive, su immobili a disposizione;

- Disponibilità di autoveicoli, motoveicoli e unità da diporto;

- Titolarità di partita Iva attiva, per l’esercizio di attività di impresa e/o lavoro autonomo;

- Rilevanti partecipazioni in società residenti di persone o a ristretta base azionaria;

- Titolarità di cariche sociali in enti societari residenti;

- Versamento di contributi per collaboratori domestici;

- Informazioni trasmesse dai sostituti di imposta con la Certificazione Unica e con il modello 770.

Casi pratici: quando scatta il controllo

Negli anni ho visto situazioni molto diverse finire nelle liste selettive AIRE, spesso per dettagli che il contribuente riteneva “irrilevanti”, ma che per l’Amministrazione sono veri e propri indicatori di rischio evasione.

Di seguito due esempi, naturalmente anonimizzati, che aiutano a capire come funziona in pratica questo meccanismo.

Iscritto AIRE ma “ancora in Italia” nei fatti

Un contribuente si era trasferito formalmente in un Paese UE, con regolare iscrizione AIRE e apertura di conto corrente locale. In Italia, però, risultavano: abitazione sempre a disposizione con utenze attive, auto intestata e utilizzo costante di carte italiane per spese quotidiane. L’incrocio delle banche dati (immobili, utenze, movimenti finanziari) ha portato all’inserimento in lista selettiva e all’invio di un questionario sulla residenza fiscale. Nel contraddittorio è stato decisivo ricostruire con documenti alla mano dove si trovava realmente il “centro degli interessi vitali” (lavoro, vita privata, spese ricorrenti), per evitare che la residenza fosse integralmente riattribuita all’Italia.

Trasferimento in Paese a fiscalità privilegiata e rientro di capitali

Un altro soggetto aveva trasferito la residenza in uno Stato a fiscalità privilegiata, mantenendo però relazioni economiche molto intense con l’Italia: rientri di capitali ingenti su conti italiani, partecipazioni in società residenti, compensi da clienti italiani versati su conti esteri. L’applicativo So.No.Re ha incrociato dati AIRE, flussi finanziari e informazioni sui rapporti societari, e il nominativo è stato selezionato per un accertamento mirato su residenza e patrimoni esteri non dichiarati. In casi come questo, l’assenza di una pianificazione preventiva rende estremamente difficile dimostrare che il trasferimento era “genuino” e non meramente strumentale alla riduzione del carico fiscale.

Accordi sullo scambio di informazioni fiscali

Ai fini della individuazione delle attività finanziarie e investimenti patrimoniali esteri non dichiarati, assumono particolare rilievo i dati pervenuti, nell’ambito dello scambio automatico di informazioni. Questa collaborazione tra le Agenzie fiscali è un qualcosa che in ambito europeo è da sempre stato consigliato ma che solo negli ultimi anni è stato attuato. In particolare, la Direttiva del Consiglio 2011/16/UE (cosiddetta DAC1) prevede lo scambio, tra le altre, delle informazioni relative alle proprietà immobiliari estere detenute dai soggetti residenti.

La Direttiva è stata modificata dalla Direttiva del Consiglio 2014/107/UE (cosiddetta DAC2), che ha aggiunto lo scambio obbligatorio delle informazioni finanziarie sui conti correnti detenuti all’estero. Il flusso, che ha cadenza annuale, contiene:

- I dati identificativi dei conti esteri dei soggetti residenti;

- Il relativo saldo o valore;

- L’importo totale lordo di interessi;

- Dividendi e altri redditi generati in relazione al conto corrente.

A livello extra-UE, la stessa tipologia di informazioni è scambiata nell’ambito degli Accordi con i Governi di altri Stati esteri. Accordi relativi allo scambio automatico di informazioni finanziarie secondo il Common Reporting Standard. Le giurisdizioni che si sono impegnate a scambiare le informazioni secondo lo standard globale a partire dal 2017 (cosiddetti early adopters) sono circa 101. Tuttavia nel corso dei prossimi anni ci saranno altri Paesi che aderiranno a questi accordi.

Liste selettive sul trasferimento all’estero: considerazioni

L’Agenzia delle Entrate sta cercando di individuare i contribuenti a maggior rischio evasione che hanno deciso di trasferire all’estero la loro residenza in modo “fittizio“. Si tratta in particolare di tutti quei soggetti per i quali, oltre all’iscrizione all’AIRE, non hanno mai dimostrato di voler trasferire effettivamente la loro residenza all’estero. Si tratta di quei soggetti che magari hanno mantenuto il c.d. “centro degli interessi vitali” nel nostro Paese, pur dichiarando di vivere stabilmente all’estero. Questi soggetti, contando sul fatto di aver ottenuto un’iscrizione all’AIRE valida per almeno 183 giorni nell’anno si sono disinteressati di ivi dichiarare redditi e patrimoni detenuti all’estero.

La conseguenza di questo comportamento non può che essere evasivo. Sia per quanto riguarda le imposte sul reddito, sia per quanto riguarda la normativa sul monitoraggio fiscale delle attività finanziarie e delle attività patrimoniali detenute all’estero. Tutte informazioni da indicare nel quadro RW del modello “Redditi“, ai fini del monitoraggio fiscale.

La procedura che sta mettendo in atto l’Agenzia delle Entrate non deve spaventare i contribuenti che decidono effettivamente di lasciare il nostro Paese per andare a vivere stabilmente all’estero. Naturalmente è necessario però, seguire la corretta procedura prevista per lasciare il nostro Paese (anche da un punto di vista fiscale). I problemi possono sorgere in tutti quei casi in cui si è trasferiti all’estero, dimenticandosi (volontariamente o meno) dell’AIRE. Oppure, ancora peggio, in tutti quei casi in cui si è volutamente voluti nascondere agli occhi dell’Amministrazione finanziaria camuffando una residenza fiscale all’estero che realmente non esiste. Ecco che in questi casi il rischio di un accertamento potrebbe davvero essere elevato.

L’impatto relativo alle precedenti finestre di voluntary disclosure

Le analisi legate a valutazioni sulla residenza fiscale hanno, in passato, potuto fare affidamento, almeno nelle finestre temporali che si sono aperte, con la procedura di voluntary disclosure. Si tratta di un processo di regolarizzazione spontanea del contribuente che si rende di conto di trovarsi in una situazione non regolare.

Il vantaggio della procedura di voluntary è quello di poter beneficiare di sanzioni ridotte, rispetto a quelle previste ordinariamente, ed una procedura di regolarizzazione agevolata, assieme alla possibilità di poter far rientrare capitali esteri in Italia. Tuttavia, occorre evidenziare che, in questo momento, non vi sono procedure di voluntary aperte in relazione a capitali esteri non dichiarati.

Pertanto, eventualmente, l’unica procedura eventualmente applicabile per la regolarizzazione è il ravvedimento operoso, naturalmente, ove questo si renda applicabile. Pertanto, per valutare questo tipo di situazioni è importante l’ausilio di un dottore commercialista esperto in fiscalità internazionale. Al termine dell’articolo puoi trovare il modulo di contatto per entrare in contatto con me e ricevere il preventivo per una consulenza personalizzata per inquadrare la tua situazione e capire se vi sono possibilità per regolarizzare eventuali fattispecie di anomalia.

Consigli e consulenza fiscale sul trasferimento di residenza all’estero

Quando si parla di trasferimento di residenza all’estero, il rischio principale è quello di trovarsi coinvolti in un lungo e oneroso contenzioso tributario con l’Agenzia delle Entrate. Gli accertamenti fiscali sono una realtà temuta da molti contribuenti che decidono di spostare la propria residenza fuori dall’Italia.

La formazione delle “Liste Selettive” di contribuenti da sottoporre a controlli potrebbe portare un certo sollievo a chi ha gestito il trasferimento di residenza in modo accurato e conforme alla normativa. Questi contribuenti, avendo seguito tutte le regole in maniera scrupolosa, possono essere relativamente tranquilli.

Tuttavia, lo stesso non si può dire per chi, consapevolmente o per semplice mancanza di conoscenza, non ha eseguito la procedura in maniera corretta. Se sospetti di aver commesso qualche errore o desideri essere certo che tutto sia in ordine, è essenziale consultare un Commercialista esperto in fiscalità internazionale. Solo un professionista qualificato potrà aiutarti a valutare con precisione la tua situazione e suggerire eventuali azioni correttive per evitare conseguenze spiacevoli.

Pianifica il tuo trasferimento con cura

Se stai considerando l’idea di trasferirti all’estero, è fondamentale fare tutto in modo conforme sin dal principio. Evitare di finire nelle liste selettive di controllo dell’Agenzia delle Entrate non è solo una questione di tranquillità, ma anche un modo per prevenire costi elevati e lunghi iter burocratici in caso di contenzioso.

Proprio per aiutare chi sta pianificando un trasferimento di residenza all’estero, ho sviluppato un servizio di consulenza online su misura per garantire la piena compliance rispetto alla normativa fiscale. Attraverso la mia consulenza, potrai contare sulla mia esperienza per guidarti in ogni fase del processo.

Con il mio servizio di consulenza, riceverai un supporto completo che include:

- Analisi della tua situazione fiscale: Verifica della correttezza della procedura seguita sinora e identificazione di eventuali rischi o criticità;

- Pianificazione del trasferimento: Un cronoprogramma dettagliato per organizzare il trasferimento in maniera conforme alla normativa, passo dopo passo.

Non aspettare che sia troppo tardi: una pianificazione attenta è la chiave per evitare complicazioni future. Se desideri ulteriori informazioni o vuoi parlare direttamente con un esperto, puoi accedere al link qui sotto per usufruire del servizio di consulenza online.

Come si svolge in concreto la consulenza

Nei casi di trasferimento di residenza all’estero, la prima consulenza non è mai una semplice “call informativa”, ma un vero momento di diagnosi in cui vengono messi a fuoco fatti, documenti e rischi effettivi. In genere, la prima fase consiste nella ricostruzione cronologica della tua storia di residenza, dei legami familiari e patrimoniali, dei flussi di reddito e dei rapporti con l’Italia, confrontandoli con i criteri che l’Agenzia utilizza nelle proprie attività di accertamento.

Sulla base di queste informazioni, si individuano gli scenari possibili: dalla conferma della residenza estera con eventuale rafforzamento della documentazione probatoria, fino all’ipotesi di residenza italiana con necessità di regolarizzare redditi e patrimoni esteri (ad esempio tramite ravvedimento operoso, ove applicabile). L’obiettivo è che il contribuente esca dalla consulenza con un quadro chiaro dei rischi, delle possibili azioni correttive e delle conseguenze economiche e procedurali delle diverse scelte, prima che sia l’Amministrazione a dettare i tempi con un accertamento.