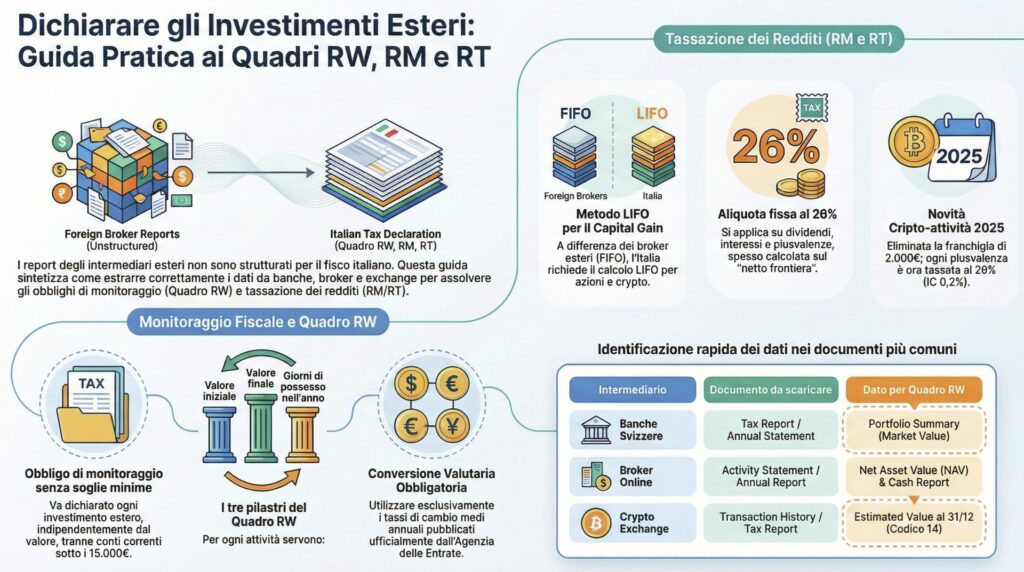

I documenti degli intermediari esteri (banche svizzere, broker come Interactive Brokers, exchange crypto) contengono tutti i dati necessari per compilare quadro RW e dichiarare dividendi, capital gain e crypto. Questa guida ti mostra esattamente dove trovarli, come convertirli in euro e quali valori inserire nei quadri RM, RT e RW della dichiarazione dei redditi 2025, evitando errori e sanzioni dal 3% al 15%.

Hai aperto il tuo activity statement del tuo intermediario finanziario estero e ti sei trovato davanti a un file PDF di 50 pagine in inglese. Oppure hai ricevuto il tax report annuale dalla tua banca svizzera e non sai da dove iniziare. O ancora, devi dichiarare le tue crypto su Binance ma il transaction history è un caos di righe incomprensibili. Se ti riconosci in una di queste situazioni, sei nel posto giusto.

I documenti forniti da intermediari finanziari esteri non sono pensati per il fisco italiano. Sono strutturati secondo le normative dei loro paesi di origine, utilizzano terminologie diverse e organizzano i dati in modi che raramente coincidono con quello che ti serve per compilare il quadro RW o dichiarare i tuoi redditi. Il risultato? Ore perse a cercare di capire dove si trova quel valore iniziale, qual è il lordo dei dividendi, o come calcolare le plusvalenze secondo il metodo LIFO richiesto dall’Agenzia delle Entrate.

Questa guida è nata proprio per risolvere questo problema. Non troverai teoria fiscale astratta, ma istruzioni pratiche e operative per trasformare i documenti che hai già ricevuto (o che puoi scaricare) in dati pronti per la dichiarazione dei redditi. Ti mostrerò esattamente dove guardare, cosa cercare, e come convertire queste informazioni nei valori richiesti dal quadro RW, dal quadro RM per i redditi di capitale, e dal quadro RT per le plusvalenze.

Indice degli argomenti

- Cosa sono i documenti degli intermediari finanziari esteri

- Chi deve dichiarare gli investimenti esteri

- Tipologie di Intermediari e Documenti Forniti

- Quadro normativo di riferimento

- Il processo per trasformare i documenti in dichiarazione

- Dati per il Quadro RW: dove trovarli nei documenti

- Dati per i redditi: dove trovarli nei documenti

- Tabella riepilogativa: documento → dichiarazione

- Consulenza fiscale online

- Domande frequenti

- Riferimenti normativi

Cosa sono i documenti degli intermediari finanziari esteri

I documenti degli intermediari finanziari esteri sono reportistiche annuali o periodiche rilasciate da banche, broker e piattaforme non residenti in Italia che riepilogano le operazioni, le consistenze patrimoniali e i redditi prodotti dai tuoi investimenti. Questi documenti includono estratti conto, activity statement, tax report, transaction history e certificazioni fiscali. Secondo l’art. 4 del D.L. n. 167/1990, ogni residente fiscale in Italia che detiene attività finanziarie all’estero ha l’obbligo di dichiararle, indipendentemente dal loro valore o dall’effettiva produzione di redditi.

La prima cosa da comprendere è che esistono due obblighi distinti, anche se collegati. Da un lato c’è il monitoraggio fiscale, che si assolve compilando il quadro RW del modello Redditi PF (o il quadro W del modello 730). Questo obbligo scatta per il semplice fatto di detenere investimenti esteri, anche se non hanno prodotto alcun reddito durante l’anno. Dall’altro lato c’è la dichiarazione dei redditi veri e propri, come dividendi, interessi o plusvalenze, che devono essere indicati nei quadri RM e RT.

Gli intermediari esteri ti forniranno documenti che contengono tutte le informazioni necessarie, ma raramente nella forma che ti serve. Una banca svizzera potrebbe indicarti il valore patrimoniale complessivo ma non distinguere chiaramente tra valore iniziale e finale dell’anno. Brokers esteri ti forniscono un activity statement dettagliatissimo ma non calcola le plusvalenze secondo il metodo LIFO italiano. Gli exchange crypto ti danno l’elenco delle transazioni ma non calcoli di plusvalenze/minusvalenze.

La normativa prevede sanzioni severe per chi omette o compila in modo errato questi quadri. Per il quadro RW, in caso di omessa o infedele compilazione, si applica una sanzione dal 3% al 15% del valore non dichiarato (art. 5, co. 1, D.L. n. 167/1990). Se le attività sono detenute in paesi non collaborativi (le vecchie “black list“), le sanzioni sono raddoppiate, dal 6% al 30%. Inoltre, si configura il raddoppio dei termini di accertamento (D.L. n. 78/2009, art. 12, co. 2-bis).

Chi deve dichiarare gli investimenti esteri

Sono obbligati alla compilazione del quadro RW le persone fisiche, gli enti non commerciali e le società semplici che sono fiscalmente residenti in Italia. La residenza fiscale si determina secondo i criteri dell’art. 2 del TUIR: sei considerato residente se per la maggior parte del periodo d’imposta (almeno 183 giorni) hai in Italia la residenza anagrafica, il domicilio o la dimora abituale.

L’obbligo riguarda non solo i titolari formali degli investimenti, ma anche chi ha la disponibilità effettiva o la possibilità di movimentazione. Questo significa che se hai una delega su un conto corrente estero intestato a un’altra persona, e puoi effettuare prelievi o bonifici, sei tenuto a dichiararlo nel tuo quadro RW. Lo stesso vale per i titolari effettivi come definiti dalla normativa antiriciclaggio (art. 20, D.Lgs. n. 231/2007), cioè chi esercita in ultima istanza il controllo su un investimento anche se formalmente intestato ad altri soggetti, come società, trust o fondazioni.

Non esistono soglie minime di esenzione per il monitoraggio fiscale nel quadro RW. Anche un conto investimento estero con 100 euro di valore a fine anno deve essere dichiarato. L’unica eccezione riguarda i conti correnti e depositi il cui valore massimo complessivo raggiunto nel periodo d’imposta non abbia superato 15.000 euro e per i quali non sono dovute imposte IVAFE (giacenza media inferiore a € 5.000). In questo caso l’obbligo di monitoraggio non scatta, ma attenzione: se anche per un solo giorno hai superato questa soglia, devi dichiarare.

Tipologie di Intermediari e Documenti Forniti

Ogni intermediario finanziario ha le sue peculiarità nel modo in cui organizza e presenta i dati. Conoscere la struttura dei documenti più comuni ti permette di individuare rapidamente le informazioni che ti servono senza perdere tempo.

Banche Svizzere (UBS, Credit Suisse, Pictet)

Le banche svizzere tradizionalmente forniscono due documenti principali. Il primo è l’estratto conto annuale (annual statement), che riepiloga tutte le operazioni effettuate durante l’anno, i movimenti in entrata e uscita, e le consistenze patrimoniali. Il secondo è il tax report, un documento specificamente pensato per finalità fiscali che riassume i redditi prodotti, le ritenute applicate e il valore degli asset detenuti.

Nel tax report troverai solitamente una sezione dedicata ai dividend income, dove vengono elencati tutti i dividendi percepiti con l’indicazione dell’importo lordo e della ritenuta svizzera applicata (di norma il 35% che può essere ridotta al 15% se hai fornito il certificato di residenza fiscale italiana). Un’altra sezione importante è quella degli interest income, che riporta gli interessi attivi maturati su conti deposito o su obbligazioni. Infine, molte banche includono un portfolio summary che mostra il valore di mercato di tutti gli strumenti finanziari detenuti alla fine dell’anno.

La Svizzera ha aderito al Common Reporting Standard (CRS) dal 2017 e scambia automaticamente dati con l’Italia. Questo significa che l’Agenzia delle Entrate riceve ogni anno le informazioni sui conti bancari che i residenti italiani detengono in Svizzera. Dal punto di vista operativo, questo rende ancora più importante essere in regola con la dichiarazione.

Broker online internazionali (Interactive Brokers, Degiro, Trading 212)

I broker online sono probabilmente gli intermediari che forniscono la documentazione più complessa. Interactive Brokers, ad esempio, genera un activity statement che può facilmente superare le 100 pagine per un conto attivo. Questo documento contiene letteralmente ogni singola transazione effettuata: acquisti, vendite, dividendi, interessi, commissioni, conversioni valutarie, operazioni su derivati.

L’activity statement è suddiviso in sezioni. La sezione Trades elenca tutte le compravendite di azioni, ETF e altri strumenti, con data, quantità, prezzo e commissioni. La sezione Dividends riporta i dividendi ricevuti, ma attenzione: l’importo è già al netto delle ritenute estere applicate. Per recuperare il lordo, devi guardare la colonna Withholding Tax che indica quanto è stato trattenuto. La sezione Interest mostra gli interessi attivi (o passivi se hai utilizzato margine) maturati sul conto. La sezione Cash Report è fondamentale per il quadro RW perché ti mostra il saldo iniziale e finale in ogni valuta detenuta.

Un problema comune dei broker esteri è che non calcolano le plusvalenze secondo la normativa italiana. Ti forniscono tutti i dati delle singole operazioni, ma sta a te ricostruire il calcolo con il metodo LIFO (Last In First Out) richiesto dalla normativa. Questo significa che se hai comprato lo stesso titolo in momenti diversi a prezzi diversi, quando vendi devi considerare come vendute per prime le azioni acquistate più recentemente.

Degiro fornisce un annual report più sintetico, con una sezione dedicata alle plusvalenze e minusvalenze già calcolate. Tuttavia, anche qui bisogna fare attenzione perché il calcolo potrebbe non seguire esattamente il metodo LIFO italiano. Trading 212, broker molto usato per il trading di CFD, rilascia uno statement simile a quello di Interactive Brokers ma generalmente più leggibile.

Tutti questi broker sono soggetti a regime dichiarativo per i residenti italiani, il che significa che non operano alcuna ritenuta alla fonte e spetta al contribuente calcolare e versare le imposte dovute. L’obbligo di compilazione del quadro RW sussiste sempre, anche se non hai effettuato operazioni durante l’anno o se il conto è in perdita.

Exchange crypto (Binance, Coinbase, Kraken)

Le piattaforme di exchange crypto hanno iniziato solo recentemente a fornire documenti fiscali strutturati. Binance, ad esempio, offre un tax report scaricabile dalla sezione “Wallet” del proprio account, che riepiloga le plusvalenze e minusvalenze realizzate secondo il metodo FIFO (First In First Out). Attenzione però: il metodo FIFO non è quello previsto dalla normativa italiana per le crypto, che richiede invece il LIFO.

Coinbase fornisce un documento simile, con una transaction history che elenca tutte le operazioni di acquisto, vendita e conversione (le cosiddette “permute” tra crypto diverse). Questa transaction history è fondamentale perché ogni permuta tra criptovalute diverse costituisce un evento fiscalmente rilevante che può generare plusvalenze o minusvalenze.

Per le criptovalute, il quadro RW richiede l’indicazione del valore detenuto al 31 dicembre utilizzando il codice 14 (cripto-attività). Il valore da indicare è quello rilevabile sulla piattaforma di acquisto o su siti specializzati come CoinMarketCap alla data del 31 dicembre. Secondo la Circolare AdE 30/E/2023, l’obbligo di monitoraggio sussiste indipendentemente da dove sono custodite le crypto: che siano su un exchange centralizzato, in un wallet custodial o in un wallet non custodial con chiavi private in tuo possesso, devi sempre dichiararle.

Dal 2023 è stata introdotta l’imposta sul valore delle cripto-attività (IC), calcolata con aliquota dello 0,2% sul valore delle crypto detenute al 31 dicembre, proporzionata ai giorni di possesso. Questa imposta si applica anche se non hai realizzato alcuna plusvalenza. Inoltre, per le plusvalenze realizzate, dal 1° gennaio 2025 è stata eliminata la franchigia di 2.000 euro (art. 1, co. 30, L. 207/2024). Questo significa che ogni guadagno, anche minimo, è tassabile al 26%.

Leggi l’articolo:

Quadro normativo di riferimento

Prima di entrare nel dettaglio operativo, è importante avere chiaro il quadro normativo che regola questi obblighi. La disciplina del monitoraggio fiscale trova la sua fonte principale nel D.L. n. 167/1990 (convertito in L. 227/1990), in particolare all’art. 4. Questa norma obbliga i soggetti residenti a indicare nella dichiarazione dei redditi gli investimenti all’estero e le attività estere di natura finanziaria detenuti nel periodo d’imposta.

Il TUIR (D.P.R. 917/1986) disciplina la tassazione dei redditi prodotti all’estero. L’art. 2 stabilisce il principio della tassazione mondiale (worldwide taxation): i residenti in Italia sono tassati su tutti i redditi ovunque prodotti. Questo significa che se percepisci dividendi da azioni statunitensi o plusvalenze dalla vendita di azioni tedesche, questi redditi concorrono alla formazione del tuo reddito complessivo in Italia.

Per quanto riguarda le cripto-attività, la disciplina è stata introdotta dalla Legge di Bilancio 2023 (L. 197/2022) che ha modificato l’art. 67 del TUIR inserendo le criptovalute tra i redditi diversi. La Circolare AdE 30/E del 27 ottobre 2023 ha fornito i primi chiarimenti ufficiali sull’applicazione di queste norme, specificando che gli obblighi di monitoraggio sussistono indipendentemente dalle modalità di conservazione delle crypto.

Le Convenzioni contro le doppie imposizioni stipulate dall’Italia con altri paesi giocano un ruolo fondamentale per evitare che lo stesso reddito venga tassato due volte. Queste convenzioni, che seguono generalmente il Modello OCSE, stabiliscono quale paese ha il diritto di tassare un determinato reddito e in che misura. Ad esempio, la Convenzione Italia-USA prevede che i dividendi possano essere tassati nello stato della fonte con un’aliquota massima del 15% per partecipazioni non qualificate.

Un tema importante riguarda il credito d’imposta per le imposte pagate all’estero (art. 165 TUIR). Tradizionalmente, l’Agenzia delle Entrate ha sempre sostenuto che questo credito non spetti quando i redditi sono assoggettati in Italia a ritenuta a titolo d’imposta o imposta sostitutiva. Tuttavia, la giurisprudenza recente ha preso una posizione diversa. Con la sentenza n. 25698/2022, la Corte di Cassazione ha riconosciuto il diritto al credito d’imposta anche per i dividendi esteri tassati con imposta sostitutiva del 26%, quando questa tassazione è obbligatoria per legge e non frutto di una scelta del contribuente. Questa posizione è stata recepita dalla Norma di comportamento AIDC n. 227/2025, che ha chiarito come applicare concretamente il credito.

Infine, va ricordato il ruolo dello scambio automatico di informazioni attraverso il Common Reporting Standard (CRS). Dal 2017, oltre 100 paesi (inclusa la Svizzera) scambiano automaticamente con l’Italia i dati sui conti finanziari detenuti dai residenti italiani. Questo significa che l’Agenzia delle Entrate riceve ogni anno, direttamente dagli intermediari esteri, le informazioni su saldi, movimenti e redditi. L’accordo FATCA con gli Stati Uniti funziona in modo simile per i conti presso intermediari americani.

Leggi anche:

Il processo per trasformare i documenti in dichiarazione

Ora entriamo nella parte operativa. Questo processo in quattro fasi ti permette di passare dai documenti ricevuti dai tuoi intermediari ai dati pronti per la dichiarazione, senza perderti nei dettagli inutili.

Step 1: raccogliere tutti i documenti necessari

Prima di iniziare qualsiasi compilazione, assicurati di avere tutta la documentazione completa. La lista varia a seconda del tipo di intermediario:

Per banche estere:

- Estratto conto annuale (annual statement)

- Tax report annuale

- Certificazioni ritenute estere su dividendi/interessi

- Comunicazioni su operazioni straordinarie (fusioni, split, spin-off)

Per broker online:

- Activity statement annuale completo

- Trade confirmation per operazioni complesse

- Dividend statement

- Interest statement

- Cash report (saldi iniziali e finali)

Per exchange crypto:

- Transaction history completo dell’anno

- Balance summary al 31/12

- Tax report (se disponibile)

- Screenshot delle giacenze al 31/12 per wallet privati

Documenti di supporto comuni:

- Tassi di cambio ufficiali AdE per le valute estere

- Certificato di residenza fiscale (se richiesto per riduzioni convenzionali)

- Eventuali comunicazioni da altri anni con minusvalenze riportabili

Step 2: estrarre i dati per il Quadro RW (monitoraggio)

Il quadro RW richiede essenzialmente tre informazioni per ogni investimento: il valore iniziale (al 1° gennaio o alla data di acquisizione), il valore finale (al 31 dicembre o alla data di cessione) e i giorni di possesso. Per alcuni strumenti serve anche il valore medio.

La valorizzazione segue regole precise. Per le attività finanziarie quotate (azioni, ETF, obbligazioni), il valore da indicare è il valore di mercato rilevato sulla piattaforma o su fonti ufficiali di quotazione. Per i conti correnti e depositi, rileva il saldo effettivo. Per gli immobili esteri, il valore è il costo di acquisto risultante dall’atto per gli immobili UE, oppure il valore di mercato per quelli extra-UE.

Un aspetto importante riguarda la conversione delle valute estere. Devi utilizzare i tassi di cambio ufficiali pubblicati dall’Agenzia delle Entrate. Per il quadro RW, generalmente si usa il cambio medio annuale pubblicato con apposito provvedimento. Ad esempio, per l’anno 2024 il cambio medio EUR/USD è stato pubblicato con Provvedimento Prot. n. 25916/2025. Questi provvedimenti sono disponibili sul sito dell’AdE nella sezione “Cambio euro/valute estere”.

Un errore frequente riguarda i conti multivaluta. Se hai un conto Interactive Brokers che contiene contemporaneamente euro, dollari e sterline, devi convertire tutto in euro per la dichiarazione. Il valore complessivo da indicare nel quadro RW è la somma di tutte le valute convertite.

Step 3: identificare i redditi prodotti

Qui entra in gioco la distinzione fondamentale tra redditi di capitale (dividendi, interessi) e redditi diversi (plusvalenze). I primi vanno dichiarati nel quadro RM, i secondi nel quadro RT.

Quando analizzi i tuoi documenti, devi individuare:

- Tutti i dividendi percepiti da azioni o partecipazioni.

- Gli interessi maturati su conti deposito o cedole obbligazionarie.

- Le plusvalenze (o minusvalenze) realizzate dalla vendita di strumenti finanziari.

- I realizzi da conversione o cessione di criptovalute.

Per ogni voce, devi identificare l’importo lordo e le eventuali ritenute estere applicate. Questo è fondamentale per poter calcolare correttamente l’imposta dovuta in Italia e per verificare la spettanza del credito d’imposta.

Step 4: verificare le imposte pagate all’estero (credito d’imposta)

L’ultimo step riguarda il recupero delle imposte già pagate all’estero. Se hai percepito dividendi da azioni USA e hai subito una ritenuta del 15%, in determinate condizioni potresti aver diritto al riconoscimento di un credito d’imposta che abbatte l’imposta italiana dovuta.

La materia è complessa e in evoluzione. Come accennato in precedenza, la Cassazione con sentenza n. 25698/2022 ha riconosciuto il credito anche quando la tassazione italiana avviene con imposta sostitutiva obbligatoria. Tuttavia, l’Agenzia delle Entrate non ha ancora recepito questa posizione in via amministrativa, quindi il recupero del credito attualmente richiede la presentazione di un’istanza di rimborso entro 48 mesi dal versamento, con possibile successivo contenzioso.

Dati per il Quadro RW: dove trovarli nei documenti

Vediamo ora, intermediario per intermediario, dove trovare esattamente i dati che ti servono.

Conti correnti e depositi

Saldo iniziale: Nell’estratto conto, cerca la voce “Opening Balance” o “Saldo iniziale” alla data del 1° gennaio. Se hai aperto il conto durante l’anno, il saldo iniziale è zero.

Saldo finale: Nell’estratto conto, cerca la voce “Closing Balance” o “Saldo finale” alla data del 31 dicembre.

Giacenza media: Molte banche la indicano direttamente nell’estratto annuale. Se non è indicata, la devi calcolare sommando i saldi a fine mese e dividendo per 12. Questo valore serve per determinare se devi pagare l’IVAFE (imposta dello 0,2% se la giacenza media supera i 5.000 euro).

Azioni, ETF, obbligazioni su broker

Interactive Brokers – Activity Statement:

- Vai alla sezione “Net Asset Value (NAV)” o “Market Value Summary”.

- Troverai una tabella con le date e i valori. Il valore al 31/12 è quello che ti serve come “valore finale”.

- Per il valore iniziale, cerca il NAV al 01/01 oppure nella sezione “Cash Report” guarda il “Starting Cash” più il valore di mercato delle posizioni aperte a inizio anno.

Degiro – Annual Report:

Il documento riporta una sezione “Portfolio Overview” con il valore del portafoglio a inizio e fine anno. Questi sono i valori da utilizzare.

Trading 212:

Accedi alla piattaforma e scarica lo “Statement” annuale. Nella prima pagina troverai “Account Value” con il dettaglio dei saldi.

Esempio pratico:

Hai un conto Interactive Brokers aperto il 15 marzo 2024 con un deposito iniziale di 10.000 USD. Al 31/12/2024 il valore del conto è 12.500 USD. Il cambio medio EUR/USD 2024 è 1,0850.

- Valore iniziale: 0 (il conto non esisteva al 01/01)

- Valore finale: 12.500 / 1,0850 = 11.521 euro

- Giorni di possesso: dal 15/03 al 31/12 = 292 giorni

- Codice investimento quadro RW: 1 (conto corrente/deposito)

Crypto su Exchange

Binance:

- Vai su “Wallet” → “Overview”

- Clicca su “Transaction History” e scarica il report annuale

- Per il valore al 31/12, vai su “Wallet” e seleziona “Spot” o “Funding”. Troverai l’indicazione “Estimated Value” in BTC e in USD/EUR

- Converti in euro usando il cambio ufficiale AdE

Coinbase:

Il documento “Tax Report” (se disponibile) indica già i valori in USD. Altrimenti, vai su “Portfolio” e usa il valore indicato al 31/12.

Wallet privati (Metamask, Ledger, ecc.):

Non hai un documento ufficiale. Devi:

- Prendere screenshot del wallet al 31/12 che mostri il saldo.

- Valorizzare usando i prezzi di chiusura al 31/12 su CoinMarketCap o CoinGecko.

- Conservare la documentazione in caso di controlli.

Esempio pratico:

Hai 0,5 Bitcoin su Binance per tutto il 2024. Al 31/12/2024 il prezzo BTC/EUR è 93.557 euro (fonte: CoinMarketCap).

- Valore iniziale: 0,5 × 69.030,50 (cambio 01/01/24) = 34.515 euro

- Valore finale: 0,5 × 93.557,20 (cambio 31/12/24) = 46.779 euro

- Giorni di possesso: 366 giorni (2024 è bisestile)

- Codice investimento quadro RW: 14 (cripto-attività)

Dati per i redditi: dove trovarli nei documenti

Questa è la parte più delicata perché riguarda il calcolo delle imposte effettivamente dovute.

Dividendi esteri

Interactive Brokers – Activity Statement, sezione “Dividends”:

Troverai una tabella con colonne:

- Date: data di pagamento.

- Description: nome della società.

- Gross: importo lordo del dividendo.

- Withholding Tax: ritenuta estera trattenuta.

- Net: importo netto accreditato.

Il valore da dichiarare nel quadro RM è il Gross (lordo). La ritenuta estera (Withholding Tax) va documentata per l’eventuale credito d’imposta.

Banche svizzere – Tax Report, sezione “Dividend Income”:

Similar structure, con indicazione di:

- Gross amount (lordo).

- Swiss withholding tax (35% o ridotta al 15% se hai fornito certificato residenza).

- Net amount.

Tassazione:

I dividendi esteri sono soggetti a imposta sostitutiva del 26% calcolata sul:

- Netto frontiera se incassati tramite intermediario italiano.

- Importo lordo se incassati direttamente o tramite fiduciaria.

Nella maggior parte dei casi (broker esteri, banche estere), paghi il 26% sull’importo al netto della ritenuta estera. Ad esempio, dividendo lordo 100 USD, ritenuta USA 15 USD, netto 85 USD: l’imposta italiana del 26% si calcola sugli 85 USD convertiti in euro.

Dove indicarli:

- Quadro RM, sezione II-A rigo RM2 (redditi di capitale di fonte estera)

Interessi

Activity Statement IB, sezione “Interest”:

Mostra gli interessi maturati (o addebitati se hai usato margine) mese per mese. Somma tutti gli importi positivi dell’anno.

Estratto conto banche estere:

Cerca la voce “Interest income” o “Interessi maturati”. Solitamente c’è un riepilogo annuale.

Gli interessi seguono la stessa tassazione dei dividendi: 26% sull’importo percepito.

Dove indicarli:

- Quadro RM, sezione VII rigo RM15 (altri redditi di capitale)

Capital gain (Plusvalenze/Minusvalenze)

Qui la situazione si complica perché i broker esteri non calcolano le plusvalenze secondo il metodo LIFO italiano.

Interactive Brokers – Activity Statement, sezione “Trades”:

Avrai l’elenco di tutte le operazioni:

- Date/Time

- Symbol (ticker)

- Quantity

- Price

- Proceeds (ricavato vendita)

- Comm/Fee (commissioni)

- Basis (costo di acquisto, ma attenzione: IB usa FIFO!)

Il problema è che IB calcola il “Realized P/L” con metodo FIFO, mentre l’Italia richiede LIFO. Devi quindi ricostruire manualmente il calcolo.

Metodo LIFO (Last In First Out):

Quando vendi, consideri vendute per prime le azioni acquistate più recentemente.

Esempio semplificato:

- 10/03/2024: compri 100 azioni AAPL a 170 USD

- 15/06/2024: compri altre 50 azioni AAPL a 185 USD

- 20/09/2024: vendi 80 azioni AAPL a 195 USD

Con LIFO:

- Vendi prima le 50 azioni comprate il 15/06: 50 × (195-185) = +500 USD

- Vendi poi 30 delle 100 comprate il 10/03: 30 × (195-170) = +750 USD

- Plusvalenza totale: 1.250 USD = 1.152 euro (cambio 1,0850)

- Imposta dovuta: 1.152 × 26% = 299 euro

Minusvalenze:

Se hai vendite in perdita, le minusvalenze possono compensare le plusvalenze dello stesso anno. Se dopo la compensazione hai ancora minusvalenze residue, puoi riportarle nei 4 anni successivi per compensare future plusvalenze.

Dove indicarle:

- Quadro RT, sezione II-B rigo RT21 (plusvalenze) e RT23 (minusvalenze)

- Quadro RT, sezione V per le minusvalenze riportabili

Crypto: plusvalenze e monitoraggio

Le criptovalute hanno una doppia rilevanza fiscale: monitoraggio (quadro RW) e tassazione delle plusvalenze (quadro RT).

Transaction History (Binance/Coinbase):

Ogni operazione di:

- Vendita di crypto contro euro/dollari

- Conversione tra crypto diverse (es. BTC → ETH)

…genera una plusvalenza o minusvalenza tassabile.

Calcolo:

Anche qui si applica il metodo LIFO. Se hai comprato Bitcoin in momenti diversi, quando vendi o converti consideri ceduti per primi quelli comprati più recentemente.

Novità 2025:

- Eliminata la franchigia di 2.000 euro

- Ogni plusvalenza è tassabile al 26% senza soglie minime

- Dal 2026 l’aliquota salirà al 33%

Imposta sul valore (IC):

Oltre alle plusvalenze, paghi un’imposta patrimoniale dello 0,2% sul valore delle crypto detenute al 31/12, proporzionata ai giorni di possesso.

Dove indicarle:

- Quadro RW/W: giacenza al 31/12 (codice 14)

- Quadro RT/T, sezione II-B: plusvalenze/minusvalenze

- Quadro RW8 o compilazione IC: calcolo imposta 0,2%

Tabella riepilogativa: documento → dichiarazione

| Tipo Reddito/Asset | Documento | Sezione Documento | Quadro | Aliquota/Imposta |

|---|---|---|---|---|

| Conto corrente estero | Estratto conto | Opening/Closing Balance | RW (cod. 1) | IVAFE 0,2% se giac. media > 5.000€ |

| Azioni/ETF estere | Activity Statement | Market Value Summary | RW (cod. 3) | IVAFE 0,2% |

| Dividendi esteri | Activity Statement | Dividends (Gross) | RM (II-A) | 26% |

| Interessi esteri | Activity Statement | Interest | RM (VII) | 26% |

| Capital Gain azioni | Activity Statement | Trades (ricalcolo LIFO) | RT (II-B) | 26% |

| Crypto giacenza | Balance Summary | Portfolio Value 31/12 | RW/W (cod. 14) | IC 0,2% |

| Crypto plusvalenze | Transaction History | Sells/Swaps (LIFO) | RT/T (II-B) | 26% |

Consulenza fiscale online

Se hai un portfolio con più intermediari esteri, operi con derivati o criptovalute, o semplicemente vuoi la certezza di essere in regola evitando errori che potrebbero costarti sanzioni, la soluzione migliore è affidarti a un commercialista specializzato in fiscalità internazionale. La compilazione del quadro RW e la corretta dichiarazione dei redditi finanziari esteri richiedono competenze specifiche che vanno oltre la fiscalità ordinaria: dalla gestione del metodo LIFO al calcolo del credito d’imposta, dalla valorizzazione delle crypto alle conversioni valutarie secondo i cambi ufficiali AdE. Contattami per una consulenza personalizzata: analizzeremo insieme i tuoi documenti e ti fornirò la dichiarazione corretta, completa e ottimizzata fiscalmente.

Domande frequenti

Sì, l’obbligo di compilazione del quadro RW sussiste sempre per i residenti fiscali italiani, indipendentemente dal saldo, dai movimenti o dal risultato economico. Non esistono soglie minime di esenzione per il monitoraggio fiscale.

I tassi di cambio ufficiali sono pubblicati mensilmente dall’Agenzia delle Entrate nella sezione “Fiscalità internazionale → Cambio euro/valute estere” del sito www.agenziaentrate.gov.it. Per il quadro RW usa il cambio medio annuale, per i redditi il cambio giornaliero della data di percezione.

Sì, l’obbligo di monitoraggio fiscale per le crypto-attività sussiste indipendentemente dalle modalità di custodia (exchange centralizzato, wallet custodial o wallet non custodial). Devi dichiarare tutte le crypto detenute al 31 dicembre usando il codice 14 nel quadro RW/W.

Secondo la recente giurisprudenza (Cassazione n. 25698/2022) sì, anche se i dividendi sono tassati con imposta sostitutiva del 26%. Tuttavia, l’Agenzia delle Entrate non ha ancora recepito questa posizione, quindi il recupero richiede un’istanza di rimborso entro 48 mesi e possibile contenzioso tributario.

Riferimenti normativi

- D.L. 167/1990, art. 4 (conv. L. 227/1990) – Monitoraggio fiscale

- D.P.R. 917/1986 (TUIR), artt. 2, 18, 67, 68, 165 – Residenza fiscale, redditi esteri, plusvalenze, credito d’imposta

- D.L. 78/2009, art. 12, co. 2-bis – Raddoppio termini accertamento

- D.Lgs. 231/2007, art. 20 – Titolare effettivo (normativa antiriciclaggio)

- L. 197/2022 (Legge di Bilancio 2023), art. 1, co. 126-147 – Disciplina cripto-attività

- L. 207/2024 (Legge di Bilancio 2025), art. 1, co. 30 – Eliminazione franchigia crypto

- Circolare AdE n. 38/E del 23 dicembre 2013 – Monitoraggio fiscale

- Circolare AdE n. 30/E del 27 ottobre 2023 – Cripto-attività

- Provvedimento AdE Prot. n. 25916/2025 – Cambi valute estere 2024

- Cassazione Civile, Sez. V, sentenza n. 20140 del 15 luglio 2021 – Residenza fiscale

- Norma di comportamento AIDC n. 227 del 16 gennaio 2025 – Credito d’imposta su dividendi