Stai pensando di acquistare un immobile in Francia? In questo articolo scoprirai tutte le informazioni che i proprietari di casa francesi devono sapere sulle imposte sul reddito, sul patrimonio, l’imposta sulle plusvalenze, ma soprattutto gli obblighi fiscali in Italia legati al monitoraggio fiscale ed all’IVIE.

Se stai pensando di acquistare una proprietà in Francia, sia come casa permanente che per goderti le vacanze, vale la pena essere consapevole di quali saranno le implicazioni fiscali in modo da poterle preparare in anticipo, se possibile. Presta particolare attenzione agli investimenti immobiliari e alle seconde case: non saranno considerati la tua residenza privata principale, quindi generalmente non avrai diritto ad agevolazioni.

La detenzione di una seconda casa in Francia è una fattispecie da tenere in considerazione per tutti i soggetti che hanno residenza fiscale in Italia. Mi riferisco, in particolare, alla normativa legata al monitoraggio fiscale di attività patrimoniali e finanziarie estere, ed al relativo pagamento dell’IVIE (Imposta patrimoniale sugli immobili esteri). In questo contributo mi pongo l’obiettivo di andare ad analizzare quali sono le imposte dovute in Francia, in caso di acquisto di un bene immobile, ma anche gli obblighi di monitoraggio e di pagamento dell’imposta patrimoniale IVIE.

Nella seconda parte dell’articolo, invece, andremo ad analizzare gli aspetti legati ad un investimento immobiliare in Francia tramite una società SCI francese.

Indice degli Argomenti

- Le imposte dovute in Francia per l’acquisto di un immobile

- Le imposte sul patrimonio immobiliare in Francia

- Le imposte patrimoniali italiane su una casa in Francia

- Casa in Francia: caso pratico di indicazione nel quadro RW

- Investimento immobiliare in Francia tramite SCI francese

- Conclusioni e consulenza fiscale online

Le imposte dovute in Francia per l’acquisto di un immobile

Le fasi iniziali per l’acquisto di un immobile in Francia riguardano il pagamento di varie imposte. Il pagamento di queste imposte è demandato al notaio, chiamato a calcolare ed addebitare tutte le spese durante l’atto di acquisto. L’ammontare complessivo delle imposte può raggiungere il 20% del costo dell’immobile. Questo, a seconda che l’agente immobiliare intermediario venga pagato dall’acquirente o dal venditore. Le imposte dovute possono essere così riassunte:

- Commissioni dell’agente immobiliare, quando non vengono pagate dal proprietario: dal 5 all’8%;

- Droit de mutation (imposta di bollo), nella misura del 5,8%;

- Spese notarili, calcolate secondo un criterio stabilito dalla legge: tra il 2,5 ed il 5%;

- Tassa di registrazione del prestito (se utilizzate un mutuo francese per acquistare l’immobile), dall’1 al 3%.

Se vuoi avere un maggiore dettaglio sulle imposte dovute al momento dell’acquisto di un immobile in Francia, ti lascio al link seguente dei Notaires de France che mettono a disposizione un utile strumento di calcolo per queste transazioni.

Le imposte sul patrimonio immobiliare in Francia

Possedere un immobile in Francia ti rende responsabile del pagamento di una o entrambe le tasse sulla proprietà locali. Mi riferisco alle seguenti:

- La taxe foncière e

- La taxe d’habitation.

La taxe foncière viene pagata dal proprietario legale dell’immobile (soggetto titolare del diritto reale sull’immobile). La taxe d’habitation, invece, viene pagata dagli occupanti (nel caso di proprietà in affitto) o dal proprietario. Chiunque possieda/occupi l’immobile il primo gennaio deve pagare le tasse per quel determinato anno, anche se i contratti di vendita normalmente prevedono una spartizione delle tasse tra venditore e acquirente. Come avrai capito, quindi, la taxe d’habitation è dovuta soltanto per gli immobili di tipo abitativo. Queste imposte vengono amministrate dai comuni (la più piccola unità amministrativa del governo francese) e si basano sul valore catastale dell’immobile. L’imposta viene calcolata moltiplicando la rendita catastale per vari coefficienti determinati dalle autorità locali.

Nota positiva è la graduale eliminazione dell’imposta a condizione, però, che il reddito imponibile del proprietario sia inferiore ai 27.000 euro. Le imposte vengono pagate rispettivamente a settembre/ottobre e ad agosto/settembre, ma normalmente è possibile dividere il pagamento in rate mensili.

Tabella di confronto tra taxe foncière e taxe d’habitation

| Caratteristica | Taxe Foncière | Taxe d’Habitation |

|---|---|---|

| Soggetto passivo | Proprietari di immobili | Occupanti di immobili (affittuari o proprietari) |

| Base imponibile | Valore catastale dell’immobile | Valore locativo medio catastale dell’immobile |

| Periodicità | Annuale | Annuale (fino al 2023, poi abolita per la maggior parte delle abitazioni principali) |

| Esenzioni/riduzioni | Esenzioni limitate (es. per terreni agricoli non edificati) | Esenzioni in base a reddito, età o disabilità |

| Calcolo | Percentuale del valore catastale, variabile per comune | Percentuale del valore locativo, variabile per comune |

| Scopo | Tassa sulla proprietà immobiliare | Tassa sull’occupazione dell’immobile (abitazione principale o secondaria) |

| Pagamento | A carico del proprietario | A carico dell’occupante dell’immobile |

Tassa patrimoniale

I proprietari di immobili potrebbero essere soggetti al pagamento della tassa patrimoniale (Impôt de Solidarité sur la Fortune Immobilière, c.d. “ISF“). I soggetti fiscalmente non residenti in Francia sono tenuti a pagare tale imposta solo se i loro beni immobili situati in Francia, e unicamente in Francia, hanno un valore superiore a 1.3 milioni di euro. Tuttavia, le spese d’acquisto, estensione o miglioramento dell’immobile vengono dedotte dall’importo. Ovviamente, per gli acquisti di entità maggiore è sempre meglio, in termini di tasse, utilizzare un mutuo.

I residenti in Francia sono tenuti a pagare la tassa patrimoniale su qualsiasi casa in Francia da loro posseduta, a prescindere dalla sua collocazione. Tuttavia, nel calcolo complessivo il valore della residenza principale viene ridotto del 30%. Vale la pena ricordare che la maggior parte degli individui che si trasferiscono in Francia può usufruire di un’esenzione dalla tassa patrimoniale per i primi cinque anni di residenza. Ricordate che l’ISF tiene conto anche delle partecipazioni azionarie in beni immobili, che possono rappresentare un problema per chi detiene partecipazioni in grandi aziende di famiglia, o per i business angels che possiedono azioni di compagnie proprietarie di immobili di una certa entità. Nonostante questo, i beni utilizzati per la vostra attività commerciale sono esclusi.

L’ISF viene pagato secondo una scala progressiva compresa tra lo 0.5% e l’1.5% dei beni totali.

| Caratteristica | Descrizione ISF |

|---|---|

| Soggetti passivi | Persone fisiche con patrimonio netto superiore a una certa soglia (1,3 milioni di euro nel periodo finale). |

| Base imponibile | Valore totale del patrimonio netto del contribuente (immobili, investimenti, beni di lusso, ecc.). |

| Valutazione del patrimonio | Autovalutazione da parte del contribuente, con possibilità di controllo da parte dell’amministrazione fiscale. |

| Tassazione progressiva | Tasso progressivo applicato in base al valore del patrimonio. |

| Esenzioni e detrazioni | Diverse esenzioni (ad esempio, beni professionali) e detrazioni (ad esempio, debiti deducibili). |

| Scopo | Tassazione delle grandi ricchezze per redistribuire la ricchezza e finanziare le spese pubbliche. |

| Periodicità | Annuale. |

| Pagamento | A carico del contribuente con patrimonio netto superiore alla soglia. |

Imposta sul reddito francese

Se si affitta una proprietà francese, il reddito netto deve essere tassato secondo le aliquote dell’imposta sul reddito, che vanno dall’11% (per redditi superiori a 10.084 euro) al 45% (redditi superiori a 158.122 euro). Lo stesso vale per i residenti francesi che affittano immobili all’estero. Esistono vari regimi fiscali per le proprietà in affitto in Francia, quindi è opportuno valutare bene le varie opzioni.

| Fascia di reddito imponibile (euro) | Aliquota |

|---|---|

| Fino a 10.084 | 0% |

| Da 10.085 a 25.710 | 11% |

| Da 25.711 a 73.516 | 30% |

| Da 73.517 a 158.222 | 41% |

| Oltre 158.222 | 45% |

Le imposte patrimoniali italiane su una casa in Francia

Un soggetto fiscalmente residente in Italia che acquista una casa in Francia è tenuto ad assolvere obblighi fiscali anche in Italia. Mi riferisco, in particolare, agli obblighi:

- Monitoraggio fiscale di attività patrimoniali estere;

- La compilazione del quadro RW del modello Redditi PF (o W del modello 730), con l’eventuale pagamento dell’imposta patrimoniale, IVIE sull’immobile detenuto in Francia.

Inoltre, qualora l’immobile francese venga messo a reddito devono essere considerati gli effetti sulla tassazione italiana, con applicazione del credito per imposte estere sull’IRPEF complessiva del contribuente.

Il monitoraggio fiscale degli immobili detenuti in Francia

Le disposizioni sul monitoraggio fiscale sono contenute nel D.L. 28.6.90 n. 167 (conv. L. 4.8.90 n. 227) e consentono all’Amministrazione finanziaria di avere una compiuta conoscenza delle attività detenute all’estero dai contribuenti residenti in Italia. Questa normativa, infatti, consente di controllare il corretto assolvimento dei relativi debiti tributari in applicazione del principio della tassazione in capo ai residenti del reddito ovunque prodotto. Secondo la prassi dall’Agenzia delle Entrate, sono considerate attività estere di natura patrimoniale da indicare nel quadro RW (Circolare n. 38/2013, 43/2009, 85/2001 e Risoluzione n. 134/2002):

- Gli immobili (anche se tenuti a disposizione);

- I preziosi e le opere d’arte che si trovano (anche in custodia) fuori dal territorio dello Stato;

- Gli yacht e le imbarcazioni o le navi da diporto “esteri“;

- altri beni mobili detenuti e/o iscritti nei pubblici registri esteri, nonché quelli che pur non essendo iscritti nei predetti registri avrebbero i requisiti per essere iscritti in Italia;

- I beni immateriali (marchi, brevetti, ecc.);

- Mobili e gli oggetti di antiquariato (cfr. ris. Agenzia delle Entrate 27.2.2002 n. 57).

Questo significa che un soggetto fiscalmente residente in Italia che acquista una seconda casa in Francia per le vacanze o per investimento (attraverso la locazione) è tenuto ad osservare precisi obblighi fiscali in Italia.

Valori da indicare all’interno del quadro RW

Secondo quanto previsto dal provv. 18.12.2013 n. 151663 e dalla circ. 23.12.2013 n. 38, per l’individuazione del valore degli immobili esteri da indicare nel quadro RW devono essere adottati gli stessi criteri validi ai fini IVIE, anche se non dovuta.

L’IVIE – imposta patrimoniale nel caso della casa in Francia

L’IVIE è un’imposta dello 1,06% sul valore degli immobili all’estero, a qualsiasi uso destinati (art. 19 co. 13 del D.L. n. 201/2011). L’imposta deve essere liquidata all’interno del quadro RW relativo al monitoraggio fiscale insieme all’IVAFE. In origine, l’imposta era dovuta dalle sole persone fisiche residenti. A partire dall’1.1.2020, invece, essa sarà dovuta anche:

- Dagli enti non commerciali, tra cui anche i trust e le fondazioni;

- Dalle società semplici e gli enti alle stesse equiparati (ex art. 5 del TUIR).

Soggetto passivo dell’IVIE è il proprietario dell’immobile ovvero il titolare di altro diritto reale sullo stesso. Pertanto, devono assolvere l’IVIE (circ. Agenzia delle Entrate 2.7.2012 n. 28, § 1.1):

- Il proprietario di fabbricati, aree fabbricabili e terreni a qualsiasi uso destinati, compresi quelli strumentali per natura o per destinazione destinati ad attività di impresa o di lavoro autonomo;

- Il titolare del diritto reale di usufrutto, uso o abitazione, enfiteusi e superficie sugli stessi (e non il titolare della nuda proprietà);

- Il concessionario nel caso di concessione di aree demaniali;

- Il locatario per gli immobili, anche da costruire o in corso di costruzione, concessi in locazione finanziaria. Il locatario è soggetto passivo a decorrere dalla data della stipula e per tutta la durata del contratto.

Di fatto l’acquisto di un immobile in Francia in forma individuale oppure attraverso un ente come una società semplice o un trust, comporta in ogni caso obblighi ai fini del monitoraggio fiscale e dell’IVIE.

Aliquota e base imponibile IVIE

L’IVIE è un’imposta patrimoniale che prevede un’aliquota nella misura dello 1,06% applicata:

- Sul costo risultante dall’atto o dal contratto di acquisto;

- e, in mancanza, secondo il valore di mercato rilevabile nel luogo in cui è situato l’immobile.

Qualora la valorizzazione dei diritti reali diversi dalla proprietà (ad esempio, l’usufrutto) non sia rilevabile da un contratto, essa si assume secondo i criteri dettati dalla legislazione del Paese in cui l’immobile è situato. Nel caso in cui l’immobile sia stato costruito, si fa riferimento al costo di costruzione sostenuto dal proprietario e risultante dalla relativa documentazione. Per quanto riguarda gli immobili acquisiti per successione o donazione, il valore è quello dichiarato nella dichiarazione di successione o nell’atto registrato o in altri atti previsti dagli ordinamenti esteri con finalità analoghe. In mancanza, si assume il costo di acquisto o di costruzione sostenuto dal de cuius o dal donante come risultante dalla relativa documentazione. In assenza di tale documentazione, si assume il valore di mercato come sopra determinato.

Valore degli immobili situati nell’Unione europea e nello SEE

Con riferimento agli immobili situati in Paesi appartenenti all’Unione europea o in Paesi aderenti allo Spazio economico europeo che garantiscono un adeguato scambio di informazioni (ossia, Norvegia, Islanda e Liechtenstein), il valore è quello catastale come determinato e rivalutato nel Paese in cui l’immobile è situato ai fini dell’assolvimento di imposte di natura patrimoniale o reddituale. Tale criterio si applica anche se gli immobili sono pervenuti per successione o donazione. In mancanza di questo valore, occorre utilizzare il costo risultante dall’atto o dal contratto di acquisto e, in assenza, il valore di mercato rilevabile nel luogo in cui è situato l’immobile. Per Belgio, Francia, Irlanda e Malta, la circ. Agenzia delle Entrate 2.7.2012 n. 28 consente di scegliere tra:

- Un valore locativo moltiplicato per i coefficienti validi ai fini IMU,

- ed il costo risultante dall’atto di acquisto.

Determinazione dell’imposta e del credito di imposta

L’IVIE è dovuta proporzionalmente alla quota di possesso e ai mesi dell’anno nei quali si è protratto il possesso; a tal fine il mese durante il quale il possesso si è protratto per almeno 15 giorni è computato per intero. L’imposta non è dovuta se l’importo non supera i 200,00 euro. Analizzando quanto indicato dalle specifiche tecniche alla trasmissione del modello Redditi, la franchigia si applica per ogni singolo immobile soggetto ad IVIE. In particolare, con riferimento alla colonna 13 del quadro RW, viene precisato che se il valore che si ottiene moltiplicando il valore dell’immobile per l’aliquota è inferiore a 200,00 la colonna 13 deve essere uguale a zero. Si osserva, infine, che ai fini dell’applicazione della soglia di esenzione di 200,00 euro si deve fare riferimento all’imposta determinata sul valore complessivo dell’immobile:

- A prescindere da quote e periodo di possesso;

- Senza tenere conto delle detrazioni previste per l’eventuale scomputo dei crediti di imposta.

Inoltre, dall’imposta patrimoniale dello 0,76% si deduce, fino a concorrenza del suo ammontare, un credito di imposta pari all’ammontare dell’eventuale imposta patrimoniale versata nello Stato in cui è situato l’immobile. In sostanza, dall’IVIE dovuta per l’anno si scomputa l’imposta patrimoniale pagata all’estero nel medesimo anno.

Esclusione dall’IRPEF degli immobili esteri non locati

Per gli immobili esteri adibiti ad abitazione principale e per gli immobili non locati assoggettati all’IVIE, non si applica il disposto dell’art. 70 co. 2 del TUIR. Pertanto, nel caso in cui lo Stato estero preveda, nella sua legislazione interna, la tassazione dell’immobile in base a criteri di tipo catastale o similari, tale ammontare non concorrerà alla formazione del reddito in Italia in base alla valutazione effettuata dallo Stato estero se l’immobile è soggetto all’IVIE.

Abitazioni principali all’estero

Per armonizzare l’IVIE, che si applica sugli immobili detenuti all’estero, con l’IMU, la quale assoggetta a tassazione gli immobili situati in Italia, la L. 208/2015 ha previsto che il tributo sugli immobili esteri non si applica:

- Al possesso dell’abitazione principale e delle pertinenze della stessa e

- alla casa coniugale assegnata al coniuge, a seguito di provvedimento di separazione legale, annullamento, scioglimento o cessazione degli effetti civili del matrimonio.

Tale esclusione prevede l’eccezione delle unità immobiliari che in Italia risultano classificate nelle categorie catastali A/1, A/8 e A/9, per le quali si applica l’aliquota nella misura ridotta dello 0,4% e la detrazione, fino a concorrenza del suo ammontare, di 200,00 euro rapportati al periodo dell’anno durante il quale si protrae tale destinazione. Inoltre, se l’unità immobiliare risulta adibita ad abitazione principale da più soggetti passivi, la detrazione spetta a ciascuno di essi proporzionalmente alla quota per la quale la destinazione medesima si verifica.

Versamento, liquidazione, accertamento e riscossione

Per il versamento, la liquidazione, l’accertamento, la riscossione, le sanzioni e i rimborsi nonché per il contenzioso, relativamente all’imposta sugli immobili esteri, si applicano le disposizioni previste per l’IRPEF.

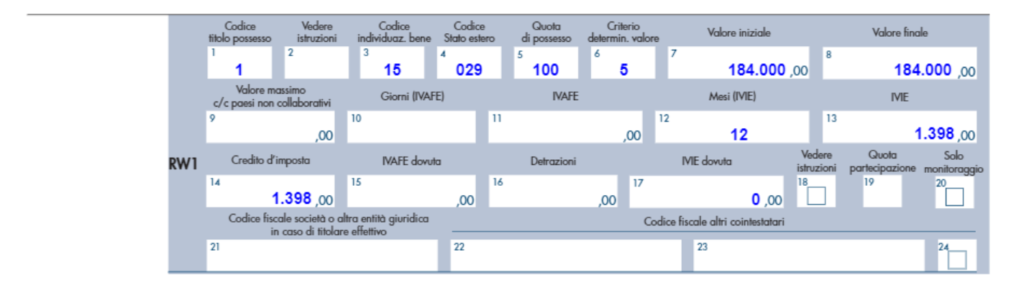

Casa in Francia: caso pratico di indicazione nel quadro RW

Andiamo ad analizzare, a questo punto, un esempio pratico di compilazione del quadro RW per una casa in Francia. Ipotizziamo i seguenti dati: Immobile in Francia sfitto, acquistato per 250.000 euro. In Francia sono state pagate le seguenti imposte patrimoniali:

- Taxe foncière e 600 euro;

- Impôt de Solidarité sur la Fortune Immobilière 800 euro.

Questa la compilazione del quadro RW.

Compilazione quadro RW: casa in Francia

Come si evince dal modello:

Colonna 1: si indica il codice 1. Codice relativo alla proprietà.

Colonna 2: viene lasciata in bianco.

Colonna 3: si indica il codice 15. Relativo agli immobili.

Colonna 4: si indica il codice 29. Codice che identifica la Francia.

Colonna 5: la quota di possesso pari al 100%.

Colonna 6: Criterio di determinazione del valore. Sul punto sono dovute alcune considerazioni in merito ai chiarimenti contenuti nella C.M. 28/E/2012. La scelta della determinazione della base imponibile risente del percorso logico rappresentato di seguito.

In sostanza, per i Paesi UE e SEE che scambiano informazioni, il contribuente deve in prima battuta esaminare la tabella 1 della Circolare n 28/E/2012 e valutare se risulta compilata al colonna 2 relativa all’imposta estera presa a riferimento. La Francia si trova nell’ipotesi in cui la colonna 2 non risulta compilata (insieme a Belgio, Irlanda e Malta). In questo caso la determinazione del valore è data dalla scelta tra due criteri:

- Il costo storico di acquisto;

- Il reddito medio ordinario moltiplicato per i coefficienti italiani.

La base imponibile della Taxe foncière in Francia è costituita dalla rendita catastale uguale al 50% del valore locatizio catastale fissato alla pubblica amministrazione. Supponiamo che il valore locatizio sia pari a 2.300 euro, la base imponibile italiana determinata con questi criteri è pari a 2.300*50%*160 = 184.000. Nel nostro caso l’importo di 184.000 euro è quello da indicare (in quanto minore).

Colonna 7: si indica il valore al 1° gennaio.

Colonna 8. Si indica il valore al 31 dicembre.

Colonna 12: si indicano i 12 mesi.

Colonna 13: IVIE. È pari al 7,6 per mille. Nella colonna 14 si indicano le imposte patrimoniali estere scomputabili, ma nel limite dell’importo dovuto in Italia.

| La compilazione del quadro RW è da considerarsi valida soltanto in relazione ai dati dell’esempio proposto. Per la valutazione della tua situazione personale contattami. |

Investimento immobiliare in Francia tramite SCI francese

La Société Civile Immobilier (SCI) rappresenta la forma societaria non commerciale più utilizzata in Francia per la gestione immobiliare. Disciplinata dalle norme di cui all’art. 1845 ss. del Code Civil è una tipologia societaria che possiamo equiparare alla nostra società semplice. I soci rispondono delle obbligazioni sociali in via sussidiaria rispetto al patrimonio societario, nei limiti della propria quota. Sotto il profilo fiscale questa società opera in regime di trasparenza che permette la tassazione in capo ai singoli soci, in proporzione alla propria quota. Di fatto, quindi, il socio italiano di SCI francese è chiamato a presentare la dichiarazione dei redditi personale in Francia per dichiarare, pro quota, il reddito generato dalla società.

Per quanto riguarda la fiscalità italiana, invece, il combinato disposto dell’art. 47 e della lett. d), co. 1, e dell’art. 73 TUIR si ricava che gli utili derivanti dalla partecipazione in società o enti di ogni tipo, con o senza personalità giuridica, non residenti nel territorio dello stato costituiscono redditi di capitale. La SCI francese possono essere classificate società senza personalità giuridica (in base ai criteri italiani). Questo significa che:

- Se la SCI riceve degli affitti dagli immobili che detiene e non li distribuisce ai soci questi, se residenti in Italia, non avranno alcun obbligo impositivo, se non in Francia.

- Se la SCI distribuisce i suoi redditi questi saranno tassati, oltre che in Francia, anche in Italia come redditi di capitale e soggetti ad imposta sostitutiva al 26%.

Questo significa che se i redditi della società francese non vengono distribuiti ai soci italiani questi non avranno obblighi ai fini delle imposte sui redditi in Italia. Acquistare l’immobile attraverso una SCI francese può essere una soluzione da prendere in considerazione tutte le volte in cui l’investimento immobiliare viene effettuato per mettere a reddito l’immobile.

Conclusioni e consulenza fiscale online

In questo contributo ho cercato di fornirti tutte le indicazioni utili riguardanti le imposte dovute in caso di acquisto di una casa in Francia. Sono partito dalle imposte patrimoniali francesi per arrivare alla normativa italiana. Particolare attenzione deve essere prestata, come hai visto, sulla corretta compilazione del quadro RW, per quanto riguarda il valore di determinazione dell’immobile.

Posso dirti che molto spesso si commettono errori per quanto riguarda la corretta compilazione del quadro RW per quanto riguarda gli immobili in Francia. Per questo motivo il consiglio che posso darti è quello di rivolgerti sempre ad un esperto. Se vuoi posso analizzare la tua situazione personale e risolvere i tuoi dubbi riguardanti le imposte dovute per un immobile in Francia. Segui il link sottostante per metterti in contatto con me e ricevere una consulenza personalizzata.