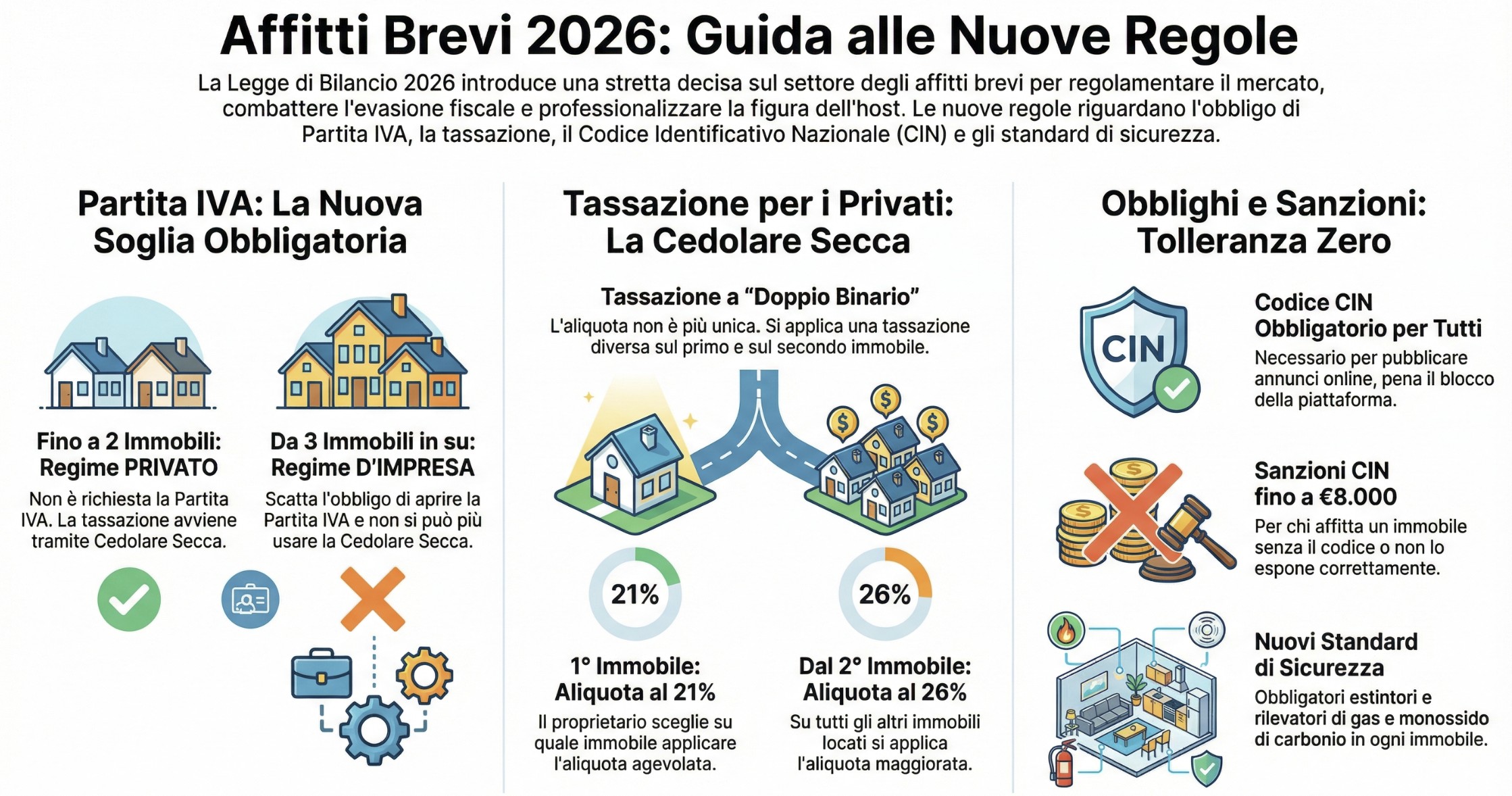

Dalla partita IVA obbligatoria (3 immobili) al rincaro della cedolare secca (26%): guida operativa alle sanzioni CIN e agli obblighi di sicurezza attivi da gennaio 2026.

Il settore degli affitti brevi e delle locazioni turistiche è al centro di una vera rivoluzione normativa. Con la Legge di Bilancio 2026, il Governo ha introdotto una stretta decisa per regolamentare il mercato, combattere l’evasione e professionalizzare la figura dell’host.

Se gestisci appartamenti su Airbnb, Booking o tramite canali diretti, le regole del gioco sono cambiate. Dalla nuova soglia per l’apertura della Partita IVA alle sanzioni legate al Codice CIN, ecco tutto quello che devi sapere per operare in regola ed evitare pesanti sanzioni.

Indice degli argomenti

Quando serve la partita IVA? il nuovo limite dei 3 Immobili

Questa è la novità più impattante del 2026. Fino allo scorso anno, la zona grigia tra “privato” e “imprenditore” era più ampia (fino a 4 appartamenti). Ora il Fisco ha tracciato una linea netta.

Dal 1° gennaio 2026, l’attività di locazione breve si presume svolta in forma imprenditoriale se gestisci più di 2 appartamenti per periodo d’imposta.

Cosa cambia nella pratica?

La situazione può cambiare facendo attenzione alla soglia di immobili gestiti:

- Fino a 2 appartamenti: Puoi continuare a operare come privato, beneficiando della cedolare secca (vedi sotto).

- Da 3 appartamenti in su: Scatta l’obbligo automatico di apertura della partita IVA.

Attenzione: Il passaggio a Partita IVA comporta l’uscita dal regime della cedolare secca per tutti gli immobili gestiti. Dovrai iscriverti alla Camera di Commercio, gestire la contabilità (anche se semplificata o forfettaria) e versare i contributi previdenziali.

Scheda di Sintesi: Regole 2026

Regime PRIVATO

- Partita IVA: Non obbligatoria.

- Tassazione:

– 1° Casa: Cedolare 21%

– 2° Casa: Cedolare 26% - Obblighi: Codice CIN + Estintori + Rilevatori.

Regime D’IMPRESA

- Partita IVA: OBBLIGATORIA.

- Tassazione: No Cedolare. Regime Forfettario o Ordinario.

- Obblighi: SCIA + Iscrizione CCIAA + CIN + Sicurezza.

Attenzione alle Multe (CIN)

Operare senza Codice CIN: da 800 a 8.000 euro

Mancata esposizione (annuncio/edificio): da 500 a 5.000 euro

Tassazione: cedolare secca al 21% o al 26%?

Per chi rimane sotto la soglia dei 2 immobili (quindi i privati), la tassazione segue ora un sistema a “doppio binario“. Non esiste più l’aliquota unica al 21% per tutti i casi.

Ecco come calcolare le imposte sugli affitti brevi nel 2026:

- Prima abitazione locata: Si applica l’aliquota agevolata del 21%.

- Dalla seconda abitazione in poi: L’aliquota sale al 26%.

Esempio di calcolo: Se gestisci due appartamenti come privato:

- Sull’appartamento A (che sceglierai tu, solitamente quello con reddito più alto) pagherai il 21%.

- Sull’appartamento B pagherai obbligatoriamente il 26%.

Nota strategica: È il contribuente a scegliere in sede di dichiarazione dei redditi su quale immobile applicare l’aliquota ridotta. Fai bene i conti: conviene sempre applicare il 21% sull’immobile che ha generato il fatturato maggiore.

Possono esercitare l’opzione per la cedolare secca, tutti coloro che percepiscono redditi dalla locazione di immobili o che godono di diritti reali su di essi. L’aliquota ordinaria dell’imposta, anche per le locazioni brevi è del 21%. Tuttavia, l’aliquota sale al 26% ma solo a partire dal secondo immobile locato con locazioni brevi.

Nel caso in cui, quindi, vi sia un soggetto che possiede due immobili, ove il primo viene locatore direttamente, mentre il secondo viene dato in comodato al figlio che lo sfrutta con locazioni brevi, entrambi i soggetti potrebbero usufruire dell’aliquota al 21% della cedolare secca. Questo, in quanto, per entrambi si tratta del primo immobile utilizzato per locazione breve. Si tratta di un ragionamento analogo a quello valido in passato per il vecchio limite dei 4 immobili (ora ridotto a 2).

Possono optare per il regime della cedolare secca le persone fisiche titolari del diritto di proprietà o del diritto reale di godimento (per esempio, usufrutto), che non locano l’immobile nell’esercizio di attività di impresa o di arti e professioni.

I contratti di locazione breve e applicazione della cedolare secca

Nella definizione di locazione breve, sotto il profilo fiscale, devono ritenersi comprese due forme di contratto, ovvero, le seguenti (vedasi la Circolare n. 24/E/2017 § 1):

- Contratti produttivi di redditi fondiari: nei casi in cui il locatore del contratto ha un diritto di proprietà o altro diritto reale sull’immobile (es. usufrutto) e lo loca a terzi direttamente (si tratta della casistica di più frequente riscontro pratico). Si tratta dei contratti da indicare nel quadro B del modello 730 o RB del modello Redditi PF;

- Contratti produttivi di redditi diversi: nei casi in cui il locatore del contratto vanta un diritto personale di godimento sull’immobile (es. contratto di comodato, o di locazione), in virtù del quale va a concedere a terzi l’utilizzo dell’immobile stesso attraverso la stipula di un contratto di sublocazione “breve“. Si tratta dei contratti da indicare nel quadro L del modello 730 o RL del modello Redditi PF.

In quest’ottica deve essere evidenziato che, ai sensi dell’art. 26 del TUIR, i redditi fondiari seguono il criterio di competenza per la loro imputazione in dichiarazione, indipendentemente dal momento di incasso del corrispettivo. Al contrario, invece, i redditi diversi seguono il criterio di cassa, quindi devono essere imputati nel periodo di imposta ove è avvenuto l’incasso del corrispettivo. Questa diversa modalità di determinazione del reddito influenza l’applicazione della cedolare secca.

Conteggio degli immobili per l’applicazione dell’aliquota al 26% sulle locazioni brevi

Secondo quanto si apprende dalle bozze testo della legge, la locazione breve del primo immobile sconta l’aliquota ordinaria del 21%, anche se vengono concessi in locazione più immobili. Di fatto, quindi l’aliquota del 26% trova applicazione solo per i canoni relativi al secondo ed ai successivi immobili concessi in locazione breve. Ciò che rileva è il numero di immobili concessi in locazione per ciascun locatore (proprietario, comodatario o locatario in caso di sublocazione breve).

Le opzioni per la tassazione delle locazioni brevi dal 2024

Le opzioni che si possono presentare per la tassazione delle locazioni brevi sono:

- Tassazione ai fini Irpef e delle relative addizionali dei redditi da locazione breve percepiti, che andranno alla formazione dei redditi complessivi del contribuente per essere assoggettati a tassazione secondo i vari scaglioni Irpef (dal 23% al 43%);

- Opzione per la tassazione con cedolare secca. In questo caso, si hanno due variabili:

- Se è concesso in locazione breve un solo immobile, l’aliquota da applicare è quella ordinaria al 21%;

- Se sono concessi in locazione breve più immobili, su uno di essi (a scelta del contribuente) si applica l’aliquota ordinaria del 21%, mentre sugli altri si applica l’aliquota maggiorata del 26%.

In ogni caso, a prescindere dalla modalità di tassazione, sed le unità concesse in locazione breve sono più di due l’attività si intenda svolta in forma imprenditoriale e, quindi, nessuna cedolare secca può essere applicata. In questo caso deve essere aperta una partita Iva.

Particolare attenzione deve essere prestata all’applicazione della ritenuta di acconto del 21% che il portale di intermediazione (es. Airbnb, booking, etc). In questo caso, infatti, qualora il portale intervenga nei pagamenti è tenuto all’applicazione di una ritenuta del 21% sul canone di locazione. Tale ritenuta deve essere versata dal portale all’Erario ed il contribuente potrà indicarla in dichiarazione del redditi. Il contribuente riceverà, quindi, il canone dal portale al netto della ritenuta applicata. Per il contribuente che deve dichiarare il reddito da locazione, quindi, si rende sempre necessario andare a presentare la dichiarazione dei redditi.

La ritenuta di acconto del 21% deve essere applicata anche in caso di intervento di soggetti che si occupano di gestione dell’immobile per conto del proprietario, i c.d. “property manager“. Anche questi soggetti, qualora non sia il portale ad applicare la ritenuta dovranno intervenire, sempre se vi è il loro intervento nel processo di pagamento del canone di locazione.

Per approfondire: Airbnb applica la ritenuta sugli affitti.

Codice CIN e sanzioni: tolleranza zero da gennaio 2026

Se il 2025 è stato l’anno della transizione, il 2026 è l’anno dei controlli. Il CIN (Codice Identificativo Nazionale) è diventato l’unico standard legale per identificare le strutture ricettive e gli immobili destinati a locazione breve, sostituendo progressivamente i vecchi codici regionali (CIR/IUN).

Ottenere il CIN tramite la Banca Dati Strutture Ricettive (BDSR) non è più facoltativo. Le piattaforme come Airbnb, Booking.com ed Expedia sono obbligate a bloccare gli annunci sprovvisti di codice valido.

Le nuove multe (attive da gennaio 2026)

Le sanzioni sono pesanti e colpiscono sia chi non ha il codice, sia chi non lo espone correttamente. Ecco la tabella aggiornata degli importi:

- Mancanza del CIN: Se operi senza codice, la sanzione va da € 800 € a € 8.000.

- Mancata esposizione: Se hai il CIN ma non lo esponi negli annunci online o all’esterno dell’edificio, la multa va da € 500 a € 5.000.

- Dati errati: La mancata presentazione della SCIA (dove richiesta) comporta sanzioni accessorie e la segnalazione al Comune.

Assicurati che il CIN sia visibile fin dalla prima riga della descrizione su Airbnb e che la targhetta esterna allo stabile rispetti le dimensioni previste dalla normativa.

Per approfondire: Codice Identificativo Nazionale (CIN) per gli affitti brevi.

Obblighi di sicurezza: estintori e rilevatori

La normativa ha equiparato, sul fronte della sicurezza, le case vacanze gestite da privati alle strutture alberghiere vere e proprie. Non basta più “affittare casa”, bisogna metterla a norma.

Tutte le unità immobiliari destinate a locazione breve devono obbligatoriamente essere dotate di:

- Dispositivi di rilevazione: È obbligatoria l’installazione di rilevatori funzionanti di gas combustibili e di monossido di carbonio.

- Estintori portatili: Deve essere presente almeno un estintore ogni 200 metri quadri di pavimentazione, o comunque uno per ogni piano dell’immobile.

- Requisito tecnico: Gli estintori devono essere accessibili, visibili e sottoposti a regolare manutenzione semestrale.

L’assenza di questi dispositivi non comporta solo sanzioni amministrative, ma può invalidare la copertura assicurativa in caso di incidenti.

Domande frequenti

Dal 2026, il limite è fissato a 2 appartamenti. Se gestisci da 3 immobili in su, scatta la presunzione di imprenditorialità e l’obbligo di apertura della Partita IVA.

Chi propone in affitto immobili privi di Codice Identificativo Nazionale (CIN) rischia una sanzione amministrativa che va da 800 euro a 8.000 euro.

L’aliquota del 26% si applica a partire dal secondo immobile locato (o successivi) nel corso dell’anno. Sul primo immobile (a scelta del contribuente) rimane l’aliquota agevolata del 21%.

È obbligatorio installare rilevatori di gas e monossido di carbonio, oltre a dotare l’immobile di estintori portatili a norma (almeno uno per piano o ogni 200 mq).