La Certificazione unica dei lavoratori autonomi è in scadenza il prossimo 31 marzo (il 17 marzo è la scadenze delle certificazioni dei redditi da lavoro dipendente ed assimilato). Questa è la data di scadenza entro cui deve essere effettuato l’invio telematico all’Agenzia delle Entrate dei modelli di certificazione di compensi e ritenute per i lavoratori autonomi.

Come abbiamo già avuto modo di dire nella nostra guida: “Certificazione unica redditi di lavoro autonomo” particolari indicazioni devono essere fornite per le somme non assoggettate a ritenuta. Si tratta, in particolar modo dei compensi corrisposti a soggetti che applicano regimi Iva agevolati. Inoltre, la trasmissione telematica delle certificazioni contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione dei redditi precompilata può essere effettuata entro il prossimo 31 ottobre 2025. Ovvero, il termine di scadenza per la presentazione telematica della dichiarazione dei sostituti d’imposta, modello 770.

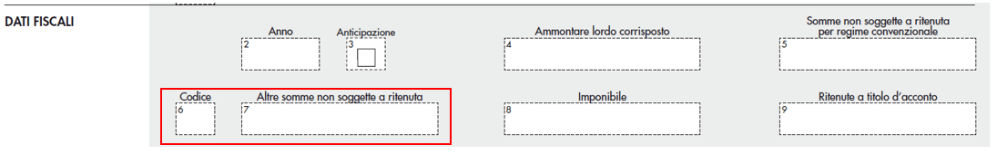

Considerate le peculiarità legate alla certificazione delle somme non soggetta a ritenuta, attraverso i codici 22 e 24 da indicare in colonna 6, andiamo ad analizzare come effettuare correttamente la compilazione del modello per queste casistiche.

Indice degli argomenti

Causali legate alla Certificazione unica dei compensi non soggetti a ritenuta

Oggetto della Certificazione unica sono i compensi e le ritenute operate suo compensi ai professionisti:

- Erogati nel periodo tra il 1° gennaio ed il 31 dicembre 2024 e

- Le cui ritenute sono state versate nel periodo tra il 16 febbraio 2024 ed il 16 gennaio 2025.

Le causali relative al lavoro autonomo e redditi diversi di riferimento, da utilizzare nel modello CU sono quelle riepilogate nella tabella sottostante.

Tabella causali modello CU lavoro autonomo e redditi diversi

| Causale | Tipologia reddituale |

|---|---|

| A | Prestazioni di lavoro autonomo rientranti nell’esercizio di arte o professione abituale |

| F | Indennità corrisposte ai giudici onorari di pace e ai vice procuratori onorari |

| G | Indennità corrisposte per la cessazione di attività sportiva professionale |

| H | Indennità corrisposte per la cessazione dei rapporti di agenzia delle persone fisiche e delle società di persone con esclusione delle somme maturate entro il 31 dicembre 2004 già imputate per competenza e tassate come reddito di impresa |

| I | Indennità corrisposte per la cessazione da funzioni notarili |

| J | Compensi corrisposti ai raccoglitori occasionali di tartufi non identificati ai fini IVA in relazione alla cessione di tartufi |

| K | Assegni di servizio civile universale di cui all’art. 16 D.Lgs. n. 40/17 |

| P | Compensi corrisposti a soggetti non residenti privi di stabile organizzazione in Italia per l’uso o la concessione in uso di attrezzature industriali, commerciali o scientifiche che si trovano nel territorio dello Stato ovvero a società svizzere o stabili organizzazioni di società svizzere che possiedono i requisiti di cui all’art. 15, co. 2 Accordo 26 ottobre 2004 tra UE e Confederazione Svizzera |

| Q | Provvigioni corrisposte ad agente o rappresentante di commercio monomandatario |

| R | Provvigioni corrisposte ad agente o rappresentante di commercio plurimandatario |

| S | Provvigioni corrisposte a commissionario |

| T | Provvigioni corrisposte a mediatore |

| U | Provvigioni corrisposte a procacciatore d’affari |

| V | Provvigioni corrisposte a incaricato per le vendite a domicilio, porta a porta e per la vendita ambulante di giornali quotidiani e periodici |

| V2 | Redditi derivanti dalle prestazioni non esercitate abitualmente rese dagli incaricati alla vendita diretti a domicilio |

| W | Corrispettivi erogati nel 2021 dal condominio per prestazioni relativi a contratti di appalto di cui sono applicabili le disposizioni di cui all’art. 25-ter DPR n. 600/73 |

| ZO | Titolo diverso dai precedenti |

La compilazione dei dati fiscali

I compensi corrisposti ai lavoratori autonomi devono essere indicati nella parte della certificazione relativa ai dati fiscali. Nell’ammontare lordo corrisposto (punto 4) deve essere indicato il compenso al netto dell’Iva eventualmente dovuta. Non costituisce parte del compenso, e quindi non deve essere indicato, il contributo integrativo (ad esempio 2 per cento o 4 per cento) destinato alle casse professionali.

Discorso diverso, invece, vale per il contributo Inps gestione separata lavoratori autonomi del, ovvero la rivalsa del 4%, addebitata dai professionisti che non possiedono la cassa di previdenza di categoria: in questo caso l’addebito del contributo Inps fa parte del compenso ed è assoggettato a ritenuta d’acconto.

Nelle certificazioni delle ritenute d’acconto operate sui compensi di lavoro autonomo, provvigioni e redditi diversi, occorre inoltre indicare le somme che non sono state assoggettate a ritenuta, specificando la causale con un determinato codice (punto 6).

Come abbiamo visto particolare attenzione deve essere prestata nella compilazione della CU relativa alla certificazione di redditi:

- Non soggetti a ritenuta;

- Esenti da imposta.

Per queste tipologie di reddito deve essere compilato nel modo corretto il campo 6 della sezione dati fiscali del modello CU lavoratori autonomi. In questo campo deve essere inserito, alternativamente:

- Il codice 21, per somme non soggette a ritenuta;

- Il codice 22 per i redditi esenti da imposta.

Provvigioni degli agenti e somme non soggette a ritenuta

Vediamo adesso quali sono le modalità di compilazione della Certificazione unica per somme non soggette a ritenuta relative alle provvigioni. Anche in questo caso può essere utile verificare le causali da inserire nella CU relative ai redditi da provvigione.

Tabella causali modello CU

| Causale | Descrizione |

|---|---|

| V2 | Redditi derivanti da attività commerciali non esercitate abitualmente (ad esempio, provvigioni corrisposte per prestazioni occasionali ad agente o rappresentante di commercio, mediatore, procacciatore d’affari) |

| Q | Provvigioni corrisposte ad agente o rappresentante di commercio monomandatario |

| R | Provvigioni corrisposte ad agente o rappresentante di commercio plurimandatario |

| S | Le provvigioni corrisposte a commissionario |

| T | Provvigioni corrisposte a mediatore |

| U | Provvigioni corrisposte a procacciatore di affari |

Anche i soggetti che ricevono compensi legati a provvigioni, come agenti e rappresentanti, devono indicare il codice 21 al punto 6 dei dati fiscali del modello CU. Questo, in quanto vi è sempre una quota di provvigioni che non sono soggette a ritenuta di acconto (quota del 50 per cento o dell’80 per cento, a seconda dei casi). Infatti, l’art. 25-bis del DPR n. 600/73 dispone che:

“i soggetti indicati nel primo comma dell’articolo 23, … i quali corrispondono provvigioni, comunque denominate per le prestazioni anche occasionali inerenti a rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento di affari, devono operare all’atto del pagamento una ritenuta a titolo di acconto dell’Irpef o dell’Imposta sul reddito delle persone giuridiche dovuta dai percipienti, con obbligo di rivalsa. L’aliquota della suddetta ritenuta si applica nella misura fissata dall’articolo 11 del testo unico delle imposte sui redditi, approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e successive modificazioni, per il primo scaglione di reddito” (23%).

La ritenuta del 23% si applica, ordinariamente, nella misura del 50% dell’ammontare delle provvigioni. Tuttavia, nel caso in cui i percipienti dichiarino ai loro committenti che nell’esercizio della propria attività si avvalgono in via continuativa dell’opera di dipendenti o di terzi, la ritenuta si applica sul 20% dell’ammontare delle provvigioni maturate.

Proviamo a fare un esempio, relativo alla certificazione di un agente monomandatario. Ipotizziamo, appunto, un agente monomandatario al quale sono state corrisposte provvigioni per un importo pari a 10.000 euro. La parte numerica della Certificazione Unica deve essere compilata nel seguente modo:

- Causale: Q;

- Ammontare lordo corrisposto (col. 4): 10.000 euro;

- Codice (col. 6): codice 21;

- Altre somme non soggette a ritenuta (col. 7): 5.000 euro;

- Imponibile (col. 8): 5.000 euro;

- Ritenuta a titolo di acconto (col. 9): 1.150 euro.

Compensi da lavoro autonomo degli sportivi dilettanti

Un ultimo aspetto che può produrre dubbi è quello legato alle certificazioni da rilasciare sulle indennità, i rimborsi spese forfettari, i premi e i compensi erogati ai soggetti di cui alla lettera m), del comma 1, dell’articolo 67 del DPR n. 917/86. Si tratta di indennità e rimborsi legati allo svolgimento di attività sportiva dilettantistica. Compensi da certificare anche se inferiori al limite di esenzione. Limite previsto dall’articolo 69 del DPR n. 917/86, fissato a 15.000 euro. Pertanto:

- Se l’ammontare supera il limite di 15.000 euro, solo la parte eccedente l’importo concorre a formare reddito dello sportivo;

- Tale limite trova applicazione sia nell’ambito del lavoro autonomo assimilato, sia in quello del lavoro autonomo abituale.

Inoltre, i compensi sportivi fino a 5.000 euro sono esenti anche da contribuzione previdenziale.

Causale A

Nella compilazione della CU deve essere utilizzata la causale A “per i compensi corrisposti a sportivi dilettanti“. Anche in questo caso proviamo a chiarire meglio con un esempio.

Esempio 1

Ipotizziamo il caso di un atleta che, con partita Iva ha percepito compensi per € 13.000. La somma ricevuta è inferiore al limite di € 15.000, pertanto è totalmente esente. Nel caso in cui, invece, abbia percepito compensi per € 16.000, sarà tassata solo la differenza rispetto alla soglia, pari a € 1.000.

Esempio 2

Ipotizziamo uno sportivo che ha percepito compensi per attività sportiva dilettantistica pari a 20.000 euro:

- 15.000 di redditi esenti;

- 5.000 di redditi assoggettati ad Irpef;

In particolare, la Certificazione Unica deve essere così compilata:

- Causale: A

- Ammontare lordo corrisposto (col. 4): 20.000 euro;

- Codice (col. 6): codice 22;

- Altre somme non soggette a ritenuta (col. 7): 15.000 euro;

- Imponibile (col. 8): 5..000 euro.

Compensi da lavoro autonomo per diritti di autore e brevetti

L’art. 53, co. 2 lett. b) TUIR fa riferimento ai proventi derivanti dall’utilizzazione economica di opere dell’ingegno, di invenzioni industriali, etc (brevetti, articoli per riviste e giornali, etc), percepiti direttamente dall’autore o inventore. Tali tipologie di proventi costituiscono reddito di lavoro autonomo alle seguenti condizioni:

- Siano percepiti direttamente dall’autore o inventore;

- Non siano conseguiti nell’esercizio di imprese commerciali.

Corretto il riferimento alla tassazione dei diritti d’autore (60% imponibile per over 35 anni, 75% per under 35). La ritenuta da applicare è del 20% sull’imponibile.

Esempio di compilazione

Immaginiamo un soggetto che ha percepito diritti di autore, di età superiore ai 35 anni, per l’importo di € 10.000. La compilazione è le seguente:

- Causale: B

- Ammontare lordo corrisposto (campo 4): 10.000

- Codice (campo 6): 22

- Altre somme non soggette a ritenuta (campo 7): 2.500

- Imponibile (campo 8) 7.500

- Ritenuta a titolo di acconto (campo 9): 1.500

Conclusioni

La corretta compilazione della Certificazione unica per i lavoratori autonomi richiede particolare attenzione, soprattutto per le somme non soggette a ritenuta o esenti da imposta. In questi casi, è fondamentale inserire i codici appropriati nel campo 6 della sezione fiscale per evitare errori che potrebbero generare controlli o sanzioni da parte dell’Agenzia delle Entrate.

Consulenza fiscale online|Fiscomania.com

Se cerchi un commercialista preparato compila il form di contatto sottostante e sarai ricontattato nel più breve tempo per una consulenza fiscale online con il dott. Federico Migliorini.