Il lavoro autonomo occasionale è uno strumento che riguarda attività professionali effettuate in modo non abituale (quindi saltuario e sporadico). Si tratta di attività caratterizzata da occasionalità, autonomia, ed assenza di obblighi di partita Iva. Tuttavia, occorre prestare attenzione al concetto di abitualità e professionalità.

La prestazione occasionale (lavoro autonomo occasionale o collaborazione occasionale) è una attività lavorativa svolta in modo saltuario e sporadico e non continuativo. Si tratta di attività autonome (senza direzione altrui) svolte da soggetti in modo del tutto episodico e non continuativo nel tempo. In questi casi il soggetto è esonerato dall’apertura di una partita IVA.

Questa prestazione si differenzia sia dal lavoro subordinato che dal lavoro autonomo continuativo grazie alle sue specifiche caratteristiche. Da evidenziare che non si tratta di un regime alternativo alla partita IVA, ma una modalità di esercizio del lavoro autonomo che non richiede partita IVA, a patto di rispettarne limiti e condizioni.

Indice degli argomenti

- Che cos’è la prestazione occasionale?

- Differenze con il lavoro occasionale accessorio

- Il contratto di prestazione occasionale di lavoro autonomo

- Emissione della ricevuta non fiscale

- La ritenuta d’acconto

- Tassazione dei proventi come redditi diversi

- Disciplina previdenziale: gestione separata INPS

- Controlli fiscali sul lavoratore

- Consulenza fiscale online

- Domande dei lettori

Che cos’è la prestazione occasionale?

La prestazione occasionale o lavoro autonomo occasionale è un’attività autonoma che viene svolta da un soggetto che si obbliga a compiere, dietro corrispettivo, un opera o un servizio con lavoro prevalentemente proprio di tipo intellettuale, senza vincolo di subordinazione, ne potere di coordinamento del committente in via del tutto occasionale. In particolare, (nota Min. Finanze 17.7.97 n. 984) si tratta di:

“qualsiasi attività di lavoro caratterizzata dall’assenza di abitualità, professionalità, continuità e coordinazione“

Le caratteristiche che contraddistinguono questa attività sono, quindi, l’assenza di:

- Abitualità: l’attività non si ripete nel tempo, è saltuaria e sporadica;

- Professionalità: assenza di atti coordinati e finalizzati ad un identico scopo;

- Continuità: l’attività ha un inizio ed una fine ben precisa (non riparte nel tempo);

- Coordinazione: non si ha coordinazione di persone o mezzi (attività è di tipo intellettuale).

I caratteri dell’abitualità e della professionalità sussistono quando il soggetto pone in essere con regolarità, sistematicità e ripetitività, una serie di atti economici tra loro coordinati e finalizzati al raggiungimento di uno scopo (R.M. 24.11.88 n. 550326). A livello normativo, questo tipo di attività sono disciplinate dall’art. 2222 c.c. ed a livello fiscale sono produttive di redditi diversi (art. 67 co. 1 lett. l del TUIR).

Assenza di parametri quantitativi

Le attività autonome occasionali non sono identificabili in base a parametri predefiniti. Conseguentemente, stante l’assenza di limitazioni di durata, numero o importo, la natura occasionale (o meno) della prestazione deve essere verificata caso per caso, andando a ricercare nella fattispecie concreta le caratteristiche tipiche suindicate. Per questo è di fondamentale importanza l’ausilio di un Dottore commercialista, in modo da inquadrare soggettivamente ogni situazione.

Non trovano più applicazione da tempo i limiti economici e di durata previsti dalla c.d. “Legge Biagi” (D.Lgs. n. 276/03, modificato dall’articolo 24 del D.L. n. 201/2011 c.d. “Legge Fornero“), ovvero durata max. di 30 giorni per committente nell’anno e max. 5.000 euro lorde di compensi. Tale disposizione, infatti, è stata abrogata a partire dal 25 giugno 2015, giorno di entrata in vigore del D.Lgs. 81/2015. Ad oggi, quindi, l’unico riferimento normativo è dato dall’art. 2222 del codice civile.

Assenza di partita IVA

Sotto il profilo fiscale, come vedremo, vi sono differenze nella qualificazione del reddito tra:

- Le prestazioni di lavoro autonomo occasionale, che sono produttive di redditi diversi, ex art. 67, co. 1, lett. l del TUIR, che non richiedono partita IVA;

- Le attività di lavoro autonomo svolte in modo professionale e continuativo, che sono produttive di redditi da lavoro autonomo, ex art. 71, co. 2 del TUIR, che richiedono partita IVA.

Rispettando queste condizioni è possibile operare senza partita IVA. Tuttavia, come avrai capito il lavoro senza partita IVA non può che essere qualcosa di temporaneo, utilizzabile fino a quando l’attività non assume il carattere di abitualità e professionalità.

Nel caso del lavoro autonomo ti consiglio di verificare e valutare se possiedi i requisiti per beneficiare dei vantaggi offerti dal c.d. “regime forfettario“. Si tratta di un regime di vantaggio che presenta una semplificazione degli adempimenti e una riduzione delle imposte dovute, ma soltanto rispettando i requisiti di accesso e di permanenza.

Partita IVA, iscrizione ad Albi professionali

Non costituiscono prestazioni autonome occasionali, anche se di importo minimo, oppure se in numero limitato, quelle rese da soggetti, titolari di partita IVA, iscritti ad Albi professionali e rientranti nell’oggetto della professione esercitata. Solo eventuali prestazioni professionali escluse dall’oggetto della professione abituale esercitata possono essere rese con questo regime. Tuttavia, è sempre opportuno verificare la situazione con l’Albo professionale di appartenenza.

Esempi di prestazioni occasionali

Le prestazioni occasionali sono ideali per attività lavorative sporadiche e di breve durata, senza carattere abituale o professionale. Di seguito, alcuni esempi concreti:

- Traduzioni e correzioni di bozze: Una traduzione di un documento o la revisione di un testo per un cliente unico;

- Consulenze occasionali: Consulenze tecniche, legali, fiscali o amministrative svolte una tantum senza che si configuri una continuità professionale;

- Scrittura e contenuti: Redazione di un articolo, creazione di contenuti per blog o social media per un progetto specifico e limitato;

- Supporto in eventi: Servizio di hostess o steward per un singolo evento o conferenza;

- Servizi di intrattenimento: Partecipazione occasionale come DJ o animatore per una festa privata o un evento aziendale;

- Ripetizioni o lezioni private: Offrire ripetizioni a studenti per un breve periodo o un argomento specifico.

Un’altra situazione, su cui spesso mi viene richiesto un parere è il caso di un soggetto che vende oggetti su Ebay. In questo caso, non si parla di attività professionale, ma di un’attività di tipo commerciale. Quindi, le prestazioni occasionali non si rendono applicabili. Nel caso potrà essere emessa una ricevuta non fiscale di vendita. Questo, a patto, anche in questo caso, che l’attività di vendita non sia continuativa nel tempo.

Differenze con il lavoro occasionale accessorio

Per comprendere al meglio la disciplina è comprendere che vi è una sostanziale differenza tra il lavoro autonomo occasionale e le prestazioni occasionali. Infatti, occorre tenere in considerazione quanto segue:

- Prestazione occasionale: la prestazione riguarda attività a prevalente vocazione intellettuale, come nel caso di consulenza, scrittura, e tutte le attività affini. Si tratta di a carattere intellettuale saltuarie e sporadiche;

- Lavoro occasionale accessorio (sotto direzione altrui): riguarda esclusivamente le attività non abituali legate ad attività di tipo subordinato, quindi con un committente stabilito. In questo caso l’attività di lavoro non è autonoma, come nel caso precedente, ma alle dipendente di un committente. Pensa ad una studentessa che si finanzia gli studi facendo la commessa in un negozio nei fine settimana. Attività che possono essere gestite con il contratto di lavoro occasionale accessorio (per le aziende) o con il libretto famiglia (per i privati).

Il contratto di prestazione occasionale di lavoro autonomo

Il contratto di prestazione occasionale è lo strumento attraverso cui viene formalizzato un rapporto di lavoro autonomo occasionale tra un committente e un prestatore. Sebbene non sia obbligatorio nella forma scritta, è altamente consigliato per garantire chiarezza e tutelare entrambe le parti. Infatti, quando un committente incarica un soggetto che esercita in modo “non professionale” sa benissimo di contrattare con una posizione di forza.

Nonostante non vi sia un riferimento ufficiale verso questo tipo di contratti, di seguito puoi trovare il link per scaricare un fac simile che abbiamo predisposto. Può essere utile per adeguarlo alle tue specifiche esigenze. In caso di difficoltà puoi sempre contattarci per una consulenza online su questo aspetto. In linea generale, questo tipo di contrato dovrebbe contenere i seguenti elementi principali:

- Una chiara identificazione delle parti: inserire i dati del committente (persona fisica o giuridica) ed i dati del prestatore (incluso codice fiscale);

- Descrizione specifica dell’attività svolta: deve essere indicato il dettaglio specifico del tipo di attività da svolgere (es. consulenza, riparazione, creazione di un contenuto, ecc.). La descrizione deve essere precisa e puntuale;

- Durata della prestazione: nonostante possa sembrare superflua, è importante indicare la durata della prestazione. Questo tipo di attività, infatti, deve essere necessariamente temporanea, e non abituale;

- Compenso spettante: deve trovare indicazione il compenso pattuito, che deve essere suddiviso tra compenso, eventuali rimborsi spese, ritenuta d’acconto, ed eventuale ritenuta previdenziale (se dovuta);

- Modalità di pagamento: deve trovare riscontro la modalità e le tempistiche per il pagamento (es. bonifico, assegno, ecc.). Il pagamento, nei limiti previsti, può avvenire anche in contanti, ma è opportuno il pagamento con mezzi tracciabili.

Fac-simile contratto di prestazione occasionale

Sottoscrivere un contratto di lavoro occasionale redatto nel modo corretto è davvero raro. Ti consiglio di fare attenzione e nel caso di farti assistere da un legale o da un commercialista per quanto meno verificare che il tuo contratto davvero ti stia tutelando. Per cercare di aiutarti ho realizzato una bozza di contratto di lavoro occasionale che puoi scaricare al link seguente. Puoi utilizzarlo per la tua attività con poche semplici modifiche.

Stipula e firma del contratto

L’ultima fase, una volta stilato il contratto è quella legata alla firma (da parte del committente). Se il tuo committente è un privato, molto probabilmente non riscontrerai particolari problemi nel far firmare il tuo contratto. Per te sarà sicuramente un sollievo perché con il contratto di lavoro occasionale firmato puoi essere al sicuro anche in caso di mancato pagamento.

Al contrario, invece, se il tuo committente è un’impresa o un professionista dotato di partita IVA le cose si complicano. In questi casi, infatti, il committente non vorrà vincolarsi al contratto e restare nella sua posizione “di forza“. Il mio consiglio è quello di non accettare di iniziare il lavoro senza un contratto firmato. Solo in questo modo puoi essere sicuro di tutelare al massimo i tuoi interessi (soprattutto in caso di mancato pagamento).

Emissione della ricevuta non fiscale

Il soggetto che effettua la prestazione di lavoro autonomo occasionale è tenuto a rilasciare al soggetto committente della prestazione, una ricevuta “non fiscale“. L’emissione della ricevuta non è obbligatoria, a meno che non sia il committente a richiederla, a condizione che il regolamento della prestazione avvenga con mezzi tracciabili (bonifico, carta, assegno, etc).

La ricevuta assume la funzione di “quietanza di pagamento“, quindi la sua emissione certifica l’avvenuto pagamento della prestazione. Per questo è importante emettere il documento non prima dell’avvenuto pagamento del compenso da parte del committente. Può essere predisposta anche su un normale foglio di carta, a condizione che tu riporti questi elementi obbligatori:

- I tuoi dati anagrafici;

- I dati anagrafici del tuo committente;

- La data di emissione e il numero progressivo d’ordine;

- Il corrispettivo lordo concordato della tua prestazione lavorativa;

- L’eventuale ritenuta d’acconto (pari al 20% dei compenso lordo). Questo solo se il committente è un “sostituto d’imposta“;

- L’importo netto che ti è stato corrisposto dal committente.

La data e l’applicazione della marca da bollo

Altro aspetto su cui prestare attenzione è data da attribuire alla ricevuta. Data che deve essere obbligatoriamente quella in cui il prestatore ha ricevuto il compenso da parte del committente. La stessa, infatti, ha la funzione di certificare al committente l’avvenuto pagamento della prestazione richiesta. Ed allo stesso tempo rappresenta strumento utile al contribuente per rendicontare i propri compensi percepiti, per la predisposizione della propria dichiarazione dei redditi. Altro elemento indispensabile per la corretta compilazione è l’apposizione della marca da bollo da 2,00 euro. Questo nel caso in cui l’importo della prestazione superi la soglia di 77,47 euro. La marca da bollo deve riportare una data anteriore rispetto a quella di emissione della ricevuta. Altrimenti si incorrerà in sanzione. Ricordo che l’importo della marca da bollo può essere chiesto a rimborso al committente della prestazione. Infine, se la ricevuta è nei confronti di committente estero, è comunque opportuno apporla.

Scarica il nostro fac simile di modello da utilizzare.

Approfondimenti utili:

- I rimborsi spesa nelle prestazioni occasionali.

- Lavoro autonomo occasionale estero: requisiti.

- Procacciatore d’affari occasionale.

La ritenuta d’acconto

I compensi per prestazioni di lavoro autonomo occasionale corrisposti da un soggetto con qualifica di sostituto di imposta1 sono assoggettati ad una ritenuta d’acconto IRPEF del 20% (art. 25 co. 1 del DPR n. 600/73).

La base imponibile della ritenuta è rappresentata dal compenso lordo erogato dal committente. Solo nel caso in cui la prestazione sia “remunerata” mediante rimborso delle spese strettamente necessarie per l’esecuzione della prestazione, quanto erogato non deve essere assoggettato a ritenuta, se analitico (ris. Agenzia delle Entrate 11.7.2013 n. 49).

Le somme dovute a titolo di ritenuta devono essere versate:

- Tramite il modello F24;

- Entro il giorno 16 del mese successivo a quello in cui il pagamento è stato effettuato;

- Utilizzando il codice tributo 1040 – “Ritenute su redditi di lavoro autonomo compensi per l’esercizio di arti e professioni”.

Se l’importo delle ritenute non supera il limite di 100 euro, il versamento è effettuato insieme a quello relativo al mese successivo e comunque entro il 16 dicembre dello stesso anno. Il versamento delle ritenute operate nel mese di dicembre è comunque effettuato entro il giorno 16 del mese successivo.

Il sostituto d’imposta è chiamato alla predisposizione della Certificazione unica, che deve essere trasmessa telematicamente all’Agenzia delle Entrate, ed inviata al lavoratore occasionale. Tale documento è utile per la dichiarazione dei redditi del lavoratore.

Tassazione dei proventi come redditi diversi

Ai fini fiscali, il reddito derivante da prestazioni occasionali rientra nella categoria dei “redditi diversi“, secondo quanto disposto dall’articolo 67, comma 1, lettera l), del DPR n. 917/86 (TUIR). I redditi da lavoro autonomo (anche quelli derivanti da attività occasionali), si determinano, secondo quanto disciplinato dall’articolo 71, comma 2, del TUIR.

In pratica, il calcolo è dato dalla differenza tra l’ammontare dei compensi percepiti nel periodo d’imposta e le spese specificamente inerenti alla loro produzione. Da un punto di vista dichiarativo, i redditi derivanti dalle attività occasionali devono essere indicati:

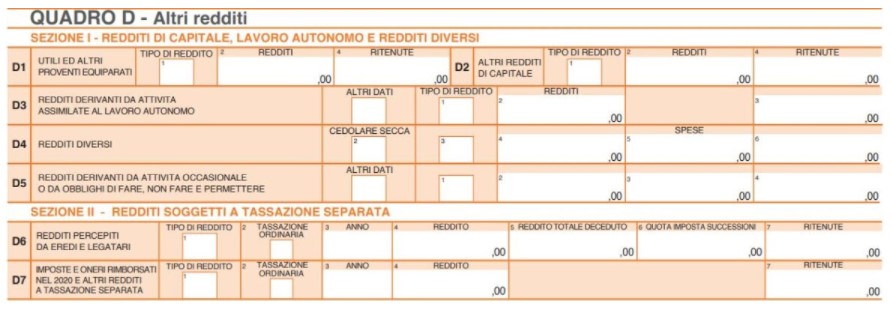

- Nel quadro D del modello 730 oppure,

- Nel quadro RL del modello Redditi Persone Fisiche.

Sia che si presenti il 730 piuttosto che il modello Redditi, quindi, è opportuno indicare nell’apposito quadro l’importo del reddito lordo percepito e dell’eventuale ritenuta d’acconto subita. In questo modo il reddito percepito sconterà la tassazione IRPEF, facendo cumulo con gli altri redditi imponibili percepiti (lavoro dipendente, lavoro autonomo, etc).

Redditi da attività occasionali nel quadro D del modello 730

I redditi derivanti da prestazioni occasionali devono essere indicati nel quadro D del modello 730. In particolare, il riferimento è al rigo D5 del modello 730. Nella colonna 1 deve essere indicata la tipologia di reddito percepita. I codici da utilizzare sono, alternativamente, i seguenti:

- 1. Per i redditi derivanti da attività commerciali non esercitate abitualmente;

- 2. Per i redditi derivanti da attività di lavoro autonomo non esercitate abitualmente.

Nella colonna 2 devono essere indicati i redditi percepiti nel periodo di imposta (il reddito da inserire è sempre il reddito lordo), mentre nella successiva colonna 3 è possibile riportare le spese sostenute inerenti la produzione del reddito (attenzione, perché l’inserimento di un dato in questa colonna presuppone la presenza di documentazione come fatture o ricevute intestate ed inerenti la produzione del reddito). Infine, nella colonna 4 devono essere indicate le ritenute di acconto subite (come riportate nella Certificazione Unica rilasciata).

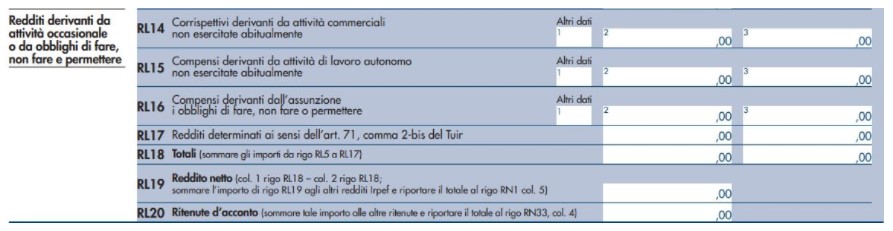

Compilazione del quadro RL del modello Redditi P.F.

Per i soggetti che percepiscono redditi che non possono essere dichiarati nel modello 730 (modello obbligatorio per i soggetti titolari di partita Iva o che percepiscono redditi di capitale, etc) i proventi da prestazione di lavoro occasionale possono essere dichiarati nel modello Redditi P.F. In questo caso, i redditi derivanti dall’attività occasionale trovano collocazione all’interno del quadro RL, dedicato ai redditi diversi.

Le modalità di compilazione del Modello Redditi Persone Fisiche sono le seguenti:

RIGO RL15 – Devono essere riportati in colonna 1 compensi derivanti da attività di lavoro autonomo, non esercitate abitualmente. Mentre, in colonna 2 possono essere riportate le spese sostenute per l’esercizio dell’attività, fino a concorrenza dei compensi percepiti. Naturalmente le spese sostenute per la produzione del reddito devono essere validamente documentate ed inerenti all’attività esercitata (come ad esempio carburante, treni, ristoranti, cancelleria, etc).

È bene sottolineare che spesso per l’Amministrazione finanziaria il sostenimento di costi per l’esercizio di un’attività considerata occasionale, fanno pensare che la stessa possa essere un’attività abituale, e quindi esercitabile solo con partita Iva. È quindi bene prestare la massima attenzione all’iscrizione di tali spese.

RIGO RL20 – Deve essere riportato il totale delle ritenute d’acconto subite, che andrà a confluire nel quadro RN del Modello Redditi Persone Fisiche. È bene sottolineare che l’importo delle ritenute da inserire in questo rigo è quello che deriva dalla Certificazione (modello di Certificazione Unica) che il sostituto d’imposta è obbligato ad inviare all’Agenzia delle Entrate e a rilasciarvi in copia entro il 31 marzo dell’anno successivo a quello in cui avete percepito il compenso per la prestazione occasionale svolta.

Esonero dalla presentazione della dichiarazione dei redditi

Aspetto importante riguarda la possibilità di essere esonerati dalla presentazione della dichiarazione dei redditi. Questa possibilità riguarda unicamente i soggetti che hanno percepito soltanto redditi da collaborazioni occasionali sotto la soglia di 4.800 euro lordi annui. Sotto questa soglia il reddito percepito può non essere inserito in dichiarazione. Fino a tale valore vi è, infatti, una specifica detrazione IRPEF che abbatte (ed azzera) l’imposta (IRPEF) dovuta.

Se ti trovi in questa fattispecie ti consiglio di prestare attenzione perché potresti sfruttare un vantaggio. Se hai svolto prestazioni occasionali verso un sostituto di imposta che ti ha applicato la ritenuta di acconto presentare la dichiarazione per te è vantaggioso. Con un reddito inferiore ai 4.800 euro di prestazione di lavoro occasionale e con ritenute di acconto subite presentare la dichiarazione dei redditi ti consente il recupero delle ritenute d’acconto subite. Queste, infatti, in dichiarazione si trasformano in crediti di imposta che possano essere sfruttati, alternativamente:

- Utilizzato in compensazione: puoi sfruttare il credito per il pagamento di eventuali altre imposte erariali o contributive dovute;

- Chiesto a rimborso: in questo caso puoi chiedere in dichiarazione il rimborso del credito spettante.

Se ti stai chiedendo quale sia la scelta migliore, dipende dalla tua situazione fiscale personale (contattami se vuoi per un consiglio).

Recupero della ritenuta di acconto subita nel quadro RN

Arrivati a questo punto della compilazione, quello che devi fare è analizzare il Quadro RN della dichiarazione. Si tratta del quadro di riepilogo della dichiarazione dei redditi che raccoglie i dati degli altri quadri dichiarativi per effettuare il riepilogo della tassazione IRPEF. Da questo quadro può emergere una differente situazione:

- Imposta a debito da versare. L’importo della tassazione effettiva è superiore all’importo delle ritenute subite.

- Imposta a credito. In questo caso la tassazione effettiva è risultata inferiore alle ritenute subite.

In caso di emersione di imposta a debito devi provvedere al pagamento entro il 30 giugno dell’anno di presentazione della dichiarazione, al pagamento. Il pagamento avviene presentando il modello F24. La presentazione può avvenire con modalità telematica, home banking, oppure presso uno sportello di Banche o Poste. L’emersione del credito, invece, si ha quando la ritenuta d’acconto è maggiore rispetto all’IRPEF dovuta per quel periodo d’imposta. In questo caso, la maggiore ritenuta subita, diventa un credito IRPEF. Credito che dovrà essere indicato nel Quadro RX del modello Redditi PF. Attraverso il Quadro RX hai la possibilità di scegliere come utilizzare il credito. Le possibilità che hai a disposizione sono due:

- Utilizzo in compensazione del credito. Il credito può essere utilizzato per compensare altre imposte nel modello F24. La compensazione può avvenire liberamente per crediti di importo fino a 5.000 euro. Limite oltre il quale dovrà essere apposto il visto di conformità sulla dichiarazione dei redditi;

- Richiesta di rimborso del credito. Scelta da fare quando non ci sono nell’anno altre imposte da versare. I tempi di rimborso del credito variano molto, ma in media occorre circa un anno per vedersi rimborsare sul conto corrente la cifra del credito.

Disciplina previdenziale: gestione separata INPS

Nel caso in cui il prestatore di lavoro occasionale raggiunga nell’anno la soglia di 5.000 euro lorde di prestazioni occasionali c’è l’obbligo di iscrizione alla Gestione Separata INPS. Questo è quanto disposto dall’articolo 44 del D.L. n. 269/2003, convertito dalla Legge n. 326/03. Questa norma prevede, quindi, l’obbligo della contribuzione previdenziale in capo ai prestatori che superano la soglia annua di 5.000 euro lorde.

La soglia di 5.000 euro lorde annue deve essere così conteggiata:

- Prendendo a riferimento solo le prestazioni svolte

- Sommando tutti gli importi lordi incassati nell’anno fino a quel momento

- Considerando gli importi percepiti da tutti i committenti

- Escludendo tutti i redditi di altre categorie (es. lavoro dipendente o autonomo)

Soglia di esenzione contributiva di 5.000 euro

I contributi devono essere versati solamente sulla quota di reddito eccedente la soglia dei 5.000 euro. In pratica tale soglia funge da franchigia per i contributi previdenziali. Attenzione, questa soglia non ha niente a che vedere con quanto detto ai fini fiscali!

L’obbligo di iscrizione alla Gestione Separata è a carico del datore di lavoro e nasce nell’anno in cui il lavoratore supera il predetto limite di compensi. Pertanto, i lavoratori autonomi occasionali con compensi fino a 5.000 euro nell’anno solare non sono obbligati né all’iscrizione alla Gestione Separata. Nemmeno, al versamento di contributi previdenziali.

Comunicazione al committente del superamento della soglia di compensi annui

Per i soggetti che superano la soglia di esenzione, l’imponibile previdenziale è costituito dal compenso lordo erogato al lavoratore, che supera la soglia annua di 5.000 euro. Compenso dal quale devono essere dedotte eventuali spese poste a carico del committente e risultanti da fattura o ricevuta. I lavoratori interessati devono comunicare tempestivamente ai propri committenti il superamento della soglia di esenzione e, solo per la prima volta, iscriversi alla Gestione.

Questo a meno che non si tratti di collaboratori o soggetti assimilati già iscritti. Nella ricevuta il lavoratore si vedrà applicare la ritenuta previdenziale pari ad 1/3 del contributo dovuto. Questo in quanto i restanti 2/3 di contributo sono direttamente a carico del datore di lavoro.

Contributi dovuti sulla quota eccedente 5.000 euro

Una delle domande che maggiormente mi arrivano sull’argomento riguarda il superamento della soglia di 5.000 euro annui con le prestazioni occasionali. Come ho già avuto modo di dire, questa soglia ha effetti soltanto previdenziali ed obbliga per gli importi superiori alla limite il versamento dei contributi previdenziali. Come ti ho indicato si tratta di contributi dovuti alla Gestione separata INPS, e che sono suddivisi:

- Per 1/3 a carico del lavoratore e

- Per 2/3 a carico del datore di lavoro.

Al fine di permettere al datore di lavoro di effettuare correttamente le trattenute previdenziali è necessario che il lavoratore comunichi allo stesso che a breve supererà la soglia annua di 5.000 euro per tutti i committenti. In questo modo il datore di lavoro sarà a conoscenza di dover effettuare i versamenti contributivi per la quota a lui spettante. Se la comunicazione da parte del lavoratore non avviene non vi è alcuna responsabilità da parte dell’azienda committente sul versamento contributo dovuto.

Prestazioni previdenziali erogate

Il lavoratore autonomo occasionale soggetto all’obbligo di iscrizione presso la Gestione Separata, laddove il reddito annuo derivante da detta attività sia superiore a 5.000 euro e se obbligato al versamento della relativa maggiorazione contributiva, ha titolo alle prestazioni di malattia e maternità (circ. INPS 13.3.2006 n. 41). I lavoratori autonomi occasionali esclusi dall’obbligo di iscrizione alla Gestione separata non hanno alcuna tutela previdenziale.

Compatibilità con la NASPI

Questo regime presenta compatibilità con la NASPI. Infatti, nel caso in cui venga effettuata un’attività lavorativa autonoma dalla quale derivi un reddito (fino a 5.500 euro) che corrisponde ad un’imposta lorda pari o inferiore alle detrazioni spettanti ai sensi dell’art. 13 del TUIR, il beneficiario ha la possibilità di continuare a percepire la NASPI.

Superata questa soglia di compenso, l’indennità NASPI viene ridotta dell’80% del reddito previsto, e il beneficiario è obbligato a comunicare all’INPS il reddito presunto entro 30 giorni dall’inizio dell’attività. La riduzione viene calcolata d’ufficio al momento della presentazione della dichiarazione dei redditi, oppure (se non si è obbligati alla presentazione della dichiarazione) il soggetto beneficiario dell’indennità è chiamato a presentare all’INPS una autocertificazione con l’indicazione dell’effettivo reddito percepito. Tale comunicazione deve essere presentata entro il 31 marzo di ciascun anno (con riferimento ai redditi percepiti nell’anno precedente). In mancanza di tale informazione, il soggetto è chiamato a restituire la NASPI percepita dall’inizio dell’attività di lavoro autonomo effettuata.

Controlli fiscali sul lavoratore

In caso di controllo sul lavoratore si dimostra attraverso il contratto e le ricevute emesse a fronte dei pagamenti ricevuti. Inoltre, la dimostrazione avviene attraverso l’attività concretamente svolta dal lavoratore. Mentre, come detto ne paragrafo precedente, i controlli sul datore di lavoro riguardano eventuali sanzioni come lavoro dipendente “mascherato“, i controlli sul lavoratore riguardano, invece, l’ipotesi di mancata apertura della partita Iva.

Per questo, infatti, ove venga contestata questa fattispecie il lavoratore autonomo occasionale rischia di vedersi applicare sanzioni su questa fattispecie.

Approfondimenti utili:

Consulenza fiscale online

In questo articolo ho cercato di riassumere tutte le principali informazioni che riguardano la disciplina del lavoro autonomo occasionale (per attività professionali occasionali). Si tratta di una normativa particolare perché non contempla limiti economici o di durata ma solo il fatto di evitare che la prestazione sia abituale e continuativa nel tempo.

Per questo motivo ogni situazione deve essere valutata caso per caso con l’ausilio di un dottore Commercialista. In questo modo potrai comprendere meglio la tua situazione, l’attività che vuoi svolgere ed i relativi obblighi fiscali.

Stai per effettuare un’attività di lavoro autonomo? Vuoi applicare alla tua situazione questa disciplina? Oppure se vuoi sapere se sei tenuto o meno all’applicazione delle prestazioni occasionali, piuttosto che all’apertura della partita Iva?

Contattaci compila il form di contatto seguente dedicato a questo tipo di consulenza.

Domande dei lettori

Nel caso in cui il prestatore nazionale effettui delle prestazioni verso committenti esteri (non residenti in Italia e privi di stabile organizzazione) il compenso del prestatore viene erogato al lordo. Non sono previste, in questo caso, le ritenute fiscali e previdenziali, in quanto l’ente non residente non ha le caratteristiche per essere sostituto di imposta in Italia. In questo caso il prestatore è chiamato a valutare se vi sono per lui gli obblighi connessi alla presentazione della dichiarazione dei redditi in Italia (per tassare il reddito percepito).

Il rischio principale di chi svolge questo tipo di attività è che gli venga contestata l’abitualità dell’attività e quindi la ritardata apertura della partita IVA. Questo tipo di contestazione comporta soprattutto sanzioni legate alla mancata applicazione dell’IVA sui compensi percepiti. Per questo motivo è sempre consigliabile farsi assistere da un dottore Commercialista per valutare l’apertura della partita IVA.

La prestazione di lavoro può essere pagata sia in Italia che su un eventuale conto corrente estero del lavoratore. Il fatto che il pagamento avvenga all’estero non esonera il lavoratore dall’indicazione dello stesso in Italia, in dichiarazione dei redditi. Quello che conta ai fini fiscali è la residenza fiscale italiana del lavoratore e non il luogo ove avviene il pagamento dell’attività lavorativa. Inoltre, occorre prestare attenzione agli obblighi di monitoraggio fiscale del conto corrente estero.

Note:

1 – Il committente è un’azienda, un ente o un professionista con Partita IVA che funge da sostituto d’imposta. Se il committente è un privato senza Partita IVA, la ritenuta d’acconto non viene applicata.