Come sanare autonomamente omessi o insufficienti versamenti di tributi erariali: IRPEF, IRES, IVA, IRAP, Imposta di Registro e IMU con l’applicazione di sanzioni ridotte. Calcolo ravvedimento operoso online.

Calcolo online ravvedimento operoso

Con il seguente strumento di calcolo è possibile effettuare il calcolo del ravvedimento operoso per i principali codici tributo delle imposte dirette (IRPEF, IRAP, Addizionali Comunali, Cedolare Secca ecc.) del nostro sistema tributario. Tieni presente che il presente calcolo deve essere sempre verificato.

| ATTENZIONE! |

|---|

| Tieni presente che, nonostante l’attenzione impiegata nella realizzazione dell’applicazione, non possiamo escludere la presenza di errori nei calcoli. Pertanto, l’applicazione è rilasciata solo per un uso non professionale e le informazioni fornite si intendono a carattere puramente indicativo. Verifica i calcoli con l’Agenzia delle Entrate o con il tuo Commercialista di fiducia. |

Scarica il modello F24

Di seguito puoi trovare il modello F24 editabile e compilabile online per predisporre il modello di pagamento relativo ad imposte e contributi. Inoltre, verifica sempre, la corretta applicazione dei codici tributo da indicare per ogni specifico importo.

| Dal sito è possibile solo elaborare e generare il Modello F24 che poi deve essere stampato e utilizzato per i versamenti in banca o poste. Non è possibile effettuare invio o pagamento del modello. ll Modello F24 online editabile è un servizio gratuito. L’utente, con l’utilizzo del servizio, solleva il sito Fiscomania.com e il gestore, da ogni responsabilità, implicita ed esplicita, derivante dal suo utilizzo. L’utente è l’unico responsabile della correttezza dei calcoli e della compilazione del modello F24 ed è invitato a verificare sempre la correttezza dei dati prima di procedere con il pagamento. Il sito o il gestore non sono in alcun caso responsabili di eventuali disagi, danni e/o perdite economiche causati dall’uso del modulo. |

Indice degli argomenti

- Istruzioni per il calcolo del ravvedimento operoso 2026

- Modalità di applicazione

- Come sanare in autonomia omessi o ritardati versamenti

- Vantaggi e svantaggi per il contribuente

- Potere di accertamento dell’Amministrazione finanziaria

- Il versamento dell’imposta e sanzioni

- Gli atti che precludono il ravvedimento

- Omessa presentazione della dichiarazione dei redditi

- L’imposta di registro

- Monitoraggio fiscale, IVIE, IVAFE e quadro RW

- Elenchi intrastat

- L’esterometro

- Compilazione del modello F24

- Il ravvedimento operoso frazionato

- Consulenza fiscale online

Istruzioni per il calcolo del ravvedimento operoso 2026

L’istituto del ravvedimento è disciplinato dall’art. 13 del D.Lgs. n. 472/97 (art. 14 del TUS a partire dal 1° gennaio 2026) e trova applicazione con riferimento a tutti i tributi, compresi quelli locali. Le finalità dell’istituto sono quelle di permettere all’autore (o agli autori) ed ai soggetti solidalmente obbligati di rimediare alle omissioni e alle irregolarità commesse regolarizzando le violazioni e beneficiando di una riduzione delle sanzioni amministrative, commisurata al ritardo con il quale la violazione viene regolarizzata. Sotto il profilo giuridico, l’istituto consistendo in una dichiarazione di volontà, può essere oggetto di annullamento solo in caso di errore determinante.

L’utilizzo del ravvedimento operoso si perfeziona attraverso il versamento dell’imposta omessa e di una sanzione amministrativa ridotta in base al tempo intercorso tra la commissione della violazione e la sua regolarizzazione. Inoltre, sono dovuti interessi di mora in relazione al tempo trascorso. Il versamento deve essere effettuato utilizzando il modello F24, il modello F24 Elide, o il modello F23 (a seconda dei casi). Si tratta di una possibilità offerta dalla normativa tributaria e che può essere sfruttata con vantaggio dai contribuenti fino a quando non siano iniziate attività di accertamento da parte dell’Amministrazione finanziaria.

Modalità di applicazione

Il ravvedimento è un’operazione complessa che per il suo perfezionamento richiede:

- La rimozione formale della violazione;

- Il versamento della sanzione ridotta;

- Il versamento del tributo e degli interessi moratori calcolati al tasso legale con maturazione giorno per giorno.

Il pagamento della sanzione ridotta deve avvenire contestualmente alla regolarizzazione del pagamento del tributo nonché del pagamento degli interessi moratori, perché la procedura è subordinata al pagamento non solo dell’imposta e della sanzione ma anche degli interessi. Il contribuente può versare prima il tributo e successivamente la sanzione ridotta e gli interessi, purché nei termini previsti dall’art. 13 (anche in caso di ravvedimento frazionato).

Nel caso in cui l’imposta dovuta sia versata in ritardo e il ravvedimento, con il versamento della sanzione e degli interessi, intervenga successivamente, la sanzione applicabile corrisponde a quella riferita all’integrale tardivo versamento (imposta, sanzione ridotta e interessi dovuti per l’intero periodo del ritardo) e la riduzione delle sanzioni è commisurata al momento del perfezionamento del ravvedimento. Naturalmente, se tra il versamento dell’imposta e quello della sanzione interviene un atto di liquidazione o di accertamento, il ravvedimento è precluso.

Come sanare in autonomia omessi o ritardati versamenti

L’art. 13 del D.Lgs. n. 471/97 prevede l’applicazione di una sanzione amministrativa per ritardato o omesso versamento di imposta pari al 25% (per le violazioni sino al 31/08/24, pari al 30%).

L’art. 13 del D.Lgs. n. 472/97 disciplina l’istituto del ravvedimento operoso, che consente all’autore (e ai soggetti solidalmente obbligati) di omissioni o di irregolarità, commesse nell’applicazione delle disposizioni tributarie, di rimediarvi, fruendo di rilevanti riduzioni delle sanzioni amministrative.

Nello specifico, la normativa in commento, prevede che la sanzione amministrativa prevista per le violazioni tributaria sia ridotta proporzionalmente al tempo che intercorre dalla commissione della violazione. In particolare, la sanzione è ridotta come indicato di seguito.

| Lett. art. 13 | Violazioni commesse sino al 31/08/24 | Violazioni commesse dal 01/09/24 | Riduzione sanzione |

|---|---|---|---|

| a) – Solo tardivi versamenti | 30 giorni dalla violazione | 30 giorni dalla violazione (invariato) | 1/10 del minimo |

| a-bis) -Tutte le violazioni | Entro 90 giorni dalla violazione o dal termine di presentazione della dichiarazione | Entro 90 giorni dalla violazione o dal termine di presentazione della dichiarazione (invariato) | 1/9 del minimo |

| b) – Tutte le violazioni | Entro l’anno dalla violazione o entro il termine della dichiarazione relativa all’anno in cui è commessa la violazione | Entro l’anno dalla violazione o entro il termine della dichiarazione relativa all’anno in cui è commessa la violazione (invariato) | 1/8 del minimo |

| b-bis) – Tutte le violazioni | Entro 2 anni dalla violazione o entro il termine della dichiarazione relativa all’anno successivo a quello in cui è commessa la violazione | Oltre l’anno dalla violazione oppure oltre il termine della dichiarazione relativa all’anno in cui è commessa la violazione | 1/7 del minimo |

| b-ter) ante D.Lgs. n. 87/24 – Tutte le violazioni | Oltre 2 anni dalla violazione oppure oltre il termine della dichiarazione relativa all’anno successivo a quello in cui è commessa la violazione | 1/6 del minimo | |

| b-ter) post D.Lgs. n. 87/24 – Tutte le violazioni | Dopo lo schema di atto strumentale al contraddittorio (art. 6-bis della L. 212/2000) non preceduto da PVC e senza domanda di adesione (art. 6 co. 2-bis del DLgs. 218/97) | 1/6 del minimo | |

| b-quater) ante D.Lgs. n. 87/24 – Tutte le violazioni su tributi amministrati dall’Agenzia delle Entrate, tributi doganali e accise | Dopo la constatazione della violazione nel “PVC” | 1/5 del minimo |

Nella C.M. 10.7.98 n. 180 è stato chiarito che il riferimento, contenuto nella lett. a) dell’art. 13 del D.Lgs. n. 472/97 il dies a quo, ai fini della scadenza dei 30 giorni, deve identificarsi con quello di scadenza del termine per il pagamento del tributo.

Vantaggi e svantaggi per il contribuente

Attraverso l’utilizzo del ravvedimento operoso è possibile beneficiare di una sanzione amministrativa ridotta, variabile in base al tempo. In buona sostanza, maggiore è il tempo che intercorre tra la scadenza del versamento e la regolarizzazione, minore sarà la riduzione della sanzione ottenibile. In linea generale, la sanzione per chi si ravvede è quasi sempre conveniente rispetto a quella ordinaria applicata dall’Amministrazione finanziaria in caso di controlli.

La cosa importante da considerare è che ciascuna violazione commessa deve essere considerata autonomamente. Questo significa, indirettamente, che non è possibile usufruire del cumulo giuridico delle sanzioni (ex art. 12 D.Lgs. n. 472/97) che solitamente viene applicato dall’Amministrazione finanziaria quando notifica la violazione al contribuente.

Quello che voglio dire è di prestare sempre la massima attenzione. Infatti, in alcuni casi il ravvedimento potrebbe rivelarsi meno conveniente rispetto alla definizione agevolata delle sanzioni o all’istituto dell’acquiescenza (ex art. 16 e 17 del D.Lgs. n. 472/97). In questi casi, la riduzione delle sanzioni è ad 1/3 della sanzione irrogata (e non del minimo), con possibilità di cumulo giuridico. Tuttavia, non vi è alcuna garanzia che l’Amministrazione finanziaria applichi sempre la sanzione minima prevista per la violazione commessa.

Quali gli effetti premiali

Questa procedura permette di rimuovere la violazione commessa dal contribuente. La rimozione della violazione consente di non poter essere applicate eventuali sanzioni accessorie oppure il fatto di poter successivamente considerare come “precedente” la violazione sanata.

Potere di accertamento dell’Amministrazione finanziaria

Il ravvedimento operoso determina la postergazione dei termini di decadenza previsti per l’accertamento della violazione commessa (per approfondire “Termini di accertamento delle imposte sui redditi“). Infatti, in caso di presentazione di dichiarazione integrativa i termini di decadenza dell’accertamento delle imposte sui redditi e dell’IVA sono computati prendendo a riferimento la dichiarazione integrativa, limitatamente agli elementi oggetto di rettifica.

Deve essere tenuto in considerazione, inoltre, che gli effetti del ravvedimento operoso si possono riscontrare anche per quanto riguarda l’ambito penale. Infatti, per quanto riguarda le violazioni dichiarative non connotate da condotte fraudolente, l’invio della dichiarazione integrativa entro il termine di presentazione di quella relativa all’anno successivo e prima di un accertamento fiscale versamento le imposte ravvedute, costituisce una causa di non punibilità del reato ex art. 4 del D.Lgs. n. 74/2000. Invece, in caso di dichiarazione omessa, la trasmissione della dichiarazione con pagamento integrale delle imposte entro il termine di presentazione della dichiarazione di quella per l’anno successivo e prima dell’inizio di un’accertamento è causa di non punibilità del reato di cui all’art. 5 del D.Lgs. n. 74/00. In questo caso la non punibilità del reato è connessa alla trasmissione della dichiarazione.

Sempre per quanto riguarda gli effetti penali deve essere evidenziato che i delitti di omesso versamento di IVA, di ritenute fiscali, e di indebita compensazione di crediti non spettanti non sono punibili se l’integrale pagamento degli importi, ivi compresi interessi e sanzioni avviene prima della dichiarazione di apertura del dibattimento di primo grado (art. 13, co. 1 D.Lgs. n. 74/2000). Per gli altri reati il ravvedimento operoso, se il pagamento avviene entro la dichiarazione di apertura del dibattimento di primo grado, ha l’effetto di circostanza attenuante e la pena può essere diminuita della metà. L’attenuante è il presupposto per la richiesta del “patteggiamento“.

Il versamento dell’imposta e sanzioni

Per poter considerare perfezionato, e quindi valido il ravvedimento operoso, il contribuente deve effettuare i versamenti utilizzando:

- Il modello F24, per le imposte sui redditi, le relative imposte sostitutive, l’Iva, l’Irap e le ritenute;

- Il modello F24 Elide (F24 con elementi identificativi), per l’imposta di registro sulle locazioni e gli affitti di beni immobili;

- Oppure, il modello F23, per gli altri tributi indiretti (es. imposta di registro per la registrazione del contratto di comodato, ecc).

Per individuare i codici tributo per il versamento delle imposte ti consiglio di consultare il sito web dell’Agenzia delle Entrate. Al link sottostante è possibile individuare trovare i codici tributo specifici per ogni imposta.

Prima di valutare se effettuare o meno il ravvedimento operoso è necessario ricordare che non è consentito il pagamento rateale delle somme dovute. L’imposta, le sanzioni e gli interessi devono essere integralmente versati in unica soluzione. Tuttavia, è possibile effettuare questa procedura soltanto per una parte del tributo dovuto e non versato. Puoi ravvedere una parte del tributo, lasciando la parte ancora dovuta, ad un successivo ravvedimento. Inoltre, attraverso il questa procedura è possibile effettuare la compensazione con eventuali crediti d’imposta vantati per i tributi per i quali è ammessa (IRPEF, IVA, IRES, IRAP, etc).

Gli interessi legali maturano giorno per giorno e si applicano all’importo dovuto a titolo di imposta, escluse le sanzioni. La formula matematica per il calcolo degli interessi è la seguente:

(tributo dovuto * tasso legale annuo * n. giorni) / 365

Gli atti che precludono il ravvedimento

Le cause ostative all’applicazione del ravvedimento operoso le troviamo nell’art. 13, co. 1 del D.Lgs. n. 472/97 il quale dispone che:

“la sanzione è ridotta, sempreché la violazione non sia già stata contestata e comunque non siano iniziati accessi, ispezioni, verifiche o altre attività amministrative di accertamento delle quali l’autore abbia avuto formale conoscenza”

La Legge n. 190/14 ha previsto che per i tributi gestiti dall’Agenzia delle Entrate la preclusione non opera “salva la notifica degli atti di liquidazione e di accertamento, comprese le comunicazioni recanti le somme dovute ai sensi gli articoli 36-bis e 36-ter del DPR n. 600/73, e 54-bis del DPR n. 633/72“. Con l’introduzione del co. 1-quater, è stato previsto che “il pagamento e la regolarizzazione di cui al presente articolo non precludono l’inizio o la prosecuzione di accessi, ispezioni, verifiche o altre attività amministrative di controllo e accertamento“.

Pertanto, per i tributi gestiti dall’Agenzia delle Entrate (imposte sui redditi e addizionali, IRAP, IVA, ritenute fiscali, imposte d’atto, canone RAI) l’inizio di un controllo fiscale non osta al ravvedimento operoso, né ad opera del contribuente né del coobbligato. Questo è inibito nel momento in cui viene notificato un avviso di accertamento o di liquidazione (provvedimento tipico delle imposte indirette diverse dall’IVA), o una comunicazione bonaria scaturente da liquidazione automatica/controllo formale della dichiarazione).

Riassumendo, quindi, le regolarizzazioni di imposte e contributi da parte del contribuente può avvenire senza limiti di tempo, anche se:

- La violazione sia già stata constatata e notificata al contribuente;

- Siano iniziate le attività di accesso, ispezione e verifiche da parte dell’Agenzia o della Guardia di Finanza;

- Siano iniziate altre attività di accertamento (notifica di inviti a comparire, richiesta di esibizione di documenti, invio di questionari) formalmente comunicate al contribuente.

Il ravvedimento operoso è, invece, inibito al contribuente dalla notifica di:

- Avvisi di liquidazione o

- Avvisi di accertamento,

- Comunicazioni di irregolarità (c.d. “avvisi bonari“), di cui all’articolo 36-bis del DPR n. 600/73 e all’articolo 54-bis del DPR n. 633/72 e

- Comunicazioni di controllo formale delle dichiarazioni, di cui all’articolo 36-ter del DPR n. 600/73.

L’utilizzo della procedura non preclude, in ogni caso, l’inizio o la prosecuzione degli accessi, ispezioni e verifiche e le altre attività di controllo e accertamento. In pratica, questo significa che un contribuente che ha ricevuto un Processo Verbale di Constatazione (“PVC”) a seguito di un’attività di ispezione e verifica da parte dell’Agenzia delle Entrate potrà ancora usufruire del ravvedimento operoso per sanare la propria posizione. Tuttavia, se è vero che la consegna del “PVC” non osta alla procedura, essa causa il decremento della riduzione della sanzione a 1/5 del minimo ex lett. b-quater) dell’art. 13 del D.Lgs. n. 472/97, a prescindere dall’elemento temporale.

Omessa presentazione della dichiarazione dei redditi

È possibile usufruire del ravvedimento operoso anche in caso di omessa presentazione della dichiarazione. La procedura in caso di omessa dichiarazione è applicabile a condizione che la dichiarazione dei redditi venga presentata nel termine dei 90 giorni dalla scadenza. Questo è quanto prevede l’articolo 13, comma 1, lettera c) del D.Lgs. n. 472/97. In questo caso è prevista l’applicazione di una sanzione pari ad 1/10 del minimo.

Per approfondire:

- Dichiarazione dei redditi: sanzione per omessa o ritardata presentazione.

- Dichiarazione integrativa: mini sanzioni con ravvedimento.

L’imposta di registro

L’istituto del ravvedimento operoso è applicabile anche per l’imposta di registro. Si tratta, essenzialmente, di poter ravvedere i versamenti dell’imposta dovuti sui contratti di locazione immobiliare e di comodato.

Per approfondire: Ravvedimento imposta di registro su contratti di locazione.

Monitoraggio fiscale, IVIE, IVAFE e quadro RW

L’istituto del ravvedimento operoso è applicabile anche per quanto riguarda il quadro RW. In particolare, la procedura riguarda omessi versamenti di IVIE ed IVAFE. Oppure, si tratta di ravvedere le omissioni legate al monitoraggio fiscale di attività patrimoniali e finanziarie estere.

Per approfondire:

- Mancata compilazione del quadro RW.

- Ravvedimento operoso per redditi e capitali esteri: guida completa.

Elenchi intrastat

Segnaliamo anche l’ipotesi di utilizzo del ravvedimento operoso per le violazioni riguardanti gli elenchi Intrastat: Intrastat: sanzioni.

L’esterometro

Per l’omissione o l’errata trasmissione dei dati delle operazioni transfrontaliere si applica la sanzione amministrativa di € 2,00 per ciascuna fattura. La sanzione è applicata, comunque, entro il limite massimo di € 1.000,00 per ciascun trimestre. La sanzione è ridotta alla metà, entro il limite massimo di € 500, se la trasmissione è effettuata entro i quindici giorni successivi alla scadenza stabilita dalla norma. Ovvero se, nel medesimo termine, è effettuata la trasmissione corretta dei dati. Non si applica l’istituto del cumulo giuridico (previsto dall’articolo 12 del D.Lgs. n. 472/97). In pratica, è necessario sommare le singole sanzioni applicabili.

Sulla sanzione è possibile applicare il ravvedimento operoso, il quale si applica nel modo seguente:

- Sulla sanzione “ridotta” se la regolarizzazione della comunicazione avviene nei 15 giorni dalla scadenza;

- Sulla sanzione “piena” se la regolarizzazione avviene successivamente ai 15 giorni dalla scadenza.

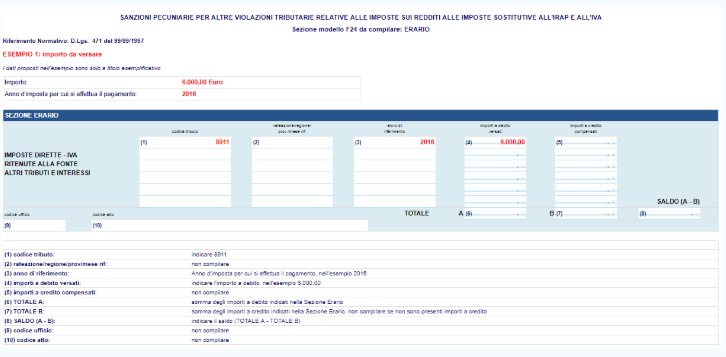

Compilazione del modello F24

Il ravvedimento operoso si perfeziona versando l’imposta dovuta, oltre sanzioni ridotte ed interessi. Il versamento, come anticipato, deve essere effettuato con modello F24. Se si tratta di tributi erariali ravveduti si deve individuare il corretto codice tributo da utilizzare per il versamento di sanzioni ed interessi. Se, invece, il versamento riguarda tributi locali, come l’IMU, nel modello F24 deve essere barrata la casella “Rav”. Nel modello poi devono essere indicati l’anno relativo all’imposta, ovvero il periodo in cui andava originariamente andava versata.

I codici tributo da inserire nel modello F24 sono consultabili sul sito web dell’Agenzia delle Entrare. Questi vanno inseriti negli spazi loro assegnati.

Il ravvedimento operoso frazionato

Il ravvedimento operoso frazionato è stato introdotto grazie al D.L. n. 34/2019 (conv. L. 58/2019), che ha introdotto l’articolo 13 bis del D.Lgs. n. 472/97.

1. “L’articolo 13 si interpreta nel senso che è consentito al contribuente di avvalersi dell’istituto del ravvedimento anche in caso di versamento frazionato, purché nei tempi prescritti dalle lettere a), a-bis), b), b-bis), b-ter), b-quater) e c) del comma 1 del medesimo articolo 13.

Nel caso in cui l’imposta dovuta sia versata in ritardo e il ravvedimento, con il versamento della sanzione e degli interessi, intervenga successivamente, la sanzione applicabile corrisponde a quella riferita all’integrale tardivo versamento; gli interessi sono dovuti per l’intero periodo del ritardo; la riduzione prevista in caso di ravvedimento è riferita al momento del perfezionamento dello stesso.

Nel caso di versamento tardivo dell’imposta frazionata in scadenze differenti, al contribuente è consentito operare autonomamente il ravvedimento per i singoli versamenti, con le riduzioni di cui al precedente periodo, ovvero per il versamento complessivo, applicando in tal caso alla sanzione la riduzione individuata in base alla data in cui la stessa è regolarizzata. Attraverso il ravvedimento operoso frazionato è possibile procedere al pagamento delle somme non ancora versate, gestendole però in modo rateizzato, cioè poco alla volta. Questo significa che è presente la possibilità di poter frazionare l’importo totale, suddividendolo nel tempo. Non si può parlare di “rate” in quanto la legge è molto fiscale nel sottolineare che tale termine si può usare solo quando esiste effettiva rateizzazione. Circostanza questa, applicabile solo in casi particolari previsti dalla normativa giuridica.

Tale tipo di procedura però può essere applicata solo nei casi in cui la violazione non sia già stata riscontrata, o non abbia già scaturito ispezioni o verifiche né accertamenti da parte delle autorità competenti. Si deve sottolineare che tale forma di pagamento già veniva usufruita da diversi contribuenti, anche se di fatto non era mai stata ufficializzata grazie alla legge. Oggi invece, l’articolo 13 bis è dedicato esclusivamente al ravvedimento operoso parziale e frazionato.

Esempio pratico di applicazione

Proviamo a fare un esempio pratico. Ipotizziamo che un contribuente non abbia versato una somma pari a 1.000 di IRPEF e decida di ravvedersi. Può operare nel modo seguente:

- Applicare, entro il termine dei trenta giorni, alla somma di 500 euro una sanzione ridotta a un decimo del minimo nei casi di mancato pagamento;

- Applicare, entro novanta giorni dalla scadenza, alla somma di 300 euro una sanzione ridotta a un nono del minimo;

- Infine, applicare a 200 euro, entro il termine per la presentazione della dichiarazione relativa all’anno nel corso del quale è stata commessa la violazione. Ovvero, quando non è prevista dichiarazione periodica, entro un anno dall’omissione o dall’errore, una sanzione ridotta a un ottavo del minimo.

Consulenza fiscale online

Se hai letto questo articolo e ti stai rendendo conto che necessiti dell’analisi della tua situazione personale, ti invito a contattarci attraverso il form di cui al link seguente. Riceverai il preventivo per una consulenza personalizzata in grado di risolvere i tuoi dubbi sull’argomento. Soltanto in questo modo, infatti, potrai essere sicuro di evitare di commettere errori, che in futuro possono esserti contestati e quindi sanzionati.