I fornitori extra-UE che nominano un rappresentante fiscale nell’Unione Europea trasformano importazioni complesse in acquisti intracomunitari semplificati. L’Agenzia delle Entrate ha introdotto nuove regole su garanzie e controlli. Scopri come gestire correttamente la fatturazione, il TD19 e gli adempimenti IVA per evitare sanzioni.

I fornitori extra-UE che operano stabilmente nel mercato europeo affrontano una scelta strategica: gestire ogni singola importazione con bolletta doganale oppure trasformare queste operazioni in cessioni intracomunitarie attraverso un rappresentante fiscale. La seconda opzione semplifica drasticamente gli adempimenti per i clienti UE che acquistano i beni.

Paghi l’importazione con bolletta doganale per ogni singola operazione? Il tuo fornitore cinese o americano potrebbe nominare un rappresentante fiscale in Italia o in altro Stato membro. Trasforma così l’acquisto extra-UE in un semplice acquisto intracomunitario. Elimini le complessità doganali. Gestisci l’IVA con il reverse charge. Riduci tempi e costi amministrativi.

Il fornitore estero immette i beni nel territorio UE senza pagare immediatamente l’IVA. L’imposta viene assolta nello Stato membro di destinazione finale. Il cliente europeo acquista come se comprasse da un fornitore comunitario. Nessuna bolletta doganale da gestire. Solo una fattura intracomunitaria da integrare.

Indice degli argomenti

- Che cos’è il rappresentante fiscale UE per operatori extra-UE?

- Novità 2025: garanzia obbligatoria per soggetti extra-UE nel VIES

- Come funziona l’immissione in libera pratica di beni extra-UE

- Acquisti da operatori esteri identificati: la corretta fatturazione

- Beni stoccati in Italia dal rappresentante fiscale

- Vendite a catena con rappresentante fiscale UE

- Esempi di compravendita internazionale con rappresentante fiscale

- Aspetti operativi e adempimenti per il rappresentante fiscale

- Depositi IVA: ottimizzazione per operatori esteri

- Consulenza fiscale online IVA

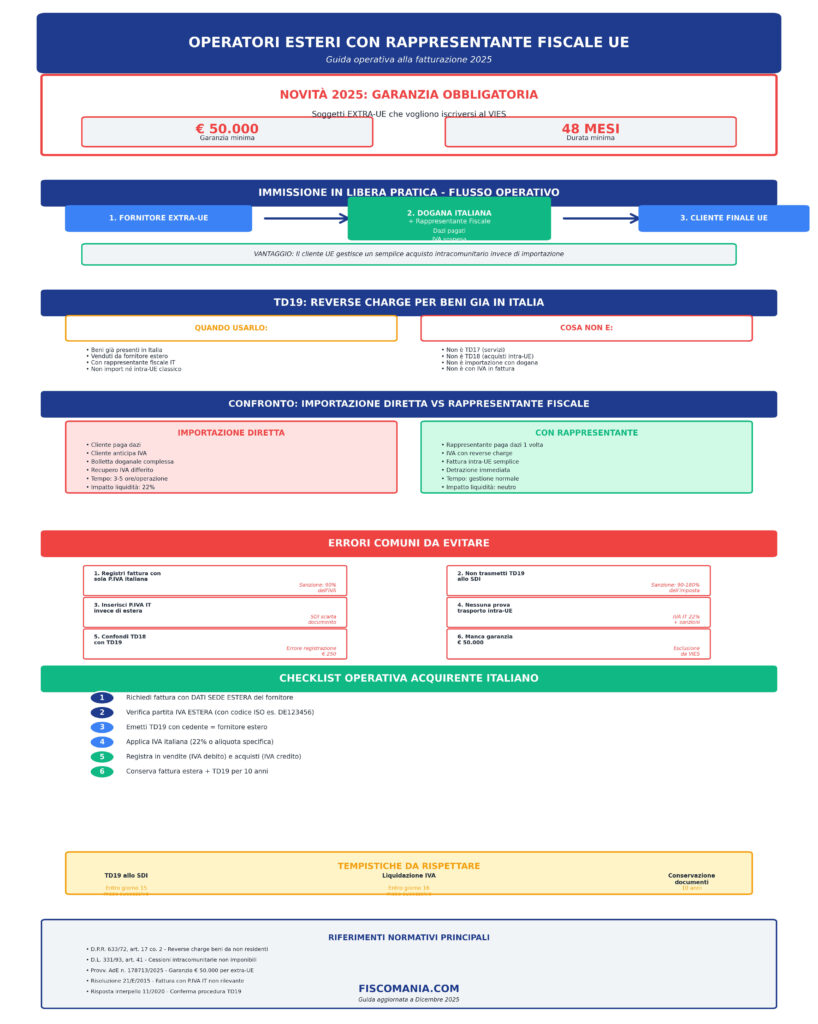

- Infografica riepilogativa

- Riferimenti normativi

Che cos’è il rappresentante fiscale UE per operatori extra-UE?

Il rappresentante fiscale è un soggetto passivo IVA residente nell’Unione Europea che assume tutti gli obblighi fiscali di un’impresa extra-comunitaria priva di stabile organizzazione nel territorio UE. Opera come “alter ego” del fornitore estero per le operazioni rilevanti in quel Paese.

L’operatore extra-UE acquisisce una partita IVA comunitaria attraverso il rappresentante. Può così effettuare cessioni intracomunitarie verso gli Stati membri. Evita l’importazione diretta con bolletta doganale per ogni singola vendita. Il meccanismo più utilizzato è l’immissione in libera pratica prevista dall’art. 143 della Direttiva 2006/112/CE: i beni entrano nell’UE senza pagamento immediato dell’IVA, che viene sospesa fino alla destinazione finale.

L’alternativa al rappresentante fiscale è l’identificazione diretta, possibile solo per soggetti UE o Paesi con accordi di reciprocità. Il rappresentante fiscale resta invece aperto a qualsiasi operatore extra-UE, indipendentemente dal Paese di origine.

Novità 2025: garanzia obbligatoria per soggetti extra-UE nel VIES

Dal 14 aprile 2025, l’Agenzia delle Entrate ha rivoluzionato i requisiti per i soggetti extra-UE che vogliono iscriversi al VIES (sistema di scambio informazioni IVA) tramite rappresentante fiscale. Il Provvedimento n. 178713/2025 e il D.M. 4 dicembre 2024 hanno introdotto regole stringenti per contrastare le frodi carosello.

I soggetti non residenti nell’UE o nello SEE (Spazio Economico Europeo) devono prestare una garanzia minima di € 50.000 sotto forma di:

- Cauzione in titoli di Stato o garantiti dallo Stato;

- Fideiussione bancaria;

- Polizza fideiussoria.

La garanzia deve durare almeno 48 mesi dalla consegna alla Direzione Provinciale competente. Dopo questo periodo non serve rinnovarla. Chi rappresentava già soggetti extra-UE al 14 aprile 2025 ha avuto tempo fino al 13 giugno 2025 per adeguarsi.

L’unica esenzione riguarda i rappresentanti fiscali che assistono un solo soggetto estero. In quel caso basta presentare una dichiarazione attestante il possesso dei requisiti soggettivi, senza versare garanzie. Se non presenti la garanzia nei termini, l’Agenzia avvia la procedura di esclusione dal VIES del soggetto rappresentato con ulteriori 60 giorni per regolarizzare.

Come funziona l’immissione in libera pratica di beni extra-UE

Un fornitore cinese di componenti elettronici nomina un rappresentante fiscale in Italia. Spedisce un container di merci che arriva al porto di Genova. All’ingresso nel territorio UE:

- Il rappresentante fiscale presenta la dichiarazione doganale;

- L’Ufficio doganale liquida i dazi che vengono pagati;

- L’IVA viene sospesa ex art. 67, co. 1, lett. a) del DPR n. 633/72;

- I beni proseguono verso la Francia, destinazione finale.

Il rappresentante fiscale italiano emette fattura non imponibile ex art. 41, co. 2, lett. c) del D.L. n. 331/93 al cliente francese. Indica l’operazione come cessione intracomunitaria nel modello Intrastat vendite. Il cliente francese integra la fattura con l’IVA francese tramite reverse charge. Assolve l’imposta nel proprio Paese applicando l’aliquota locale.

Rispetto all’importazione diretta in Francia, il vantaggio è duplice. Il fornitore cinese gestisce un’unica posizione fiscale in Italia invece di aprirne una in ogni Stato di vendita. Il cliente francese riceve una fattura intracomunitaria già familiare, senza documenti doganali extra da processare.

L’immissione in libera pratica richiede la prova del trasporto dei beni verso un altro Stato membro. Conserva:

- CMR o documenti di trasporto internazionale;

- Fattura emessa dal rappresentante fiscale;

- Modello Intrastat vendite;

- Eventuale conferma di ricezione del destinatario.

Senza questa documentazione, l’Agenzia può disconoscere il regime non imponibile e pretendere l’IVA italiana sulla prima introduzione dei beni.

Dal punto di vista fiscale, il fornitore rimane un soggetto extra-UE, a meno che non si configuri la presenza di una stabile organizzazione nello Stato membro in cui è nominato il rappresentante fiscale. Tale eventualità implica una valutazione più approfondita sulla presenza di strutture o attività continuative nel territorio UE, che però esula dagli scopi del presente articolo.

Acquisti da operatori esteri identificati: la corretta fatturazione

La situazione più comune per le imprese italiane è l’acquisto da un fornitore estero con rappresentante fiscale in Italia. Pensi di dover applicare l’IVA italiana perché il fornitore ha partita IVA IT? Sbagliato. La Risoluzione n. 21/E/2015 e la Risposta a interpello n. 11/E/20 chiariscono un principio fondamentale: la fattura emessa con sola partita IVA italiana non è rilevante ai fini IVA.

Il fornitore estero (anche se identificato tramite rappresentante fiscale) rimane un soggetto non residente. L’art. 17, co. 2 del DPR n. 633/72 impone al cessionario italiano di assolvere l’IVA tramite reverse charge. Funziona così:

Procedura corretta per l’acquirente italiano

Ricevi una fattura da Amazon Services Europe Sàrl (Lussemburgo) con partita IVA italiana. Il bene è già nel magazzino italiano di Amazon. Non si tratta di importazione né di acquisto intracomunitario classico. È una cessione di beni già presenti sul territorio nazionale effettuata da soggetto non residente.

Devi:

- Ignorare eventuali fatture con solo partita IVA italiana;

- Richiedere al fornitore estero la fattura con i dati della sede estera;

- Integrare la fattura (se UE) o emettere autofattura (se extra-UE);

- Trasmettere il documento tipo TD19 al Sistema di Interscambio.

Il TD19 è il codice documento specifico per integrazione/autofattura per acquisto di beni ex art. 17, co. 2 DPR 633/72. Si usa quando il cedente non residente emette fattura per beni già presenti in Italia. Non sono importazioni (che richiederebbero bolletta doganale) né acquisti intracomunitari (che usano TD18).

Come compilare il TD19 correttamente

Nel file XML da inviare allo SDI:

Campo Cedente/Prestatore:

- Inserisci i dati del fornitore estero (sede effettiva)

- Partita IVA estera preceduta dal codice ISO (es. LU per Lussemburgo)

- Se extra-UE senza partita IVA: indica solo codice ISO e denominazione

Campo Cessionario/Committente:

- I tuoi dati come acquirente italiano

- La tua partita IVA nazionale

Imponibile e IVA:

- Riporta l’imponibile dalla fattura estera

- Calcola l’IVA italiana da applicare (22% per beni generici, aliquote specifiche per altri)

Campo Soggetto Emittente:

- Indica “CC” (Cessionario/Committente)

- Conferma che il documento è emesso da te per conto del fornitore

Data documento:

- Data di ricezione della fattura estera

- Comunque una data ricadente nel mese di ricezione

Il TD19 va nel registro IVA vendite (per l’IVA a debito) e nel registro IVA acquisti (per la detrazione). Liquidi l’imposta nella stessa liquidazione periodica con effetto neutro: IVA a debito = IVA a credito.

Per approfondire: Trasferimento di beni a se stessi | Plafond IVA | Deposito IVA |

Beni stoccati in Italia dal rappresentante fiscale

Molti operatori extra-UE non si limitano all’immissione in libera pratica con destinazione immediata ad altro Stato. Nominano il rappresentante fiscale in Italia per detenere beni in magazzino sul territorio nazionale. Vendono poi a clienti italiani o europei direttamente da questo stock.

Questo modello crea due operazioni IVA distinte:

Prima operazione: introduzione beni in Italia

Il fornitore extra-UE introduce i beni nel magazzino del rappresentante fiscale italiano. Si tratta di importazione definitiva con:

- Pagamento dazi doganali

- Assolvimento IVA all’importazione (salvo utilizzo del plafond da esportatore abituale o deposito IVA)

Il rappresentante fiscale registra l’importazione e versa l’IVA dovuta (o la sospende se usa deposito IVA ex art. 50-bis D.L. n. 331/93).

Seconda operazione: cessione da magazzino italiano

Il fornitore extra-UE vende i beni presenti in Italia a un cliente italiano. Non emette fattura con sola partita IVA italiana del rappresentante. Deve emettere fattura indicando:

- I dati del fornitore estero (denominazione, indirizzo sede estera)

- La partita IVA estera se UE

- I dati del rappresentante fiscale italiano nell’apposita sezione

- Nessuna IVA applicata

Il cliente italiano riceve questa fattura e applica reverse charge tramite TD19. La stessa procedura vista nel paragrafo precedente.

| Aspetto | Importazione diretta | Con rappresentante fiscale |

| Dazi Doganali | Il cliente (acquirente) li paga direttamente in Dogana. | Il Rappresentante Fiscale li paga una sola volta, per conto del cliente. |

| IVA all’importazione | Il cliente (acquirente) la anticipa al momento dello sdoganamento. | L’IVA è sospesa o assolta dal Rappresentante Fiscale al momento dell’importazione. |

| Fatturazione al cliente | Il cliente riceve una Bolletta Doganale più la Fattura Extra-UE del fornitore. | Il cliente riceve una Fattura che simula un acquisto nazionale (rilasciata dal Rappresentante Fiscale). |

| Gestione IVA cliente | Complessa: Il recupero dell’IVA versata è differito e avviene in un momento successivo. | Semplice (Reverse Charge Immediato): Il meccanismo del Reverse Charge permette l’immediata compensazione Iva a debito e Iva a credito. |

| Documentazione richiesta | Bolletta Doganale, Fattura di acquisto Extra-UE e varie dichiarazioni/modelli. | Sola Fattura emessa dal Rappresentante Fiscale, registrata come acquisto interno. |

| Riferimento normativo | Art. 67 D.P.R. 633/72 | Art. 17 D.P.R. 633/72 (applicazione indiretta) |

La vera differenza per il cliente italiano? Gestisci un unico documento (fattura estera) invece di coordinare bolletta doganale, fattura commerciale e dichiarazioni di importazione. Tempo risparmiato: almeno 3-5 ore per ogni operazione.

Vendite a catena con rappresentante fiscale UE

Le vendite a catena sono operazioni dove due o più cessioni successive coinvolgono un unico trasporto di beni tra Stati membri. Immagina: fornitore tedesco cede a intermediario extra-UE con rappresentante fiscale italiano, che a sua volta cede a cliente italiano. I beni viaggiano direttamente dalla Germania all’Italia.

L’art. 36-bis della Direttiva 2018/1910/UE stabilisce che lo spostamento fisico viene imputato a una sola cessione. Quale? Quella effettuata all’operatore intermedio (nel nostro caso il rappresentante fiscale). Ma c’è un’eccezione: se l’intermediario comunica al cedente il suo numero identificativo IVA dello Stato di partenza dei beni, il trasporto viene imputato alla cessione fatta dall’intermedi ario.

Esempio pratico: triangolazione con extra-UE

- Cedente: fornitore tedesco

- Intermediario: società USA con rappresentante fiscale in Italia

- Acquirente finale: impresa italiana

- Trasporto: Germania → Italia (diretto)

Scenario A: L’intermediario USA comunica al fornitore tedesco la partita IVA del rappresentante fiscale italiano (IT…). Il fornitore tedesco emette fattura non imponibile art. 41 D.L. n. 331/93 come cessione intracomunitaria. Il rappresentante fiscale in Italia registra acquisto intracomunitario (TD18). Poi emette fattura non imponibile al cliente italiano come cessione intracomunitaria. Il cliente italiano integra la fattura ricevuta.

Scenario B: L’intermediario USA non comunica partita IVA tedesca (perché non ce l’ha). Il fornitore tedesco emette fattura con IVA tedesca. Il rappresentante fiscale in Italia non può registrare acquisto intracomunitario. L’operatore USA dovrebbe avere rappresentante fiscale anche in Germania per poter effettuare cessione intracomunitaria verso l’Italia.

La gestione delle vendite a catena richiede coordinamento preventivo tra le parti. Ogni soggetto deve conoscere le identificazioni IVA degli altri. Il rappresentante fiscale deve gestire due operazioni (acquisto + vendita) con documentazione completa del trasporto.

Leggi anche: Triangolazioni IVA |

Esempi di compravendita internazionale con rappresentante fiscale

Esempio 1: fornitore extra-UE nomina un rappresentante fiscale in Italia

Un’azienda statunitense che produce componenti elettronici desidera vendere i suoi prodotti a un cliente situato in Francia. Invece di importare direttamente i beni in Francia e dover assolvere l’IVA immediatamente, l’azienda statunitense decide di nominare un rappresentante fiscale in Italia.

- I componenti elettronici vengono spediti in Italia e vengono introdotti nel territorio dell’UE tramite immissione in libera pratica.

- Grazie al rappresentante fiscale italiano, i beni possono essere trasferiti in Francia senza dover pagare immediatamente l’IVA durante l’immissione in libera pratica.

- L’IVA verrà invece assolta in Francia, al momento dell’arrivo dei beni dal cliente francese.

Esempio 2: fornitore cinese utilizza un rappresentante fiscale per distribuire in Europa

Un fornitore cinese di apparecchiature mediche vuole entrare nel mercato europeo. Decide di nominare un rappresentante fiscale in Germania per facilitare la distribuzione dei suoi prodotti in diversi Stati membri dell’UE.

- L’azienda cinese invia le apparecchiature mediche in Germania, dove vengono immesse in libera pratica senza il pagamento immediato dell’IVA.

- Successivamente, i beni vengono spediti in vari Stati membri, come Belgio, Paesi Bassi e Spagna, dove l’IVA viene assolta dai rispettivi clienti locali al momento dell’acquisto.

- Grazie alla nomina del rappresentante fiscale, il fornitore cinese evita la complessità di dover gestire più operazioni doganali e di IVA in ogni singolo Paese di destinazione, semplificando così la gestione logistica.

Esempio 3: stoccaggio di beni in un magazzino italiano

Un fornitore extra-UE di abbigliamento sportivo nomina un rappresentante fiscale in Italia con l’intento di stoccare una parte del suo inventario in un magazzino italiano. Questo permette di soddisfare rapidamente la domanda dei clienti europei.

- I beni vengono introdotti nel territorio italiano attraverso l’immissione in libera pratica, con l’IVA sospesa.

- Il rappresentante fiscale si occupa di tutte le formalità doganali e l’IVA viene assolta solo quando i beni vengono venduti a clienti italiani o europei.

- Se un cliente in Italia acquista una partita di abbigliamento, il fornitore extra-UE emette una fattura tramite il rappresentante fiscale italiano e l’IVA viene assoluta secondo la normativa italiana.

Esempio 4: vendita a catena con rappresentante fiscale

Un fornitore giapponese di componenti automobilistici nomina un rappresentante fiscale in Polonia per gestire la distribuzione dei beni verso altri Stati membri dell’UE.

- L’azienda giapponese spedisce i componenti in Polonia, dove vengono immessi in libera pratica tramite il rappresentante fiscale.

- Il rappresentante fiscale in Polonia acquista poi i componenti da un fornitore tedesco e li cede a un cliente in Italia, rendendo l’intera operazione una cessione intracomunitaria a catena.

- Grazie al meccanismo di vendita a catena, l’operazione viene semplificata e l’IVA viene assolta solo in Italia dal cliente finale, riducendo la complessità amministrativa per tutte le parti coinvolte.

Aspetti operativi e adempimenti per il rappresentante fiscale

Il rappresentante fiscale assume tutti gli obblighi IVA del soggetto rappresentato. Risponde solidalmente per le violazioni commesse. L’art. 17, co. 3 del DPR n. 633/72 stabilisce la responsabilità solidale per debiti e sanzioni.

Gli adempimenti principali includono:

Registrazioni contabili:

- Registro IVA vendite per cessioni effettuate dal rappresentato

- Registro IVA acquisti per acquisti da fornitori italiani o UE

- Registri separati per ogni soggetto rappresentato se gestisci più mandati

Liquidazioni e versamenti:

- Liquidazione IVA mensile o trimestrale secondo regime del rappresentato

- Versamento F24 entro il giorno 16 del mese successivo

- Comunicazioni liquidazioni periodiche trimestrali telematiche

Dichiarazioni:

- Modelli Intrastat mensili se superi soglie (per cessioni: € 50.000 trimestre, per acquisti: € 200.000 trimestre)

- Dichiarazione IVA annuale entro il 30 aprile dell’anno successivo

- Dichiarazione 4/2025 trimestrale per operazioni Black List (se coinvolto)

Fatturazione elettronica: Il rappresentante fiscale di soggetto non residente non è obbligato alla fatturazione elettronica tramite SDI per le operazioni del rappresentato. L’art. 1, co. 3 del D.Lgs. 127/2015 limita l’obbligo ai soggetti residenti o stabiliti nel territorio. La Risposta a interpello n. 104/2019 conferma che il rappresentante può emettere fatture cartacee per il soggetto estero.

Tuttavia, nella pratica, molti rappresentanti fiscali utilizzano comunque la fatturazione elettronica per semplificare la gestione e permettere ai clienti italiani di ricevere documenti già in formato digitale.

Depositi IVA: ottimizzazione per operatori esteri

Il deposito IVA ex art. 50-bis del D.L. 331/93 è uno strumento che può ulteriormente ottimizzare la gestione per operatori esteri. Permette di sospendere l’IVA all’importazione e di assolverla solo al momento dell’effettiva cessione finale.

Un fornitore extra-UE con rappresentante fiscale in Italia può:

- Importare i beni introducendoli in deposito IVA

- Sospendere il pagamento dell’IVA all’importazione

- Stoccare i beni nel deposito senza limiti temporali

- Estrarre i beni solo quando effettua la cessione finale

All’estrazione, il rappresentante fiscale:

- Emette fattura se la cessione è a soggetto passivo stabilito in Italia

- Assolve l’IVA sospesa mediante versamento se la cessione è esente o non imponibile

- Gestisce la cessione intracomunitaria se i beni proseguono verso altro Stato membro

Il vantaggio è evidente: l’operatore estero non anticipa IVA su beni che potrebbero rimanere in stock per mesi. Paga l’imposta solo quando monetizza effettivamente la vendita. Per stock di valore rilevante, il risparmio finanziario è significativo: 22% dell’import trattenuto fino alla vendita effettiva.

La Circolare n. 12/E/2015 ha chiarito che nelle operazioni interne a deposito IVA, se il cedente è soggetto non residente, gli adempimenti sono sempre a carico del cessionario italiano tramite reverse charge. Anche se il cedente ha rappresentante fiscale depositario.

Consulenza fiscale online IVA

Quanto indicato in questo articolo sicuramente è soltanto una piccola parte delle casistiche che si possono presentare nella pratica quando ci si trova di fronte ad operazioni con fornitori non residenti. In questi casi l’identificazione di un rappresentante fiscale in uno Stato (oppure in due Stati, nei casi delle vendite a catena) è sicuramente un’opzione da prendere in considerazione, sia come vantaggio per il cliente soggetto passivo Iva UE, oppure anche per il fornitore stesso, soprattutto nelle vendite a catena di beni.

Tutto questo, naturalmente, tenendo in considerazione le eventuali implicazioni collegate, eventualmente, anche all’identificazione di una stabile organizzazione in UE del fornitore. Aspetto, questo, che potrebbe comportare delle conseguenze importanti ai fini reddituali e che devono essere opportunamente tenute in considerazione.

Se hai letto questo articolo e ti stai rendendo conto che necessiti dell’analisi della tua situazione personale, ti invito a contattarci attraverso il form di cui al link seguente. Riceverai il preventivo per una consulenza personalizzata in grado di risolvere i tuoi dubbi sull’argomento. Soltanto in questo modo, infatti, potrai essere sicuro di evitare di commettere errori, che in futuro possono esserti contestati e quindi sanzionati.

Infografica riepilogativa

Riferimenti normativi

- D.P.R. 26 ottobre 1972, n. 633

- D.L. 30 agosto 1993, n. 331, conv. L. 29 ottobre 1993, n. 427 (artt. 38, 41, 46, 50-bis)

- D.Lgs. 5 agosto 2015, n. 127 (art. 1, co. 3)

- Direttiva 2006/112/CE del Consiglio del 28 novembre 2006 (art. 143)

- Direttiva (UE) 2018/1910 del Consiglio del 4 dicembre 2018 (art. 36-bis)

- D.M. 4 dicembre 2024

- Risoluzione Agenzia Entrate n. 21/E del 20 febbraio 2015

- Risoluzione Agenzia Entrate n. 89/E del 25 agosto 2010

- Risposta a interpello n. 11 del 24 gennaio 2020

- Risposta a interpello n. 104 del 2019

- Risposta a interpello n. 575 del 25 novembre 2022

- Circolare n. 12/E del 2015

- Circolare n. 14/E del 2010

- Circolare n. 36/E del 2010

- Provvedimento AdE n. 178713 del 14 aprile 2025

- Provvedimento AdE n. 186368 del 17 aprile 2025