In caso di tardiva emissione della fattura elettronica si applica la sanzione prevista dall’art. 6 del D.Lgs. n 471/97: sanzione amministrativa pecuniaria del 70% dell’imponibile non correttamente documentato. L’importo è fisso da 250 a 2.000 euro quando la violazione non ha inciso sulla corretta liquidazione del tributo.

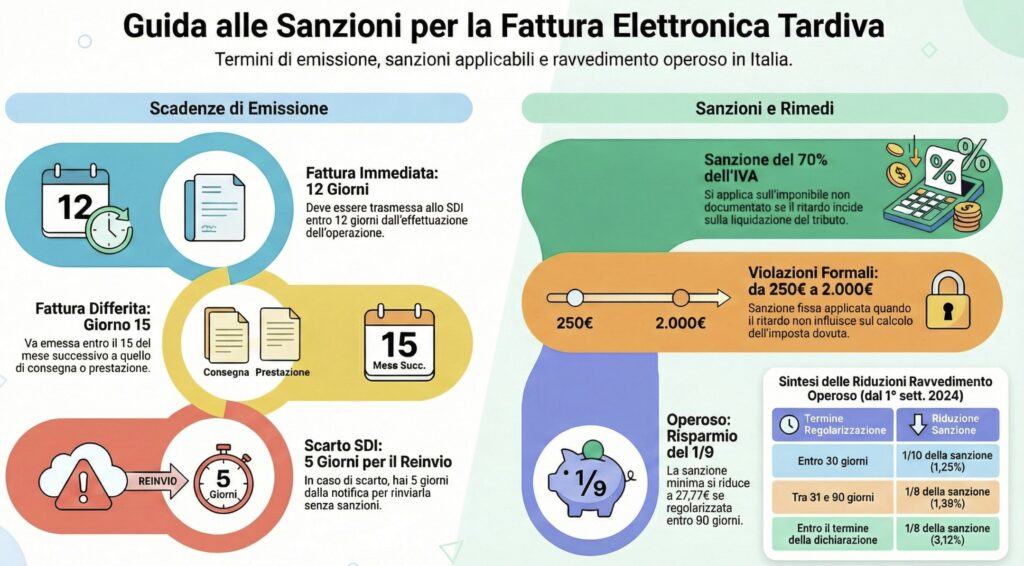

Ordinariamente, la fattura elettronica deve essere emessa entro 12 giorni dal momento in cui l’operazione si considera effettuata. Oppure, per le fatture differite il termine di emissione è il giorno 15 del mese successivo a quello in cui l’operazione si è conclusa. In caso di ritardata, quindi tardiva, emissione della fattura elettronica il legislatore ha previsto un preciso sistema sanzionatorio. Tali sanzioni possono, comunque, essere ridotte con l’utilizzo del ravvedimento operoso in caso di regolarizzazione spontanea.

Indice degli argomenti

- Termini di emissione della fattura elettronica

- Sanzioni tardivo invio fattura elettronica

- Ravvedimento operoso per sanare la ritardata fatturazione

- Valutazioni di convenienza tra ravvedimento operoso o cumulo giuridico nelle sanzioni per la fattura elettronica

- Errori fatturazione elettronica: cosa fare in caso di scarto?

- Codice tributo sanzione invio tardivo fattura elettronica

- Consulenza online errori fattura elettronica

- Domande frequenti

- Riferimenti normativi

Termini di emissione della fattura elettronica

Il termine di emissione della fattura elettronica dipende dal tipo di fattura che andiamo ad emettere. Possiamo emettere:

- Fattura elettronica immediata.

- Fattura elettronica differita.

Con riguardo alle fatture elettroniche emesse ai sensi dell’art. 1 co. 3 del D.Lgs. n. 127/15, la fattura si intende emessa solo se è stata trasmessa al Sistema di Interscambio (SdI) e non è stata scartata da quest’ultimo.

Emissione della fattura elettronica immediata

La fattura elettronica immediata accompagna il bene o che certifica il compenso percepito per un servizio reso. La fattura immediata deve essere emessa entro 12 giorni dal momento di effettuazione dell’operazione, stabilito ai sensi dell’art. 6 del DPR n. 633/72. In particolare, per le cessioni di beni al momento della spedizione / consegna dei beni, per le prestazioni di servizi al momento del pagamento.

Emissione della fattura elettronica differita

La fattura differita, può essere emessa per cessioni di beni e prestazioni di servizi, in alternativa alla fattura immediata. Essenzialmente la fattura differita si discosta dalla tradizionale fattura dalla data di emissione rispetto alla consegna dei beni o dal termine dell’erogazione di un servizio e dal loro pagamento. Questa tipologia di fattura costituisce una importante semplificazione per le imprese, perché permette di riepilogare in un unico documento fiscale i pagamenti eseguiti nel mese solare da un dato cliente.

La fattura differita dev’essere emessa e registrata entro il 15esimo giorno del mese successivo a quello in cui i beni vengono spediti / consegnati o le prestazioni vengono realmente effettuate. Sarà comunque necessario indicare il mese di riferimento per la prestazione, infatti legalmente l’operazione rientrerà nella liquidazione periodica del mese di riferimento e l’Iva andrà versata entro il 16 del mese successivo.

Esempio: se il pagamento della prestazione di un dato servizio è avvenuto a maggio, anche se la fattura viene emessa in modalità differita il 15 giugno, l’operazione rientra nella liquidazione periodica di maggio e l’Iva andrà versata entro il 16 giugno.

Proprio per l’esistenza di quest’ultimo obbligo, che rende complicata la successiva gestione fiscale, è ormai pratica consolidata quella fatturare entro il mese (tipicamente nell’ultimo giorno lavorativo) e non posticipare nei 15 giorni successivi.

Per approfondire: Termini di emissione della fattura elettronica.

Sanzioni tardivo invio fattura elettronica

Le sanzioni per il ritardato invio della fattura elettronica sono disciplinate dall’articolo 6 del D.Lgs. n. 471/97 (nella versione attualmente in vigore), che regola le violazioni in materia di IVA, e da ulteriori chiarimenti forniti dall’Agenzia delle Entrate attraverso circolari e interpelli.

La sanzione è pari al 70% dell’imposta relativa all’imponibile non correttamente documentato. La sanzione è dovuta nella misura da 250 a 2.000 euro, se la violazione non ha inciso sulla corretta liquidazione del tributo.

La sanzione prevista è, quindi, diversa a seconda che la violazione abbia inciso o meno sulla corretta liquidazione dell’IVA:

- Del 70% dell’imposta relativa all’imponibile non correttamente documentato (con un minimo di 500 euro);

- Da 250 a 2.000 euro, qualora la violazione non abbia inciso sulla corretta liquidazione del tributo.

Trovano comunque applicazione, alternativa fra loro, gli istituti del “cumulo giuridico” di cui all’art. 12 del D.Lgs. n. 472/97 e del “ravvedimento operoso” di cui all’art. 13 del D.Lgs. n. 472/97 (principio di diritto 11.11.2019 n. 23).

Violazione che non ha inciso sulla liquidazione del tributo

L’Agenzia delle Entrate (con la risposta a interpello 24 settembre 2019 n. 389 e il principio di diritto 11 novembre 2019 n. 23) ha chiarito che la tardiva emissione della fattura che non ha inciso sulla corretta liquidazione del tributo rappresenta una violazione formale. Si tratta di una violazione, per la quale si rende applicabile la sanzione in misura fissa (da 250 a 2.000 euro). Questo, considerato che tale inadempimento ben potrebbe rientrare nelle “inosservanze di formalità e di adempimenti suscettibili di ostacolare l’attività di controllo, anche solo in via potenziale”.

Non può ricorrere, invece, l’esimente prevista per le violazioni c.d. “meramente formali”, di cui agli artt. 10 comma 3 della L. n 212/2000 (“Statuto del contribuente”) e 6 comma 5-bis del D.Lgs. n. 472/97. Tale ultima disposizione prevede, infatti, la non punibilità delle “violazioni che non arrecano pregiudizio all’esercizio delle azioni di controllo e non incidono sulla determinazione della base imponibile, dell’imposta e sul versamento del tributo”.

Tabella riassuntiva: sanzioni per la tardiva emissione della fattura elettronica

| Tipologia di violazione | Norma di riferimento | Sanzioni amministrative |

|---|---|---|

| Violazione registrazione o fatturazione senza conseguenze sul calcolo dell’IVA | Art. 6 co.1 D.Lgs. n. 471/97 | Da 250 euro a 2.000 euro |

| Fatturazione elettronica o registrazione omessa, tardiva o errata | Art. 6 co. 1 D.Lgs. n. 471/97 | Del 70% dell’imposta |

| Violazione fatturazione elettronica e/o registrazione importi esenti, non imponibili, non soggetti ad IVA o reverse charge | Art. 6 co. 2 D.Lgs. n. 471/97 | Dal 5% al 10% dei corrispettivi, con un minimo di 500 euro; se non ci sono conseguenze sul calcolo IVA o delle imposte sui redditi le sanzioni sono compresa da un minimo di 250 ad un massimo di 2.000 euro |

| Violazioni solo formali | Art. 6 co. 5-bis D.Lgs. n. 472/97 | Niente sanzioni |

Ravvedimento operoso per sanare la ritardata fatturazione

Le sanzioni da pagare in caso di omessa, errata o tardiva fatturazione elettronica possono essere ridotte tramite l’istituto del ravvedimento operoso. L’articolo 13 del decreto legislativo numero 472/97 prevede le seguenti riduzioni delle sanzioni:

| Lettera | Termine dalla violazione | Sanzione base | Riduzione | Percentuale ridotta |

|---|---|---|---|---|

| a) | Entro 14 giorni | 12,5% | Riduzione della sanzione del 12,5% a 1/15 per giorno di ritardo e ulteriore riduzione al decimo | 0,08% – 1,17% |

| a) | Da 15 a 30 giorni | 12,5% | 1/10 | 1,25% |

| a-bis) | Da 31 a 90 giorni | 12,5% | 1/9 | 1,39% |

| b) | Dal 91° giorno all’anno termine di presentazione della dichiarazione relativa all’anno in cui è stata commessa la violazione | 25% | 1/8 | 3,12% |

| b-bis) | Oltre il termine di presentazione della dichiarazione relativa all’anno in cui è stata commessa la violazione | 25% | 1/7 | 3,57% |

La tabella prende a riferimento le violazioni commesse dal primo settembre 2024.

Quindi, la sanzione in caso di ritardata emissione della fattura elettronica emessa entro la liquidazione periodica Iva, è pari a 27,77 euro, in caso di regolarizzazione nei 90 giorni (1/9 di 250).

Valutazioni di convenienza tra ravvedimento operoso o cumulo giuridico nelle sanzioni per la fattura elettronica

La regolarizzazione della ritardata emissione della fattura elettronica può essere effettuata, direttamente dal contribuente con il ravvedimento operoso o tramite il cumulo giuridico dall’Agenzia delle Entrate.

Avendo già visto sopra l’applicazione del ravvedimento, vediamo adesso il cumulo giuridico per poi fare qualche valutazione di convenienza. L’art. 12 del D.Lgs. n. 472/97 prevede che in caso di violazioni reiterate dello stesso tipo l’Agenzia delle Entrate possa applicare la sanzione minima edittale (pari in questo caso a 250 euro), aumentata dal 25% al 200% (per la continuazione). In pratica, questo significa che deve essere tenuto in considerazione un aumento che va da 62,50 ad 500 euro.

L’importo ottenuto ha un range tra le 312,50 euro (+25%) ed un massimo di 750 euro (+ 200%). Spetta all’Amministrazione finanziaria scegliere l’entità della sanzione, presumibilmente prendendo in considerazione la numerosità delle violazioni commesse (ritardi nell’emissione della fattura).

Inoltre, deve essere evidenziato che in caso di notifica dell’atto di irrogazione sanzioni, l’importo della sanzione può essere ulteriormente ridotto avvalendosi della definizione delle sanzioni ad 1/3 dell’importo irrogato (ex art. 16, co. 3 del D.Lgs. n. 472/97).

Pertanto, considerata l’applicazione del cumulo giuridico nella maggior parte dei casi dove le violazioni sono reiterate e numerose questo strumento risulta essere maggiormente conveniente rispetto all’applicazione del ravvedimento operoso.

Caso pratico: ravvedimento vs cumulo giuridico

Ipotizziamo un contribuente che ha inviato in ritardo 10 fatture elettroniche relative allo stesso mese. La violazione non ha inciso sulla liquidazione dell’IVA (violazione formale), per cui la sanzione base per ogni fattura è di 250 euro.

Ecco il confronto calcolatrice alla mano:

STRADA A: Ravvedimento operoso (pagamento spontaneo). Il contribuente decide di sanare subito le 10 violazioni entro 90 giorni (sanzione ridotta a 1/9).

- Calcolo per una fattura: 250 euro / 9 = 27,77 euro.

- Totale da versare: 27,77 euro x 10 fatture = 277,70 euro.

STRADA B: Cumulo giuridico (con ravvedimento). Il contribuente applica l’istituto della continuazione (art. 12 D.Lgs. n. 472/97) raggruppando le violazioni.

- Sanzione base (violazione più grave): € 250,00

- Aumento per la continuazione (minimo di legge +25%): + € 62,50

- Sanzione unica lorda: € 312,50

- Ravvedimento (1/9): € 312,50 / 9 = € 34,72 da versare.

Risultato: Utilizzando il cumulo giuridico nel ravvedimento si versa € 34,72 anziché € 277,77, con un risparmio netto dell’87%.

Per effettuare questo calcolo è necessario che le violazioni riguardino lo stesso tributo e lo stesso periodo d’imposta. Il codice tributo da utilizzare nel modello F24 rimane l’8911.

Errori fatturazione elettronica: cosa fare in caso di scarto?

Una fattispecie correlata a quella di tardiva emissione della fattura elettronica è quella in cui il file telematico viene scartato dal sistema di interscambio. In questo caso, abbiamo detto, che la fattura risulta non inviata, quindi passibile del regime sanzionatorio sopra indicato. Tuttavia, se ci si accorge in tempo della fattispecie è possibile rimediare risparmiando le sanzioni. Infatti, la fattura elettronica scartata può essere re-inviata entro i 5 giorni dalla data di notifica dello scarto. Sul punto vedasi il provvedimento 30 aprile 2018 dell’Agenzia delle Entrate. La notifica dello scarto contiene sempre la tipologia di errori commessi nella fatturazione elettronica.

Andiamo ad analizzare, di seguito, una tabella contenente i principali codici di errore che si possono leggere nelle ricevute/notifiche di scarto dello Sdi:

| Codice errori fattura elettronica | Causa dello scarto |

|---|---|

| Codice errore 00001 | nome file non valido ovvero il nome del file da inviare al Sdi deve essere formato da IT, identificativo fiscale soggetto emittente, simbolo ( _ ), progressivo alfanumerico da 5 caratteri, formato xml |

| Codice errore 00002 | nome file duplicato ovvero il nome file è stato già usato in un precedente invio telematico |

| Codice errore 00003 | le dimensioni del file superano quelle massime consentite ovvero 5Mb |

| Codice errore 00102 | file non integro ovvero il file xml risulta danneggiato/manomesso |

| Codice errore 00403 | file con data successiva a quella di ricezione ovvero il caso in cui il file xml contiene erroneamente una data successiva a quella di invio telematico |

| Codice errore 00417 | file con identificativo fiscale IVA e codice fiscale non valorizzati ovvero il caso in cui il file xml non contiene partita iva e/o codice fiscale del soggetto emittente |

Codice tributo sanzione invio tardivo fattura elettronica

Nel caso in cui ci si accorga di omissioni, errori o ritardi nella fatturazione elettronica occorre ravvedersi mediante il pagamento delle sanzioni di cui abbiamo parlato sinora. Il pagamento deve essere eseguito tramite modello F24, compilando la sezione erario ed utilizzando il codice tributo 8911. L’anno da indicare nel modello è quello in cui è avvenuta la violazione.

Consulenza online errori fattura elettronica

Il calcolo delle sanzioni applicando il nuovo cumulo giuridico nel ravvedimento operoso non è semplice: un errore nel conteggio o nel codice tributo può comportare ulteriori controlli da parte dell’Agenzia delle Entrate. Se hai commesso violazioni reiterate nell’invio della fattura elettronica e vuoi essere sicuro di versare il minimo importo dovuto sfruttando le riduzioni di legge, non affidarti al fai-da-te.

Prenota ora la tua consulenza fiscale online personalizzata. I nostri esperti analizzeranno la tua situazione specifica e prepareranno per te il calcolo preciso per sanare le irregolarità in modo corretto e vantaggioso.

Domande frequenti

I 12 giorni per l’emissione della fattura elettronica si contano a partire dal giorno della vendita di prodotto o prestazione di servizio a cui fa riferimento il documento.

Per le fatture elettroniche la data di emissione è la data di trasmissione mentre la data da indicare nel documento è la data di effettuazione dell’operazione.

Quando il soggetto emittente di una fattura elettronica inoltrata al SdI riceve una notifica di scarto significa che la fattura (o il lotto di fatture elettroniche) non è stata regolarmente processata, in quanto si sono rilevati uno o più errori.

Riferimenti normativi

- Art. 6, D.Lgs. 18 dicembre 1997, n. 471: Disciplina delle violazioni relative agli obblighi di documentazione, registrazione ed individuazione delle operazioni soggette a IVA.

- Art. 6, D.P.R. 26 ottobre 1972, n. 633: Momento di effettuazione dell’operazione e scadenze per l’emissione.

- Artt. 12 e 13, D.Lgs. 18 dicembre 1997, n. 472: Disposizioni generali in materia di sanzioni amministrative, Cumulo Giuridico e Ravvedimento Operoso.

- D.Lgs. 14 giugno 2024, n. 87: Riforma del sistema sanzionatorio tributario (nuove regole su sanzioni ridotte e cumulo giuridico).

- Art. 1, D.Lgs. 5 agosto 2015, n. 127: Trasmissione telematica delle operazioni (Fattura Elettronica).

- Art. 10, L. 27 luglio 2000, n. 212: Statuto dei diritti del contribuente (violazioni meramente formali).

- Provvedimento del 30 aprile 2018: Regole tecniche per l’emissione e la ricezione delle fatture elettroniche e gestione delle notifiche di scarto.

- Principio di diritto n. 23 dell’11 novembre 2019: Chiarimenti sulla tardiva emissione della fattura e violazioni formali.

- Risposta a interpello n. 389 del 24 settembre 2019: Sanzionabilità della tardiva emissione che non incide sulla liquidazione.