Chi di voi non ha mai pensato di aprire una società offshore in un paradiso fiscale, per sfuggire ad ogni tipo di adempimento e di tassazione?!

Credo che ogni imprenditore, almeno una volta nella vita abbia fantasticato qualcosa del genere. Negli ultimi anni le società offshore, da sempre sconosciute ai più, sono balzate alla ribalta. Questo in virtù del maggiore scambio di informazioni tra i vari Paesi, al fine di combattere l’evasione fiscale. Nel corso del tempo, infatti, si sono susseguiti alcuni scandali che hanno riguardato società di servizi, costituite appositamente per la creazione di società offshore al solo fine di evadere la tassazione.

Tutto questo, inevitabilmente, ha aumentato il “fascino” verso questo tipo di strutture e con esso anche il numero di imprenditori che, più o meno consapevolmente, hanno operato senza essere stati adeguatamente informati prima di fare “il passo più lungo della gamba“.

Costituire una società offshore non è semplice, anche perché il rischio di finire in ipotesi di elusione o evasione fiscale è forte. In questo articolo andiamo ad approfondire gli aspetti che riguardano la costituzione di una società offshore. In particolare, andremo ad analizzare i motivi che possono spingere alla costituzione di una società di questo tipo.

Indice degli argomenti

- Che cos’è una società offshore?

- Quali motivi portano alla costituzione di una società offshore?

- Quali settori per una aprire una società offshore?

- Come si apre una società offshore?

- I regimi fiscali territoriali

- Come funziona concretamente una società offshore?

- Il contrasto all’evasione fiscale internazionale

- Società offshore: valutazioni

- Conclusioni e consulenza fiscalità internazionale

Che cos’è una società offshore?

Si definisce società offshore un ente che ha stabilito la propria sede legale in un Paese diverso da quello nel quale sviluppa i suoi affari principali. Si tratta di società costituite, solitamente, per motivazioni che divergono da valide ragioni economiche per spostarsi verso motivazioni legali (protezione) o fiscali (bassa o nulla tassazione).

| Esempio di società offshore |

|---|

| Si pensi al caso di una società costituita negli Stati Uniti d’America, ma che opera principalmente fuori da questo territorio. Altro esempio classico di società offshore è dato dalle società holding, ovvero società che detengono esclusivamente partecipazioni in società non residenti. Inoltre, molto spesso nelle società offshore i soci e gli amministratori della società vivono al di fuori del paese in cui è costituita la società, conferendo all’entità uno status non residenziale. |

Altra caratteristica che contraddistingue le società offshore è che il Paese estero nel quale viene costituita è considerato un “paradiso fiscale“. Ma che cosa si intende per paradiso fiscale?

Cosa sono e come si definiscono i “paradisi fiscali”?

| “I paradisi fiscali non sono altro che realtà soleggiate per persone ombrose“ |

Questa è la definizione che viene data in Australia i Paradisi fiscali. Capire cosa è un paradiso fiscale è facilmente intuibile. Si tratta di Paesi spesso sotto la sovranità di uno Stato più grande dove le tasse sono molto basse o inesistenti. E con regimi fiscali molto poco trasparenti, che incoraggiano l’evasione fiscale. Questi paesi si caratterizzano per minori obblighi di segnalazione, registri pubblici che non sono aperti al pubblico e, in generale, maggiori possibilità di sfruttare regimi fiscali di favore.

In Italia per paradiso fiscale si deve intendere un qualsiasi Paese nel quale la tassazione media è inferiore di almeno il 50% rispetto a quella del Paese di origine. Nei paradisi fiscali le restrizioni e le leggi che regolamentano le attività economiche sono molto flessibili e sono in grado di essere applicate senza particolari sforzi. Tuttavia, l’aspetto principale che spinge le imprese ad aprire società offshore in paradisi fiscali è l’elevata riservatezza sulle attività finanziarie che questi Paesi offrono a chi decide di spostare nel loro territorio una società. In pratica, le autorità amministrative locali non consentono il totale scambio di informazioni con le autorità degli altri Paesi.

L’obiettivo dichiarato è quello di proteggere gli interessi degli imprenditori che costituiscono società offshore nei loro Paesi. Naturalmente, però, i Paesi a fiscalità più elevata cercano di combattere questi fenomeni andando a sottoporre ad accertamento fiscale gli imprenditori che decidono di operare con società all’estero senza valide ragioni economiche.

Esempi di paradisi fiscali

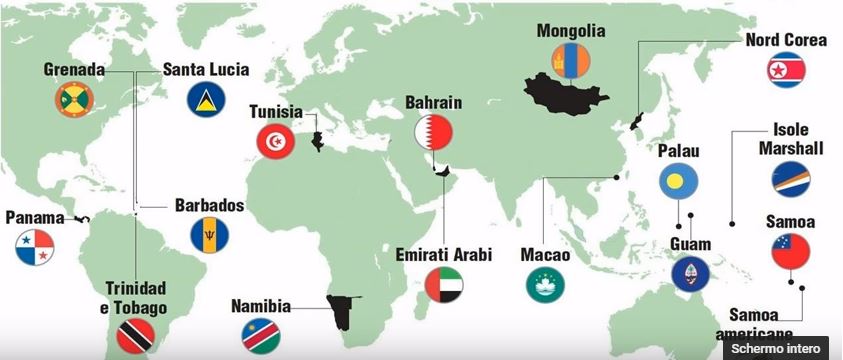

Per farti capire alcuni esempi di paradisi fiscali sono ancora oggi: Panama, Hong Kong, Singapore, le Isole Vergini Britanniche, le Seychelles, le isole Cayman o Barbados. L’elenco continua con gli Emirati Arabi, il Bahrain e così via.

L’obiettivo di questi Paesi è quello di offrire servizi alle imprese e una regolamentazione assai leggera. Queste facilitazioni avvengono al fine di attrarre capitale estero nella propria economia (che altrimenti, probabilmente, non riuscirebbe a sopravvivere). Molto spesso non è detto che un soggetto residente in questi Paesi goda degli stessi vantaggi fiscali di un soggetto non residente. Non è un caso che i paradisi in questione siano isole o territori poco estesi. Il basso numero di abitanti consente loro di ridurre al minimo il carico fiscale. Condizione che permettere loro di trasformarli in una destinazione privilegiata per gli investimenti esteri. Si tratta di Paesi con, evidentemente, qualcosa in meno rispetto agli altri. Non chiedono imposte perché non hanno imprese pubbliche, e non c’è una valuta propria, ma soprattutto non c’è stato sociale.

Tabella di confronto: vantaggi e svantaggi di una società offshore

| Vantaggi | Svantaggi |

|---|---|

| Riduzione del carico fiscale: le imposte sui redditi possono essere inferiori rispetto al paese di residenza dei soci. | Reputazione negativa: le società offshore sono spesso associate all’evasione fiscale e al riciclaggio di denaro. |

| Protezione del patrimonio: le leggi del paese di residenza potrebbero non essere applicabili ai beni posseduti dalla società offshore. | Complessità: la gestione di una società offshore può essere complessa e costosa. |

| Maggiore privacy: i nomi dei soci potrebbero non essere pubblici. | Maggiori controlli: le società offshore sono soggette a maggiori controlli da parte delle autorità fiscali. |

Quali motivi portano alla costituzione di una società offshore?

Riservatezza: molte aziende non sono interessate a fornire molte informazioni sulla propria organizzazione per vari motivi. Tuttavia, nella maggior parte dei paesi sviluppati, vi sono normative che richiedono alle società di divulgare molte informazioni sui loro proprietari di attività, che sono messe a disposizione del governo e di chiunque sia interessato. Pertanto, in alcuni casi la motivazione è da ricercare nella ricerca di paesi con regole permissive in merito alla divulgazione delle informazioni.

Protezione del patrimonio: quando i beni di grandi società o individui con un patrimonio netto elevato sono intestati a una società offshore, diventa difficile per le persone nei loro paesi di origine o persino per il suo governo rivendicare tali beni in caso di insolvenza del credito, fallimento, azioni legali personali, ecc. Pertanto, le società offshore fungono da barriera alla protezione dei tuoi beni.

Riduzione al minimo delle tasse : Uno dei motivi più importanti per cui vengono fondate società offshore. I paradisi fiscali in tutto il mondo hanno il maggior numero di società incorporate. Molte attività internazionali vengono indirizzate attraverso questi paesi a tassazione zero o bassa per pagare meno tasse nei paesi a tassazione elevata. Il massimo del profitto è trattenuto nelle società offshore registrate nei paradisi fiscali.

Oltre a questi, ci sono vari altri motivi per cui le persone creano società offshore come requisiti legali, migliori leggi commerciali, facilità di business, accesso a opportunità di investimento non disponibili nei paesi di origine ecc. Diversi paesi hanno regole diverse per tipi specifici di attività.

Quali settori per una aprire una società offshore?

Come hai visto la società offshore consente di avere agevolazioni fiscali (che variano da Paese a Paese), legate all’esenzione (totale o parziale), da imposizione fiscale. Si tratta dell’esenzione da tassazione dei proventi derivanti da attività commerciali effettuate al di fuori del Paese, ove la società è stabilita. Per questo motivo le società offshore vengono utilizzate per svolgere attività economiche che non richiedono una specifica posizione geografica. Classico caso è quello delle attività online (servizi internet, telecomunicazioni, servizi finanziari, e-commerce, etc).

I grandi portali web hanno stabilito la loro sede, prendendo a riferimento esclusivamente, dove erano i migliori vantaggi in termini di servizi e tassazione offerta. Pensa anche ai settori legati alla gestione dei beni immateriali (gestione dei marchi di aziende famose, nel campo della moda ad esempio). Oppure ancora, può trattarsi di attività legale alla gestione di attività finanziarie o patrimoniali. Tuttavia, l’utilizzo di Società offshore ha trovato da sempre la sua massima applicazione per la creazione di holding societarie, o di società “cassaforte” legate alla tutela patrimoniale di beni appartenenti all’imprenditore.

Per approfondire: “Ikea un case study di international tax planning“.

Come si apre una società offshore?

Per aprire una società offshore servono al massimo 48 ore. Niente uffici né dipendenti. Talvolta non è neppure indispensabile il titolare. È sufficiente utilizzare un prestanome.

Sconsiglio di affidarsi a chi promette la realizzazione di questo tipo di società, con questo tipo di presupposti. I rischi di incorrere in problematiche di natura fiscale sono molto elevati, e pertanto, è opportuno valutare preventivamente con esperti questo tipo di soluzioni (prima che sia troppo tardi).

Aprire una società offshore non deve essere una scelta freddolosa, ma piuttosto deve essere frutto di una attenta e precisa attività di pianificazione fiscale. Si deve partire dall’analisi del business da avviare per passare all’identificazione del Paese dove aprire la società, ma soprattutto devono essere individuate le valide ragioni economiche in grado di giustificare l’apertura di una società offshore. Senza questa attività propedeutica il rischio di incorrere in pesanti accertamenti fiscali è oggi quasi assicurato.

I regimi fiscali territoriali

Il vantaggio legato alla minore tassazione fiscale che alcuni Paesi possono offrire è legato al c.d. “regime fiscale territoriale“. Questo regime fiscale, a differenza di quelli utilizzati nei principali Paesi, è basato unicamente sui redditi percepiti all’interno dei confini nazionali. Questo significa che le persone fisiche e le società, siano esse residenti e non, sono tassate soltanto sui redditi e gli utili che derivano da attività svolte nel Paese. Tutti gli utili realizzati all’estero sono esenti da tassazione.

Se pensi ad una società che assolve la funzione di holding con sede in un Paese ove vige questo tipo di regolamentazione fiscale (Costa Rica, Hong Kong o Singapore ad esempio), puoi capire come vi sia un indubbio vantaggio fiscale. Se a tutto questo accompagni il fatto che, nella maggior parte di queste giurisdizioni, le società non sono tenuta a presentare relazioni annuali o bilanci, allora avrai capito che i vantaggi aumentano.

Per approfondire: “Come sfruttare al meglio la teoria delle bandiere?“.

Come funziona concretamente una società offshore?

Il meccanismo di funzionamento di una società offshore è legato, principalmente dalla separazione tra proprietà e detenzione dei beni che si vogliono sfruttare economicamente o tutelare. L’obiettivo principale di chi decide di aprire una società offshore è quello di andare ad evitare la tassazione dei redditi nel proprio Paese. Ottenendo in questo modo una tassazione agevolata in altri Paesi.

Per sfruttare i vantaggi di una società offshore non è sempre necessario trasferire le ricchezze direttamente nel paradiso fiscale, ma è sufficiente che in quel Paese abbia sede la struttura legale della società: poi i beni gestiti possono essere posti in qualsiasi luogo del globo terrestre. È proprio su questo aspetto che trova applicazione il meccanismo di funzionamento di queste società. Attraverso sistemi legali e complessi sistemi burocratici, possono registrare il grosso dei propri guadagni o delle proprie transazioni economiche come aventi luogo sotto la giurisdizione dei paradisi fiscali, e pagare o non pagare, a seconda dei casi qui le tasse.

Esempio di funzionamento di una società offshore

Vediamo un semplice esempio di funzionamento di una società offshore

Poniamo il caso di una multinazionale che si occupa di abbigliamento. Poniamo che questa società commissioni i propri capi di abbigliamento in un Paese ove il costo del lavoro è notoriamente basso, e che rivenda questi beni in Europa. Ebbene, qual è il Paese ove la multinazionale è tenuta al pagamento delle imposte dovute sui suoi profitti?

Vedremo tra poco che la risposta è: “ovunque decida la società”. Vediamo come è possibile tutto questo:

La multinazionale costituisce tre società diverse sue controllate:

- “Alfa” – società extraeuropea che produce i vestiti a basso costo;

- “Beta”- che ha sede in un paradiso fiscale;

- “Gamma” – società europea che rivende ai consumatori finali i vestiti.

A questo l’operazione ha inizio.

“Alfa” produce i vestiti sostenendo un costo di 1.000 e li rivende alla società “Beta” per 1.000 che a sua volta li vende alla società “Gamma” che li acquista per 4.000, e li rivende ai clienti finali per 4.000. L’operazione tipica è questa, ovvero, una triangolazione, i beni da “Alfa” passano direttamente a “Gamma”, ma con un passaggio giuridico nel mezzo.

Triangolazioni extracomunitarie

Si crea una c.d. “triangolazione extracomunutaria”, che da un punto di vista reddituale porta le seguenti conseguenze:

- Per la società “Alfa” costo di produzione e ricavo di vendita sono uguali (1.000) quindi, non si crea alcun profitto, e senza esso non vi sarà alcuna imposizione fiscale;

- Allo stesso modo la società “Gamma”, rivenditore al dettaglio dei vestiti, ha sostenuto un costo di acquisto di 3.000 e un valore di vendita di 3.000. Anche in questo caso non si crea alcun profitto, quindi nessuna tassazione.

- Il nodo fondamentale dell’operazione, come avrete capito, è “Beta”, che ha registrato tutto il profitto dell’operazione: ha acquistato per 1.000 da “Alfa” e ha rivenduto per “3.000” a “Gamma”, registrando un profitto di 2.000, che è l’unico profitto di tutta l’operazione. Se ricordate “Beta” è la società residente nel Paradiso fiscale.

In pratica, i beni non si avvicinano neppure al paradiso fiscale. Tuttavia, con questa operazione tutto il guadano di un’operazione estera viene trasferito in un Paese a fiscalità privilegiata.

Il contrasto all’evasione fiscale internazionale

Se dall’esempio proposto stai pensando di aprire una società offshore, devi prima tenere ben presente che quello sopra illustrato non è altro che un esempio scolastico di evasione fiscale. Nella realtà le cose sono più complicate di così, sia a livello burocratico che reddituale. Se cerchi di mettere in atto, oggi, un operazione come quella descritta, le autorità di controllo dei vari Paesi impiegherebbero pochissimo tempo a capire l’operazione sottostante e la bloccherebbero ancora prima di partire.

I difensori dei paradisi fiscali sostengono che questi facilitino il flusso di capitale nel mondo, consentendo a chi ha grandi disponibilità economiche di evitare restrizioni e prelievi fiscali onerosi. Al di là delle questioni strettamente legali, è opinione diffusa che le società offshore di questo tipo siano eticamente discutibili e non rispettino principi basilari dell’economia, primo tra tutti quello della libera concorrenza. Ancora oggi vi sono nel mondo tantissime società offshore. Tuttavia le autorità fiscali dei vari Paesi negli ultimi anni hanno aumentato i meccanismi di controllo e di contrasto per evitare possibili frodi o meccanismi di evasione fiscale.

L’introduzione del Tax Information Exchange Agreement (TIEA), del Common Reporting Standard (CRS) e della versione americana del CRS, il FATCA, hanno cambiato drasticamente l’industria delle incorporazioni offshore. Queste disposizioni hanno reso molto più difficile la creazione di una struttura offshore.

Se vivi in un paese firmatario del CRS, probabilmente scoprirai di essere effettivamente legato alle autorità fiscali in relazione ai tuoi investimenti detenuti all’estero. Ebbene, in questo caso l’unica possibilità a tua disposizione è quella di effettuare un vero e proprio trasferimento di residenza fiscale all’estero.

| Il CRS ha reso molto difficile ridurre il carico fiscale senza spostare la residenza. Si può dire che un paradiso fiscale offshore in questo caso sia un paese che non tassa il reddito mondiale, non partecipa a nessuno scambio di accordi di scambio di informazioni fiscali e non è firmatario del CRS. |

Paradisi fiscali e normativa Italiana

Pensa alla normativa adottata in Italia per contrastare questo tipo di fenomeni:

- Da un punto di vista Iva pensate a tutta la normativa sui “prezzi di trasferimento” (transfer pricing). Normativa volta ad evitare cessioni di beni o servizi ad altre società del gruppo ad un valore maggiore o minore rispetto al valore normale di mercato di quei beni e/o servizi. Con l’obiettivo di imputare il reddito in Paesi diversi da quelli di residenza.

- Per quanto riguarda i redditi, invece, per le società di capitali, precise indicazioni sono fornite dalla disciplina sulle CFC “Controlled foreign companies“. Normativa contenuta nell’articolo 167 del DPR n. 917/86. Tale disciplina è volta regolare la tassazione legata alle società controllate estere.

Presupposto per la applicazione della normativa relativa alle CFC è il possesso di redditi conseguiti in uno degli Stati o territori con regime fiscale privilegiato da imprese, società o enti controllati, direttamente o indirettamente, da persone fisiche, anche non titolari di reddito di impresa in Italia, o dai soggetti di cui agli articoli 5 (società semplici, in nome collettivo, in accomandita semplice) e 87, comma 1, lettere a), b) e c) (soggetti passivi Ires) del TUIR, residenti nel territorio dello Stato.

| Se vivi in un paese firmatario del CRS, i tuoi dati fiscali vengono condivisi automaticamente. Se vivi in un paese che ha leggi CFC, sei obbligato a pagare le tasse su tutte le partecipazioni estere. |

Monitoraggio fiscale delle attività estere

Per quanto riguarda, infine, le persone fisiche, il Fisco pretende dai soggetti che risiedono fiscalmente in Italia, che possiedono partecipazioni in società estere, l’indicazione delle stesse nel quadro RW del modello Redditi PF. Questo ai fini della disciplina sul monitoraggio fiscale delle attività detenute all’estero. Considerando, infine, i numerosi accordi raggiunti con un numero sempre maggiore di Stati per consentire lo scambio di informazioni, le possibilità di sfruttare i paradisi fiscali si sta progressivamente riducendo nel tempo. Ultimo caso è quello della Svizzera, che nei prossimi anni, lascerà definitivamente il segreto bancario, rendendo disponibili a tutti gli Stati i dati dei propri correntisti.

Le disposizioni che regolano lo scambio automatico di informazioni

L’OCSE e il G20 hanno adottato varie misure contro il le problematiche BEPS (“Base Erosion Profit Shipping“) a causa della perdita di entrate che i paesi sviluppati stanno affrontando a causa dei paradisi fiscali. Molti paesi sviluppati individualmente hanno anche emanato regole diverse per prevenire l’evasione fiscale e il riciclaggio di denaro dal loro paese. Sono stati creati forum internazionali per la condivisione di informazioni a fini fiscali per facilitare una condivisione regolare delle informazioni tra i membri.

FATCA (legge sulla conformità fiscale dei conti esteri)

Il governo degli Stati Uniti ha rilasciato le regole FATCA al fine di identificare e prevenire l’evasione fiscale da parte dei suoi cittadini e residenti. Gli Stati Uniti hanno stretto accordi con tutte le principali economie del mondo per segnalare e condividere le informazioni finanziarie dei cittadini degli altri.

Con l’uso delle leggi FATCA, le autorità possono trattenere le tasse sul reddito guadagnato dai loro cittadini in paesi stranieri se non vengono fornite informazioni adeguate. Se qualsiasi tentativo di evasione fiscale viene notato da banche o istituzioni finanziarie straniere, sono tenute a condividere le informazioni con le autorità fiscali statunitensi.

FATCA ha avuto molto successo nel ridurre l’evasione fiscale e il riciclaggio di denaro da parte di cittadini statunitensi utilizzando paradisi fiscali e conti bancari segreti.

Allo stesso modo, gli Stati Uniti hanno anche FBAR (Foreign Bank Account Rules) che impone la divulgazione dettagliata dei conti bancari di cittadini statunitensi al di fuori degli Stati Uniti se il valore supera $ 10.000.

Regole CRS (Common Reporting Standards)

Le regole CRS sono la versione internazionale del FATCA. FATCA è applicabile solo ai cittadini statunitensi mentre CRS è applicabile a tutti i cittadini di tutti gli oltre 100 paesi registrati. È stato sviluppato dall’OCSE (Organizzazione per la cooperazione e lo sviluppo economico).

Secondo l’accordo CRS, è responsabilità delle istituzioni finanziarie dei paesi membri fornire informazioni alle autorità fiscali di altri paesi in merito ai beni e ai redditi dei cittadini di tali paesi.

FATCA e CRS hanno avuto un enorme impatto nel far emergere la trasparenza nelle transazioni commerciali internazionali e nella detenzione di attività. Usare conti esteri per nascondere la tua ricchezza è un ricordo del passato. Con sempre più paradisi fiscali che diventano conformi al FATCA sotto la pressione degli Stati Uniti, anche la portata dell’elusione fiscale mediante la creazione di società offshore sta diminuendo rapidamente.

Ritenute d’acconto in uscita

Molti paesi hanno emanato leggi per la ritenuta d’acconto (c.d. “withholding tax“) sul reddito guadagnato nel loro paese fino a quando il pagamento dell’imposta in paesi stranieri non è dimostrato secondo i trattati sulla doppia elusione fiscale. Pertanto, anche se stai utilizzando una società offshore per fare affari in un paese a tassazione elevata, potresti essere soggetto a ritenute alla fonte nel paese a tassazione elevata. Per ottenere il rimborso dell’imposta trattenuta, dovrai fornire la prova del pagamento dell’imposta in un altro paese.

Il meccanismo di queste regole è che se vieni pagato dal tuo cliente o dalla tua banca in relazione alla tua attività commerciale, sono tenuti a trattenere una certa percentuale del pagamento e presentarla alle autorità fiscali. Quindi, dovrai presentare una dichiarazione alle autorità fiscali per ottenere il rimborso di detto pagamento.

Ad esempio, la Spagna ha una ritenuta d’acconto del 21% sui pagamenti di interessi e dividendi a qualsiasi entità straniera. Pertanto, il trasferimento di denaro a società offshore attirerà le tasse nel paese di origine.

Società offshore: valutazioni

Uno dei pensieri che molti imprenditori hanno sulla possibilità di aprire una società offshore è che questo sia totalmente illegale. Niente di più falso. I giornali con i loro “scandali” non hanno fatto che fomentare questa uguaglianza:

offshore = illegale

Ma posso assicurarti che non è così.

Aprire una società in un Paese a fiscalità privilegiata è lecito. A patto di dichiararla allo Stato italiano. Se poi questo tipo di società sono gestite per scopi illeciti ecco che il tutto diventa problematico ed è illegale. Quello che posso dirti che vuoi avviare questo tipo di attività è di fare molta attenzione.

Attenzione sia ai tantissimi siti online che in pochi passi ti promettono una società in un Paradiso fiscale. Ma soprattutto attenzione alle conseguenze che ci saranno per te una volta aperta la società.

Se non sei in grado di gestire tutto questo, meglio evitare. In conclusione, è indubbio il fatto che le società offshore possano garantire numerosi utilizzi legali che l’imprenditore oculato ha il diritto di vagliare nella scelta della giurisdizione nazionale in cui desidera operare con la sua attività. La cosa importante è essere consapevoli che che una normale attività commerciale o imprenditoriale ben difficilmente potrà ottenere concreti vantaggi da una gestione offshore. Se, invece, esistono reali esigenze internazionali che esulano da attività illecite o di evasione fiscale, svolte sul territorio nazionale da soggetti non residenti, ancora oggi possono esserci dei margini operativi, per la costituzione di società offshore.

Tasse sulle rimesse nel paese di origine

Potresti essere in grado di evitare di pagare le tasse nel tuo paradiso fiscale offshore, ma prima o poi dovrai riportare i soldi a casa tua per utilizzarli. Quando riporti i soldi nel tuo paese d’origine, saranno soggetti a tasse, annullando il risparmio fiscale nel paese offshore. Tutti i paesi ad alta tassazione hanno stabilito regole in materia di tasse sulle rimesse dai paradisi fiscali in qualunque forma provengano. Puoi pagarti uno stipendio come dipendente della società offshore o pagare un dividendo come proprietario della società offshore, entrambi saranno soggetti a tassazione nel paese di origine.

Ad esempio, il Belgio tassa il dividendo ricevuto dalle società holding da società offshore nei paradisi fiscali o in altri paesi con sistemi fiscali vantaggiosi alle normali aliquote dell’imposta sulle società belghe. Allo stesso modo in Italia è prevista una disciplina sulle società controllate estere, che deve essere attentamente ponderata e valutata.

Regole che richiedono la “valida ragione economica” dell’operazione

Le regole legate all’esistenza di una valida ragione economica richiedono alle aziende di dimostrare che qualsiasi reddito guadagnato all’interno di un paese è il risultato di attività commerciali svolte in quel paese. Pertanto, se crei una società offshore solo per elusione fiscale in alcune giurisdizioni di paradisi fiscali ma le tue attività commerciali vengono svolte in un paese a tassazione elevata, sarai soggetto a una tassa del paese in cui gestisci la tua attività.

I paesi che non sono conformi alle regole e ai quadri dell’OCSE sono inseriti nella “lista nera” dell’organizzazione. I paesi nella lista nera devono affrontare severe restrizioni nel fare affari internazionali. Se registri la tua azienda in qualsiasi paese nella lista nera, sarà difficile per te gestire la tua attività poiché le banche internazionali non faranno affari con te e i tuoi potenziali clienti potrebbero essere preoccupati di fare affari con te. Inoltre, le società registrate nei paesi nella lista nera raramente ottengono l’interesse degli investitori. Anche le tue transazioni con i paesi saranno esaminate a fondo.

Molti paesi paradisi fiscali sono ora costretti a conformarsi alle normative OCSE per evitare di essere inseriti nella lista nera. Paradisi fiscali come le Isole Cayman e le Isole Vergini britanniche (BVI) hanno emanato regole per evitare di essere inseriti nella lista nera. Allo stesso modo, l’UE ha pubblicato un elenco di “paesi non conformi” con NOONS (nessuna o solo aliquota fiscale nominale) per quanto riguarda le regole di sostanza economica. Questi paesi sono ora soggetti a sanzioni quando fanno affari con i paesi dell’UE e ottengono capitali dall’UE.

Tassa minima globale

L’OCSE ha lavorato per emanare una tassa minima globale del 15% su tutte le società in qualsiasi parte del mondo. In Italia, ed in molti altri paesi UE e del mondo questa normativa è entrata in vigore il primo gennaio 2024. Quando entrerà in vigore in molto altri stati, l’obiettivo è quello di porre fine al concetto di paradisi fiscali e quindi qualsiasi pianificazione fiscale e strutturazione creativa che utilizzi i paradisi fiscali diventeranno semplicemente inutili.

Pertanto, le società offshore non sono un incantesimo che può essere utilizzato nella pianificazione fiscale in ogni circostanza. A meno che non vi sia una reale esigenza economica per creare un’entità all’estero come un magazzino, un ufficio del personale, ecc., non si deve pensare a realizzare questo tipo di società. Senza una reale motivazione economica ed attività di gestione svolta in loco, essere coinvolti in una complessa struttura internazionale per il risparmio fiscale ti porterà le autorità fiscali a bussare alla tua porta per spiegazioni che non sono salutari per una piccola e nuova impresa.

Conclusioni e consulenza fiscalità internazionale

Le regole e i regolamenti di cui sopra sono uno dei motivi per cui noi di Fiscomania.com non aiutiamo coloro che vivono a tempo pieno in un paese ad alta tassazione, come l’Italia, e gestiscono tutte le loro operazioni commerciali da tale luogo, verso società costituite all’estero. Sarebbe semplicemente troppo difficile giustificare alle autorità fiscali il motivo per cui hai bisogno di una società offshore se la gestisci e la controlli dal tuo paese d’origine il 100% delle volte. Il tutto, senza considerare l’ulteriore conseguenza data dal fatto evidente che creeresti comunque una stabile organizzazione nel tuo paese d’origine e quindi dovresti pagare le tasse come se l’impresa fosse costituita nel tuo paese d’origine.

Questo è esattamente il motivo per cui, a meno che tu non abbia intenzione di espanderti in altri mercati internazionali e abbia bisogno di una presenza commerciale in un altro paese, di solito non consigliamo di costituire una società offshore se non prevedi di trasferirti all’estero in modo stabile e duraturo, chiudendo i tuoi principali collegamenti con l’Italia. Se non sei ancora sicuro se sia una buona idea costituire una società offshore per la tua attività, assicurati di contattarci.

Se quello che hai trovato in questo report ti è sembrato interessante, ma soprattutto ti ha fatto sorgere qualche dubbio sulla costituzione della tua società, allora ha funzionato! Nella mia attività di commercialista ho avuto contatti con tantissimi imprenditori che sono rimasti insoddisfatti dei loro business offshore. Costituire società di questo tipo non è per tutti. Ma soprattutto non è semplice.

Vuoi un aiuto professionale con la tua strategia fiscale internazionale e struttura aziendale?

Siamo qui per guidarti e aiutarti a navigare nel complesso mondo delle tasse internazionali e delle strutture aziendali.