Il sito web rappresenta elemento fondamentale per il marketing di aziende e professionisti che vogliono trovare clienti online per i loro beni o servizi. Si tratta di un canale di vendita che è in grado di ampliare l’offerta rispetto alle tradizionali modalità pubblicitarie tradizionali. Tuttavia, la progettazione e la realizzazione di un sito web necessita di conoscenze specifiche, in termini di linguaggio informatico, piattaforme web, grafica, posizionamento, marketing, SEO, che soltanto esperti del settore possono offrire al meglio.

Lanciare un sito web non è una cosa facile se l’obiettivo è quello di convertire i lettori in possibili clienti, o ancora più difficile è sopravvivere nella spietata concorrenza nel campo dell’e-commerce.

Avvalersi dell’ausilio di un professionista, ma spesso ne occorrono diversi per competenze specifiche, comporta necessariamente il sostenimento di oneri (costi) di importo e di natura variabile, spesso dipendenti dallo scopo che l’azienda o il professionista intendono raggiungere. Diventa, quindi, di importanza fondamentale affrontare il tema della corretta contabilizzazione dei costi legati alla realizzazione, ed alla gestione del sito web, di professionisti ed imprese.

Indice degli Argomenti

Categorie di costi per il sito web

I costi relativi a un sito web possono essere suddivisi principalmente in due categorie:

- Costi di sviluppo: includono le spese per la progettazione, la realizzazione, la programmazione e l’implementazione del sito.

- Costi di gestione e manutenzione: comprendono le spese per l’hosting, il rinnovo del dominio, l’aggiornamento dei contenuti e l’assistenza tecnica.

Questa distinzione è fondamentale perché le due tipologie di costi vengono trattate diversamente dal punto di vista fiscale.

Le diverse categorie di siti web

Un sito web è uno spazio virtuale condiviso con gli utenti del web, formato da un insieme di pagine correlate tra loro, e raggiungibili attraverso un indirizzo internet, che permettono diversi tipi di interazione all’utente finale: dalla visualizzazione di informazioni, al download di documenti, fino ad arrivare all’e-commerce. Sulla base di queste caratteristiche possiamo distinguere tre diverse categorie di siti web, che a loro volta originano trattamenti fiscali diversi dei costi che sono in grado di generare:

- Sito e-commerce;

- Sito pubblicitario;

- Sito vetrina;

- Siti web integrati.

Vediamo di seguito le caratteristiche di ognuno di essi.

Sito e-commerce

Si tratta di un sito web che consente l’acquisto di beni e/o servizi direttamente on-line, consentendo sia la visualizzazione dell’offerta aziendale che la possibilità di acquistare beni e servizi, attraverso una piattaforma di e-commerce completa che permette la gestione di molteplici informazioni ed il trattamento di una certa quantità di dati e informazioni.

L’e-commerce è una materia molto complessa, che coinvolge diverse discipline e che può generare diversi tipi di costi legati a marchi, domini internet e la pubblicità, che tra tutti sono sicuramente gli elementi determinanti per il successo del sito. Le normative rilevanti poi sono molteplici e vanno dal commercio elettronico, alla disciplina per la tutela dei consumatori, alle disposizioni sui segni distintivi e la pubblicità, alla protezione dei dati personali e, infine, ad altre varie normative egualmente rilevanti.

Sito pubblicitario

Si tratta di un sito web dinamico che permette di presentare il catalogo di beni e servizi che l’azienda offre, salvo poi invitare l’utente a contattare l’azienda al recapito fisico per gli acquisti. Rispetto al vero sito di e-commerce non è possibile acquistare direttamente i prodotti, in quanto l’obiettivo del sito è quello promuovere l’azienda o i contenuti che intende offrire rispetto alla vendita diretta del prodotto. Si tratta di siti web volti a promuovere la brand identity dell’azienda e ad invogliare gli utenti a contattare l’impresa.

Sito vetrina

Si tratta di un sito web meramente meramente informativo: è il tipo di sito internet che si limita a indicare i beni e servizi forniti dall’azienda e i recapiti per raggiungerla fisicamente. Non vi sono aree che si aggiornano di frequente o sezioni di notizie o informazione, ma semplicemente di un biglietto da visita dell’azienda o del professionista.

La natura statica dei contenuti lo rende poco efficace per le campagne di promozione sui motori di ricerca, ma può sfruttare molto bene grafica e sull’impatto emozionale piuttosto che sulla soddisfazione dei criteri di ricerca internet, in quanto lo scopo del sito è solo quello di rafforzare il valore di mercato di chi già conosce il brand o l’azienda. In questa categoria rientrano i siti che sono che comportano costi di realizzazione e di gestione più contenuti.

Siti web integrati

Si tratta di portali web che oltre ad avere una delle funzioni viste nei punti precedenti contengono anche una sezione al loro interno accessibile solo per utenti registrati, oppure per il personale dipendente dell’azienda. Si tratta di portali che contengono al loro interno software in grado di gestire l’accesso al sito, ad aree riservate in relazione alla caratteristica dell’utente che accede al portale. Può essere il caso dei siti web integrati delle grandi aziende, fruibili dai dipendenti, ma anche da siti web che fungono da banche dati fruibili dai soli utenti registrati.

Dopo aver esaminato le diverse categorie di siti web, andiamo ad analizzare qual è il corretto trattamento dei costi ad essi relativi ai fini delle normativa contabile e delle imposte dirette.

Disciplina contabile e fiscale dei costi legati ai siti web

Secondo quanto previsto dall’articolo 2575 del Codice Civile, un sito internet può essere annoverato tra le opere dell’ingegno di carattere creativo, così come il software, dato che è il risultato di una creazione intellettuale originale dell’autore. Generalmente i costi sostenuti per la realizzazione e l’implementazione del sito web devono essere capitalizzati, a condizione che ne sia dimostrata l’utilità futura (in termini di incremento dell’efficienza e della competitività) e che sia stimabile, con ragionevole certezza, la loro recuperabilità, tenendo conto del principio di prudenza. Tuttavia, sia le norme civilistiche che i principi contabili nazionali (OIC), hanno previsto specifiche disposizioni riguardanti la contabilizzazione e la rilevazione in bilancio dei costi sostenuti per la realizzazione dei siti web.

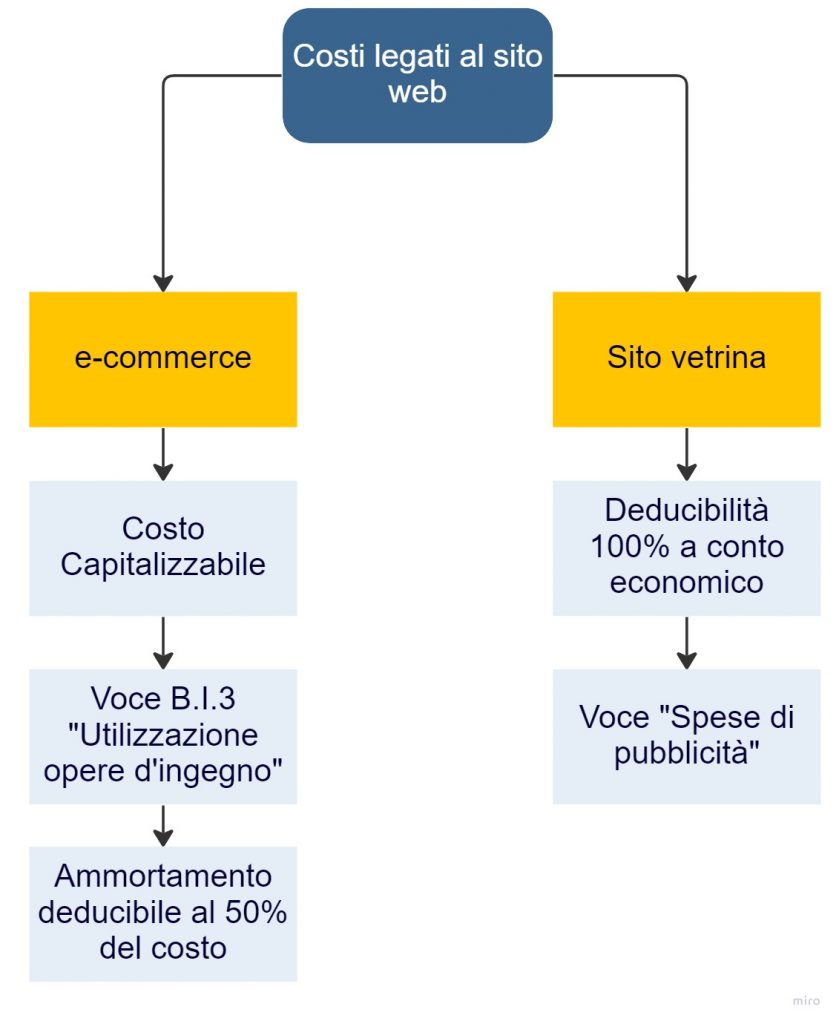

Sul piano operativo, il trattamento dei costi in esame risulta essere strettamente correlato alle caratteristiche del sito, a seconda che lo stesso possa considerarsi un sito vetrina, nel qual caso i costi di realizzazione sono assimilabili alle spese di pubblicità, fino ad arrivare ad un vero e proprio sito di e-commerce. Infatti, proprio in relazione a questa distinzione possiamo suddividere i siti web in due diverse categorie:

- Siti pubblicitari/vetrina dove l’azienda presenta il suo prodotto e servizi nel mondo della rete globale;

- Siti e-commerce che consistono nella presentazione e l’acquisto di beni/servizi direttamente on line che l’azienda produce, commercializza;

- Altre casistiche: portali web integrati.

Disciplina contabile dei siti pubblicitari/vetrina

Nel caso in cui, invece, ci si trovi di fronte alla realizzazione di un sito web pubblicitario o vetrina destinato ad illustrare i prodotti/servizi con l’obiettivo di far conoscere l’azienda, quindi senza vendita diretta, le disposizioni cambiano. In questo caso, le spese sostenute per la realizzazione del portale devono essere considerate come costo dell’esercizio da spesare interamente a Conto economico, nella voce “spese di pubblicità“, totalmente deducibile nell’esercizio di sostenimento. Sul punto, occorre evidenziare le modifiche che sono intervenute nella disciplina dei “costi di pubblicità” ad opera del D.Lgs. n. 139/15. In questo caso, ovviamente, non vi sono aspetti che riguardano l’ammortamento.

| ONERI COSTITUZIONE SITO WEB | CONTO | DESTINAZIONE |

|---|---|---|

| Sito pubblicitario/vetrina | “spese di pubblicità“ | Conto economico |

Disciplina contabile dei siti di e-commerce

Nel caso in cui il sito web, sia realizzato dall’azienda al dichiarato fine di implementare la rete commerciale nel web, appare evidente come lo stesso rientri nella categoria dei siti di e-commerce. Pertanto, i relativi costi sostenuti devono essere considerati come “oneri pluriennali” da capitalizzare. Per i siti di e-commerce il trattamento fiscale e contabile dei costi è assimilabile a quello relativo ai software applicativi acquistati a titolo di proprietà.

Per i siti di e-commerce costi di realizzazione, ai sensi del principio contabile OIC n. 24 devono essere, pertanto, iscritti nella voce B.I.3 “Diritti di brevetto industriale e utilizzazione delle opere dell’ingegno” del bilancio d’esercizio dell’azienda. Tutto ciò in quanto questo tipo di costi presenta il requisito della identificabilità ed è in grado di generare di futuri benefici economici per l’azienda, a patto che vengano soddisfatte le condizioni per l’iscrizione tra le attività ed i costi possano essere misurati in modo attendibile.

| ONERI COSTITUZIONE SITO WEB | CONTO | DESTINAZIONE |

|---|---|---|

| E-commerce | “Diritti di brevetto industriale e utilizzazione delle opere dell’ingegno“ | Stato Patrimoniale |

Le quote di ammortamento del sito web

Per i siti di e-commerce, i cui costi sono stati capitalizzati, l’ammortamento deve essere effettuato in quote costanti correlate al periodo di prevista utilità futura. Qualora tale periodo non sia determinabile il principio contabile OIC n. 24, in tema di software applicativi, consiglia di utilizzare il periodo di tre esercizi: “inteso come periodo presunto di utilità dei costi per software, data l’elevata obsolescenza tecnologica cui è sottoposto di norma il software“.

Da un punto di vista fiscale l’articolo 103, comma 1, del DPR n. 917/86 (TUIR) dispone invece che le quote di ammortamento del costo dei diritti di utilizzazione di opere dell’ingegno sono deducibili in misura non superiore al 50% del costo. Questo, a condizione che, ovviamente, il bene stesso partecipi al processo produttivo in modo duraturo. Quindi con un periodo minimo di ammortamento fiscale pari a due anni e purché costituisca partecipazione al processo produttivo in modo duraturo.

Altre casistiche di siti web: portali aziendali integrati

Nel caso in cui il sito web realizzato comprenda entrambe le funzioni (sia promozionali – “sito vetrina” che di “e-commerce”), indicate precedentemente, si rende necessario andare a ripartire il costo sostenuto e trattarlo conseguentemente.

Ulteriore casistica è rappresentata da quelle spese sostenute per la realizzazione di portali aziendali integrati. Si tratta di portali che oltre ad offrire agli utenti funzioni promozionali (o di e-commerce) presentano anche un’area riservata ai soci o ai dipendenti, fruibile esclusivamente previa autenticazione. Anche in questo caso, ai fini di una corretta rilevazione contabile sarebbe opportuna una ripartizione del costo complessivo, con la possibilità di capitalizzazione delle spese sostenute per la realizzazione del sistema gestionale interaziendale, la cui natura è quella di un software applicativo.

| ONERI COSTITUZIONE SITO WEB | CONTO | DESTINAZIONE |

|---|---|---|

| Portali aziendali integrati (per la quota del sistema gestionale) | “Diritti di brevetto industriale e utilizzazione delle opere dell’ingegno“ | Stato Patrimoniale |

Sito Web: i costi di gestione periodici

Accanto ai costi di progettazione e realizzazione del sito web l’azienda o il professionista sostengono ogni anno anche dei costi di gestione o aggiornamento periodici, legati ai server, al dominio e alla manutenzione del sito internet. Pertanto, diventa fondamentale capire anche il trattamento contabile e fiscale per queste particolari tipologie di costi. Si tratta dei seguenti:

- Costi di manutenzione e gestione del sito web;

- Costi legati al dominio internet;

- Costi legati alla redazione e preparazione dei contenuti.

Vediamo questi costi di seguito per approfondire il regime contabile da utilizzare.

Costi di manutenzione e gestione del sito web

Si tratta principalmente dei costi legati alla manutenzione e gestione del sito internet. In particolare si tratta dei costi legati al server utilizzato per la memorizzazione dei dati e per l’hosting, e le varie consulenze legate a questi aspetti. Tali costi, devono essere spesati nell’esercizio in quanto trattasi di costi operativi ricorrenti. Si tratta di costi fiscalmente deducibili.

Costi legati al dominio internet

Si tratta del costo annuo legato al dominio internet del sito. Il dominio rappresenta il nome che contraddistingue in maniera univoca un sito web e può essere acquistato esclusivamente in concessione per l’utilizzo, e mai in proprietà. I costi sostenuti per il dominio devono essere capitalizzati come oneri pluriennali, alla voce di bilancio B.I.4 e ammortizzate come “Concessioni, licenze e simili“.

Attenzione, però, nel caso in cui il dominio rappresenti anche il marchio (registrato come tale), occorre necessariamente rispettare la relativa normativa. Ricordiamo che la condizione per iscrivere un dominio internet come marchio in bilancio è che lo stesso sia identificabile nel patrimonio aziendale e abbia piena individualità da poterlo distinguere dall’azienda di cui fa parte. Il dominio, registrato come marchio può essere ammortizzato e fiscalmente le quote sono deducibili in misura non superiore ad 1/18.

L’acquisto di software e licenze necessarie per il funzionamento del sito web può essere considerato una spesa deducibile.

Costi legati alla redazione e preparazione dei contenuti

Si tratta dei costi legati alla produzione di contenuti pubblicati sul sito web. Può trattarsi di oneri legati a diritti per la pubblicazione di contenuti, ma anche a consulenze ed oneri connessi alle pubblicazioni web di contenuti. I relativi costi devono essere iscritti in conto economico e spesati nell’esercizio in quanto la vita dei contenuti genericamente molto breve. Il loro costo è fiscalmente deducibile.

Costi di marketing online

Spese per il marketing online, come la pubblicità pay-per-click, le campagne social media e altre attività promozionali digitali legate al sito, possono essere dedotte.

Per approfondire: Facebook Ads: come scaricare i costi e gestire l’Iva delle fatture.

Documentazione e compliance

La gestione della documentazione e il rispetto delle normative di compliance sono aspetti cruciali per la deducibilità dei costi legati ai siti web in Italia. Questi due elementi sono fondamentali per dimostrare alla fiscalità italiana che le spese sostenute sono legittime e in linea con le leggi vigenti.

Per quanto riguarda la documentazione, è importante conservare tutte le fatture e le ricevute relative ai servizi e ai prodotti acquistati per lo sviluppo, la manutenzione e la gestione del sito web. Questo include, ma non si limita a, fatture per il design e la programmazione del sito, costi di hosting, spese per l’acquisto di software e licenze, e costi per attività di marketing digitale. È essenziale che ogni documento dettagli chiaramente la natura della spesa e il servizio o prodotto fornito.

In aggiunta, le aziende dovrebbero tenere traccia delle comunicazioni e dei contratti con i fornitori di servizi web, in quanto questi documenti possono fornire ulteriori prove del legame tra le spese e le attività aziendali. La chiarezza e la precisione nella documentazione sono fondamentali per superare eventuali ispezioni fiscali e dimostrare la legittimità delle deduzioni.

La compliance, ovvero il rispetto delle normative vigenti, è un altro aspetto cruciale. Le leggi fiscali italiane possono variare, e ciò che è deducibile in un anno potrebbe non esserlo in un altro. Pertanto, è importante restare aggiornati sulle ultime disposizioni fiscali e assicurarsi che le spese siano conformi alle norme correnti. A tal fine, la consultazione con un commercialista è fortemente consigliata.

Tabella riassuntiva: trattamento fiscale dei costi

| Tipologia di costo | Trattamento | Modalità di deduzione |

|---|---|---|

| Sviluppo e creazione del sito | Capitalizzazione | Ammortamento (3-5 anni) |

| Manutenzione ordinaria | Costo di esercizio | Deducibilità integrale |

| Rinnovo dominio e hosting | Costo di esercizio | Deducibilità integrale |

| Sviluppo di nuove funzionalità | Capitalizzazione | Ammortamento (3-5 anni) |

Conclusioni

Sulla base di quanto indicato sino a questo momento i costi legati ai siti web possono essere deducibili se sono considerati una spesa necessaria per lo svolgimento dell’attività commerciale. Ad esempio, se hai un’attività commerciale online e il tuo sito web è uno strumento indispensabile per vendere i tuoi prodotti, i costi legati al tuo sito web potrebbero essere deducibili. Tuttavia, è sempre importante consultare un esperto fiscale per assicurarsi di rispettare tutte le leggi e le normative in vigore.