La possibilità di sfruttare la normativa fiscale per ottenere un risparmio fiscale è una pratica consentita. Ed è quello che ogni imprenditore dovrebbe ottenere, affidandosi ad esperti in questo ambito. Non sempre è così purtroppo!

Non è raro, infatti, trovare imprenditori che si rivolgono a Fiscomania.com dopo aver provato altri consulenti fiscali. Oppure imprenditori che attratti da bellissimi articoli online hanno deciso di costituire veicoli societari esteri, per sfruttare opportunità che non si sono mai concretizzate.

La politica che seguiamo e che condividiamo nelle nostre pubblicazioni è quella di ottenere il dovuto risparmio fiscale, rispettando la normativa fiscale in vigore. Tuttavia ovviamente, restando nelle concrete possibilità di ciascun imprenditore. Non esistono soluzioni standard valide per tutti, ogni caso è diverso dall’altro e richiede soluzioni pratiche, facilmente attuabili, e non troppo dispendiose. Parto da questa premessa perché ultimamente ci ha contattato un imprenditore italiano, Marco, che vive in Toscana dove ha un calzaturificio. Marco ha un proprio marchio con cui vende scarpe da donna da circa 20 anni, attraverso una propria rete di vendita. Si è rivolto a noi dopo aver provato la consulenza di un altro professionista che gli ha indicato come migliore via per ottenere un risparmio fiscale la costituzione di una conduit company all’estero.

Molto bello direte voi! Ma quanto è pratica questa soluzione?

Lo scopriremo insieme in questo articolo. Ti parlerò di come funziona un particolare tipo di conduit company estera.

Indice degli argomenti

- Che cos’è una royalty company?

- Esempio di utilizzo della royalty company

- Royalty Company: l’utilizzo per fini di elusione fiscale

- L’attività dell’OCSE contro attività potenzialmente elusive

- Conduit company all’estero: cosa fare?

- Il regime del patent box in Italia

- Le valutazioni imprenditoriali da fare

- Consulenza fiscale online

Che cos’è una royalty company?

Una “royalty company” (RC) è una società costituita al solo scopo di detenere degli “intangibles” dell’impresa, ovvero la proprietà di beni immateriali (come marchi, licenze o brevetti, know how, etc). Le royalties sono pagamenti periodici che un’azienda riceve in cambio della concessione in licenza di un bene immateriale, come un brevetto, un marchio registrato, un copyright su un’opera d’ingegno (musica, software, libri) o un diritto d’autore. In sostanza, l’impresa che possiede questi diritti intellettuali può concederne l’utilizzo ad altri, ricevendo in cambio una percentuale sui ricavi generati da tale utilizzo.

Sostanzialmente, la royalty company è una sorta di conduit company che si costituisce allo scopo principale di detenere il complesso di attività immateriali (c.d. intangibile assets) di proprietà del gruppo di imprese. L’obiettivo di questa società è quello di detenere tutte le attività immateriali di un gruppo multinazionale, stipulando contratti di licenza con le varie società operative del gruppo per lo sfruttamento delle attività immateriali detenute.

Sono sicuro che avrai già capito che l’effetto che si ottiene è uno trasferimento di reddito imponibile dal Paese in cui si trovano le società operative, che utilizzano i beni immateriali, al Paese in cui ha sede la società che detiene la proprietà dei beni immateriali.

Caratteristiche della società

Considerate queste premesse, gli obiettivi che ci si propone con la costituzione di una società di gestione di beni immateriali possono essere così sintetizzati:

- Gestire in modo ottimale le attività immateriali di un gruppo multinazionale. Ad esempio, accentrando con una gestione diretta su un unica società di tutte le attività di ricerca e sviluppo;

- Effettuare attività di acquisto e vendita, da altre attività, consociate o meno, altri beni immateriali. Un’unica società utile alla gestione dei beni immateriali di tutto il gruppo;

- Sottoscrivere contratti di licenza con soggetti terzi o società appartenenti al gruppo;

- Provvedere all’incasso dei canoni (c.d. royalties) da parte dei licenziatari.

La fortuna delle royalty company è legata al fatto che la stessa sia costituita e domiciliate in un Paese che consente di ottenere particolari vantaggi. Infatti, individuare uno di questi Paesi fa la differenza in una strategia di pianificazione fiscale internazionale. Una società di questo tipo, infatti, può essere costituita/domiciliata in un Paese avente un regime fiscale interno ad hoc per le royalty companies, idoneo a garantire, quindi, l’applicazione di un aliquota ridotta sui profitti generati dall’attività di gestione degli assets immateriali.

| Attenzione! |

|---|

| Ricorda sempre che non è sufficiente individuare il Paese migliore e costituire la società che deterrà gli assets immateriali. Il rischio è quello di incorrere in contestazioni fiscali se non vi è, di fondo, l’individuazione di valide ragioni economiche tali da sostenere la scelta effettuata. Ogni operazione societaria, non sostenuta da valide ragioni economiche, infatti, può portare a contestazioni per: esterovestizione, CFC rule, o problematiche di elusione o evasione fiscale. |

Vantaggi delle royalty company UE

La possibilità di costituire società conduit per la gestione dei flussi finanziari derivanti dallo sfruttamento di royalties è legata ad alcune agevolazioni. In particolare, faccio riferimento alla possibilità di sfruttare la Direttiva interessi e canoni UE. Ovvero, la Direttiva n. 2003/49/CEE per i pagamenti tra società consociate residenti in diversi Paesi membri (mi soffermerò sui requisiti richiesti nel prossimo paragrafo).

In ambito internazionale, invece, è poi possibile sfruttare i vantaggi derivanti dalle Convenzioni contro le doppie imposizioni. Si tratta di accordi internazionali, di tipo bilaterale, che possono consentire la possibilità di ridurre l’imposizione alla fonte sui profitti generati.

Volendo schematizzare possiamo dire che, con una conduit company legata ai beni immateriali, potrebbe essere possibile conseguire un doppio beneficio per il gruppo multinazionale:

- Da un lato, la deducibilità dei canoni pagati dalle società del gruppo per lo sfruttamento dei diritti medesimi sotto forma di royalties;

- Dall’altro, una tassazione favorevole (o addirittura l’esenzione completa, ove prevista) dei proventi imputabili alla società ad hoc costituita. Il vantaggio diventa ancora più rilevante nel momento in cui vi è un trasferimento di redditi dalle società operative che sfruttano le licenze alla RC che è costituita in Paese con vantaggi fiscali specifici.

In ambito europeo:

– il Lussemburgo;

– L’Irlanda;

– L’Olanda;

– La Svizzera,

hanno stipulato convenzioni contro le doppie imposizioni che presentano elementi molto interessanti da sfruttare. Si tratta di accordi che prevedono l’applicazione di ritenute fiscali in uscita di importo ridotto sui canoni di licenza in uscita, ovvero l’esenzione delle c.d. “out-bound royalties“.

Condizioni di applicazione della Direttiva interessi e canoni

Come anticipato, in ambito UE la costituzione di una royalty company è legata alla possibilità di sfruttare la Direttiva interessi e canoni (direttiva 2003/49/CE del 3 giugno 2003). Si tratta di una normativa che permette, rispettando alcuni requisiti, delle particolari agevolazioni. La principale tra questa riguarda l’esenzione da tassazione su interessi e canoni corrisposti a società residenti in altri Stati membri dell’Unione Europea.

| Esempio: |

|---|

| Quindi, ad esempio, una società italiana (Aco) che corrisponde canoni alla sua controllata tedesca (Bco), può far transitare i canoni da un paese all’altro, senza applicazione di ritenute in uscita, se vi sono le condizioni di applicazione della Direttiva in commento. |

Ai fini dell’esenzione dall’applicazione di ritenute in uscita sui canoni corrisposti, la società conduit beneficiaria e la società erogante i canoni devono rispettare alcuni requisiti. In particolare, si tratta dei seguenti:

- Risiedere ai fini fiscali in uno Stato membro UE. Il tutto, rispettando le condizioni previste dalla Convenzione in materia di doppia imposizione sui redditi stipulata, per quanto riguarda la residenza fiscale;

- Rivestire una delle forme giuridiche previste dai vari ordinamenti nazionali.

Inoltre, il soggetto percettore deve essere il beneficiario effettivo dei flussi di reddito corrisposti. Non si deve, infatti, operare come un soggetto meramente interposto nel flusso reddituale, al solo scopo di usufruire della direttiva comunitaria (ipotesi di Treaty shopping). Infine, la società beneficiaria deve essere assoggettata a una delle imposte indicate nell’allegato B del D.Lgs. n. 143/2005. Ovvero, deve trattarsi di un’imposta identica o sostanzialmente simile applicata in aggiunta o in sostituzione di dette imposte.

Anche la stabile organizzazione è considerata soggetto erogante solo nella misura in cui gli interessi e i canoni corrisposti siano costi inerenti all’attività da essa svolta. In questo caso, la stabile organizzazione deve essere:

- Costituita da società residente nell’UE;

- Assoggettata regolarmente all’imposta societaria, senza fruire di regimi di esonero.

Società consociate

L’esenzione su interessi e canoni prevista dalla direttiva si applica solo a società “consociate”. Due società sono considerate consociate se:

- Una delle due società possiede una partecipazione diretta non inferiore al 25% dei diritti di voto esercitabili in assemblea ordinaria;

- Una terza società possiede una partecipazione diretta non inferiore al 25% dei diritti di voto esercitabili in assemblea ordinaria. Sia nella società erogante che nella società percettrice.

In ogni caso occorre che le società siano residenti all’interno di uno Stato membro. Non è ammesso alcun regime di esenzione se le due società (erogante e ricevente) degli interessi e dei canoni, si trovano sotto il controllo comune di un soggetto extra UE.

Esempio di utilizzo della royalty company

Una volta individuati i vantaggi che può offrire una royalty company è necessario andare ad individuare quali sono le sue concrete modalità di applicazione in un’attività di sviluppo di un business multinazionale.

Senza entrare in schemi troppo complessi, ad esempio, un soggetto titolare di un brevetto potrebbe costituire una royalty company in Lussemburgo apportando il brevetto di sua proprietà. La società, a questo punto, potrebbe trovare dei licenziatari esteri per lo sfruttamento economico del brevetto, in cambio della corresponsione di royalties sulle vendite.

Se le società che sfruttano economicamente il brevetto si trovano in Paesi a più elevata tassazione, mentre la società beneficiaria in un Paese a tassazione più vantaggiosa (nell’esempio il Lussemburgo) ecco che si possono creare già dei vantaggi. Se poi il Paese ove è situata beneficia di ulteriori agevolazioni la cosa diventa più interessante.

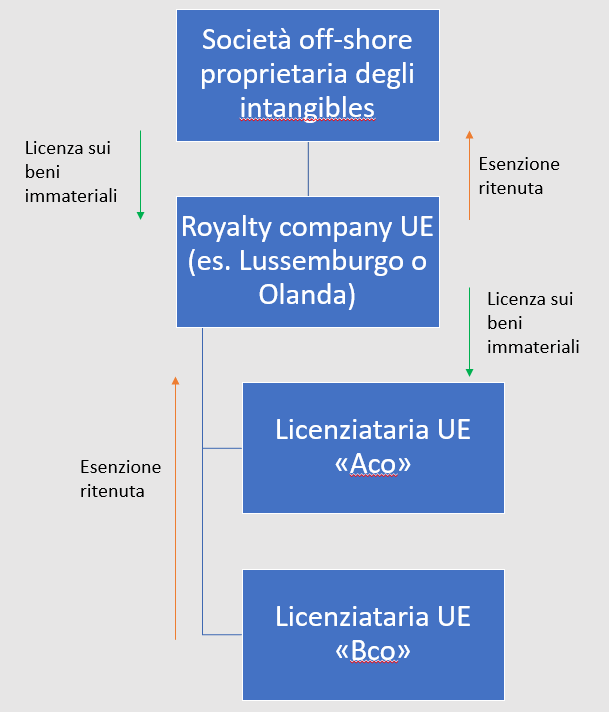

Volendo complicare un attivo questo schema, aggiungiamo alla società lussemburghese una società detentrice degli intangibles avente sede in un Paradiso fiscale. L’ulteriore vantaggio che si può ottenere è quello di fare passare canoni da Paesi ad elevata fiscalità a Paesi a più bassa fiscalità senza avere problematiche di ritenute su redditi in uscita. Il sistema fiscale lussemburghese, ma anche quello olandese, consente un facile passaggio delle royalties estere ad una società rifugio estera. Come detto, il motivo principale di questa struttura è la riduzione delle ritenute in uscita straniere in virtù di trattati fiscali applicabili o della Direttiva UE per interessi e canoni.

| Attenzione! |

|---|

| Attenzione però, non sempre la royalty company può essere utilizza in modo proficuo. Schemi di questo tipo possono essere utilizzati soltanto se dietro all’operazione vi sono valide ragioni economiche, non legate alla possibilità di ottenere un risparmio fiscale. Il tutto anche in relazione agli obblighi di segnalazione connessi alla direttiva europea DAC 6 (direttiva UE n. 2018/822) che ha l’obiettivo di cercare di contrastare la pianificazione fiscale aggressiva. |

Per approfondire: “Lotta alla pianificazione fiscale aggressiva: l’Italia attua la direttiva ue DAC 6“.

Per aiutare a comprendere come l’utilizzo di questi strumenti di pianificazione fiscale debba essere utilizzato con cautela, di seguito di mostro il principale caso pratico legato alla contestazione di un veicolo societario come quello descritto in questo articolo.

Royalty Company: l’utilizzo per fini di elusione fiscale

Una delle problematiche che si possono riscontrare nell’utilizzo di società conduit tipo le royalty company è il verificarsi della fattispecie l’esterovestizione (ex art. 73 co. 5-bis del TUIR). Su questo tema, particolarmente noto è stato il caso di cui alla sentenza della Cassazione penale n. 7739 del 28 febbraio 2012 (c.d. caso “Dolce e Gabbana”). Si tratta di una sentenza particolarmente importante, in quanto ha affrontato il tema della rilevanza penale delle condotte elusive, prendendo le mosse da un caso di specie ritenuto inquadrabile nel più ampio fenomeno dell’esterovestizione societaria.

La fattispecie riguarda una complessa operazione di cessione – secondo l’accusa a valori inferiori a quelli di mercato – di noti marchi commerciali da parte di due, altrettanto noti, stilisti. I marchi, dapprima di proprietà delle persone fisiche residenti sul territorio dello Stato, sono stati ceduti a una royalty company costituita ad hoc nel Lussemburgo. Società, questa, nei confronti della quale è stata contestata l‘ipotesi di esterovestizione. Tale royalty company ha, successivamente, provveduto ad affidare in licenza i marchi medesimi a una società operativa dell’omonimo gruppo imprenditoriale italiano (con facoltà di sub-licenza), in cambio della corresponsione di significativi canoni.

Il risultato complessivo, dal punto di vista fiscale, è stato quello di delocalizzare l’allocazione di redditi dall‘Italia al Lussemburgo, sfruttando una tassazione più favorevole.

Contestazioni dell’Amminstrazione finanziaria

Il caso proposto rientra tra quelli di base erosion mediante profit shifting. Per gli addetti ai lavori si tratta di una operazione “BEPS”, utilizzando un’espressione di derivazione OCSE. Ebbene, l’Amministrazione finanziaria, su questa operazione ha mosso una sorta di “contestazione plurima” – rilevando i seguenti aspetti:

- La fittizia residenza in Lussemburgo della royalty company e, conseguentemente, contestando l’esterovestizione della predetta legal entity. Questo ai sensi dell’ articolo 73 , comma 3, del DPR n. 917/86. La sede lussemburghese, infatti, era soltanto formale. Poiché localizzata presso una società di domiciliazione societaria dove si avvicendavano dipendenti con funzioni di meri segretari. Nonché il fatto che i consigli di amministrazione si tenessero solo apparentemente in Lussemburgo;

- Che l’impiego di tale schermo societario esterovestito era finalizzato a sottrarre a tassazione una manifestazione reddituale in realtà determinatasi nel territorio dello Stato. In quanto la reale titolarità dei marchi, attraverso la catena societaria, era riferibile ai due stilisti apparentemente cedenti, residenti in Italia. Trattasi, pertanto, di una contestazione di “interposizione fittizia di persone”, che trova il proprio fondamento normativa nell’articolo 37, comma 3, del DPR n. 600/73. L’interposizione costituisce, una particolare forma di “simulazione relativa” riferita ai soggetti. Essa è finalizzata a nascondere la vera persona con la quale si vuole contrattare;

- In capo alle persone fisiche cedenti i marchi la configurabilità del delitto di dichiarazione infedele ex articolo 4 D.Lgs. n. 74/00. In relazione all’annualità in cui era stata dichiarata la vendita dei marchi a prezzi inferiori a quelli di mercato.

Conclusioni della Cassazione sul caso D&G

Ciò premesso, la Cassazione si è prefissa quale obiettivo del proprio percorso logico-giuridico quello di verificare “se nella condotta attribuita agli imputati possa ravvisarsi in ipotesi un reato previsto e punito ex D.Lgs. n. 74/00”. Sullo specifico punto, i giudici hanno rilevato:

- Che “la condotta attribuita agli imputati costituisce un fenomeno noto come esterovestizione. Che trova specifico riconoscimento nella legislazione di settore. La eventuale riqualificazione in Italia della residenza fiscale di società ed enti esteri è prevista dal DPR n. 917/86, art. 73 , comma 3”, nonché dall’articolo 4, par. 3, del Modello OCSE;

- Il fenomeno dell’esterovestizione alla più ampia categoria dei fenomeni elusivi/abusivi. Infatti, per verificare la punibilità penale della condotta, la Cassazione ha elaborato un percorso logico-giuridico di ricostruzione delle norme antielusive nazionali, alla luce del principio di derivazione giurisprudenziale dell’abuso del diritto. Le conclusioni cui è pervenuta la Corte sono, in estrema sintesi, le seguenti: l’elusione è, in linea generale, penalmente sanzionabile solo se “codificata” in una norma espressa – ciò al fine di garantire il rispetto del principio di legalità e tassatività – quale l’art. 37-bis o le norma antielusive specifiche. Contrasto alle strutture volte al treaty shopping.

L’attività dell’OCSE contro attività potenzialmente elusive

Costituire veicoli societari esteri al solo scopo di evadere materia imponibile in Italia costituisce ipotesi di evasione fiscale. Una struttura conduit è un’entità attraverso la quale i profitti sono canalizzati (channelled) verso altre entità, senza che la prima generalmente abbia un active input or use di tali redditi. La costituzione di una società conduit risponde normalmente ad obiettivi di tipo amministrativo, commerciale, fiscale.

Il Commentario all’articolo 1 del Modello OCSE di convenzione contro le doppie imposizioni analizza le modalità attraverso le quali una struttura conduit può sollevare criticità ai fini dell’applicazione delle disposizioni convenzionali. Si fa riferimento alle artificial legal constructions in grado di portare a fenomeni di abuso. In quanto trattasi di “legal entity created in a State essentially to obtain treaty benefits that would not be available directly”.

Una particolare tipologia di società conduit è la c.d. royalty (or interest) conduit company olandese. La quale si interpone tra l’owner dei diritti di proprietà intellettuale e l’utilizzatore finale di tali diritti. Con l’obiettivo di conseguire vantaggi fiscali. Secondo l’OCSE nel contesto del Progetto BEPS, l’abuso dei trattati contro le doppie imposizioni, consistente nell’illegittimo utilizzo delle suddette Convenzioni al fine di ottenere un beneficio fiscale, può dare adito a fenomeni di erosione della base imponibile.

Per tali motivi, nell’ambito dell’Action 6 del BEPS Action Plan , l’OCSE ha suggerito le seguenti tre linee di intervento:

- Introduzione di specifiche disposizioni nelle Convenzioni contro la doppia imposizione e pubblicazione di specifiche raccomandazioni concernenti l’elaborazione di norme nazionali che impediscano l’estensione di benefici derivanti dai trattati;

- Elaborazione di chiarimenti con riferimento alla considerazione secondo cui “tax treaties are not intended to be used to generate double non-taxation”;

- Identificazione delle c.d. tax policy considerations delle quali, in linea generale, gli Stati dovrebbero tenere conto prima di procedere alla conclusione di una Convenzione bilaterale in materia fiscale.

Conduit company all’estero: cosa fare?

Se sei arrivato sino a questo punto della lettura avrai capito come sia davvero molto complicato e non alla portata di tutti gli imprenditori pensare di costituire una royalty company all’estero per la detenzione di attività immateriali. Come detto, di per se, costituire una società all’estero per la detenzione di licenze o marchi non costituisce elusione o evasione fiscale, ma si devono seguire le disposizioni fiscali in vigore, per evitare di commettere errori. Si tratta di operazioni complesse che lasciano sempre possibilità di contestazione per l’Amministrazione finanziaria in relazione alle ipotesi di esterovestizione o di elusione fiscale in caso di mancanza di valide ragioni economiche a sostegno di questo tipo di operazioni.

Inoltre, anche superando questo tipo di problematiche occorre sempre tenere in considerazione che un’operazione di questo tipo deve essere in grado di generare importanti flussi finanziari, tali da garantire il sostentamento della società conduit estera. Inoltre, in questi casi è sempre opportuno effettuare accantonamenti utili per essere utilizzati in caso di possibili future contestazioni.

La complessità di questo tipo di operazioni è data anche dal fatto che, come visto in precedenza, anche grandi aziende possono cadere in questo tipo contestazioni. Per questo motivo bisogna prestare la dovuta attenzione, anche perché operazioni come queste sono costose e sono davvero vantaggiose quando i redditi che si possono veicolare sono davvero importanti. Nei casi più comuni, ovvero quelli della maggior parte delle PMI italiane è sicuramente più opportuno pensare a soluzioni meno costose. Mi riferisco, in particolare, ad un’importante agevolazione fiscale, legata allo sfruttamento di royalties entrata in vigore in Italia. Il c.d. “patent box“.

Il regime del patent box in Italia

La disciplina del patent box che abbiamo conosciuto negli ultimi anni è stata completamente riscritta dall’art. 6 del D.L. n. 146/2021. Questa disposizione, di fatto, ha sostituito il precedente regime agevolativo sostituendolo con un regime di deduzione dei costi di ricerca e sviluppo relativi a beni immateriali. L’intervengo normativo è stato sicuramente importante ed ha portato ad una immediata modifica del regime fiscale in commento, con risvolti da verificare con attenzione da parte delle imprese che stavano già applicando questa disciplina opzionale.

La normativa del patent box (art. 6 D.L. n. 146/21) prevede una deduzione del 110% dei costi di ricerca e sviluppo sostenuti su beni immateriali, ad esclusione dei marchi di impresa e del know how.

Per i soggetti che esercitano l’opzione per questo regime, i costi di ricerca e sviluppo sono maggiorati del 110% (co. 3 e 5, art. 6 D.L. n. 146/21), sia ai fini delle imposte sui redditi (IRES) che dell’IRAP. In buona sostanza, l’agevolazione consiste una una variazione in diminuzione da effettuarsi in dichiarazione dei redditi ed IRAP. In pratica, il risparmio di imposta è pari al 30,69% dei costi sostenuti (considerando un aliquota complessiva del 27,9%).

Proviamo a chiarire meglio con un esempio. Ipotizziamo che l’impresa Alfa abbia sostenuto spese di ricerca e sviluppo agevolabili per l’importo di 10.000 euro. Pertanto, l’ammontare deducibile complessivamente esercitando l’opzione del patent box è pari a 21.000. Sostanzialmente, la quota di 10.000 euro è direttamente deducibile secondo le regole ordinarie del TUIR, mentre l’ulteriore quota (il 110%) devono essere dedotti extra-contabilmente come variazione in diminuzione in dichiarazione.

Le valutazioni imprenditoriali da fare

Come avrai capito, la soluzione diretta per gestire le royalties legate allo sfruttamento di beni immateriali è legata all’utilizzo di agevolazioni come il patent box. Con questo, non voglio dire che la costituzione di conduit estere, come il caso delle royalty company, sia in ogni caso da evitare. Tuttavia, trattandosi di una particolare tipologia di veicolo di tax planning, deve essere utilizzato con cautela, e soprattutto attraverso l’ausilio dei giusti consulenti fiscali.

Avviare una procedura per gestire di flussi reddituali attraverso società estere non è semplice, e non mette al riparo da contestazioni.

Per poterlo fare nel modo corretto servono molte valutazioni e una strategia di fondo chiara. Senza queste premesse le possibilità di ricevere un accertamento fiscale, sono elevate. E le possibilità di uscirne indenni sono minime. Oggi contestazioni di esterovestizione sono più frequenti di qualche anno fa e l’attenzione dell’Amministrazione finanziaria è molto importante, soprattutto su operazioni effettuate senza valide ragioni economiche. Per questo, molto spesso, la migliore soluzione ai problemi può essere molto più semplice di quanto possa sembrare. Ovviare, oggi, con una procedura di pianificazione fiscale volta all’utilizzo del patent box è relativamente semplice.

Ti permette di restare in Italia, e soprattutto ti fa restare tranquillo in caso di accertamenti. Naturalmente ogni situazione deve essere analizzata con il dettaglio che merita. Come dico sempre:

non ci sono soluzioni adatte per tutti, ma un bravo consulente deve saper trovare la giusta soluzione in base alle caratteristiche di ciascun imprenditore

Consulenza fiscale online

Se hai letto questo articolo e ti stai rendendo conto che necessiti dell’analisi della tua situazione personale, ti invito a contattarci attraverso il form di cui al link seguente. Riceverai il preventivo per una consulenza personalizzata in grado di risolvere i tuoi dubbi sull’argomento. Soltanto in questo modo, infatti, potrai essere sicuro di evitare di commettere errori, che in futuro possono esserti contestati e quindi sanzionati.