Dalla doppia annotazione al nuovo F24 Logistica: guida pratica alle scritture contabili.

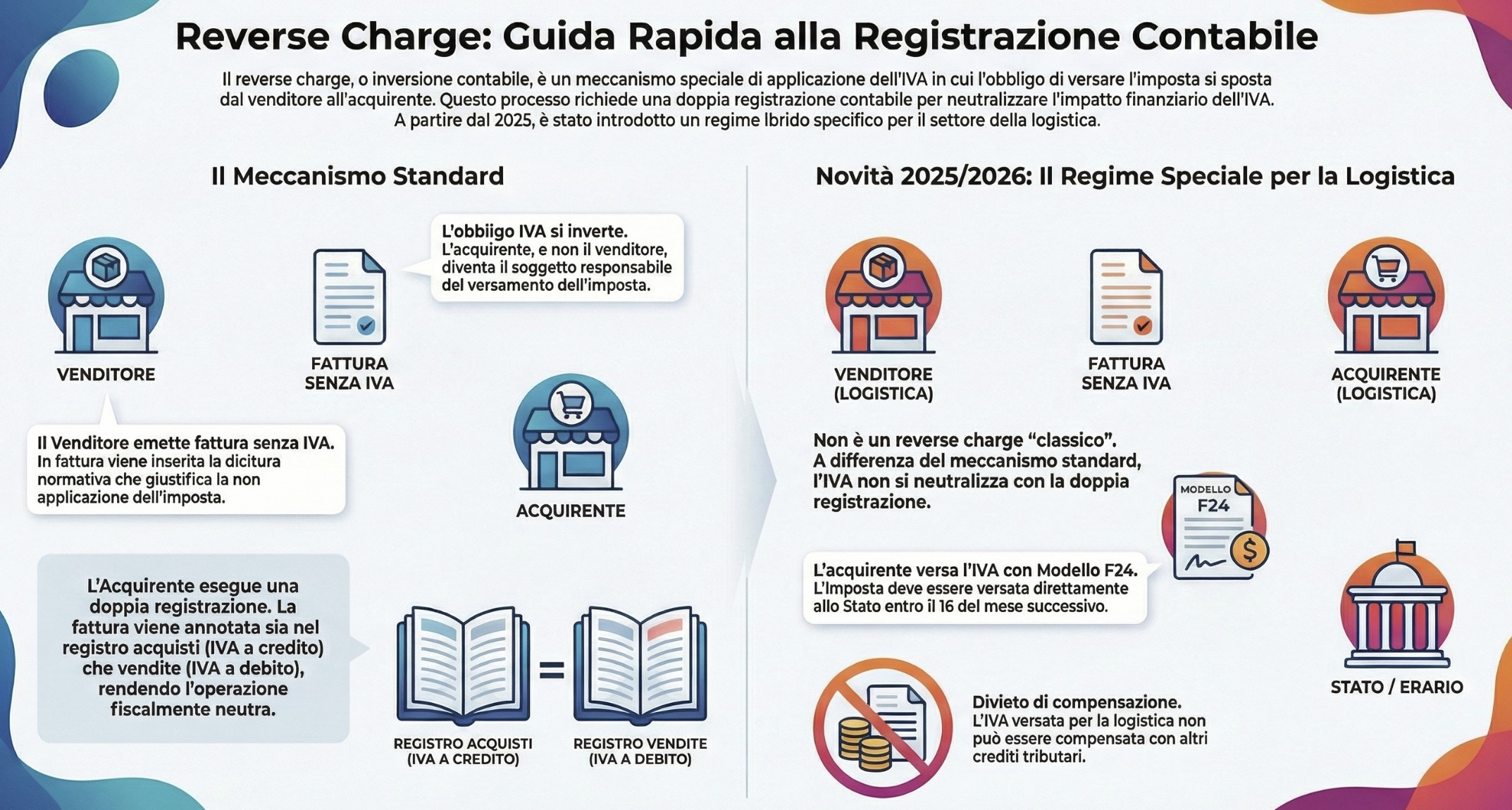

Il reverse charge è un particolare meccanismo di applicazione dell’imposta sul valore aggiunto, per effetto del quale il destinatario di una cessione di beni o prestazione di servizi, se soggetto passivo nel territorio dello Stato, è tenuto all’assolvimento dell’imposta in luogo del cedente o prestatore.

Quest’ultimo soggetto (cedente o prestatore) è tenuto emettere fattura senza addebitare l’imposta e ad indicare la norma che prevede l’applicazione di questo regime Iva (articolo 17, comma 6, del DPR n. 633/72).

Il destinatario della cessione di beni o della prestazione del servizio è tenuto ad integrare la fattura ricevuta con l’indicazione dell’aliquota propria della operazione messa in essere dal cedente o prestatore del servizio, della relativa imposta e inoltre deve registrare il documento sia nel registro delle fatture emesse o dei corrispettivi, che nel registro degli acquisti a tal punto da rendere neutrale l’effetto dell’imposta.

Il meccanismo del reverse charge si applica in svariate casistiche. Le più ricorrenti sono le seguenti:

- Acquisti da fornitori intracomunitari;

- Acquisti da San Marino e dal Vaticano;

- Gli acquisti da subappaltatori nel settore edile;

- Prestazioni di servizi di pulizia, demolizione, installazione di impianti, completamento relative ad edifici.

Tuttavia, per avere un elenco completo delle operazioni per le quali si applica l’inversione contabile (mediante integrazione della fattura o autofattura) è possibile fare riferimento a quanto riportato nel quadro VJ della dichiarazione annuale Iva.

Indice degli argomenti

Il meccanismo di funzionamento del reverse charge

Il meccanismo dell’inversione contabile consiste nell’inversione dell’obbligo di assolvimento dell’Iva e può essere applicato esclusivamente alle operazioni poste in essere tra due soggetti passivi Iva.

Il soggetto che effettua la cessione di beni o la prestazione di servizi non è tenuto ad addebitare l’imposta tramite l’esercizio della rivalsa: nella fattura emessa sono indicati, in luogo del tributo, gli estremi della norma che prevede l’applicazione dell’inversione contabile. Vengono, pertanto, trasferiti sul soggetto acquirente del bene/servizio una serie di adempimenti necessari alla liquidazione dell’imposta.

L’acquirente è obbligato a riportare l’aliquota e l’importo dell’imposta in due modi diversi a seconda della natura dell’operazione effettuata, che può comportare a seconda della tipologia di acquisto effettuato:

- L’obbligo di integrazione della fattura del fornitore con l’indicazione dell’aliquota e dell’imposta (operazioni intracomunitarie);

- L’obbligo di emissione di una autofattura (operazioni extra-UE).

La fattura integrata, ovvero l’autofattura, deve poi essere registrata distintamente nel registro Iva acquisti e, contemporaneamente, nel registro Iva vendite dell’acquirente. In alternativa, possono essere utilizzati appositi registri Iva separati. Tale doppia registrazione comporta per l’acquirente sia Iva a credito che Iva a debito. Al contrario, per il venditore non rileverà alcuna Iva a debito in relazione alle operazioni effettuate in regime di reverse charge.

Solitamente, non è necessario effettuare alcun versamento effettivo all’erario relativo all’operazione in oggetto, in quanto, ad eccezione dei casi in cui trovano applicazione norme che prevedono l’indetraibilità del tributo assolto sugli acquisti, la doppia registrazione determina una neutralizzazione del debito con il credito dell’imposta.

Per capire come applicare concretamente questo meccanismo è necessario effettuare una procedura volta prima all’aspetto legato alla fatturazione dell’operazione ed in seguito alla sua corretta registrazione contabile.

Adempimenti legati alla fatturazione in reverse charge

Per quanto riguarda la fattura ricevuta in regime di reverse charge, i passaggi da seguire sono i seguenti:

- Integrazione della fattura con l’esposizione dell’Iva, ai sensi dell’articolo 17, comma 6, del DPR n. 633/72;

- Registrazione della fattura nel registro Iva acquisti;

- Registrazione della fattura nel registro Iva vendite.

Attraverso l’effettuazione di questi adempimenti l’operazione diventerà neutra ai fini Iva e si verificherà l’inversione contabile degli obblighi Iva dal venditore all’acquirente. In pratica, integrare la fattura ricevuta vuol dire che il venditore rilascerà un documento privo di Iva, contenente la seguente annotazione:

“Operazione senza addebito Iva ai sensi dell’articolo 17, comma 6, DPR n.633/72″

Tale fattura dovrà essere integrata attraverso l’indicazione dell’aliquota e dell’imposta dovuta ad opera di chi la riceve.

La registrazione contabile delle operazioni in reverse charge

Una volta integrata correttamente la fattura, occorre effettuare i corretti adempimenti legati alla contabilizzazione della stessa. La fattura, infatti, deve essere registrata nel registro Iva acquisti e nel registro Iva vendite con le modalità che andremo a vedere di seguito.

La registrazione nel registro Iva acquisti dovrà avvenire attraverso la seguente registrazione contabile:

| CONTO | DARE | AVERE |

|---|---|---|

| PRESTAZIONE DI SERVIZI (CE) | 1.000,00 | |

| IVA ACQUISTI | 220,00 | |

| FORNITORE “ALFA” | 1.220,00 |

Il reverse charge si caratterizza per essere un meccanismo neutro finanziariamente. Al fine di rendere neutra l’operazione occorre poi registrare la medesima fattura nel registro delle vendite come segue:

| CONTO | DARE | AVERE |

|---|---|---|

| CLIENTE “ALFA” | 1.220,00 | |

| IVA VENDITE | 220,00 | |

| CLIENTE “ALFA” | 1.000,00 |

Infine, dovrà essere stornata la posizione di debito IVA del fornitore “Alfa”:

| CONTO | DARE | AVERE |

|---|---|---|

| FORNITORE”ALFA” | 220,00 | |

| CLIENTE “ALFA” | 220,00 |

Alla fine dell’operazione i conti che resteranno aperti sono quelli legati al costo “Prestazioni di servizi“, iscritto in Conto economico e il fornitore “Alfa”, iscritto con saldo avere in Stato patrimoniale. Finanziariamente, infine, si avrà il pagamento della fattura al fornitore, come indicato di seguito:

| CONTO | DARE | AVERE |

|---|---|---|

| FORNITORE”ALFA” | 1.000,00 | |

| BANCA C/C | 1.000,00 |

L’Iva a credito e l’Iva a debito iscritte nell’operazione si compenseranno finanziariamente nella liquidazione Iva successiva. Ricordiamo che la fattura integrata con l’Iva dovrà essere riportata e protocollata sia nel registro delle fatture di acquisto che in quello delle fatture di vendita.

L’operazione contabile appena descritta rappresenta esclusivamente un esempio di contabilizzazione. Oggi, infatti, i principali software dedicati alla contabilità permettono di effettuare la duplice registrazione sopra indicata, attraverso un unico movimento contabile combinato su entrambi i registri Iva.

Operazioni territorialmente non rilevanti Iva

Quando siamo di fronte ad una operazione in regime di inversione contabile, infatti, dobbiamo verificare un ulteriore condizione, ovvero che l’operazione, ove sia territorialmente rilevante in Italia, rientri tra le operazioni imponibili Iva. In questo caso il reverse charge trova corretta applicazione e con esso l’obbligo di emissione della fattura e di invio dei modelli intrastat.

Nel caso in cui, invece, l’operazione purché rilevante territorialmente in Italia, benefici di un regime di esonero dall’obbligo di fatturazione, come ad esempio, nel caso di determinate tipologie di operazioni esenti (ex articolo 22, comma 1, n. 6 del DPR n. 633/72) anche a seguito di opzione, ai sensi dell’articolo 36-bis del DPR n. 633/1972, il regime dell’inversione contabile non deve essere applicato.

La ratio di questa disciplina è quello di evitare che alle operazioni irrilevanti ai fini territoriali sia riservato un trattamento, a livello di obblighi “formali“, ma anche sostanziali (come il versamento dell’Iva a debito, considerata l’esenzione dell’Iva a credito), più onerosi rispetto a quelli previsti per le operazioni interne di identica natura.

Circolare n 37/E/2011

Questo principio è ricavabile dalla Circolare n. 37/2011 dell’Agenzia delle Entrate, con la quale è stato precisato che l’emissione della fattura non è obbligatoria per le prestazioni escluse dagli elenchi riepilogativi Intrastat, ovvero nel caso in cui l’operazione sia esente o comunque non assoggettata ad Iva nello Stato del committente.

Anche se nella Circolare non viene citato esplicitamente, si ritiene per analogia, che dal lato attivo, l’obbligo di fatturazione imposto dalla normativa è derogato a livello interpretativo, allo stesso modo, ma questa volta dal lato passivo, l’obbligo di reverse charge (autofatturazione o integrazione della fattura ricevuta, se trattasi di servizio generico) previsto dall’articolo 17, comma 2 del DPR n. 633/72 risulti derogato, sempre sul piano amministrativo, quando il servizio reso al cessionario/committente italiano sia riconducibile alle operazioni esenti che, dal lato attivo, beneficiano del regime di esonero dall’obbligo di fatturazione.

La registrazione contabile di operazioni in reverse charge esenti

Ipotizziamo, quindi, le due fattispecie, dal lato attivo e passivo del rapporto:

- Servizio esente effettuato dall’operatore italiano – L’operatore italiano che effettua un servizio esente la fattura non è obbligatoria, se ricorre la condizione di esonero di cui all’articolo 22 del DPR n. 633/72 o la dispensa di cui all’articolo 36-bis del DPR n. 633/72;

- Servizio esente ricevuto dall’operatore italiano – L’operatore italiano che riceve un servizio esente da altro operatore comunitario o extracomunitario non è tenuto ad applicare il meccanismo del reverse charge, in quanto tale operazione, purché territorialmente rilevante in Italia, ai sensi dell’articolo 7-ter, risulta essere esente da Iva, ai sensi dell’articolo 10 del DPR n. 633/72, operazione per la quale dal lato attivo non è previsto l’obbligo di emissione della fattura (esonero ex articolo 22 del DPR n. 633/72).

Esemplificando, quindi il finanziamento erogato alla società italiana da un istituto finanziario comunitario non deve essere soggetto a reverse charge (o autofatturato se reso da istituto extracomunitario), in quanto trattasi di un servizio di natura esente ex articolo 10, comma 1, n. 1) del DPR n. 633/72 che, se fosse reso (anziché ricevuto) dalla società stessa, rientrerebbe nell’esonero di cui all’articolo 22, comma 1, n. 6) del DPR n. 633/72.

Per approfondire: Le sanzioni per errata applicazione dell’inversione contabile.

Termine di registrazione delle fatture in reverse charge

Per effetto delle modifiche apportate agli articoli 46 e 47 del D.L. n. 331/93 risultano ampliati rispetto al passato i termini per procedere agli adempimenti della fatturazione/integrazione e registrazione delle fatture soggette a inversione contabile, ai sensi della disciplina Iva (DPR n. 633/72 e D.L. n. 331/93).

In particolare, per i beni, l’integrazione/registrazione della fattura deve essere effettuata entro il giorno 15 del mese successivo a quello di ricevimento della fattura, con riferimento al mese di ricevimento della fattura.

Per le prestazioni di servizi ricevute il documento ricevuto deve essere preventivamente integrato entro il 15 del mese successivo alla ricezione della fattura (emessa dall’operatore comunitario o Extra-UE).

Termine di registrazione delle autofatture

Sia per i beni che per i servizi, inoltre, in caso di mancata ricezione della fattura il cessionario dovrà emettere autofattura ai sensi dell’articolo 46, comma 5, D.L. n.331/93 (procedura di regolarizzazione).

Dal 1° gennaio 2013 tale procedura gode di una maggior termine nel senso che l’autofattura potrà essere emessa entro il giorno 15 del terzo mese successivo a quello di effettuazione qualora la fattura del soggetto comunitario non pervenga entro il secondo mese successivo a quello di effettuazione dell’operazione.

Per le fatture ricevute con l’indicazione di un corrispettivo inferiore a quello reale, invece, la fattura integrativa dovrà essere emessa entro il giorno 15 del mese successivo a quello di registrazione della fattura originaria.

Approfondimenti utili:

- Operazioni con l’estero: autofattura e integrazione.

- Mancata ricezione della fattura: comunicazione AdE.

Il caso particolare del settore logistica (novità 2025/2026)

Con la Legge di Bilancio 2025 (L. 207/2024, art. 1 commi 57-63) e i successivi chiarimenti dell’Agenzia delle Entrate (Circolare n. 14 del 18 dicembre 2025), è stato introdotto un regime speciale per le prestazioni di servizi nei settori della logistica, trasporto e movimentazione merci.

Si tratta di un meccanismo “ibrido” e transitorio (in attesa dell’autorizzazione UE per il reverse charge pieno) che deroga alle regole classiche di registrazione viste sopra.

Attenzione: non è un reverse charge “classico“

A differenza del reverse charge standard (dove l’IVA si neutralizza con la doppia annotazione), in questo regime transitorio opzionale l’IVA deve essere materialmente versata dal committente tramite modello F24. Non c’è compensazione automatica interna.

Come gestire la fatturazione e registrazione

Ecco lo schema operativo per le scritture in partita doppia:

1. Il prestatore (chi emette fattura): Emette una fattura ordinaria (ex art. 21 DPR n. 633/72) esponendo l’IVA, ma inserendo la dicitura: “Opzione IVA a carico del committente ex art. 1, comma 59, L. 207/2024”.

Registrazione: Annotazione nel registro vendite. L’IVA viene rilevata a debito ma stornata in un conto transitorio (es. “IVA c/Erario da versare a cura del committente”), poiché non deve essere liquidata nella LIPE periodica.

2. Il committente (chi riceve fattura): Riceve una fattura con IVA esposta, ma non deve pagarla al fornitore. Deve invece versarla direttamente allo Stato.

- Registrazione: Registra la fattura nel registro acquisti per esercitare il diritto alla detrazione (se spettante).

- Il versamento (novità): L’IVA dovuta va versata entro il giorno 16 del mese successivo all’emissione della fattura usando il Modello F24.

- Codice tributo: Si utilizza il codice 6045 (“IVA – inversione contabile settore logistica – regime opzionale”).

- Divieto di compensazione: Attenzione, il versamento F24 non può essere compensato con altri crediti tributari.

Esempio pratico di scrittura (committente)

Ricevuta fattura per servizi di logistica di € 1.000 + IVA € 220.

| CONTO | DARE | AVERE |

|---|---|---|

| Costi per servizi logistica | 1.000 | |

| IVA a credito | 220 | |

| Debiti vs fornitori | 1.000 | |

| Erario c/IVA da versare (Logistica) | 220 |

Nota: Al fornitore si pagheranno solo i € 1.000 di imponibile

Al momento del versamento del modello F24 (entro il 16 del mese successivo si avrà:

| CONTO | DARE | AVERE |

|---|---|---|

| Erario c/IVA da versare (Logistica) | 220 | |

| Banca c/c € 220 (Utilizzando il codice tributo 6045) | 220 |

Nota operativa: Questo regime è opzionale e richiede una specifica comunicazione preventiva all’Agenzia delle Entrate tramite l’apposito modello telematico. Assicurati che l’opzione sia stata validamente esercitata prima di procedere con queste registrazioni.

Consulenza fiscale online

La registrazione delle fatture in reverse charge è un aspetto fondamentale nella gestione della contabilità per le imprese che effettuano o ricevono transazioni in ambito internazionale o con specifici beni e servizi. Comprendere e applicare correttamente questo meccanismo è cruciale per assicurare la conformità fiscale e per evitare errori che potrebbero portare a sanzioni. La capacità di gestire correttamente questo processo non solo semplifica le operazioni contabili, ma rafforza anche l’affidabilità e la trasparenza dell’impresa nei confronti delle autorità fiscali.