Il dropshipping è diventato una delle modalità più popolari per avviare un’attività commerciale online, grazie alla sua facilità di gestione e ai bassi costi iniziali. Tuttavia, come per ogni modello di business porta con sé una serie di implicazioni fiscali che possono essere complesse e spesso trascurate da chi entra in questo settore senza adeguata preparazione.

Capire le responsabilità fiscali connesse a questo tipo di vendita online è fondamentale per assicurare la conformità alle leggi vigenti e per evitare potenziali problemi con le autorità fiscali. L’inosservanza delle regole può, infatti, comportare sanzioni pecuniarie, retroattività degli adempimenti fiscali e, nei casi più gravi, procedimenti legali.

Questo articolo si propone di esaminare la disciplina sotto il profilo fiscale, fornendo una panoramica delle diverse tipologie di tassazione che possono interessare i venditori, sia a livello nazionale che internazionale.

Indice degli Argomenti

- Che cos’è il dropshipping?

- Come funziona la vendita in dropshipping?

- Vantaggi e svantaggi del dropshipping

- Come fare dropshipping su Amazon?

- Come si avvia un’attività di dropshipping?

- La fatturazione delle vendite in dropshipping

- Piattaforma online come fornitore presunto: identificazione IOSS

- Consulenza fiscale online

- Domande frequenti

Che cos’è il dropshipping?

Il dropshipping è uno schema di vendita mediante il quale, generalmente, un soggetto vende tramite un sito internet o una piattaforma prodotti che non detiene fisicamente in un magazzino. In pratica, questi raccoglie gli ordini dei clienti e li inoltra a un soggetto terzo fornitore, il quale spedisce i prodotti direttamente al cliente finale.

Si tratta di un metodo di commercio al dettaglio, utilizzato prevalentemente nel mondo ecommerce nel quale vi è un soggetto (imprenditore) che mette in contatto un potenziale acquirente con un fornitore (dropshipper) di beni e/o servizi. Si tratta di una metodologia di commercio online particolarmente diffusa negli ultimi anni caratterizzata dal fatto che l’imprenditore opera senza necessità di gestire un magazzino prodotti.

È un sistema di vendita ove la merce viene spedita al cliente direttamente dal fornitore. Il rivenditore vende il prodotto senza avere la disponibilità dei beni, che vengono ordinati direttamente al fornitore. Sostanzialmente si vende qualcosa senza i costi legati alla gestione di un magazzino fisico. Come detto, l’elemento che contraddistingue questa metodologia di vendita è che il venditore non deve possedere un magazzino prodotti, non deve fare un inventario e quindi non deve immobilizzare la sua liquidità. La dinamicità di questo modello di vendita è data dalla possibilità di usufruire del magazzino di un grossista o di un produttore per evadere gli ordini. Oggi, i più famosi fornitori mondiali che permettono questo tipo di vendita sono: Amazon, Sopify, Alibaba, Aliexpress, etc.

Come funziona la vendita in private label?

L’ultima frontiera della vendita è legata all’utilizzo di un marchio proprio da apporre sui prodotti venduti. Si tratta della vendita di prodotti di terzi in private label. In pratica, l’imprenditore si accorda con un fornitore per la possibilità di spedire prodotti standardizzati, apponendo un brand creato dall’imprenditore. In questo modo il cliente finale acquista un prodotto brandizzato dall’imprenditore e non un prodotto a marchio del fornitore. Questa ulteriore modalità di vendita è particolarmente legata alla capacità di vendita del dropshipper e dalla sua capacità di attrarre potenziali clienti verso il brand che ha creato.

Come funziona la vendita in dropshipping?

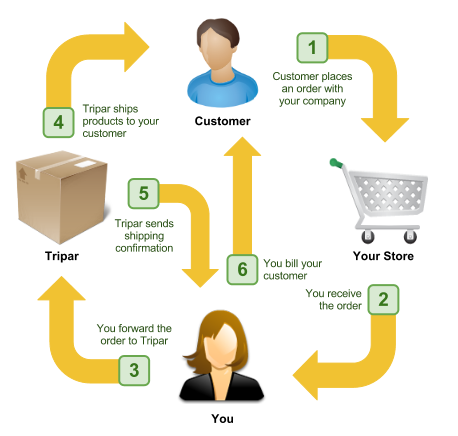

Si tratta di una formula di vendita grazie alla quale l’impresa che svolge l’attività di ecommerce vende i prodotti senza averli fisicamente in magazzino. Conclusa la vendita essa inoltra l’ordine al fornitore (c.d. “dropshipper“) convenzionato il quale provvede a:

- Spedire i prodotti al cliente finale;

- Emettere fattura nei confronti del dropshipper.

Le procedure da adottare dipendono, principalmente, dal Paese di stabilimento (di localizzazione) della società di E-commerce e dal Paese di invio dei beni. La logistica dell’operazione, ivi comprese le attività di stoccaggio, di imballo e di spedizione del prodotto sono a carico del fornitore (appunto il “dropshipper“).

Questa modalità di vendita può rappresentare un grande vantaggio per il marketer (venditore). Infatti, non dover gestire direttamente il magazzino prodotti significa non dover immobilizzare liquidità. Come saprai, infatti, il magazzino rappresenta liquidità immobilizzata dell’azienda. Il fatto di non doversi occupare della gestione del magazzino semplifica l’attività: si evitano gli annosi problemi di rotazione dei prodotti ed invenduto. In pratica, grazie alle sue modalità di transazione, questa metodologia di vendita garantisce ai marketer che ne fanno uso, un notevole risparmio di tempo e denaro.

Il marketer che effettua vendita deve seguire l’applicazione di un preciso schema applicativo che prevede la redazione di un contratti di collaborazione commerciale. Si tratta di accordi tra il dropshipper (fornitore) e il marketer (gestore del sito di E-commerce). Questi contratti sono legati alla gestione ed evasione degli ordini, nonché alle commissioni applicabili dal gestore del portale sui prodotti da lui venduti. In particolare, lo schema è il seguente:

- Il Marketer tramite il suo sito di E-commerce raccoglie l’ordine del cliente finale e il corrispettivo per il prodotto ordinato;

- Il Marketer comunica telematicamente l’ordine ricevuto al proprio fornitore (Dropshipper);

- Il Dropshipper prepara, imballa e invia le merci ordinate all’indirizzo dell’acquirente. L’invio avverrà indicando sulla confezione il nome o il logo dell’impresa di E-commerce, come se l’invio fosse stato effettuato direttamente dal Marketer;

- Il Marketer pagherà al produttore il prezzo di listino\catalogo del bene, trattenendo per sé la differenza rispetto al prezzo di vendita al pubblico.

Il rapporto tra il venditore ed il dropshipper

Questa, infatti, risulta essere esonerata da una serie di adempimenti e responsabilità. Come contropartita, inevitabilmente, il Marketer rinuncia ad una parte degli introiti che potrebbe generare qualora decidesse di vendere in totale autonomia. Chi opera in dropshipping perde il controllo diretto di una parte importante dei passaggi di vendita. Con essi non vi è la possibilità di poter verificare direttamente i prodotti e la gestione dei resi. In ogni caso, a fare la differenza è il rapporto tra Marketer e Dropshipper. Più questo rapporto è stretto più sarà facile per il Marketer arrivare alla vendita dei prodotti.

La collaborazione costante tra questi due soggetti permette la rapida comunicazione di tutte le informazioni utili sul prodotto:

- Codici di vendita;

- Caratteristiche tecniche;

- Metodi di conservazione;

- Catalogo e foto dei prodotti;

- Materiale pubblicitario;

- Ogni altro elemento utile alla vendita del prodotto.

Gestione del software

Aspetto molto importante è la gestione del software. Avere un software di gestione integrato tra dropshipper e ed E-commerce è un aspetto fondamentale. Per l’esperienza dei clienti che seguo, avere un software preciso e performante è uno degli aspetti che portano al successo. Ricorda che il fornitore\produttore è direttamente responsabile per:

- Danni dovuti a cose o persone dovuti a difetti del prodotto;

- Danni dovuti all’utilizzo dello stesso da parte degli acquirenti o consumatori finali.

Il contratto di dropship deve indicare come sono regolati questi aspetti ed in quali termini. In particolare:

- Le tipologie di spedizione;

- La tempistica e i costi indicativi, fissando dei termini, a carico del fornitore\produttore, per l’invio dei prodotti entro una certo tempo dal ricevimento dell’ordine.

Come trovare i fornitori?

Un aspetto solitamente problematico per chi effettua questo tipo di operazioni è individuare eventuali fornitori per la vendita dei prodotti. La problematica comune è che i fornitori sul mercato sono sempre gli stessi per tutti. Per questo motivo, spesso, l’unica alternativa a disposizione è la competizione sul prezzo. Per questo motivo trovare fornitori diversi dalla concorrenza può essere un elemento di vantaggio competitivo. Vediamo, quindi, alcuni consigli per individuare i tuoi fornitori.

- UTILIZZA IN MODO PIENO I MOTORI DI RICERCA – Grossisti e dropshipper non si trovano guardando nella prima pagina di Google. Se digiti la parola “grossista abbigliamento“, sarà difficile riuscire a trovare il fornitore che fa al caso tuo se non cerchi in tutte le pagine offerte dalla ricerca.

- NON FERMARTI ALL’APPARENZA – I fornitori tendono anche ad avere siti obsoleti, in stile “fine anni ’90”. Non farti spaventare se design e layout lasciano a desiderare. Se un sito elegante e moderno può essere indice della qualità del fornitore, per contro, non è detto che ad un sito scadente corrisponda un fornitore scadente.

- UTILIZZA NELLA RICERCA SUL WEB TUTTI I TERMINI POSSIBILI – Quando cerchi i fornitori, non fermarti a ricerche generiche. Ad esempio non cercare su Google solo “grossista”. Assicurati, invece, di utilizzare altri possibili termini di ricerca, come “distributore”, “rivenditore”, “ingrosso”, “magazzino”, “fornitore”, ecc.

Vantaggi e svantaggi del dropshipping

| VANTAGGI | SVANTAGGI |

|---|---|

| FLESSIBILITA’ – Possibilità di poter testare contemporaneamente anche più prodotti o servizi in quanto il capitale richiesto per l’avvio dell’attività è inferiore rispetto ad un’attività commerciale ordinaria. Con questo modello non è necessario acquistare un prodotto a meno che non si sia già effettuata la vendita e che non sia stato pagato dal cliente. | BASSA MARGINALITA’ – La flessibilità ed i poco elevati costi di gestione si tramutano anche in una generalizzata bassa marginalità per ogni unità di prodotto venduta. Per questo spesso si tratta di un modello di business che richiede elevati volumi di vendita per essere realmente profittevole. |

| GESTIONE SEMPLIFICATA – Come detto la gestione dell’ecommerce è semplificata in quanto non occorre andare a costituire e gestire un magazzino prodotti, non ci si deve occupare della logistica, della gestione dei resi e del customer service. | PROBLEMATICHE LEGATE ALLA GESTIONE DEGLI ORDINI – Il fatto di operare senza magazzino è sicuramente un vantaggio, specie per le piccole attività, ma può anche essere un problema. Questo nel momento in cui il magazzino di terzi opera con più imprenditori e non è semplice sapere gli aggiornamenti delle disponibilità di magazzino. |

| COSTI ANNUI DI GESTIONE BASSI – Senza la necessità del magazzino i costi di gestione annuali dell’attività sono relativamente bassi. | PROBLEMI DI LOGISTICA – In alcuni casi, specie quando i fornitori sono situati in paesi extra-UE i tempi di consegna dei prodotti potrebbero dilatarsi nel tempo, creando problemi con i clienti acquirenti (vedi i casi di Alibaba ed Aliexpress). |

| ELEVATA SCALABILITA’ DEL BUSINESS – Essendoci per la maggior parte costi variabili da sostenere, ovvero quelli legati direttamente alla vendita del prodotto, è molto più facile arrivare a scalare il business in tempi rapidi. | ERRORI DEL FORNITORE – Anche i migliori fornitori possono commettere errori nell’evasione degli ordini. In molti casi possono evidenziarsi casi di articoli mancanti, spedizioni sbagliate e imballaggi di bassa qualità, che possono danneggiare la reputazione dell’azienda. |

Come fare dropshipping su Amazon?

Utilizzare questo modello di vendita su Amazon non è molto diverso dal farlo sul proprio store. Per prima cosa occorre aprire un account da venditore su Amazon e caricare i tuoi prodotti. Amazon ha una regolamentazione delle vendite, in particolare è vietato rivendere su Amazon prodotti acquistati da un altro rivenditore online e recapitarli al consumatore con le sue credenziali, così come non si possono spedire ordini con distinte d’imballaggio, fatture, confezioni esterne e qualsiasi altra documentazione che riporti informazioni di contatto diverse da quelle presenti all’interno del proprio profilo Amazon da venditore.

Per le spedizioni dovrai utilizzare la Logistica di Amazon, in particolare, il prodotto deve arrivare a un centro logistico Amazon prima di essere spedito all’acquirente. Dopo aver creato il tuo account da venditore dovrai scegliere un piano di vendita adatto alle tue esigenze

- Individuale da scegliere se prevedi di vendere meno di 40 prodotti al mese, senza particolari necessità logistiche. I costi legati a questo piano si limitano a una commissione di 0,99€ su ogni articolo venduto. Per pubblicare le tue offerte di vendita, potrai caricare un solo articolo per volta.

- Professionale per coloro che hanno un business avviato. Il canone del piano Professionale è di 39 euro al mese, mentre non sono previste le commissioni di chiusura che Amazon richiede sui prodotti appartenenti alla categoria Media. Potrai caricare diverse offerte.

Le commissioni di Amazon variano a seconda del tipo di prodotto spedito, variano dal 10% al 15%.

- A questo punto, puoi accedere al pannello Seller Central e inserire:

- Carta di credito

- Numero di telefono

- Dati sulla tua azienda

- Informazioni sulla persona di riferimento principale

- Informazioni sui titolari effetivi

- Dati bancari

Successivamente puoi caricare i tuoi prodotti.

Amazon quando riceve un ordine per un tuo prodotto ti invia una email e un notifica sul tuo pannello Seller Central. A quel punto tu dovrai contattare il tuo fornitore e far spedire la merce. Quando il cliente riceve la merce, l’importo che ti è dovuto viene depositato sul tuo conto bancario al netto delle commissioni di Amazon. Tra i vantaggi c’è quello di poter svolgere la tua attività senza grandi costi, in primis quelli legati al possesso e gestione di un magazzino e sulla spedizione della merce. E’ un compito che svolgerà il grossista dei prodotti che deciderai di esporre all’interno del tuo profilo Amazon ma anche quello di poter sfruttare la visibilità di Amazon.

Come si avvia un’attività di dropshipping?

Il contratto di dropshipping da un punto di vista fiscale rientra nella più grande categoria dell’e-commerce. In pratica, per l’impresa di E-commerce, l’utilizzo di questo metodo diventa una modalità di vendita, che non influisce sulla normativa fiscale che è chiamata a rispettare, ovvero quella dell’e-commerce.

Se desideri approfondire questo tipo di disciplina, troverà molto utile leggere la nostra guida: “E-commerce: guida alla disciplina fiscale“. In questa guida puoi trovare tutta la normativa fiscale aggiornata. In questa sede, invece, mi dedicherò a riassumere i passi da intraprendere per avviare questo tipo di attività, da parte dell’impresa di e-commerce. Se desideri avviare un’attività economica online devi seguire la seguente procedura. I passi seguenti sono quelli previsti dalla normativa fiscale ed amministrativa sull’argomento.

Apertura della partita IVA

Il primo adempimento è l’apertura della partita IVA. Presta attenzione al fatto che questa attività non può essere gestita con prestazioni occasionali. La vendita online è sempre considerata attività imprenditoriale. Questo significa che sei obbligato ad operare con partita IVA. Il tutto, indipendentemente, dal volume di vendite che otterrai nell’anno. Nella partita IVA devi indicare il luogo ove eserciterai l’attività, ma soprattutto il codice attività. Il Codice Attività ATECO da utilizzare è il seguente:

| Codice ATECO per il dropshipping | Codice Ateco 47.91.10 – “Commercio al dettaglio di prodotti via internet“ |

Iscrizione al registro delle imprese presso la Camera di Commercio

Il secondo adempimento è l’iscrizione al Registro Imprese tenuto presso la Camera di Commercio della provincia competente. Questo obbligo comporta il pagamento di un diritto di iscrizione annuale di importo variabile.

Iscrizione dell’imprenditore alla gestione commercianti INPS

L’attività di E-commerce è considerata attività commerciale. Per questo motivo l’INPS richiede obbligatoriamente l’iscrizione alla gestione previdenziale dei Commercianti.

Presentazione della SCIA in Comune

La SCIA è la segnalazione certificata di inizio attività. Senza questo documento non è possibile avviare concretamente l’attività. La SCIA si presenta allo sportello delle attività produttive (SUAP) del tuo Comune. Ovvero il Comune ove hai deciso di operare. La pratica si presenta con modalità telematiche e comporta il pagamento di diritti e bolli.

La scelta del regime fiscale da applicare

Con l’apertura della partita IVA sei chiamato anche a scegliere il tuo regime fiscale. Solitamente se avvii una nuova attività economica può essere conveniente operare con il cd “Regime forfettario“. Si tratta di un regime fiscale di vantaggio introdotto dalla Legge n. 190/14. Questo regime fiscale ha il vantaggio di avere una tassazione ridotta ed anche una contribuzione molto vantaggiosa. Tuttavia, non è possibile dedurre analiticamente i costi sostenuti. Questo significa che tutte le fatture dei fornitori non potranno essere dedotte dal tuo reddito. Quello che voglio farti capire è che operando in dropshipping la scelta del regime fiscale Forfettario non è sempre la migliore. Anzi, molto spesso il regime fiscale ordinario è più conveniente. Questo in quanto tale regime consente la deduzione analitica dei costi.

Tantissimi software di gestione mettono a disposizione servizi di fatturazione. Quello che ti consiglio è di fare attenzione! Questi servizi devono essere gestiti con l’ausilio del tuo consulente fiscale di fiducia. Senza un consulente fiscale (dottore commercialista) rischierai di commettere errori. L’attività dell’E-commerce deve essere gestita fiscalmente in modo automatico, ma in relazione al regime fiscale migliore per te.

Per questo motivo, la prima cosa da fare è scegliere assieme al tuo consulente il tuo regime fiscale. Successivamente potrai capire la corretta modalità di fatturazione. Se hai bisogno di un consulente fiscale che abbia esperienza in questo settore, non esitare, al termine della guida troverai il link per metterti in contatto con me! Assieme al mio staff potrai avere consigli, consulenza, e realizzazione di un business plan per l’avvio della tua attività di E-commerce.

Dropshipping senza partita IVA è possibile?

Se ti stai chiedendo se è possibile operare senza partita IVA, devi sapere che per essere in regola bisogna aprire la partita IVA prima di iniziare a vendere. Occorre prestare sempre la dovuta attenzione alle informazioni che si trovano in rete e verificarle sempre. L’attività di ecommerce è un’attività commerciale che deve essere gestita con partita IVA in quanto esercitata in modo abituale e continuativo nel tempo. Anzi, se non puoi operare in regime forfettario (magari perché non rispetti le condizioni di ingresso o permanenza) aprire la partita IVA immediatamente ti permette la deduzione di tutti i costi legati all’avvio dell’attività.

Quali rischi per chi opera senza partita IVA?

Per chi decide di vendere dal proprio sito senza la partita IVA occorre tenere presti le problematiche che si vengono a creare. Come prima cosa vendendo si genera del reddito, e non potendolo dichiarare si realizza una fattispecie di evasione fiscale. In questo caso, infatti, non vengono versate imposte, contributi, ed IVA, che verranno richieste con una maggiorazione a titolo di sanzione oltre agli interessi. Oltre alle sanzioni legate all’evasione vi sono da aggiungere le sanzioni amministrative legate alle pratiche obbligatorie non evase. In modo schematico, possiamo avere:

- Sanzione per mancato invio della comunicazione di apertura della partita IVA all’Agenzia delle Entrate. Sanzione amministrativa che va da un minimo di 516 a 2.064 euro;

- Sanzione per la mancata presentazione della pratica in Camera di Commercio. Sanzione amministrativa che va da un minimo di 103 ad un massimo di 1.032 euro;

- Sanzioni amministrative legate all’esercizio abusivo di attività commerciale.

La fatturazione delle vendite in dropshipping

La modalità di fatturazione delle operazioni nel dropshipping avviene con le stesse modalità di un negozio di E-commerce. In questo caso il dropshipper (fornitore dei beni), emette fattura per i propri prodotti venduti all’impresa di E-commerce. L’E-commerce registra la fattura di acquisto, ed allo stesso tempo emetterà le fatture per le cessioni ai clienti finali. Vediamo di seguito, con maggiore dettaglio, le principali casistiche che si possono presentare nella pratica.

Localizzazione del consumatore finale e del produttore in Italia

Procedura di fatturazione:

- La società di E-commerce cede la merce al consumatore finale italiano e applica l’Iva italiana (emissione di fattura elettronica con Iva o semplice annotazione nel registro dei corrispettivi);

- L’impresa produttrice italiana emette fattura elettronica con Iva nei confronti della società di E-commerce italiana e invia la merce al consumatore finale italiano.

Localizzazione del consumatore finale: altro Paese Ue (ad esempio: Germania) e produttore in Italia

La Direttiva 2017/2455/Ue del 5 dicembre 2017, con effetto a partire dal 1° luglio 2021, ha esteso il sistema OSS – One Stop Shop, già operante per i servizi elettronici B2C, alla vendita on line di beni fisici. In virtù di tale sistema, l’impresa italiana venditrice:

- Emette fattura nei confronti dei consumatori di altro Paese UE applicando l’Iva del Paese di residenza degli stessi;

- Presenta all’Agenzia delle Entrate italiana una dichiarazione Iva trimestrale, distinguendo i corrispettivi e l’Iva a seconda del Paese Ue di riferimento;

- Versa l’Iva così applicata all’Agenzia delle Entrate italiana, la quale provvede a rigirarla ai Paesi di spettanza (al netto di un eventuale compenso a titolo di rimborso delle spese di riscossione).

È stata fissata una soglia minima comunitaria di euro 10.000, sino alla quale il venditore è abilitato ad applicare l’Iva del proprio Paese, salvo rinuncia a tale agevolazione e esercizio dell’opzione per l’applicazione dell’Iva del Paese del consumatore finale.

Caso sotto soglia

- La società di E-commerce cede la merce al consumatore finale tedesco e applica l’Iva italiana (emissione di fattura con Iva o semplice annotazione nel registro dei corrispettivi);

- L’impresa produttrice italiana, in tale evenienza non sarebbe abilitata ad emettere fattura elettronica per operazione non imponibile articolo 58 del D.L. n. 331/93. Essa dovrebbe emettere fattura elettronica con Iva. Tale interpretazione è basata sull’opinione che l’applicazione dell’articolo 58 del Dl n. 331/1993 nei confronti del soggetto promotore dell’operazione triangolare sia condizionata al fatto che quest’ultimo possa applicare l’articolo 41 del Dl n. 331/1993 nei confronti del cliente finale. La formulazione letterale dell’articolo 58 porterebbe invece a una diversa interpretazione. In conclusione, l’interpretazione sopra formulata, pur discutibile, è indubbiamente impostata a criteri di prudenza ed quindi da preferire. In tale ambito, l’impresa produttrice italiana emette fattura elettronica nei confronti della società di E-commerce, con applicazione dell’Iva italiana.

Caso sopra soglia

- La società di E-commerce apre una posizione Iva in Germania e invita l’impresa produttrice italiana a emettere fattura nei confronti della società di E-commerce – posizione Iva tedesca;

- La società di E-commerce – posizione Iva tedesca, cede la merce al consumatore finale tedesco e applica l’Iva tedesca (in base alla normativa interna di tale Paese);

- L’impresa produttrice italiana emette fattura per operazione non imponibile articolo 41, co. 1, lett. a) del D.L. n. 331/93 nei confronti della società di e-commerce – posizione Iva tedesca, invia la merce al consumatore finale tedesco e svolge la procedura cessioni intracomunitarie (annotando la fattura sul registro fatture emesse, presentando il Modello Intra cessioni; inserendo l’operazione nella comunicazione mensile delle operazioni transfrontaliere (“esterometro”) o trasmettendo la fattura allo SDI con il codice destinatario XXXXXXX, reperendo e tenendo agli atti le prove di cessione intracomunitaria.

Localizzazione del consumatore finale in Paese extra Ue (ad esempio: Svizzera)

- La società di E-commerce cede la merce al consumatore finale svizzero e dichiara la stessa per l’esportazione definitiva dall’Italia, sulla base di fattura per operazione non imponibile articolo 8, co.1, lett. a) del DPR n. 633/72;

- L’impresa produttrice italiana emette fattura elettronica per operazione non imponibile articolo 8, co. 1, lett. a) del DPR n. 633/72 – operazione triangolare, nei confronti della società di e-commerce e invia la merce al consumatore finale svizzero;

- Entrambe le imprese italiane devono comprovare che la merce è effettivamente uscita dal territorio comunitario (a mezzo risultato di uscita ottenuto accedendo al sito dell’Agenzia delle Dogane ed eseguendo la prevista interrogazione a mezzo MRN; l’impresa produttrice italiana potrebbe provare l’esportazione a mezzo fattura vistata dalla Dogana di esportazione).

- L’ operazione di importazione definitiva in Svizzera sarà eseguita a spese di uno dei due ultimi soggetti intervenuti nell’operazione, in base alle condizioni di resa Incoterms pattuite tra le parti. In genere, l’impresa produttrice italiana vende con la condizione di resa DAP (reso NON sdoganato all’importazione) e la società di e-commerce vende con la condizione di resa DAP o DDP (sdoganato all’importazione).

- L’operazione di importazione in Svizzera viene eseguita in base alla fattura emessa dalla società di e-commerce.

Al riguardo occorre tenere presente che, a partire dal 1° gennaio 2019, la normativa Iva svizzera prevede che nel caso di operatori economici esteri che importano in Svizzera beni di esiguo valore e cioè beni che all’atto dell’importazione in Svizzera generano un’Iva svizzera non superiore a 5 franchi svizzeri, ove il valore complessivo di tali importazioni superi la soglia di 100.000 franchi svizzeri l’anno, l’operatore economico estero deve aprire una posizione Iva in Svizzera a mezzo di rappresentante fiscale. In caso di supero della soglia di 100.000 franchi svizzeri / anno per l’importazione di beni di valore irrisorio:

- La Dogana svizzera continua a non applicare l’Iva;

- L’impresa italiana, mediante la partita Iva aperta in Svizzera, deve provvedere ad applicare l’Iva svizzera nei confronti dei clienti svizzeri.

Le operazioni triangolari IVA

Quando l’operazione di dropshipping viene eseguita tra soggetti residenti in Stati diversi, la stessa può essere ricondotta nel novero delle “operazioni triangolari IVA“. Un’operazione triangolare è un’operazione nella quale:

- Intervengono contemporaneamente tre operatori economici diversi, situati in diversi Stati comunitari o extra-comunitari;

- I beni sono oggetto di due distinti contratti di cessione;

- Per realizzare le due diverse cessioni si effettua un unico movimento di beni.

La particolarità delle operazioni triangolari, quindi, riguarda l’unicità dell’operazione rispetto a tutti i soggetti coinvolti. E’ fondamentale, quindi, che il bene oggetto delle vendita sia consegnato direttamente dal primo cedente al cessionario o destinatario finale. Per esserci operazione triangolare il bene deve transitare senza entrare nella disponibilità materiale del primo cessionario (ovvero il sito di E-commerce).

Per una visione complessiva delle operazioni triangolari Iva ti lascio a questo articolo: “Operazioni triangolari IVA: guida“.

Fatturazione di operazione triangolare extracomunitaria

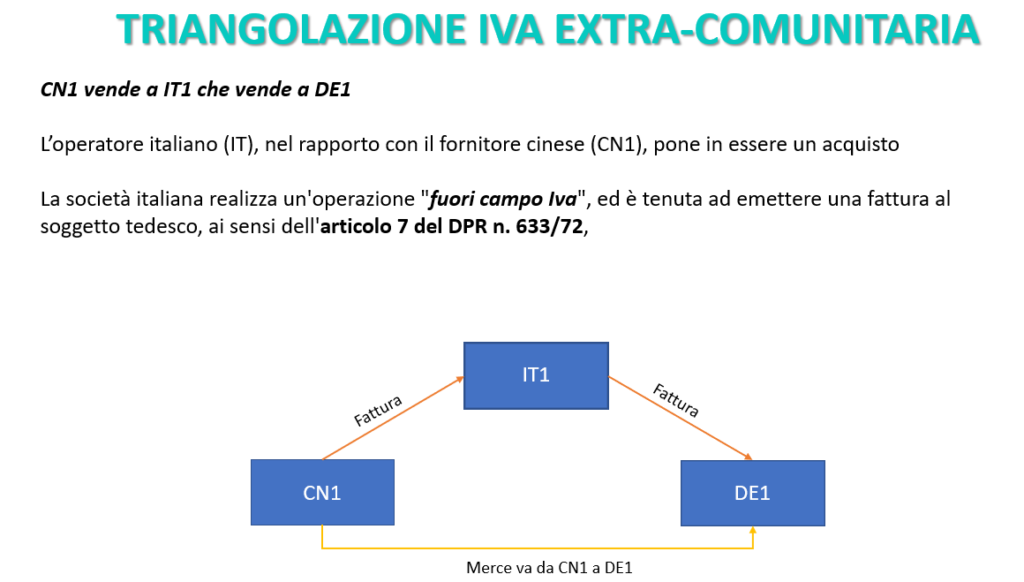

Ipotizziamo che una società italiana (IT1) stipuli un contratto di dropshipping con una società avente sede in Cina (CN1). La società cinese si occuperà di spedire i prodotti ai clienti della società italiana. Ipotizziamo anche che la società italiana venda un bene ad un soggetto tedesco (DE1). La società italiana, quindi, da ordine al soggetto cinese di inviare la merce in Germania a mezzo corriere.

Per quanto riguarda gli obblighi di fatturazione la società italiana non realizza un’operazione intracomunitaria. Infatti, la merce non proviene da uno Stato membro.

La società italiana non compie nemmeno una cessione all’esportazione (non imponibile ai sensi dell’articolo 8 del DPR n 633/72), poiché la merce non è comunitaria. Da un punto di vista IVA la società italiana realizza un’operazione “fuori campo Iva“.

La società è tenuta ad emettere una fattura al soggetto tedesco, ai sensi dell’articolo 7 del DPR n. 633/72. Questo in quanto la merce è situata al di fuori dello Stato. Sarà, quindi, il soggetto tedesco ad assolvere l’IVA all’atto dell’importazione della merce.

Il soggetto italiano riceverà poi la fattura dal soggetto cinese che dovrà registrare esclusivamente in contabilità generale, non essendo, questa fattura un documento valido ai fini IVA in Italia, non essendoci alcuna importazione dei beni nel nostro Paese.

Piattaforma online come fornitore presunto: identificazione IOSS

In un’operazione di dropshipping dove l’acquirente finale è un privato consumatore UE ed i beni, al momento della cessione, si trovano in un paese extra UE siamo di fronte alla disciplina delle vendite a distanza di beni importati (art. 38-bis, co. 2 e 3 D.L. n. 331/93). Si tratta di operazioni dove i beni vengono spediti o trasportati dal fornitore a partire da un Paese extra-UE con arrivo nella UE verso privati consumatori. Sotto il profilo IVA devono essere tenute in considerazione le indicazioni del regime IOSS. In questo scenario, quando la vendita a distanza riguarda beni importati in spedizioni di valore intrinseco non superiore a 150 euro, il fornitore può avvalersi del regime di cui all’art. 74-sexies1 del DPR n. 633/72 per dichiarare e versare l’IVA mensilmente e tramite un’unica posizione IVA (nello Stato membro di identificazione). Tuttavia, nel caso in cui vi sia l’intervengo di un portale web (piattaforma di e-commerce) che svolge la funzione di fornitore presunto, quest’ultimo può utilizzare il regime IOSS per determinare e versare l’IVA. Vediamo con maggiore dettaglio questa casistica in relazione alle risposte ad interpello n. 74 e 77 del 2023.

Il caso è quello di una piattaforma di e-commerce gestita da società italiana che raccoglie ordini da clienti in Italia o in altri Stati UE sulla propria piattaforma e li inoltra ai fornitori, i quali trasportano o spediscono i beni da Stato extra-Ue direttamente a destinazione degli acquirenti. Il modello di business della piattaforma di e-commerce è quello di anticipare le provviste finanziarie al fornitore estero al netto delle proprie commissioni e incassa il corrispettivo dal cliente finale. Secondo l’Amministrazione finanziaria la piattaforma funge da “fornitore presunto“, facilitando l’operazione di vendita a distanza di beni importati. Il fornitore presunto facilita vendite a distanza di beni importati. Quando questi sono di valore intrinseco non superiore a 150 euro, opera una finzione giuridica secondo la quale è la piattaforma che diventa acquirente e rivenditore dei beni. Di fatto, questo significa che l’operazione di vendita dal fornitore al cliente, ai fini IVA, deve essere suddivisa in due operazioni:

- L’acquisto del bene da parte della piattaforma presso il fornitore extra-Ue: considerata una cessione di beni senza trasporto che è fuori campo IVA per carenza del presupposto territoriale

- La rivendita del bene medesimo all’acquirente finale da parte della stessa piattaforma: considerata una cessione con trasporto, soggetta a IVA nello Stato di destinazione dei beni.

Per assolvere l’IVA sulla seconda operazione la piattaforma e-commerce può aderire al regime IOSS, dichiarando e versando l’IVA nello Stato UE di identificazione. IVA che deve essere calcolata sul prezzo pagato dall’acquirente finale, comprensivo del ricarico applicato dalla piattaforma di e-commerce (e non al netto dello stesso).

Consulenza fiscale online

In questo articolo ho cercato di indicarti tutta la normativa civilistica e fiscale che riguarda l’attività di E-commerce in dropshipping. Oggi il mercato è pieno di concorrenza, quindi riuscire a trovare una nicchia di mercato profittevole è difficile. Per questo motivo tantissime attività hanno vita breve. Il consiglio che posso darti è quello di affidarti sempre a professionisti esperti in vari settori che possano aiutarti a gestire la meglio l’attività.

Se cerchi un commercialista che possa aiutarti a gestire al meglio la tua attività, contattami! Segui il link seguente per metterti in contatto con me! Analizzerò la tua situazione per una consulenza e successivamente se vorrai potrai avere una consulenza fiscale continuativa annuale!

Domande frequenti

L’IVA (o una tassa simile sulle vendite) è spesso applicabile alle vendite internazionali e le responsabilità dipendono da diversi fattori come il luogo di residenza del venditore e dell’acquirente, e il tipo di prodotto venduto. Assicurati di comprendere le leggi applicabili.

Sì, in genere è possibile dedurre le spese aziendali legittime, come i costi per la pubblicità, il software, e altre spese operative. Consulta un consulente fiscale per assicurarti di gestire correttamente queste deduzioni.