Con l’ultima manovra fiscale sono cambiate alcune caratteristiche relative alla pressione fiscale sui lavoratori. In particolare cambiano i calcoli relativi all’IRPEF, ovvero l’imposta sui redditi delle persone fisiche. Le detrazioni da lavoro dipendente sono disciplinate dall’articolo 13 del TUIR. Nella Legge di Bilancio 2022 vengono apportate alcune misure per ridurre il cuneo fiscale, ovvero la pressione delle imposte sui lavoratori. In particolare le aliquote IRPEF passano da un sistema a 5 aliquote ad uno a 4 aliquote (23%, 25%, 35%, 43%), e cambiano le detrazioni di imposta per i redditi, oltre al bonus IRPEF in passato individuato come bonus Renzi.

Secondo le nuove disposizioni cambiano quindi le detrazioni di imposta sui redditi da lavoro dipendente e sui redditi assimilati. Vediamo in questo articolo quali sono le dirette conseguenze delle ultime modifiche introdotte sul sistema fiscale della Legge di Bilancio 2022, soprattutto per quanto riguarda le detrazioni sui redditi di lavoro dipendente.

Indice degli argomenti

- Legge di Bilancio 2022: modifiche all’IRPEF

- Detrazioni fiscali e fasce di reddito

- Detrazioni per redditi da lavoro dipendente 2022

- Detrazioni per reddito da lavoro dipendente e assimilato: contribuenti con un reddito complessivo fino a 15.000 euro

- Detrazioni per reddito da lavoro dipendente e assimilato: Contribuenti con un reddito complessivo superiore a 15.000 euro e fino a 28.000 euro

- Detrazioni per reddito da lavoro dipendente e assimilato: Contribuenti con un reddito complessivo superiore a 28.000 euro e fino a 50.000 euro

- NUOVA IRPEF 2022: Si risparmia?

- Detrazioni fiscali per pensionati

- Bonus Irpef 2022

Legge di Bilancio 2022: modifiche all’IRPEF

La Legge di Bilancio 2022 introduce importanti modifiche al sistema fiscale italiano, in particolare l’imposta che più di tutto viene modificata è quella che riguarda l’IRPEF. Per garantire una ripresa economica nell’attuale momento storico infatti è stato tenuto conto del fatto che sia necessario diminuire la pressione fiscale soprattutto sui redditi dei lavoratori.

Di conseguenza cambiano tutte le detrazione di imposta che coinvolgono i redditi di lavoro dipendente e di alcuni redditi assimilati. Le detrazioni d’imposta solitamente spettano a tutti i contribuenti italiani che percepiscono reddito da lavoro dipendente, o assimilati.

Sono incluse nelle detrazioni di imposta tutte le figure che percepiscono reddito assimilato a quello di lavoro dipendente. Si tratta per esempio dei compensi derivati da soci di cooperative, indennità percepite da prestatori di lavoro dipendente, borse di studio, compensi per collaborazione continuativa, sono incluse le prestazioni pensionistiche di forme di previdenza complementare e le remunerazioni dei sacerdoti, oltre ai compensi derivanti da lavori socialmente utili.

L’attuale modifica il sistema di aliquote IRPEF introdotta con la riforma fiscale va a cambiare la situazione relativa alla detrazioni fiscali che cittadini possono ricevere tramite il proprio lavoro.

Detrazioni fiscali e fasce di reddito

Le detrazioni fiscali sul reddito dei lavoratori dipendenti e assimilati vengono modificate in base alle ultime aliquote IRPEF stabilite dal nuovo sistema. Ricordiamo che attualmente il sistema di aliquote IRPEF, ovvero delle percentuali di imposte applicate sui redditi da lavoro, si riduce a quattro fasce. Ogni fascia si riferisce alla pressione fiscale in base ai redditi percepiti annualmente:

- Da 0 a 15,000 euro di reddito: aliquota al 23%;

- Da 15,000 euro a 28,0000 euro di reddito: aliquota al 25%:

- Da 28,000 euro a 50,000 euro di reddito: aliquota al 35%;

- Da 50,000 euro di reddito in poi: aliquota al 43%.

| SCAGLIONI DI REDDITO | ALIQUOTA IRPEF |

|---|---|

| Fino a 15.000 euro di reddito | 23% |

| Da 15.000 euro a 28.000 euro di reddito | 25% |

| Da 28.000 euro a 50.000 euro di reddito | 35% |

| Oltre 50.000 euro di reddito | 43% |

Il ricalcolo è stato fatto principalmente per limitare la pressione fiscale sulle fasce di reddito più deboli, eliminando alcuni scaglioni presenti precedentemente. Tuttavia come conseguenza diretta cambiano anche le detrazioni fiscali spettanti annualmente al cittadino che lavora guadagnando reddito da lavoro dipendente o assimilato.

Per quanto riguarda i cittadini con reddito inferiore a 15,000 euro, che rientrano nella fascia di pressione fiscale al 23%, la detrazione IRPEF lorda spettante è di 1,880 euro. Si tratta di una detrazione che non può essere inferiore alla cifra di 690 euro, e che per il lavoro a tempo determinato arriva a 1,380 euro.

Secondo quanto previsto quindi i cittadini che si trovano in questa fascia, soprattutto quelli che percepiscono un guadagno tra 8,000 e 15,000 euro, avranno detrazioni fiscali maggiori rispetto a quelle dell’anno passato.

Prendendo in considerazione invece le fasce di reddito successive, con aliquota al 25%, la detrazione IRPEF lorda annuale è di 1,910 euro, a cui viene sommato un importo derivato da un calcolo specifico che tiene in considerazione il reddito complessivo.

Prendendo in considerazione la terza fascia, con aliquota al 35%, la detrazione IRPEF lorda è sempre di 1,910 sommato all’importo derivato dal calcolo specifico. Anche per questa fascia le detrazioni fiscali risultano aumentate rispetto alla condizione precedente. Viene invece abolita la detrazione fiscale per i cittadini con reddito oltre a 50,000 euro.

L’art. 1, co. 2, lett. b) della Legge n. 234/21 ha modificato le detrazioni di imposta per le varie tipologie reddituali, di cui all’art. 13 del TUIR. In particolare per:

- Redditi da lavoro dipendente;

- Redditi da pensione;

- Redditi assimilati a quelli da lavoro dipendente, redditi da lavoro autonomo, ed alcuni redditi diversi.

Soggetti beneficiari detrazione da lavoro dipendente

Le detrazioni per redditi da lavoro dipendente e assimilati, ai sensi dell’art. 13 co. 1 del TUIR spettano a coloro che producono, nel periodo d’imposta, uno o più redditi appartenenti a:

- Redditi di lavoro dipendente;

- Compensi percepiti, entro i limiti dei salari correnti maggiorati del 20%, dai lavoratori soci di cooperative di produzione e lavoro, cooperative di servizi, cooperative agricole e di prima trasformazione dei prodotti agricoli, cooperative della piccola pesca;

- Indennità e compensi percepiti a carico di terzi dai lavoratori dipendenti, a seguito di incarichi svolti in relazione a tale qualità;

- Somme da chiunque corrisposte a titolo di borsa di studio ovvero di assegno, premio o sussidio per fini di studio o di addestramento professionale;

- Somme e valori in genere, a qualunque titolo percepiti nel periodo d’imposta, anche sotto forma di erogazioni liberali, in relazione agli uffici di amministratore, sindaco o revisore di società, associazioni e altri enti con o senza personalità giuridica, alla collaborazione a giornali, riviste, enciclopedie e simili, alla partecipazione a collegi e commissioni, nonché quelli percepiti in relazione a rapporti di collaborazione coordinata e continuativa;

- Le remunerazioni dei sacerdoti;

- Le prestazioni pensionistiche di cui al Decreto Legislativo 21 aprile 1993 numero 124, comunque erogate;

- Gli altri assegni periodici, comunque denominati, alla cui produzione non concorrono attualmente né capitale né lavoro, compresi quelli indicati alle lettere c) e d) del comma 1 dell’articolo 10 tra gli oneri deducibili, esclusi quelli indicati alla lettera c) del comma 1 dell’articolo 41;

Detrazioni per redditi da lavoro dipendente 2022

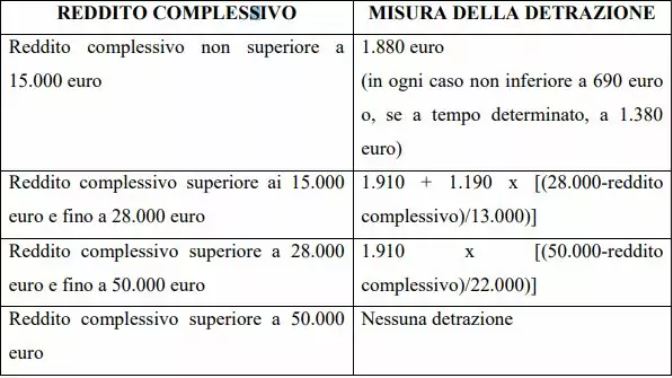

La nuova disciplina prevede che se alla formazione del reddito complessivo concorrono uno o più redditi da lavoro dipendente nonché alcuni redditi assimilati a quelli di lavoro dipendente, spetta una detrazione dall’imposta pari a:

1.880 euro, se il reddito complessivo non supera 15.000 euro; l’ammontare della detrazione effettivamente spettante non può essere inferiore a 690 euro; per i rapporti di lavoro a tempo determinato, l’ammontare della detrazione effettivamente spettante non può essere inferiore a 1.380 euro; ciò significa che tali misure minime competono laddove superiori al risultato derivante dal calcolo di ragguaglio al periodo di spettanza nell’anno;

1.910 euro, aumentata del prodotto tra 1.190 euro e l’importo corrispondente al rapporto tra 28.000 euro, diminuito del reddito complessivo, e 13.000 euro, se l’ammontare del reddito complessivo è superiore a 15.000 euro ma non a 28.000 euro;

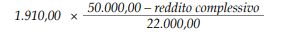

1.910 euro, se il reddito complessivo è superiore a 28.000 euro ma non a 50.000 euro; la detrazione spetta per la parte corrispondente al rapporto tra l’importo di 50.000 euro, diminuito del reddito complessivo, e l’importo di 22.000 euro.

Ulteriore detrazione:

- la detrazione spettante è aumentata di un importo pari a 65 euro se l’ammontare del reddito complessivo è superiore a 25.000 euro ed inferiore a 28.000 euro;

- la detrazione è spettante è aumentata di un importo pari a 65 euro se l’ammontare del reddito complessivo è superiore a 28.000 ma non a 35.000 euro.

Detrazioni per reddito da lavoro dipendente e assimilato: contribuenti con un reddito complessivo fino a 15.000 euro

Nel caso in cui il reddito complessivo del contribuente non superi 15,000 euro, spetta una detrazione dall’IRPEF lorda pari a 1,880 euro. Tuttavia, la detrazione non può essere inferiore:

- 690 euro;

- per i rapporti di lavoro a tempo determinato, a 1,380 euro.

Detrazioni per reddito da lavoro dipendente e assimilato: Contribuenti con un reddito complessivo superiore a 15.000 euro e fino a 28.000 euro

Nel caso in cui il reddito complessivo del contribuente sia superiore a 15,000 euro ma non a 28,000 euro, spetta una detrazione dall’IRPEF lorda di 1,910 euro, aumentata del prodotto tra 1,190 euro e l’importo corrispondente al rapporto tra 28,000 euro, diminuito del reddito complessivo, e 13,000 euro.

Se il risultato del rapporto è maggiore di zero, lo stesso si assume nelle prime quattro cifre decimali (mediante troncamento degli ulteriori decimali, senza arrotondamento).

Detrazioni per reddito da lavoro dipendente e assimilato: Contribuenti con un reddito complessivo superiore a 28.000 euro e fino a 50.000 euro

Nel caso in cui il reddito complessivo del contribuente sia superiore a 28,000 euro ma non a 50,000 euro, spetta una detrazione dall’IRPEF lorda di 1,910,00 euro, per la parte corrispondente al rapporto tra l’importo di 50,000 euro, diminuito del reddito complessivo, e l’importo di 22,000 euro.

Se il risultato del rapporto è maggiore di zero, lo stesso si assume nelle prime quattro cifre decimali (mediante troncamento degli ulteriori decimali, senza arrotondamento).

NUOVA IRPEF 2022: Si risparmia?

Per capire se e quanto effettivamente si risparmia con la nuova IRPEF, vediamo un esempio fornito dall’Agenzia delle Entrate. L’Agenzia delle Entrate ipotizza il caso di un lavoratore dipendente a tempo indeterminato che abbia un reddito complessivo pari a 50.000 euro. Per l’anno d’imposta 2021, l’IRPEF lorda dovuta in base agli scaglioni vigenti lo scorso anno era pari a 15.320 euro lordi e 15.139 netti (con detrazione da lavoro dipendente).

Il calcolo in vigore fino al 31 dicembre 2021 era questo:

15.000 x 23% è pari a 3.450 euro;

13.000 (28.000 – 15.000) x 27% è pari a 3.510 euro ;

22.000 (50.000 – 28.000) x 38% è pari a 8.360 euro.

L’Imposta lorda arrivava a quota 15.320 euro sommando le tre cifre calcolate. A tale cifra andavano tolte le detrazioni per lavoro dipendente.

Invece, l’IRPEF 2022 lorda in base agli scaglioni in vigore dal 1° gennaio sono:

15.000 x 23% è pari a 3.450 euro;

13.000 (28.000 – 15.000) x 25% è pari a 3.250 euro;

22.000 (50.000 – 28.000) x 35% è pari a 7.700 euro.

Dunque l’imposta lorda è pari a 14.400 euro (sommando le tre cifre calcolate) a cui togliere le detrazioni per lavoro dipendente ovvero: 1.910 x [(50.000-50.000) / 22.000)] = 0.

In questo caso non trova applicazione l’ulteriore detrazione di 65 euro prevista per i redditi complessivi da 25.001 euro a 35.000 euro.

Dunque, l’imposta netta è pari a 14.400, con un risparmio d’imposta pari a 739 euro.

Detrazioni fiscali per pensionati

Se alla formazione del reddito complessivo concorrono uno o più redditi di pensione spetta una detrazione dall’imposta lorda, non cumulabile con quella prevista al comma 1 dell’articolo 13 del TUIR, rapportata al periodo di pensione nell’anno, pari a:

- 1.955 euro, se il reddito complessivo non supera 8.500 euro; l’ammontare della detrazione effettivamente spettante non può essere inferiore a 713 euro; ciò significa che tali misure minime competono laddove superiori al risultato derivante dal calcolo di ragguaglio al periodo di spettanza nell’anno;

- 700 euro, aumentata del prodotto fra 1.255 euro e l’importo corrispondente al rapporto fra 28.000 euro, diminuito del reddito

- complessivo, e 19.500 euro, se l’ammontare del reddito complessivo è superiore a 8.500 euro ma non a 28.000 euro;

- 700 euro, se il reddito complessivo è superiore a 28.000 euro ma non a 50.000 euro; la detrazione spetta per la parte corrispondente al rapporto tra l’importo di 50.000 euro, diminuito del reddito complessivo, e l’importo di 22.000 euro.

Se il reddito complessivo è superiore a 25.000 euro ma non a 29.000 euro, la detrazione è aumentata di un importo pari a 50 euro.

Il sostituto di imposta deve riconoscere l’ulteriore detrazione di 50 euro sin dal primo periodo di paga del 2022, tuttavia, alla fine dell’anno, ovvero al momento della cessazione del rapporto pensionistico, deve ricalcolare la detrazione effettivamente spettante in relazione all’ammontare del trattamento pensionistico complessivamente erogato nel periodo d’imposta.

Bonus Irpef 2022

Il trattamento integrativo previsto per il 2022 è il sostituto del bonus Renzi. Il bonus IRPEF 2022 spetta ai soggetti titolari di redditi da lavoro dipendente o assimilati in presenza di redditi complessivi fino a 15.000 euro. I soggetti che hanno redditi compresi tra 15.001 ed i 28.000, il trattamento integrativo spetta a condizione che la somma di tutte le detrazioni spettanti sia superiore all’imposta lorda. Per poter beneficiare del bonus è necessario che il soggetto titolare di redditi da lavoro dipendente presenti un IRPEF lorda superiore alle detrazioni di imposta spettanti ai sensi dell’art. 13, co. 1 del TUIR.

L’articolo 1, comma 3, della legge di bilancio 2022 ha ridotto da 28.000 euro a 15.000 euro la soglia di reddito complessivo prevista dall’articolo 1 del d.l. n. 3 del 2020, sopra la quale il trattamento integrativo di regola non spetta, lasciando inalterato l’impianto di determinazione e spettanza dello stesso. Il bonus ammonta a 1.200 euro annue (100 euro al mese) per i contribuenti con reddito complessivo fino a 15.000 euro. Per i contribuenti con reddito compreso tra 15.001 e 28.000 euro vi è un particolare trattamento di applicazione del contributo integrativo legato a situazioni di “incapienza”. In particolare, il trattamento viene riconosciuto a condizione che l’IRPEF lorda sia inferiore alla somma:

- Delle detrazioni per familiari a carico, di cui all’art. 12 del TUIR;

- Delle detrazioni per redditi da lavoro dipendente (escluse le pensioni) e redditi assimilati ex art. 13, co. 1 TUIR;

- Delle detrazioni per gli interessi pagati su prestiti o mutui agrari o per gli interessi pagati su mutui ipotecari per l’acquisto o la costruzione dell’unità immobiliare da adibire ad abitazione principale;

- Delle rate relative alle detrazioni per spese sanitarie, per interventi di recupero del patrimonio edilizio.

Al verificarsi di una di queste condizioni il trattamento integrativo viene erogato in una misura pari alla differenza tra la somma delle detrazioni e l’imposta lorda e comunque fino al limite di 1.200 euro annue. Chi ha un reddito compreso tra i 15.001 ed i 28.000 euro saprà se spetta o meno il trattamento integrativo in sede di dichiarazione dei redditi.

Esempio

Facciamo un esempio. Se il contribuente ha un reddito imponibile di 22.000 (su cui è tenuto a versare l’IRPEF), verrà applicata, un’aliquota del 23% sui primi 15.000 euro (3450 euro) e per lo scaglione che va dai 15.001 a 28.000 un aliquota del 25% (1750 euro). L’imposta lorda complessiva che il contribuente è tenuto a pagare ammonta a 5200 euro.

Per poter beneficiare del bonus da 100 euro, occorre avere detrazioni superiori ai 5200 euro. Oltre alle detrazioni da lavoro dipendente, se il contribuente non ha altre detrazioni come spese mediche, ristrutturazioni ecc.. le detrazioni spettanti sono inferiori all’imposta lorda e quindi il bonus non le spetta.