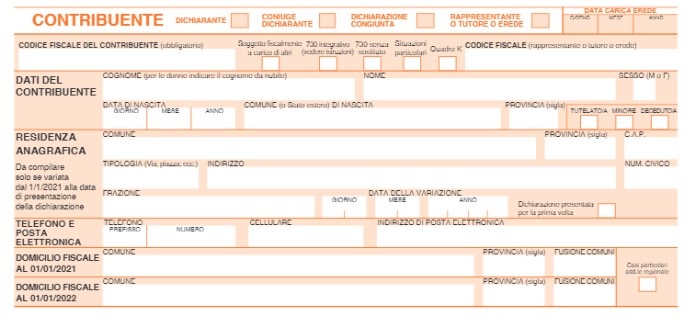

Nel frontespizio del modello 730 trovano spazio informazioni importanti, come l’indicazione dei dati del contribuente, la sua residenza anagrafica, le comunicazioni di variazione e la tipologia di dichiarazione presentata (come dichiarante, dichiarazione congiunta, per conto di erede, etc).

La compilazione del frontespizio del modello 730 è molto importante per il contribuente dichiarante. In questo quadro, infatti, trovano spazio informazioni fondamentali per la correttezza di tutta la dichiarazione dei redditi. Per questo motivo l’importanza di questa sezione è dirimente nella buona riuscita della dichiarazione.

Le istruzioni di compilazione che troverai in questo articolo possono esserti utili sia che tu voglia presentare il modello dichiarativo autonomamente, sia che tu voglia avvalerti del modello precompilato. Devi tenere presente che il frontespizio della dichiarazione dei redditi è uno dei quadri più importanti in quanto riporta i dati fondamentali del contribuente e della tipologia di dichiarazione presentata (ordinaria, congiunta per conto di minori, per conto di soggetto defunto, etc).

Indice degli argomenti

Possibilità di presentazione da parte del contribuente

Nella parte superiore del frontespizio il contribuente dichiarante è tenuto ad indicare il tipo di dichiarazione che sta presentando. In particolare, il contribuente deve barrare la casella corrispondente, a seconda che esso sia uno dei soggetti indicati nella tabella seguente.

| TIPOLOGIA | DESCRIZIONE |

|---|---|

| DICHIARANTE | Casella da barrare se a presentare la dichiarazione è il soggetto stesso. In caso di presentazione della dichiarazione per conto di minore, tutelato o contribuente deceduto, vengono utilizzati due modelli. Il primo modello relativo al minore, al tutelato o al deceduto deve essere barrata la casella “dichiarante”. Nel secondo modello riferito al rappresentante, tutore, o erede deve essere barrata la cesellata “Rappresentante, tutore o erede”. |

| CONIUGE DICHIARANTE | Casella da barrare se la dichiarazione si riferisce al coniuge del soggetto che la presenta come dichiarante e fa eseguire le operazioni di conguaglio al proprio sostituto d’imposta. In caso di dichiarazioni congiunta, devono essere compilati due Modelli base: nel primo sono barrate le caselle “dichiarante” e “dichiarazione congiunta”, nel secondo soltanto la casella “coniuge dichiarante” |

| RAPPRESENTANTE, TUTORE O EREDE | Casella da barrare se la dichiarazione viene presentata: – Dal rappresentante, tutore, o amministratore di sostegno; – Dall’Erede, per conto del contribuente deceduto. Gli eredi possono utilizzare il modello 730 per dichiarare i redditi dei soggetti deceduti: – nel corso del periodo di imposta oggetto di dichiarazione; – entro il termine di scadenza di presentazione della dichiarazione dei redditi (30 settembre dell’anno successivo a quello oggetto di dichiarazione). Qualora il decesso avvenga dopo il 30 settembre è possibile utilizzare esclusivamente il modello Redditi. |

L’erede può utilizzare il Mod. 730 per il soggetto deceduto, alle condizioni che:

- La dichiarazione non può essere presentata al sostituto d’imposta (nè dalla persona deceduta, nè dell’erede);

- E’ necessario avvalersi di un professionista abilitato o di un CAF per la presentazione, in alternativa, è possibile trasmettere il Modello in via telematica all’Agenzia delle Entrate;

- Non è ammessa la presentazione della dichiarazione congiunta.

Dichiarazione congiunta

Le condizioni richieste per la presentazione della dichiarazione congiunta sono:

- I coniugi non devono essere legalmente ed effettivamente separati;

- Entrambi i coniugi devono presentare tipologie reddituali che possono essere dichiarate nel modello 730;

Se entrambi i coniugi possiedono un sostituto di imposta il modello può essere presentato indifferentemente al sostituto di uno dei due coniugi.

Per approfondire: I vantaggi del modello 730 congiunto.

Il codice fiscale del contribuente

Ulteriore sezione del frontespizio è dedicata all’indicazione del codice fiscale del contribuente. Il codice indicato deve essere quello indicato nella tessera sanitaria rilasciata dalla ASL. Nel caso in cui la dichiarazione è stata presentata per conto di minori, incapaci, o persone con limitata capacità di agire (beneficiario) deve essere indicato, il codice fiscale:

- Del minore, incapace, o beneficiario, nello spazio “Codice fiscale del contribuente”;

- Del rappresentante, tutore, o amministratore di sostegno, nello spazio “Codice fiscale del rappresentante legale, tutore o erede”.

In caso di dichiarazione presentata per conto del contribuente deceduto, deve essere indicato, in entrambi i modello 730, il codice fiscale:

- Del contribuente deceduto, nello spazio “Codice fiscale del contribuente”;

- Dell’erede nello spazio “Codice fiscale del rappresentante, tutore o erede”.

Per approfondire: Come funziona il modello 730 eredi.

Soggetto fiscalmente a carico di altri

Qualora, il contribuente sia:

- Un soggetto fiscalmente a carico di altri;

- Obbligato o interessato a presentare la dichiarazione dei redditi

dovrà essere compilata la casella “Soggetto fiscalmente a carico di altri”, inserita al fine di consentire al soggetto che presta assistenza fiscale di calcolare, la deduzione complessivamente spettante in relazione agli oneri per previdenza complementare nei limiti dei redditi dichiarati.

Il soggetto che, presta assistenza fiscale deve specificare, nelle annotazioni, l’ammontare degli oneri non dedotti, che potrà essere trasferito, al soggetto di cui il contribuente è a carico al fine di beneficiare della deduzione.

Nella casella “Soggetto fiscalmente a carico di altri”, deve essere indicato:

- Codice 1, per i contribuenti con un reddito complessivo uguale o inferiore a 2.840,51 euro, al lordo degli oneri deducibili;

- Codice 2, per i figli di età non superiore a 24 anni con un reddito complessivo uguale o inferiore a 4.000 euro, al lordo degli oneri deducibili.

Il 730 integrativo

Una specifica casella da barrare è dedicata alla presentazione del modello 730 integrativo. Questa casella deve essere compilata, codici 1,2,3, qualora la dichiarazione sia integrativa di una precedentemente inoltrata all’Amministrazione finanziaria.

Il Mod. 730 integrativo, può essere presentato in tutti i casi in cui il contribuente riscontri un errore o un’omissione, che comporta una maggior credito o un minor debito. Può trattarsi della omessa indicazione di oneri deducibili o detraibili (omessa indicazione di una spesa medica, veterinaria, scolastica, etc). Il modello 730 integrativo può essere presentato in tutti i casi in cui il contribuente rilevi la commissione di un errore o una omissione che comporti un maggior credito o un minor debito.

Importante:

Nel caso in cui il contribuente riscontri che l’errore o l’omissione comporti un minor credito o un maggior debito non può integrare il modello 730 originariamente inviato ma dovrà presentare il modello Redditi PF integrativo. Inoltre, si rende necessario il ricorso al ravvedimento operoso per la corresponsione degli importi.

Nello specifico il contribuente deve indicare:

| CODICE CASELLA 730 INTEGRATIVO | ERRORE ED OMISSIONE |

|---|---|

| 1 | Errori/omissioni correggendo i quali emerge minor debito, maggior credito o nessuna variazione del debito/credito originario |

| 2 | Errori/omissioni soltanto nei dati relativi al sostituto di imposta |

| 3 | Errori/omissioni correggendo i quali emerge un minor debito, maggior credito o nessuna variazione del debito/credito originario oltre ad errori relativo al sostituto di imposta |

Per approfondire: Modello 730 integrativo: scadenza entro il 25 ottobre.

Il 730 senza sostituto

Il contribuente, in alcuni casi, ha la possibilità di presentare il modello dichiarativo in assenza di sostituto di imposta per effettuare i conguagli (art. 51-bis del D.L. n. 69/13). Il contribuente può avvalersi di tale possibilità sia nel caso in cui dalla dichiarazione emerga un credito di imposta, sia nel caso in cui emerga un debito di imposta.

In particolare, in questa casella deve essere indicata la lettera A in caso di 730 presentato dai contribuenti che non hanno sostituto d’imposta. La presente casella va compilata allo stesso modo nel caso di 730 presentato per conto del contribuente deceduto.

Casella indicante: “Situazioni particolari”

Nella compilazione del frontespizio il contribuente ha la possibilità di evidenziare condizioni particolari che riguardano la dichiarazione dei redditi, indicando un codice particolare nella casella “Situazioni particolari”. Questa necessità può venirsi a creare esclusivamente per specifiche fattispecie che possono verificarsi successivamente rispetto alla pubblicazione del modello. Caso classico è quello di ripresentazione del modello a seguito di chiarimenti forniti dall’Agenzia delle Entrate.

In pratica, la casella può essere compilata soltanto qualora l’Agenzia delle Entrate, comunica (con Circolare, Risoluzione o altra pubblicazione dedicata) uno specifico codice per indicare la situazione particolare che si è venuta a creare.

Quadro K per gli amministratori di condominio

La casella quadro K deve essere barrata qualora il contribuente, è amministratore di condominio, in carica al 31 dicembre dell’anno dichiarativo. In questo caso il contribuente deve adempiere ad una serie di obblighi:

- Ad effettuare la comunicazione annuale all’Anagrafe Tributaria dell’importo complessivo dei beni e servizi acquistati dal condominio nell’anno solare e dei dati identificativi dei relativi fornitori;

- A comunicare i dati catastali del condominio nel caso di interventi di recupero del patrimonio edilizio effettuati su parti comuni degli edifici.

La sezione dati del contribuente

Nella sezione dati del contribuente devono essere indicate tutte le informazioni che riguardano i dati anagrafici del contribuente istante.

| CASELLA | DESCRIZIONE |

|---|---|

| COGNOME, NOME E SESSO | Cognome e nome vanno indicati senza alcun titolo di studio. Le donne devono indicare il cognome da nubile. Indicare il sesso (M o F) del contribuente. |

| DATA COMUNE E PROVINCIA DI NASCITA | Data di nascita del contribuente nella forma GG/MM/AAAA. Deve essere indicato il Comune di nascita o per i nati all’estero, lo Stato estero di nascita. Deve essere indicata la sigla della Provincia, mentre va lasciato in bianco per i nati all’estero. |

| TUTELATO/MINORE/DECEDUTO | “Tutelata/o” deve essere barrata nel caso di dichiarazione dei redditi presentata dal rappresentante legale per la persona incapace. “Minore” deve essere barrata in caso di dichiarazione presentata dai genitori per i redditi dei figli minori. “Deceduto” deve essere barrata in caso di presentazione di dichiarazione per conto di contribuente deceduto. |

La sezione dedicata alla residenza anagrafica

La sezione relativa alla residenza anagrafica, nel modello dichiarativo, deve essere compilata soltanto in specifiche situazioni. In particolare, la compilazione della sezione si rende necessaria se il contribuente:

- Ha variato la residenza nel periodo tra il 1 gennaio dell’anno oggetto di dichiarazione e la data di presentazione della dichiarazione;

- Presenta per la prima volta la dichiarazione dei redditi;

- Presenta il Mod. 730, come rappresentante legale, tutore, amministratore di sostegno di soggetto minore o incapace, o in qualità di erede.

In tutti gli altri casi la sezione in oggetto non deve essere compilata. Per questo motivo attenzione a non commettere errori formali, che sono comunque oggetto di (possibile) sanzione.

La variazione di residenza nel 730

Particolare attenzione deve essere prestata alla casistica di variazione di residenza nel corso del periodo di imposta. Infatti, qualora sia stato effettuato un cambio di residenza nel periodo che intercorre tra il 1° gennaio del periodo dichiarativo e la data di presentazione del modello 730, ovvero al più tardi al 30 settembre, qualora il contribuente presenti il Mod. 730 precompilato direttamente all’Agenzia delle Entrate, oppure tramite professionista abilitato o tramite CAF, il dichiarante deve indicare i dati relativi alla propria residenza anagrafica.

E’ considerata variazione di residenza anche la variazione di indirizzo nell’ambito dello stesso comune. Qualora sussista questa casistica, è richiesta la seguente modalità di compilazione della sezione:

- L’indicazione della nuova residenza alla data di consegna del Mod. 730, riportando negli appositi spazi i dati relativi al Comune, alla sigla della Provincia, al CAP, all’indirizzo, numero civico ed eventualmente la frazione;

- Data di variazione.

Prima presentazione della dichiarazione

Il riquadro “Residenza anagrafica” deve essere compilato anche nel caso in cui la presente dichiarazione costituisca la prima dichiarazione dei redditi presentata. In questo caso è sufficiente barrare la casella: “Dichiarazione presentata per la prima volta”.

Soggetto minore, incapace o soggetto deceduto

In caso di presentazione del Mod. 730, per soggetto minore, il rappresentante legale, tutore o amministratore di sostegno è tenuto all’indicazione dei dati relativi alla propria residenza anagrafica. L’erede è tenuto, all’indicazione dei dati relativi alla propria residenza anagrafica. Nel caso in cui siano intervenute variazioni sulla residenza anagrafica, non è necessario compilare il campo “Data della variazione”.

La sezione dedicata al domicilio fiscale del contribuente

La sezione relativa al domicilio fiscale permette di individuare il destinatario (comune, provincia o regione) dei versamenti relativi all’addizionale regionale e se, deliberata, dell’addizionale comunale a saldo ed in acconto.

I contribuenti residenti in Italia, hanno il domicilio fiscale nel comune nella cui anagrafe sono iscritti, nella maggioranza dei casi corrisponde alla residenza anagrafica. Qualora sussistano particolari condizioni, l’Amministrazione finanziaria, può consentire al contribuente che ne faccia richiesta, che il suo domicilio fiscale sia in un comune diverso da quello di residenza.

La data di riferimento del domicilio fiscale ai fini dell’addizionale regionale e comunale è fissata, per entrambe le imposte, al 1 gennaio dell’anno di riferimento.

L’acconto dell’addizionale comunale deve essere sempre versato con aliquota deliberata per l’anno precedente. L’acconto dell’addizionale comunale è determinato con l’aliquota, le esenzioni e le agevolazioni stabilite per il periodo di imposta precedente.

Le regioni e le provincie autonome devono inviare al MEF, i dati dei provvedimenti relativi all’addizionale regionale IRPEF, ai fini della pubblicazione sul sito internet del Dipartimento delle Finanze.

La variazione della residenza

Qualora la variazione della residenza sia avvenuta:

- Nello stesso comune, va compilato soltanto il rigo “Domicilio fiscale all’1/01/“;

- Trasferendola in un comune diverso, vanno compilati entrambi i righi.

L’efficacia delle variazioni decorre dal 60 giorno successivo a quello in cui si è verificato. La variazione obbliga alla compilazione di tutti e due i righi solo se la la variazione è avvenuta dal 2 novembre. Qualora la variazione sia avvenuta ante il 2 novembre deve essere compilato soltanto il primo rigo.

Domicilio fiscale al 1 gennaio dell’anno dichiarativo

Nel caso in cui la variazione sia avvenuta entro il 2 novembre, deve essere indicato il nuovo domicilio. In tal caso deve essere indicato soltanto questo rigo. Qualora la variazione sia avvenuta a decorrere dal 3 novembre, deve essere indicato il domicilio precedente. La variazione a partire da tale data, quindi, comporta la compilazione di entrambi i righi.

Domicilio fiscale al 1 gennaio dell’anno successivo

Qualora la variazione sia avvenuta tra il 3 novembre ed il 2 novembre dell’anno successivo, deve essere indicato il nuovo domicilio.

Qualora la variazione sia avvenuta a decorrere dal 3 novembre dell’anno successivo, deve essere indicato il precedente domicilio.

Esempio, qualora un contribuente residente a Firenze si è trasferito a Roma il 31 ottobre dell’anno in cui viene presentata la dichiarazione relativa all’anno precedente. La variazione della residenza, ha effetto a decorrere dal sessantesimo giorno successivo. Per cui, il domicilio fiscale al 1 gennaio dell’anno dichiarativo, è Firenze. Viceversa, il domicilio fiscale al 1 gennaio dell’anno successivo è Roma, ossia la nuova residenza.

La fusione dei comuni

La casella “Fusione dei comuni” relativa al rigo “Domicilio fiscale al 01/01/” deve essere compilata risieda nel comune in cui:

- E’ stato istituito per fusione avvenuta dal 2016 fino al 1 gennaio dell’annualità dichiarativa compreso;

- Ha deliberato aliquote all’addizionale comunale all’IRPEF differenziate per ciascuno dei territori comunali estinti.

La casella “Fusione dei comuni” relativa al rigo “Domicilio fiscale al 01/01/” deve essere compilata nel caso in cui il contribuente risieda in un Comune in cui:

- È stato istituito per fusione;

- Ha deliberato aliquote dell’addizionale comunale all’IRPEF differenziate per ciascuno dei territori nei comuni estinti.

In questo caso, è necessario, riportare nella Casella, l’apposito codice identificativo dell’ex comune riportato nella Tabella 12 “Elenco dei codici identificativi da indicare nella casella fusione comuni”.

Riepilogo: domicilio fiscale

| CASELLA | DESCRIZIONE |

|---|---|

| COMUNE PROVINCIA ALL’01/01/nn | Casella che deve essere sempre compilata, anche nel caso in cui non vi siano state variazioni, con i dati del Comune e Provincia del domicilio fiscale. |

| COMUNE PROVINCIA ALL’01/01/nn+1 | Deve essere compilata in aggiunta al rigo precedente solo se la residenza è stata variata dopo il 2 novembre nn. |

| CASI PARTICOLARI | La casella deve essere compilata dai soggetti residenti in Veneto, Basilicata e Lazio che si trovano in particolari condizioni per usufruire della corretta addizionale Regionale. |

I dati del sostituto che effettua il conguaglio

Nella compilazione del frontespizio Mod. 730, nella sezione relativa ai “Dati del sostituto che effettuerà il conguaglio” devono essere riportati i dati del datore di lavoro o ente pensionistico tenuto ad effettuare le operazioni di conguaglio.

Tale riquadro deve risultare compilato nel Mod. 730 del contribuente che ha barrato, nel frontespizio, la casella “Dichiarante”. Qualora il contribuente non abbia un sostituto d’imposta deve barrare l’apposita casella. Nella presente sezione devono essere inserite le seguenti informazioni:

- Cognome e nome o denominazione del sostituto d’imposta;

- Codice fiscale;

- Comune e Provincia;

- Indirizzo, specificando la tipologia, numero civico e frazione;

- Codice di avviamento postale;

- Numero di telefono, e-mail;

- Codice sede, deve essere inserito solo in caso in cui nel Mod. CU rilasciato al contribuente, risulti compilata la sezione “Codice sede“.

I contribuenti possono rilevare tali dati dal frontespizio del modello di Certificazione Unica (modello CU), consegnato al proprio sostituto d’imposta. Qualora il sostituto d’imposta che effettui le operazioni di conguaglio risulti diverso da quello che ha rilasciato la certificazione, i dati vanno richiesti al nuovo sostituto.

Nell’ipotesi in cui il contribuente, abbia in corso, rapporti contemporaneamente con più datori di lavoro o enti pensionistici, dovrà riportare i dati relativi al sostituto d’imposta al quale intende richiedere di effettuare le operazioni di conguaglio. In caso di dipendente di società estera, devono essere indicati, i dati relativi alla stabile organizzazione in Italia che effettua le ritenute.