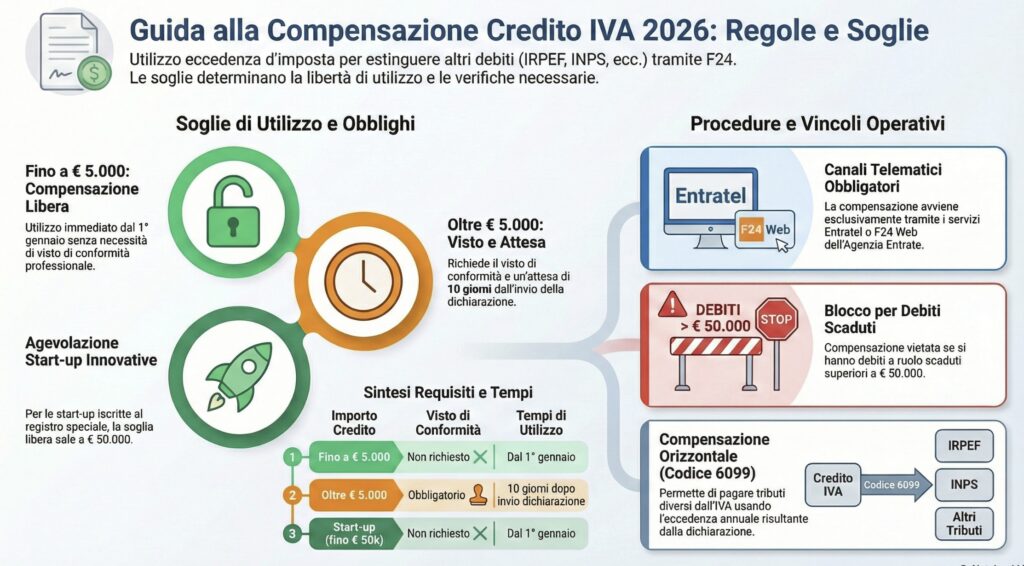

La compensazione del credito IVA deve sottostare a determinate condizioni, legate a determinate soglie di utilizzo, al superare delle quali è necessario prestare garanzie maggiori. Utilizzo libero fino a 5.000 euro oltre i quali è necessaria la presentazione del visto di conformità sulla dichiarazione.

Hai maturato un credito IVA dalla dichiarazione annuale e vuoi utilizzarlo per pagare altri tributi? La compensazione del credito IVA è una soluzione strategica per recuperare liquidità, ma richiede attenzione ai limiti normativi, alle scadenze e agli adempimenti obbligatori. Un errore nella gestione del credito IVA può portare a sanzioni e al blocco delle compensazioni.

Compensazione del credito IVA: modalità che permette di utilizzare l’eccedenza IVA risultante dalla dichiarazione annuale per pagare altri debiti tributari o contributivi tramite modello F24. La procedura è regolata dal D.Lgs. n. 241/1997 e prevede limiti differenziati in base all’importo compensato. Per importi superiori a € 5.000 è obbligatorio il visto di conformità (D.L. n. 78/2009, art. 10, comma 7).

Indice degli argomenti

- Cos’è la compensazione del credito IVA

- Limiti alla compensazione del credito IVA 2026

- Come compensare il credito IVA: procedura operativa

- Visto di conformità: requisiti e costi

- Credito IVA trimestrale e annuale: differenze operative

- Divieto di compensazione con debiti iscritti a ruolo

- Credito IVA residuo e rigenerazione

- Rimborso del credito IVA: alternativa alla compensazione

- Tabella riassuntiva: regole compensazione e rimborso IVA

- Consulenza fiscale online

- Domande frequenti

Cos’è la compensazione del credito IVA

Tutti i contribuenti titolari di partita IVA devono presentare la dichiarazione annuale IVA telematicamente all’Agenzia delle Entrate dal 1° febbraio al 30 aprile. Quando dalla dichiarazione emerge un’eccedenza a credito, hai due opzioni: richiedere il rimborso o utilizzare il credito in compensazione orizzontale per pagare altri tributi.

La compensazione orizzontale ti permette di utilizzare il credito IVA per estinguere debiti di natura diversa tramite il modello F24, come IRPEF, INPS, IRAP o IMU. Questa operazione deve rispettare specifiche condizioni normative legate all’importo utilizzato e richiede l’utilizzo obbligatorio dei canali telematici dell’Agenzia delle Entrate (Entratel o Fisconline).

Come funziona la compensazione orizzontale

La compensazione orizzontale è disciplinata dal D.Lgs. n. 241/1997 e consente di utilizzare crediti IVA per pagare debiti verso l’erario o altri enti. A differenza della compensazione verticale (IVA con IVA nelle liquidazioni periodiche), quella orizzontale prevede limiti quantitativi e controlli preventivi per garantire la correttezza del credito utilizzato.

Il meccanismo si basa sull’utilizzo del modello F24, dove indichi in detrazione il credito IVA (codice tributo 6099 per il credito annuale) e in addebito i tributi da versare. Il saldo netto viene poi compensato automaticamente, senza movimenti finanziari sul tuo conto corrente.

Differenza tra compensazione verticale e orizzontale

Compensazione verticale (interna): utilizzi il credito IVA per compensare un debito IVA della stessa imposta. Esempio: il credito IVA del primo trimestre viene scomputato dal debito del secondo trimestre direttamente nelle liquidazioni periodiche. Non richiede il modello F24, non ha limiti quantitativi e si gestisce internamente nei registri IVA.

Compensazione orizzontale (esterna): utilizzi il credito IVA per compensare debiti di imposte o contributi diversi tramite modello F24 presentato telematicamente. È soggetta al limite annuo di € 2.000.000 (L. 234/2021, art. 1, co. 72) e richiede il visto di conformità per importi superiori a € 5.000 annui.

| Caratteristica | Compensazione verticale | Compensazione orizzontale |

|---|---|---|

| Tipo di crediti/debiti | Solo IVA con IVA | IVA con altre imposte/contributi |

| Strumento | Registri IVA | Modello F24 telematico |

| Limiti quantitativi | Nessuno | Fino a € 2.000.000/anno |

| Visto di conformità | Non richiesto | Obbligatorio oltre € 5.000 |

| Esempio tipico | Credito trim. 1 per debito trim. 2 | Credito IVA per IRPEF o INPS |

Limiti alla compensazione del credito IVA 2026

La normativa prevede tre soglie operative che determinano modalità e vincoli diversi per la compensazione. Comprendere questi limiti è fondamentale per pianificare correttamente l’utilizzo del credito ed evitare blocchi o sanzioni.

Limite di € 5.000 senza visto di conformità

Per crediti IVA annuali fino a € 5.000, la compensazione è libera e può essere effettuata senza particolari adempimenti. Puoi utilizzare il credito a partire dal 1° gennaio dell’anno successivo a quello di riferimento della dichiarazione, anche se non hai ancora presentato la dichiarazione IVA.

Compensazione libera fino a € 5.000: puoi utilizzare il credito IVA annuale (codice tributo 6099) tramite modello F24 telematico senza necessità di visto di conformità. L’utilizzo è consentito dal primo giorno dell’anno successivo a quello della dichiarazione. Ad esempio, il credito IVA 2025 è compensabile dal 1° gennaio 2026, anche prima della presentazione della dichiarazione (scadenza 30 aprile 2026).

Il primo versamento utile è quindi quello del 16 gennaio, quando devi pagare IVA e ritenute. In questa data puoi già compensare fino a € 5.000 di credito IVA dell’anno precedente, purché il credito sia effettivamente maturato nella dichiarazione che presenterai nei mesi successivi.

Quando serve il visto di conformità

Se il credito IVA annuale supera € 5.000, scattano due obblighi cumulativi previsti dalla normativa:

- Visto di conformità sulla dichiarazione IVA (D.L. 78/2009, art. 10, comma 7)

- Attesa di 10 giorni dalla presentazione telematica della dichiarazione (D.L. 50/2017, art. 3)

Il visto di conformità attesta che un professionista abilitato ha verificato la correttezza dei dati dichiarati e la regolare tenuta delle scritture contabili obbligatorie ai fini IVA, secondo i controlli previsti dall’art. 2 del D.M. 164/1999.

Visto di conformità: attestazione rilasciata da commercialisti, consulenti del lavoro o CAF che certifica la conformità dei dati della dichiarazione IVA e la regolare tenuta delle scritture contabili. Viene apposto mediante indicazione del codice fiscale e firma del professionista nell’apposito spazio del modello dichiarativo. Alternativa: sottoscrizione da parte dell’organo di controllo contabile per SPA e SRL con requisiti dimensionali.

Compensazione oltre € 50.000 annui: il caso start-up innovative

Per le società qualificate come start-up innovative ai sensi del D.L. 3/2015, art. 4, comma 11-novies, il limite per la compensazione libera sale da € 5.000 a € 50.000. Questo beneficio resta valido per tutto il periodo di iscrizione nella sezione speciale del Registro delle imprese.

Una start-up innovativa può quindi compensare fino a € 50.000 di credito IVA annuale senza visto di conformità, sempre utilizzando i servizi telematici dell’Agenzia delle Entrate. Oltre questa soglia, tornano applicabili le regole ordinarie (visto + 10 giorni).

Come compensare il credito IVA: procedura operativa

La compensazione del credito IVA richiede il rispetto di una procedura precisa. Saltare anche solo un passaggio può comportare lo scarto del modello F24 o l’applicazione di sanzioni per utilizzo indebito del credito.

Presentazione del modello F24 con crediti IVA

La compensazione avviene esclusivamente tramite i canali telematici dell’Agenzia delle Entrate. Non è possibile presentare modelli F24 cartacei o tramite banche per compensazioni che includono crediti IVA. Devi utilizzare:

- Entratel (per intermediari abilitati)

- Fisconline (per contribuenti)

- F24 web (area riservata del sito Agenzia Entrate)

Nel modello F24, nella sezione “Erario”, inserisci:

- In detrazione: il credito IVA con codice tributo 6099 e anno di riferimento

- In addebito: i tributi da versare (IRPEF, IRAP, ecc.)

Il sistema calcola automaticamente il saldo netto. Se il credito supera i debiti, la differenza rimane disponibile per compensazioni successive.

Codici tributo per la compensazione IVA

I codici tributo da utilizzare per la compensazione dipendono dalla tipologia di credito:

| Codice | Descrizione | Utilizzo |

|---|---|---|

| 6099 | Credito IVA annuale | Credito dalla dichiarazione annuale IVA |

| 6036 | Credito IVA I trimestre | Rimborso infrannuale con modello TR |

| 6037 | Credito IVA II trimestre | Rimborso infrannuale con modello TR |

| 6038 | Credito IVA III trimestre | Rimborso infrannuale con modello TR |

Per il credito annuale (il più comune) utilizzi sempre il codice 6099 indicando l’anno di riferimento della dichiarazione da cui emerge il credito.

Termini e scadenze per la compensazione

Le tempistiche per compensare il credito IVA variano in base all’importo:

Credito fino a € 5.000:

- Dal 1° gennaio dell’anno successivo

- Anche prima di presentare la dichiarazione IVA

- Esempio: credito IVA 2025 compensabile dal 1° gennaio 2026

Credito oltre € 5.000 (con visto):

- Dal 10° giorno successivo alla presentazione telematica della dichiarazione

- Esempio: dichiarazione presentata il 5 febbraio → compensazione dal 16 febbraio

Il conteggio dei 10 giorni parte dalla data di presentazione telematica della dichiarazione risultante dalla ricevuta di avvenuta trasmissione. Se il decimo giorno cade in festivo, il termine slitta al primo giorno lavorativo successivo.

Visto di conformità: requisiti e costi

Il visto di conformità è un elemento cruciale per la compensazione di crediti IVA superiori a € 5.000. Comprenderne il funzionamento ti aiuta a pianificare tempi e costi dell’operazione.

Chi può rilasciare il visto di conformità

Il visto di conformità può essere rilasciato esclusivamente da soggetti abilitati iscritti nell’apposito elenco presso la Direzione Regionale dell’Agenzia delle Entrate, ai sensi del D.Lgs. 241/1997, art. 35, comma 1, lett. a). Si tratta di:

- Dottori commercialisti e esperti contabili

- Consulenti del lavoro (per dichiarazioni inerenti la loro attività)

- CAF (Centri di Assistenza Fiscale) per imprese

- Professionisti iscritti in albi con specifica abilitazione

Tutti questi soggetti devono avere una copertura assicurativa adeguata per responsabilità civile professionale. Il professionista attesta la conformità dei dati dichiarati e la regolare tenuta delle scritture contabili obbligatorie ai fini IVA, secondo i controlli previsti dal D.M. 164/1999, art. 2.

Alternativa al visto: per società di capitali soggette a revisione legale (SPA e alcune SRL), la dichiarazione può essere sottoscritta dall’organo di controllo contabile in luogo del visto di conformità.

Costo del visto e tempistiche

Il costo del visto di conformità varia in base al professionista e alla complessità della situazione contabile. Indicativamente:

- € 150-300 per situazioni standard (contabilità ordinaria semplice)

- € 300-600 per contabilità complesse o con numerose operazioni

- € 600-1.000+ per gruppi IVA o situazioni particolarmente articolate

I tempi di rilascio dipendono dalla disponibilità del professionista, ma generalmente servono 5-10 giorni lavorativi dalla consegna della documentazione completa. Considera che molti professionisti hanno picchi di lavoro nel periodo febbraio-aprile, coincidente con la scadenza della dichiarazione IVA.

Documentazione necessaria per il visto

Per ottenere il visto di conformità, devi fornire al professionista abilitato:

- Dichiarazione IVA compilata e pronta per l’invio.

- Registri IVA (acquisti, vendite, corrispettivi) completi.

- Liquidazioni periodiche IVA dell’anno (mensili o trimestrali).

- Bilancio o situazione contabile finale.

- Documentazione contabile (fatture, corrispettivi, bollette doganali, ecc.).

- Moduli INTRA (se hai effettuato operazioni intracomunitarie).

Se le scritture contabili sono tenute da un soggetto diverso dal professionista che rilascia il visto, devi comunque consegnare tutta la documentazione necessaria per consentire la verifica della conformità. Il professionista può rilasciare il visto anche su contabilità tenute da terzi, previa verifica completa.

Credito IVA trimestrale e annuale: differenze operative

Oltre al credito IVA annuale, esistono crediti IVA trimestrali che seguono regole parzialmente diverse. Conoscere queste differenze è importante se operi in regimi di rimborso infrannuale.

Credito IVA trimestrale: credito maturato in uno dei primi tre trimestri dell’anno da contribuenti che hanno diritto al rimborso infrannuale (D.P.R. n. 633/1972). Viene richiesto tramite modello TR e può essere utilizzato in compensazione con codici tributo specifici (6036, 6037, 6038). Richiede sempre visto di conformità indipendentemente dall’importo e presenza di specifici requisiti soggettivi.

I requisiti per il rimborso trimestrale IVA includono:

- Contribuenti che effettuano prevalentemente operazioni con aliquota ridotta

- Esportatori abituali

- Soggetti che effettuano operazioni non imponibili (art. 8, 8-bis, 9 DPR n. 633/72)

- Presenza di almeno € 2.582,28 di credito trimestrale

Il credito trimestrale, una volta ottenuto il rimborso o utilizzato in compensazione, si “chiude” con il trimestre di riferimento. Non transita nella dichiarazione annuale IVA come credito residuo, a differenza del credito delle liquidazioni periodiche non utilizzato.

Divieto di compensazione con debiti iscritti a ruolo

Dal 1° luglio 2024 è operativo un importante vincolo che blocca le compensazioni orizzontali in presenza di debiti erariali significativi.

Divieto compensazione con ruoli: è vietato utilizzare crediti IVA in compensazione orizzontale (F24) se hai debiti iscritti a ruolo scaduti per un importo complessivo superiore a € 50.000 (a decorrere dal 1° gennaio 2026, con la Legge n. 199 del 30 dicembre 2025, precedentemente la soglia era pari a € 100.000). Il limite si riferisce al totale dei debiti a ruolo non ancora pagati, compresi interessi e sanzioni. Il divieto tutela l’erario impedendo l’utilizzo di crediti quando esistono debiti certi e scaduti di importo rilevante.

Il controllo viene effettuato automaticamente dal sistema telematico al momento della presentazione del modello F24. Se risulti avere debiti a ruolo (scaduti e non pagati) superiori a € 50.000, il sistema scarta il modello F24 e non consente la compensazione.

Per sbloccare la situazione hai due opzioni:

- Pagare i ruoli fino a scendere sotto € 50.000

- Rateizzare i debiti e mantenere la rateizzazione in regola

Credito IVA residuo e rigenerazione

Un aspetto poco conosciuto ma fondamentale riguarda il destino dei crediti IVA non completamente utilizzati nell’anno.

Rigenerazione del credito: i crediti IVA residui (trimestrali non utilizzati o credito annuale dell’anno precedente) devono essere riportati nella dichiarazione IVA annuale successiva (rigo VX5). In questo modo si “rigenerano” nel credito dell’annualità dichiarata, cumulandosi con l’eventuale nuovo credito. Da quel momento utilizzi il nuovo anno di riferimento nel modello F24 (Circolare AE n. 29/E/2010).

Esempio pratico di rigenerazione:

- Credito IVA 2024: € 8.000

- Utilizzato nel 2025: € 5.000

- Residuo al 31/12/2025: € 3.000

- Nuovo credito IVA 2025: € 6.000

- Dichiarazione IVA 2025 (aprile 2026): riporti € 3.000 residuo che si cumula con € 6.000 nuovo

- Credito rigenerato 2025: € 9.000 (utilizzi codice 6099 anno 2025)

Questo meccanismo vale per:

- Crediti trimestrali non utilizzati (codici 6036, 6037, 6038)

- Credito annuale precedente non utilizzato (codice 6099 anno precedente)

I crediti residui possono essere utilizzati fino al momento di presentazione della dichiarazione annuale. Dopo la presentazione, devi utilizzare esclusivamente il nuovo anno di riferimento.

Rimborso del credito IVA: alternativa alla compensazione

Se non hai debiti tributari sufficienti da compensare, o se vuoi recuperare liquidità senza vincoli, puoi chiedere il rimborso del credito IVA.

Il rimborso compete quando dalla dichiarazione annuale emerge un’eccedenza detraibile pari o superiore a € 2.582,28 (D.P.R. 633/1972, art. 30, comma 2). Compili il rigo VX4 della dichiarazione IVA indicando l’importo di cui chiedi il rimborso.

Rimborso IVA: restituzione monetaria del credito IVA da parte dell’Agenzia delle Entrate, alternativa alla compensazione. Richiede un importo minimo di € 2.582,28 e viene erogato generalmente entro 3-6 mesi dalla presentazione della dichiarazione. Per importi superiori a €30.000 è obbligatoria la prestazione di garanzia fideiussoria o polizza assicurativa.

Casi particolari per il rimborso:

- Cessazione attività: il rimborso compete senza limite minimo di importo

- Triennio con eccedenze: se anche le due dichiarazioni precedenti hanno evidenziato eccedenze riportate a credito, puoi chiedere il rimborso del minore importo tra le tre eccedenze, anche sotto € 2.582,28

- Esportatori abituali: diritto al rimborso trimestrale con modello TR

Per importi rilevanti (oltre € 30.000), l’Agenzia delle Entrate richiede una garanzia fideiussoria o polizza assicurativa a copertura del rimborso, che viene escussa solo in caso di rimborso non spettante.

Scelta strategica rimborso vs compensazione:

- Rimborso: ottieni liquidità ma attendi 3-6 mesi e hai costi per garanzie oltre € 30.000

- Compensazione: recuperi immediatamente ma devi avere debiti tributari da pagare

Spesso la soluzione ottimale è mista: compensi l’importo che ti serve per pagare i tributi correnti, chiedi a rimborso la parte eccedente per recuperare liquidità.

Tabella riassuntiva: regole compensazione e rimborso IVA

| Tipologia di utilizzo | Soglia e visto di conformità | Termini di utilizzo | Codice tributo | Vincoli e note |

| IVA annuale (libera) | Fino a 5.000 € No Visto | Dal 1° gennaio dell’anno successivo | 6099 | Utilizzo immediato; divieto se si hanno debiti iscritti a ruolo > 100k €. |

| IVA annuale (oltre soglia) | Superiore a 5.000 € Sì Visto | Dal 10° giorno dopo l’invio della dichiarazione | 6099 | Obbligo canali Entratel/Fisconline ; limite annuo compensazione 2 Mln €. |

| Start-up innovative | Fino a 50.000 € No Visto | Dal 1° gennaio dell’anno successivo | 6099 | Agevolazione riservata alle società iscritte nella sezione speciale del Registro Imprese. |

| IVA infrannuale (Mod. TR) | Minimo 2.582,28 € Sì Visto | Dal 10° giorno dopo l’invio del Modello TR | 6036 (I trim) 6037 (II trim) 6038 (III trim) | Richiede requisiti specifici (es. aliquota mediamente inferiore o esportatori abituali). |

| Compensazione verticale | Nessun limite No Visto | Immediato nelle liquidazioni periodiche | Non richiesto | Gestione interna nei registri IVA; non necessita di modello F24. |

| Rimborso IVA | Minimo 2.582,28 € Visto o Garanzia | Erogazione da parte dell’AdE | Rigo VX4 | Obbligo di garanzia per rimborsi sopra 30.000 € in casi di rischio; vietato con debiti a ruolo > 100k €. |

Consulenza fiscale online

La gestione del credito IVA richiede attenzione a dettagli normativi, scadenze precise e una pianificazione che ottimizzi liquidità e convenienza fiscale. Un errore nella compensazione può costare migliaia di euro in sanzioni.

Offro consulenze fiscali online specifiche su:

- Pianificazione strategica compensazioni vs rimborso

- Verifica requisiti e modalità per visto di conformità

- Analisi posizione debitoria e sblocco compensazioni

- Ottimizzazione fiscale complessiva della gestione IVA

- Supporto compilazione dichiarazione IVA e modelli F24

Domande frequenti

Posso compensare il credito IVA prima di presentare la dichiarazione annuale?

Sì, ma solo per importi fino a € 5.000. Puoi utilizzare il credito IVA annuale a partire dal 1° gennaio dell’anno successivo a quello della dichiarazione, anche se non hai ancora presentato la dichiarazione IVA (scadenza 30 aprile). Questa anticipazione ti permette di recuperare liquidità nei primi mesi dell’anno. Per importi superiori a € 5.000, devi prima presentare la dichiarazione IVA con visto di conformità e attendere 10 giorni dalla trasmissione telematica. In questo caso non puoi anticipare la compensazione prima della presentazione formale.

Attenzione: il credito che compensi anticipatamente deve poi effettivamente risultare dalla dichiarazione che presenterai. Se il credito risulterà inferiore o inesistente, dovrai restituire quanto compensato con sanzioni e interessi.

Come faccio a sapere se ho debiti a ruolo che bloccano la compensazione?

Accedi all’area riservata del sito Agenzia delle Entrate con SPID, CIE o CNS. Vai nella sezione “Consultazioni” → “Cassetto fiscale” → “Debiti verso l’Erario”. Qui trovi l’elenco completo di tutti i debiti iscritti a ruolo, con importi, scadenze e stato (pagato, sospeso, rateizzato).

Meglio chiedere il rimborso o usare il credito in compensazione?

Dipende dalla tua situazione di liquidità e dai debiti tributari che devi pagare nell’anno. Valuta questi fattori:

Compensazione conviene se:

- Hai debiti tributari certi da pagare nei prossimi mesi (IRPEF, IRAP, INPS)

- Vuoi recuperare liquidità immediatamente senza attendere

- Il credito è sotto €30.000 (sopra questa soglia il rimborso richiede garanzia costosa)

- Hai fretta e il visto di conformità è già stato apposto

Rimborso conviene se:

- Non hai debiti tributari sufficienti da compensare

- Preferisci avere liquidità disponibile sul conto anziché “spenderla” in compensazione

- Il credito supera significativamente i debiti annui prevedibili

- Sei in cessazione attività (rimborso senza limiti di importo)

Soluzione ottimale: spesso conviene una strategia mista. Compensi l’importo necessario per coprire i tributi dell’anno (ad esempio € 15.000) e chiedi a rimborso la parte eccedente (ad esempio € 8.000). Questa combinazione ottimizza sia la gestione fiscale sia la liquidità aziendale.

Posso compensare crediti IVA di anni diversi contemporaneamente?

No, non direttamente. Ogni compensazione deve riferirsi a un solo anno. Tuttavia, grazie al meccanismo di rigenerazione, tutti i crediti residui convergono nell’anno della dichiarazione corrente.

Se presento la dichiarazione IVA in ritardo, posso comunque compensare?

Sì, ma con limitazioni e sanzioni. La dichiarazione IVA presentata oltre il 30 aprile è considerata tardiva. Puoi ancora compensare il credito IVA, ma:

- Paghi la sanzione per dichiarazione tardiva: da €250 a €1.000 (€250 se presenti entro 90 giorni)

- La compensazione per importi >€5.000 è possibile solo dal decimo giorno dopo la presentazione tardiva (sempre con visto)

- Se la presentazione avviene oltre il termine per il versamento (30 giugno), applichi interessi sul credito utilizzato dal 1° luglio

Cosa succede se compenso più credito IVA di quello che ho effettivamente?

Si configura un utilizzo indebito di credito non spettante, che è una delle violazioni tributarie più sanzionate. Le conseguenze sono:

- Sanzione principale: del 70% del credito utilizzato indebitamente (D.Lgs. 471/1997, art. 13)

- Sanzione ridotta: € 5.000 fissi se regolarizzi entro i termini del ravvedimento operoso

- Interessi di mora: calcolati sul credito utilizzato dal giorno della compensazione

- Recupero del credito: devi restituire quanto compensato

Come evitarlo: fai sempre verificare il credito IVA da un commercialista prima di utilizzarlo.