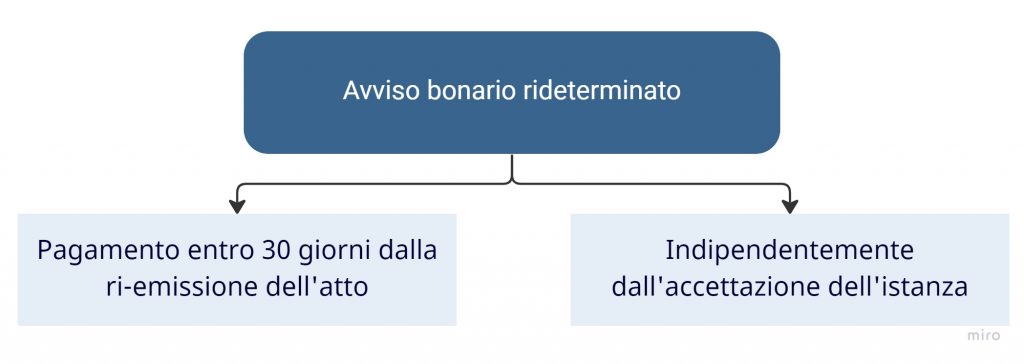

Quando viene presentata, e successivamente accolta, un istanza in autotutela per la richiesta di sgravio parziale di un avviso bonario, il termine di 30 giorni concesso per il versamento delle sanzioni ridotte, riparte dal momento in cui l’Agenzia emette la nuova comunicazione rideterminando la pretesa tributaria.

Nel momento in cui ci vediamo recapitare un avviso bonario da parte dell’Agenzia delle Entrate è sempre opportuno verificare immediatamente la sua correttezza. Nel caso in cui non abbiate le competenze tecniche per fare questo tipo di valutazione da soli è importante che vi facciate affiancare da professionisti esperti (in alternativa lasciateci un commento o contattateci direttamente per un consulto).

Nel caso in cui dal controllo emergano delle inesattezze, il contribuente è legittimato a chiedere che l’Agenzia delle Entrate emetta un nuovo avviso bonario rideterminato, con una nuova pretesa tributaria impostata sui corretti presupposti. In questo caso in quali termini devono essere effettuati i versamenti? In pratica, bisogna capire se i 30 giorni concessi dagli uffici per regolarizzare la propria posizione, decorrono dalla consegna del primo avviso bonario (anche se parzialmente errato), oppure dal secondo avviso, riemesso dall’Agenzia in maniera corretta.

La comunicazione di irregolarità

Le comunicazioni di irregolarità sono degli avvisi che l’Agenzia delle Entrate comunica ai contribuenti nel momento in cui va ad effettuare il controllo delle dichiarazioni dei redditi presentate. Le comunicazioni di irregolarità possono derivare o da un controllo formale (di cui all’articolo 36-bis del DPR n. 600/73), o da un controllo documentale (di cui all’articolo 36-ter del DPR n. 600/73). Nel caso delle comunicazioni derivanti dal controllo formale della liquidazione l’Agenzia invia al contribuente una comunicazione, nella quale si indica al contribuente gli importi, che dai controlli fiscali, sono risultati come non pagati. Il contribuente, dal ricevimento di questa comunicazione ha a disposizione 30 giorni di tempo per avere la riduzione delle sanzioni applicabili ad 1/3 del minimo, ovvero la sanzione ridotta del 10% (in luogo dell’ordinario 30%).

In questi 30 giorni il contribuente è chiamato a verificare l’esattezza della pretesa richiesta, prima di effettuare il pagamento. Nel caso in cui dal controllo emergano delle inesattezze, sarà opportuno andare a rideterminare l’originaria pretesa attraverso la presentazione di un’istanza di correzione in autotutela.

La richiesta di sgravio parziale della comunicazione

Come abbiamo detto, quando ci viene comunicato un avviso bonario parzialmente viziato da errori è possibile presentare un’istanza in autotutela per chiedere agli Uffici di procedere con la revisione della comunicazione attraverso l’emissione di un nuovo atto che contenga gli importi corretti.

La correzione di questi errori può essere richiesta dal contribuente attraverso differenti modalità, che spaziano da quelle telematiche del CIVIS (riservato agli intermediari abilitati), sino a giungere al confronto diretto con gli operatori dell’Agenzia (tramite appuntamento), oppure presentando, anche via Pec, un’apposita istanza di autotutela all’Ufficio.

Ciascuna di queste modalità ha differenti tempi di risposta che possono, oppure no, ingenerare il problema di quali siano i corretti tempi per effettuare il pagamento con sanzioni ridotte.

Avviso bonario rideterminato: termini di pagamento

Il punto di partenza per capire la corretta tempistica per il pagamento dell’avviso bonario dell’Agenzia delle Entrate è contenuto nell’articolo 2 del D.Lgs n. 462/1997, il quale sancisce che il pagamento delle residue somme dovute, deve essere effettuato entro 30 giorni dal ricevimento della comunicazione definitiva riguardante la rideterminazione delle somme in autotutela.

In pratica, a prescindere dall’esito di accoglimento o diniego delle ragioni addotte, la decisione dell’Ufficio assunta a conclusione del contraddittorio assume, nella generalità dei casi, il carattere di una nuova comunicazione, frutto di una ulteriore attività istruttoria, compiuta anche alla luce delle argomentazioni addotte dal contribuente e con l’onere di essere dotata di una propria motivazione. Insomma, anche nel caso estremo, ove venga confermata l’originaria pretesa (con conferma della precedente richiesta) la risposta dell’Agenzia si configura sempre come una nuova comunicazione, idonea a fare decorre di nuovo i 30 giorni concessi per il pagamento con sanzioni ridotte ad 1/10 del 30%.

Questa soluzione appare assai condivisibile, in quanto appare fortemente rispettosa sia dei diritti delle Entrate sia di quelli del contribuente. Concedendo la possibilità di autotutela con la possibilità di tenere i 30 giorni per il pagamento, si permette al contribuente di verificare l’effettiva debenza delle somme richieste dall’Agenzia.

Da non dimenticare anche una sentenza, che si espone proprio su questi temi, proclamata dalla CTR del Veneto n. 83 del 2 dicembre 2013.