Scopri come funziona il sistema fiscale andorrano nel 2025: guida aggiornata su Flat Tax al 10%, nuove soglie per la residenza passiva (€600k), tassazione Crypto e il confronto reale costi/benefici con l’Italia.

Andorra non è più il “paradiso fiscale” da film degli anni ’90 (rimane nella lista dei paesi black list). Oggi è una giurisdizione low-tax pienamente conforme agli standard OCSE, che attrae non solo YouTuber, ma holding internazionali e investitori patrimoniali.

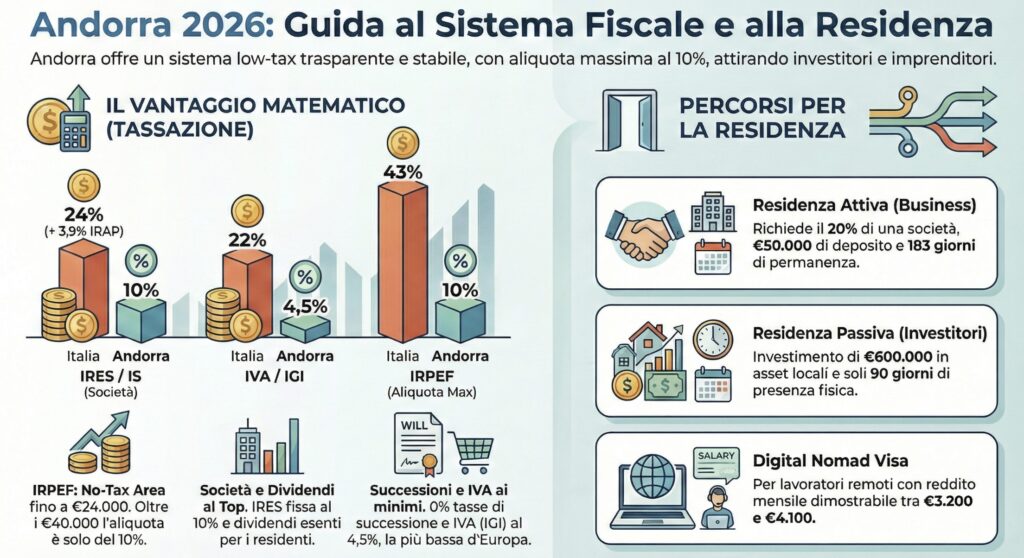

Il motivo è matematico: un’imposta massima del 10% su tutto, in un contesto di stabilità politica assoluta. Ma attenzione: il fisco italiano (AdE) dispone di strumenti di monitoraggio avanzati. Trasferirsi qui richiede sostanza, non solo una casella postale.

Ecco come funziona il sistema fiscale andorrano nel 2026.

Indice degli argomenti

- Il sistema fiscale andorrano in sintesi

- Ottenere la residenza fiscale: requisiti

- Tassazione persone fisiche (IRPF) e crypto

- Tassazione società (IS) e rapporti con l’Italia

- Accordi bilaterali internazionali

- Italia vs Andorra: il confronto numerico

- Le problematiche del trasferimento

- Tabella riepilogativa

- Consulenza fiscale online

- Domande frequenti

- Riferimenti normativi

Il sistema fiscale andorrano in sintesi

Prima di entrare nei dettagli, ecco i numeri fondamentali del sistema fiscale per persone fisiche e imprese.

| Imposta | Aliquota 2025 | Note |

| IRES (IS – Imposta Società) | 10% | Aliquota fissa (Flat). 0% per alcuni veicoli di investimento. |

| IRPEF (IRPF – Persone Fisiche) | 0% – 10% | Progressiva. Esenzione totale fino a 24.000€. |

| IVA (IGI) | 4.5% | La più bassa d’Europa. 1% su beni essenziali, 9.5% servizi bancari. |

| Dividendi | 0% | I dividendi distribuiti da società andorrane a residenti sono esenti. |

| Capital Gain (Finanziario) | 10% | Tassato come reddito da capitale (salvo esenzioni Crypto L.42/2022). |

| Tasse Successione | 0% | Assenti. Un vantaggio enorme per la pianificazione patrimoniale. |

Ottenere la residenza fiscale: requisiti

In Andorra sei residente fiscale se trascorri nel Paese più di 183 giorni l’anno oppure se hai qui il centro dei tuoi interessi vitali o economici (es. famiglia o impresa principale).

Per perfezionare il trasferimento di residenza, il Governo richiede requisiti finanziari precisi che sono stati inaspriti recentemente. Esistono due percorsi principali:

A. Residenza attiva (lavoro e business)

È il percorso per chi lavora effettivamente nel Principato.

- Imprenditori: Devi detenere almeno il 20% di una società andorrana e ricoprire una carica amministrativa.

- Deposito: È richiesto un deposito cauzionale di € 50.000 (infruttifero) presso l’Autorità Finanziaria Andorrana (AFA). Nota: importo aggiornato rispetto ai vecchi 15k.

- Permanenza: Obbligo di vivere in Andorra per almeno 183 giorni.

B. Residenza passiva (investitori e pensionati)

Ideale per chi vive di rendita o lavora all’estero ma vuole la residenza fiscale andorrana. Le soglie sono aumentate drasticamente per frenare la speculazione immobiliare.

- Investimento minimo: Viene richiesto un investimento di € 600.000 in asset andorrani (immobili, fondi statali o capitale sociale).

- Deposito cauzionale: Oltre all’investimento, serve un deposito di € 47.500 + € 9.500 per ogni familiare a carico.

- Permanenza: Richiede solo 90 giorni di presenza fisica effettiva nel Paese.

Questa tipologia di residenza è pensata per quanti risiedono nel paese ma traggo redditi unicamente all’estero. Ogni anno viene stabilito un contingente massimo di soggetti che possono aderire a tale regime.

Visto per nomadi digitali (L. 42/2022)

Andorra ha introdotto una residenza specifica per chi lavora da remoto per aziende estere, senza necessità di investire € 600.000.

- Requisiti chiave: Devi dimostrare che il tuo lavoro è location-independent e svolto per clienti/datori fuori da Andorra.

- Soglia di reddito: È richiesto un reddito mensile dimostrabile pari a circa il 300% del salario minimo (nel 2025, stiamo parlando di circa € 3.200 – € 4.100 al mese).

- Vantaggio: Non richiede il deposito cauzionale elevato della residenza passiva né l’acquisto di quote societarie della residenza attiva classica. È la via d’accesso più “leggera” per freelance alto-spendenti.

Tassazione persone fisiche (IRPF) e crypto

L’Imposta sul Reddito delle Persone Fisiche (IRPF) segue un sistema a scaglioni estremamente semplice e vantaggioso. A differenza dell’Italia (che parte dal 23%), Andorra protegge i redditi medio-bassi con una “No Tax Area” molto ampia:

- Da 0 a € 24.000: 0% (esenzione totale)

- Da € 24.001 a € 40.000: 5%

- Oltre € 40.000: 10% (aliquota marginale massima)

Esempio: Su un reddito di € 50.000, pagheresti zero sui primi 24.000, il 5% sui successivi 16.000 (€ 800), e il 10% sugli ultimi 10.000 (€ 1.000). Totale imposte: € 1.800 (pari al 3,6% effettivo).

Sono esenti i dividendi ricevuti da imprese residenti mentre sono soggetti a tassazione quelli provenienti da imprese non residenti. In genere i capital gain sono trattati come reddito da capitale. Con l’eccezione di quelli provenienti dalla cessione di immobili soggetti all’imposta sui trasferimenti di proprietà e di quelli relativi a partecipazioni qualificate. Redditi e perdite possono essere compensati solo all’interno di ciascuna categoria e le eventuali perdite rimanenti posso essere riportate all’anno successivo.

Tassazione Criptovalute (Legge n. 42/2022)

Andorra ha introdotto la Llei 42/2022 sugli asset digitali, posizionandosi come hub crypto-friendly.

- Trading: Le plusvalenze da trading frequente sono tassate al 10% (massimale IRPF).

- Esenzione holding: I guadagni derivanti dalla vendita di criptovalute possono essere esenti (0%) se reinvestiti in altri asset qualificati andorrani o se rispettano specifici criteri di detenzione (holding di lungo periodo) previsti dalla normativa.

- Niente exit tax: A differenza di altri Paesi UE, non c’è una tassa “di uscita” sul portafoglio crypto se si lascia il Paese (salvo modifiche future).

Tassazione società (IS) e rapporti con l’Italia

Vengono considerate residenti le imprese che soddisfano i seguenti requisiti:

- Sono costituite secondo la normativa vigente;

- Hanno la sede legale nel territorio del Paese;

- L’attività di direzione e controllo viene effettuata dal Paese .

Le società residenti pagano un’imposta fissa del 10% sugli utili netti.

- Start-up: Per i primi 3 anni, l’aliquota può scendere al 5% sui primi € 50.000 di utili.

- Dividendi: I profitti distribuiti ai soci residenti sono tassati allo 0%. Non c’è doppia imposizione economica (utili tassati in società, netti in tasca al socio).

I residenti sono tassati sui redditi ovunque prodotti mentre i non residenti solo sui redditi di fonte andorriana.

Il nodo “black list”: facciamo chiarezza

È il punto più delicato. Andorra è uscita dalla Black List dell’Unione Europea (è “cooperative“), ma per l’Italia la situazione è sfumata:

- Scambio Informazioni (CRS): Andorra scambia automaticamente i dati bancari con l’Italia. Non esiste più il segreto bancario.

- Presunzione di residenza: Andorra rientra ancora nel D.M. 4 maggio 1999. Questo significa che, per l’Agenzia delle Entrate, si applica l’inversione dell’onere della prova. Cosa significa: Se ti trasferisci ad Andorra, si presume che tu sia ancora residente in Italia a meno che tu non fornisca prove “granitiche” del contrario (utenze, iscrizione club, scuola figli, presenza fisica effettiva).

Base imponibile imposta sulle società

La base imponibile è calcolata partendo dal risultato di bilancio ed apportando a questo le variazioni in aumento e diminuzione previste dalla legge. Non sono deducibili la remunerazione del patrimonio netto, l’imposta sul reddito delle società alcune imposte comunali e quella sulle plusvalenze. Sono altresì indeducibili le sanzioni amministrative e penali, le erogazioni liberali (con l’eccezione di quelle ad organismi senza fine di lucro e per un ammontare non superiore al 10% del risultato di bilancio).

Le spese di rappresentanza sono deducibili nel limite dell’1% del risultato di bilancio. Le spese per gli amministratori non sono deducibili oltre al valore delle spese di viaggio e soggiorno previste da uno specifico regolamento. Tale restrizione non vale nel caso di amministratori residenti nel principato e aderenti al sistema di sicurezza sociale e a quei pagamenti che sono soggetti all’imposta sul reddito dei non residenti. Le perdite possono essere compensate con gli utili ottenuti nei dieci anni successivi mentre non sono previsti meccanismi di carryback. Ovvero la possibilità di riutilizzare come credito di imposta eccedenze di imposte estere.

Tassazione dei dividendi

I dividendi percepiti da soggetti residenti e non residenti sono esenti da imposta. Così come sono esenti lo sono le plusvalenze provenienti dalla cessione di partecipazioni qualificate. Negli altri casi esse sono considerate e tassate come reddito ordinario. Questo aspetto è molto importante in quanto rendono conveniente Andorra come Paese per costituire una holding di partecipazioni, in quanto è possibile ottenere l’esenzione da tassazione dei dividendi percepiti.

Opportunità per le holding internazionali

Andorra si sta affermando come un hub ideale per le holding internazionali grazie al regime fiscale vantaggioso. La totale esenzione fiscale sui dividendi in entrata e la tassazione agevolata sui capital gain ne fanno una giurisdizione di interesse per gruppi multinazionali che cercano di ottimizzare la fiscalità. Inoltre, le aziende che gestiscono asset immateriali possono beneficiare di una significativa riduzione fiscale, rendendo il Paese un luogo strategico per la gestione di proprietà intellettuali, brevetti e diritti d’autore.

Accordi bilaterali internazionali

Negli ultimi tre anni lo Stato di Andorra ha firmato numerosi accordi per lo scambio di informazioni ai fini fiscali con numerosi Paesi europei tra cui l’Italia. La convenzione bilaterale con l’Italia è stata firmata nel 2015 ed è entrata in vigore dal luglio 2017.

Il risultato ha permesso al Principato di rientrare tra quanti hanno raggiunto i livelli di trasparenza e di scambio di informazione internazionalmente richiesti secondo quanto riportato nel periodico monitoraggio effettuato dal Forum globale dell’Ocse per l’implementazione degli standard fiscali internazionali. Sono invece sette (di cui alcuni ancora non entrati in vigore) gli accordi contro le doppie imposizioni firmati sia con paesi europei che extraeuropei. Altri trattati contro le doppie imposizioni (tra cui quello con l’Italia) sono invece in fase di trattativa. Inoltre è stato firmato un accordo tra la Comunità europea e il Principato che stabilisce misure equivalenti a quelle definite nella direttiva europea in materia di tassazione dei redditi da risparmio sotto forma di pagamento degli interessi.

Italia vs Andorra: il confronto numerico

Per capire la portata del vantaggio fiscale, confrontiamo il carico tributario diretto su un’azienda e su un libero professionista. Mentre in Italia la pressione fiscale totale (Total Tax Rate) per un’azienda può superare il 60% (tra IRES, IRAP e contributi), in Andorra si attesta mediamente intorno al 15-20% inclusi i costi sociali.

Tabella: confronto aliquote principali

| Voce fiscale | Italia (regime ordinario) | Andorra | Differenza |

| IRES / IS (Società) | 24% (+ 3,9% IRAP) | 10% | -17,9% |

| Dividendi | 26% | 0% | -26% |

| IVA / IGI | 22% (Ordinaria) | 4,5% | -17,5% |

| IRPEF (Max scaglione) | 43% (oltre 50k) | 10% (oltre 40k) | -33% |

| Contributi sociali (CASS) | ~24-33% (INPS) | ~22% (fisso/cap) | Variabile |

Le problematiche del trasferimento

Come consulente, vedo spesso clienti abbagliati dalle aliquote al 10% che ignorano i costi occulti e i rischi normativi. Ecco i 3 errori che, per la mia esperienza, devi assolutamente evitare:

Il falso mito dell’affitto “fittizio”

Molti pensano di affittare un monolocale a Pas de la Casa (sul confine francese) per € 500 e vivere in Italia.

- La realtà: La Polizia Andorrana effettua controlli reali. Se non ti trovano o i consumi (luce/acqua) sono a zero, non rinnovano la residenza.

- Il costo vero: Affittare un appartamento decente ad Andorra la Vella o Escaldes può costare dai € 1.500 ai € 2.500 al mese. Questo costo “fisso” erode il vantaggio fiscale se fatturi meno di € 60-70.000.

L’exit tax italiana (art. 166 TUIR)

Se trasferisci una società o una holding dall’Italia ad Andorra, l’Agenzia delle Entrate ti chiederà il “conto finale“.

Il rischio: Devi pagare le tasse sul valore di mercato dell’azienda come se l’avessi venduta, anche se non hai incassato nulla. Per le persone fisiche con grandi patrimoni finanziari, attenzione alle norme antielusive sugli asset portati fuori dall’UE/SEE.

L’inversione dell’onere della prova

Essendo Andorra un Paese ex-Black List (ora a fiscalità privilegiata per le persone fisiche secondo il D.M. 1999, non ancora formalmente revocato su tutti i fronti per l’onere probatorio), spetta a TE dimostrare che vivi lì, non all’Agenzia delle Entrate dimostrare che vivi in Italia.

Strategia: Conserva tutto. Biglietti aerei, scontrini del supermercato, abbonamento palestra, skipass. Devi costruire un “fascicolo probatorio” che copra i 183 giorni.

Aprire un conto bancario: sfide e consigli

Dimentica le neobank che apri con un selfie. Le banche andorrane (es. MoraBanc, Creand, Andbank) sono estremamente rigorose sulla compliance (Antiriciclaggio/KYC).

- Per i residenti: L’apertura è standard, ma richiede la presenza fisica e un colloquio per spiegare l’origine dei fondi. Il conto è necessario per versare i contributi CASS e pagare le utenze.

- Per i non residenti: È molto difficile aprire un conto senza un legame dimostrabile col territorio (es. acquisto casa o investimento). Spesso vengono richiesti depositi minimi elevati o prodotti di Private Banking.

- Attenzione: Andorra aderisce allo scambio automatico dei dati (CRS). Un conto andorrano sarà perfettamente visibile all’Agenzia delle Entrate italiana. Non è un luogo per nascondere capitali, ma per gestirli.

Tabella riepilogativa

| Tipologia / Requisito | Aliquota o soglia | Dettagli & agevolazioni | Note & conformità |

| Confronto Italia vs Andorra | 15-20% (AND) vs 60% (ITA) | Delta Fiscale: In Italia IRES+IRAP (~28%) e Dividendi (26%). In Andorra IS (10%) e Dividendi (0%). | Attenzione: Permane onere della prova a carico del contribuente (D.M. 1999). |

| IRPF (Persone fisiche) | 0% – 10% | 0% fino a 24k€. 5% tra 24k-40k€. 10% oltre 40k€. | Richiede >183 giorni di presenza. Scambio dati (CRS) attivo. |

| IS (Società) | 10% Flat Tax | 0% su dividendi a soci residenti. Deduzioni per investimenti specifici. | Richiede sostanza economica e direzione effettiva in loco. |

| IGI (IVA Andorrana) | 4,5% | 1% beni essenziali, 0% sanità/istruzione. 9,5% servizi bancari. | L’aliquota sui consumi più bassa d’Europa. |

| Residenza attiva (Business) | Deposito 50.000 € | Richiede possesso >20% quote società locale e carica amministrativa. | Obbligo >183 giorni. Attenzione alla residenza fittizia. |

| Residenza passiva (Investitori) | 600.000 € + 47.500 € | Inv. di 600k€ in asset andorrani + deposito cauzionale AFA di 47.5k€. | Bastano 90 giorni di presenza. Soggetta a quote annuali limitate. |

| Nomadi digitali | Reddito ~3.200 – 4.100 €/mese | Richiesto reddito pari al 300% del salario minimo. Lavoro per clienti esteri. | Nessun maxi-deposito. Ideale per remote worker. |

| Criptovalute (L. 42/2022) | 0% – 10% | 0% per holding lungo periodo o reinvestimento. 10% su trading frequente. | Nessuna Exit Tax crypto. Hub regolamentato e trasparente. |

Consulenza fiscale online

Il differenziale fiscale è imbattibile: passare da un Total Tax Rate italiano del 60% a un 10-15% andorrano cambia la vita di un’impresa o di un professionista.

Tuttavia, il “Fai da Te” è finito. L’Agenzia delle Entrate dispone di strumenti sofisticati per individuare le residenze fittizie. Un errore nella procedura di uscita dall’Italia (AIRE) o nella gestione della società esterovestita può costare molto caro.

Vuoi valutare il tuo trasferimento in sicurezza?

Non basare il tuo futuro su informazioni generiche. Prenota una consulenza preliminare per analizzare:

- La fattibilità del tuo modello di business ad Andorra.

- Il calcolo preciso del risparmio fiscale (Simulazione Netto/Lordo).

- La procedura corretta per l’iscrizione AIRE e la difesa dalla presunzione di residenza.

Domande frequenti

Tecnicamente no. Andorra è uscita dalla “Black List” dell’OCSE per la trasparenza fiscale e scambia dati bancari con l’Italia (CRS). Tuttavia, grazie alle sue aliquote basse (max 10%), è considerata un Paese a fiscalità privilegiata. Per l’Italia, il trasferimento di residenza delle persone fisiche è ancora soggetto a vigilanza rafforzata (inversione onere della prova).

Sì. La convenzione bilaterale tra Italia e Andorra è entrata in vigore nel luglio 2017. Questo strumento è fondamentale per evitare di pagare le tasse due volte sugli stessi redditi e regola, ad esempio, la tassazione dei flussi transfrontalieri.

L’equivalente dell’IVA si chiama IGI (Impost General Indirecte). L’aliquota standard è del 4,5%, la più bassa in Europa. Esistono aliquote ridotte all’1% per alimenti e acqua, e allo 0% per servizi sanitari ed educativi.

No, se sei residente fiscale in Andorra. I dividendi distribuiti da una società andorrana a un residente andorrano sono esenti al 100%. Se invece i dividendi provengono da società estere, dipenderà dagli accordi contro le doppie imposizioni, ma generalmente non subiscono ulteriore tassazione in entrata ad Andorra.

No. Ad Andorra non esistono imposte di successione o donazione tra parenti stretti. Questo la rende una meta ideale per la protezione e la trasmissione di grandi patrimoni familiari.

Riferimenti normativi

- Legge 42/2022 (Digital Assets): Normativa andorrana specifica per la tassazione delle criptovalute e asset digitali (Aggiornamento 2025).

- Imposta sulle Società (IS): Normativa che disciplina la Flat Tax al 10% per le persone giuridiche.

- Imposta sul Reddito delle Persone Fisiche (IRPF): Legge entrata in vigore il 1° gennaio 2015.

- Convenzione Italia-Andorra: Ratificata e in vigore dal luglio 2017 per lo scambio di informazioni e contro le doppie imposizioni.

- Decreto Ministeriale 4 maggio 1999: Riferimento italiano per la lista dei Paesi a fiscalità privilegiata (persone fisiche).