Negli ultimi anni il numero di nomadi digitali – ovvero cittadini statunitensi e titolari di Green Card che lavorano mentre viaggiano all’estero – è in aumento. Sicuramente il progresso tecnologico ha permesso a milioni di persone di vivere dove vogliono, lavorando con clienti di tutto il mondo. Tuttavia, devi sapere che gli Stati Uniti, da questo punto di vista offrono ai nomadi digitali che hanno cittadinanza USA un importante regime fiscale di favore.

Molti cittadini statunitensi, infatti, hanno la possibilità di diventare nomadi digitali (lavorando a distanza mentre viaggiano in paesi diversi). Alcuni di loro presumono erroneamente che, se si limitano a viaggiare da un paese all’altro, eviteranno la tassazione fiscale dei loro redditi. Questo, purtroppo, non avviene e te ne ho parlato approfonditamente in questo articolo dedicato alla E-residency estone: “E-residency in estonia: come ottenerla e attenzioni all’uso“.

Indice degli Argomenti

- I nomadi digitali cittadini USA devono presentare la dichiarazione dei redditi

- Esclusione dal reddito imponibile per $ 130.000 delle imposte statunitensi per i nomadi digitali

- Anche i nomadi digitali potrebbero dover pagare le tasse statali

- I nomadi digitali devono pagare le tasse in altri paesi?

- L’esenzione da imposizione sui redditi di fonte estera

- Consulenza fiscalità internazionale

- Domande frequenti

I nomadi digitali cittadini USA devono presentare la dichiarazione dei redditi

Devi sapere che gli Stati Uniti sono uno dei pochi paesi al mondo che tassano i propri cittadini sulla base della loro cittadinanza e non sulla base del loro luogo di residenza (fiscale). Di fatto, quindi, tutti i cittadini americani titolari di Green Card devono presentare la dichiarazione dei redditi statunitense, dichiarando il proprio reddito mondiale, ovunque nel mondo si trovino a viaggiare o vivere. Questo significa che i nomadi digitali cittadini americani sono tenuti a presentare la dichiarazione dei redditi negli USA.

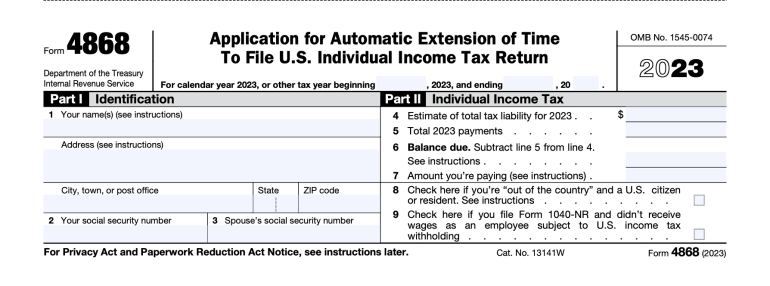

I cittadini americani che presentano una dichiarazione dei redditi anche in un Paese estero hanno la possibilità di estendere i termini per la presentazione della dichiarazione USA dal 15 aprile (termine ordinario) fino al 15 giugno se necessitano di più tempo. Pertanto, i nomadi digitali dovrebbero controllare le norme fiscali in ogni paese in cui trascorrono del tempo per scoprire se devono presentare le tasse locali ovunque. Questo maggior termine sino al 15 giugno può essere ottenuto tramite la presentazione del modulo 4868.

Oltre ai normali requisiti fiscali, ai nomadi digitali potrebbe essere richiesto anche di presentare il FBAR (Foreign Bank Account Reports). Si tratta dell’aggregato dei conti finanziari non statunitensi (assegni, risparmio, intermediazione, pensione, ecc.) che deve essere presentato entro il 30 giugno.

Non presentare le tasse come nomade digitale può comportare sanzioni

Cercare di aggirare il l’obbligo di presentare la dichiarazione dei redditi negli Stati Uniti come nomade digitale può comportare pesanti conseguenze ed è abbastanza semplice essere scoperti. Devi sapere, infatti, che grazie agli accordi “FATCA” , molte istituzioni finanziarie in tutto il mondo scambiano informazioni sui conti finanziari dei cittadini statunitensi con il governo degli Stati Uniti.

Le sanzioni fiscali per gli espatriati possono variare da una multa di importi minore sino a sanzioni fino a $ 10.000.

Esclusione dal reddito imponibile per $ 130.000 delle imposte statunitensi per i nomadi digitali

I cittadini statunitensi che soddisfano tre requisiti hanno diritto alla cosiddetta “esclusione del reddito da lavoro svolto all’estero“. Si tratta di una disposizione chiamata “Foreign Earned Income Exclusion“, che consente loro di escludere dalla tassazione statunitense fino a circa $ 130.000 (limite per il 2025) del loro reddito da lavoro globale. I nomadi digitali possono richiedere l’esclusione dal reddito guadagnato dall’estero compilando il modulo IRS 2555. In particolare, i requisiti da rispettare sono i seguenti:

- Il primo requisito è avere un reddito da lavoro straniero che può essere brevemente descritto come reddito ricevuto per servizi prestati in un paese straniero.

- Il secondo requisito è che il domicilio fiscale della persona interessata deve essere in un paese straniero. L’Internal Revenue Service (IRS) degli Stati Uniti definisce il termine “domicilio fiscale” come “l’area generale della sede principale della tua attività, lavoro o servizio, indipendentemente da dove mantieni la tua casa di famiglia“.

- Il terzo requisito è che l’individuo deve:

- Risiedere ininterrottamente in uno o più paesi stranieri per un periodo che include un intero anno fiscale;

- Essere un cittadino o cittadino di un paese che ha concluso un trattato sulla doppia imposizione con gli Stati Uniti. Inoltre, deve risiedere in uno o più paesi stranieri per un periodo ininterrotto che include un intero anno fiscale. Si tratta del Bona Fide Residence Test (BF); o

- Essere presenti fisicamente in uno o più paesi stranieri per almeno 330 giorni interi nel corso di un periodo di 12 mesi consecutivi. Si tratta del test di presenza fisica (PPT).

I test di presenza fisica PPT

Sebbene i due criteri (Bona Fide Residence Test e Test di presenza fisica (PPT)) possano sembrare simili, in realtà sono piuttosto diversi in termini di come si applicano alle tue tasse statunitensi.

Il PPT significa essenzialmente che una persona ha lasciato gli Stati Uniti e non è tornata per più di 35 giorni durante i dodici mesi consecutivi. Questa clausola non si basa su un anno solare. Questo test si riferisce semplicemente a qualsiasi periodo di dodici mesi (cioè da aprile ad aprile o da settembre a settembre). Si noti, inoltre, che non fa riferimento a giorni consecutivi. Quindi un nomade digitale sarebbe considerato non idoneo se effettuasse diversi viaggi di 2-7 giorni negli Stati Uniti per un totale di oltre 35 giorni durante il periodo di dodici mesi in questione. La chiave per soddisfare il “test di presenza fisica” è aver trascorso meno di 35 giorni negli Stati Uniti durante un periodo di 12 mesi.

Altre due cose importanti sul PPT

- I 330 giorni dell’anno trascorsi fuori dagli Stati Uniti devono essere spesi sul territorio terrestre effettivo di un altro stato. Pertanto, se trascorri del tempo in acque internazionali (cioè su una nave), non viene conteggiato nel conteggio dei giorni trascorsi al di fuori degli Stati Uniti;

- I giorni in cui arrivi e lasci gli Stati Uniti (anche se stai solo trasferendo voli) contano ai fini dei giorni trascorsi negli Stati Uniti. Ad esempio, se arrivi negli Stati Uniti il 1 ° luglio e parti il 10 luglio, dovresti contare un totale di 10 giorni trascorsi negli Stati Uniti.

Per i nomadi digitali: è probabile che il test BF non si applichi perché non ti trasferisci in un singolo paese in cui prendi provvedimenti per stabilire la residenza.

Anche i nomadi digitali potrebbero dover pagare le tasse statali

A seconda dello stato in cui il soggetto viveva negli USA, il nomade digitale potrebbe dover versare anche le imposte statali.

In genere, questo dipende dallo Stato in cui il soggetto viveva e dove potrebbe aver mantenuto dei legami con quello stato. Ad esempio, se si mantiene una residenza, una patente di guida o se si torna nello stato ogni volta che rientra negli Stati Uniti. Pertanto è importante conoscere preventivamente le disposizioni previste per lo Stato di interesse.

I nomadi digitali devono pagare le tasse in altri paesi?

A seconda di quanto tempo e denaro il nomade digitale spende in un altro paese, questi potrebbe essere obbligato a dover adempiere agli obblighi dichiarativi in loco. Inoltre, è opportuno considerare che non esiste un approccio valido per tutti. Nel Regno Unito e in Europa, ad esempio, i nomadi digitali americani avranno obblighi fiscali diversi rispetto a quelli del Sud America o della Russia. Per questo, motivo, anche in questo caso è opportuno conoscere le disposizioni sulla residenza fiscale valide nei Paesi che il nomade digitale intende visitare. Soprattutto del Paese dove intende tessere relazioni economiche, patrimoniali, sociali, etc.

L’esenzione da imposizione sui redditi di fonte estera

I cittadini statunitensi che soddisfano i tre requisiti di cui sopra hanno diritto a un’esclusione del reddito da lavoro straniero pari a 130.500 USD per il 2025. Tali cittadini statunitensi hanno anche il diritto di detrarre o escludere determinati importi relativi all’alloggio.

I cittadini statunitensi che vivono all’estero sono soggetti alla tassazione statunitense sul reddito eccedente l’esclusione del reddito da lavoro prodotto all’estero.

Per evitare ciò, è possibile, ad esempio, incorporare una società non statunitense che pagherà loro uno stipendio non superiore all’importo dell’esclusione del reddito da lavoro straniero. Ad esempio, se la società straniera guadagna 200.000 USD all’anno e paga 108.700 USD uno stipendio al cittadino statunitense, il resto dei guadagni dell’azienda (73.500 USD) può essere differito o reinvestito dalle imposte, senza la necessità di pagare le tasse statunitensi su di essi. Naturalmente, per pianificare opzioni come questa il consiglio è quello di affidarsi a professionisti esperti fiscalità internazionale.

Per approfondire: Esclusione del reddito estero per cittadini USA: FEIE.

Consulenza fiscalità internazionale

La tassazione dei nomadi digitali statunitensi si muove in un territorio complesso e in continuo cambiamento. Navigare tra le normative fiscali degli Stati Uniti e degli altri paesi può essere una sfida. Tuttavia, è essenziale per assicurarsi di rispettare le leggi e ottimizzare le proprie responsabilità fiscali. L’esclusione del reddito guadagnato all’estero (FEIE), i trattati fiscali internazionali e le possibili detrazioni e crediti d’imposta offrono opportunità per i nomadi digitali di gestire in modo efficace la loro esposizione fiscale. Tuttavia, è cruciale per questi lavoratori remoti comprendere bene le leggi applicabili e, quando necessario, consultare esperti in materia di tassazione internazionale.

Se hai letto questo articolo e ti stai rendendo conto che necessiti dell’analisi della tua situazione personale, ti invito a contattarci attraverso il form di cui al link seguente. Come Dottore commercialista esperto di fiscalità internazionale posso aiutarti a valutare e risolvere i tuoi dubbi su questa materia.

Riceverai il preventivo per una consulenza personalizzata in grado di risolvere i tuoi dubbi sull’argomento, mettendo a disposizione la mia esperienza di ausilio di privati ed imprese. Soltanto in questo modo, infatti, potrai essere sicuro di evitare di commettere errori, che in futuro possono esserti contestati e quindi sanzionati.

Domande frequenti

Sì, i cittadini statunitensi sono tassati sui loro redditi a livello globale. Tuttavia, possono usufruire di esclusioni come la FEIE per escludere fino a $130.000 di reddito guadagnato all’estero nel 2025, a condizione di soddisfare certi criteri.

I trattati fiscali possono prevenire la doppia imposizione e spesso forniscono regole specifiche per la tassazione dei redditi. È importante comprendere le disposizioni del trattato applicabili al tuo caso.

Se sei soggetto a tassazione sia negli USA che in un altro paese, potresti essere in grado di richiedere un credito fiscale negli Stati Uniti. Questo, per le tasse pagate all’estero, riducendo così il tuo carico fiscale totale.