Tutti i contribuenti che detengono, a qualunque titolo terreni situati in Italia ed iscritti in catasto con attribuzione di rendita, devono compilare il quadro A del modello 730.

Deve essere evidenziato che i terreni agricoli non affittati sono soggetti ad IMU e di fatto non scontano IRPEF sul reddito dominicale. Il reddito, tuttavia, deve essere dichiarato, ma non confluisce nel reddito complessivo del contribuente. Al contrario, invece, i terreni esenti IMU (anche non affittati) scontano IRPEF sul reddito dominicale, che sul reddito agrario. In particolare, il proprietario del terreno o il titolare di altro diritto reale sullo stesso deve dichiarare sia il reddito dominicale sia quello agrario, indipendentemente dall’effettiva percezione degli stessi, secondo il c.d. “principio di competenza“. Di seguito tutte le informazioni utili alla compilazione del quadro.

Indice degli argomenti

- Reddito dominicale e agrario

- Terreni a reddito fondiario nel quadro A

- Quadro A: soggetti esclusi

- Impresa agricola individuale

- Impresa familiare

- Rivalutazione dei redditi dominicali e agrari

- Esenzione per coltivatori diretti IAP

- Dichiarazione del reddito del socio di società semplice

- Compilazione del Quadro A

Reddito dominicale e agrario

Il contribuente che vanta un diritto reale su un terreno è, nella maggior parte dei casi, tenuto alla compilazione della dichiarazione dei redditi. Tuttavia, l’imputazione dei redditi in capo al contribuente deve invece essere modulata avendo riguardo ad altre caratteristiche, come l’utilizzo del terreno e l’assoggettabilità dello stesso ad IMU. Il contribuente può essere tenuto a dichiarare sia il reddito agrario che dominicale del terreno nel Quadro A:

- Reddito agrario (articolo 32 del TUIR) – quando il terreno agricolo è utilizzato direttamente dal soggetto titolare del diritto reale per l’esercizio dell’attività agricola questi è tenuto a dichiarare il reddito agrario (ed anche il reddito dominicale), imputabile al capitale d’esercizio ed al lavoro di organizzazione impiegati, nei limiti della potenzialità del terreno. Se, invece, il terreno è concesso il locazione per attività agricola il soggetto titolare del diritto reale dovrà dichiarare solo il reddito dominicale, mentre il reddito agrario sarà dovuto dall’affittuario;

- Reddito dominicale (articolo 27 del TUIR) – per l’imputazione del reddito dominicale è necessario preliminarmente verificare se il prelievo erariale in relazione a tale componente, sia già stato soddisfatto in virtù del versamento dell’IMU: in base ad un principio di alternatività, a decorrere dalla sua introduzione, in caso di versamento dell’Imposta Municipale Unica sui terreni, la medesima è sostitutiva dell’IRPEF e delle relative addizionali, che non dovranno quindi essere applicate se il terreno non risulta essere affittato. La quota di reddito dominicale deve, comunque, essere conteggiata, anche in caso di esenzione da IMU del terreno, esponendola nell’apposita colonna ad indicare reddito dominicale non imponibile.

Terreni a reddito fondiario nel quadro A

Il quadro RA del modello Unico P.F. dedicato alla determinazione del reddito dei terreni deve essere utilizzato dalle seguenti categorie di soggetti:

- Soggetto che possiede, a titolo di proprietà, enfiteusi, usufrutto o altro diritto reale, terreni situati nel territorio dello Stato che sono o devono essere iscritti in catasto con attribuzione di rendita. In caso di usufrutto o altro diritto reale il titolare della sola “nuda proprietà” non deve dichiarare il terreno;

- Soggetto affittuario che esercita l’attività agricola nei fondi in affitto e dagli associati nei casi di conduzione associata. In tal caso deve essere compilata solo la colonna relativa al reddito agrario. L’affittuario deve dichiarare il reddito agrario a partire dalla data in cui ha effetto il contratto;

- Soggetto titolare dell’impresa agricola individuale, anche in forma di impresa familiare o il titolare dell’azienda coniugale non gestita in forma societaria che conduce il fondo. Se questi contribuenti non sono proprietari del terreno, non lo hanno in usufrutto o non hanno su di esso un altro diritto reale, va compilata solo la colonna del reddito agrario.

Il proprietario del terreno deve dichiarare sia il reddito dominicale che agrario. Questo, a meno che il fondo non sia affittato, nel caso deve dichiarare il solo reddito dominicale o l’affitto. L’affittuario che esercita attività agricola sui fondi è tenuto alla compilazione della colonna che riguarda il reddito agrario.

Quadro A: soggetti esclusi

L’esclusione dalla compilazione del Quadro A può essere riconducibile a caratteristiche soggettive del contribuente o a caratteristiche riguardanti il terreno. Tra le prime non sono tenuti alla presentazione della dichiarazione:

- I titolari della sola nuda proprietà su terreni;

- I titolari di terreni che non producono reddito fondiario (pertinenze di unità immobiliari, parchi o giardini aperti al pubblico) o di terreni utilizzati come beni strumentali nelle proprie attività commerciali;

- I contribuenti che hanno solo redditi fondiari per un importo inferiore a €. 500;

- I partecipanti all’impresa familiare agricola;

- Il coniuge nell’azienda coniugale;

- Il socio di società di persone ed assimilate (società semplici, di fatto, in nome collettivo, in accomandita semplice).

Inoltre, sono classificabili tra i terreni da non dichiarare, in quanto non considerati produttivi di reddito dominicale ed agrario, e, conseguentemente il titolare di diritti reali su tali terreni non è tenuto alla compilazione della dichiarazione, i seguenti terreni:

- I terreni che costituiscono pertinenze di fabbricati urbani (giardini, cortili, ecc.);

- I terreni, parchi e giardini aperti al pubblico o la cui conservazione è riconosciuta dal Ministero per i beni e le attività culturali di pubblico interesse, sempre che il loro utilizzo non costituisca fonte di reddito per il proprietario. Tale condizione deve essere comunque comunicata all’Ufficio dell’Agenzia delle entrate, ove istituito, entro 3 mesi dalla data in cui il bene stato riconosciuto di pubblico interesse;

- I terreni utilizzati quali beni strumentali nell’esercizio di attività commerciale.

Vi sono, inoltre, alcune ipotesi in cui i redditi imputabili al titolare non devono essere dichiarati attraverso il Quadro A, ma trovano indicazione in altri quadri:

- i terreni affittati per uso non agricolo (ad esempio: per una cava o per una miniera) i cui canoni devono essere dichiarati nel Quadro L, Rigo L11, come redditi diversi;

- I terreni situati all’estero i cui redditi devono essere dichiarati nel Quadro L, Rigo L 12, come redditi diversi.

Impresa agricola individuale

Il titolare dell’impresa agricola individuale, esercente attività agricole indicate all’articolo 2135 c.c., anche a seguito della modificazione delle comunioni tacite familiari di cui all’articolo 230-bis, ultimo comma, c.c. e delle società di fatto, deve presentare il modello Unico provvedendo ad indicare nel quadro RA – Redditi dei terreni – l’intero reddito agrario del terreno dove viene svolta l’attività agricola e l’eventuale quota di spettanza del reddito dominicale. Gli altri comproprietari indicano, nella propria dichiarazione, la sola quota del reddito dominicale.

Impresa familiare

In presenza di costituzione di impresa familiare, avvenuta con le modalità previste dall’articolo 5, comma 4, del Tuir, il titolare dell’impresa deve dichiarare la quota spettante del reddito agrario sulla base di quanto risulta dall’atto di costituzione dell’impresa familiare e l’eventuale quota di spettanza del reddito dominicale. Nei casi di modificazione, la dichiarazione ha effetto per l’intero periodo d’imposta e, pertanto, nel quadro RA deve essere compilato un solo rigo.

Il titolare dell’impresa inoltre, utilizzando il quadro RS del Fascicolo 3, provvede nella stessa dichiarazione ad imputare ai familiari partecipanti la quota di partecipazione agli utili sulla base di quanto risulta dal predetto atto di costituzione dell’impresa familiare. Deve inoltre attestare, in calce al quadro, che le quote stesse sono proporzionate alla qualità e quantità del lavoro effettivamente prestato nell’impresa, in modo continuativo e prevalente, nel periodo d’imposta. Gli altri componenti l’impresa familiare che presentano il modello Unico indicano:

- Nel quadro RH la quota di spettanza del reddito agrario, nel limite non eccedente il 49%,

- Nel quadro RA l’eventuale quota di spettanza del reddito dominicale.

Rivalutazione dei redditi dominicali e agrari

I redditi dominicale e agrario risultanti dagli atti catastali devono essere rivalutati, rispettivamente, dell’80% e del 70%. I redditi dominicale e agrario vanno ulteriormente rivalutati del 30%. L’ulteriore rivalutazione si applica nel caso di terreni agricoli o non coltivati, posseduti e condotti dai coltivatori diretti e dagli imprenditori agricoli professionali (IAP) iscritti nella previdenza agricola. Ai fini della determinazione dell’acconto Irpef, i coltivatori diretti o imprenditori agricoli professionali non devono procedere ad alcuna rivalutazione. La rivalutazione dell’80 e del 70% non deve essere applicata per i periodi d’imposta durante i quali i terreni sono concessi in affitto per usi agricoli, con contratti di durata non inferiore a 5 anni, a giovani che:

- Non hanno ancora compiuto 40 anni;

- Hanno la qualifica di coltivatore diretto o imprenditore agricolo professionale, anche in forma societaria.

Nella dichiarazione il reddito dominicale ed agrario deve essere indicato senza operare la rivalutazione. La stessa viene effettuata in sede di determinazione della base imponibile.

Esenzione per coltivatori diretti IAP

L’art. 1, co. 44 della Legge n. 232/16 (mod. art. 13, co. 3-bis D.L. n. 215/23) prevede che (anche per il 2023) i redditi dominicali ed agrari non concorrono alla formazione della base imponibile ai fini IRPEF dei coltivatori diretti e degli imprenditori agricoli professionali iscritti nella previdenza agricola. Tali redditi non sono imponibili IRPEF ma devono essere indicati nel Quadro A nella sezione dedicata ai redditi non imponibili. Per questi soggetti negli anni 2024 e 2025 tale reddito:

- Non concorre alla formazione del reddito complessivo se la loro somma è inferiore a 10.000 euro;

- Concorrono alla formazione del reddito complessivo al 50% se la loro somma va dal 10.000 a 15.000 euro;

- Concorrono alla formazione del reddito complessivo nel caso in cui la loro somma è superiore a 15.000 euro.

Dichiarazione del reddito del socio di società semplice

In caso di società semplice che opera nell’ambito dell’agricoltura la dichiarazione del reddito passa attraverso due passaggi:

- La società semplice deve compilare il modello Redditi SP, indicando il reddito agrario rivalutato del terreno che conduce;

- Il socio deve presentare il modello Redditi o il modello 730, in relazione al prospetto di riparto della società andando a compilare i dati per il quadro RA e RO. Per fare questo il socio deve ricevere il prospetto di riparto dalla società dove devono essere indicati il reddito dominicale ed agrario a lui imputabili.

Può accadere che al momento del termine di presentazione del modello 730 il socio di società semplice non sia in possesso del prospetto di riparto. Questo può accadere perché il termine di presentazione del modello Redditi SP, è maggiore rispetto a quello previsto per il 730. In questo caso al socio è preclusa la possibilità di utilizzare il modello 730 e dovrà presentare il modello Redditi PF.

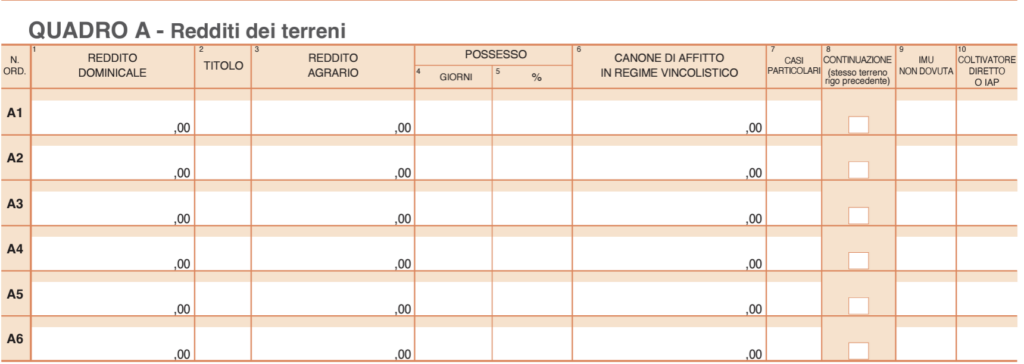

Compilazione del Quadro A

I contribuenti che vantano un diritto reale su un terreno, situato nel territorio dello Stato ed iscrivibile in catasto, sono quindi tenuti a darne evidenza nel Quadro A del modello 730, con indicazione:

- Delle informazioni relative all’utilizzo effettuato nel corso del periodo d’imposta;

- Del periodo nel quale il diritto si è protratto nell’anno d’imposta;

- Della percentuale di possesso del diritto.

In sintesi, i redditi di ogni terreno dovranno essere imputati al titolare del diritto, identificato attraverso la colonna 2 del Quadro R, in proporzione al tempo, espresso in giorni (in colonna 4), ed alla percentuale di possesso (colonna 5), per cui lo stesso si è prolungato nel corso dell’esercizio. Laddove la situazione sia variata nel corso del periodo d’imposta il contribuente dovrà utilizzare un rigo per ogni situazione con riferimento al medesimo terreno, dando indicazione attraverso la barratura del campo “continuazione“.

Il quadro RA del modello P.F. deve essere compilato anche se i redditi non sono variati rispetto all’anno precedente. Se nel corso del 2015 si sono verificate situazioni diverse per uno stesso terreno (variazioni di quote di possesso, terreno dato in affitto, etc.), occorre compilare un rigo per ogni situazione, indicando nella colonna 4, il relativo periodo. In tali casi il soggetto interessato, deve barrare la casella di colonna 8, per indicare che si tratta dello stesso terreno del rigo precedente.

Se devono essere dichiarati più terreni occorre compilare un quadro aggiuntivo ricordando di numerare progressivamente la casella “Mod. N.” posta in alto a destra del modello. In questo caso il contribuente deve indicare i totali dei redditi dominicale e agrario nel rigo apposito, del primo quadro utilizzato (Mod. N. 1).

Nell’ipotesi in cui la percentuale di possesso del reddito dominicale sia diversa da quella del reddito agrario (ad esempio, nel caso in cui solo una parte del terreno è concessa in affitto), occorre compilare due distinti righi, senza barrare la casella di colonna 8.

Schema di compilazione del quadro A

| Colonna | Descrizione | Modalità di compilazione |

|---|---|---|

| 1 | Reddito dominicale | Reddito dominicale non rivalutato come risultante in catasto |

| 2 | Titolo | Titolo di possesso del terreno, individuando uno dei seguenti codici: 1 Proprietario del terreno non concesso in affitto 2 Proprietario del terreno concesso in affitto in regime legale di determinazione del canone 3 Proprietario del terreno concesso in affitto in regime non legale di determinazione del canone 4 Conduttore del fondo 5 Socio di società semplice – reddito dominicale e/o agrario imponibile IRPEF 6 Partecipante dell’impresa familiare agricola diverso dal titolare 7 Titolare dell’impresa agricola individuale non in forma di impresa familiare 8 Socio di società semplice – reddito dominicale e/o agrario non imponibile IRPEF |

| 3 | Reddito agrario | Reddito agrario non rivalutato come risultante in catasto |

| 4 | Giorni | Periodo di possesso espresso in giorni |

| 5 | Percentuale | Percentuale di possesso |

| 6 | Canoni affitto | Canone di affitto indicato nel contratto |

| 7 | Casi particolari | 2 Perdita del prodotto per eventi naturali 3 Terreno in conduzione associata 4 Terreno in affitto a giovani agricoltori 6 Se occorrono le condizioni 2 e 4 |

| 8 | Continuazione | Barrare la casella in caso ci si riferisca ad una continuazione del rigo precedente |

| 9 | IMU non dovuta | Qualora il terreno non abbia scontato l’IMU nel periodo di imposta |

| 10 | Coltivatore diretto / IAP | Se il dichiarante è un coltivatore diretto IAP iscritto alla previdenza agricola |