Sempre più spesso, per necessità commerciali, gli operatori economici ricorrono alle cosiddette “operazioni triangolari” (o triangolazioni). Si tratta di operazioni nelle quali l’operazione di acquisto e vendita con relativo trasporto avviene tra tre soggetti distinti: uno dei quali può essere un soggetto residente in un Paese UE (triangolazioni Iva comunitarie), o in un Paese Extra-UE (triangolazioni Iva Extracomunitarie).

Indice degli argomenti

- Triangolazioni Iva: definizione

- Momento di fatturazione nelle triangolazioni

- Contenuto della fattura

- Situazioni particolari in ambito UE

- Triangolazioni Iva nazionali: casi pratici

- Triangolazioni Iva nello stesso Stato

- Triangolazioni Iva comunitarie

- Triangolazioni Iva: 2 italiani ed 1 extracomunitario

- Triangolazione tra italiano e extra UE1 e extra UE 2

- Triangolazione tra IT – UE – Extra UE

Triangolazioni Iva: definizione

Le triangolazioni sono operazioni nelle quali i beni sono oggetto di due trasferimenti giuridici, ma vengono consegnate direttamente dal primo fornitore al secondo cessionario con un unico trasferimento fisico. Le triangolazioni possono essere:

- Nazionali, quando tutti gli operatori sono residenti in Italia;

- Comunitarie, almeno uno degli operatori è non residente in Italia, ma in uno Stato UE;

- Extra-comunitarie, quando almeno uno degli operatori non è residente in Italia, ma in uno Stato extra-UE.

Di seguito andremo ad analizzare alcuni, principali, casi operativi di triangolazioni nazionali, comunitarie ed extra-comunitarie, per aiutarti ad individuare gli obblighi Iva a cui è sottoposto l’operatore nazionale coinvolto nell’operazione.

Le triangolazioni Iva comunitarie presuppongono l’esistenza di 3 soggetti (dei quali almeno uno non residente in Italia) e due cessioni: A vende a B che vende a C, ma la merce viaggia direttamente da A a C. Per poter dar luogo ad una triangolazione Iva comunitaria il presupposto indispensabile è che tutti e tre gli operatori siano soggetti passivi IVA e iscritti nell’elenco VIES (dedicato alle partite IVA comunitarie). In particolare i soggetti sono:

- A – Fornitore

- B – Promotore della triangolazione

- C – Cliente finale

Nelle triangolazioni, B è il promotore dell’operazione, che vende la merce a C (acquistata precedentemente da A), e per risparmiare sul trasporto, incarica A di spedire la merce direttamente a C. Da un punto di vista della fatturazione, in ogni caso A è tenuto a fatturare a B, che a sua volta deve fatturare a C.

- Si chiama cessione intracomunitaria la cessione di un bene da un Paese UE ad altro Paese UE.

- Si chiama esportazione (o importazione) la cessione di un bene da un paese UE ad un paese Extra-UE (o viceversa nel caso di importazione).

Di seguito chiameremo IT1 l’operatore (cliente o fornitore) italiano. Gli altri operatori europei o extraeuropei sono identificati, ad esempio, come GER1 (operatore tedesco), FR1 (operatore francese), UK1 (operatore del Regno Unito), UE1 (un qualsiasi operatore UE), Extra-UE1 (un soggetto passivo extra-UE), etc.

Ratio della triangolazione

Il promotore della triangolazione è il soggetto centrale, cioè quello che acquista e vende e che incarica il primo di consegnare al terzo. Occorre citare nella fattura sia del primo che del secondo cedente che “trattasi di triangolazione“. La triangolazione è utile in quanto consente la “non imponibilità Iva” delle due cessioni giuridiche del bene scambiato. Questo avviene ai sensi:

- Dell’articolo 58, comma 1 D.L. n. 331/93, articolo 41, comma 1, lettera a) D.L. n. 331/93, nel caso di operazioni intracomunitarie;

- Dell’articolo 8, comma 1, lettera a) DPR n. 633/72 nel caso di esportazioni.

Il trasporto deve risultare effettuato a cura o a nome del primo soggetto (A), anche per incarico del promotore della triangolazione (B). Tuttavia, se il primo cedente A trasporta i beni a GER1 per conto del promotore B, A può venire a conoscenza dei prezzi e del nome del cliente di B, cosa che B vorrebbe evitare. Per evitare questo B può incaricare un vettore terzo di effettuare il trasporto (es. un corriere).

Attenzione!: deve risultare che il trasporto sia stato effettuato, se non a nome, almeno a cura di A. Può essere sufficiente provare ciò con una lettera, un fax in cui A incarica il vettore del trasporto in Germania, poi B preciserà il luogo esatto. Il promotore può anche, per mantenere la segretezza commerciale, far sì che il vettore italiano consegni i beni in Germania ad un vettore tedesco di sua fiducia.

La fattura di esportazione

L’articolo 13, comma 1, Legge n. 413/91 ha precisato che non importa che la fattura del trasporto dei beni all’estero sia emessa al primo cedente (A) ovvero al secondo cedente (B). La cosa importante è che il primo cedente dimostri di essersene occupato, magari con una lettera o un fax indirizzati al vettore.

Inoltre, secondo la Risoluzione n. 35/E/2010 dell’Agenzia delle Entrate, B può anche stipulare direttamente col vettore il contratto di trasporto e ricevere e pagare la sua fattura, purché lo faccia su mandato ed in nome di A. Ciò che conta è che il promotore della triangolazione (A) non acquisisca la disponibilità fisica del bene.

Le prove nelle cessioni intracomunitarie di beni

La prova della cessione intracomunitaria deve essere fornita sia da A che da B. Facendo un esempio, nel caso in cui IT1 venda a IT2 che vende a FR1, con la merce che va da IT1 a FR1, IT1 deve avere un primo visto dell’ufficio doganale interno sulla fattura emessa nei confronti di IT2. Questo con gli estremi del DAU emesso, oltre a copia del DAU col timbro “Visto uscire” apposto dalla dogana di uscita e dalla copia del documento doganale che attesti l’uscita del bene dalla UE. IT2 deve provare l’esportazione con la dichiarazione doganale DAU col timbro “Visto uscire“.

Al posto del DAU oggi ci sono procedure doganali telematiche, chiamate ECS (Export Control System) e per il promotore della triangolazione (IT2) la prova dell’esportazione è costituita dal messaggio che la Dogana di uscita invia alla Dogana di esportazione. In alternativa IT1, per la segretezza commerciale di IT2, può emettere fattura differita e quindi può farsi timbrare dalla Dogana il solo suo DDT (che non indica l’acquirente estero né il prezzo) ma solo la Dogana di uscita).

Approfondimenti utili:

Momento di fatturazione nelle triangolazioni

E’ importante individuare il momento in cui la cessione intracomunitaria di beni si considera effettuata perché è da tale momento scattano gli obblighi. In particolare, mi riferisco agli obblighi di fatturazione, registrazione della fattura e redazione del modello Intrastat. Normalmente è il momento di inizio del trasporto o della spedizione all’acquirente o a terzi per suo conto dal territorio dello Stato UE di partenza. Quindi un acquisto intra partito dalla Spagna il 20 giugno e arrivato in Italia il 1 luglio è un acquisto intracomunitario relativo al mese di giugno.

Per le cessioni effettuate in modo continuativo nell’arco di un periodo superiore ad un mese, il momento è al termine di ciascun mese solare.

Per le cessioni con effetti traslativi differiti (es: beni in conto visione), è il momento in cui si producono gli effetti traslativi o costitutivi e comunque dopo un anno dalla consegna. E’ ricordarsi di effettuare le annotazioni nel Registro articolo 50 D.L. n. 331/93.

Contenuto della fattura

Per le cessioni intracomunitarie di beni occorre emettere fattura con la dicitura:

“Non Imponibile articolo 41 D.L. n. 331/93- Reverse Charge“

La fattura deve essere emessa entro il giorno 15 del mese successivo alla consegna (inizio del trasporto) ma deve essere imputata al mese precedente. Per la fattura d’acquisto intracomunitaria ricevuta è necessario:

- Numerarla e integrarla con l’ammontare dell’Iva ovvero deve essere indicata la causale “operazione non soggetta“, “operazione non imponibile” o “operazione esente“;

- Annotarla distintamente nel registro Iva vendite secondo l’ordine della numerazione entro il 15 del mese successivo a quello di ricevimento, ma con riferimento al mese precedente;

- Annotarla distintamente nel registro acquisti per poter detrarre l’Iva in un lasso temporale che va dal mese in cui l’imposta diventa esigibile e fino alla scadenza del termine della dichiarazione annuale relativa al secondo anno successivo.

Se non si riceve la fattura del fornitore comunitario entro la fine del secondo mese successivo a quello di effettuazione dell’operazione occorre procedere all’autofatturazione entro il 15 del terzo mese successivo. Si precisa che la fornitura di un bene con posa in opera (montaggio, assiemaggio, collaudo) è sempre considerata cessione di bene. Questo sempre che il servizio svolto non sia preponderante rispetto al valore del bene.

Acconti o fatturazione anticipata

Se per un acquisto intracomunitario di beni il fornitore UE1 emette a IT1 una fattura anticipata d’acconto, parziale o anche totale, l’operazione si considera effettuata, limitatamente all’importo fatturato, alla data della fattura. Analogamente per le cessioni intracomunitarie di beni: se il fornitore IT1 emette una fattura d’acconto, l’operazione si considera effettuata, limitatamente all’importo fatturato, alla data della fattura d’acconto.

In altre parole, il pagamento di un acconto o dell’intero corrispettivo dovuto al fornitore UE, anteriormente all’inizio del trasporto/spedizione dallo Stato UE, non incide sull’effettuazione dell’operazione e pertanto non obbliga il cedente all’emissione della fattura e non obbliga l’acquirente a richiederla.

Sanzioni e ravvedimento operoso

In caso di presentazione di un modello intrastat con dati incompleti o inesatti, le modalità di rettifica e ravvedimento variano. Questo in relazione alla natura della violazione o della circostanza che la stessa interessi la comunicazione relativa alle cessioni ed acquisti di beni o quella riguardante i servizi resi o ricevuti.

La sanzione applicabile per l’irregolare presentazione dei modelli è la stessa prevista per l’omissione e varia da 516 euro a 1.032 euro, salvo riduzioni in caso di spontaneo ravvedimento operoso. Non sono, tuttavia, sanzionate la correzione dei dati inesatti e l’integrazione dei dati mancanti. Questo purché ciò avvenga spontaneamente o, comunque, entro il termine di 30 giorni dalla richiesta degli uffici.

Situazioni particolari in ambito UE

Il consignment stock

Si tratta di un contratto di fornitura di beni ad effetti traslativi sospesi con cliente estero. È un contratto in base al quale il fornitore italiano spedisce al deposito del cliente una certa quantità di merce. Tali beni rimangono di proprietà del fornitore fino al momento in cui il cliente non li preleva. Il momento di effettuazione dell’operazione è posticipato al momento del prelievo.

Questo con il limite di un anno dalla consegna dei beni. Fermo restando il rispetto degli obblighi di annotazione previsti dall’articolo 50 del D.L. n. 331/93 (annotazione su apposito registro Iva dei beni ceduti (o acquistati) ma con effetti traslativi differiti). All’atto del prelievo dei beni dal deposito si dovrà registrare lo scarico nel registro tenuto ai sensi dell’articolo 50 ed emettere fattura “Non Imponibile articolo 41 D.L. n. 331/93“. Nonché compilare il modello Intrastat cessioni.

Fiere ed esportazioni

La movimentazione di beni per esposizioni, fiere e mostre non dà luogo ad un acquisto/vendita intracomunitaria (articolo 41, comma 3, D.L. n. 331/93). Di conseguenza non si è tenuti ad identificarsi ai fini IVA direttamente, ex articolo 35-ter del DPR n. 633/72, ovvero per mezzo di un rappresentante fiscale.

Nel caso in cui l’operatore UE1, in occasione di una fiera in Italia, venda il bene a IT1, questi è tenuto ad integrare la fattura ricevuta ed a compilare l’Intrastat. Nel caso di fiera estera alla quale IT1 partecipa con propri beni, occorrerà intanto compilare il Registro articolo 50 D.L. n. 331/93 per i beni temporaneamente all’estero. Nel caso poi di vendita in Fiera del bene a UE1, ai sensi dell’articolo 21, comma 6-bis lettera a) DPR n. 633/72, IT1 deve emettere fattura indicando, in luogo dell’imposta, che si tratta di operazione soggetta ad “inversione contabile“. Questo con l’eventuale indicazione della norma comunitaria o nazionale (art. 41 D.L. n. 331/93), compilando l’Intrastat cessioni.

Triangolazione Iva tramite utilizzo di rappresentante fiscale in altro Paese UE

Il fornitore UE1 ha facoltà di nominare in Italia un rappresentante fiscale, ovvero identificarsi direttamente magari perché possiede un deposito in Italia. In ambedue i casi il fornitore deve possedere una partita IVA italiana.

Se UE1 vende un bene a IT1, può farlo direttamente: in tal caso effettua una cessione intracomunitaria e IT1 integra normalmente la fattura ricevuta compilando l’Intra acquisti. Tuttavia, UE1 può anche vendere indirettamente tramite il suo rappresentante fiscale (purché non trasporti il bene direttamente da UE1 a IT1). In quest’ultimo caso la cessione intra avviene tra UE1 ed il suo rappresentante fiscale in Italia.

Il bene perciò risulta già nazionalizzato e il rappresentante fiscale fatturerà a IT1 senza applicazione dell’Iva, essendo tenuto IT1 ad integrare la sua fattura. La compilazione dell’Intra2-bis acquisti sarà a carico del rappresentante fiscale in Italia di UE1 e non di IT1. In altre parole non siamo in presenza di un acquisto intracomunitario ma di un normale acquisto interno italiano, con la particolarità di assolvere l’Iva italiana tramite integrazione della fattura. Se la fattura viene emessa da UE1 occorrerà integrare con IVA italiana questa fattura.

Presenza di magazzini in Italia di soggetti extra-UE

Ci sono imprese extra-UE che fanno uso di magazzini centrali situati in un paese UE nei quali vengono introdotti i beni acquistati in loco per essere successivamente rivenduti sui mercati europeo e/o mondiale. Se uno di questi magazzini si trova in Italia e in esso sono stoccati beni acquistati da fornitori italiani, l’impresa Extra-UE deve identificarsi ai fini Iva in Italia tramite un Rappresentante Fiscale (non è ammessa l’identificazione diretta), pertanto:

- Quando acquista riceverà fatture con addebito dell’Iva, in quanto relative ad operazioni interne, territorialmente rilevanti in Italia ai sensi dell’articolo 7-bis, comma 1 DPR n. 633/72;

- Quando rivende detti beni non applicherà l’Iva trattandosi di cessioni:

- In reverse charge, se l’acquirente è italiano;

- Non imponibili, se l’acquirente è localizzato in altro Paese UE (cessione intracomunitaria, ai sensi dell’articolo 41 del D.L. n. 331/93) o in un Paese extra-UE (cessione all’esportazione, ai sensi dell’articolo 8 comma 1, lettera a) DPR n. 633/72).

Di seguito alcune esemplificazioni pratiche per i casi che più di frequente possono presentarsi.

Triangolazioni Iva nazionali: casi pratici

Le triangolazioni Iva nazionali si caratterizzano per il fatto che due soggetti coinvolti sono enti residenti in Italia. Soltanto uno dei soggetti coinvolti nella triangolazione è un soggetto estero (solitamente residente UE). Andiamo ad analizzare, di seguito, le casistiche che si possono presentare.

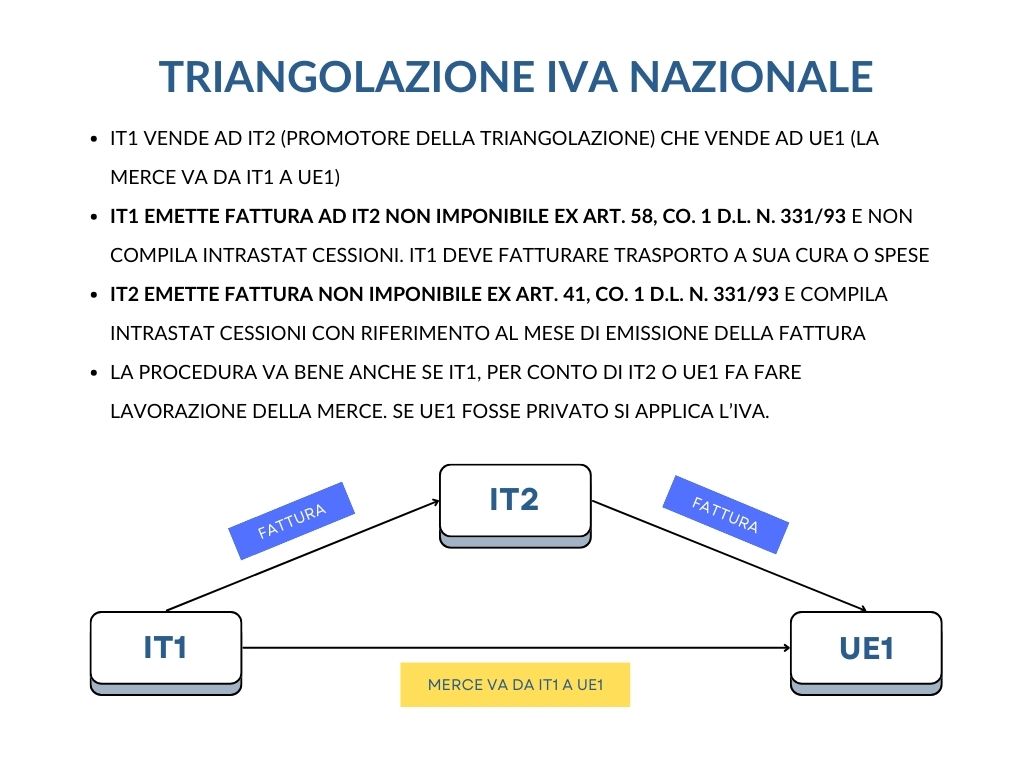

Triangolazione Iva nazionale: caso 1

Nel caso proposto IT2 è il promotore della triangolazione. Questi acquista la merce da IT1 e la vende ad UE1. La prima cessione da IT1 ad IT2 è una operazione “non imponibile IVA“, ex articolo 58, comma 1, D.L. n. 331/93. La non imponibilità dell’operazione è legata al fatto che IT1 effettui il trasporto della merce (a sua cura o spese). A sua volta, IT2 emette fattura “non imponibile IVA“, ex articolo 41, comma 1 del D.L. n. 331/93. Questa procedura è applicabile anche nel caso in cui IT1, per conto di IT2 o UE1, fa fare una lavorazione alla merce. Se UE1 fosse un privato è necessario, in ogni caso, applicare l’IVA italiana in fattura.

Operazione triangolare e plafond Iva

Nell’esempio proposto IT1 dispone di plafond IVA pari all’importo della sua cessione. IT2, invece, dispone di un plafond solo per la differenza tra l’importo della sua fattura e quello della fattura ricevuta da IT1. In realtà, IT1 può disporre anche di un particolare plafond vincolato, pari all’importo della fattura ricevuta da IT1. Il plafond è usufruibile unicamente per poter acquistare beni da esportare nello stato originario entro 6 mesi.

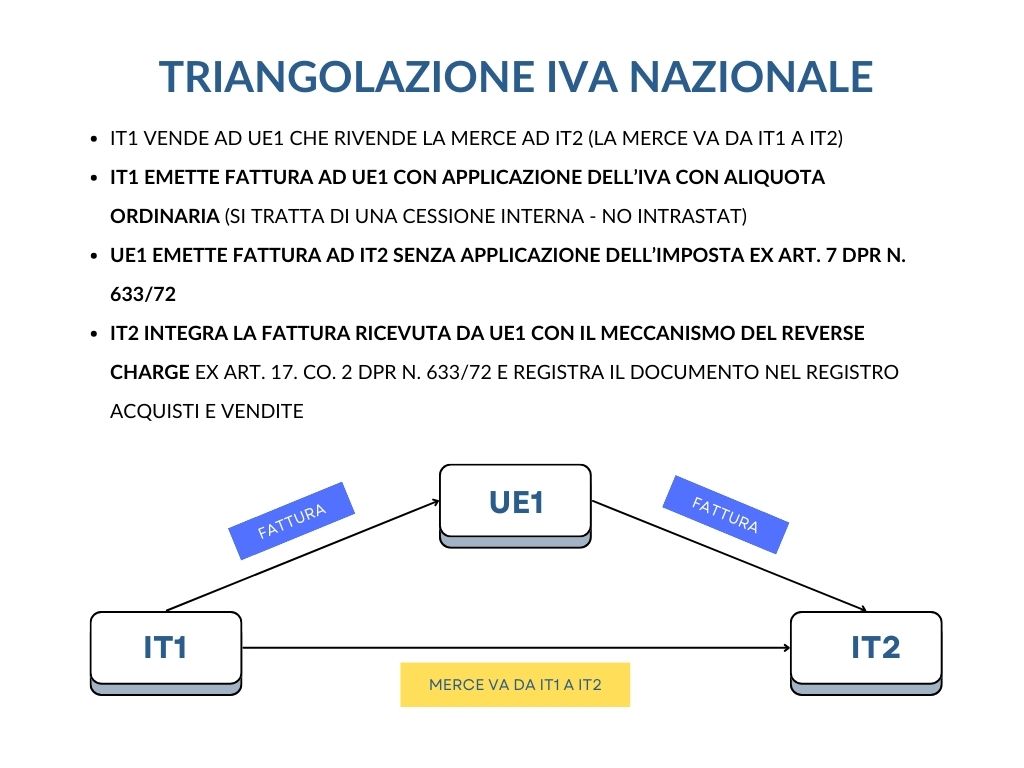

Triangolazione IVA nazionale: caso 2

In questo caso UE1 è il promotore della triangolazione. In questo esempio IT1 emette fattura ad UE1 applicando Iva italiana. Questa triangolazione può essere riportata, infatti, ad una cessione interna dei beni. UE1 emette fattura ad IT2 senza applicazione dell’imposta. Siamo nel caso previsto dall’articolo 7 del DPR n. 633/72.Quando IT2 riceve il documento da parte del soggetto estero, è chiamata:

- Ad integrare la fattura ricevuta, nel caso in cui la controparte (UE1) sia residente UE;

- Ad emettere integrazione o autofattura, nel caso in cui la controparte (UE1) sia residenza extra-UE.

In questo caso UE1 si trova in una situazione particolare, in quanto si trova a pagare Iva italiana ad IT1. UE1 ha facoltà di chiedere il rimborso di questa Iva alla sua amministrazione fiscale. Per evitare questa casistica è opportuno che UE1 si identifichi ai fini IVA in Italia per detrarsi l’IVA.

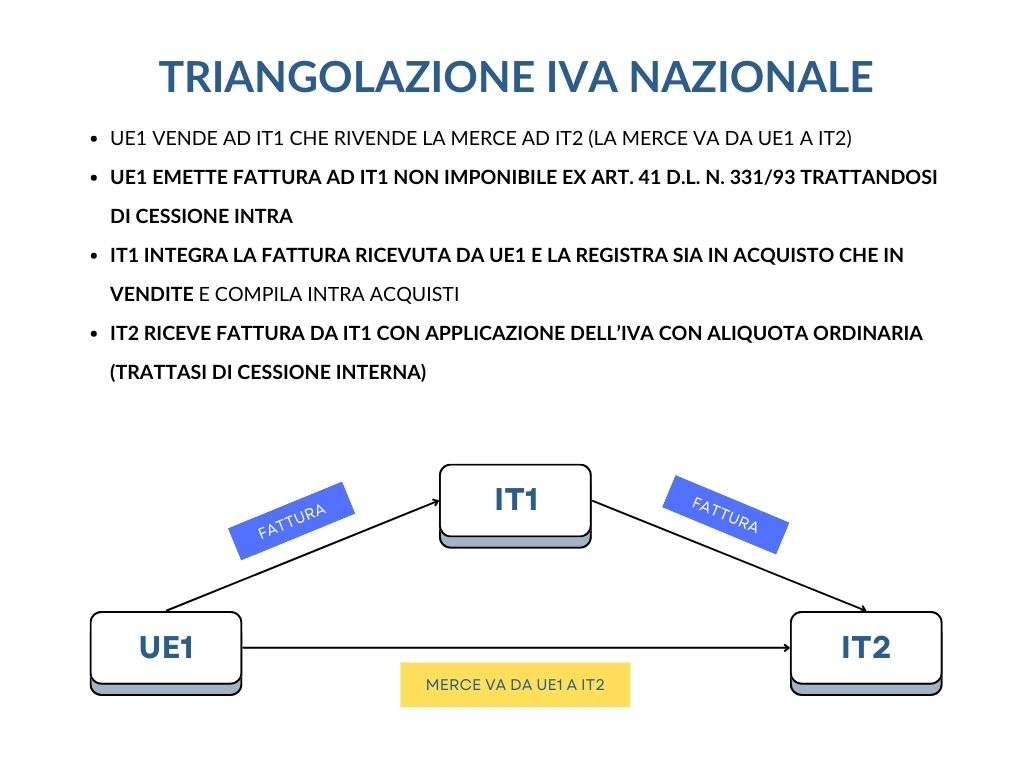

Triangolazione IVA nazionale: caso 3

In questo caso la merce arriva da UE1 direttamente ad IT2. UE1 deve emettere fattura non imponibile ex articolo 41 D.L. n. 331/93 ad IT1. Trattasi di cessione intracomunitaria di beni. IT1 integra la fattura ricevuta da UE1 e la registra in acquisto ed in vendita. E’ necessaria la compilazione del modello Intrastat. IT1 emette fattura ad IT2 applicando IVA italiana ordinaria.

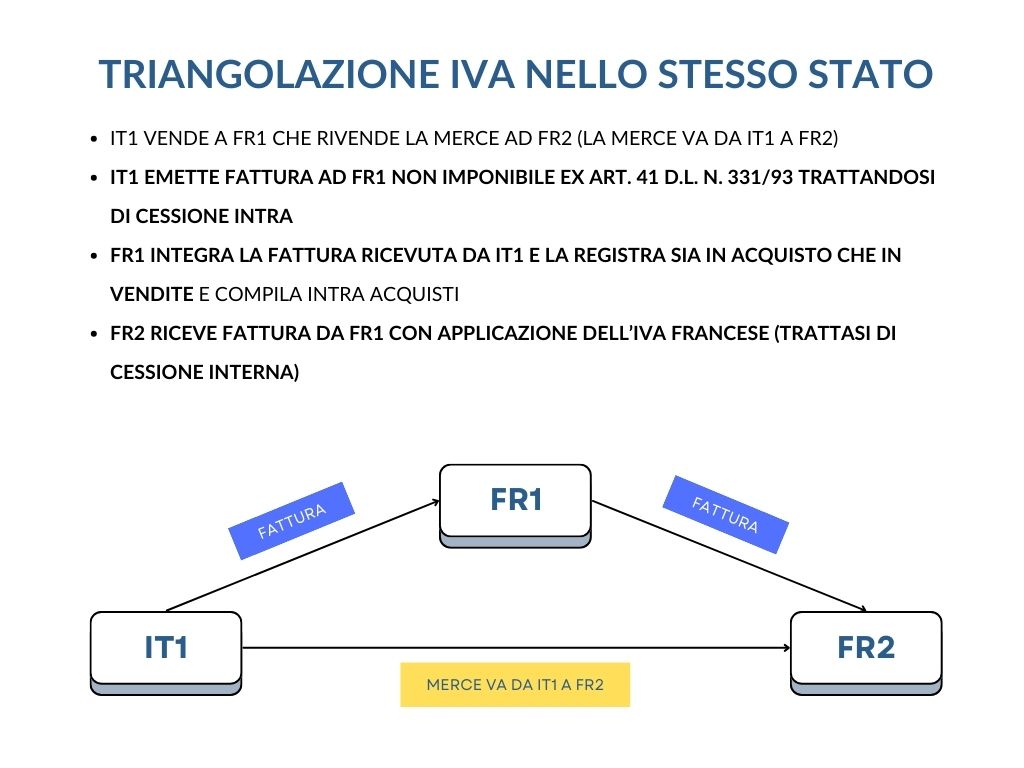

Triangolazioni Iva nello stesso Stato

Si parla di triangolazioni IVA nello stesso Stato quando due soggetti coinvolti nella triangolazione sono residenti nello stesso Paese. Anche in questo caso vi possono essere diverse casistiche che andiamo ad affrontare di seguito.

Triangolazioni IVA nello stesso Stato: caso 1

In questa operazione triangolare intervengono due soggetti residenti nello Stesso Paese (la Francia). FR1 promotore della triangolazione e FR2 cliente finale sono Francesi. Per quanto riguarda la fatturazione dell’operazione:

- IT1 deve emettere fattura a FR1, non imponibile Iva ex articolo 41 del D.L. n. 331/93, trattasi di cessione intracomunitaria.

- FR1 integra la fattura di IT1 e la registra nel registro acquisti e vendite.

- IT1 consegna la merce ad FR2.

- FR1 emette poi fattura a FR2 con Iva francese. A questo punto, infatti, l’operazione è diventata una cessione interna.

Triangolazioni IVA nello stesso Stato: caso 2

In questa triangolazione il fornitore ed il cliente sono francesi, mentre il soggetto promotore è italiano. La merce va da FR1 a FR2. Sotto il profilo della fatturazione:

- FR1 deve emettere fattura con Iva francese a IT1. La merce, infatti, rimane in territorio francese.

- IT1 registra la fattura francese negli acquisti (non si detrae IVA francese). Emette fattura fuori campo Iva articolo 7 DPR n. 633/72. Non deve compilare intrastat.

- Se IT1 non vuole rimetterci l’Iva francese deve nominare un rappresentante fiscale in Francia o ivi identificarsi direttamente.

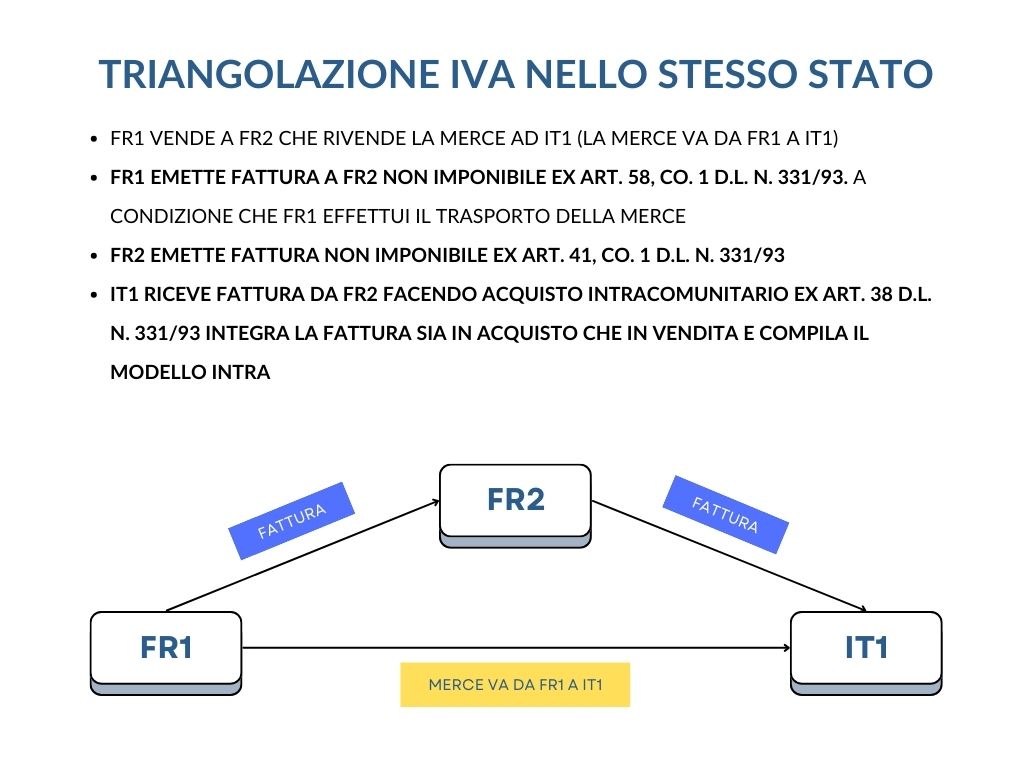

Triangolazioni IVA nello stesso Stato: caso 3

La prima cessione da FR1 ad FR2 è una operazione “non imponibile Iva“, ex articolo 58, comma 1, D.L. n. 331/93. La non imponibilità dell’operazione è legata al fatto che FR1 effettui il trasporto della merce (a sua cura o spese). A sua volta, FR2 emette fattura non imponibile Iva, ex articolo 41, comma 1 del D.L. n. 331/93. La merce viaggia da FR1 a IT1. IT1 fa un acquisto intracomunitario ex articolo 38 D.L. n. 331/93. Per questo riceve fattura da FR1 che integra e registra sia in acquisti che in vendite. IT1 compila il modello Intrastat acquisti.

Triangolazioni Iva comunitarie

Le triangolazioni IVA comunitarie sono operazioni ove i soggetti coinvolti sono enti residenti in Paesi UE. Anche le triangolazioni nello stesso stato sono una particolare tipologia di triangolazione comunitaria. Tuttavia, ho preferito trattarla a parte e singolarmente, considerata la sua semplicità, propedeutica a capire situazioni come quelle che vedrai di seguito. Le triangolazioni IVA comunitarie sono disciplinate dall’articolo 38, comma 7 e dall’articolo 40 comma 2, del D.L. n. 331/93. Andiamo ad analizzare, quindi, alcuni esempi di triangolazioni IVA comunitarie.

Triangolazione Iva comunitaria tipica

Vediamo adesso questa operazione triangolare in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| GER1 | IT1 | FR1 | Da GER1 a FR1 |

L’ipotesi di questa triangolazione prevede che IT1 acquista un bene da un Paese UE (Germania), incaricando il fornitore di consegnare il bene al cliente UE (Francia). Questo è uno schema tipico di triangolazione Iva comunitaria. La merce viaggia da GER1 a FR1. L’operazione ha come promotore IT1.

- GER1 emette fattura non imponibile ex articolo 41 D.L. n. 331/93, specificando che la merce va con destinazione Francia. Compila Intrastat indicando come destinazione non Italia ma Francia.

- IT1 riceve la fattura da GER1, la integra senza Iva ai sensi dell’articolo 40, comma 2, DL n. 331/93. Compila Intrastat acquisti indicando come codice ISO la Germania. In colonna 6 (natura della transazione) indicazione A (operazione triangolare).

- IT1 emette fattura a FR1 non imponibile ex articolo 41 D.L. n. 331/93. Compila Intrastat vendite indicando in colonna 2 e 3 la Francia e la partita Iva di FR1. In colonna 5 si indica il codice A. Non si compila mai la parte statistica del modello (colonne da 7 a 13 per le cessioni e da 8 a 15 per gli acquisti).

- FR1 riceve la fattura da IT1, la integra con Iva francese e compila il modello Intrastat indicando come Paese la Germania (e non l’Italia).

Plafond Iva

IT1 dispone di un plafond Iva solo per la differenza tra l’importo della sua fattura e quello della fattura ricevuta da GER1.

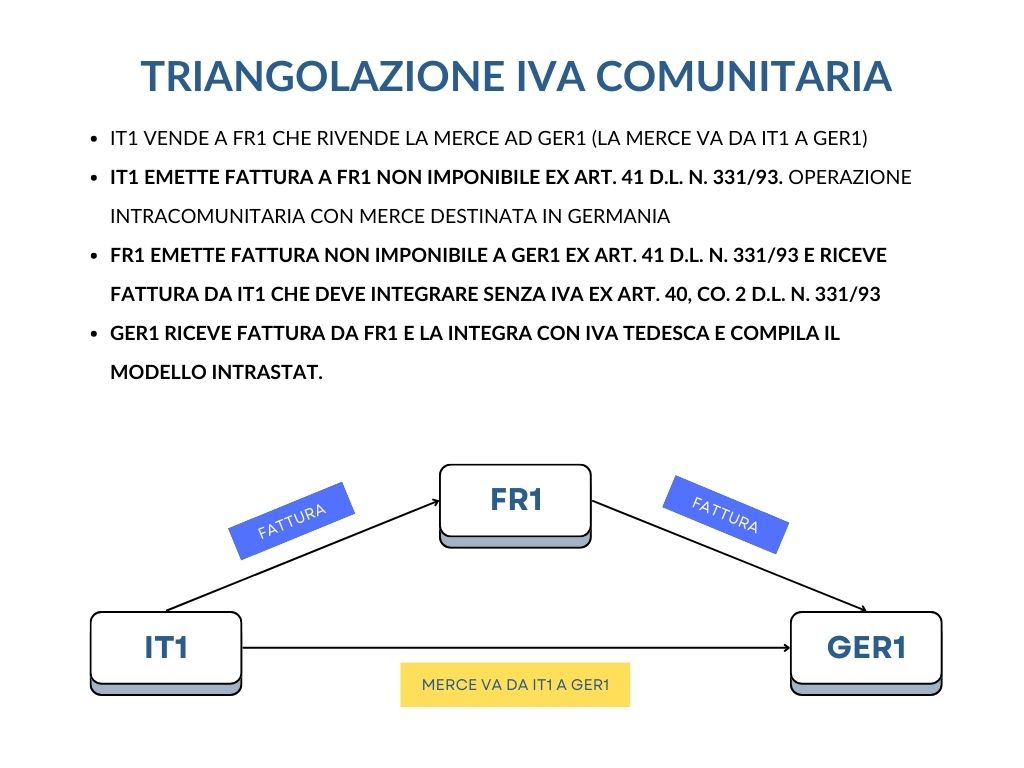

Triangolazione Iva intracomunitaria: caso 2

Vediamo adesso questa operazione triangolare in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| IT1 | FR1 | GER1 | Da IT1 a GER1 |

La triangolazione ricalca la casistica precedente, ma con parti diverse. In particolare:

- IT1 in qualità di fornitore emette fattura non imponibile Iva ex articolo 41 del D.L. n. 331/93 (cessione intra). La merce va da IT1 a GER1.

- IT1 compila Intrastat vendite indicando alle col. 2 e 3 codice Iso Francia e la partita Iva di FR1. Come natura transazione indica il codice numerico 1. Se mensile compila la parte statistica dell’Intra indicando a col. 12 – paese di destinazione – il codice Iso di GER1.

- FR1 riceve la fattura di IT1 e la integra, senza apporvi Iva ex art. 40, co. 2 D.L. n. 331/93. A sua volta FR1 emette fattura non imponibile Iva ex articolo 41 del D.L. n. 331/93. FR1 compila il modello Intrastat vendite.

- GER1 riceve la fattura di FR1 e la integra con Iva tedesca.

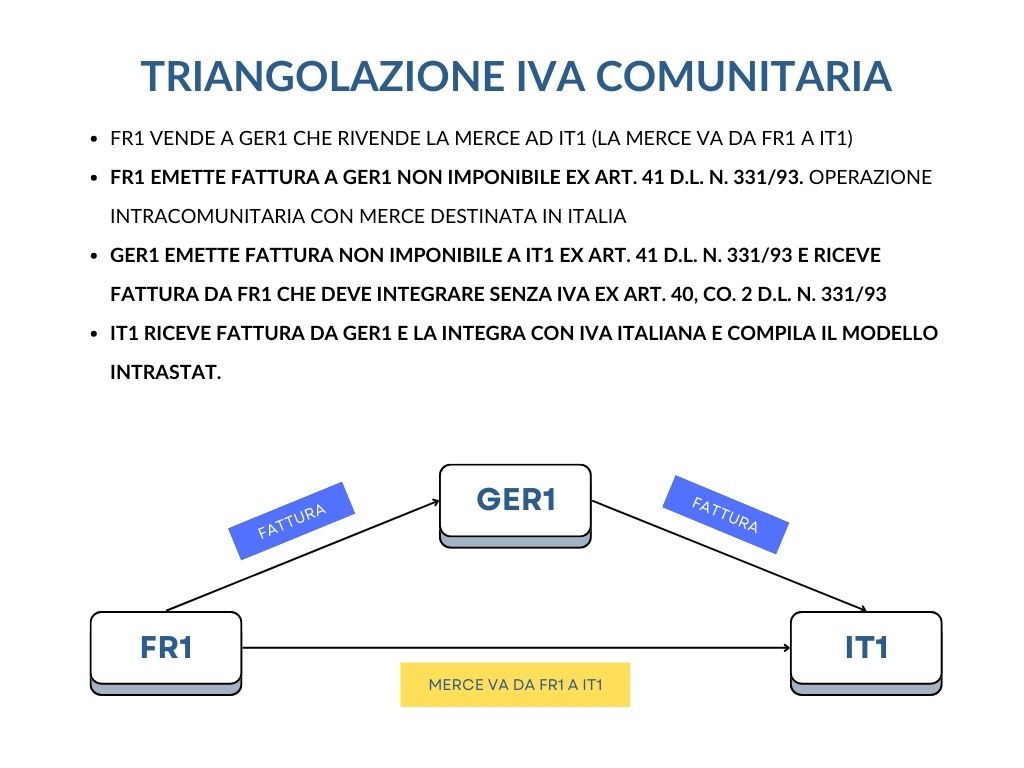

Triangolazione Iva intracomunitaria: caso 3

Vediamo adesso questa operazione triangolare in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| FR1 | GER1 | IT1 | Da FR1 a IT1 |

In questa casistica di triangolazione Iva comunitaria IT1 è il cliente finale dei beni. In particolare:

- GER1 emette fattura non imponibile Iva ex articolo 41 D.L. n. 331/93 e designa responsabile del pagamento dell’IVA IT1.

- IT1, a sua volta, integra la fattura di GER1con Iva italiana registrandola in acquisti ed in vendita. IT1 compila il modello Intrastat acquisti indicando alle colonne 2 e 3 GER1 e la sua partita Iva. Come natura della transazione indicare il codice 1. Se Intrastat mensile indicare a colonna 13 (Paese di provenienza) la Francia.

Triangolazione Iva intracomunitaria: caso 4

Vediamo adesso questa operazione triangolare in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| SVE1 | IT1 | UK1 | Da SVE1 a CIL1 |

Si tratta di operazione triangolare con esportazione dei beni. FR1 vende ad IT1, che a sua volta vende a UK1, ma con destinazione della merce negli USA. È la Francia che fa l’esportazione, quindi che fa dogana per gli Stati Uniti. Il bene non si sposta nella UE. In questo caso:

- FR1 emette fattura ad IT1 di esportazione, non imponibile ex articolo 8 del DPR n. 633/72. FR1 deve fornire prova dell’esportazione dei beni (timbro doganale sulla fattura).

- IT1 mette fattura a UK1 fuori campo IVA ex articolo 7 del DPR n. 633/72. IT1 non compila il modello Intrastat in quanto non c’è operazione intracomunitaria.

In questi casi molto spesso si commette l’errore di emettere fattura non imponibile ex articolo 41. In questi casi, è necessario annullare la fattura e cambiare la causale. La cosa importante è che non vi sia Iva italiana e che ai fini Intrastat nulla venga compilato.

Triangolazioni Iva: 2 italiani ed 1 extracomunitario

Triangolazione Iva con 2 soggetti italiani ed uno extra-UE: caso 1

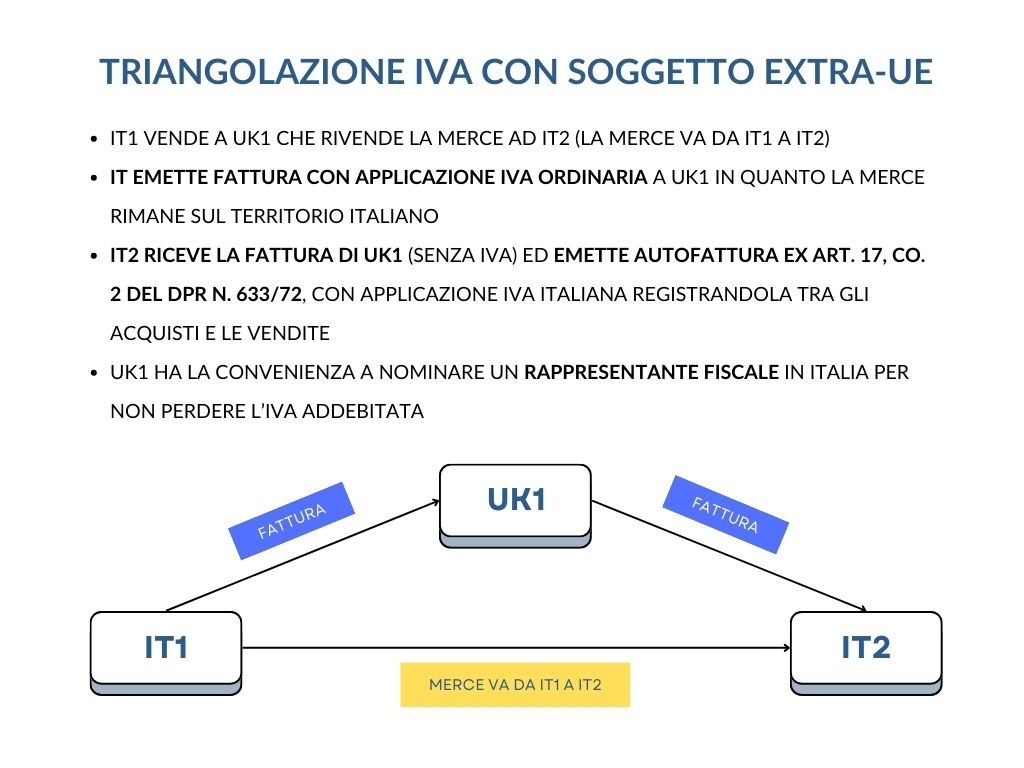

Vediamo adesso questa operazione triangolare extracomunitaria in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| IT1 | UK1 (extra-UE) | IT2 | Da IT1 a IT2 |

In questa operazione l’assolvimento dell’Iva avviene in questo modo:

- IT1 emette fattura con Iva 22% a UK1 (extra-UE);

- IT2 riceve la fattura di UK1 ed emette autofattura ex art. 17 comma 2 del DPR n. 633/72 con l’Iva italiana, registrandola sia in acquisti che in vendite.

Ad UK1 (extra-UE) conviene nominare un rappresentante fiscale in Italia per non perdere l’Iva addebitatagli. In questa ipotesi il rappresentante fiscale in Italia si troverà in una potenziale situazione di cronicità di credito Iva (da chiedere a rimborso).

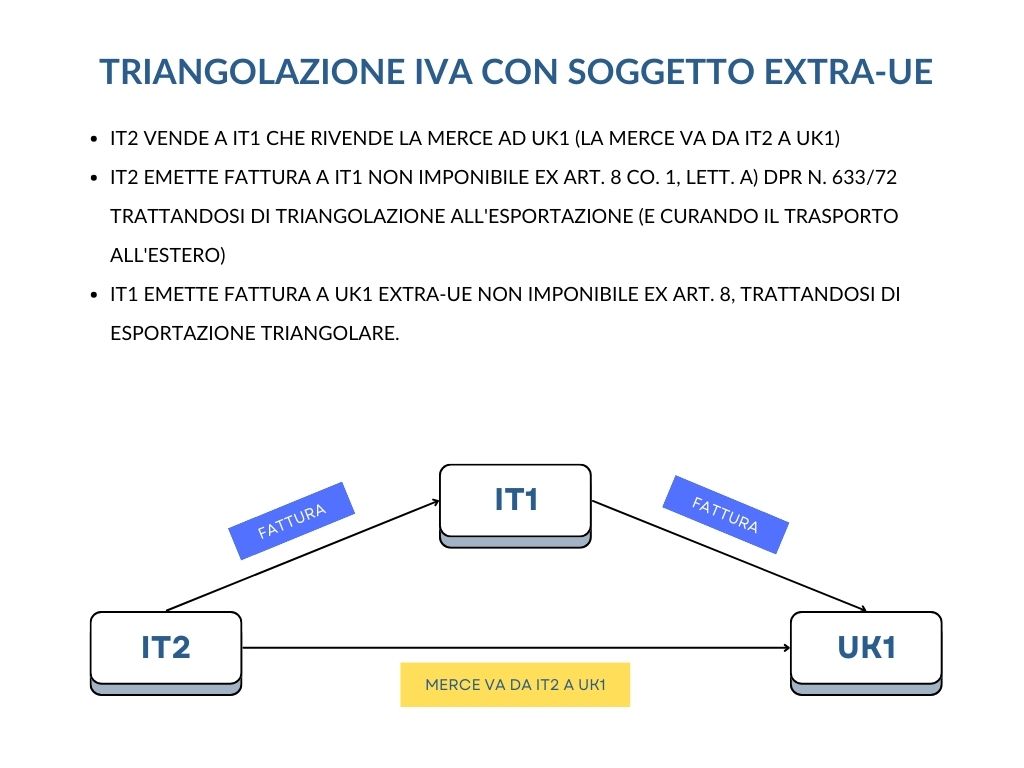

Esportazione triangolare Iva con 2 soggetti italiani: caso 2 a)

Vediamo adesso questa operazione triangolare extracomunitaria in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| IT2 | IT1 | UK1 (extra-UE) | Da IT2 a UK1 |

In questa operazione l’assolvimento dell’Iva avviene in questo modo:

- IT2 emette fattura a IT1 “non imponibile” ex art. 8 comma 1, lett. a) trattandosi di triangolazione all’esportazione (e curando il trasporto all’estero). In alternativa può utilizzare l’art. 8 comma 1 lett. b) impegnando IT1 ad esportare i beni entro 90 giorni;

- IT1 emette fattura a Extra-UE “non imponibile” ex art. 8, trattandosi di esportazione triangolare.

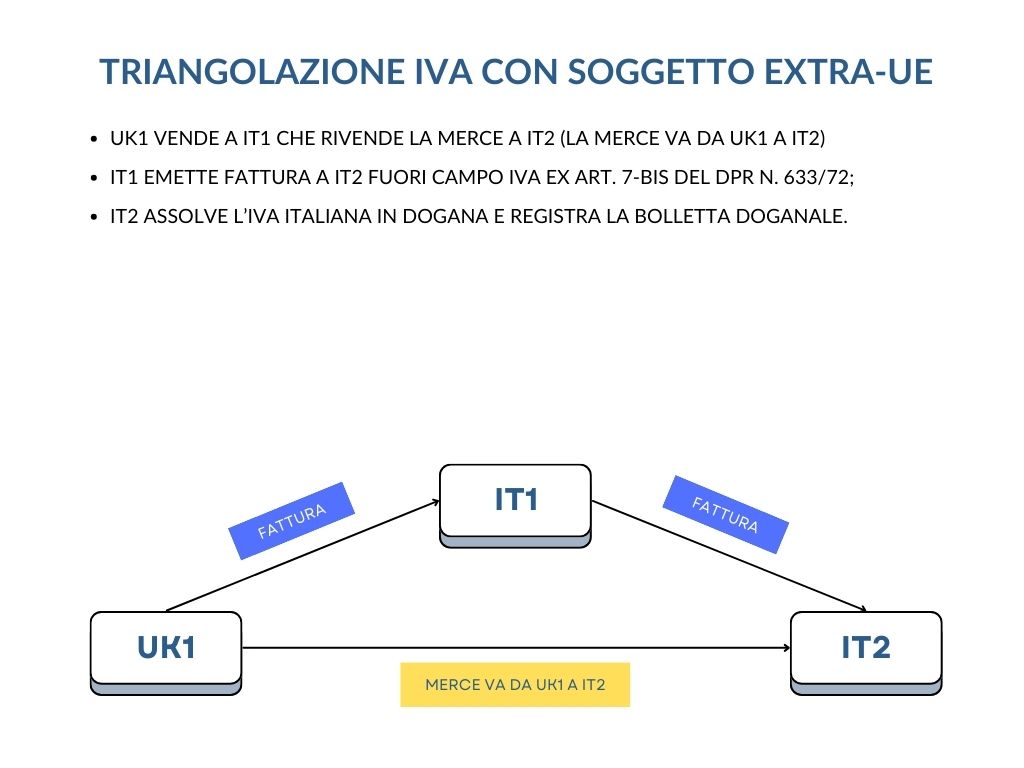

Esportazione triangolare Iva con 2 soggetti italiani: caso 2 b)

Vediamo adesso questa operazione triangolare extracomunitaria in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| UK1 (extra-UE) | IT1 | IT2 | Da UK1 a IT2 |

In questa operazione, per l’assolvimento dell’Iva:

- IT1 emette fattura a IT2 “fuori campo Iva” ex art. 7-bis del DPR n. 633/72;

- IT2 assolve l’Iva italiana in dogana e registra la bolletta doganale.

Triangolazione tra italiano e extra UE1 e extra UE 2

Triangolazione tra italiano e extra-UE: caso 1

Vediamo adesso questa operazione triangolare extracomunitaria in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| IT | Extra-UE1 | Extra-UE2 | Da IT a Extra-UE2 |

In questa operazione il fornitore IT deve emettere fattura di esportazione, “non imponibile” IVA ex art. 8 del DPR n. 633/72. Naturalmente, occorre verificare le condizioni dell’esportazione diretta o indiretta.

Triangolazione tra italiano e extra-UE: caso 2

Vediamo adesso questa operazione triangolare extracomunitaria in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| Extra-UE1 | IT | Extra-UE2 | Da Extra-UE1 a Extra-UE2 |

In questa operazione c’è IT promotore dell’operazione che acquista beni extra-UE e li rivende in territorio extra-UE. IT riceve fattura “fuori campo Iva” ex articolo 7 del DPR n. 633 da Extra-UE1. Successivamente, IT emette fattura a Extra-UE2 “fuori campo Iva” ex articolo 7-bis DPR n. 633/72 (assenza del presupposto della territorialità).

Triangolazione tra italiano e soggetto extra-UE: caso 3

Vediamo adesso questa operazione triangolare extracomunitaria in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| Extra-UE1 | Extra-UE2 | IT | Da Extra-UE1 a IT |

In questa operazione, molto semplicemente, IT acquirente finale deve assolvere l’Iva in dogana al momento dell’importazione dei beni e registra la bolletta doganale in contabilità.

Triangolazione tra IT – UE – Extra UE

Triangolazione tra IT1 – UE1 – EXTRA-UE1: caso 1

Vediamo adesso questa operazione triangolare extracomunitaria in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| IT | UE | Extra-UE | Da IT a Extra-UE |

In questo caso l’operazione non è una cessione intracomunitaria in quanto i beni non transitano da un paese UE ad un altro. Trattasi di operazione di esportazione. A seconda della modalità di trasporto dei beni si possono verificare le seguenti casistiche:

- IT emette fattura a UE “non Imponibile” ex art. 8 comma 1, lett. a) essendo assimilata ad una esportazione (esportazione diretta se IT effettua il trasporto);

- Se, invece, IT consegna la merce in Italia a UE che cura l’esportazione, IT emette fattura “non imponibile” ex art. 8 comma 1 lett. b). Tuttavia, occorre rispettare le condizioni poste dall’art. 8 per verificare l’operazione di esportazione indiretta;

- Se, infine, IT consegna la merce in Italia a Extra-UE, IT deve emettere fattura a UE con Iva italiana 22%.

Triangolazione tra IT1 – UE1 – EXTRA-UE1: caso 2

Vediamo adesso questa operazione triangolare extracomunitaria in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| IT | Extra-UE | UE | Da IT a UE |

In questa operazione IT emette fattura ad Extra-UE con Iva italiana 22%, in quanto questa operazione non è una cessione intracomunitaria. A sua volta Extra-UE non può recuperare questa Iva. Extra-UE per evitare questa situazione può nominare rappresentante fiscale. Nel caso gli scenari possibili sono i seguenti:

- Nomina del rappresentante fiscale in Italia. L’operazione si trasforma in una triangolazione, con IT che emette fattura non imponibile ex art. 58 ed il rappresentante fiscale che effettua una cessione intracomunitaria;

- Nomina del rappresentante fiscale nel paese UE. Nel caso IT emette fattura non imponibile ex art. 41 del DPR n. 633/72;

- Nomina del rappresentante fiscale in altro paese UE. In questo caso IT emette sempre fattura non imponibile ex art. 41 del DPR n. 633/72.

Triangolazione tra IT1 – UE1 – EXTRA-UE1: caso 3

Vediamo adesso questa operazione triangolare extracomunitaria in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| UE | IT | Extra-UE | Da UE a Extra-UE |

In questa operazione il promotore IT non effettua un’acquisto intracomunitario e non effettua un’esportazione. Più in dettaglio:

- UE emette fattura in non imponibilità Iva (ex art. 8, co. 1 lett. a), non compila l’Intra;

- IT a sua volta emette fattura a Extra-UE “fuori campo Iva” ex art. 7 del DPR n. 633/72.

Triangolazione tra EXTRA-UE – IT e UE: caso 4

Vediamo adesso questa operazione triangolare extracomunitaria in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| Extra-UE | IT | UE | Da Extra-UE a UE |

In questa operazione la cessione di beni da IT a UE è esclusa dal campo di applicazione dell’Iva in quanto riguarda beni esistenti in territorio extracomunitario che entrano in zona UE. In questo caso, quindi, il promotore dell’operazione IT deve emettere fattura a UE, fuori campo Iva, ex art. 7, co. 2 del DPR n. 633/72. Naturalmente, UE deve assolvere l’Iva in dogana sui beni provenienti da territorio extra-UE.

Triangolazione tra UE – EXTRA-UE e IT: caso 5

Vediamo adesso questa operazione triangolare extracomunitaria in cui:

| Fornitore | Promotore della triangolazione | Cliente finale | Transito merce |

|---|---|---|---|

| UE | Extra-UE | IT | Da UE a IT |

In questa casistica il cliente finale IT deve emettere autofattura ex art. 17, co. 2 DPR n. 633/72 per la fattura ricevuta dal promotore extra-UE della triangolazione. L’autofattura deve essere registrata seguendo il meccanismo del reverse charge.

In questa casistica potrebbe essere opportuno per il promotore della triangolazione extra-UE di nominare un rappresentante fiscale. Le casistiche a disposizione ed i relativi effetti ai fini Iva possono essere così schematizzati:

- Nomina del rappresentante fiscale nel Paese UE del fornitore. In questo caso si realizza una triangolazione comunitaria. Il cliente IT effettua un acquisto Intra;

- Nomina del rappresentante fiscale in Italia. In questo caso IT acquista da operatore italiano, ma il soggetto extra UE deve emettere fattura per il tramite del proprio rappresentante fiscale, per la quale il cliente IT deve emettere autofattura applicando Iva con il meccanismo del reverse charge;

- Nomina del rappresentante fiscale in un altro paese UE. In questo caso l’operazione diventa una classica triangolazione comunitaria.

Per approfondire: Operatori esteri con rappresentante fiscale ue: la fatturazione.

Consulenza fiscalità internazionale

Se cerchi un commercialista preparato compila il form di contatto sottostante e sarai ricontattato nel più breve tempo per una consulenza fiscale online con il dott. Federico Migliorini.