| Tipologia di onere | detraibile IRPEF |

| Misura detrazione | 19% |

| Limite di spesa | Franchigia di 129,11 |

| Indicazione nel quadro E | Rigo E1 |

L’art. 15, co.1, lett. c), del DPR n. 917/86 (TUIR) consente la detrazione del 19% delle spese mediche sostenute, senza limiti di importo. Il tutto al netto di una franchigia di 129,11 euro. Le spese possono essere sostenute a nome proprio o per i familiari a carico.

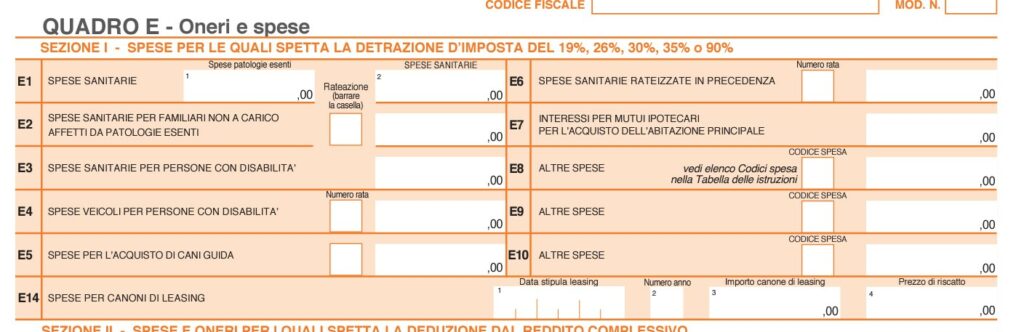

A questo scopo il contribuente è tenuto a compilare il quadro E del modello 730. Ai fini della detrazione, le spese sanitarie devono essere indicate dal contribuente che presenta il modello 730 nei righi compresi tra E1 ed E5. In caso di spese superiori a alla soglia di 15.493,71 euro annui, è possibile ripartile la detrazione in 4 quote annuali di pari importo. La Legge n. 160/2019 ha previsto l’obbligatorietà dei pagamenti tracciabili per ottenere la detrazione, che per i redditi più elevati determinano una parametrizzazione della detrazione al reddito percepito.

Indice degli argomenti

- Tracciabilità delle spese mediche

- Spese mediche detraibili: regole generali

- Acquisto di medicinali

- Dispositivi medici e acquisto di protesi

- Effettuazione di esami ed analisi

- Prestazioni sanitarie

- Spese di assistenza specifica

- Degenze e ricoveri

- Spese oggetto di rimborso

- La detrazione delle spese sostenute per disabili

- Spese mediche sostenute all’estero

- Le spese mediche non detraibili

- Indicazione nel modello 730

- Tabella riepilogativa modalità di pagamento

Tracciabilità delle spese mediche

Il comma 679, della Legge n. 160/2019 ha previsto che le detrazioni dall’imposta lorda nella misura del 19% degli oneri indicati nell’articolo 15 del TUIR e in altre disposizioni normative competono a condizione che l’onere sia sostenuto con:

- Bonifico bancario o postale;

- Con gli altri sistemi di pagamento previsti dall’articolo 23, D.Lgs. n. 241/1997 (carte di credito, di debito, prepagate, assegni bancari o circolari, etc.).

- Restano escluse dall’obbligo di tracciabilità:

- Le spese per l’acquisto di medicinali;

- I dispositivi medici;

- Le spese per prestazioni sanitarie rese dalle strutture pubbliche o da strutture private accreditate al SSN.

Pertanto per talune tipologie di spese, ad esempio le prestazioni mediche specialistiche (es. prestazioni rese da dentisti, oculisti, etc, non in strutture accreditate al SSN), ai fini della detraibilità è necessario il pagamento con mezzi tracciabili. Il contribuente può dimostrare la tracciabilità del pagamento alternativamente:

- Con prova cartacea della transazione (ricevuta bancomat, copia bollettino postale, estratto conto carta di credito, etc.);

- Con l’annotazione sulla fattura, ricevuta fiscale o documento commerciale da parte del percettore delle somme che cede il bene o presta il servizio che il pagamento è avvenuto tramite strumento tracciabile.

L’obbligo di tracciabilità non si applica a medicinali, dispositivi medici e prestazioni sanitarie rese da strutture pubbliche o private accreditate al SSN (sia in convenzione con il SSN che in regime privato). Sul punto, vedasi la Circolare n. 7/E/2021.

Rimodulazione della detrazione in base al reddito

La detrazione IRPEF per spese sanitarie non è soggetta alla rimodulazione in base al reddito, prevista dal comma 629, art. 1, Legge n. 160/19.

Spese mediche detraibili: regole generali

Per usufruire della detrazione IRPEF per spese mediche è necessario indicare tali oneri nella dichiarazione dei redditi relativa all’anno in cui le spese sono state sostenute. Tali oneri offrono agevolazione secondo il criterio di cassa. I documenti giustificativi delle spese devono essere conservati dal contribuente per tutto il tempo in cui l’Agenzia delle Entrate può effettuare un accertamento (31 dicembre del quinto anno successivo a quello in cui è stata presentata la dichiarazione).

Le detrazioni possono essere fruite solo se le spese restano effettivamente a carico di chi le ha sostenute e nel limite dell’imposta lorda annua. L’eventuale eccedenza di onere detraibile che non ha trovato capienza nell’IRPEF dovuta dal contribuente non può essere chiesto a rimborso ne utilizzata nel periodo di imposta successivo. In pratica, se vi fosse una eccedenza di detrazione in una annualità, la stessa eccedenza va perduta.

La detrazione IRPEF può essere ammessa anche per quelle spese sostenute nell’interesse di familiari fiscalmente a carico, ed in alcuni casi, nell’interesse di familiari non a carico. È il caso delle spese per patologie che danno diritto all’esenzione dal ticket sanitario.

Quali requisiti per la detrazione fiscale?

Il contribuente che nel corso del periodo di imposta ha sostenuto spese sanitarie ha diritto ad ottenere la detrazione fiscale. Tuttavia, occorre che vengano rispettate alcune condizioni, tra cui è possibile evidenziare le seguenti:

- La fattispecie di spesa deve rientrare tra quelle previste dalla legge. Infatti, esiste una elencazione tassativa delle spese detraibili o deducibili;

- Il contribuente deve avere effettivamente sostenuto la spesa nel corso dell’anno d’imposta, in applicazione del principio di cassa (con mezzi tracciabili). Inoltre, la spesa deve essere rimasta a suo carico. Inoltre, alcune spese possono essere deducibili anche se sostenute nell’interesse di persone fiscalmente a carico del contribuente;

- La spesa deve risultare da apposita documentazione (fattura, ricevuta, ecc.).

Se le spese sopraelencate sono state sostenute nell’ambito del Servizio Sanitario Nazionale la detrazione compete per l’importo del ticket pagato.

Le spese mediche intestate al genitore e sostenute per il figlio, che nel corso dell’anno ha percepito redditi superiori al limite previsto per essere considerato a carico, non danno diritto alla detrazione. Questo:

- Né alla persona che ha sostenuto l’onere.

- Né alla persona che ha beneficiato della prestazione.

Circolare 14.06.2001 n. 55, risposta 1.2.4.

Tra le spese detraibili rientrano anche quelle relative ad una persona deceduta, se sostenute dagli eredi dopo il suo decesso, anche se non era un familiare fiscalmente a carico. Se le spese sono state sostenute da più eredi, ognuno di essi beneficerà della detrazione sulla quota di spesa effettivamente sostenuta.

Indicazione nel modello 730

Devono essere indicate nei Righi da E1 a E3 una serie di Spese Sanitarie sostenute ne corso del periodo di imposta, senza alcuna abbattimento. Invece, nel rigo E4 devono essere indicate le spese sostenute per l’acquisto di veicoli per disabili.

Le spese detraibili sono molteplici e le regole per la detrazione variano da caso a caso (una elencazione sintetica delle spese detraibili è presente nell’appendice delle istruzioni di compilazione del modello 730). Volendo sintetizzare, per applicare la detrazione del 19% per le spese mediche occorre distinguere tra le seguenti.

Spese sostenute nell’interesse proprio o dei familiari fiscalmente a carico

Si tratta delle seguenti prestazioni:

- Prestazioni chirurgiche;

- Analisi;

- Indagini Radioscopiche;

- Ricerche e applicazioni;

- Prestazioni specialistiche;

- Acquisto o affitto di protesi;

- Prestazioni rese da un medico generico (comprese le prestazioni rese per visite e cure di medicina omeopatica);

- Ricoveri collegati ad una operazione chirurgica o degenze;

- In caso di ricovero di un anziano in un istituto di assistenza e ricovero la detrazione non spetta per le spese relative alla retta di ricovero e di assistenza. Ma solo per le spese che devono essere separatamente indicate nella documentazione rilasciata dall’Istituto;

- Acquisto di medicinali;

- Spese relative all’acquisto o all’affitto di attrezzature (apparecchio per aerosol o per la misurazione della pressione sanguigna);

- Spese relative al trapianto di organi;

- Importi dei ticket pagati se le spese sopraelencate sono state sostenute nell’ambito del Servizio sanitario nazionale;

- Assistenza infermieristica e riabilitativa (es: fisioterapia, kinesiterapia, laserterapia ecc.);

- Prestazioni rese da personale in possesso della qualifica professionale di addetto all’assistenza di base o di operatore tecnico assistenziale esclusivamente dedicato all’assistenza diretta della persona;

- Le prestazioni rese da personale di coordinamento delle attività assistenziali di nucleo;

- Prestazioni rese da personale con la qualifica di educatore professionale;

- Infine, prestazioni rese da personale qualificato addetto ad attività di animazione e/o di terapia occupazionale.

La detrazione si applica sugli importi eccedenti la soglia di 129,11 euro. In questo caso il documento fiscale per le spese dei figli a carico può essere intestato al minore o al genitore. Se intestato al minore, si detrae in proporzione alla quota per cui questi è a carico, o in misura diversa annotandolo sull’originale della fattura da conservare.

Spese sostenute nell’interesse di familiari non a carico affetti da patologie esenti

Spese sostenute per familiari non a carico, affetti da patologie esenti dalla partecipazione alla spesa sanitaria pubblica. Familiari, la cui detrazione non ha trovato capienza nell’imposta lorda da questi dovuta. Ai sensi del citato comma 2, dell’articolo 15 del DPR n. 917/86 sono, inoltre, detraibili le spese mediche sostenute nell’interesse di familiari affetti da patologie che danno diritto all’esenzione dal ticket sanitario. Questo anche se non fiscalmente a carico.

Tale beneficio spetta con riferimento alle sole spese correlate alle suddette patologie. Limitatamente all’importo massimo annuo di € 6.197,48 e per la sola parte di spesa che non trova capienza nell’IRPEF dovuta dal soggetto affetto da malattia. Circolare 20.04.2005 n. 15, risposta 5.

Acquisto di medicinali

Sono detraibili le spese sostenute per l’acquisto di medicinali “da banco” e di quelli che richiedono prescrizione medica, compreso l’eventuale ticket pagato. Sono detraibili anche i prodotti omeopatici ed i prodotti galenici (Risoluzione n. 218/09). Sono detraibili anche i dispositivi medici con marcatura CE. Non sono detraibili i parafarmaci (es. garze, pomate, prodotti fitoterapici, integratoli alimentari, etc). I prodotti fitoterapici, qualora approvati dall’AIFA che ne autorizza l’emissione in commercio sono detraibili.

La detrazione spetta se la spesa è certificata da fattura o da scontrino fiscale (c.d. “scontrino parlante”). Documento in cui devono essere specificati la natura, la qualità e la quantità dei prodotti acquistati nonché il codice fiscale del destinatario. In particolare la “qualità” (denominazione) del farmaco potrà essere indicata con il numero di autorizzazione all’immissione in commercio (Codice AIC) anziché con la denominazione specifica del medicinale.

I medicinali possono essere acquistati sia in farmacia che presso soggetti autorizzati (anche in caso di acquisti online). I farmaci da banco possono essere commercializzati anche presso supermercati e tutti gli altri esercizi commerciali.

Integratori alimentari

Spesa non detraibile, anche se assunti a scopo terapeutico su prescrizione di un medico specialista (Risoluzione 20 giugno 2008, n. 256/E).

Documentazione per i medicinali

La detrazione è condizionata alla documentazione sull’acquisto di medicinali è necessario conservare il documento commerciale “parlante“. In relazione agli acquisti di medicinali, con la Risoluzione n. 10/E/2010 è stato ribadito che:

- Non è più necessario conservare la prescrizione medica;

- È sufficiente che il documento di spesa rechi la dizione generica di “farmaco” o di “medicinale”. Oppure la natura del prodotto attraverso sigle, abbreviazioni o terminologie chiaramente riferibili ai farmaci. quali, ad esempio, la dicitura “omeopatico”, “ticket”, ovvero sigle SOP (senza obbligo di prescrizione) e OTC (medicinali da banco);

- Per le preparazioni galeniche, l’indicazione della natura del prodotto venduto può essere del tipo “farmaco” o di “medicinale” e la qualità dello stesso può essere indicata con la dizione “preparazione galenica”;

- Le abbreviazioni “med.” o “f.co.” equivalgono alla menzione per esteso dei termini medicinale e farmaco. Inoltre, con la circolare 13 maggio 2011, n. 20/E è stato chiarito che la generica dicitura “dispositivo medico” sullo scontrino fiscale non consente la detrazione della relativa spesa. Comunque, per i dispositivi medici il contribuente ha diritto alla detrazione qualora:

- Dallo scontrino o dalla fattura appositamente richiesta risulti il soggetto che sostiene la spesa e la descrizione del dispositivo medico;

- E’ in grado di comprovare per ciascuna tipologia di prodotto per il quale si chiede la detrazione che la spesa sia stata sostenuta per dispositivi medici contrassegnati dalla marcatura CE che ne attesti la conformità alle direttive europee 93/42/CEE, 90/385/CEE e 98/79/CE; per i dispositivi medici compresi nell’elenco. Ovviamente, il contribuente non ha necessità di verificare che il dispositivo stesso risulti nella categoria di prodotti che rientrano nella definizione di dispositivi medici detraibili ed è, quindi, sufficiente conservare (per ciascuna tipologia di prodotto) la sola documentazione dalla quale risulti che il prodotto acquistato ha la marcatura CE.

Dispositivi medici e acquisto di protesi

Le protesi rientrano nella categoria dei dispositivi medici. Le protesi consistono nella sostituzione di un organo naturale o di parti dello stesso ma anche i mezzi correttivi o ausiliari di un organo funzionante. Rientrano tra le protesi apparecchi di natura dentistica, oculistica, fonetica, gli occhiali da vista e le lenti a contatto, arti artificiali ed apparecchi di ortopedia, apparecchi per fratture, stampelle, stimolatori, etc. Per la detrazione, oltre alle relative fatture, ricevute o quietanze, è necessaria anche la prescrizione del medico curante. Salvo che si tratti di attività svolte, in base alla specifica disciplina, da esercenti arti ausiliarie della professione sanitaria abilitati a intrattenere rapporti diretti con il paziente. In questo caso, ove la fattura, ricevuta o quietanza non sia rilasciata direttamente dall’esercente l’arte ausiliaria, il medesimo deve attestare sul documento di spesa di aver eseguito la prestazione.

Anche in questa ipotesi, in alternativa alla prescrizione medica, il contribuente può rendere a richiesta degli uffici, un’autocertificazione, la cui sottoscrizione può non essere autenticata se accompagnata da copia fotostatica del documento di identità del sottoscrittore (da conservare unitamente alle predette fatture, ricevute e quietanze e da esibire o trasmettere a richiesta degli uffici dell’Agenzia delle entrate), per attestare la necessità per il contribuente o per i familiari a carico, e la causa per la quale è stata acquistata la protesi.

La detrazione è ammessa a condizione che dalla certificazione fiscale risultino chiaramente la descrizione del prodotto acquistato e il soggetto che sostiene la spesa: non è sufficiente la dicitura dispositivo medico.

Materassi antidecubito

Spesa detraibile, ma solo per l’acquisto di materassi che presentino le caratteristiche tipologiche individuate dal D.M. n. 332/1999. In dettaglio, la spesa è detraibile solo se idonea a consentire la riconduzione alla categoria dei materassi antidecubito. Vedi anche la risoluzione 26 gennaio 2007, n. 11/E. Il contribuente deve essere in possesso di prescrizione medica.

Parrucche per capelli

Spesa detraibile, se servono a sopperire un danno estetico conseguente ad una patologia. Ad esempio in caso di cure chemioterapiche l’utilizzo della parrucca per capelli può rendersi necessaria ad alleviare una condizione di grave disagio psicologico nelle relazioni di vita quotidiana (Risoluzione 16 febbraio 2010, n. 9/E).

Ausili per incontinenti

Spesa detraibile. Per documentare la spesa è necessario lo scontrino fiscale emesso dal rivenditore commerciale. Scontrino che deve necessariamente contenere la descrizione del prodotto acquistato. E in ogni caso, in alternativa, la prescrizione del medico. Oppure un’autocertificazione attestante la necessità per la quale è stato acquistato l’ausilio (Circolare 18 maggio 2006, n. 17/E).

Acquisto di occhiali da vista

Spesa detraibile. La Circolare n. 95/E/2000 previsa che la spesa per l’acquisto di occhiali debba essere rilasciata sia con contributo fiscale che con attestazione dell’ottico. Attestazione che riguarda la prestazione sanitaria eseguita. Documentazione dalla quale risulti che l’acquisto della protesi è necessaria a sopperire ad una patologia della vista del contribuente o dei suoi familiari a carico. Esplicitamente escludendo la possibilità dei ricorrere ad una dichiarazione sostitutiva di atto notorio per giustificare l’acquisto. Nello stesso senso si è espressa la Circolare n. 55/E del 14 giugno 2001.

Documentazione da conservare

La detrazione è ammessa a condizione che dallo scontrino o fattura risultino chiaramente la descrizione del prodotto acquistato e il soggetto che sostiene la spesa.

Effettuazione di esami ed analisi

Tra le prestazioni specialistiche vi sono esami e terapie che, se prescritti da un medico, anche privo di specializzazione, sono detraibili. Si tratta dei seguenti:

- Esami di laboratorio, elettrocardiogramma, encefalogramma e altri controlli ordinari;

- TAC, ecografia, laser, etc;

- Ginnastica correttiva e riabilitazione degli arti, chiroterapia, etc;

- Sedute di dialisi;

- Cobaltoterapia, neuropsichiatria, iodioterapia, etc;

- Anestesia epidurale;

- Inseminazione artificiale;

- Amniocentesi e villocentesi.

Per le cure termali è necessaria la prescrizione medica (rimanendo indetraibili le spese di viaggio e soggiorno) e quelle che non risultano da prescrizione medica. Per la detrazione della spesa è necessaria la fattura rilasciata dal professionista o struttura sanitaria presso il quale è stata eseguita la prestazione.

Prestazioni sanitarie

Sono detraibili le prestazioni sanitarie sia di tipo generico che specialistico. In particolare si tratta delle prestazioni generiche rese da un medico chirurgo generico e le prestazioni specialistiche rese da un medico specialista. Sono detraibili le spese sostenute per:

- Visite di medicina omeopatica;

- Visite per il risarcimento di danni assicurativi, rinnovo della patente e le visite specialistiche sportive.

| Tipologia | Descrizione |

|---|---|

| Cure odontoiatriche | Le spese per cure odontoiatriche sono detraibili solo se certificate da un medico dentista nell’ambito della propria specializzazione. |

| Osteopata | Spesa non detraibile. Sono invece detraibili le spese per prestazioni di osteopatia, riconducibili alle competenze previste per le professioni sanitarie riconosciute, sono detraibili. Questo solo se rese da iscritti a dette professioni. Circolare 21 maggio 2014, n. 11/E. |

| Dietisti e chiropratici | Spesa detraibile. Se le prestazioni sono rese da soggetti diversi dai medici, la detrazione è ammissibile solo a condizione che le prestazioni stesse: Siano legate ad una patologia e Inoltre siano rese da personale abilitato dalle autorità competenti in materia sanitaria. Vedi la Circolare 23 aprile 2010, n. 21/E, punto 4.6. |

| Magnetoterapia e fisiokinesiterapia | La magnetoterapia e la fisiokinesiterapia sono spesa detraibile. Questo se rientrano nella classificazione nazionale dei dispositivi medici (Risoluzione 29 settembre 2009, n. 253/E). |

| Psicologi e psicoterapeuti | Spesa detraibile, in quanto equiparabile alle prestazioni rese da un medico. Potendo i cittadini avvalersi di tali prestazioni anche senza prescrizione medica. Pertanto è possibile ammettere alla detrazione per le prestazioni rese da psicologi e psicoterapeuti per finalità terapeutiche senza prescrizione medica. Circolare 13 maggio 2011, n. 20/E. |

Podologo fisioterapista e logopedista

Spesa detraibile. Purché siano state prescritte da un medico (circolare 1 luglio 2010, n. 39/E). Tale interpretazione è stata poi superata dalla Circolare 19/E del 1° giugno 2012. In particolare, la Circolare ha previsto per le figure elencate nel D.M. 29 marzo 2001:

- Podologo,

- Fisioterapista,

- Logopedista,

- Ortottista,

- Terapista della neuro e psicomotricità dell’età evolutiva,

- Tecnico della riabilitazione psichiatrica, terapista occupazionale,

- Infine, educatore professionale

di poter beneficiare della detrazione Irpef anche senza la prescrizione medica. Tuttavia, ai fini della detrazione, dal documento di certificazione del corrispettivo rilasciato dal professionista sanitario dovranno risultare la relativa figura professionale e la descrizione della prestazione sanitaria resa.

Biologi nutrizionisti

Spesa detraibile. Ai fini della detrazione, dal documento di certificazione del corrispettivo rilasciato dal biologo dovranno risultare la specifica attività professionale. Con la descrizione della prestazione sanitaria resa. Mentre non è necessaria la prescrizione medica (Circolare n. 19/E/2012, par. 2.2). La non necessità della prescrizione medica va correttamente vista nell’ottica della semplificazione degli adempimenti fiscali per i contribuenti. In difformità dalle disposizioni legislative e regolamentari che le disciplina. Circolare 21 maggio 2014, n. 11/E.

Interventi chirurgici

Si tratta delle spese legate al sostenimento di interventi chirurgici per la normalità sanitaria e funzionale della persona. Sono comprese le spese di degenza relative all’intervento chirurgico, le spese di cura, limitate a quelle indispensabili all’intervento chirurgico. La Circolare n. 7/E/2021 prevede che nel caso in cui le spese dell’intervento chirurgico siano certificate da più documenti, la detrazione è ammessa a condizione che il collegamento con l’intervento risulti, alternativamente, da:

- Dai documenti di spesa;

- Da specifica attestazione rilasciata dalla struttura sanitaria, mediante integrazione di documenti di cui al punto precedente o tramite documentazione aggiuntiva.

Crioconservazione degli ovociti e degli embrioni

Si tratta di spese detraibili a condizione che:

- Il trattamento di crioconservazione sia effettuato nelle strutture autorizzate per la procreazione medicalmente assistita, iscritte nel registro nazionale presso l’Istituto superiore di sanità;

- Dalla fattura del centro ove è eseguita la prestazione risulti la descrizione della prestazione resa.

La prestazione effettuata all’estero è detraibile per finalità consentite in Italia, in struttura autorizzata dall’Autorità competente del Paese estero ovvero da un medico specializzato italiano.

Spese di assistenza specifica

Rientrano tra le spese sanitarie detraibili anche quelle per:

- Prestazioni di assistenza infermieristica e riabilitativa;

- Prestazioni rese da personale in possesso di qualifica professionale di addetto all’assistenza di base o di operatore tecnico assistenziale dedicato all’assistenza diretta della persona;

- Attività svolte da personale con qualifica di educatore professionale;

- Prestazioni rese da personale qualificato addetto ad attività di animazione e/o terapia occupazionale.

Sono detraibili le spese sostenute per personale paramedico come gli infermieri, per prestazioni specialistiche, come prelievi ai fini di analisi, o applicazione di apparecchiature elettromedicali.

Per la detrazione nel documento di spesa deve essere indicata la figura professionale e la descrizione della prestazione sanitaria resa. Se la fattura non è rilasciata direttamente dal soggetto che ha effettuato la prestazione occorre una attestazione che certifichi che la prestazione è stata eseguita direttamente da personale medico o paramedico.

Degenze e ricoveri

Le spese sostenute per le degenze sono detraibili anche se non direttamente collegate ad un intervento chirurgico. Deve essere conservata la fattura rilasciata dall’ospedale o dalla casa di cura. Deve essere esclusa la quota relativa a servizi extra, quali le spese di confort.

Spese oggetto di rimborso

Per poter esercitare il diritto alla detrazione di spese è necessario che le stesse siano state effettivamente sostenute e quindi rimaste a carico del contribuente. Si considerano rimaste a carico anche le spese sanitarie rimborsate:

- Per effetto di premi di assicurazione versati dal contribuente;

- A fronte di assicurazioni stipulate dal sostituto d’imposta o pagate dallo stesso con o senza trattenuta a carico del dipendente. La presenza di eventuali premi pagati dal sostituto o dal dipendente per tali assicurazioni è segnalata al punto 444 della CU.

In queste ipotesi la detrazione delle spese è comunque riconosciuta, anche a fronte di un rimborso assicurativo. in quanto i premi versati non hanno determinato alcun beneficio fiscale in termini di detrazione d’imposta o di esclusione dal reddito.

Spese non rimaste a carico del contribuente

Non si considerano invece rimaste a carico del contribuente:

- Le spese, nel caso di danni arrecati alla persona da terzi, risarcite dal danneggiante o da altri per suo conto;

- Le spese rimborsate a fronte di contributi per assistenza sanitaria versati dal sostituto d’imposta o dallo stesso contribuente ad enti e casse aventi esclusivamente fine assistenziale in conformità a disposizioni di contratti o di accordi o di regolamenti aziendali che, fino ad un importo di euro 3.615,20, non hanno concorso a formare il reddito imponibile. I contributi sono riportati al punto 441 della CU. In questi casi è comunque ammessa in detrazione la differenza tra la spesa sostenuta e la quota rimborsata.

Nelle ipotesi in cui i contributi versati risultino di ammontare superiore all’importo di € 3.615,20, è possibile portare in detrazione, oltre alla somma non rimborsata, anche una quota parte di quella rimborsata calcolata sulla base della percentuale risultante dal rapporto tra i contributi versati in eccedenza (rispetto al suddetto limite di euro 3.615,20) e il totale dei contributi versati (Circolare 01.06.1999 n. 122, risposta 1.1.2 e la Circolare 12.06.2002 n. 50, risposta 6.1). La presenza di tali contributi versati in misura eccedente è desumibile dal punto 442 della CU.

Esempio spese rimborsate

Importo dei contributi versati € 5.000,00

Spese mediche sostenute € 10.000,00

Spese rimborsate € 8.000,00

Vediamo le spese ammesse in detrazione:

- Importo non rimborsato dalla cassa sanitaria € 2.000,00 (10.000,00 – 8.000,00)

- Quota detraibile spese rimborsate € 2.216,00 (*)

Totale spese ammesse in detrazione € 4.216,00

(*) eccedenza dei contributi versati rispetto al limite massimo (5.000,00 – 3.615,20) = € 1.384,80

1.384,80/5.000,00 (importo complessivo contributi versati)=27,70 %

27,70% x 8.000 = € 2.216,00

Ovviamente in queste ipotesi la detrazione viene riconosciuta, solo nei limiti sopra evidenziati, in quanto i contributi versati hanno già determinato un beneficio fiscale, essendo già stati esclusi dal reddito di lavoro dipendente dal datore di lavoro.

Casse di assistenza private detrazione

Analogo principio vale anche nel caso di contributi deducibili in quanto versati dal pensionato a Casse di assistenza sanitaria istituite da appositi accordi collettivi, che prevedono la possibilità per gli ex lavoratori di rimanervi iscritti anche dopo la cessazione del rapporto di lavoro, continuando a corrispondere in proprio il contributo previsto, anche per i familiari fiscalmente non a carico, senza alcun onere per il datore di lavoro (Risoluzione 11.07.2008 n. 293; Risoluzione 02.08.2016 n. 65) (cfr. paragrafo Altri oneri deducibili – rigo E 26, codice 13).

Le spese rimborsate dal “Fondo di Previdenza per il personale del Ministero delle Finanze” non sono detraibili in quanto le entrate che alimentano tale fondo derivano da trattenute sulle vincite al gioco del lotto, da donazioni e liberalità, e quindi non concorrono alla formazione del reddito degli iscritti (Risoluzione 8.03.2007 n. 35).

Franchigia di 129,11 euro

Le spese sanitarie indicate nei Righi E1 e E2 del Modello 730 concorrono alla determinazione della detrazione del 19% solo per l’importo che eccede 129,11 euro. La franchigia viene applicata dal soggetto che presta assistenza fiscale (quindi il contribuente nei suddetti Righi indica l’importo totale delle spese) che, operativamente, utilizza tale importo nel seguente ordine:

- Nella Colonna 2 del Rigo E1;

- Nel Rigo E2;

- Nella Colonna 1 del Rigo E1.

La rateazione delle spese

Le detrazioni indicate nei Righi E1, E2 ed E3 possono essere ripartite in quattro quote annuali di pari importo. Questo solo se l’ammontare complessivo delle spese sostenute nell’anno è superiore a 15.493,71 euro. Ammontare che prescinde dalla considerazione della franchigia di 129,11 euro. Vedi la Circolare n 1/E/2001 dell’Agenzia delle Entrate.

La detrazione delle spese sostenute per disabili

La detrazione spetta per le spese riguardanti i mezzi necessari all’accompagnamento, alla deambulazione, alla locomozione e al sollevamento e per sussidi tecnici e informatici. Mezzi rivolti a facilitare l’autosufficienza e le possibilità di integrazione delle persone con disabilità. Sono considerate persone con disabilità, ai sensi dell’articolo 3 della Legge n 104/92 coloro che presentano una minorazione fisica, psichica o sensoriale, stabilizzata o progressiva, che è causa di difficoltà di:

- Apprendimento;

- Nella relazione con gli altri;

- Infine integrazione lavorativa.

In particolare, deve trattarsi di difficoltà tale da determinare un processo di svantaggio sociale o di emarginazione. E che per tali motivi hanno ottenuto il riconoscimento dalla Commissione medica, istituita ai sensi dell’articolo 4 della legge n 104/92. Oppure da altre commissioni mediche pubbliche che hanno l’incarico di certificare l’invalidità civile, di lavoro, di guerra, ecc.

I grandi invalidi di guerra, di cui all’art. 14 del TU n. 915 del 1978, e le persone a essi equiparate, sono considerati portatori di handicap in situazione di gravità e non sono assoggettati agli accertamenti sanitari della Commissione medica. Commissione istituita ai sensi dell’articolo 4 della Legge n. 104/92. In questo caso è sufficiente presentare il provvedimento definitivo (decreto) di concessione della pensione privilegiata. Articolo 38 della Legge n. 448/98.

Per tali spese la detrazione del 19% spetta sull’intero importo (non opera nessuna franchigia) ed anche se sostenute per conto di familiari fiscalmente a carico.

Per approfondire: Guida alle agevolazioni fiscali per disabili.

Spese per acquisto di cani guida

È detraibile la spesa sostenuta per l’acquisto di un cane guida da parte dei soggetti non vedenti. La detrazione compete per l’intero importo. L’agevolazione riguarda anche soggetti che hanno sostenuto le spese per conto di familiari fiscalmente a carico. La spesa è detraibile:

- Con riferimento ad un solo animale;

- Per l’intero ammontare sostenuto;

- Una sola volta in un arco temporale di quattro anni;

- Può essere utilizzata nell’anno di sostenimento o ripartita in quattro rate annuali di pari importo.

Per il mantenimento del cane guida, il soggetto non vedente ha diritto ad una detrazione forfettaria di 1.000 euro. Per fruire della detrazione è necessario conservare i documenti comprovanti il sostenimento delle spese riferite all’acquisto del cane guida (fattura o ricevuta) e documento provante il pagamento effettuato.

Spese per patologie esenti per familiari non a carico

L’art. 15, co. 2 del TUIR prevede la detraibilità delle spese sostenute dal contribuente a favore di familiari non fiscalmente a carico, in relazione a patologie che danno diritto all’esenzione da partecipazione alla spesa sanitaria pubblica. In questo caso possono esserci due casistiche:

- Spesa sostenuta dal contribuente “malato“. In questo caso le spese devono essere indicate dal contribuente nella colonna 2, del rigo “spese sanitarie” unitamente alle ordinarie spese mediche;

- Spesa sostenuta da parte di un familiare di cui il “malato” non risulta a carico. In questo caso, affinché il familiare possa fruire della detrazione:

- Il contribuente “malato” indica dette spese nella colonna 1 del rigo spese sanitarie;

- Il familiare che ha sostenuto la spesa utilizzando il rigo denominato “spese per familiari non a carico affetti da patologie esenti“.

Spese sostenute per contribuente deceduto

L’erede che abbia sostenuto spese mediche imputabili al defunto, dopo il suo decesso, può portare in detrazione tali somme.

Spese mediche sostenute all’estero

Le spese mediche sostenute all’estero sono soggette allo stesso regime di quelle analoghe sostenute in Italia. Anche per queste deve essere conservata a cura del dichiarante la documentazione debitamente quietanzata. Con la Circolare n. 34/E/2008 è stato chiarito che dalla documentazione attestante le spese sostenute all’estero si devono poter ricavare le stesse informazioni ricavabili da quelle sostenute in Italia. Quindi, natura, qualità e quantità dei prodotti acquistati e codice fiscale del destinatario. Se tali informazioni mancano, si potrà indicare il codice fiscale a mano. Mentre le altre informazioni devono risultare da una documentazione rilasciata dal farmacista.

Le spese relative al trasferimento e al soggiorno all’estero sia pure per motivi di salute non possono essere computate tra quelle che danno diritto alla detrazione.

Documentazione per spese sostenute all’estero

In merito alla documentazione si precisa che, qualora la stessa sia redatta in lingua originale, è necessario allegare una traduzione in italiano. In caso di documentazione in inglese, francese, tedesco e spagnolo, la traduzione può essere eseguita a cura del contribuente e dallo stesso sottoscritta. Diversamente, se la documentazione è redatta in un’altra lingua, la stessa va corredata da una traduzione giurata. Per i contribuenti aventi domicilio in Val d’Aosta e nella provincia di Bolzano, non è necessaria la traduzione qualora la documentazione sia scritta in francese o in tedesco. Nel caso di spese sostenute in valuta estera il cambio di conversione è dato, se il contribuente è in grado di provarlo, da quello effettivamente applicato per il pagamento della spesa. In caso contrario il contribuente dovrà applicare il tasso ufficiale di cambio nel mese in cui la spese è stata sostenuta.

Le spese mediche non detraibili

Accanto alle spese detraibili ce ne sono alcune che non sono agevolabili. Vediamole:

- La chirurgia/medicina estetica (non conseguente ad incidenti, malattie o malformazioni congenite);

- Le spese velleitarie (ad esempio, montature di occhiali in metalli preziosi o spese di confort durante la degenza).

Non sono detraibili le spese relative al coniuge non fiscalmente a carico (Circolare n. 95/E/2000). Se nell’anno il familiare perde la qualifica di soggetto a carico, le spese non possono essere detratte né da chi le ha sostenute, né dal familiare non più carico (Circolare n. 55/E/2001, paragrafo 1.2.4).

Indicazione nel modello 730

Le spese detraibili devono essere riportate nel modello 730, all’interno del quadro E. Oppure nel quadro RP del modello Redditi PF. Questo per quanto riguarda i contribuenti che non possono presentare il 730. Ad esempio, i soggetti titolari di partita Iva, o che hanno percepito nell’anno rendite finanziarie. In particolare, per la compilazione del quadro devono essere seguite le seguenti indicazioni:

Rigo E1 – Spese sanitarie

Colonna 2

In questo rigo deve essere indicato l’intero importo delle spese sanitarie sostenute nell’interesse proprio e dei familiari a carico. Deve essere indicato l’intero importo della spesa sostenuta. La detrazione del 19% spetta solo sulla parte che supera l’importo di €. 129,11.

Per le spese relative all’acquisto di medicinali, la detrazione spetta se la spesa è certificata da fattura o da scontrino fiscale (c.d. “scontrino parlante“) in cui devono essere specificati la natura e la quantità dei prodotti acquistati, il codice alfanumerico (identificativo della qualità del farmaco) posto sulla confezione del medicinale e il codice fiscale del destinatario.

L’importo da indicare nel rigo E1, colonna 2, deve comprendere le spese sanitarie indicate nella sezione “oneri detraibili” della Certificazione Unica con il codice onere 1. Le spese relative patologie esenti, per le quali è possibile che la detrazione spettante sia superiore all’imposta dovuta, vanno indicate nella colonna 1 di questo rigo.

Colonna 1 (Spese per patologie esenti)

In questo rigo devono essere indicate le spese sanitarie relative a patologie esenti dalla spesa sanitaria pubblica. Si tratta di alcune malattie e condizioni patologiche per le quali il Servizio Sanitario Nazionale ha riconosciuto l’esenzione dal ticket in relazione a particolari prestazioni. Per un elenco completo si può consultare la banca dati del Ministero della Salute disponibile sul sito www.salute.gov.it.

Le spese indicate in questa colonna non possono essere comprese tra quelle indicate nella colonna 2 di questo rigo. Per queste spese spetta un’agevolazione che consiste nella possibilità di non perdere la parte di detrazione che non ha trovato capienza nell’imposta dovuta. L’eccedenza verrà indicata da chi presta l’assistenza fiscale nello spazio riservato ai messaggi del prospetto di liquidazione, modello 730-3, per consentire al familiare che ha sostenuto le spese per patologie esenti di fruire della restante quota di detrazione.

Rigo E2 – Spese sanitarie per familiari non a carico

In questo rigo deve essere indicato l’importo della spesa sanitaria sostenuta nell’interesse del familiare non fiscalmente a carico affetto da patologie esenti la cui detrazione non ha trovato capienza nell’imposta lorda da questi dovuta. La parte di detrazione che non ha trovato capienza nell’imposta del familiare è desumibile dalle annotazioni del mod. 730-3 o dal quadro RN del Modello Redditi PF di quest’ultimo. L’ammontare massimo delle spese indicate in questo rigo non può superare €. 6.197,48. La detrazione che spetta sulla somma delle spese indicate nei righi E1 ed E2 solo sulla parte che supera l’importo di €. 129,11.

Rigo E3 – Spese sanitarie per persone con disabilità

Nel rigo E3 si indica l’intero importo sostenuti per i mezzi per l’accompagnamento, deambulazione, locomozione, sollevamento ed i sussidi tecnici e informatici per persone con disabilità. Su tali spese non viene applicata la franchigia di 129,11 euro. La casella comune ai righi E1, E2 e E3 deve essere barrata qualora il contribuente decida di rateizzare la detrazione spettante in caso di spese sostenute superiori a 15.493,71 euro. Nel caso l’importo può essere ripartito in 4 quote annuali se l’ammontare complessivo di dette spese risulta essere superiore a 15.493,71.

Rigo E4 – Veicoli per persone con disabilità

In questo rigo deve essere indicato l’intero importo della spesa sostenuta per l’acquisto del veicolo per il portatore di handicap nel limite massimo di 18.076 euro. Nell’apposita casella il contribuente manifesta l’intenzione di rateizzare la detrazione spettante (obbligatoriamente in 4 rate). Pertanto, tale casella può essere:

- Lasciata in bianco, nel caso in cui non si voglia rateizzare la detrazione spettante;

- Compilata con il numero di rata che si intende portare in detrazione.

Le spese di manutenzione straordinaria devono essere indicate separatamente da quelle per l’acquisto e pertanto, devono essere compilati due modelli.

Rigo E5 – Acquisto di cani guida da parte di soggetti non vedenti

Nel rigo E5 deve essere indicato l’importo della spesa sostenuta per l’acquisto del cane guida. Nell’apposita casella il contribuente esprime la volontà o meno di rateizzare la detrazione spettante indicando il numero della rata di cui fruisce nel periodo di imposta in questione. Pertanto, detta casella può essere lasciata in bianco o compilata in caso di rateazione.

Rigo E6 – Totale spese sanitarie rateizzate nelle precedenti dichiarazioni

Il rigo E6 è riservato ai contribuenti che hanno scelto la rateizzazione delle spese di importo superiore a 15.943,71 nei precedenti periodi di imposta e che nella presente dichiarazione continuano a fruire della detrazione loro spettante.

Tabella riepilogativa modalità di pagamento

Vediamo di seguito un riassunto delle disposizioni riguardanti le modalità di pagamento delle spese sanitarie per la detrazione fiscale. Tabella riepilogativa sulle modalità di pagamento ai fini dell’applicazione della detrazione di imposta:

| Tipologia spesa medica | Modalità di pagamento |

|---|---|

| Acquisto di farmaci | Sia tramite pagamento tracciabile sia in contanti |

| Acquisto di dispositivi medici. Es. prodotti ortopedici, pacemaker, apparecchi acustici, ausili per disabili ecc.. | Sia tramite pagamento tracciabile sia in contanti |

| Visite mediche presso strutture pubbliche | Sia tramite pagamento tracciabile sia in contanti |

| Visite mediche presso strutture private convenzionate con il Sistema Sanitario Nazionale, anche se realizzate Intramoenia | Sia tramite pagamento tracciabile sia in contanti |

| Visite mediche presso studi o strutture private o medici specialisti non convenzionati con il Sistema Sanitario Nazionale | Solo con pagamento tracciabile |

| Ricoveri ospedalieri, interventi chirurgici, esami del sangue, cure termali, cure fisioterapiche, Day Hospital, ecografie etc. svolte presso strutture private non convenzionate | Solo con pagamento tracciabile |

| Prestazione svolte da Psicologi o psicoterapeuti per finalità terapeutiche svolta presso studi o strutture non convenzionate con il Sistema Sanitario Nazionale | Solo con pagamento tracciabile |