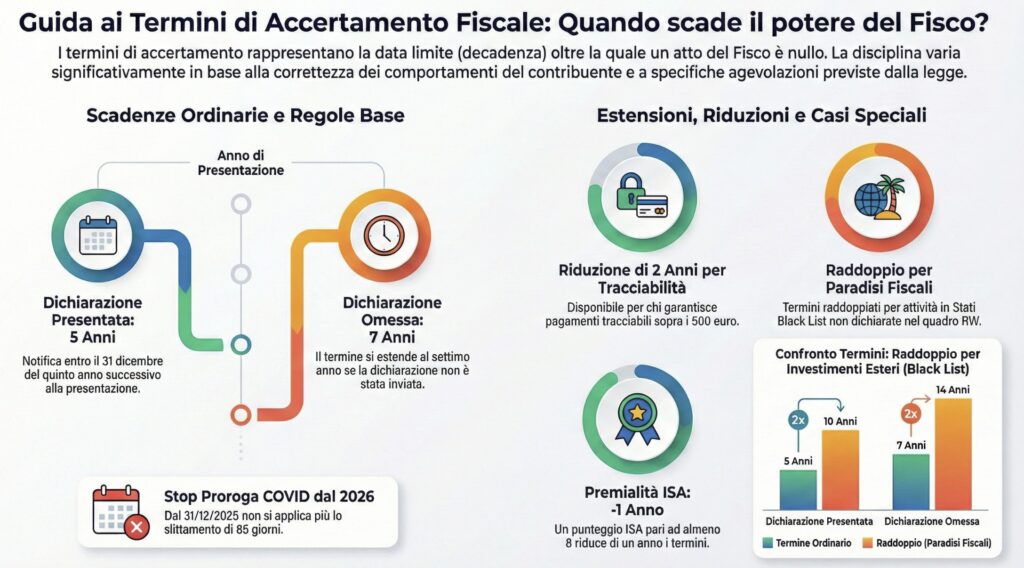

I termini di accertamento rappresentano la data limite entro cui l’Amministrazione Finanziaria deve notificare un atto impositivo a pena di decadenza. Per le imposte sui redditi e l’IVA, il termine ordinario scade il 31 dicembre del quinto anno successivo a quello di presentazione della dichiarazione. Il riferimento normativo principale è l’art. 43 del DPR n. 600/73 per le dirette e l’art. 57 del DPR n. 633/72 per l’IVA.

I termini di accertamento fiscale indicano le scadenze entro cui l’Amministrazione Finanziaria può effettuare controlli e notifiche. Tali termini sono soggetti a variazioni in base al tipo di imposta, all’anno di riferimento e ad eventuali proroghe o sospensioni. In linea generale, conoscere i corretti tempi di accertamento permette al contribuente di capire se un atto di accertamento che ha ricevuto è stato notificato nei termini previsti dalle disposizioni di legge.

Indice degli argomenti

- I termini ordinari di decadenza (art. 43 DPR n. 600/73)

- Sospensioni COVID: dalla proroga della Cassazione all’abolizione del 2025

- Raddoppio dei termini: paradisi fiscali e reati penali

- Riduzione dei termini: tracciabilità e regime premiale ISA

- Casi particolari: dichiarazione integrativa e componenti pluriennali

- Domande frequenti

I termini ordinari di decadenza (art. 43 DPR n. 600/73)

Il potere di accertamento dell’Amministrazione Finanziaria non è illimitato nel tempo, ma deve essere esercitato entro precisi termini di decadenza stabiliti dalla legge. Il mancato rispetto di queste scadenze rende l’atto nullo e il debito tributario inesigibile.

I termini (ex art. 43 DPR n. 600/73) variano drasticamente in base alla condotta del contribuente:

- Dichiarazione presentata: L’avviso di accertamento deve essere notificato entro il 31 dicembre del quinto anno successivo a quello di presentazione della dichiarazione.

- Dichiarazione omessa o nulla: Il termine è esteso fino al 31 dicembre del settimo anno successivo a quello in cui la dichiarazione avrebbe dovuto essere presentata.

Nella nostra pratica professionale, verifichiamo sempre per prima cosa il “perfezionamento della notifica“. Ricorda che per l’Agenzia delle Entrate conta la data di spedizione dell’atto (consegna all’ufficiale giudiziario o spedizione postale), mentre per il contribuente il termine per il ricorso decorre dalla ricezione.

Tabella: termini di decadenza accertamento per dichiarazione dei redditi presentata

Nella tabella seguente il termine ordinario per la notifica di avvisi di accertamento e le annualità ancora accertabili con raddoppio dei termini in caso di violazioni penali.

| Anno | Anno di presentazione della dichiarazione | Termine accertamento |

|---|---|---|

| 2020 | 2021 | 31.12.2026 |

| 2021 | 2022 | 31.12.2027 |

| 2022 | 2023 | 31.12.2028 |

| 2023 | 2024 | 31.12.2029 |

| 2024 | 2025 | 31.12.2030 |

Tabella: termini di decadenza accertamento per dichiarazione dei redditi omessa

| Anno | Anno presentazione dichiarazione | Termine accertamento | Raddoppio per violazioni penali |

|---|---|---|---|

| 2014 | 2015 | 31.12.2020 (proroga 28.02.2022*) | 31.12.2025 (26.03.2026) |

| 2015 | 2016 | 31.12.2021 (26.03.2022) | 31.12.2026 (26.03.2027) |

| 2016 | 2017 | 31.12.2024 (26.03.2025) | – |

| 2017 | 2018 | 31.12.2025 (26.03.2026) | – |

| 2018 | 2019 | 31.12.2026 (26.03.2027) | – |

| 2019 | 2020 | 31.12.2027 | – |

| 2020 | 2021 | 31.12.2028 | – |

| 2021 | 2022 | 31.12.2029 | – |

| 2022 | 2023 | 31.12.2030 | – |

| 2023 | 2024 | 31.12.2031 | – |

| 2024 | 2025 | 31.12.2032 | – |

Termine di notifica scadente in giorno festivo

Per quanto riguarda il termine di notifica degli atti impositivi, potrebbe succedere che il termine ultimo entro cui occorre notificare l’atto impositivo scada in un giorno festivo o di sabato. In ragione dell’art. 66 del DPR n. 600/73, norma con valenza generale, si verifica lo slittamento al primo giorno feriale successivo. Ove il 31.12 cada di sabato, è dubbio che operi lo slittamento, visto che l’art. 66 del DPR n. 600/73 non fa riferimento al sabato.

* Proroga disposta dal D.L. n. 34/2020.

Sospensioni COVID: dalla proroga della Cassazione all’abolizione del 2025

La gestione dei famosi 85 giorni di sospensione (ex art. 67 D.L. 18/20) ha vissuto nel 2025 un’evoluzione repentina, passando da una conferma giudiziaria a una soppressione legislativa mirata a garantire la certezza del diritto.

Il contrasto del 2025: Cassazione vs legislatore

Per mesi il dibattito si è concentrato sull’applicabilità “a cascata” della proroga COVID sulle annualità 2016, 2017 e 2018.

- L’Orientamento della Cassazione (Gennaio 2025): Con l’ordinanza n. 960/2025 e il decreto n. 1630/2025, la Suprema Corte aveva inizialmente dato ragione al Fisco, confermando lo slittamento di 85 giorni per tutti i termini pendenti al momento della pandemia.

- L’Abolizione Legislativa (D.Lgs. 81/2025): Per porre fine al caos interpretativo, il legislatore è intervenuto con il Decreto Correttivo bis (D.Lgs. n. 81 del 12 giugno 2025). L’art. 22 di tale decreto ha stabilito che, a decorrere dal 31 dicembre 2025, la proroga di 85 giorni non si applica più agli atti impositivi emessi dall’Agenzia delle Entrate.

Cosa cambia operativamente per il contribuente

Questa “abolizione della proroga” segna un confine netto tra le vecchie e le nuove notifiche:

- Atti notificati fino al 30 dicembre 2025: Resta valida (salvo casi specifici) l’interpretazione della Cassazione che consente al Fisco di sfruttare il termine lungo (es. fino al 26 marzo per le annualità residue).

- Atti emessi dal 31 dicembre 2025: L’Agenzia delle Entrate torna a sottostare rigorosamente ai termini ordinari. La finestra di 85 giorni viene definitivamente chiusa per tutti gli atti autonomamente impugnabili.

Nella nostra pratica professionale, questo significa che per l’annualità 2019 (ordinariamente in scadenza al 31.12.2025), l’Ufficio non potrà più invocare lo slittamento a marzo 2026. Qualsiasi notifica effettuata oltre il 31 dicembre 2025 per tale annualità sarà da considerarsi tardiva e dunque nulla per decadenza dei termini.

Raddoppio dei termini: paradisi fiscali e reati penali

Accanto alla disciplina generale, esistono norme specifiche che estendono sensibilmente i poteri di accertamento dell’Amministrazione Finanziaria in presenza di illeciti penali o investimenti in giurisdizioni non collaborative.

Investimenti nei paradisi fiscali (Black List)

Per le attività finanziarie e gli investimenti detenuti in Stati o territori a regime fiscale privilegiato (c.d. Paradisi Fiscali) e non indicati nel Quadro RW della dichiarazione, opera una specifica presunzione legale di imponibilità. In questi casi, i termini di decadenza sono raddoppiati:

- Dichiarazione presentata: L’accertamento può essere notificato entro il 31 dicembre del decimo anno successivo a quello di presentazione.

- Dichiarazione omessa: Il termine si estende fino al 31 dicembre del quattordicesimo anno successivo a quello in cui la dichiarazione avrebbe dovuto essere presentata.

- Sanzioni Quadro RW: Anche le sanzioni per omessa o incompleta compilazione del monitoraggio fiscale (quadro RW) seguono il termine raddoppiato del decimo anno.

Nella nostra pratica professionale, è fondamentale distinguere tra la mera contestazione di attività già dichiarate (dove il termine resta di 5 anni) e l’omessa indicazione di capitali “Black List“. Solo in quest’ultimo caso il Fisco può “tornare indietro” fino a 14 anni.

Leggi anche: Attività in paradisi fiscali non dichiarate: le presunzioni del Fisco.

Il raddoppio per violazioni penali

Il sistema del raddoppio dei termini per reati tributari ha subito una profonda riforma con la Legge n. 208/2015.

- Fino all’anno d’imposta 2015: In presenza di violazioni che comportano l’obbligo di denuncia per reati fiscali (es. dichiarazione fraudolenta o infedele sopra soglia), i termini raddoppiavano se la denuncia veniva trasmessa entro i termini ordinari.

- Dall’anno d’imposta 2016: Il raddoppio dei termini per violazioni penali è stato ufficialmente abrogato. Tuttavia, il legislatore ha compensato questa abolizione elevando i termini ordinari a 5 anni (per dichiarazione presentata) e 7 anni (per dichiarazione omessa).

Esito del processo penale e giudicato

Un punto cruciale inserito dal D.Lgs. n. 87/2024 riguarda l’efficacia delle sentenze penali nel processo tributario. Se interviene una sentenza irrevocabile di assoluzione perché “il fatto non sussiste” o “l’imputato non lo ha commesso”, tale decisione ha efficacia di giudicato anche nel processo tributario. Di conseguenza, il raddoppio dei termini legato a quella specifica ipotesi di reato è destinato a venire meno.

Riduzione dei termini: tracciabilità e regime premiale ISA

Il legislatore ha introdotto meccanismi “premiali” che consentono una riduzione dei termini di decadenza per i contribuenti che garantiscono elevati standard di trasparenza e affidabilità fiscale.

Riduzione per la tracciabilità dei pagamenti

I soggetti passivi che documentano le operazioni mediante fattura elettronica o memorizzazione/invio dei corrispettivi possono beneficiare di una riduzione di 2 anni dei termini di accertamento.

- Requisito fondamentale: È necessario garantire la tracciabilità di tutti i pagamenti ricevuti ed effettuati per operazioni di importo superiore a 500 euro.

- Ambito di applicazione: La riduzione si applica limitatamente ai redditi d’impresa e di lavoro autonomo.

- Adempimento: Il possesso dei requisiti deve essere esplicitamente indicato nel quadro RS della dichiarazione dei redditi relativa al periodo d’imposta interessato.

Il regime premiale ISA (Indici Sintetici di Affidabilità)

Il raggiungimento di un elevato livello di affidabilità fiscale (punteggio ISA) garantisce l’accesso al regime premiale, che include la riduzione di 1 anno dei termini di decadenza.

- Punteggio target: Per i periodi d’imposta più recenti (2021-2023), è solitamente richiesto un punteggio ISA pari ad almeno 8.

- Condizione di validità: La riduzione opera a condizione che i dati comunicati tramite il modello ISA siano fedeli e completi.

- Esclusione: Il beneficio non trova applicazione in presenza di violazioni penali tributarie.

Tabella: riduzioni dei termini

| Fattispecie | Riduzione | Normativa di riferimento |

| Tracciabilità pagamenti (>500€) | – 2 Anni | Art. 1 co. 3 D.Lgs. 127/15 |

| Affidabilità fiscale ISA (Punteggio ≥ 8) | – 1 Anno | Art. 9-bis D.L. 50/17 |

| Certificazione tributaria | Entro il 3° anno succ. | Art. 36 co. 3 D.Lgs. 241/97 |

Nella nostra esperienza, molti contribuenti perdono il beneficio della riduzione di 2 anni per distrazioni formali, come l’omessa compilazione del prospetto nel quadro RS. Inoltre, è bene ricordare che queste riduzioni non “coprono” mai le violazioni IVA, per le quali i termini restano spesso quelli ordinari.

Casi particolari: dichiarazione integrativa e componenti pluriennali

La stabilità dei termini di decadenza può subire deroghe significative quando il contribuente decide di emendare i propri dati o quando la contestazione riguarda fatti avvenuti in anni remoti ma con effetti attuali.

La dichiarazione integrativa e la riapertura dei termini

La presentazione di una dichiarazione integrativa (sia per ravvedimento operoso che per correzione di errori) comporta una gestione specifica della decadenza:

- Riapertura mirata: I termini di decadenza per i controlli non ripartono da zero per l’intera dichiarazione, ma solo per gli elementi oggetto di integrazione o emenda.

- Decorrenza: Per tali elementi, il termine dei 5 anni decorre dalla data di presentazione della dichiarazione integrativa e non dalla dichiarazione originaria.

- Esempio pratico: Se nel 2020 è stato integrato un modello REDDITI 2018 per rettificare spese di rappresentanza, la decadenza ordinaria (31.12.2023) slitta al 31.12.2025 limitatamente a tali spese.

Nella pratica difensiva, è cruciale eccepire l’illegittimità di accertamenti “totali” notificati sulla base di una semplice integrativa mirata. Il Fisco non può sfruttare la correzione di una singola fattura per riaprire i termini su tutta la posizione fiscale del contribuente.

Componenti a rilevanza pluriennale (ammortamenti e perdite)

Una delle questioni più complesse riguarda i componenti che spiegano effetti su più annualità, come le quote di ammortamento, i crediti di imposta o le perdite pregresse:

- Il principio della Cassazione: Secondo le Sezioni Unite (Sent. n. 8500/2021), l’Amministrazione può disconoscere la quota di un componente pluriennale nell’anno accertato anche se il “fatto generatore” è avvenuto in un anno ormai decaduto.

- Ammortamenti: L’Ufficio può contestare la deduzione di una quota nel 2024 anche se l’investimento iniziale risale a dieci anni prima.

- Perdite fiscali: È possibile disconoscere la perdita nell’anno in cui viene riportata in diminuzione del reddito, indipendentemente dall’anno in cui si è formata.

Riepilogo: quando i termini si “allungano” oltre l’ordinario

| Fattispecie | Effetto sui termini | Riferimento normativo |

| Dichiarazione integrativa | Decorrenza dalla nuova presentazione (solo per i dati variati) | Art. 1 co. 640 L. 190/14 |

| Componenti pluriennali | Accertabilità della singola quota nell’anno “aperto” | Cass. SS.UU. 8500/2021 |

| Contraddittorio obbligatorio | Proroga di 120 giorni (se l’invito è a ridosso della scadenza) | Art. 6-bis L. 212/2000 |

Consulenza fiscale online

Hai ricevuto un avviso di accertamento e vuoi verificare se i termini di notifica sono stati rispettati? La corretta analisi della decadenza è il primo passo per una difesa efficace.

Richiedi una consulenza specifica ai professionisti di Fiscomania.com per analizzare la tua posizione e tutelare i tuoi diritti.

Domande frequenti

Ordinariamente, l’atto deve essere notificato entro il 31 dicembre del quinto anno successivo a quello di presentazione della dichiarazione. Se la dichiarazione è stata omessa o è nulla, il termine è esteso al 31 dicembre del settimo anno successivo a quello in cui avrebbe dovuto essere presentata.

No. Sebbene la Cassazione avesse inizialmente confermato lo slittamento (Ordinanza 960/2025), il Decreto Correttivo bis (D.Lgs. 81/2025) ha stabilito che, per gli atti emessi a decorrere dal 31 dicembre 2025, tale sospensione non trova più applicazione per l’Agenzia delle Entrate.

L’atto notificato oltre i termini di decadenza è annullabile. Tuttavia, l’eccezione di decadenza deve essere sollevata tempestivamente nel ricorso introduttivo dinanzi alla Corte di Giustizia Tributaria, non potendo essere proposta per la prima volta nei gradi successivi di giudizio.

Per le dichiarazioni presentate dal 2016 in poi, il raddoppio dei termini per violazioni penali è stato abrogato. Rimane invece operativo il raddoppio per le attività detenute in paradisi fiscali (Black List) non indicate nel quadro RW.