L’eccedenza di credito IVA emergente dalla dichiarazione annuale può essere chiesto a rimborso. Infatti, a norma dell’art. 30 co. 1 del DPR n. 633/72, l’eccedenza di credito IVA emergente dalla dichiarazione annuale può essere chiesta all’Amministrazione finanziaria, in tutto o in parte. Questo, se l’importo del credito IVA annuale è di importo superiore a 2.582,28 euro.

Indice degli argomenti

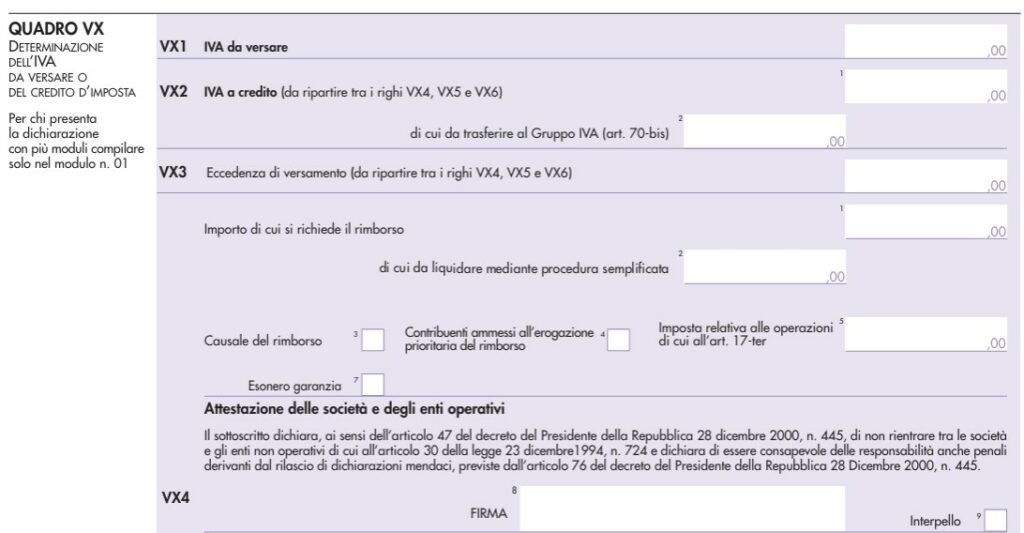

Quadro VX della dichiarazione IVA

Il Quadro VX della dichiarazione IVA è la sezione in cui viene determinato il saldo finale dell’imposta sul valore aggiunto e, se sussistono i requisiti, viene effettuata la richiesta di rimborso o di utilizzo in compensazione del credito IVA annuale. Si compone di:

VX1 – IVA a debito o a credito

Il rigo deve essere compilato:

- Se il totale dell’IVA a debito è superiore al credito dell’anno, in VX1 deve essere indicato l’importo a debito;

- Se il totale dell’IVA detraibile e degli acconti versati supera l’IVA a debito, il saldo è un credito, che potrà essere richiesto a rimborso o utilizzato in compensazione.

VX2 – Richiesta di rimborso del credito

Nel rigo VX2 si indica l’importo che si intende richiedere. La richiesta è subordinata alla sussistenza di almeno una delle condizioni previste dall’articolo 30 del DPR n. 633/72.

VX4

Nel seguito si farà riferimento al rigo VX4.

Campo 1 – Importo di cui si chiede il rimborso

Come si desume immediatamente dall’intestazione del campo, deve essere inserita la quota del credito chiesta a rimborso. È da evidenziare che per tutti i presupposti, tranne che per l’ipotesi di minor credito del triennio e di cessazione attività, il credito deve essere superiore a €. 2.582,28, anche se l’importo richiesto può essere inferiore.

Campo 2 – Di cui da liquidare mediante procedura semplificata

È fondamentale tenere presente che questo campo è un “di cui” del campo 1. In particolare, una volta deciso l’importo chiesto a rimborso (inserito al campo 1), bisogna stabilire quale quota del rimborso si vuole chiedere con procedura semplificata.

Ciò significa che se non intervengono provvedimenti di sospensione da parte del competente Ufficio dell’Agenzia delle entrate, l’agente della riscossione può legittimamente erogare il rimborso, previa presentazione della garanzia, se dovuta.

Per quello che riguarda le “combinazioni” possibili dei campi 1 e 2, presupponendo che venga richiesto un rimborso di €. 100.000 possiamo avere le seguenti ipotesi:

Campo 3 – Causale del rimborso

Deve essere inserito il codice relativo alla causale del rimborso. La numerazione delle causali evidenziate al paragrafo “Presupposti del rimborso” rispecchia il codice da inserire in questo campo.

È da evidenziare che le istruzioni per la compilazione della dichiarazione annuale hanno fornito, come ogni anno, numerosi chiarimenti sulle modalità di calcolo per ognuno dei presupposti previsti.

Campo 4 – Erogazione prioritaria del rimborso

Nel caso in cui il richiedente rientri tra i soggetti che hanno diritto all’erogazione prioritaria del rimborso, deve essere compilato il presente campo indicando uno dei codici da 1 a 7 a seconda dell’ipotesi che ricorre.

Campo 5 – Operazioni di cui all’art. 17-ter

In questo campo va indicato l’imposta relativa alle operazioni di cui all’art. 17-ter del DPR n. 633/1972, in relazione alla quale è possibile accedere al rimborso prioritario.

Campo 6 – Contribuenti subappaltatori

Campo 7 – Esonero garanzia

La casella deve essere compilata nel caso in cui si abbia diritto all’esonero dalla garanzia.

Campo 8 – Attestazione delle società e degli enti operativi

I soggetti che rientrano nella disciplina delle società non operative devono apporre la firma nel campo al fine di autocertificare le condizioni di operatività.

Campo 9 – Condizioni patrimoniali e versamento contributi

Vanno barrate la caselle a), b) e c) e va apposta la firma nell’apposito campo nel caso di soggetti che richiedono l’esonero dalla garanzia ai sensi dell’art. 38-bis, comma 3 del D.P.R. n.

Condizioni di certificazione del credito

Le eccedenze di credito IVA emergenti dalla dichiarazione annuale possono essere richieste a rimborso:

- Se di importo inferiore a 30.000 euro, senza che siano necessarie formalità ulteriori rispetto all’indicazione in dichiarazione;

- Se di importo superiore a 30.000 euro, in termini generali, mediante l’apposizione sulla dichiarazione del visto di conformità (o della sottoscrizione alternativa da parte dell’organo di revisione legale dei conti). Questo, oltre che il rilascio di dichiarazione sostitutiva di atto notorio del rispetto di determinati requisiti economico-patrimoniali;

- Oppure, se di importo superiore a 30.000 euro, negli specifici casi disciplinati dall’art. 38-bis co. 4 del DPR n 633/72, mediante prestazione di garanzia patrimoniale in favore dell’Amministrazione finanziaria.

Garanzia patrimoniale obbligatoria

La prestazione di garanzia patrimoniale è obbligatoria, per i rimborsi di ammontare superiore a 30.000 euro, nei seguenti casi (art. 38-bis co. 4 del DPR n. 633/72):

- il soggetto passivo esercita l’attività d’impresa da meno di 2 anni (fatta eccezione per le start-up innovative di cui all’art. 25 del D.L. n. 179/12);

- Al soggetto passivo, nei 2 anni antecedenti la richiesta, sono stati notificati avvisi di accertamento o di rettifica da cui risulta, per ciascun anno, una differenza tra gli importi accertati e quelli dell’imposta dovuta o del credito dichiarato superiori a percentuali stabilite che variano al variare degli importi dichiarati, pari al:

- 10% degli importi dichiarati, se non superiori a 150.000 euro;

- 5% degli importi dichiarati, se superiori a 150.000 euro ed inferiori o pari a 1.500.000 euro;

- 1% degli importi dichiarati, se superiori a 1.500.000 euro;

- Il soggetto passivo ha presentato la dichiarazione priva del visto di conformità (o della sottoscrizione alternativa), oppure senza la dichiarazione sostitutiva di atto di notorietà;

- Il soggetto passivo chiede il ritorno dell’eccedenza detraibile per cessazione dell’attività.

Durata della garanzia

La durata della garanzia prestata è:

- Al massimo pari a 3 anni a partire dalla data di erogazione degli importi richiesti;

- Ovvero, se inferiore, pari al periodo intercorrente tra la data di effettiva erogazione e il termine di decadenza dell’accertamento.

Casi particolari sono:

- Per le PMI – così come definite dal DM 18 aprile 2005 – dette garanzie possono essere prestate anche dai consorzi o cooperative di garanzia collettiva fidi di cui all’articolo 29 della legge 317/1991, iscritti nell’albo previsto dall’articolo 106 del decreto legislativo 385/1993;

- Per i gruppi di società con patrimonio risultante dal bilancio consolidato superiore a 250 milioni di euro, la garanzia può essere prestata mediante la diretta assunzione da parte della società capogruppo o controllante di cui all’art. 2359 c.c, della obbligazione di integrale restituzione della somma da rimborsare, comprensiva dei relativi interessi, all’Amministrazione finanziaria,anche in caso di cessione della partecipazione nella società controllata o collegata. In ogni caso la società capogruppo o controllante deve comunicare in anticipo all’Amministrazione finanziaria l’intendimento di cedere la partecipazione nella società controllata o collegata.

Soggetti esonerati

Non è dovuta la prestazione della garanzia patrimoniale se il rimborso è richiesto:

- Dai curatori fallimentari e dai commissari liquidatori;

- Dalle società di gestione del risparmio ex art. 8 del DL 351/2001;

- Dai contribuenti che hanno aderito al regime di adempimento collaborativo.

Indici sintetici di affidabilità fiscale (ISA)

L’esonero dal visto di conformità, per il credito annuale maturato nell’anno 2024 (risultanti dalla dichiarazione IVA 2025), si applica per la compensazione dei crediti di importo non superiore a:

- 70.000 euro annui, in presenza di un livello di affidabilità almeno pari a 9 (su una scala di 10) per l’anno 2023, oppure come media semplice dei livelli di affidabilità per gli anni 2022 e 2023;

- 50.000 euro annui, in presenza di un livello di affidabilità almeno pari a 8 ma inferiore a 9 (su una scala di 10) per l’anno 2023, oppure almeno pari a 8,5 come media semplice dei livelli di affidabilità per gli anni 2022 e 2023.

Vedasi il provv. 205127/E/2024, tenendo conto del più elevato limite introdotto dall’art. 14 del D.Lgs. n. 1/2024. Le soglie sopra indicate devono considerarsi cumulative sia del credito IVA annuale che dei crediti trimestrali, riferendosi alle richieste di compensazione effettuate nel 2025.

Inoltre, l’art. 19 co. 3 del D.Lgs. n. 13/24 stabilisce che i soggetti ISA che aderiscono al concordato preventivo biennale beneficiano del regime premiale di cui all’art. 9-bis co. 11 del D.L. n. 50/17 per i periodi d’imposta oggetto del concordato (circ. 18/E/2024, § 2.5).

Crediti non superiori a 5.000 euro

Per i crediti IVA annuali non superiori a 5.000 euro rimane ferma la possibilità di utilizzo in compensazione “orizzontale” già dal 1° gennaio successivo alla chiusura del periodo di imposta nel quale esso è maturato.

Con riferimento ai crediti IVA superiori ai 5.000 euro annui, per i quali non è richiesta l’apposizione del visto in ragione del livello di affidabilità (ISA) raggiunto, dovrebbe permanere l’obbligo di preventiva presentazione della dichiarazione IVA e la compensazione solo a decorrere dal decimo giorno successivo, ai sensi dell’art. 17 comma 1 del DLgs. n 241/97.

I presupposti da rispettare

La richiesta di rimborso del credito IVA su base annuale è subordinata al rispetto di almeno una delle seguenti condizioni:

- Esercizio esclusivo o prevalente di attività che comportano l’effettuazione di operazioni attive con aliquote inferiori rispetto a quelle applicate sugli acquisti e importazioni (c.d. presupposto dell’ “aliquota media“);

- Effettuazione di operazioni non imponibili di cui agli artt. 8, 8-bis e 9 del DPR n. 633/72 per un ammontare superiore al 25% della totalità delle operazioni effettuate;

- Acquisto o importazione di beni ammortizzabili, nonché di beni e servizi per studi e ricerche;

- Effettuazione prevalente (superiore al 50%) di operazioni non soggette ad imposta per carenza del requisito di territorialità IVA di cui all’art. 7 – 7-septies del DPR n. 633/72;

- Richiesta da parte di soggetti non residenti che si siano identificati direttamente in Italia ex art. 35-ter del DPR n. 633/72 o che abbiano formalmente nominato un rappresentante fiscale ex art. 17 co. 3 del DPR n. 633/72;

- Richiesta da parte dei produttori agricoli che applicano il regime speciale sulle cessioni all’esportazione e sulle cessioni intracomunitarie di prodotti agricoli compresi nella Tabella A, Parte prima, allegata al DPR n. 633/72.

La richiesta è comunque ammessa, anche per somme di importo inferiore a 2.585,28 euro, alternativamente:

- Nel caso in cui vi sia la risultanza di un’eccedenza di IVA detraibile nella dichiarazione annuale e nelle dichiarazioni relative ai 2 anni precedenti;

- In sede di cessazione dell’attività.

A seguito della cessazione dell’attività, per le società cancellate dal Registro delle Imprese, il credito IVA si trasferisce in capo ai soci “pro quota” (Risoluzione n 77/E/2011). Spetta a questi ultimi, pertanto, presentare l’istanza per ottenere l’erogazione degli importi.

Aliquota media

Il rimborso IVA annuale può essere richiesto quando il soggetto passivo:

“esercita esclusivamente o prevalentemente attività che comportano l’effettuazione di operazioni con aliquote inferiori a quelle dell’imposta relativa agli acquisti e alle importazioni computando a tal fine anche le operazioni effettuate a norma dell’art. 17 co. 5, 6 e 7, nonché a norma dell’art. 17-ter”

Questo, a norma dell’articolo 30, co. 2 lett. a) del DPR n 633/72.

Il D.L. n. 250/95 ha, quindi, previsto che il requisito di cui trattasi è soddisfatto quando il soggetto passivo effettua acquisti e importazioni con applicazione di un’aliquota media superiore a quella mediamente applicata sulle operazioni attive, maggiorata del 10%.

Ai fini del requisito dell’aliquota media sono computate, come operazioni ad “aliquota zero“, le operazioni relative alle cessioni di oro da investimento, nonché quelle relative all’oro industriale e all’argento puro.

Sono, inoltre, assimilate ad operazioni ad “aliquota zero” anche le operazioni effettuate con il meccanismo del Reverse charge (Circolare n 37/E/2006) e mediante “split payment” (Circolare n 15/E/2015; § 11).

Nel computo dell’aliquota media non devono essere considerati acquisti e cessioni di beni ammortizzabili (R.M. 19.3.98 n. 17), né devono essere tenute in considerazione le operazioni non imponibili di cui agli artt. 8, 8-bis e 9 del DPR n 633/72 e le operazioni non rilevanti per carenza del presupposto territoriale ai sensi dell’art. 7 e ss. (C.M. 5.3.90 n. 13).

Sono, altresì, irrilevanti gli acquisti e le importazioni per i quali l’imposta non può essere detratta ai sensi degli artt. 19 e ss. del DPR n 633/72.

Computo delle autofatture

Ai fini della verifica del presupposto dell’aliquota media previsto dall’art. 30 co. 3 lett. a) del DPR n. 633/72, fondato sulla differenza tra le aliquote medie delle operazioni attive e passive, vanno considerate anche le autofatture emesse ai sensi dell’art. 17 co. 3 del DPR n. 633/72, riguardanti le operazioni con l’estero.

Nella specie, devono essere computate, ai fini della determinazione dell’aliquota IVA media, anche le prestazioni di servizi rese da un soggetto extra UE, non soggetto passivo IVA in Italia, nei confronti di una società italiana, e da quest’ultima autofatturate.

E’ irrilevante il fatto che, per tali operazioni passive autofatturate, il committente italiano non sia soggetto al versamento dell’imposta. Su punto vedi Cass. 18.12.2013 n.28274.

Esempio di aliquota media

Vediamo un esempio. Aliquota media operazioni passive: 20,5%

Aliquota media operazioni attive: 14%

L’Aliquota media operazioni attive aumentata del 10%: 15,4% Considerato che l’aliquota media sulle operazioni passive è superiore a quella delle operazioni attive aumentata del 10%, è possibile richiedere l’eccedenza IVA, in sede di dichiarazione annuale.

Operazioni non imponibili

Il soggetto passivo può richiedere il rimborso IVA annuale:

“quando effettua operazioni non imponibili di cui agli artt. 8, 8-bis e 9 del DPR 633/72 per un ammontare superiore al 25% dell’ammontare complessivo di tutte le operazioni effettuate”

Al di là del fatto che il tenore letterale della norma faccia riferimento alle sole operazioni di cui agli artt. 8, 8- e 9, devono intendersi computate anche le ulteriori operazioni non imponibili individuate, riepilogate nella tabella seguente.

| Operazioni rilevanti | Norma di riferimento |

|---|---|

| Operazioni con la Repubblica di San Marino e con Città del Vaticano | art. 71 del DPR n 633/72 |

| Operazioni effettuate nei confronti di organismi internazionali | art. 72 del DPR n 633/72 |

| Cessioni intracomunitarie | art. 41 del DL n 331/93 |

| Triangolari “comunitarie“ | art. 58 del DL n 331/93 |

| Cessioni di beni estratti da un deposito IVA con trasporto o spedizione al di fuori della Ue | art. 50-bis co. 4 lett. g) del DL n 331/93 |

| Operazioni delle agenzie di viaggio e turismo in regime speciale | art. 74-ter del DPR n 633/72 |

| Esportazioni di beni usati | art. 37 del DL n 41/95 |

Coerentemente con il tenore della disposizione che fa riferimento al 25% delle “operazioni effettuate“, il raffronto delle operazioni non imponibili deve essere effettuato con riferimento al volume d’affari (art. 20 del DPR n 633/72) aumentato delle cessioni di beni ammortizzabili e dei passaggi interni tra attività separate.

Acquisto o importazione di beni ammortizzabili

Il rimborso IVA annuale, ai sensi dell’art. 30 co. 2 lett. c) del DPR n. 633/72,

“limitatamente all’acquisto o all’importazione di beni ammortizzabili, nonché di beni e servizi per studi e ricerche“

Per individuare i beni ammortizzabili, deve farsi riferimento agli artt. 102 e 103 del TUIR, intendendo quindi i beni per quali è prevista la deducibilità degli ammortamenti, a prescindere all’eventuale inutilizzabilità del bene da parte dell’acquirente.

In caso di acquisto di un fabbricato strumentale, l’imposta rimborsabile deve essere calcolata scorporando il valore dell’area sulla quale insiste il fabbricato stesso e quello dell’area che ne costituisce pertinenza (Circolare n 8/E/2009).

Inoltre, è stato chiarito che i beni ammortizzabili devono essere utilizzati direttamente dall’imprenditore che ne ha il possesso a titolo di proprietà o di altro diritto reale. Nel caso di beni concessi in leasing, la richiesta spetta alla società concedente, in quanto soggetto che detiene il diritto di proprietà del bene. Tale principio vale a prescindere dalle modalità di contabilizzazione del bene ammortizzabile (ris. 122/E/2011).

Beni e servizi per studi e ricerche

Con riferimento al presupposto relativo a beni e servizi impiegati per studi e ricerche, è richiesto l’impiego diretto e strumentale dei beni o dei servizi nell’ambito dell’attività esercitata dal soggetto passivo (Risoluzione n. 147/E/2009).

Acquisto di beni ammortizzabili

Il soggetto passivo IVA che acquista beni ammortizzabili, tra cui, normalmente, rientrano i fabbricati e le porzioni di fabbricati, ha diritto a chiedere a rimborso la relativa imposta.

L’IVA, se di importo superiore a 2.582,28 euro, può essere chiesta a indietro:

- Annualmente, mediante la dichiarazione annuale, a norma dell’art. 30 co. 3 lett. c) del DPR n 633/72;

- Trimestralmente, mediante il modello TR, a norma dell’art. 38-bis co. 2 del DPR n 633/72, se l’acquisto (o l’importazione) di beni ammortizzabili è superiore ai due terzi dell’ammontare complessivo degli acquisti e delle importazioni di beni e degli acquisti di servizi imponibili per il medesimo periodo di riferimento.

La definizione di “bene ammortizzabile” è ripresa dalla normativa in tema d’imposte sui redditi (artt. 102 ss. del TUIR). Essa comprende, pertanto, beni ammortizzabili di natura materiale e immateriale. Il bene acquistato deve rappresentare un fattore con utilità pluriennale impiegato come strumento di produzione del reddito.

Eccedenze di IVA detraibile per un triennio

Il rimborso IVA annuale emergente dalla dichiarazione annuale può essere chiesto se dalle dichiarazioni relative ai 2 anni precedenti risultino eccedenze di IVA detraibile.

Il rimborso spetta per un ammontare non superiore al minore degli importi delle eccedenze a credito dei 3 anni considerati, relativamente alla parte non ancora richiesta, anche se di ammontare inferiore a 2.582,28 euro (R.M. art. 30 co. 3 del DPR n. 633/72).

La richiesta spetta per un ammontare non superiore al minore degli importi delle eccedenze a credito dei 3 anni considerati, relativamente alla parte non ancora richiesta, anche se di ammontare inferiore a 2.582,28 euro (sul punto, cfr. R.M. 2.8.99 n. 132/E/99).

In sostanza, la condizione è la successione di tre dichiarazioni IVA annuali con risultanza di un’eccedenza di IVA a credito. Il rimborso spetta con riferimento all’ammontare del credito IVA inferiore tra i tre, a condizione che l’eccedenza detraibile in questione:

- Non sia già stata richiesta in precedenza;

- Non sia stata utilizzata in compensazione “orizzontale“;

- Infine, non sia stata riportata “a nuovo” nella dichiarazione successiva.

Società di comodo

Per le società di comodo (intendendo per tali sia le società non operative ex art. 30 della L. 724/94 sia le società in perdita sistematica ex art. 2 co. 36-decies e ss. del DL 138/2011) è prevista la preclusione al rimborso del credito IVA, con riferimento al periodo d’imposta nel quale il credito viene esposto in dichiarazione.

La preclusione permane anche nel caso in cui la società di comodo adegui in dichiarazione il proprio reddito al minimo previsto dall’art. 30 della L. 724/94.

Aspetti sanzionatori

Il soggetto che ottiene un rimborso non dovuto, ovvero indebito è soggetto all’applicazione di una sanzione amministrativa prevista dall’art. 5, co. 5 del D.Lgs. n. 471/97. Si tratta della sanzione del 25% dell’importo indebito. La condotta punita è quella che consiste nel richiedere l’eccedenza detraibile risultante dalla dichiarazione annuale, in assenza dei presupposti previsti dall’art. 30 del DPR n. 633/72. La fattispecie si verifica quando si ottiene l’importo monetario richiesto all’Amministrazione finanziaria.

Consulenza fiscale online|Fiscomania.com

Se cerchi un commercialista preparato compila il form di contatto sottostante e sarai ricontattato nel più breve tempo per una consulenza fiscale online con il dott. Federico Migliorini.