La ricevuta bancaria (Ri.Ba) è un mandato all’incasso conferito alla banca di incassare una somma da parte di un debitore. L’utilizzo “salvo buon fine” è il principale mezzo di finanziamento bancario per la maggior parte delle piccole e medie imprese italiane.

La Ricevuta Bancaria (Ri.Ba.) rimane lo standard de facto per i pagamenti B2B in Italia, nonostante l’avanzata dei bonifici istantanei e degli SDD (ex RID). La sua diffusione è dovuta alla capacità di conciliare due esigenze opposte: la tracciabilità per il debitore e la gestione della liquidità (anticipo) per il creditore.

Tuttavia, con l’obbligo di fatturazione elettronica e le nuove normative sulla crisi d’impresa, la gestione della Ri.Ba non è più solo una questione “amministrativa“, ma finanziaria.

Indice degli argomenti

Cos’è la Ricevuta Bancaria (Ri.Ba.)?

La Ri.Ba. è uno strumento finanziario (servizio di incasso) con cui il creditore conferisce alla propria banca il mandato di riscuotere una somma determinata da un debitore a una scadenza prefissata.

La sua ampia diffusione nel contesto commerciale nazionale deriva dalla sua capacità di offrire un metodo di regolamento tracciabile e dotato di un buon livello di sicurezza per la gestione dei flussi finanziari in entrata e in uscita.

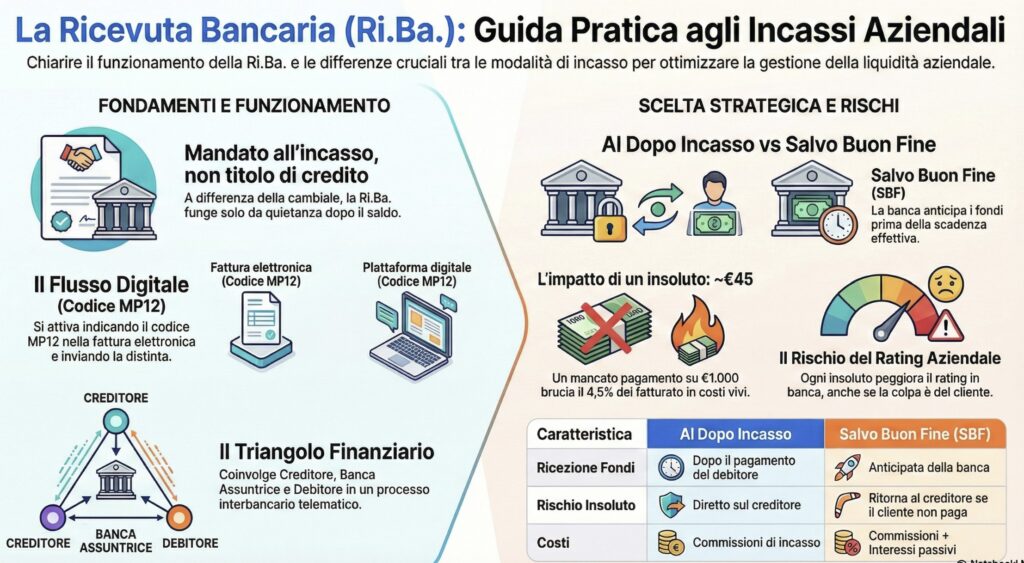

Attenzione: A differenza della cambiale, la Ri.Ba. non è un titolo di credito. Non possiede i requisiti di letteralità e autonomia e non consente l’esecuzione forzata immediata in caso di mancato pagamento; funge unicamente da attestazione di pagamento avvenuto (quietanza) una volta saldata.

Codifica elettronica: Nel tracciato XML della Fattura Elettronica, la modalità di pagamento Ri.Ba. corrisponde al codice MP12.

| Caratteristica | Ri.Ba. (MP12) | SDD B2B (ex RID) (MP19) |

| Iniziativa | Creditore (ad ogni singola fattura) | Creditore (automatico ricorrente) |

| Autorizzazione | Il debitore deve autorizzare ogni singola scadenza (“Pagare”) | Il debitore firma un mandato una tantum all’inizio (“Prelevare”) |

| Uso ideale | Forniture di beni, importi variabili, fatture spot | Utenze, canoni fissi, servizi ricorrenti |

| Costo | Generalmente più alto (commiss. incasso effetto) | Generalmente più basso (costo fisso transazione) |

Come funziona: il flusso (dalla fattura all’incasso)

Il ciclo di vita della Ri.Ba. si è evoluto. Non esiste più il passaggio “cartaceo“. Oggi il flusso è interamente digitale e segue standard interbancari rigidi.

Ecco i passaggi chiave per una gestione corretta:

- Emissione fattura (XML): Il creditore emette la fattura elettronica indicando nel blocco DatiPagamento:

- ModalitaPagamento: MP12 (Ricevuta bancaria).

- IBAN: Il codice IBAN della banca su cui si vuole ricevere l’accredito.

- DataScadenzaPagamento: La data esatta (es. 30/60/90 giorni).

- Presentazione in Banca (distinta): Il creditore compila la “distinta di presentazione” tramite il proprio Corporate Banking o gestionale integrato. Qui specifica se l’incasso è “al dopo incasso” o “salvo buon fine“.

- Lavorazione interbancaria: La banca del creditore (Assuntrice) trasmette telematicamente la richiesta alla banca del debitore (Domiciliataria).

- Avviso di scadenza: La banca del debitore invia l’avviso di pagamento (spesso visibile direttamente nell’area “Scadenze” dell’Home Banking).

- Pagamento: Il debitore autorizza l’addebito. Solo a pagamento avvenuto, la banca rilascia la quietanza elettronica.

I soggetti coinvolti e le responsabilità

In questo “triangolo” finanziario, è fondamentale capire chi rischia cosa:

- Il creditore (emittente): Mantiene la titolarità del credito fino all’effettivo incasso. Se la banca anticipa i soldi (SBF), il rischio resta in capo al creditore.

- La banca (mandataria): Non acquista il credito (salvo casi specifici di factoring), ma agisce solo come esecutore.

- Il debitore: Riceve un servizio di “avviso” che funge da promemoria, ma l’obbligo di pagamento rimane vincolato alla fattura, non all’avviso bancario.

La procedura di funzionamento

Il creditore emette la fattura relativa alla transazione commerciale, specificando chiaramente che il pagamento avverrà tramite ricevuta bancaria. Successivamente, il creditore compila il modulo Ri.Ba. con tutti i dati necessari, incluse le coordinate bancarie (codice IBAN) del creditore. Questo modulo viene quindi presentato dal creditore alla propria banca (la banca assuntrice), spesso con l’apposizione della dicitura “valuta per incasso“, che formalizza l’incarico conferito all’istituto bancario di procedere alla riscossione del credito.

La banca del creditore inoltra la Ri.Ba. alla banca del debitore (la banca domiciliataria) attraverso i circuiti interbancari, utilizzando canali di comunicazione elettronica o, in alcuni casi, ancora in formato cartaceo. Una volta ricevuto il documento, la banca del debitore provvede a informare il proprio cliente (il debitore) dell’esistenza di questa richiesta di pagamento e della data di scadenza imminente, solitamente tramite l’invio di un estratto conto, una comunicazione dedicata o una notifica attraverso i servizi di online banking.

Alla data di scadenza stabilita, il debitore autorizza la propria banca ad addebitare l’importo dovuto dal proprio conto corrente e a trasferirlo alla banca del creditore. In alternativa, in determinate circostanze, il debitore potrebbe dover effettuare il pagamento manualmente presso la propria filiale. La banca del debitore esegue quindi il trasferimento dei fondi alla banca del creditore attraverso i canali interbancari. Ricevuti i fondi, la banca del creditore provvede ad accreditare l’importo sul conto corrente del creditore, dopo aver dedotto eventuali commissioni applicate per il servizio di incasso. Infine, una volta che il pagamento è stato completato con successo, il debitore può richiedere e ottenere dalla propria banca la Ri.Ba. quietanzata, che funge da prova definitiva dell’avvenuto saldo del debito.

Tipologie di ricevute bancarie

Questo strumento di pagamento viene principalmente utilizzato in due modalità distinte, ognuna con caratteristiche specifiche che rispondono a diverse esigenze di gestione dei flussi finanziari sia per il creditore che per il debitore.

Ri.Ba. “al dopo incasso“

Il funzionamento di una ricevuta bancaria “al dopo incasso” è molto semplice e può essere facilmente sintetizzato secondo lo schema seguente:

- Il soggetto prestatore (creditore) compila la propria fattura e la spedisce al suo committente (debitore), specificando che “seguirà Ri.Ba.“. In questo modo il committente sarà a conoscenza del fatto che dovrà effettuare il pagamento nei confronti della banca. Il prestatore contestualmente compila la ricevuta bancaria e la presenta alla sua banca;

- La banca invia la Ri.Ba. all’istituto di credito del committente, apponendo al documento una girata “valuta per l’incasso“, in modo che la stessa possa avvertire il debitore nei giorni precedenti la scadenza;

- Il committente (debitore), ricevuto l’avviso dalla propria banca, è tenuto ad effettuare il pagamento entro la scadenza. A pagamento effettuato potrà ritirare la ricevuta che, essendo stata precedentemente firmata anche dal soggetto creditore, ha funzione di documento di quietanza di pagamento avvenuto;

- L’istituto bancario che ha riscosso l’importo deve comunicare alla banca del creditore l’avvenuta riscossione, procedendo poi a trasmettere le somme al soggetto competente, che può essere la banca del creditore o lo stesso soggetto prestatore (creditore), se non ha ricevuto anticipi.

In caso di mancato pagamento, la banca provvederà ad avvisare il debitore e ad accreditargli eventuali spese accessorie, calcolando anche gli interessi totali. Nel caso in cui passi un certo tempo dall’avviso di pagamento, la banca provvederà alla riscossione per vie legali.

Ri.Ba “salvo buon fine“

Accanto al normale funzionamento di una ricevuta bancaria vi sono anche le Ri.Ba. “salvo buon fine“. Questo tipo di strumento, presenta il vantaggio di poter essere presentata in banca anche prima della scadenza dei termini di pagamento. Il vantaggio di fare questo è ottenere il pagamento in anticipo “salvo buon fine” direttamente dalla propria banca. Con questa tipologia di documento al creditore viene accreditato:

- Il valore del credito da incassare (solitamente relativo ad alcune fatture), diminuito della commissione che spetta alla banca e

- Gli eventuali interessi che intercorrono tra il momento della presentazione della Ri.Ba. e il pagamento del credito.

Naturalmente la somma versata al creditore dalla banca è a titolo di anticipo sull’eventuale incasso finale del credito, che la banca è tenuta ad incassare in nome e per conto del creditore, a fronte della ricevuta bancaria da lui compilata.

Se al momento dell’incasso previsto il debitore non paga, il creditore è tenuto alla restituzione di quanto incassato dalla banca, oltre ad eventuali penali o interessi previsti dall’istituto di credito. Occorre, quindi, prestare la dovuta attenzione a questo strumento. Se diversi debitori non pagano a scadenza i costi legati al mancato incasso e l’obbligo di restituzione può creare problematiche finanziarie da non sottovalutare.

Tabella di riepilogo

| Caratteristica | Ri.Ba. al dopo incasso | Ri.Ba. salvo buon fine (SBF) |

|---|---|---|

| Momento di ricezione fondi per il creditore | Dopo l’effettivo pagamento del debitore alla scadenza | Anticipato dalla banca del creditore prima della scadenza |

| Rischio di mancato pagamento per il creditore | Rischio diretto di insoluto del debitore | Rischio temporaneamente trasferito alla banca, ma ritorna al creditore in caso di insoluto |

| Costo per il creditore (commissioni, interessi) | Generalmente commissioni bancarie per il servizio di incasso | Commissioni per l’anticipo e interessi sul periodo dell’anticipo |

| Necessità di garanzie per il creditore | Generalmente non richieste | Potrebbe essere richiesta dalla banca in base all’affidabilità del creditore |

| Obblighi del creditore in caso di insoluto | Gestione diretta del recupero credito verso il debitore | Restituzione dell’importo anticipato alla banca più interessi e penali |

Il mancato pagamento: l’insoluto

Il mancato pagamento di una Ri.Ba. alla scadenza prefissata può avere effetti di non poco conto per un’impresa o un professionista. Infatti, una ricevuta bancaria non pagata alla scadenza viene considerata dalle banche come un insoluto, comportando l’applicazione di oneri bancari, ovvero commissioni per l’insoluto e costi per una eventuale riemissione, oltre all’addebito immediato di questi sul conto corrente.

L’aspetto su cui, tuttavia, bisogna prestare la dovuta attenzione è che per ogni ricevuta insoluta vi è un peggioramento del rating aziendale, tutto per colpa altrui.

Scritture contabili

La gestione corretta della Ricevuta Bancaria non è solo un obbligo fiscale, ma un necessità di bilancio. Errori nella contabilizzazione, specialmente per le Ri.Ba. “Salvo Buon Fine” (SBF), possono falsare la rappresentazione della liquidità aziendale.

Scritture in partita doppia

Per il principio di chiarezza, è fondamentale utilizzare conti transitori coerenti. Se si apre un credito come “Crediti per Ri.Ba.”, lo si deve chiudere con la stessa denominazione, evitando di mescolare conti generici come “Effetti” che creano disordine nei mastrini.+1

A. Emissione ed invio in banca (per tutte le tipologie)

Quando si emette la Ri.Ba. (solitamente a 30/60 giorni), trasformiamo il credito generico in un credito specifico verso il sistema bancario.

- Dare:

Crediti v/Clienti per Ri.Ba.(Stato Patrimoniale Attivo) - Avere:

Crediti v/Clienti(Chiusura parziale/totale) - Importo: Totale della Ri.Ba..

B. Incasso “al dopo incasso” (incasso effettivo)

La banca accredita la somma solo dopo che il cliente ha pagato. È la formula più sicura ma meno liquida.+1

- Dare:

Banca c/c(L’incasso netto) - Dare:

Commissioni Bancarie(Costo del servizio) - Avere:

Crediti v/Clienti per Ri.Ba.(Chiusura del conto aperto al punto A).

C. Incasso “Salvo Buon Fine” (SBF – anticipo)

Qui la banca ci presta i soldi prima della scadenza. Attenzione: Questo non è un incasso, è un finanziamento a breve termine.

- All’anticipo (Erogazione):

- Dare:

Banca c/c(Liquidità ricevuta) - Dare:

Commissioni e Interessi Passivi(Costo dell’anticipo) - Avere:

Banca c/Anticipi su Ri.Ba.(Debito verso la banca!). - Nota: Il conto

Crediti v/Clienti per Ri.Ba.rimane aperto fino alla scadenza effettiva, perché il rischio è ancora vostro.

- Dare:

- Alla maturazione (se il cliente paga):

- Dare:

Banca c/Anticipi su Ri.Ba.(Chiudo il debito verso la banca) - Avere:

Crediti v/Clienti per Ri.Ba.(Chiudo definitivamente il credito verso il cliente).

- Dare:

Quanto costa un insoluto? (analisi reale 2026)

L’insoluto non è solo un mancato incasso, è un costo vivo che erode i margini. Molte aziende sottostimano l’impatto composto delle commissioni e del peggioramento del rating bancario.

Ecco un calcolo reale su una Ri.Ba. di € 1.000 insoluta:

| Voce di costo | Importo medio | Note |

| Commissione presentazione | € 3,50 | Costo “a fondo perduto” pagato all’emissione |

| Commissione insoluto | € 15,00 – € 25,00 | Penale addebitata dalla banca |

| Costo gestione interna | € 20,00 | Tempo amministrativo (telefonate, email, rifacimento distinta) |

| Costo ri-emissione | € 3,50 | Nuova Ri.Ba. o bonifico |

| TOTALE COSTO VIVO | ~ € 45,00 | Il 4,5% del fatturato bruciato in un attimo |

Se lavori con margini commerciali del 10%, un solo insoluto su una fattura da € 1.000 ti costringe a fatturare altri € 450 solo per andare in pareggio sui costi dell’errore.

Valutazione in bilancio

La ricevuta bancaria, a prescindere dal fatto che venga presentata in banca affinché il suo valore nominale venga accredito secondo la clausola “al dopo incasso” ovvero quella “salvo buon fine“, in sede di redazione del bilancio di esercizio deve essere valutata.

Sostanzialmente il credito per Ri.Ba. deve essere trattato come qualsiasi altro credito. Come detto, infatti, la ricevuta come suddetto, è espressione solo di una modalità di incasso del credito sottostante.

Pertanto, essa, o meglio il credito sottostante, verrà valutato secondo il valore presumibile di realizzo ed a tale valore iscritto in bilancio. Questo è quanto prevede articolo 2426, comma 1, n. 8, del codice civile. Nel caso in cui, poi, la ricevuta sia stata oggetto di anticipazione salvo buon fine, si deve anche procedere alla valutazione del debito in essere nei confronti della banca a fronte di detta anticipazione.

Il debito in questione, così come qualsiasi altro debito, dovrà essere valutato in relazione alla sua esigibilità. Usualmente corrispondente al suo valore nominale. Ed il valore così determinato dovrà essere iscritto in bilancio.

Confronto con le alternative

L’aspetto che maggiormente ci si chiede è se quello in commento sia davvero lo strumento migliore sul mercato. Pertanto, può essere opportuno effettuare alcuni confronti con altre alternative esistenti sul mercato.

Anticipo fatture

L’anticipo fatture prevede che la banca anticipi la somma dovuta deducendone i costi di commissione (mandato all’incasso). L’istituto bancario lascia che sia comunque l’impresa ad occuparsi del recupero del credito nel caso in cui il cliente non effettui il saldo.

La banca anticipa l’importo della fattura al netto del sua commissione. In questo caso l’effetto è identico a quello dell’anticipo sulle Ri.Ba., ma attenzione anche in questo caso al mancato incasso dal creditore.

Nel caso di cessione di credito, invece, la banca diventa il creditore del tuo cliente che riceve una notifica con le informazioni relative alla banca a cui effettuare il pagamento.

Factoring

Il factoring prevede che deleghi la gestione dei crediti futuri ad un’apposita agenzia. In questo modo i rischi e l’eventuale lavoro di recupero del credito vengono ceduti all’agenzia dietro il pagamento di una commissione. A fronte, quindi di finanza immediata si pagano dei costi sostanzialmente più elevati rispetto alle opzioni precedenti.

La responsabilità del credito può totale e gravare solo sull’agenzia di factoring (pro soluto) o rimanere di competenza tua come credito.

Domande frequenti

Sì, esiste la procedura di “Richiamo Effetti”. Se ti accorgi di un errore o concordi un ritardo con il cliente, puoi ordinare alla banca di non presentare l’incasso.

È un caso classico di “doppio pagamento” potenziale.

Azione: Se sei nei tempi (vedi punto 1), fai subito il “Richiamo” della Ri.Ba.

Se è tardi: Avvisa il cliente di dare ordine di “Non pagare” alla sua banca, oppure (se l’addebito passa) dovrai effettuare un bonifico di restituzione. Non incassare mai due volte: crea caos contabile e distrugge la fiducia commerciale.

Se l’importo della Ri.Ba. supera i 77,47 € ed è esente IVA (es. art. 15, forfettari, medici), è necessario applicare l’imposta di bollo di 2,00 €.

Riferimenti normativi

- Codice Civile, Art. 1260 e segg.: Disciplina la cessione del credito (base giuridica del “Salvo Buon Fine”).

- Codice Civile, Art. 2426, n. 8: Obbligo di valutazione dei crediti al valore di presumibile realizzo in bilancio.

- Specifiche Tecniche Fatturazione Elettronica (AdE): Allegato A, Codice MP12 (Ricevuta Bancaria) e MP19 (SEPA Direct Debit – ex RID).

- Codice della Crisi d’Impresa (D.Lgs. 14/2019 e mod. succ.): Rilevanza degli insoluti bancari come indicatore di crisi (monitoraggio DSCR).