La realizzazione di stampi (costruzione diretta o acquisto da terzi), per conto di committenti non residenti, utili per produrre i beni da inviare in altri Paesi (UE o extra-UE) può beneficiare del regime di non imponibilità IVA previsto per le cessioni all’esportazione o per le cessioni intracomunitarie.

La realizzazione di stampi (costruzione diretta o acquisto da terzi), per conto di committenti non residenti, da utilizzare in Italia per la produzione di beni da trasportare/spedire fuori dall’Italia dà luogo, a determinate condizioni, a cessioni non imponibili IVA indipendentemente dal Paese di destinazione delle relative forniture (all’intero o meno della Comunità).

Nel caso in cui si ceda un qualsiasi bene mobile ad un soggetto comunitario si realizza una cessione non imponibile ai fini dell’IVA ai sensi dell’articolo 41 del D.L. n. 331/93. Ma cosa succede se si realizzano degli stampi per produrre beni destinati all’estero e si vuole riaddebitare il costo degli stampi al nostro cliente?

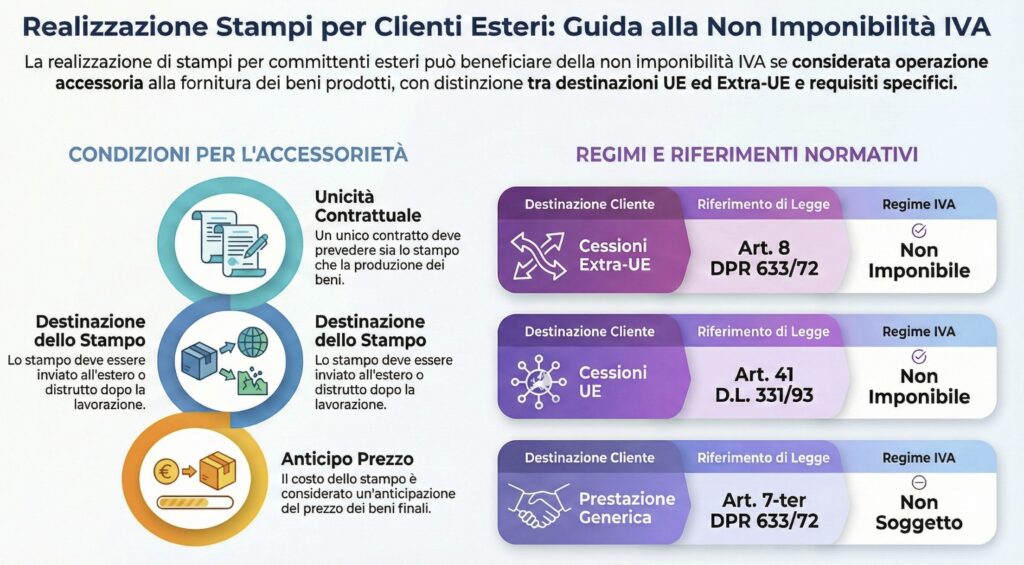

Immaginiamo che la nostra attività sia la produzione ed il commercio di oggetti e ci capiti di inviare questi oggetti all’estero: sappiamo che tali cessioni possono godere della non imponibilità ai fini IVA (ai sensi dell’articolo 41 D.L. n. 331/93 se li spediamo in UE oppure ai sensi dell’articolo 8 del DPR n. 633/72 se li spediamo fuori dalla UE). Un nostro cliente potrebbe richiedere delle specifiche particolari tali per cui dobbiamo realizzare uno stampo per creare i beni ad hoc per lui. Al momento della fatturazione potremmo essere interessati a riaddebitare anche il costo per produrre lo stampo. Ma si tratta di una cessione di beni o di una prestazione di servizi? Ebbene, sul punto la Circolare dell’Agenzia delle Entrate n. 43 del 2010 (punto 9) ha precisato che la realizzazione di stampi è da considerarsi accessoria alla cessione di beni qualora ricorrano le seguenti condizioni:

- Tra il committente e la società residente venga stipulato un unico contratto di appalto avente ad oggetto sia la realizzazione del telaio sia la fornitura dei beni che con esso si producono;

- Lo stampo, a fine lavorazione, venga inviato nel paese del committente estero, a meno che, in conseguenza dell’ordinario processo di produzione o per accordi contrattuali, sia distrutto o sia divenuto ormai inservibile.

Pertanto, qualora siano soddisfatte entrambe le sopra indicate condizioni, il corrispettivo per la realizzazione interna degli stampi dovrà essere fatturato come non imponibile ai sensi dell’art. 41 del D.L. 331/93. Qualora, invece, non ricorrano entrambi i citati presupposti, la realizzazione dello stampo richiesto dal committente estero configura l’esecuzione di una prestazione di servizi “generica“, da fatturarsi non soggetta IVA ai sensi dell’articolo 7-ter del DPR n. 633/72. Vediamo di seguito con maggiore dettaglio la fattispecie delineata riguardante la realizzazione di stampi.

Indice degli argomenti

Cessione all’esportazione di stampi

Rientrano nella categoria delle cessioni all’esportazione, non imponibili a IVA ex articolo 8 del DPR n. 633/72, a prescindere dal soggetto che fornisce i materiali, “le consegne all’estero di beni anche in dipendenza di contratto di appalto, limitatamente al corrispettivo dei beni esportati“. In pratica, il “contratto di appalto” che l’articolo 3 del DPR n. 633/72 annovera tra le prestazioni di servizi, deve essere considerato invece, limitatamente ai corrispettivi relativi ai beni esportati come cessione all’esportazione.

Tenuto conto che costituiscono cessioni all’esportazione anche le consegne, in Paesi extracomunitari, di beni effettuate in virtù di contratti d’appalto, la realizzazione di stampi e la successiva cessione a favore di acquirenti extra-UE beneficia del regime di non imponibilità di cui all’articolo 8, primo comma, lettera a), del DPR n. 633/72.

Il corrispettivo pagato dal committente estero per la fabbricazione o l’acquisto dello stampo rappresenta, in sostanza, un anticipo dell’intero prezzo d’appalto riconosciuto dall’operatore straniero per la vendita all’estero del prodotto finale.

Realizzazione di stampi: condizioni per la non imponibilità

Affinché trovi applicazione il regime in oggetto è necessario che il committente estero, in base ad un unico impegno contrattuale, abbia incaricato il terzista italiano di realizzare (o acquistare) lo stampo secondo determinate caratteristiche e di produrre a mezzo dello stesso i relativi beni secondo un programma di lavorazione che, di volta in volta, viene precisato dal committente medesimo.

Deve, pertanto, manifestarsi una volontà negoziale diretta alla realizzazione di un unico contratto di appalto, il cui oggetto è costituito dalla fornitura dei beni che vengono esportati. Questo significa che, come detto, il corrispettivo pagato dal committente estero per la fabbricazione (o l’acquisto) dello stampo si configura come un’anticipazione dell’intero prezzo dell’appalto.

Cessione intracomunitaria di stampi

In caso di appalto intracomunitario, l’operazione si qualifica come intracomunitaria nella sua interezza, cioè senza distinguere il valore del bene da quello del servizio. Nel caso, per esempio, del contratto d’appalto per la costruzione di un macchinario, venduto previa installazione e montaggio in altro Paese membro, l’articolo 41, comma 1, lett. c), del D.L. n. 331/93 qualifica come cessioni intracomunitarie, non imponibili IVA, “le cessioni, con spedizione o trasporto dal territorio dello Stato, nel territorio di altro Stato membro di beni destinati ad essere ivi installati, montati o assiemati da parte del fornitore o per suo conto“. L’Amministrazione finanziaria, al riguardo, ha chiarito che tali cessioni rivestono natura intracomunitaria anche se eseguite “in dipendenza di contratti di appalto, d’opera e simili“.

Beni esteri montati in Italia

Rispetto all’ipotesi speculare, relativa alla cessione dei beni, di provenienza intracomunitaria, installati, montati o assiemati in Italia, è stato precisato che si tratta di un’operazione che “rileva non come prestazione ma, nella sua interezza, quale fornitura all’interno dello Stato, anche se in esecuzione di contratto di appalto, d’opera e simili“. A prescindere, dunque, dal contratto stipulato (d’appalto, d’opera e simili), l’operazione si qualifica come cessione e non come prestazione, con la conseguenza che “la base imponibile è costituita dall’intero ammontare dei corrispettivi dovuti, compresi quindi quelli per la prestazione di installazione, montaggio o assiemaggio“.

Il corrispettivo pagato dal committente estero per la fabbricazione o l’acquisto dello stampo rappresenta, in sostanza, un anticipo dell’intero prezzo d’appalto riconosciuto dall’operatore straniero per la vendita all’estero del prodotto finale. Secondo l’Amministrazione finanziaria, affinché trovi applicazione il regime in oggetto è necessario che il committente comunitario, in base ad un unico impegno contrattuale, abbia incaricato il terzista italiano di realizzare (o acquistare) lo stampo secondo determinate caratteristiche e di produrre a mezzo dello stesso i relativi beni secondo un programma di lavorazione che, di volta in volta, viene precisato dal committente medesimo.

Realizzazione di stampi: il caso pratico

Nel caso esaminato dall’Amministrazione finanziaria, una società, nell’ambito della propria attività di produzione di film plastici, stipula con società residenti in altri Paesi membri contratti di cessione di detti beni.

Per la stampa dei film sono utilizzati dei cilindri costituiti da due elementi distinti: un nucleo ferroso e una sovrapellicola in metallo fotoincisa appositamente sulla base delle esigenze dei singoli clienti, la quale viene distrutta autonomamente al termine di ogni commessa; il costo della sovrapellicola viene addebitato al cliente separatamente dal prezzo dei film prodotti quale “contributo incisione cilindri“.

Innanzi tutto, tale fattispecie non rientra nell’ipotesi di realizzazione di stampi, tenuto anche conto del fatto che la proprietà della sovrapellicola rimane alla società produttrice dei film.

Non risulta, infatti, che il committente estero, in base ad un unico impegno contrattuale, abbia dato incarico alla società nazionale di realizzare lo stampo e i relativi beni secondo determinate caratteristiche; al contrario il rapporto si sostanzia nel solo acquisto da parte del soggetto comunitario di beni consistenti nei film stampati. In ogni caso, in ordine all’addebito del costo della sovrapellicola, l’Amministrazione finanziaria ha precisato che, nella base imponibile del film ceduto, devono essere ricompresi anche gli oneri concernenti l’incisione, in virtù degli artt. 12 e 13 del DPR n. 633/72.

Di conseguenza, le predette cessioni sono da considerare non imponibili IVA, ai sensi dell’art. 41 del D.L. n. 331/93, in quanto effettuate nei confronti di un cessionario identificato ai fini Iva nel Paese membro di destinazione, a condizione che i film stampati siano spediti o trasportati in altro Stato membro.

Ecco una proposta per concludere l’articolo in modo professionale, incentivando il contatto diretto, seguita da una bibliografia essenziale basata sulle fonti citate nel testo.

Richiedi una consulenza personalizzata

La corretta gestione dell’IVA nella realizzazione di stampi per clienti esteri richiede un’analisi meticolosa del contratto e delle modalità di consegna dei beni. Come evidenziato dalla prassi dell’Agenzia delle Entrate, l’assenza di un unico impegno contrattuale o la mancata prova dell’invio dello stampo all’estero possono trasformare un’operazione non imponibile in una prestazione soggetta a tassazione ordinaria. Se la tua azienda opera con mercati UE o extra-UE e desideri ottimizzare la tua posizione fiscale evitando contestazioni, puoi richiedere una consulenza specifica per verificare la conformità dei tuoi contratti d’appalto e delle procedure di fatturazione.

Riferimenti normativi

- D.P.R. 26 ottobre 1972, n. 633, Art. 8: Disciplina delle cessioni all’esportazione e regime di non imponibilità per i beni inviati fuori dalla UE.+4

- D.P.R. 26 ottobre 1972, n. 633, Artt. 12 e 13: Norme sulla determinazione della base imponibile e sulle operazioni accessorie.

- D.L. 30 agosto 1993, n. 331, Art. 41: Regime di non imponibilità IVA per le cessioni intracomunitarie e i contratti d’appalto tra Stati membri.+2

- Agenzia delle Entrate, Circolare n. 43/E del 6 agosto 2010 (punto 9): Chiarimenti sulle condizioni di accessorietà della realizzazione degli stampi rispetto alla fornitura dei beni prodotti.

- D.P.R. 26 ottobre 1972, n. 633, Art. 7-ter: Definizione della territorialità per le prestazioni di servizi “generiche” in assenza dei requisiti di accessorietà.