La cessione di un bene strumentale di impresa ad un valore più elevato rispetto al valore da ammortizzare genera una plusvalenza patrimoniale. Questa fa riferimento ad il guadagno realizzato dalla vendita di un bene strumentale (bene diverso da quello che genera ricavi).

Per individuare questo tipo di plusvalenze occorre andare per inverso rispetto all’articolo 85 del DPR n 917/86 (TUIR). Secondo questa disposizione generano ricevi tutti quei beni e servizi alla cui produzione o scambio è diretta l’attività dell’impresa. Volendo riassumere, possiamo dire che le plusvalenze patrimoniali sono costituite dalla differenza positiva tra:

- Il corrispettivo di vendita ed

- Il costo non ammortizzato dei beni ceduti.

Trattandosi di reddito di impresa, queste plusvalenze generano materia imponibile in capo all’impresa che deteneva il bene ceduto, che viene tassata ai fini IRES.

Indice degli Argomenti

- Tassazione delle plusvalenze patrimoniali

- La cessione di beni strumentali di impresa

- Tassazione delle plusvalenze da cessione di azienda

- Tassazione dei risarcimenti assicurativi per beni strumentali

- Cessione di beni costituenti immobilizzazioni finanziarie

- Modello redditi SC e imposte differite

- Consulenza fiscale online

Tassazione delle plusvalenze patrimoniali

Le plusvalenze, ai sensi dell’articolo 86 del DPR n. 917/86, concorrono alla formazione del reddito d’esercizio se sono realizzate mediante cessione a titolo oneroso. Siamo di fronte a plusvalenze patrimoniali anche nel caso di proventi realizzati mediante il risarcimento, anche in forma assicurativa, per la perdita o il danneggiamento dei beni stessi. Qualora le plusvalenze siano relative a beni che sono stati posseduti dall’impresa per un periodo non inferiore a tre anni, è possibile, a scelta del contribuente:

- Farle concorrere alla formazione del reddito interamente nell’esercizio in cui sono state realizzate o, in alternativa,

- Farle concorrere in quote costanti nell’esercizio stesso e nei successivi, ma non oltre il quarto.

Le fattispecie di plusvalenze e sopravvenienze passibili di rateazione sono previste dall’articolo 86, comma 4, e dall’articolo 88, comma 2, del DPR n. 917/86 e sono originate da:

- Cessione a titolo oneroso di beni strumentali;

- Cessione di azienda;

- Risarcimenti assicurativi relativi alla perdita o al danneggiamento di beni strumentali;

- Immobilizzazioni finanziarie.

La cessione di beni strumentali di impresa

Ai sensi dell’articolo 86, comma 4, del DPR n. 917/86, le plusvalenze patrimoniali da cessione a titolo oneroso di beni strumentali (immobili, macchinari, attrezzature, autoveicoli, mobili e attrezzature d’ufficio), possono essere dichiarate, come abbiamo visto:

- Interamente nell’esercizio di realizzazione, oppure,

- In quote costanti nell’esercizio stesso e nei quattro successivi. Questo se il bene strumentale è posseduto da almeno tre anni. Il periodo di tre anni deve essere verificato in un periodo di almeno 1.095 giorni.

La scelta della rateizzazione e del numero di rate con le quali tassare le plusvalenze viene effettuata nella dichiarazione dei redditi (modello Redditi) relativo all’esercizio in cui le stesse sono state realizzate. Una volta effettuata, detta scelta è vincolante anche per i successivi esercizi.

Tassazione delle plusvalenze da cessione di azienda

L’azienda sia ai fini civilistici che fiscali viene considerata come un unico bene. Infatti, l’articolo 86, comma 2 del TUIR afferma che:

“Concorre alla formazione del reddito di impresa anche la plusvalenza derivante dalla cessione di azienda (o ramo di azienda), compreso il valore dell’avviamento. Deve trattarsi di azienda ceduta unitariamente mediante cessione a titolo oneroso“

Questo significa che la rateizzazione della plusvalenza che deriva dalla cessione d’azienda è possibile se l’azienda è posseduta da almeno tre anni, a nulla rilevando che i beni che la compongono abbiano meno di tre anni.

Allo stesso tempo, non rilevano le plusvalenze da cessione di azienda avvenuta per causa di morte o per atto a titolo gratuito. La plusvalenza è determinata quale differenza fra:

- Il corrispettivo pattuito per la cessione dell’azienda e

- Il costo fiscalmente riconosciuto della stessa.

Se il corrispettivo della cessione è costituito esclusivamente da beni ammortizzabili e questi vengono complessivamente iscritti in bilancio allo stesso valore al quale vi erano iscritti i beni ceduti, si considera plusvalenza soltanto il conguaglio in denaro eventualmente pattuito.

Tassazione separata per l’imprenditore individuale

In alternativa al regime di tassazione ordinario ovvero alla rateizzazione, l’articolo 58, comma 1, TUIR prevede, in relazione all’imprenditore individuale, la possibilità di assoggettamento della plusvalenza a tassazione separata.

L’articolo 17, comma 1, lett. g), TUIR prevede infatti che tali plusvalenze, conseguite da persone fisiche nell’ambito di imprese commerciali (e quindi da imprenditori individuali):

- Realizzate mediante cessione a titolo oneroso;

- Relative ad aziende possedute da più di cinque anni (facendo riferimento ai giorni di calendario);

siano tassate separatamente. Questo a condizione che ne sia fatta richiesta nella dichiarazione dei redditi relativa al periodo di imposta al quale sarebbero imputabili quali componenti del reddito di impresa (principio di competenza). Inoltre, con la Circolare n. 320/E/1997 l’Agenzia ha chiarito che, ai fini della verifica del possesso quinquennale necessario per accedere alla tassazione separata, si computa anche l’eventuale periodo in cui l’azienda è stata concessa dal proprietario in usufrutto o in affitto.

Indicazione in dichiarazione dei redditi della tassazione separata

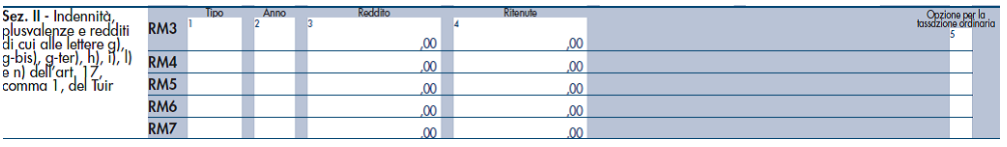

Per tali redditi assoggettati a tassazione separata è previsto un versamento a titolo di acconto del 20%. L’acconto deve essere calcolato sul reddito conseguito. L’imposta definitiva sarà poi liquidata a conguaglio dall’Agenzia delle Entrate e determinata applicando all’ammontare conseguito. L’aliquota applicata è quella corrispondente alla metà del reddito complessivo netto del contribuente nel biennio anteriore all’anno in cui i redditi sono stati conseguiti. L’imprenditore che opta per tale modalità deve quindi compilare il quadro RM, Sezione II, del modello Redditi PF e versare un acconto pari al 20% dell’ammontare imponibile.

Tabella riassuntiva

Nella tabella seguente vediamo tutte le possibilità a disposizione dell’imprenditore per la tassazione della plusvalenza da cessione di azienda.

| Cessione da parte di imprenditore individuale | Periodo di possesso azienda | Tassazione |

|---|---|---|

| Intera ed unica azienda | Da più di 5 anni | – Regime ordinario – Tassazione separata |

| Intera ed unica azienda | Da meno di 5 anni | – Regime ordinario |

| Ramo di azienda | Da più di 5 anni | – Regime ordinario – Possibilità di rateazione – Tassazione separata |

| Ramo di azienda | Da 3 a 5 anni | – Regine ordinario – Possibilità di rateazione |

| Ramo di azienda | Da meno di 3 anni | – Regime ordinario |

Tassazione dei risarcimenti assicurativi per beni strumentali

Il trattamento fiscale, ai fini della determinazione del reddito d’impresa, degli indennizzi assicurativi si differenzia in relazione a diversi fattori. Le variabili in gioco sono le seguenti:

- La tipologia di evento che ha dato diritto al risarcimento, che può essere la perdita o il danneggiamento di beni produttivi di ricavi e di beni strumentali o patrimoniali oppure un evento diverso dai precedenti. Occorre, inoltre, valutare

- L’entità del danno subito, nonché

- L’esercizio in cui l’indennizzo viene liquidato.

A fronte di ciò, il risarcimento può determinare il sorgere di ricavi, di plusvalenze oppure di sopravvenienze attive.

Risarcimento danni come ricavo

Ai sensi dell’art. 85 comma 1 lett. f) del TUIR, le indennità conseguite a titolo di risarcimento, anche in forma assicurativa, per la perdita o il danneggiamento di beni “merce” (cioè beni produttivi di ricavi) sono considerate ricavi. Tali componenti concorrono a formare il reddito d’impresa in misura pari alle somme di denaro conseguite. Qualora, poi, negli esercizi successivi, l’indennizzo corrisposto dovesse risultare superiore a quello precedentemente contabilizzato, tale maggiore risarcimento costituirebbe una sopravvenienza attiva (RM n. 9/232/76).

Risarcimento danni come plusvalenza

Il risarcimento, anche in forma assicurativa, per la perdita o il danneggiamento di beni non “merce” (ossia beni strumentali o patrimoniali) costituisce, invece, fattispecie idonea a generare plusvalenze imponibili ex art. 86 comma 1 lett. b) del TUIR. La plusvalenza è costituita, nel caso in esame, dalla differenza fra:

- L’indennizzo conseguito, al netto degli oneri accessori di diretta imputazione, e

- Il costo non ammortizzato del bene (art. 86 comma 2 del TUIR)

e concorre a formare il reddito per l’intero ammontare nell’esercizio in cui è stata realizzata. Ovvero, se i beni sono stati posseduti per un periodo non inferiore a 3 anni, a scelta del contribuente, in quote costanti nell’esercizio stesso e nei successivi, ma non oltre il quarto (art. 86 comma 4 del TUIR).

Risarcimento danni come sopravvenienza

L’art. 88 comma 2 del TUIR stabilisce, peraltro, che, se le indennità per la perdita o il danneggiamento di beni non “merce” vengono conseguite per un ammontare superiore a quello che ha concorso a formare il reddito in precedenti esercizi, l’eccedenza concorre a formare il reddito a norma dell’art. 86 comma 4 del TUIR. Cioè secondo i criteri delle plusvalenze, con la possibilità di frazionare la sopravvenienza su più esercizi, ricorrendone le condizioni.

In ogni caso, la scelta per la rateazione deve essere esercitata nella dichiarazione dei redditi relativa al periodo d’imposta in cui le plusvalenze sono realizzate o le sopravvenienze attive sono conseguite (art. 86 comma 4 del TUIR).

Le norme in esame devono, poi, essere coordinate con la disposizione contenuta nell’art. 101 comma 5 del TUIR, che considera deducibili le perdite di beni non “merce”, nella misura del costo non ammortizzato dei beni stessi, se risultano da elementi certi e precisi.

Periodo di contabilizzazione del provento

Per la qualificazione del provento, occorre distinguere a seconda che l’indennizzo sia stato corrisposto o il relativo credito sia stato contabilizzato:

- Nello stesso periodo d’imposta in cui si è verificato l’evento dannoso oppure

- In un periodo d’imposta successivo.

Nel primo caso, l’indennizzo costituisce una plusvalenza imponibile. Il valore è pari alla differenza tra l’ammontare dell’indennizzo e l’ultimo costo fiscalmente riconosciuto del bene. Non occorre rilevare la minusvalenza relativa alla perdita del bene.

Nel secondo caso, invece, nell’esercizio in cui avviene la perdita, l’evento rileva autonomamente come componente negativo di reddito ai sensi dell’art. 101 comma 5 del TUIR. Mentre, nell’esercizio in cui avviene la liquidazione, l’indennizzo costituisce una sopravvenienza attiva imponibile.

Le indennità conseguite a fronte del danneggiamento di lieve entità di beni, che non ne comporti la perdita, neanche parziale, configurano sopravvenienze attive imponibili ex art. 88 comma 3 lett. a) del TUIR.

Cessione di beni costituenti immobilizzazioni finanziarie

L’articolo 86 comma 4 del DPR n. 917/86 prevede che possa essere applicato lo stesso trattamento fiscale previsto per le plusvalenze patrimoniali, anche per quelle derivanti dalla cessione di immobilizzazioni finanziarie diverse da quelle contemplate dall’articolo 87 del DPR n. 917/86. Si tratta di proventi che danno invece origine a plusvalenze esenti (per l’applicazione della Partecipation exemption).

Questo significa che è possibile effettuare la rateazione della plusvalenza relativa alla cessione di immobilizzazioni finanziarie che non possiedono i requisiti per beneficiare del requisito dell’esenzione da tassazione, così come indicato dall’articolo 87 del DPR n. 917/86. Una partecipazione non Pex plusvalente, quindi, può essere rateizzata in cinque esercizi, a patto che la stessa partecipazione sia stata detenuta dall’azienda per almeno tre esercizi.

Modello redditi SC e imposte differite

In sede di dichiarazione dei redditi (modello Redditi Sc), nel caso in cui ci si avvalga della rateazione delle plusvalenze patrimoniali, occorre rilevare una variazione in diminuzione per l’intero importo della plusvalenza e, contemporaneamente, una variazione in aumento per la quota imponibile nell’esercizio. In questo modo resterà imponibile fiscalmente nel primo esercizio, ovvero quello di realizzo, soltanto 1/5 della plusvalenza stessa. Gli altri 4/5 della plusvalenza concorreranno alla formazione del reddito imponibile fiscalmente nei quattro esercizi successivi. Questa discrasia, dovuta alla differenza temporanea genera per l’impresa la formazione di imposte differite. Nei quattro esercizi successivi, quindi, dovranno essere rilevate le variazioni in aumento per la quota imponibile di un quinto della plusvalenza complessiva, che viene ripresa a tassazione.

La scelta per l’eventuale rateazione deve essere espressa nella dichiarazione dei redditi relativa al periodo d’imposta nel corso del quale il realizzo della stessa si concretizza.

Da un punto di vista fiscale, la rateizzazione delle plusvalenze comporta la rilevazione di imposte differite nella misura del 24% (imposta IRES) per le quote di plusvalenza che saranno riprese a tassazione negli esercizi successivi al primo, durante i quali sarà stornata la corrispondente parte del fondo imposte differite precedentemente accantonato. Quindi, nel primo esercizio viene generato un fondo imposte differite pari al 27,5% dei 4/5 della plusvalenza la cui tassazione viene rinviata. Nei quattro esercizi successivi, il fondo imposte differite viene a ridursi ogni anno per l’imputazione del quinti della plusvalenza che andrà a tassazione.

Attenzione però, non sempre l’opzione per la rateazione della plusvalenza rappresenta l’opzione che assicura il risparmio fiscale maggiore, ma è necessario valutare attentamente la situazione fiscale della società, per valutare la decisione migliore da prendere.

Consulenza fiscale online

Se desideri affrontare questa casistica in modo approfondito contattami per una consulenza online in grado di sciogliere i tuoi dubbi su questa casistica. Segui il link sottostante per ricevere il preventivo per la consulenza.

Consulenza fiscale online|Fiscomania.com

Se cerchi un commercialista preparato compila il form di contatto sottostante e sarai ricontattato nel più breve tempo per una consulenza fiscale online con il dott. Federico Migliorini.