Se stai considerando di aprire una partita IVA o hai già una partita IVA attiva, ma vuoi operare con altri Paesi dell’Unione Europea, è essenziale abilitare la tua partita IVA al VIES (VAT Information Exchange System). Il VIES è un sistema elettronico che facilita lo scambio di informazioni sull’IVA tra i Paesi dell’UE, consentendo di effettuare operazioni intracomunitarie senza applicare l’IVA nazionale.

In questo articolo ti guideremo passo passo su come abilitare la tua partita IVA al VIES, quali sono i vantaggi e le procedure da seguire attualmente, con consigli pratici per evitare errori e per gestire al meglio la tua posizione fiscale.

Indice degli Argomenti

- Cos’è il VIES e a cosa serve?

- Chi deve iscriversi al VIES?

- Come abilitare la partita IVA al VIES

- Come verificare l’iscrizione al VIES

- I controlli dell’Agenzia delle Entrate

- Cancellazione dal VIES

- Regime IVA nelle operazioni intracomunitarie

- Tabella: composizione della struttura della partita IVA nei vari Paesi UE

- Consulenza fiscale online

- Domande frequenti

Cos’è il VIES e a cosa serve?

Il VIES è l’acronimo di VAT Information Exchange System, un sistema di scambio di informazioni tra i Paesi membri dell’Unione Europea per monitorare le operazioni intracomunitarie. L’iscrizione al registro VIES è necessaria per chiunque intenda effettuare operazioni di vendita o acquisto con soggetti residenti in altri Paesi UE senza dover applicare l’IVA nazionale.

L’articolo 35 del DPR n. 633/72 è quello che identifica l’obbligo di iscrizione al VIES per le operazioni intracomunitarie. Sono soggette all’iscrizione anche le stabili organizzazioni in Italia di enti esteri. Stessa cosa anche per i soggetti non residenti che presentano la dichiarazione per l’identificazione diretta ai fini IVA in Italia. Si tratta del modello ANR che ho trattato in questo contributo dedicato: “Identificazione diretta in Italia: procedura” L’obbligo di iscrizione al VIES è stato introdotto dall’articolo 27 del D.L. n. 78/10.

Solo dopo aver effettuato l’iscrizione è possibile compiere operazioni intracomunitarie. L’iscrizione può essere revocata in qualsiasi momento, oppure nel caso in cui non vi siano operazioni per un periodo prolungato. La revoca deve sempre avvenire comunicando per via telematica all’Agenzia delle Entrate l’intenzione di effettuare la cancellazione dall’archivio delle partite IVA comunitarie.

Vantaggi dell’Iscrizione al VIES

- Evitare la doppia imposizione: L’iscrizione al VIES ti consente di effettuare operazioni senza applicare l’IVA, la quale sarà poi versata dal destinatario nel Paese di destinazione;

- Ridurre i rischi di frode: L’archivio VIES è stato istituito per evitare frodi legate all’IVA, consentendo una verifica immediata della validità delle Partite IVA dei soggetti coinvolti;

- Facilitare le operazioni: Le operazioni commerciali diventano più snelle, poiché le imprese possono verificare in tempo reale se i loro partner sono iscritti al registro VIES, consentendo di applicare il regime fiscale corretto.

Chi deve iscriversi al VIES?

Sono obbligati ad iscriversi al VIES tutti i titolari di partita IVA che intendono emettere fatture o effettuare acquisti con soggetti residenti in altri Paesi dell’Unione Europea. L’iscrizione è dunque fondamentale per chiunque preveda di intrattenere rapporti commerciali o fornire servizi oltre i confini italiani. Quindi possono iscriversi tutti i “soggetti IVA che esercitano attività impresa, arte o professione, nel territorio dello Stato, o vi istituiscono una stabile organizzazione“.

In caso di mancata iscrizione l’operazione economica compiuta rimane valida, ma viene meno la possibilità di effettuare un’operazione intracomunitarie (tra controparti soggetti passivi IVA UE).

Cosa succede se non sei iscritto al VIES?

Se non sei iscritto al VIES e decidi di effettuare operazioni intracomunitarie, sarai tenuto a applicare l’IVA italiana sui beni o servizi forniti. Questo può comportare costi aggiuntivi e complicazioni per il cliente estero, riducendo la tua competitività sul mercato europeo. Inoltre, la mancata iscrizione al VIES potrebbe comportare sanzioni amministrative in caso di controlli da parte dell’Agenzia delle Entrate.

Come abilitare la partita IVA al VIES

L’abilitazione al VIES può essere fatta in due momenti principali: all’apertura della Partita IVA o in un secondo momento se la tua partita IVA è già attiva. Vediamo nel dettaglio entrambe le opzioni.

1. Abilitazione al VIES all’apertura della partita IVA

Se hai deciso di aprire una nuova Partita IVA e prevedi di effettuare operazioni con altri Paesi dell’UE, puoi abilitare immediatamente la tua Partita IVA al VIES durante la fase di apertura.

- Modulo AA9/12: Durante la compilazione del modulo AA9/12, che serve per aprire, modificare o cessare una Partita IVA, dovrai barrare la casella relativa alle operazioni intracomunitarie. Questo passo ti permetterà di essere subito abilitato al VIES.

Deve comunque essere compilato il campo “Operazioni Intracomunitarie”, indicando l’ammontare delle operazioni presunte anche nel caso in cui le stesse risultino costituite da sole prestazioni di servizi intra-UE, soggette ad IVA nello Stato di destinazione. Si tratta delle operazioni di cui all’articolo 31 del D.L. n. 331/93 oppure di cui all’articolo articolo 7-ter del DPR n. 633/72.

2. Abilitazione al VIES in un secondo momento

Se la tua Partita IVA è già attiva e hai deciso solo successivamente di abilitarti al VIES, è comunque possibile procedere tramite il portale dell’Agenzia delle Entrate.

- Accesso tramite SPID: Per effettuare l’iscrizione, accedi alla tua area riservata sul sito dell’Agenzia delle Entrate utilizzando lo SPID (Sistema Pubblico di Identità Digitale).

- Sezione “Archivia VIES”: Nella tua area personale, seleziona “servizi per comunicare” e scegli la voce “archivio VIES”.

- Comunicazione di Inclusione: Compila la comunicazione di inclusione inserendo il tuo numero di Partita IVA e cliccando su “invia”. La tua Partita IVA sarà immediatamente inserita nell’elenco delle Partite IVA abilitate al VIES.

Questa modalità di iscrizione è stata confermata con il Provvedimento del 15.12.2014. Non è più possibile chiedere l’iscrizione al VIES con la presentazione dell’apposita istanza ad un qualsiasi Ufficio dell’Agenzia delle Entrate direttamente. A mezzo raccomandata o mediante PEC.

Conferma dell’iscrizione

Una volta completato l’invio, la tua partita IVA viene subito abilitata e inserita nell’elenco VIES, senza dover attendere ulteriori conferme dall’Agenzia delle Entrate. Questo consente di operare immediatamente con soggetti esteri.

Quanto costa l’iscrizione al VIES?

Con il comunicato stampa del 9 gennaio 2015 l’Agenzia delle Entrate ha precisato che l’iscrizione al VIES è gratuita. Nessuna somma può essere richiesta per accedere in banca dati né per ottenere la pubblicazione del numero di partita IVA. La precisazione si è resa necessaria dopo le diverse segnalazioni giunte all’Agenzia delle Entrate, relative a società che offrono il servizio a pagamento.

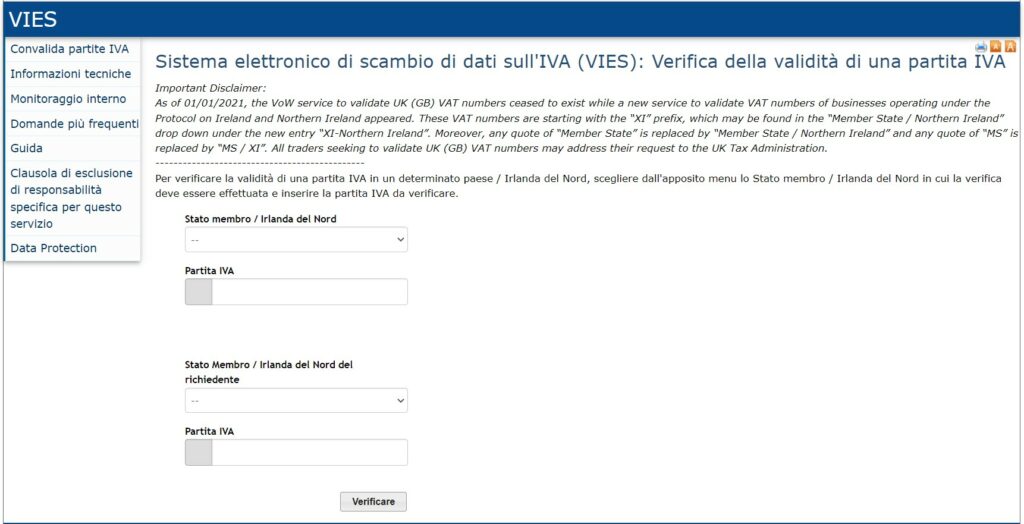

Come verificare l’iscrizione al VIES

Per verificare se una Partita IVA è regolarmente iscritta al VIES, è sufficiente collegarsi al sito della Commissione Europea, accedere alla sezione dedicata al VIES e inserire il numero di Partita IVA da verificare insieme allo Stato di appartenenza. Questa operazione ti permette di assicurarti che il tuo partner commerciale sia abilitato e possa operare secondo il regime intracomunitario.

I controlli dell’Agenzia delle Entrate

L’amministrazione finanziaria è tenuta ad effettuare dei controlli nei confronti dei titolari di partita IVA. Questo per quanto riguarda l’esattezza e completezza dei dati da loro forniti relativi alla loro identificazione IVA (artt. 22 e 23 del Regolamento UE n. 904/2010 e art. 35 co. 15-bis del DPR n. 633/72). Tali controlli sono effettuati sulla base di una valutazione del rischio, svolta attraverso procedure automatizzate. Si tratta, in particolare, di controlli tesi a riscontrare la veridicità dei dati dichiarati dal contribuente al momento della richiesta di attribuzione della partita Iva/inclusione nella banca dati VIES.

I riscontri e i controlli sono effettuati entro 6 mesi dalla data di attribuzione della partita IVA/inclusione nella banca dati VIES. Essi possono essere ripetuti ogni volta in cui si verificano mutamenti relativi agli elementi di rischio considerati. Oppure si manifestino incoerenze tra i dati dichiarati dal contribuente e quelli che risultano all’Agenzia delle Entrate.

Esito negativo dei controlli

Se, in base a questi controlli, si constata che il soggetto titolare di partita Iva è privo dei requisiti soggettivi e/o oggettivi, l’Ufficio può notificare al contribuente interessato un provvedimento di cessazione di partita IVA. Provvedimento che comporta automaticamente l’esclusione dalla banca dati VIES. La cessazione ha effetto dalla data di registrazione in Anagrafe Tributaria della notifica del provvedimento.

Se, invece, in base ai controlli effettuati, si constata che il soggetto titolare di partita IVA, pur in possesso dei requisiti soggettivi e/o oggettivi, ha consapevolmente effettuato operazioni intracomunitarie in un contesto di frode IVA, l’Ufficio può notificare al contribuente interessato un provvedimento di esclusione dalla banca dati VIES. L’effetto è quello di rendere invalida la partita IVA. L’esclusione ha effetto dalla data di registrazione in Anagrafe Tributaria della notifica del provvedimento.

Il contribuente escluso dalla banca dati VIES può presentare una specifica istanza di inclusione (direttamente o mediate Pec) all’Ufficio che ha emanato il provvedimento di esclusione. L’ufficio, valutate le motivazioni del contribuente, e verificato che siano state rimosse le irregolarità che avevano portato l’esclusione dalla banca dati, può procedere ad una nuova inclusione.

Cancellazione dal VIES

L’Agenzia delle Entrate evidenzia la possibilità in capo agli operatori inclusi nell’archivio VIES di retrocedere dalla volontà di porre in essere operazioni intra-UE. In tal caso il soggetto interessato deve presentare una specifica istanza di cancellazione ad un qualsiasi ufficio dell’Agenzia delle Entrate. Inoltre, nel caso in cui un soggetto regolarmente iscritto al VIES non compia operazioni intra-UE per 12 mesi consecutivi è soggetto a cancellazione automatica da parte dell’Amministrazione finanziaria dall’archivio VIES. La cancellazione è di tipo temporaneo, fino alla presentazione di una nuova istanza di ammissione, nel momento precedente a quello in cui andrà ad effettuare nuove operazioni intracomunitarie (attive o passive).

Regime IVA nelle operazioni intracomunitarie

L’iscrizione al VIES consente di effettuare operazioni senza applicare l’IVA italiana, poiché sarà il destinatario a pagare l’IVA nel proprio Paese, secondo il principio della tassazione nel Paese di destinazione. Questo è uno dei principali vantaggi dell’iscrizione, poiché facilita le vendite tra imprese senza dover gestire complicazioni fiscali aggiuntive.

Esempio pratico di operazione intracomunitaria

Immaginiamo un’impresa italiana che vende merci a un cliente in Francia. Se entrambe le parti sono iscritte al VIES:

- L’azienda italiana emette una fattura senza IVA.

- Il cliente francese paga l’IVA nel proprio Paese secondo la normativa locale (applicando il reverse charge).

Questo sistema garantisce che l’IVA venga pagata solo nel Paese di consumo finale, riducendo il rischio di evasione fiscale.

Tabella: composizione della struttura della partita IVA nei vari Paesi UE

| Stato membro / Irlanda del Nord | Struttura | Formato * |

|---|---|---|

| AT-Austria | ATU99999999 | 1 gruppo di 9 caratteri |

| BE-Belgio | BE0999999999 BE1999999999 | 1 gruppo di 10 cifre |

| BG-Bulgaria | BG999999999 o BG9999999999 | 1 gruppo di 9 cifre o 1 gruppo di 10 cifre |

| CY-Cipro | CY99999999L | 1 gruppo di 9 caratteri |

| CZ-Repubblica ceca | CZ99999999 o CZ999999999 o CZ9999999999 | 1 gruppo di 8 cifre o 1 gruppo di 9 cifre o 1 gruppo di 10 cifre |

| DE-Germania | DE999999999 | 1 gruppo di 9 cifre |

| DK-Danimarca | DK99 99 99 99 | 4 gruppi di 2 cifre |

| EE-Estonia | EE999999999 | 1 gruppo di 9 cifre |

| EL-Grecia | EL999999999 | 1 gruppo di 9 cifre |

| ES-Spagna | ESX9999999X4 | 1 gruppo di 9 caratteri |

| FI-Finlandia | FI99999999 | 1 gruppo di 8 cifre |

| FR-Francia | FRXX 999999999 | 1 gruppo di 2 caratteri, 1 gruppo di 9 cifre |

| HR-Croazia | HR99999999999 | 1 gruppo di 11 cifre |

| HU-Ungheria | HU99999999 | 1 gruppo di 8 cifre |

| IE-Irlanda | IE9S99999L IE9999999WI | 1 gruppo di 8 caratteri o 1 gruppo di 9 caratteri |

| IT-Italia | IT99999999999 | 1 gruppo di 11 cifre |

| LT-Lituania | LT999999999 o LT999999999999 | 1 gruppo di 9 cifre o 1 gruppo di 12 cifre |

| LU-Lussemburgo | LU99999999 | 1 gruppo di 8 cifre |

| LV-Lettonia | LV99999999999 | 1 gruppo di 11 cifre |

| MT-Malta | MT99999999 | 1 gruppo di 8 cifre |

| NL-Paesi Bassi | NLSSSSSSSSSSSS | 1 gruppo di 12 caratteri |

| PL-Polonia | PL9999999999 | 1 gruppo di 10 cifre |

| PT-Portogallo | PT999999999 | 1 gruppo di 9 cifre |

| RO-Romania | RO999999999 | 1 gruppo di minimo 2 cifre e massimo 10 cifre |

| SE-Svezia | SE999999999999 | 1 gruppo di 12 cifre |

| SI-Slovenia | SI99999999 | 1 gruppo di 8 cifre |

| SK-Slovacchia | SK9999999999 | 1 gruppo di 10 cifre |

| XI-Irlanda del Nord | XI999 9999 99 or XI999 9999 99 9995 or XIGD9996 or XIHA9997 | 1 block of 3 digits, 1 block of 4 digits and 1 block of 2 digits; or the above followed by a block of 3 digits; or 1 block of 5 characters |

*: Il formato non comprende le due lettere del prefisso

9: Una cifra

X: Una lettera o una cifra

S: Una lettera; una cifra; “+” o “*”

L: una lettera

1: In 1a posizione dopo il prefisso c’è sempre “U”.

2: La prima cifra dopo il prefisso è sempre zero (‘0’).

3: Il (nuovo) formato a 10 cifre risulta dall’aggiunta di uno zero davanti al (vecchio) formato a 9 cifre.

4: Il primo e l’ultimo carattere possono essere alfanumerici o numerici, ma non possono essere entrambi numerici.

5: Identifica gli operatori del settore.

6: Identifica i ministeri.

7: Identifica le autorità sanitarie.

8: Per tutte le lettere distinguere tra maiuscola e minuscola. Seguire esattamente la sintassi del numero di partita IVA indicato.

Consulenza fiscale online

L’abilitazione della tua Partita IVA al VIES è un passaggio essenziale se intendi operare con altri Paesi dell’Unione Europea. Questa abilitazione ti consente di effettuare transazioni intracomunitarie senza dover applicare l’IVA italiana, semplificando la gestione fiscale e rendendo più competitive le tue offerte sul mercato internazionale. È importante seguire attentamente le procedure per evitare errori e assicurarsi di essere sempre in regola.

Se hai bisogno di assistenza per abilitare la tua Partita IVA al VIES o per gestire al meglio la tua attività internazionale, contattaci per una consulenza fiscale online. Siamo qui per aiutarti a navigare tra le normative fiscali italiane ed europee e rendere il tuo business più efficiente e redditizio.

Domande frequenti

Puoi verificare l’iscrizione al VIES accedendo al sito della Commissione Europea e inserendo il numero di Partita IVA e lo Stato del partner.

Le basi di dati che contengono i numeri di partita IVA sono gestite dalle amministrazioni fiscali nazionali. Se le informazioni riportate da VIES sul web non sono aggiornate occorre contattare la propria amministrazione fiscale. Una volta effettuato, l’aggiornamento sarà immediatamente visibile su VIES sul web. Le modifiche non sono convalidate dalla Commissione europea.

Il sito della Commissione è un sistema in tempo reale che controlla la validità del numero di partita IVA sulle basi di dati aggiornate dagli Stati membri / Irlanda del Nord. Se il numero non risulta valido, è necessario rivolgersi all’amministrazione fiscale del paese in questione.

Fonte

- Agenzia delle Entrate – Partite Iva comunitarie;

- European Union – Controllo delle partite IVA (VIES) – Your Europe;

- Pubblicazione VAT in the European Community.