I dividendi esteri sono utili derivanti dal possesso di una partecipazione azionaria in società non residente. Fiscalmente si tratta di redditi di capitale assoggettati a tassazione in modo diverso a seconda che derivino da Paese white list o black list e dalla natura del soggetto percettore residente.

Indice degli argomenti

- Che cosa sono i dividendi transnazionali?

- Dividendi esteri percepiti da persone fisiche

- Dividendi esteri percepiti da società di persone e imprenditori individuali

- Dividendi esteri percepiti da società residente in Italia

- Dividendi esteri provenienti da paesi black list

- Monitoraggio fiscale connesso alle partecipazioni in enti di diritto estero

- Conclusioni e consulenza fiscale online

Che cosa sono i dividendi transnazionali?

I dividendi sono redditi di capitale e rappresentano gli utili derivanti dal possesso di una partecipazione azionaria. Si parla di dividendi esteri o transnazionali quando il soggetto possessore della partecipazione societaria ha residenza in uno Stato diverso rispetto a quello della società partecipata. Quando la società partecipata decide di distribuire il dividendo questo “transita” da uno Stato (c.d. “Stato della fonte“) all’altro (c.d. “Stato di residenza fiscale” del percettore). Questa situazione, diffusa soprattutto nei gruppi di imprese che operano in ambito internazionale, si sta allargando anche a privati che acquisiscono partecipazioni in società residenti in altri Stati.

Per questi motivi, considerato il crescente interesse verso la materia è importante andare a delineare i principali riflessi fiscali dell’operazione legata al percepimento di proventi finanziari di fonte estera da parte di privati o imprese residenti in Italia. L’obiettivo è quello di individuare le modalità di tassazione previsti, guardando alla normativa fiscale nazionale e convenzionale, e le eventuali criticità che si possono riscontrare nella pratica.

Gli utili derivanti dall’attività di una società possono essere destinati all’autofinanziamento della stessa, oppure, distribuiti ai soci. In quest’ultimo caso il socio percettore è chiamato a dover tassare gli utili che ha percepito in quanto costituiscono per lui un reddito soggetto ad imposizione fiscale.

| Caratteristiche dei dividendi transnazionali |

|---|

| I dividendi sono gli utili da partecipazione societaria, che rientrano tra i redditi di capitale, ex art. 44, co. 1 lett. e) del TUIR. In particolare, si tratta degli utili derivanti dalla partecipazione al capitale o al patrimonio di società ed enti soggetti all’IRES indicati nell’art. 73, co. 1 del TUIR. L’art. 44, co. 2 lett. a) del TUIR prevede che le partecipazioni al capitale emessa da società o enti non residenti si considerano similari alle azioni a condizione che la relativa remunerazione sia totalmente indeducibile nella determinazione del reddito nello Sato estero di residenza del soggetto emittente. – Sono indeducibili dal reddito della società emittente; – Rappresentano una partecipazione ai risultati economici; – Sono tassati secondo il principio di cassa. |

Partecipazione in società di persone non residenti

Ai fini delle imposte sui redditi le società di persone non residenti sono inquadrabili allo stesso modo di tutti gli altri soggetti IRES, ex art. 73, co. 1 lett. d) del TUIR che attribuisce a tutte le società non residenti nel territorio dello stato soggettività passiva ai fini IRES.

Dividendi esteri percepiti da persone fisiche

L’articolo 44, ai commi 1, lettera e), e comma 2, lettera a) del DPR n 917/86 (TUIR), include nei redditi di capitale gli utili derivanti dalla partecipazione al capitale o al patrimonio di società ed enti assoggettati all’IRES. Il reddito di capitale, per una persona fisica può essere percepito da parte di una società residente oppure non residente. In caso di società non residente che distribuisce un dividendo occorre fare riferimento sempre all’articolo 44 del TUIR. Tale articolo considera utile di capitale il provento che ha le seguenti caratteristiche:

- Il provento deriva dalla partecipazione al capitale o patrimonio di una società non residente;

- Il soggetto estero non deduce dal proprio reddito la remunerazione in questione.

In questo caso, il soggetto percettore persona fisica, può essere soggetto che esercita in forma di impresa, oppure un privato.

- Nel caso di percettore persona fisica che esercita in forma di impresa, il reddito derivante dalla distribuzione di dividendi esteri è considerato reddito di impresa;

- Nel caso di percettore persona fisica “privato“, il reddito derivante da distribuzione di dividendi esteri è considerato reddito di capitale.

Soggetto “privato” percettore del dividendo estero

La normativa fiscale nazionale prevede una tassazione dei dividendi percepiti da soggetti privati attraverso una ritenuta alla fonte del 26%. Questo è quanto disciplinato dagli articoli 44 e 45 del TUIR. Indipendentemente dalla partecipazione “qualificata” o meno nell’ente di diritto estero che eroga il dividendo il socio italiano sconta sempre la stessa imposizione.

| Partecipazione qualificata |

|---|

| A titolo puramente esemplificativo ricordo che una partecipazione è “qualificata”, quando: Il socio detiene una percentuale di diritti di voto superiore al 25%; Il socio detiene una partecipazione al capitale superiore al 25%. |

Regime fiscale di tassazione dei dividendi esteri in Italia

Il dividendo estero, al momento in cui viene erogato, potrebbe scontare una ritenuta in uscita (c.d. “withholding tax“). Questo avviene in tutti quei casi in cui la normativa tributaria del Paese estero in questione lo prevede. In generale, quasi tutti i Paesi prevedono una ritenuta in uscita per il dividendo erogato a soggetto estero. Tuttavia, possono esservi delle esimenti, o delle riduzioni. Questo, ad esempio, avviene in tutti i casi in cui vi è una Convenzione contro le doppie imposizioni siglata con l’Italia. L’erogazione del dividendo di fonte estera, quindi, comporta il fatto che il soggetto percettore persona fisica italiana che riceve il dividendo è soggetto:

- Ad una tassazione alla fonte, derivante dall’applicazione della ritenuta in uscita dal Paese di erogazione del dividendo (o eventualmente se migliore, la ritenuta convenzionale);

- Ad una tassazione del 26% in Italia sul dividendo estero percepito.

In pratica, il soggetto italiano percettore ha davanti a se una doppia tassazione del dividendo estero percepito. È prevista, comunque, la possibilità di non subire questa doppia tassazione, attraverso il metodo dell’esenzione.

La base imponibile della tassazione sui dividendi esteri

La determinazione della base imponibile del dividendo estero da assoggettare a tassazione è disciplinata dall’articolo 59, co. 1, del TUIR. In particolare, le fattispecie che possiamo avere sono le seguenti:

- Ritenuta a titolo di imposta. L’articolo 27, commi 4, 4-bis e 5 del DPR n. 600/73, prevede l’assoggettamento dei dividendi esteri a ritenuta a titolo di imposta del 26%, se al momento dell’incasso interviene un intermediario residente, da calcolarsi sui dividendi percepiti al netto delle ritenute subite nello Stato estero di residenza della società erogante: la base imponibile rappresenta il c.d. “netto frontiera“;

- Imposta sostitutiva. L’articolo 18, comma 1, del DPR n. 917/86, stabilisce l’assoggettamento ad imposta sostitutiva nel caso in cui l’incasso da parte dei soci avvenga senza l’intervento di un intermediario residente.

L’articolo 18 del DPR n. 917/86 non fa alcun riferimento al valore “netto frontiera“, valore al quale fa invece riferimento il DPR n. 600/73. Se ne potrebbe quindi dedurre che la base imponibile di riferimento sia differente a seconda che intervenga un intermediario o meno: nel caso di un suo intervento la base di tassazione sarebbe inferiore, dovendo la medesima essere decurtata delle ritenute operate all’estero, originando questo una discriminazione se non altro come base imponibile di riferimento.

La Circolare n. 9/E/2015 (“Disciplina del credito d’imposta per i redditi prodotti all’estero – articolo 165 del TUIR – Chiarimenti“) afferma che i redditi di capitale di fonte estera percepiti senza l’intervento di un soggetto intermediario devono essere assoggettati a tassazione “nella stessa misura” alla quale sono assoggettati i redditi percepiti tramite l’intermediario. Per questo motivo una ragionevole interpretazione non discriminatoria indurrebbe a trattare nello stesso modo i due contribuenti, comportando questo l’adozione del valore “netto frontiera” nel caso di tassazione dei dividendi in Dichiarazione.

Eliminazione della doppia imposizione su dividendi esteri

L’eliminazione della doppia imposizione sul dividendo percepito da persona fisica non imprenditore avviene con il metodo dell’esenzione. Che cosa significa? In pratica, la tassazione italiana sul dividendo, ovvero la ritenuta del 26%, ha come base imponibile non quella dell’intero dividendo erogato. Bensì, la base imponibile da assoggettare a tassazione è quella determinata sul c.d. “netto frontiera“. In Italia, si tassa, quindi il valore netto del dividendo percepito. In questo modo si elimina la problematica della doppia imposizione del dividendo estero.

Dividendi percepiti direttamente all’estero

Se i dividendi vengono percepiti direttamente all’estero (senza l’ausilio di un intermediario residente), è necessario assolvere in dichiarazione dei redditi l’imposta sostitutiva di cui all’art. 18 del TUIR, con aliquota 26%. Classico caso è quello di soggetto residente che incassa utili di fonte estera direttamente sul proprio conto corrente estero. In questo caso l’imposta deve essere liquidata nel quadro RM del modello Redditi P.F.

Come già indicato, se il dividendo estero viene riscosso per il tramite di un intermediario residente, quest’ultimo opera una ritenuta a titolo di imposta sull’utile al netto della ritenuta estera eventualmente applicata. In caso di applicazione della tassazione direttamente in dichiarazione dei redditi, deve essere compilato il quadro RM (sezione V) del modello Redditi P.F., in particolare il rigo RM12 (non è ammessa l’opzione per la tassazione ordinaria del reddito), indicando il codice “H“, relativo a “utili di fonte estera derivanti da partecipazioni di cui alla lettera c e c-bis) dell’art. 67 del TUIR assoggettati a ritenuta a titolo d’imposta del 26 per cento. La predetta ritenuta, a titolo definitivo, viene applicata anche ai proventi di fonte estera derivanti da contratti di associazione in partecipazione e cointeressenza, con un apporto diverso da opere e servizi. Per tale categoria di redditi non è possibile esercitare l’opzione per la tassazione ordinaria“.

Esempio sulla disparita di trattamento sui dividendi di fonte estera

Per capire meglio la problematica proviamo ad effettuare un semplice esempio pratico. Ipotizziamo un dividendo di 1.000 euro che un soggetto residente percepisce da una società estera USA. Il dividendo è gravato da una ritenuta in uscita del 10% (prevista dalla Convenzione contro le doppie imposizioni):

- In caso di incasso mediante banca residente, questa opererebbe la ritenuta del 26% sull’importo netto di 900 per un prelievo italiano di 234 euro;

- In caso di autoliquidazione dell’imposta sostitutiva nel quadro RM essere deve avvenire sull’importo lordo di 1.000 ed ammonterebbe a 260 euro.

Per approfondire: “Dividendi esteri e doppia imposizione irrisolta per persone fisiche“.

Dividendi esteri percepiti da società di persone e imprenditori individuali

Per gli imprenditori individuali e le società di persone la disciplina che riguarda i dividendi di fonte estera ricalca la disciplina sui dividendi di fonte italiana. In particolare, tali dividendi concorrono a tassazione:

- Per il 58,14% del loro ammontare se gli utili si sono formati a partire dall’esercizio successivo al 31.12.2016;

- Per il 49,72% del loro ammontare se gli utili si sono formati a partire dall’esercizio successivo a quello in corso al 31.12.2007 e fino al 31.12.2016.

Per i dividendi esteri percepiti da imprese individuali e società di persone si applica il credito per imposte estere di cui all’art. 165, co. 10 del TUIR, secondo cui se il reddito estero concorre solo parzialmente alla formazione del reddito complessivo, anche l’imposta estera deve essere ridotta in misura corrispondente. Sostanzialmente, il credito compete nella misura dell’imposta “convenzionale”. L’eventuale eccedenza deve essere chiesta a rimborso nello Stato estero.

I dividendi percepiti da società semplici si considerano percepiti per trasparenza dai rispettivi soci, con conseguente applicazione del corrispondente regime fiscale.

Dividendi esteri percepiti da società residente in Italia

Per quanto riguarda le persone fisiche che operano in regime di impresa e le società il dividendo incassato rappresenta reddito di impresa. La normativa di riferimento per l’incasso di dividendi esteri è disciplinato dall’articolo 89, comma 3 del DPR n. 917/86, che riguarda la tassazione dei dividendi di fonte interna.

Questa norma, in linea di principio, prevede l’assoggettamento a tassazione dei dividendi nella misura del 95%, secondo il criterio di cassa. Questa è la c.d. disciplina di tassazione dei dividendi di fonte estera, “White List“. Questa norma, ovvero l’esclusione dalla base imponibile del 95% dei dividendi percepiti si applica al verificarsi della condizione prevista dall’articolo 44, comma 2, del DPR n 917/86.

“in presenza di partecipazioni al capitale o al patrimonio di società o enti non residenti, rappresentante o non rappresentante da titoli, le cui remunerazioni sono costituite totalmente dalla partecipazione ai risultati economici della società emittente, di altre società appartenenti allo stesso gruppo i dell’affare in relazione al quale i titoli e gli strumenti finanziari sono stati emessi“

art. 44, co. 2 del TUIR

Questa disposizione prevede anche una ulteriore condizione per poter considerare le partecipazioni in società non residenti assimilate alle azioni.

“La remunerazione dei titoli e strumenti finanziari deve essere totalmente indeducibile nella determinazione del reddito nello Stato estero di residenza del soggetto emittente”.

A tal fine l’indeducibilità deve risultare da una dichiarazione dell’emittente stesso o da elementi certi e precisi.

Tassazione dei dividendi esteri incassati da società italiana

I commi 2 e 3 dell’articolo 89 del DPR n. 917/86 prevedono la detassazione del 95% in capo al percettore degli utili di fonte estera. Questo ad eccezione degli utili provenienti da soggetti residenti negli Stati o territori a regime fiscale privilegiato (c.d. “paradisi fiscali” o Paesi “black list”). In questo caso, qualora il dividendo venga erogato da un ente che verifica i requisiti legati ai paesi non collaborativi, per l’ente percettore residente in Italia si apre alla formazione della base imponibile integrale, ai fini IRES della società percettrice in Italia, secondo il principio di cassa.

Tassazione degli utili provenienti da società di persone estere

Gli utili derivanti da partecipazioni in società di persone estere, sono considerati a tutti gli effetti dividendi. Questo ai sensi del combinato disposto dell’articolo 44 e dell’articolo 73 del DPR n 917/86. Le società di persone estere sono considerate, quindi, soggetti opachi, ai fini della tassazione italiana. Per approfondire questo argomento, ti lascio a questo articolo dedicato: “Società di persone estera: tassazione per i soci italiani“.

Credito per imposte estere in caso di ritenute in uscita verso società di capitali residenti

Anche per i dividendi esteri percepiti da società di capitali ed enti commerciali residenti trova applicazione il principio previsto dall’art. 165, co. 10, del DPR n. 917/86, secondo cui, se il reddito concorre solo parzialmente alla formazione del reddito complessivo, anche l’imposta estera deve essere ridotta in misura proporzionale. Alla società di capitali residente che incassa il dividendo estero, quindi, spetta un credito per imposte estere calcolato in misura proporzionale alla quota di reddito imponibile in Italia del dividendo percepito. Ordinariamente, quindi, la detrazione dell’imposta estera può avvenire nella misura del 5% del prelievo applicato nello Stato della fonte. Vedasi sul punto la Circolare n. 26/E/2004 dell’Agenzia delle Entrate.

Deve essere evidenziato che, qualora la ritenuta venga operata in misura eccedente a quella prevista dalla Convenzione in vigore, l’eccedenza deve essere richiesta a rimborso all’altro Stato (e non può essere comunque considerata costo deducibile).

Esempio di calcolo del credito per imposte estere in caso di dividendi incassati da società di capitali residenti

Per capire meglio l’applicazione del credito per imposte estere in caso di dividendo percepito da società di capitali residente da una controlla estera proviamo ad effettuare un esempio numerico. Ipotizziamo un dividendo proveniente dagli Stati Uniti pari a 100 euro, assoggettato nello Stato della fonte ad una ritenuta convenzionale del 5%, può essere detratto dall’IRES dovuta un importo pari al 5% della ritenuta subita.

| Dividendo incassato | 100 |

| Ritenuta USA in uscita (5%)* | 5 |

| Dividendo netto percepito | 95 |

| Base imponibile IRES | (100 *5%) = 5 |

| IRES lorda (24%) | 1,2 |

| Credito per imposte estere | (5% * 5) = 0,25 |

| IRES netta | (1,2 – 0,25) = 0,95 |

Se, ad esempio, la ritenuta effettiva applicata dagli Stati Uniti fosse stata più elevata del 5%, i calcoli effettuati non cambiano. Tuttavia, la maggiore ritenute applicata dovrebbe essere chiesta a rimborso all’altro Stato e non potrebbe essere oggetto di detrazione.

Dividendi esteri provenienti da paesi black list

Nel caso in cui i dividendi esteri provengano da Stati appartenenti alla UE ed al SEE le conclusioni raggiunte in precedenza restano valide. Al contrario, in tutte le altre casistiche occorre individuare se il Paese di erogazione del dividendo è qualificabile come Paese a fiscalità privilegiata. La nozione di Paesi a fiscalità privilegiata, inoltre, si applica alla generalità dei soggetti d’imposta. Questo in quanto la stessa viene richiamata sia:

- Dall’articolo 47 del DPR n 917/86, che regola la tassazione dei dividendi percepiti dalle persone fisiche;

- Dall’articolo 89 del DPR n 917/86, valevole per le società di capitali.

Come si individua un Paese a fiscalità privilegiata?

L’art. 47-bis del TUIR prevede due nozioni di regimi fiscali privilegiati a seconda che la partecipata sia sottoposta, o meno, al controllo da parte della società residente in Italia. Si considerano residenti in paradisi fiscali le società partecipate estere:

- Il cui livello di tassazione effettiva è inferiore al 50% di quello italiano, per le partecipazioni di controllo;

- Il cui livello di tassazione nominale è inferiore al 50% di quello italiano, per le partecipazioni di collegamento.

Ricordo che si deve guardare alla disciplina CFC di cui all’art. 167 del TUIR per identificare il requisito del controllo partecipativo. In ogni caso, non sono mai considerati regimi fiscali privilegiati quelli di Stati o territori appartenenti alla UE o al SEE.

Una volta individuato se il Paese di erogazione del dividendo è o meno a fiscalità privilegiata occorre fare riferimento alla regola di tassazione.

Concorso integrale dei dividendi Black List

Per i dividendi erogati da enti residenti in Paesi Black List è previsto l’integrale inserimento del dividendo nella base imponibile italiana. Come anticipato, questo principio vale sia nel caso di percettore persona fisica che società. In sintesi, l’integrale tassazione dei dividendi di provenienza da Paesi a fiscalità privilegiata è prevista solo a determinate ipotesi:

- La partecipazione è diretta;

- La partecipazione riguarda società residenti, o controllate all’estero, che conseguano utili da partecipazioni in Paesi black list e nei limiti di tali utili.

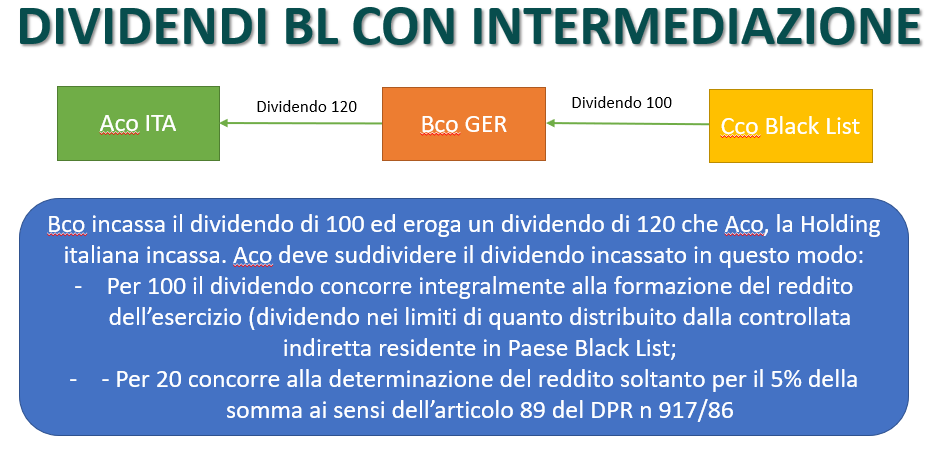

Dividendi black list percepiti tramite società intermedie

Che cosa accade se il dividendo black list è percepito da una società intermedia?

Ipotizziamo che la società Aco Holding italiana, controllo la società Bco tedesca, che a sua volta controlla la società Cco residente a Singapore. Ipotizziamo che Cco rilasci un dividendo di 100 a Bco, e che questa a sua volta rilasci un dividendo di 120 a Aco, la Holding italiana. In questo caso il dividendo di 120 percepito da Aco dovrà essere considerato per 100 come totalmente tassazione ed il restante 20 sarà esente al 95%.

Possibili cause esimenti dalla tassazione integrale

Accanto a questo regime naturale di tassazione dei dividendi Black List, è possibile arrivare alla disapplicazione di questa normativa. La disapplicazione della disciplina sui dividendi avviene quando si verifica una delle seguenti esimenti:

- Prima esimente. La società partecipata svolge un’attività economica effettiva, mediante l’impiego di personale, attrezzature, attivi e locali;

- Seconda esimente. Dalla partecipazione non consegue l’effetto di localizzare i redditi in Stati a regime fiscale privilegiato.

Dimostrazione della prima esimente

La dimostrazione della prima esimente porta al mantenimento della tassazione integrale (per i soggetti IRPEF), o alla tassazione ridotta al 50% (per i soggetti IRES). Il tutto con l’attribuzione per le partecipazioni di controllo del credito indiretto quantificato in base alle imposte assolte dalla partecipata estera.

In particolare, si tratta di dimostrare che la società partecipata svolge un’attività economica effettiva, mediante l’impiego di personale, attrezzature e locali.

Dimostrazione della seconda esimente

La dimostrazione della c.d. “seconda esimente” permette di beneficiare:

- Della concorrenza al reddito imponibile IRES soltanto nella misura del 5% dell’ammontare dei dividendi percepiti nel periodo di imposta;

- Dell’esenzione per il 95% delle plusvalenze su partecipazioni che rispettano i requisiti per la participation exemption (articolo 87 del DPR n 917/86).

Quindi, la dimostrazione della seconda esimente garantisce la rimozione delle penalizzazioni fiscali e la tassazione dei dividendi secondo le regole ordinarie.

Ma come è possibile dimostrare la presenza di questa esimente?

La seconda esimente si considera sussistente attraverso la dimostrazione che l’investimento nella società localizzata in uno Stato a fiscalità privilegiata non ha dato luogo a un significativo risparmio d’imposta. Ciò significa che detta presunzione può essere superata (anche) dimostrando che il carico fiscale scontato dalla partecipata estera è non inferiore alla metà di quello cui la stessa sarebbe stata sottoposta qualora residente in Italia. A tali fini è, tuttavia, richiesto che il confronto tra i rispettivi livelli di tassazione avvenga assumendo i rispettivi tax rate effettivi.

Confronto del tax rate effettivo

Al riguardo, la Circolare n 35/2016 ha chiarito che la verifica della congruità o meno della tassazione effettivamente scontata dai redditi della partecipata black list per la dimostrazione della seconda esimente.

Questa procedura si articola in un percorso che prevede due fasi:

- Il confronto tra il “tax rate” effettivo estero cui sono stati assoggettati i redditi della partecipata e la metà dell’aliquota nominale italiana (IRES+IRAP). Se il “tax rate” effettivo estero supera tale livello, la seconda esimente si considera validamente provata;

- Il confronto tra il tax rate effettivo estero e il “tax rate” virtuale domestico. Questo qualora il primo dei predetti dati sia risultato inferiore al 50% dell’aliquota nominale (IRES+IRAP) italiana. Se il tax rate effettivo estero risulta superiore alla metà della tassazione virtuale domestica (vale a dire quella che la partecipata avrebbe scontato qualora residente in Italia), l’esimente si considera dimostrata.

Si osserva, infine, che il comma 4 dell’articolo 167 del DPR n 917/86 prevede che con provvedimento del direttore dell’Agenzia delle Entrate siano indicati i criteri per effettuare, con modalità semplificate, la verifica del tax rate estero effettivo.

Per approfondire: “Tax rate per l’esimente dei dividendi Black List“.

Monitoraggio fiscale connesso alle partecipazioni in enti di diritto estero

Conclusioni e consulenza fiscale online

In questo articolo ho cercato di riepilogare la disciplina fiscale per persone fisiche e società in relazione alla tassazione dei dividendi esteri. Si tratta di una disciplina molto particolare, in quanto gli aspetti da tenere in considerazione sono molti e diversi tra loro.

La percezione di un dividendo comporta per la società italiana che lo riceve particolare attenzione al fine di verificare il regime di tassazione dello stesso. Quello che posso consigliarti è di verificare sempre con attenzione la presenza di esimenti, e comunque di rivolgerti sempre ad un consulente esperto. Se hai bisogno di un commercialista che possa aiutarti, segui il link seguente e mettiti in contatto con me per una consulenza personalizzata.