Il codice tributo 8911 deve essere utilizzato dai contribuenti per il pagamento delle sanzioni legate ad omessi o ritardati versamenti delle imposte sul reddito, Irap e Iva, attraverso il ravvedimento operoso.

Cos’è il codice tributo 8911?

Il codice tributo 8911 viene utilizzato nel modello F24 per il versamento di sanzioni pecuniarie, interessi e altre somme dovute in relazione a tributi erariali diversi da quelli specificamente individuati da altri codici tributo. In sostanza, è un codice “generico” per le sanzioni e gli interessi relativi a imposte e tasse per le quali non esiste un codice tributo dedicato per le sanzioni.

Attraverso il codice tributo 8911 si possono versare:

- Sanzioni pecuniarie dovute per violazioni relative a tributi erariali per i quali non è previsto un codice sanzione specifico. Si tratta di sanzioni per violazioni relative alle imposte sui redditi, Irap, Iva, imposte sostitutive se il contribuente si avvale della procedura di ravvedimento operoso. Secondo la dottrina prevalente il codice 8911 deve essere utilizzato per sanare le violazioni relative alle dichiarazioni (redditi, Iva, Irap e 770) in relazione a: dichiarazione tardiva, infedele, etc.

- Interessi dovuti a seguito di ravvedimento operoso o accertamento per tributi erariali senza un codice interesse dedicato;

- Altre somme dovute in relazione a tributi erariali non specificamente codificati.

È fondamentale indicare con precisione nel modello F24 il codice tributo del tributo principale a cui si riferiscono la sanzione e/o gli interessi, nel campo “codice”. Questo permette all’Agenzia delle Entrate di collegare correttamente il versamento.

Ad esempio, immaginiamo un contribuente che fa ricorso al ravvedimento operoso per correggere, volontariamente, la sua posizione. La regolarizzazione di eventuali errori che possono riguarda il pagamento in ritardo di imposte o la presentazione in ritardo della dichiarazione dei redditi (dichiarazione tardiva, dichiarazione integrativa, etc).

La regolarizzazione delle violazioni può essere effettuata con ravvedimento attraverso la compilazione del modello F24, riportando il codice tributo 8911, nel caso di mancato pagamento delle imposte entro i termini previsti dalla legge o in caso di errori che derivano dalla presentazione di dichiarazioni dei redditi. Questa procedura può essere attuata a meno che l’Agenzia delle Entrate non abbia già provveduto a notificare atti di liquidazione o di accertamento al contribuente.

Il caso del modello Redditi tardivo

Prendiamo ad esempio la regolarizzazione di una dichiarazione dei redditi non inviata nei termini per la quale si provvede alla trasmissione nel termine di 90 giorni dalla scadenza ordinaria (attualmente fissata al 31 ottobre). In questo caso:

- La dichiarazione è considerata valida (diventerà “omessa” solo se presentata oltre i 90 giorni);

- Trova applicazione la sanzione “fissa” di cui all’art. 1 co. 1, del D.Lgs. n. 471/97 di 250 euro.

Pertanto, ipotizzando questa situazione il contribuente ha la possibilità di sanare la violazione:

- Dichiarazione tardiva senza imposte dovute – La lettera c) del comma 1 dell’articolo 13 del D.Lgs. n. 472/97. Prevede che in questo caso, la sanzione venga ridotta a 1/10 del minimo. In pratica, in assenza di imposte dovute, la regolarizzazione comporta il versamento della sanzione ridotta a 25 euro (codice tributo “8911”), in quanto la sanzione piena applicabile è di 250 euro;

- Dichiarazione tardiva con imposte dovute – Nel caso di dichiarazione presentata nei 90 giorni con imposte dovute, è necessario ravvedere i versamenti non effettuati. Quindi, oltre alla sanzione ridotta di 25 euro (codice tributo “8911”), dovrà essere applicata la sanzione ridotta:

- Dello 0,18% per ogni giorno di ritardo fino al 14°;

- Del 2,5% se la regolarizzazione avviene nei 30 giorni successivi alla scadenza (1/10 del 25%);

- Del 3,13% (1/8 della sanzione del 25%), se la regolarizzazione viene effettuata oltre tale termine.

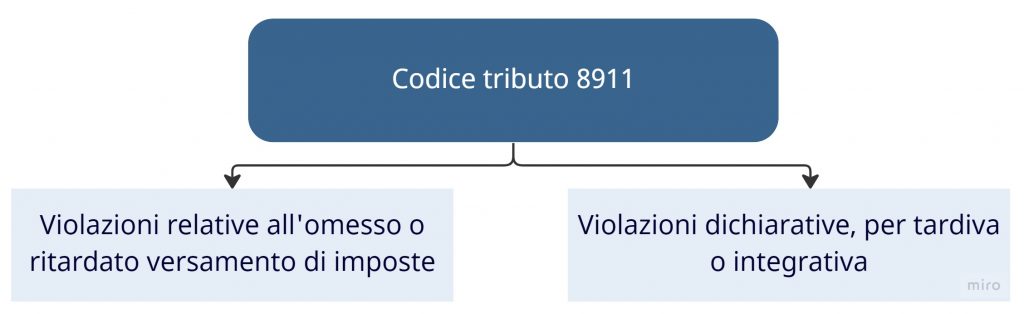

L’anno da inserire per le violazioni dichiarative

Per quanto riguarda l’indicazione dell’anno di riferimento da indicare nel modello F24 per sanare violazioni dichiarative è opportuno effettuare qualche precisazioni. Seguendo le istruzioni dell’Agenzia delle Entrate al codice tributo viene chiarito di indicare “il periodo di imposta per cui si effettua il pagamento“. A prima vista questa indicazione potrebbe portare a ritenere di dover indicare l’annualità oggetto di dichiarazione, ad esempio per una tardiva presentazione del modello Redditi. Tuttavia, dottrina prevalente ritiene che si debba indicare l’anno nel corso del quale la violazione è stata commessa, quindi non l’anno oggetto di dichiarazione ma piuttosto l’anno di presentazione della dichiarazione (anno in cui è stata commessa la violazione).

Con maggiore dettaglio, è da ritenere utilizzabile l’anno per il quale si effettua il pagamento in tutti quei casi in cui si proceda a sanare dei versamenti relativi a debiti di imposta di un preciso periodo. Può essere questo il caso dei codici tributo relativi al ritardato o omesso versamento dell’IRPEF, come nel caso del codice 8901. Per le violazioni dichiarative, invece, non si è in presenza di un debito di imposta di un periodo di imposta. Pertanto, in questi casi si ritiene di dover utilizzare l’anno in cui è stata commessa la violazione. Questa casistica, come precisato dalla Risoluzione Ministeriale n. 338/2007 deve essere utilizzata per le violazioni che riguardano l’intermediario abilitato, oppure nei casi di ravvedimento da effettuare a causa di tardiva presentazione del modello F24 a saldo zero.

Pertanto, sulla base delle considerazioni sinora esposta, è da ritenersi applicabile l’indicazione dell’anno nel corso del quale è stata commessa la violazione per le violazioni dichiarative. Quindi, ad esempio, se è stata effettuata una omessa o ritardata presentazione della dichiarazione dei redditi del periodo di imposta 2024, da inviare entro il 31 ottobre 2025, la violazione risulta commessa nel 2025. Pertanto quest’ultimo è l’anno da indicare nel modello F24 per il versamento della sanzione con codice tributo 8911.

Anno da indicare nel modello

| Violazioni relative all’omesso o ritardato versamento di imposte | Violazioni dichiarative, per tardiva o integrativa |

|---|---|

| Periodo di imposta per cui si effettua il pagamento | Periodo di imposta in cui è stata commessa la violazione |

Come compilare il modello F24 – Codice Tributo 8911

I dati proposti nell’esempio sono solo a titolo esemplificativo e sono ripresi dal portale dell’Agenzia delle Entrate.

| Importo: | 1.000,00 Euro |

| Anno di imposta per cui si effettua il pagamento: | 2025 |

| Codice tributo | Rateazione/Regione/Prov. | Anno | Importi a debito |

|---|---|---|---|

| 8911 | — | 2025 | 1.000,00 |

| Campi del modello F24 | Istruzioni di compilazione |

|---|---|

| Codice tributo | 8911 |

| Rateazione/Regione/prov/Mese rif. | non compilare |

| Anno di riferimento | l’anno i cui è scaduta l’imposta che si sta pagando |

| Importi a debito | indicare l’importo della sanzione da versare |

| Importi a credito compensati | non compilare |

I dati delle sezioni relative al codice ufficio e al codice atto non devono essere inseriti nel modello di pagamento.

Esempi di applicazione del codice 8911 per violazioni dichiarative

Correzione di errori non rilevabili in fase di controllo automatizzato tramite presentazione di dichiarazione integrativa entro 90 giorni dalla scadenza

| Per questa casistica occorre fare riferimento all’articolo 8 del D.Lgs. n. 471/97. La sanzione amministrativa pecuniaria applicabile è pari a 250,00 euro. Tale sanzione si riduce a a 1/9 per effetto del ravvedimento operoso pari a 27,78 euro tramite modello F24 e codice tributo 8911 – Sanzioni pecuniarie per violazioni tributarie di qualsiasi genere. |

Correzione di errori non rilevabili in fase di controllo automatizzato tramite presentazione di dichiarazione integrativa entro l’anno successivo alla scadenza ordinaria per violazione formale

| Si tratta della fattispecie in cui il contribuente si accorge di aver commesso una violazione (errore formale) e presenta dichiarazione integrativa entro l’anno successivo. Come nel caso precedente per la violazione formale siano di fronte alla sanzione di 250,00 euro. L’importo può essere ridotto ad 1/8, ovvero a 31,25 euro con l’applicazione del ravvedimento operoso. L’anno da indicare nel modello F24 con codice tributo 8911 è quello di commissione della violazione (ovvero l’anno in cui la dichiarazione avrebbe dovuto essere presentata nei termini). Vedasi i chiarimenti forniti dall’Agenzia delle Entrate con la Circolare n. 42/E/2016. |

Correzione di errori rilevabili in fase di controllo automatizzato (36-bis del DPR n. 600/73) tramite dichiarazione integrativa entro 90 giorni dalla scadenza

| La casistica è quella di un omesso versamento di imposta. Si applica la sanzione per omesso versamento, il cui importo, ordinariamente è del 25% dell’importo non versato. Attraverso l’utilizzo del ravvedimento operoso la sanzione si riduce in relazione al tempo trascorso tra il momento di commissione della violazione e quello di regolarizzazione spontanea. |

Dichiarazione tardiva presentata entro il termine di 90 giorni dalla scadenza ordinaria di presentazione

| Si tratta della fattispecie già affrontata nel testo. Il contribuente è chiamato a presentare il modello Redditi nei 90 giorni dalla scadenza ordinaria di presentazione (al momento fissata al 31 ottobre). La sanzione applicabile è fissa e pari a 250,00 euro. L’importo può essere ridotto ad 1/10, ovvero a 25,00 euro con l’applicazione del ravvedimento operoso. L’anno da indicare nel modello F24 con codice tributo 8911 è quello di commissione della violazione (ovvero l’anno in cui la dichiarazione avrebbe dovuto essere presentata nei termini). Vedasi i chiarimenti forniti dall’Agenzia delle Entrate con la Circolare n. 42/E/2016. |