L’agevolazione prima casa in Italia nel 2026 offre vantaggi fiscali significativi a chi acquista la propria abitazione principale. Queste agevolazioni includono una riduzione delle imposte di registro, ipotecarie e catastali.

Acquistare la prima casa comporta vantaggi fiscali significativi, come l’imposta di registro ridotta, l’Iva e le agevolazioni sulle imposte ipotecarie e catastali. Tuttavia, per mantenere questi benefici, è fondamentale rispettare determinate condizioni, tra cui il vincolo di cinque anni prima della vendita. Inoltre, è previsto che i soggetti che vendono la propria abitazione agevolata e ne riacquistano un’altra entro 12 mesi dalla vendita, possono usufruire di un credito d’imposta

La ratio normativa legata all’agevolazione è senza dubbio quella di stimolare i trasferimenti nel mercato immobiliare. Per questo motivo l’agevolazione può essere un’opportunità da sfruttare. Con questa agevolazione il legislatore ha voluto “premiare” i soggetti che decidono di acquistare casa stabilendovi la propria residenza anagrafica.

Indice degli argomenti

- Cos’è l’agevolazione acquisto prima casa 2026 e quanto si risparmia?

- Quali sono i requisiti obbligatori per l’agevolazione prima casa?

- Come usufruire dell’agevolazione prima casa se ne possiedo già una?

- Quando si perdono i benefici della prima casa? La regola dei 5 anni

- Casi particolari: residenti all’estero, affitto e bonus under 36 nel 2026

- Immobile ricevuto in successione o donazione

- Revoca e rinuncia all’agevolazione prima casa 2026: come rimediare agli errori

- Consulenza fiscale online

- Domande frequenti

Cos’è l’agevolazione acquisto prima casa 2026 e quanto si risparmia?

L’agevolazione acquisto prima casa è un regime fiscale di favore che consente di ridurre drasticamente le imposte indirette dovute al momento del rogito notarile per l’acquisto di un immobile abitativo. Il beneficio è riservato esclusivamente alle persone fisiche e trova la sua disciplina cardine nella Nota II-bis all’art. 1 della Tariffa, Parte I, allegata al DPR 131/86 (per l’imposta di registro) e nel n. 21 della Tabella A, Parte II, allegata al DPR n. 633/72 (per l’IVA).

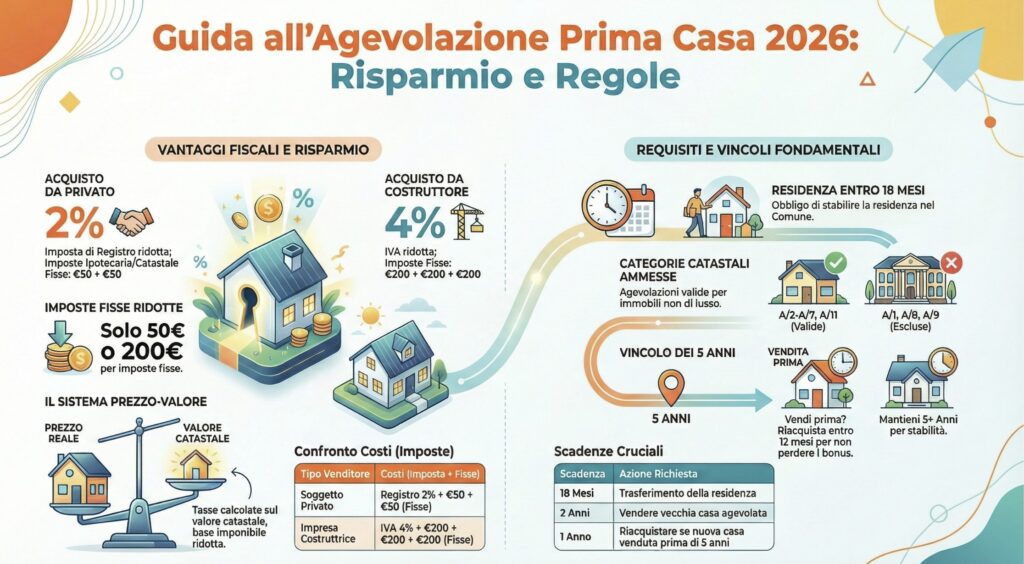

L’impatto fiscale varia radicalmente a seconda della natura del soggetto venditore. La normativa traccia infatti una netta linea di demarcazione tra gli acquisti soggetti a imposta di registro e quelli soggetti a IVA.

Acquisto da privato: Imposta di registro al 2%

Quando si acquista l’abitazione da un soggetto privato, o da un’impresa “non costruttrice” (o costruttrice che vende dopo 5 anni dalla fine lavori senza optare per l’IVA), la compravendita è fuori campo IVA o esente. In questo scenario, l’acquirente è tenuto al versamento dell’imposta di registro proporzionale.

Richiedendo l’agevolazione prima casa in atto, l’aliquota dell’imposta di registro subisce un abbattimento dal 9% (aliquota ordinaria) al 2%, con un importo minimo da versare pari a 1.000 euro. Le imposte ipotecaria e catastale, che ordinariamente sconterebbero aliquote proporzionali (o fisse di importo diverso), vengono ridotte alla misura fissa di 50 euro ciascuna.

Acquisto da costruttore: IVA al 4%

Se la vendita avviene da parte dell’impresa costruttrice o ristrutturatrice entro 5 anni dall’ultimazione dei lavori (o anche oltre, se l’impresa esercita esplicitamente l’opzione per l’assoggettamento a IVA), l’atto è imponibile ai fini dell’Imposta sul Valore Aggiunto.

In presenza dei requisiti prima casa, l’aliquota IVA scende dal 10% (prevista per gli immobili abitativi ordinari) al 4%, senza alcuna previsione di un importo minimo. Cambia anche il quadro delle imposte d’atto accessorie: in questo caso, l’imposta di registro, l’imposta ipotecaria e l’imposta catastale si pagano in misura fissa pari a 200 euro ciascuna (per un totale di 600 euro).

Tabella: regime fiscale agevolato a confronto (Iva / registro)

| Cedente | Iva | Imposta registro | Imposta ipotecaria e catastale |

|---|---|---|---|

| Fabbricati realizzati da imprese costruttrici o ristrutturatrici: termine dei lavori: non oltre 5 anni dalla cessione | Imponibile Iva al 4% per obbligo art. 10, n. 8-bis), DPR 633/72 | € 200 | € 200 + € 200 |

| Fabbricati realizzati da imprese costruttrici o ristrutturatrici: termine dei lavori: oltre 5 anni dalla cessione. Immobiliari di compravendita, di gestione, o altri soggetti Iva | – | Imposta di registro proporzionale al 2%. L’operazione è esente ai fini Iva ex art. 10 n. 8 bis DPR 633/72. | € 50 + € 50 |

| Privato | – | Imposta di registro proporzionale al 2%. Operazione fuori dal campo Iva ex art. 1 DPR 633/72. | € 50 + € 50 |

Come pagare meno tasse: il sistema del “prezzo-valore”

Un elemento cruciale che i contribuenti (e spesso i consulenti meno esperti) trascurano è il perimetro di applicazione del sistema del prezzo-valore, introdotto dall’art. 1, co. 497 della Legge 266/2005. Questa disciplina permette di calcolare la base imponibile dell’imposta di registro (e delle imposte ipotecaria e catastale) non sul prezzo effettivamente pattuito per la compravendita, ma sul valore catastale dell’immobile.

Il valore catastale si ottiene moltiplicando la rendita catastale (non rivalutata) per un moltiplicatore specifico, che nel caso di acquisto agevolato come prima casa è pari a 115,5 (che corrisponde al coefficiente base di 110 rivalutato del 5%).

Per attivare questo scudo fiscale devono sussistere quattro condizioni:

- Cessione nei confronti di persone fisiche che non agiscono nell’esercizio di attività d’impresa o professionali.

- Oggetto dell’atto deve essere un immobile ad uso abitativo (e relative pertinenze).

- L’acquirente deve farne esplicita richiesta al notaio all’atto della cessione.

- Le parti devono comunque indicare in atto il corrispettivo reale pattuito.

Attenzione: la disciplina del prezzo-valore non si applica agli acquisti soggetti a IVA (dove l’imposta si calcola sempre sul prezzo pattuito).

Tabella: applicazione disciplina prezzo valore

| Caratteristiche dell’immobile | Coefficiente | Valore moltiplicativo |

|---|---|---|

| Immobili di categoria A (eccetto A/10) e C/2, C/6 e C/7 pertinenziali | 110 | 115,5 |

Quali sono i requisiti obbligatori per l’agevolazione prima casa?

Per ottenere l’agevolazione prima casa (imposta di registro al 2% o Iva al 4%) è necessario che l’acquirente dichiari nel rogito notarile di possedere tre requisiti fondamentali:

- Residenza: l’immobile deve trovarsi nel Comune in cui si risiede, in cui si lavora, o in cui ci si impegna a trasferire la residenza entro 18 mesi.

- Impossidenza locale e nazionale: non possedere altre abitazioni nello stesso Comune, né altre abitazioni su tutto il territorio nazionale acquistate con le medesime agevolazioni.

- Categoria catastale: l’abitazione non deve appartenere alle categorie catastali di lusso (A/1, A/8, A/9).

Il requisito della residenza: entro 18 mesi (o luogo di lavoro)

La norma richiede un legame territoriale tra l’acquirente e l’immobile agevolato. Se l’acquirente non risiede già nel Comune dove si trova la casa, ha l’obbligo di trasferirvi la residenza entro 18 mesi dall’acquisto. A fare fede non è la situazione di fatto, ma esclusivamente la data in cui si presenta la dichiarazione di cambio di residenza all’anagrafe comunale.

Cosa succede se ci sono ritardi nei lavori o intoppi? La giurisprudenza della Cassazione è diventata severissima: la decadenza dai benefici è evitabile solo per vere cause di forza maggiore (eventi imprevedibili e inevitabili). Di recente, la Suprema Corte ha stabilito che non costituisce forza maggiore l’inquilino che si rifiuta di liberare l’immobile (se l’acquirente sapeva della locazione al rogito) , e non lo è nemmeno la scoperta di reperti archeologici durante i lavori di ristrutturazione.

Un’alternativa formidabile, spesso ignorata, è il luogo di attività. Se l’acquirente lavora o svolge la propria attività prevalente (anche non retribuita, come studio universitario o volontariato) nel Comune in cui acquista l’immobile, l’agevolazione spetta di diritto senza alcun obbligo di spostare la residenza.

Nota per i residenti all’estero: Dal 14 giugno 2023 (D.L. n. 69/2023), i cittadini emigrati all’estero per ragioni di lavoro che abbiano risieduto in Italia per almeno 5 anni possono godere dell’agevolazione, ma solo se acquistano nel loro Comune di nascita o in quello di ultima residenza/lavoro prima dell’espatrio.

Per approfondire: Agevolazione prima casa per gli espatriati per motivi di lavoro.

Il requisito dell’impossidenza: cosa significa non avere altre case

Per essere considerata “prima casa” dal fisco, l’acquirente deve rendere due dichiarazioni specifiche:

- Nel Comune: Non essere titolare (né in modo esclusivo, né in comunione con il coniuge) di diritti di proprietà, usufrutto, uso o abitazione su un’altra casa nello stesso Comune dell’acquisto. Attenzione alla comunione legale o ordinaria col coniuge: essa blocca l’agevolazione, mentre la comproprietà di un immobile nello stesso Comune con un fratello non è preclusiva.

- In Italia: Non essere titolare su tutto il territorio nazionale di un’altra abitazione acquistata usufruendo delle agevolazioni “prima casa”. Esiste un’eccezione potentissima a questa regola, introdotta di recente, che analizzeremo nel prossimo capitolo (l’acquisto con impegno a vendere entro 2 anni).

Quali immobili sono ammessi? Le categorie catastali e le pertinenze

Dal 2014 il Fisco ha smesso di guardare alle caratteristiche fisiche per definire un immobile “di lusso”, affidandosi a un parametro puramente oggettivo. L’agevolazione spetta per le abitazioni classificate nelle categorie A/2, A/3, A/4, A/5, A/6, A/7 e A/11 . Sono tassativamente escluse le categorie A/1 (abitazioni signorili), A/8 (ville) e A/9 (castelli/palazzi eminenti).

Il beneficio fiscale si estende per “trascinamento” anche all’acquisto delle pertinenze, se destinate in modo durevole a servizio dell’abitazione principale. La legge pone però un limite quantitativo rigoroso: lo sconto vale per una sola pertinenza per ciascuna categoria catastale agevolabile, ovvero C/2 (cantina, soffitta), C/6 (box, posto auto) e C/7 (tettoia aperta o chiusa).

Focus Giurisprudenziale: Molti uffici dell’Agenzia delle Entrate negano l’agevolazione a pertinenze con categorie diverse da C/2, C/6 e C/7. Tuttavia, la Corte di Cassazione ha ripetutamente smentito questa prassi (es. Cass. n. 33629/2023 e n. 2351/2024), stabilendo che il beneficio spetta a qualsiasi pertinenza (inclusi giardini staccati o spiaggette private) purché sussista il reale vincolo pertinenziale civilistico previsto dall’art. 817 c.c.

Caso pratico

L’architetto milanese Laura Verdi acquista un appartamento (categoria A/2) con annessi due box auto (entrambi C/6) e una cantina (C/2). L’operazione avviene tra privati, con imposta di registro. Il prezzo-valore dell’appartamento è 150.000 euro, ogni box ha un valore di 25.000 euro e la cantina 10.000 euro. L’imposta agevolata al 2% si applicherà sull’appartamento (150.000 €), sulla cantina (10.000 €) e su un solo box auto (25.000 €). Il secondo box auto (25.000 €), superando il limite di una pertinenza per categoria catastale C/6, sconterà inevitabilmente l’imposta di registro con l’aliquota ordinaria del 9%.

Come usufruire dell’agevolazione prima casa se ne possiedo già una?

Per usufruire dell’agevolazione prima casa possedendo già un immobile, la normativa tributaria prevede due vie d’uscita principali. Se l’immobile preposseduto (ovunque in Italia) è già stato acquistato con i benefici fiscali, è obbligatorio rivenderlo entro 2 anni dal nuovo acquisto agevolato. Se invece l’immobile si trova nello stesso Comune del nuovo acquisto e non ha mai goduto delle agevolazioni, il nuovo acquisto è consentito solo dimostrando l’inidoneità abitativa della casa preposseduta.

Questa materia è forse la più complessa e ricca di insidie dell’intera disciplina immobiliare. Vediamo i dettagli operativi per non commettere errori costosi.

La nuova regola dei 2 anni per rivendere l’ex abitazione agevolata

Fino a qualche anno fa, chi possedeva una casa acquistata con le agevolazioni non poteva in alcun modo comprarne un’altra agevolata prima di aver venduto la prima. Oggi il Fisco consente di comprare la “nuova” prima casa impegnandosi nell’atto notarile a rivendere la “vecchia” prima casa.

La grandissima novità, introdotta dall’art. 1 comma 116 della Legge di Bilancio 2025 (L. 207/2024), è il raddoppio delle tempistiche: il termine per vendere l’ex prima casa è passato da 1 anno a 2 anni. Ancora più interessante è l’efficacia retroattiva di questa norma. Come chiarito dall’Agenzia delle Entrate, il termine di 2 anni non si applica solo ai rogiti stipulati dal 1° gennaio 2025 in poi, ma anche a tutti gli acquisti agevolati per i quali, alla data del 1° gennaio 2025, il vecchio termine di un anno non era ancora scaduto . Questo significa, in pratica, che chi ha comprato una nuova prima casa nel corso del 2024 beneficia automaticamente della dilazione a 24 mesi.

Cosa succede se possiedo già un immobile nello stesso Comune?

La lettera b) della Nota II-bis preclude l’accesso all’agevolazione al contribuente che sia titolare esclusivo, o in comunione con il coniuge, di un’altra casa di abitazione nel medesimo Comune in cui intende acquistare.

Qui si nasconde un dettaglio tecnico fondamentale, confermato dalla recente sentenza della Cassazione n. 24477/2025: la preclusione scatta in caso di titolarità in comunione con il coniuge, sia che si tratti di comunione legale, sia di comunione ordinaria . Al contrario, la titolarità di una quota di immobile (non acquistato col beneficio) in comproprietà con soggetti diversi dal coniuge (ad esempio, un fratello o un genitore) non esclude l’accesso all’agevolazione per l’acquisto di un nuovo immobile nel medesimo Comune.

L’eccezione salvifica: l’inidoneità dell’immobile preposseduto

Cosa accade se si possiede un immobile nel medesimo Comune (non acquistato con l’agevolazione) che però non può essere utilizzato? La giurisprudenza (da ultimo Cass. 24478/2025) ha elaborato il concetto di inidoneità all’uso abitativo, che disinnesca il divieto di legge.

L’inidoneità può essere oggettiva (l’immobile è fatiscente o privo di abitabilità) oppure soggettiva (l’immobile è un monolocale troppo piccolo per il nuovo nucleo familiare). Tuttavia, bisogna prestare massima attenzione: sentenze recentissime della Cassazione (es. Cass. 4102/2025 e 3596/2026) hanno negato questa possibilità, rendendo l’acquisto in presenza di immobile locato nello stesso Comune un’operazione ad alto rischio di accertamento.

Attenzione: Questa eccezione vale esclusivamente per le abitazioni prepossedute su cui non si è goduto dell’agevolazione. Se l’immobile nel Comune è già una “ex prima casa” agevolata, l’unica strada rimane l’impegno a venderla entro 2 anni, a prescindere dalle sue dimensioni o dalla sua inidoneità.

Quando si perdono i benefici della prima casa? La regola dei 5 anni

La decadenza dalle agevolazioni prima casa si verifica, principalmente, se l’acquirente vende o dona l’immobile agevolato prima che siano trascorsi 5 anni dalla data di acquisto. In caso di decadenza, l’Agenzia delle Entrate revoca il beneficio richiedendo il versamento delle imposte nella misura ordinaria, a cui si aggiungono gli interessi di mora e una pesante sanzione amministrativa pari al 30% della maggiore imposta dovuta. Esistono, tuttavia, precisi meccanismi legali per salvare il beneficio.

Vendere prima di 5 anni: il riacquisto obbligatorio entro 1 anno

Il legislatore consente di alienare l’immobile prima della scadenza del quinquennio senza subire sanzioni, a patto che il contribuente proceda, entro 1 anno dall’alienazione, all’acquisto di un altro immobile da adibire a propria abitazione principale.

Qui si annida un errore frequentissimo, chiarito in via definitiva dall’Agenzia delle Entrate (Risposta n. 314/2025). Non bisogna confondere questo termine con la recente novità introdotta dalla Legge di Bilancio 2025: mentre il tempo a disposizione per rivendere la vecchia casa (per chi ha comprato con l’impegno a cedere l’immobile preposseduto) è stato raddoppiato a 2 anni, il termine per ricomprare dopo una vendita infraquinquennale è rimasto invariato a 1 solo anno.

Affinché il nuovo acquisto funga da scudo contro la decadenza, non è sufficiente la mera intenzione: la giurisprudenza esige l’effettiva destinazione ad abitazione principale, che si perfeziona con il trasferimento della residenza . È interessante notare che la decadenza è scongiurata anche se il contribuente acquista un terreno e vi costruisce sopra la propria abitazione entro l’anno , o persino se acquista una nuova abitazione situata all’estero.

Le cause di “forza maggiore” che evitano la decadenza (e le false speranze)

Se non si riesce a trasferire la residenza entro 18 mesi o a ricomprare entro 1 anno, l’unica ancora di salvezza è invocare la forza maggiore, definita come un evento imprevedibile, inevitabile e non imputabile al contribuente.

La giurisprudenza della Corte di Cassazione, specie negli ultimi mesi, ha adottato un approccio estremamente restrittivo, smontando molte scuse ritenute fino a ieri valide. Ecco un quadro riassuntivo esclusivo delle recenti posizioni dei giudici.

Tabella: forza maggiore e agevolazione prima casa

| Evento invocato dal contribuente | Esito | Giurisprudenza di riferimento |

| Inquilino che non libera l’immobile | Decadenza (evento prevedibile al rogito) | Cass. 5.2.2026 n. 2487 |

| Sorpresa archeologica che blocca i lavori | Decadenza (non è forza maggiore) | Cass. 3.11.2025 n. 29069 |

| Precarie condizioni di salute pregresse | Decadenza (situazione già nota) | Cass. 12.7.2017 n. 17225 |

| Sospensione procedura esecutiva dal PM | Forza Maggiore (Salvo) | C.G.T. F.V.G. 27.5.2024 n. 152/3/24 |

Leggi anche:

Decadenza agevolazione prima casa: le sanzioni e come evitarle.

Riacquisto di immobile estero con agevolazione prima casa

Come calcolare e utilizzare il credito d’imposta per il riacquisto

Chi vende la propria prima casa agevolata e ne riacquista un’altra (sempre con i requisiti prima casa) maturando il diritto a mantenere i benefici, ottiene un vantaggio aggiuntivo: il credito d’imposta per il riacquisto, disciplinato dall’art. 7 della Legge 448/98.

Il credito d’imposta spettante è pari al minor importo tra l’imposta (di registro o IVA) pagata in occasione del primo acquisto e l’imposta dovuta per il secondo acquisto . Il contribuente ha una totale flessibilità nell’utilizzo di questo tesoretto fiscale: può portarlo in deduzione direttamente nell’atto notarile per azzerare o ridurre l’imposta di registro sul nuovo acquisto, può utilizzarlo in diminuzione dell’IRPEF nella dichiarazione dei redditi (quadro CR), oppure usarlo in compensazione tramite modello F24 per pagare altri tributi.

Per approfondire: Credito prima casa: ora hai 2 anni per vendere.

Determinazione ed utilizzo del credito

Il credito d’imposta è pari al minor importo tra:

- L’imposta di registro o l’IVA corrisposta in relazione al primo acquisto agevolato, e

- L’imposta di registro o l’IVA corrisposta in relazione al secondo acquisto agevolato.

Per quanto riguarda le modalità di utilizzo del credito, questi può essere utilizzato alternativamente:

- In diminuzione dell’imposta di registro dovuta in relazione al nuovo acquisto. Nel qual caso la volontà di fruire del credito avviene già nell’atto di acquisto (è quindi precluso l’utilizzo del credito a scomputo dell’Iva);

- Per l’intero importo in diminuzione delle imposte di registro, ipotecaria e catastale, sulle successioni e donazioni dovute sugli atti e sulle denunce presentati dopo la data di acquisizione del credito;

- In diminuzione dell’IRPEF dovuta in base alla prima dichiarazione successiva al nuovo acquisto. Ovvero alla dichiarazione da presentare nell’anno in cui è stato effettuato il riacquisto stesso;

- In compensazione con altri tributi e contributi tramite il modello F24.

Il legislatore ha inteso riconoscere un credito d’imposta fino a concorrenza dell’imposta di registro o dell’Iva corrisposta in relazione al precedente acquisto agevolato.

Utilizzo del credito di imposta in dichiarazione dei redditi

L’utilizzo del credito di imposta per il riacquisto della prima casa può essere utilizzato anche a scomputo dell’IRPEF o in compensazione con il modello F24 (punti 3 e 4 dettati in precedenza). In questi due casi è necessario che il contribuente ne dia indicazione attraverso la compilazione e l’inserimento del credito nel quadro CR, sezione II, del modello Redditi. Tuttavia, il rigo CR7 (dedicato al credito d’imposta in esame) non deve essere compilato da coloro che hanno già utilizzato il credito d’imposta in diminuzione dell’imposta di registro dovuta sull’atto di acquisto agevolato che lo determina (precedente punto 1). Ovvero in diminuzione delle imposte di registro, ipotecarie e catastali, ovvero delle imposte sulle successioni e donazioni dovute sugli atti e sulle denunce presentati dopo la data di acquisizione del credito.

In altre parole, l’ipotesi più frequente di compilazione del quadro CR riguarda il riacquisto della abitazione con pagamento dell’Iva. Questo poiché in tale ipotesi non è possibile utilizzare il credito a scomputo di tale tributo. È pertanto probabile che il contribuente proceda al suo utilizzo nel modello Redditi (o in compensazione), con conseguente obbligo di indicazione nel quadro CR del modello Redditi.

Caso pratico

Il programmatore romano Matteo vende la sua prima casa a gennaio 2026 (dopo 6 anni dall’acquisto, su cui aveva pagato 3.500 euro di imposta di registro agevolata). Ad aprile 2026 acquista una nuova prima casa da un’impresa costruttrice, soggetta a IVA agevolata al 4%. Il conteggio della nuova IVA ammonta a 5.000 euro. Il credito d’imposta a cui Matteo ha diritto è pari al minor valore tra le due imposte, ovvero 3.500 euro. Poiché non è consentito compensare direttamente l’IVA in atto col credito di imposta di registro , Matteo verserà i 5.000 euro di IVA al costruttore, ma indicherà il suo credito di 3.500 euro nel Modello Redditi 2027 (relativo al 2026), utilizzandolo per azzerare la sua IRPEF o compensare i contributi INPS in F24.

Casi particolari: residenti all’estero, affitto e bonus under 36 nel 2026

La disciplina dell’agevolazione prima casa è costellata di eccezioni e regole derogatorie pensate per adattarsi a situazioni di vita complesse, come l’espatrio per lavoro o la necessità di mettere a reddito l’immobile. Allo stesso modo, è fondamentale fare chiarezza su vecchie agevolazioni che, nel 2026, non sono più in vigore, per evitare di impostare calcoli finanziari errati.

Le regole per i cittadini iscritti all’AIRE e trasferiti per lavoro

Per i cittadini italiani trasferiti all’estero, le regole di accesso al beneficio sono radicalmente cambiate a partire dal 14 giugno 2023, a seguito dell’entrata in vigore del D.L. n. 69/2023.

Oggi, il soggetto emigrato può richiedere l’agevolazione prima casa in Italia esclusivamente se si è trasferito all’estero per ragioni di lavoro (anche non subordinato) e se ha risieduto o svolto la propria attività in Italia per almeno 5 anni prima dell’espatrio, anche in modo non consecutivo . A differenza del passato, non c’è più totale libertà di scelta geografica: per ottenere il beneficio, l’immobile acquistato deve obbligatoriamente trovarsi nel Comune di nascita dell’acquirente, oppure nel Comune in cui questi aveva la residenza o svolgeva la propria attività prima di trasferirsi . Se il cittadino iscritto all’AIRE è già rientrato in Italia per lavorare al momento del rogito, questa specifica esenzione non è più applicabile.

Si può affittare la prima casa senza perdere le agevolazioni fiscali?

Sì, è assolutamente possibile affittare la prima casa senza perdere le agevolazioni fiscali. La normativa richiede infatti di trasferire la residenza nel Comune in cui è situato l’immobile entro 18 mesi, ma non vincola l’acquirente a risiedere fisicamente all’interno dell’abitazione acquistata, che può quindi essere legittimamente locata a terzi.

L’Agenzia delle Entrate e la Corte di Cassazione confermano che la stipula di un regolare contratto di locazione non determina la decadenza dal beneficio . L’importante è che il proprietario abbia spostato la residenza nel Comune (o lo faccia entro i fatidici 18 mesi) . È consentito anche l’affitto parziale (ad esempio, affittare solo alcune stanze dell’immobile) mantenendo la propria residenza nell’abitazione . Questo meccanismo rappresenta un’opportunità straordinaria di pianificazione per chi acquista un immobile a scopo di investimento.

Perché il Bonus Prima Casa Under 36 non esiste più (le eccezioni sui preliminari)

Sul web circolano ancora molte informazioni fuorvianti, ma la realtà normativa del 2026 è inequivocabile: l’agevolazione “Prima Casa Under 36” è stata definitivamente abolita . Il regime potenziato, che garantiva l’esenzione totale dalle imposte d’atto e un credito d’imposta per l’IVA ai giovani con ISEE inferiore a 40.000 euro, non è stato prorogato.

L’ultima “coda” di questo bonus si è esaurita con il decreto Milleproroghe (D.L. 215/2023), che aveva concesso una moratoria limitata: potevano godere dell’agevolazione solo i contratti definitivi stipulati entro il 31 dicembre 2024, a condizione tassativa che il contratto preliminare fosse stato firmato e regolarmente registrato entro il 31 dicembre 2023 . Per gli acquisti effettuati oggi, i giovani under 36 sono soggetti alle regole ordinarie (imposta di registro al 2% o Iva al 4%), esattamente come qualsiasi altro contribuente.

Immobile ricevuto in successione o donazione

Nel caso in cui l’acquisto della prima casa avvenga in caso di successione o donazione è prevista comunque l’applicazione dell’agevolazione. Il fine del legislatore fiscale è quello di impedire il doppio godimento del beneficio altrimenti questo ne sarebbe avvantaggiato ingiustamente. Questo è quanto chiarito nella Risoluzione n. 33/E/2001 e prima ancora nella Circolare n. 44/E/2001.

Nel caso vi siano più beneficiari o eredi o legatari o chiamati all’eredità che devono spartirsi quote di immobili la norma disciplina che in caso di successione o donazione, l’applicazione delle agevolazioni ai fini delle delle imposte ipotecarie e catastali in misura fissa, sono concesse anche se solo uno degli eredi dia la dichiarazione nell’atto di possedere i requisiti. Così come previsto dall’articolo 1, comma 1, della tariffa, parte prima, allegata al Testo unico delle imposte di registro ex Legge n. 342/00, articolo 69, comma 3. Nel caso della donazione, al pari dell’acquisto sarà necessario rendere le dichiarazioni circa il possesso dei requisiti, al momento della donazione. Questo è quanto stabilito dai commi 3 e 4 dell’articolo 69 della Legge n. 342 per l’agevolazione.

La donazione entro il quinquennio

Una delle domande che maggiormente ci arrivano sull’agevolazione acquisto prima casa riguarda la possibilità di donare l’abitazione nel quinquennio dall’acquisto. In particolare si vuole sapere se questo possa determinare la perdita dei benefici. La risposta non può che essere affermativa. Il soggetto che effettua una donazione della propria casa entro i cinque anni dall’acquisto perde i benefici dell’agevolazione. È necessario quindi prestare molta attenzione. Nel caso si dovrà ridare versare la differenza con la minore imposta di registro versata. Questo oltre al pagamento delle sanzioni sempre che non rinunciate prima all’agevolazione con istanza scritta. Questo può salvarvi dalle sanzioni.

Cessione dell’abitazione e perdita dell’agevolazione

Tuttavia se la cedete invece che donarla la plusvalenza derivante dalla vendita dell’immobile non sarà tassata se dimostrerete che avete destinato la casa ad abitazione principale per la maggior parte del periodo intercorrente tra la stipula dell’atto e d il successivo atto di vendita. I benefici non saranno persi sempre che entro due anni dalla vendita non si procederà nuovamente al riacquisto di altro immobile da destinare ad abitazione principale.

Donazione con clausola di reversibilità

L’Agenzia delle Entrate (risposta a interpello n. 27/E/25) ha confermato che la donazione della ex prima casa a favore del genitore permette al donante di acquistare un’altra abitazione con le agevolazioni, anche se l’atto contiene una clausola di reversibilità (“si praemoriar”). Questa clausola stabilisce che, in caso di premorienza del genitore (donatario), il bene torni al donante.

L’atto di donazione, con effetti immediati, soddisfa il requisito di impossidenza di immobili agevolati, richiesto dalla Nota II-bis all’art. 1 del DPR n. 131/86 per ottenere i benefici fiscali sul nuovo acquisto. L’Agenzia sottolinea che, essendo la donazione anteriore all’acquisto, il contribuente può dichiarare di non possedere altri immobili con agevolazione, senza necessità di successivi controlli temporali.

Non viene affrontato il tema dell’abuso del diritto, lasciando intendere la liceità della donazione come strumento di pianificazione fiscale nell’ambito familiare.

Casa ricevuta in eredità

In sede di acquisto per successione o donazione, è possibile fruire delle agevolazioni riguardo alle imposte ipotecarie e catastali. Imposte che, in tal caso, sono dovute in misura fissa, anziché nella misura complessiva del 3% del valore degli immobili. Tuttavia, per poter acquisire un secondo immobile con agevolazione è necessario vendere l’immobile ricevuto in successione (entro due anni dall’acquisto del secondo). Infatti, per l’agevolazione occorre essere in possesso dei requisiti di legge: residenza nel Comune in cui è situato l’immobile, e il non possesso di un’altra abitazione (o porzione di abitazione), su tutto il territorio nazionale, acquistata con i benefici (articolo 1, Tariffa, Nota II–bis, del DPR n. 131/86).

L’applicazione dell’agevolazione per l’acquisto a titolo gratuito, come nella circostanza in esame (dopo una successione), non preclude – in caso di successivo acquisto (o realizzazione in appalto su area di proprietà) a titolo oneroso di un’altra abitazione – la possibilità di fruire dei benefici. Tuttavia, per poter rispettare i requisiti richiesti dalla norma è necessario effettuare la cessione del primo immobile (ricevuto a titolo gratuito) entro due anni dall’acquisto del secondo immobile.

Revoca e rinuncia all’agevolazione prima casa 2026: come rimediare agli errori

La vita è imprevedibile e i piani possono cambiare. Capita spesso che, dopo aver acquistato un immobile con le agevolazioni, non si riesca a rispettare uno dei requisiti fondamentali, come ad esempio il trasferimento della residenza o il riacquisto entro i termini di legge. In questi casi, il tempismo è tutto: agire prima o dopo la scadenza del termine fa un’enorme differenza economica.

Cosa fare se non si riesce a spostare la residenza in tempo

Se il contribuente si rende conto di non poter trasferire la residenza nel Comune entro i 18 mesi dal rogito, ha la possibilità di inviare un’istanza formale di revoca all’Agenzia delle Entrate presso cui è stato registrato l’atto.

Il momento in cui si presenta questa istanza è cruciale. Se la comunicazione avviene prima della scadenza dei 18 mesi, il contribuente sta di fatto “rinunciando” al beneficio prima che la violazione si sia consumata. In questo scenario, l’Agenzia delle Entrate richiederà unicamente il pagamento della differenza tra l’imposta ordinaria e quella agevolata già versata, oltre agli interessi legali maturati, ma non applicherà alcuna sanzione del 30%.

Se invece l’istanza viene presentata dopo che sono trascorsi i 18 mesi, la violazione si è già perfezionata e si entra nel campo della decadenza dall’agevolazione. Oltre alla maggiore imposta e agli interessi, scatta in automatico la sanzione amministrativa del 30%. Lo stesso identico meccanismo si applica se non si riesce a vendere la “vecchia” abitazione entro i 2 anni (per gli acquisti con impegno alla rivendita) o a ricomprare entro 1 anno (dopo una vendita infraquinquennale).

Il calcolo delle sanzioni e la novità dell’autoliquidazione

Quando si incorre nella decadenza, è possibile abbattere drasticamente la sanzione del 30% avvalendosi dell’istituto del ravvedimento operoso. Fino a poco tempo fa, il contribuente doveva attendere l’avviso di liquidazione da parte dell’ufficio per poter pagare con le sanzioni ridotte.

Dal 1° gennaio 2025, con l’entrata in vigore del D.Lgs. 139/2024 (che ha modificato gli artt. 16 e 41 del DPR 131/86), il sistema è cambiato radicalmente passando alla regola generale dell’autoliquidazione . Questo significa che il contribuente, assistito dal proprio consulente, deve calcolare e versare autonomamente le maggiori imposte, gli interessi e le sanzioni ridotte, senza attendere l’atto dell’Agenzia.

Grazie alla recente riforma delle sanzioni (D.Lgs. 87/2024), la riduzione della sanzione dipende da quando si regolarizza la violazione rispetto alla scadenza (es. riduzione a 1/9 se entro 90 giorni dal decorso dei 18 mesi, a 1/8 se entro un anno, a 1/7 se oltre i due anni).

Consulenza fiscale online

Se stai per acquistare una casa, se devi gestire una compravendita a catena o se temi di essere incorso in una causa di decadenza, non affidarti al caso. Le variabili in gioco (comunione legale, riacquisti, immobili all’estero) possono costarti decine di migliaia di euro in sanzioni. Contatta Fiscomania.com per una consulenza fiscale online personalizzata: i nostri esperti analizzeranno il tuo caso specifico guidandoti verso il massimo risparmio fiscale in totale sicurezza.

Domande frequenti

Se vendi o doni la casa prima che siano trascorsi cinque anni dall’acquisto, perderai le agevolazioni ottenute e dovrai pagare le imposte non pagate, gli interessi e una sanzione.

Sì, i residenti all’estero possono accedere all’agevolazione se hanno avuto residenza o lavoro in Italia per almeno 5 anni. L’immobile deve essere situato nel Comune di nascita, dove si aveva la residenza precedente o dove si svolgeva l’attività lavorativa prima di trasferirsi all’estero.