L’art. 1 co. 574 della Legge n. 147/13, ha previsto l’apposizione del visto di conformità ex art. 35 co. 1 lett. a) del D.Lgs. n. 241/97, da parte di un soggetto abilitato, per utilizzare in compensazione, mediante il modello F24, crediti di importo superiore a 5.000 euro annui di imposte erariali: IRES, IRPEF, IRAP, addizionali, imposte sostitutive e ritenute alla fonte.

I crediti fiscali derivanti dalla dichiarazione dei redditi, di importo superiore ai 5.000 euro per poter essere compensati con modello F24 dal contribuente, necessitano dell’apposizione del visto di conformità in dichiarazione dei redditi. Questo è quanto ha previsto l’articolo 1, comma 574, della Legge n. 147/2013.

Il visto di conformità si applica alle singole dichiarazioni dalle quali emerge il credito e riguarda le compensazioni di cui all’art. 17 del D.Lgs. n. 241/97, vale a dire le compensazioni “orizzontali” che avvengono nel modello F24. L’apposizione della conformità è uno strumento posto a tutela dei crediti erariali, attraverso la verifica della corretta applicazione delle norme tributarie, demandato a soggetti esterni all’Agenzia delle Entrate (professionisti). In particolare, il visto legato alla conformità documentale è necessario per l’utilizzo in compensazione dei crediti relativi alle imposte sui redditi, alle relative addizionali, alle ritenute alla fonte di cui all’art. 3 del DPR n. 602/73, alle imposte sostitutive delle imposte sui redditi ed all’Irap.

Indice degli argomenti

- Che cos’è il visto di conformità?

- Quali imposte a credito sono soggette all’apposizione del visto di conformità?

- A Cosa Serve Il Visto Di Conformità?

- Quando Può Essere Emesso Il Visto?

- Evidenza del visto in dichiarazione

- Esonero dall’applicazione del visto di conformità

- I controlli automatici dell’Agenzia delle Entrate sulle compensazioni

- Sanzioni applicabili sulle compensazioni senza visto

- Superbonus 110% e visto di conformità

Che cos’è il visto di conformità?

Si tratta di un’attestazione compilata da un professionista, introdotto con il D.Lgs. n. 241 del 1997, con la quale si procede ad un controllo formale sulle dichiarazioni fiscali. Questa attestazione deve mettere in evidenza delle correttezza e corrispondenza tra la dichiarazione dei redditi e gli effettivi documenti contabili e fiscali relativi all’attività.

Questo è una vera e propria attività di verifica fiscale, con alcune peculiarità. In primo luogo, sono abilitati al rilascio del precedente documento anche professionisti privati. Non è, quindi, emessa direttamente dall’Amministrazione finanziaria, che si avvale invece dell’attività di determinati soggetti.

Chi sono i soggetti abilitati al rilascio?

I soggetti abilitati al rilascio dell’apposizione di conformità sono (articolo 35, decreto legislativo 9 luglio 1997, n. 241) gli iscritti:

- Nell’albo dei dottori commercialisti e degli esperti contabili;

- Nell’albo dei consulenti del lavoro;

Nei ruoli di periti ed esperti tenuti dalle Camere di Commercio per la sub-categoria

tributi alla data del 30.9.93, in possesso del diploma di laurea in giurisprudenza o in

economia e commercio o equipollenti o del diploma di ragioneria;

Gli iscritti al registro dei revisori legali;

I responsabili dei centri di assistenza fiscale imprese.

Questa categoria di soggetti deve eseguire una serie di adempimenti preliminari:

- Ottenere l’abilitazione all’invio delle dichiarazioni fiscali;

- Stipulare una specifica polizza assicurativa per la responsabilità professionale;

- Effettuare una comunicazione alla Direzione Regionale delle Entrate competente in base al proprio domicilio fiscale.

Il professionista che rilascia il l’apposizione di conformità deve inoltre provvedere alla trasmissione telematica della dichiarazione “vistata” (Risoluzione n. 99/E/2019 Agenzia delle Entrate), salvo che ricorra uno specifico “collegamento” tra il professionista che appone il visto e il soggetto che provvede all’invio della dichiarazione.

Come verificare se un professionista è abilitato al rilascio del visto?

Per verificare se un professionista è abilitato al rilascio del visto, è possibile fruire del servizio di interrogazione messo a disposizione dall’Agenzia delle Entrate:

Quali imposte a credito sono soggette all’apposizione del visto di conformità?

Risultano inclusi, nel rilascio dell’apposizione di conformità, al superamento del limite dei 5.000 euro, i crediti derivanti dalle seguenti imposte:

- Irpef, Ires e relative imposte addizionali;

- Imposte sostitutive delle imposte sul reddito;

- Irap;

- Ritenute alla fonte di cui all’articolo 3 del DPR n. 602/1973.

Viceversa risultano esclusi tutti quei crediti il cui presupposto non sia direttamente riconducibile alle stesse imposte quali. Ne sono esempi, i crediti aventi natura strettamente agevolativa. Sul punto vedasi la Circolare n. 28/E/2014 dell’Agenzia delle Entrate, la quale indica ad esempio i seguenti crediti di imposta di natura agevolativa:

- Credito per beni strumentali nuovi (art. 1, co. 184 – 197 Legge n. 160/19);

- Credito per beni strumentali nuovi (art. 1, co, 1051 – 1063 Legge n. 178/20);

- Credito formazione 4.0 (art. 1, co. 46 – 55 Legge n. 205/17);

- Bonus investimenti pubblicitari (art. 57-bis D.L. n. 50/17).

A Cosa Serve Il Visto Di Conformità?

Tale documento assolve a molteplici finalità e rappresenta un’attestazione di veridicità delle dichiarazioni fiscali rese dall’utente. Questo documento può essere speso per diversi scopi, ad esempio:

- Ottenere l’esonero dalla prestazione della garanzia in caso di richiesta di rimborso dell’eccedenza a credito Iva superiore a 30.000 euro, come disposto all’articolo 38-bis del DPR n. 633/1972. In tal modo accelera il procedimento di rimborso, che sovente potrebbe essere rallentato;

- Utilizzare in compensazione i crediti emergenti dalle dichiarazioni fiscali per importi superiori a 5.000 euro. Esso, in tal senso, serve anche per contrastare il fenomeno dei crediti in compensazione inesistenti;

- Anche per l’Agenzia delle Entrate vi sono benefici, in quanto consente di semplificare i controlli.

Quando Può Essere Emesso Il Visto?

Il visto che attesta la conformità documentale è uno strumento che può essere liberamente adottato dal contribuente che ne faccia richiesta. Tuttavia vi sono dei casi in cui obbligatorio ricorrere ad esso, come per quanto riguarda:

- Presentazione del Modello 730;

- Compensazione orizzontale dei crediti Iva di importo superiore a 5.000 euro;

- Compensazione dei crediti relativi alle imposte sui redditi, addizionali, ritenute alla fonte, imposte sostitutive ed Irap per importi superiori a 5.000 euro;

- Rimborso di un credito Iva superiore a 30.000 euro.

Modelli 730 e visto

In relazione ai modelli 730, i CAF o professionisti sono obbligati a rilasciare il l’apposizione di conformità documentale, quindi non occorre richiedere l’apposizione di uno specifico visto qualora si voglia utilizzare in compensazione, mediante indicazione nel quadro I, un credito di importo superiore a 5.000 euro (Circolare n. 13/E/2019 Agenzia delle Entrate)

Compensazione orizzontale dei crediti fiscali

Come precisato dalla Circolare n. 10/E/2014, il limite dei 5.000 euro, superato il quale scatta l’obbligo di apporre il visto di conformità, è riferibile esclusivamente alla compensazione orizzontale dei crediti a seguito del richiamo all’articolo 17 del D.Lgs. n. 241/1997 e, quindi non alla compensazione verticale, ancorché questa venga effettuata mediante la presentazione della delega di versamento.

Il limite di importo di 5.000 euro si riferisce alle singole tipologie di credito emergenti dalla dichiarazione. In altri termini, se dalla dichiarazione dei redditi emergono due diversi crediti d’imposta rispettivamente di ammontare inferiore a 5.000 euro, ma complessivamente di importo superiore alla soglia, quest’ultimi potranno essere utilizzati in compensazione senza apporre il visto. Viceversa, l’utilizzo in compensazione di un credito per un importo superiore a 5.000 euro comporta l’obbligo di apposizione del visto su tutta la dichiarazione, anche in presenza di altri crediti, utilizzati o meno, di ammontare inferiore alla soglia.

Il rilascio dell’apposizione di conformità è richiesto al fine di poter utilizzare in compensazione orizzontale il credito con il modello F24. Il visto riguarda la possibilità di utilizzare in compensazione crediti di importo superiore a 5.000 euro. Tale compensazione può avvenire soltanto a partire dal decimo giorno successivo all’avvenuta presentazione della dichiarazione.

Vincolo alla possibilità di compensazione dei crediti fiscali

L’art. 31 del D.L. n. 78/2010 ha introdotto il divieto di compensazione dei crediti relativi alle imposte erariali, in presenza di dediti iscritti a ruolo o derivanti da accertamento esecutivi relativi alla medesima tipologia di imposta, scaduti e di importo superiore a 1.500 euro.

Per approfondire: “Divieto di compensazione per ruoli scaduti oltre €. 1.500“.

I controlli del professionista per il rilascio del visto

L’obiettivo dei controlli propedeutici al rilascio del visto è quello di evitare errori materiali e di calcolo nella determinazione degli imponibili, delle imposte e delle ritenute, nonché nel riporto delle eccedenze risultanti dalle precedenti dichiarazioni. Il controllo pertanto è di tipo formale e non comporta valutazioni di merito di alcun tipo.

| Modalità di controllo generale | Riscontro della corrispondenza dei dati esposti nella dichiarazione alle risultanze della relativa documentazione e alle disposizioni che disciplinano gli oneri deducibili e detraibili, le detrazioni e i crediti d’imposta, lo scomputo delle ritenute d’acconto, i versamenti. |

| Modalità di controllo specifica | Per soggetti obbligati alla tenuta delle scritture contabili: in aggiunta ai menzionati riscontri occorre verificare la regolare tenuta e conservazione delle scritture contabili obbligatorie; la corrispondenza dei dati esposti nella dichiarazione alle risultanze delle scritture contabili e di queste ultime alla relativa documentazione. |

Evidenza del visto in dichiarazione

La normativa prevede che l’utilizzo in compensazione orizzontale dei crediti fiscali sulle imposte dirette (Ires, Irpef e Irap), per importi superiori a 5.000 euro, sia subordinato, alternativamente, al seguente adempimento:

- Apposizione del visto di conformità nella dichiarazione (di cui all’articolo 35, comma 1, lettera a), del D.Lgs. n. 241/97) da parte di un intermediario abilitato (Caf, dottore Commercialista, Consulenti del lavoro, etc);

- Sottoscrizione della dichiarazione stessa da parte dell’organo incaricato della revisione legale, ovvero il collegio sindacale, laddove lo stesso sia investito anche del controllo contabile (da un punto di vista pratico dovrà essere barrata la casella “Attestazione” presente nel frontespizio del relativo Modello Unico).

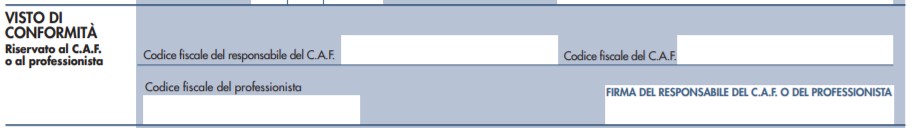

L’avvenuta apposizione del vistoè testimoniata dalla compilazione dell’apposita sezione del frontespizio dei modelli dichiarativi. Di seguito il riquadro contenuto nel modello Redditi P.F.

Tuttavia, a differenza di quanto accade per la compensazione del credito Iva, la disposizione in esame non contiene l’ulteriore restrizione riguardante l’obbligo di differimento della possibilità di compensazione orizzontale al giorno 16 del mese successivo a quello di presentazione della dichiarazione da cui emerge il credito, laddove la compensazione ecceda l’importo di 5.000 euro. In questo modo, le compensazioni orizzontali fino a 5.000 euro possono essere fatte liberamente, anche prima della presentazione della dichiarazione vistata, dal quale il credito stesso emerge. Mentre le compensazioni superiori alla soglia di 5.000 euro non devono attendere il giorno 16 del mese successivo a quello di presentazione della dichiarazione dei redditi, ma possono essere effettuate immediatamente.

Esonero dall’applicazione del visto di conformità

I principali casi di esonero dall’applicazione del visto possono essere così schematizzati:

- Compensazione di crediti tributari di importo inferiore a 5.000 euro, dal giorno successivo a quello di chiusura del periodo di imposta per il quale deve essere presentata la relativa dichiarazione;

- Compensazione orizzontale di crediti erariali per il versamento dell’acconto;

- Conseguimento di adeguato livello di affidabilità fiscale ai fini degli ISA.

I crediti tributari (IRPEF, IRES, IRAP, ritenute alla fonte, imposte sostitutive delle imposte sui redditi) di importo fino a 5.000 euro, possono essere utilizzati in compensazione a partire dal giorno successivo a quello di chiusura del periodo di imposta per il quale deve essere presentata la relativa dichiarazione dalla quale emergerà il credito. In pratica, sono liberamente compensabili a prescindere dalla presentazione del modello dichiarativo.

Particolare attenzione deve essere posta sulla compensazione orizzontale per il versamento dell’acconto. In questo caso, siamo di fronte ad ipotesi di esonero dall’apposizione del visto. Ad esempio, ipotizziamo un credito IRPEF, di 7.000 euro, ed un acconto da versare per 8.000 euro, il modello F24 può essere prestato senza l’apposizione del visto sulla dichiarazione dei redditi.

Ulteriore ipotesi di esonero dall’applicazione del visto si ha nel caso in cui il contribuente abbia conseguito un livello di affidabilità fiscale ai fini degli ISA individuato con provvedimento direttoriale dell’Agenzia delle Entrate.

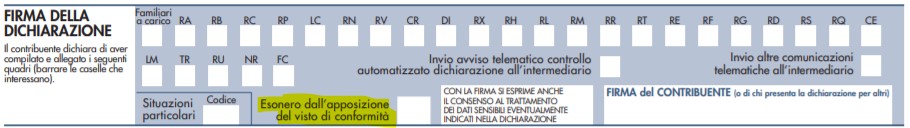

L’esonero dall’apposizione della dichiarazione di conformità non si applica ai crediti relativi alle ritenute fiscali operate dal contribuente in qualità di sostituto di imposta, emergenti dal modello 770. Di seguito l’evidenziazione dell’esonero dall’apposizione del visto nel modello Redditi P.F.

I controlli automatici dell’Agenzia delle Entrate sulle compensazioni

L’Agenzia delle Entrate, in occasione della ricezione delle dichiarazioni inviate telematicamente, effettua dei controlli automatici circa la regolarità dell’apposizione del visto. Le verifiche sono relative:

- Alla presenza del codice fiscale del professionista vistante nell’elenco dei soggetti abilitati all’apposizione del visto presso la Direzione Regionale competente, oppure la presenza dello stesso in situazione “non attivo”;

- La coincidenza tra il professionista che ha vistato la dichiarazione ed il soggetto che l’ha inviata telematicamente all’Agenzia delle Entrate.

La ricorrenza delle fattispecie evidenziate viene evidenziata con uno specifico messaggio nella parte della ricevuta telematica dedicata alle segnalazioni.

Sanzioni applicabili sulle compensazioni senza visto

Nel caso in cui si dovesse utilizzare un credito in compensazione orizzontale di importo superiore ad 5.000 euro per singola imposta senza che la relativa dichiarazione sia debitamente vistata si applica, nei confronti del contribuente, la sanzione prevista in caso di omesso versamento e quindi pari al 30% del credito indebitamente utilizzato. Vedasi le risoluzioni n. 82/E/2018 e n. 99/E/2019.

Sanzioni per il contribuente

Se il credito è stato utilizzato in misura superiore a 5.000 euro, occorre distinguere a seconda di quando è stata presentata la dichiarazione integrativa:

- In ipotesi di presentazione entro 90 gg dalla scadenza del termine ordinario, l’Agenzia ritiene applicabile solo la sanzione per la violazione formale (art. 8 co. 1 del D.Lgs. n. 471/97);

- Dopo il decorso del termine citato, l’Erario applica la sanzione del 30% (art. 13, co. 4 del D.lgs. n. 471/97), che è ravvedibile secondo la disciplina ordinariamente prevista.

Sanzioni per il professionista

In capo al professionista, il rilascio infedele del visto di conformità, è sanzionato sulla base di quanto previsto dall’articolo 39, comma 1, lettera a) del D.Lgs. n. 241/1997 e quindi con sanzione pecuniaria da 258 euro ad 2.582 euro. In ipotesi di violazioni ripetute e particolarmente gravi si potrà incorrere nelle sanzioni accessorie con sospensione della facoltà di rilasciare il visto per un periodo da uno a tre anni.

Ulteriori violazioni commesse successivamente al periodo di sospensione possono, inoltre, portare all’inibizione al rilascio del visto. Le sanzioni in oggetto sono definibili in via agevolata fruendo della loro riduzione ad un terzo così come previsto dall’articolo 16, comma 3, del D.Lgs. n. 472/1997 qualora il pagamento avvenga entro il termine previsto per la proposizione del ricorso. Tale definizione, però, non impedisce l’applicabilità delle sanzioni accessorie (articolo 39, comma 4-bis, D.Lgs. n. 241/1997). Il documento di irrogazione sanzioni è irrogato a cura della Direzione Regionale dell’Agenzia delle Entrate competente in relazione al domicilio fiscale del professionista.

Visto infedele e modello 730

L’Agenzia delle Entrate con la Circolare n. 12/E/2019 ha chiarito che per CAF e professionisti, in caso di visto di conformità infedele, è prevista l’applicazione di una sanzione pari al 30 per cento della maggiore imposta riscontrata sul contribuente. Naturalmente la sanzione si applica sulle voci oggetto di controllo formale. In particolare, viene previsto che: “in caso di visto di conformità infedele su una dichiarazione modello 730, il professionista abilitato, il Responsabile dell’Assistenza Fiscale (RAF) e, in solido con quest’ultimo, il CAF sono tenuti al pagamento di un importo pari al 30 per cento della maggiore imposta riscontrata, sempre che il visto infedele non sia stato indotto dalla condotta dolosa o gravemente colposa del contribuente”.

La sanzione non scatta se l’infedeltà del visto è stata determinata dalla condotta dolosa o colposa del contribuente (attraverso la falsificazione dei documenti su oneri deducibili e detraibili presentati all’intermediario). Un altro caso in cui il contribuente è tenuto al versamento della maggiore imposta dovuta e dei relativi interessi, mentre il professionista o il CAF resta obbligato al pagamento delle sole sanzione, è quella in cui il professionista, entro il 10 novembre dell’anno in cui la violazione è stata commessa, trasmette una dichiarazione rettificativa del contribuente ovvero, se il contribuente non intende presentare la nuova dichiarazione, una comunicazione dei dati relativi alla rettifica. L’opzione è percorribile solo nel caso in cui non sia stata contestata l’infedeltà del visto di conformità.

Superbonus 110% e visto di conformità

Il rilascio del visto di conformità è stato previsto anche in caso di esercizio dell’opzione per lo sconto in fattura o la cessione del credito d’imposta, in relazione agli interventi che danno diritto al c.d. “superbonus del 110%” (artt. 119 e 121 del D.L. n. 34/2020 e circ. Agenzia delle Entrate 22.12.2020 n. 30). Il visto deve essere apposto sulla comunicazione da inoltrare all’Agenzia delle Entrate, per attestare la conformità dei dati relativi alla documentazione che attesta la sussistenza dei presupposti che danno diritto alla detrazione d’imposta del 110%. Si tratta del c.d. “visto leggero“. Tale visto attesta la presenza dei presupposti che consentono la detrazione d’imposta, la presenza delle asseverazioni e delle attestazioni rilasciate dai tecnici incaricati. Di fatto, quindi, il professionista deve effettuare un’attività di controllo documentale comparabile a quelle che devono essere effettuate per il visto sul modello 730.

Di cosa deve tenere conto il professionista che procede alla redazione del visto?

In ambito di superbonus 110% il visto che attesta la conformità deve indicare:

- La sussistenza dei presupposti che danno diritto alla detrazione di imposta,

- La presenza delle asseverazioni e delle attestazioni rilasciate dai tecnici incaricati (in quanto obbligatorie).