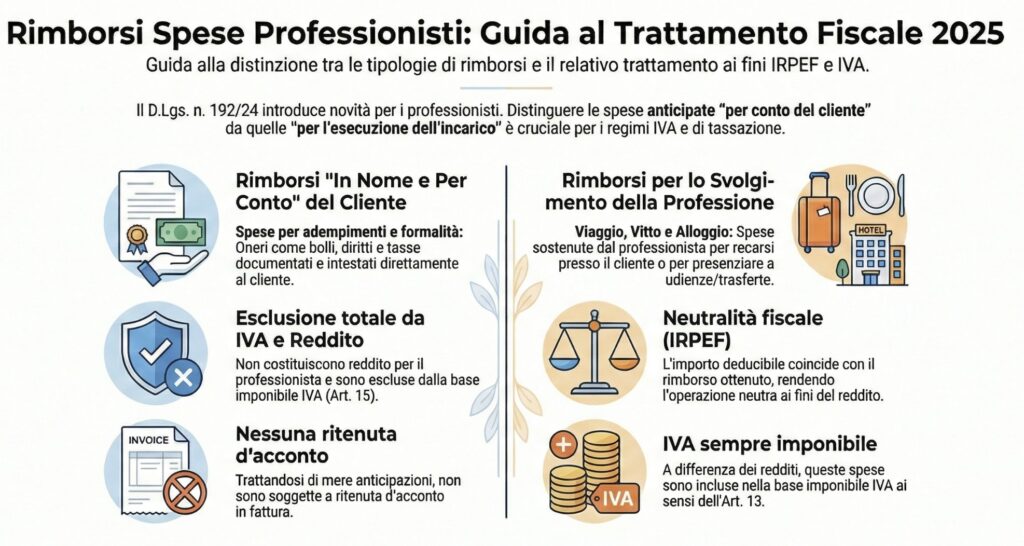

Ai sensi dell’art. 5 del D.Lgs. n. 192/24 i rimborsi spesa del professionista sostenuti in nome e per conto del cliente e quelli legati allo svolgimento della sua attività sono esenti da tassazione.

Ogni professionista sostiene, nel corso della sua attività, una serie di spese che riguardano il rapporto con i propri committenti. In particolare è necessario distinguere tra due differenti tipologie di spese rimborsate:

- I rimborsi delle spese anticipate in nome e per conto del cliente;

- I rimborsi delle spese sostenute per lo svolgimento della professione.

Nel primo caso rientrano le spese per oneri sostenuti dal professionista per conto del suo cliente. Immaginiamo un avvocato che deve sostenere oneri come diritti e bolli per conto del suo cliente. Qualora, invece, lo stesso avvocato debba effettuare una trasferta per presenziare ad un’udienza per il cliente sostiene spese legate allo svolgimento della sua professione.

Tutte queste spese, ai sensi dell’art. 5 del D.Lgs. n. 192/24 sono esenti da tassazione nel rispetto di determinati requisiti.

Indice degli argomenti

- Rimborso spese anticipate in nome e per conto del cliente

- Rimborso spese sostenute per lo svolgimento della professione

- Spese del professionista prepagate dal committente

- Disciplina IVA dei rimborsi spesa viaggio, vitto e alloggio del professionista

- Tabella di riepilogo: trattamento fiscale rimborsi spese (agg. 2026)

- Consulenza fiscale: ottimizza la gestione dei rimborsi

- Riferimenti normativi

Rimborso spese anticipate in nome e per conto del cliente

Per il professionista il rimborso spese documentato, sostenuto in nome e per conto del suo cliente, non concorre alla formazione del reddito da lavoro autonomo. L’esenzione è legata che si tratti di oneri che non rappresentano il mezzo per assolvere l’incarico professionale ma somme legate ad adempimento di formalità legate al mandato. Vedasi sul punto la Circolare n. 58/E/01 (§ 2.2) dell’Agenzia delle Entrate.

Rientrano in questa casistica, ad esempio, tutti quegli oneri legati al pagamento di somme per conto del cliente, come imposte, diritti o bolli, o altre formalità in nome e per conto del cliente. Il sostenimento della spesa, naturalmente, deve essere specificatamente indicato all’interno del mandato professionale. Sotto il profilo documentale, affinché operi l’esenzione reddituale è necessario:

- Che l’onere sia documentato ed intestato al cliente;

- La documentazione deve essere conservata dal professionista.

L’esclusione dal reddito dei rimborsi spese analitici (vitto, alloggio, viaggio) spetta solo se le relative spese sono state sostenute con metodi di pagamento tracciabili (carta, bancomat, bonifico). I pagamenti in contanti rendono il rimborso imponibile.

Rimborso spese sostenute per lo svolgimento della professione

Le spese diverse rispetto a quelle indicate nel paragrafo precedente sono quelle legate allo svolgimento dell’attività professionale. Si tratta, in buona sostanza, di tutte quelle spese di viaggio, vitto e alloggio del professionista sostenute per lo svolgimento dell’incarico professionale con il cliente.

Il rimborso delle spese sostenute dal professionista per l’esecuzione di un incarico ed addebitate analiticamente al committente in fattura, non concorrono alla formazione del reddito imponibile. Questo è quanto prevede l’art. 54, co. 2, lett. b) del TUIR (introdotto dall’art. 5, co. 1, lett. b) del D.Lgs. n. 192/24). Questa disposizione ha effetto a partire dal periodo di imposta in corso al 31 dicembre 2024.

Attraverso questa disposizione, quindi, gli ordinari limiti di deducibilità previsti per questo tipo di oneri (75% del costo, nel limite del 2% dei compensi percepiti nel periodo d’imposta) non trovano applicazione. La ratio di questa disposizione è quello di evitare la precedente situazione dove, a fronte di un costo parzialmente deducibile per il professionista, il relativo rimborso è totalmente imponibile ai fini delle imposte sui redditi.

Effetti dell’esenzione del rimborso per il professionista

Immaginiamo il caso del professionista che sostiene una spesa di vitto e alloggio per svolgere la sua attività per conto del suo committente per 5.000 euro. Tale onere viene specificatamente indicato in fattura e richiesto al committente. Fiscalmente l’importo deducibile delle spese di vitto e alloggio coincide con quello del rimborso ottenuto. Pertanto, l’operazione diventa neutra fiscalmente. Operativamente gli oneri devono essere indicati in colonna 2 (“spese di vitto e alloggio addebitate analiticamente al committente“) del rigo RE15 del modello Redditi PF.

Per quanto riguarda l’indicazione analitica in fattura di queste spese, l’esenzione comporta l’inapplicabilità della ritenuta d’acconto sull’importo del rimborso. Di fatto, il ricavo non è imponibile ed il relativo onere indeducibile dal reddito.

Deducibilità per le spese non rimborsate

Al fine di evitare che si creino problematiche per il professionista, nel caso in cui il committente non rimborsi gli oneri sostenuti dal professionista, tali oneri diventano deducibili dal reddito. Questo, a partire dal momento in cui:

- Il committente ha fatto ricorso ad uno degli istituti di regolazione della crisi e dell’insolvenza (ex D.Lgs. n. 14/19) o in stati con i quali sussiste un adeguato scambio di informazioni;

- Vi è l’infruttuosità della procedura esecutiva individuale nei confronti del committente;

- Vi è la prescrizione del credito.

Per gli oneri di valore non superiore ai € 2.500 la norma ne prevede la deducibilità se, entro un anno dalla loro fatturazione, il committente non ha provveduto al rimborso, a partire dal periodo di imposta nel corso del quale scade tale periodo annuale. Ove poi tali spese vengano successivamente rimborsate, le stesse concorreranno alla formazione del reddito di lavoro autonomo nel periodo d’imposta della relativa percezione.

Spese del professionista prepagate dal committente

Tutte le spese relative all’esecuzione di un incarico conferito e sostenute direttamente dal committente non costituiscono compensi in natura per il professionista (art. 54 co. 3 del TUIR). Di fatto, le prestazioni alberghiere e di somministrazione di alimenti e bevande acquistate direttamente dal committente (c.d. “spese anticipate”) non costituiscono compensi in natura per il professionista.

Per questo tipo di fattispecie il professionista non deve procedere a “riaddebitare” in fattura tali spese al committente. Allo stesso modo non possono considerare l’ammontare come costo deducibile dal proprio reddito. Pertanto tali valori non transitano tra i compensi, non essendo quindi rilevanti per la determinazione del limite del 2% di deducibilità delle spese relative a prestazioni alberghiere e a somministrazione di alimenti e bevande, fermo restando la loro deducibilità nella misura del 75% del relativo importo e del limite dell’1% di deducibilità delle spese di rappresentanza.

Deducibilità delle spese in capo al committente

Per il committente (impresa o lavoratore autonomo), la deducibilità del costo sostenuto per il bene o servizio “prepagato” non è più subordinata alla ricezione della parcella del professionista. Infatti, la deduzione del costo sostenuto dipende dalle regole ordinariamente applicali alle rispettive categorie reddituali. In pratica, la funzione della spesa deve continuare a ritenersi assorbita dalla prestazione di servizi resa dal professionista beneficiario al committente.

Ad esempio, il limite di deducibilità del 75% non operi per il committente per le spese sostenute per l’acquisto di prestazioni alberghiere e di somministrazione di alimenti e bevande, di cui sono beneficiari i professionisti. Questo nel contesto di una prestazione di servizi resa al committente, imprenditore o lavoratore autonomo. Per questo è necessari che, nel contempo:

- Sia dimostrabile l’inerenza della spesa rispetto all’attività del committente, nonché l’effettività della stessa;

- Dalla documentazione fiscale risultino gli estremi del professionista o dei professionisti che hanno fruito delle prestazioni e delle somministrazioni.

Disciplina IVA dei rimborsi spesa viaggio, vitto e alloggio del professionista

Le somme corrisposte al professionista a titolo di rimborso per spese inerenti l’attività professionale devono essere assoggettate al medesimo trattamento IVA degli altri compensi, salvo che si tratti di rimborsi per spese anticipate dal professionista in nome e per conto del committente, adeguatamente documentate.

Di fatto, quindi, si assiste ad un disallineamento tra disciplina reddituale e quella prevista ai fini IVA, in quanto nell’ambito di quest’ultima non opera una distinzione a seconda che le spese in argomento siano sostenute direttamente dal professionista e poi chieste a rimborso, ovvero risultino pagate anticipatamente dal committente.

Spese anticipate in nome e per conto del cliente

I rimborsi legati alle spese anticipate dal professionista in nome e per conto del committente, nell’ambito di un mandato con rappresentanza (es. anticipazioni per il pagamento di tasse, diritti, spese postali) sono escluse dalla base imponibile IVA ai sensi dell’art. 15 co. 1 n. 3) del DPR n. 633/72 ove regolarmente documentate. Tali importi possono essere indicati nella fattura elettronica emessa dal professionista:

- Inserendo in fattura “DatiBeniServizi” riportando l’importo delle spese, la loro descrizione ed il codice natura “N1” (operazioni “escluse ex art. 15“);

- Inserendo in fattura “Altri dati gestionali” aggiungendo al valore del totale dell’importo del documento quello delle spese in argomento.

Rimborso delle spese di viaggio, vitto e alloggio

Le spese di viaggio, vitto e alloggio sostenute dal professionista costituiscono spese inerenti l’attività professionale non riconducibili alla fattispecie delle spese anticipate in nome e per conto della controparte, in quanto il professionista, nel sostenerle, non agisce in sostituzione di un terzo.

Pertanto, esse sono incluse nella base imponibile IVA ai sensi dell’art. 13 del DPR n. 633/72, il quale prevede che la base imponibile IVA è costituita dall’ammontare complessivo dei corrispettivi dovuti al cedente o prestatore “compresi gli oneri e le spese inerenti all’esecuzione e i debiti o altri oneri verso terzi accollati al cessionario o al committente (…)”. Stando alla lettera della norma appaiono, dunque, ricomprese nella base imponibile anche le spese di viaggio inerenti la prestazione professionale, in quanto somme che costituiscono un onere aggiuntivo inerente la prestazione eseguita.

Tabella di riepilogo: trattamento fiscale rimborsi spese (agg. 2026)

Trattamento fiscale del riaddebito delle spese di trasferta da parte del professionista (spese di vitto e alloggio).

| Tipologia di spesa | Trattamento redditi | IVA | Ritenuta d’acconto | Requisiti & Tracciabilità | Riferimento normativo |

| Spese anticipate in nome e per conto (es. bolli, diritti camerali, tasse) | Esente (Non forma reddito) | Esclusa (Art. 15 DPR 633/72) | NO | • Documento intestato al cliente • Spesa prevista nel mandato • Conservazione giustificativo | • Art. 5 D.Lgs. 192/24 • Art. 15 DPR 633/72 • Circ. AdE 58/E/01 |

| Spese di trasferta sostenute dal professionista (es. treno, hotel, ristorante) | Esente / Neutro (Rimborso non tassato, costo non deducibile) | Imponibile (Fa parte della base imponibile IVA ex Art. 13) | NO (Grazie all’esenzione reddituale) | • Fattura analitica • Pagamento tracciabile obbligatorio (Carta/Bancomat) • Indicazione in Rigo RE15 | • Art. 54 TUIR • D.L. n. 84/2025 (Tracciabilità) • Art. 13 DPR 633/72 |

| Spese prepagate direttamente dal committente (es. l’azienda paga l’hotel al professionista) | Irrilevante (Non è compenso in natura) | Irrilevante (La spesa è in capo al committente) | NO | • Fattura intestata al committente con riferimento al professionista fruitore • Prova dell’inerenza | • Art. 54 co. 3 TUIR • Principi generali di inerenza |

Consulenza fiscale: ottimizza la gestione dei rimborsi

Le nuove regole introdotte dal D.Lgs. n. 192/2024 rendono i rimborsi spese fiscalmente neutri, ma l’applicazione pratica nasconde insidie. Sbagliare la qualificazione di una spesa (anticipazione ex art. 15 o riaddebito imponibile IVA) o utilizzare metodi di pagamento non idonei può trasformare un rimborso esente in reddito tassabile, esponendoti a sanzioni e accertamenti.

Non rischiare errori in fattura. Se hai dubbi su come documentare correttamente le spese di trasferta, su quali diciture inserire nel tuo software di fatturazione elettronica o vuoi essere sicuro di rispettare i requisiti di tracciabilità per mantenere l’esenzione, contattaci. Analizzeremo la tua procedura di rimborso per garantirti la massima efficienza fiscale e normativa.

Riferimenti normativi

- D.Lgs. 13 dicembre 2024, n. 192 – Attuazione della riforma fiscale in materia di imposte sui redditi (Nuova formulazione dell’art. 54 TUIR).

- D.P.R. 22 dicembre 1986, n. 917 (TUIR) – Art. 54: Determinazione del reddito di lavoro autonomo.

- D.L. 30 giugno 2025, n. 84 – Misure urgenti in materia di tracciabilità delle spese e contrasto all’evasione (Obbligo di pagamento tracciabile per l’esenzione dei rimborsi).

- D.P.R. 26 ottobre 1972, n. 633 (Decreto IVA)

- Art. 13: Base imponibile (Riaddebito spese vitto/alloggio).

- Art. 15: Esclusioni dal computo della base imponibile (Spese anticipate in nome e per conto).

- Circolare Agenzia delle Entrate n. 58/E del 18 giugno 2001 – Chiarimenti sulle spese anticipate in nome e per conto del cliente.

- D.Lgs. 12 gennaio 2019, n. 14 – Codice della crisi d’impresa e dell’insolvenza (Per la deducibilità delle perdite su crediti/spese non rimborsate).