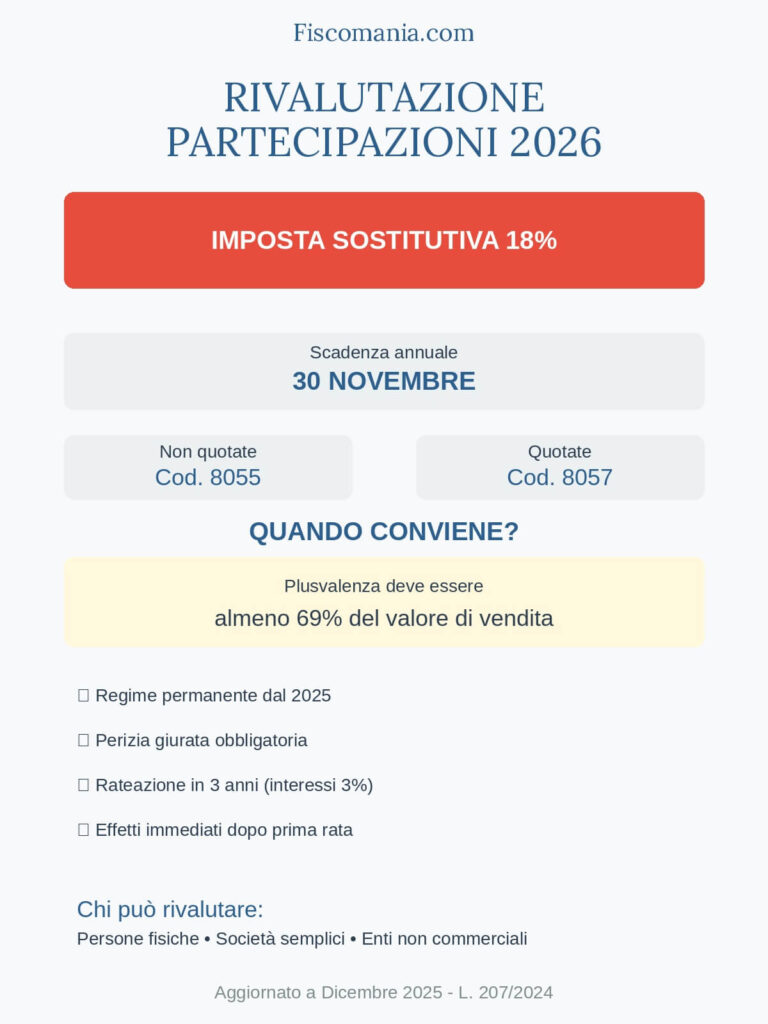

La Legge n. 207/24 ha stabilizzato definitivamente la rivalutazione delle partecipazioni societarie, trasformandola da proroga annuale a regime permanente. Scopri come ridurre la tassazione sulle plusvalenze con l’imposta sostitutiva al 18%, quali sono le scadenze operative e quando conviene davvero attivare questa procedura.

Vuoi vendere le tue quote societarie ma il costo di acquisto originario è bassissimo? Pagheresti il 26% di imposte sulla plusvalenza calcolata dal valore di carico storico. La rivalutazione delle partecipazioni ti permette di rideterminare quel valore, pagando oggi un’imposta sostitutiva ridotta al 18%. Dal 2025 non è più una misura temporanea: è entrata stabilmente nel nostro ordinamento fiscale.

Vediamo come funziona la procedura, chi può accedervi, quanto costa realmente e soprattutto quando conviene attivarla. Tieni presente che esiste anche la procedura di rivalutazione dei terreni (agricoli ed edificabili).

Attenzione: Una modifica al disegno di legge di bilancio 2026, dovrebbe essere incrementata l’aliquota dell’imposta sostitutiva sulla rideterminazione del costo fiscale delle partecipazioni (quotate e non quotate), portandola dal 18% al 21%. Restiamo in attesa dell’approvazione definitiva della legge.

Indice degli argomenti

- Che cos’è la rivalutazione delle partecipazioni?

- Chi può rivalutare le partecipazioni

- La perizia di stima: come si determina il valore

- Imposta sostitutiva: calcolo e versamento

- Quando conviene rivalutare: analisi economica

- Successioni, donazioni e passaggio generazionale

- Come affronto le situazioni di passaggio generazionale con rivalutazione

- Casi pratici: quando rivalutare conviene davvero

- Indicazione in dichiarazione dei redditi

- Consulenza fiscale sulla rivalutazione delle partecipazioni

- Riferimenti normativi

Che cos’è la rivalutazione delle partecipazioni?

La rivalutazione (o rideterminazione) delle partecipazioni è una procedura fiscale che ti consente di aggiornare il valore fiscalmente riconosciuto delle tue quote societarie. Paghi un’imposta sostitutiva del 18% sul nuovo valore periziato e, in cambio, azzeri o riduci drasticamente la plusvalenza tassabile al momento della futura cessione di quote.

La norma originaria risale alla Legge n. 448/2001 (articoli 5 e 7) ed è stata riproposta per anni con proroghe annuali. La Legge di Bilancio 2025 (L. 207/2024, art. 1, comma 30) l’ha finalmente stabilizzata: ogni anno, entro il 30 novembre, puoi rivalutare le partecipazioni possedute al 1° gennaio.

L’obiettivo è chiaro: se prevedi di cedere le tue quote nei prossimi anni e il loro valore attuale è molto superiore al costo storico, anticipi parte della tassazione oggi con un’aliquota agevolata. Alla cessione effettiva calcolerai la plusvalenza partendo dal nuovo valore rivalutato, non da quello originario. Il risparmio fiscale può essere significativo: fino a € 20.000-30.000 su operazioni di media entità.

Partecipazioni rivalutabili

Puoi rivalutare tutte le partecipazioni la cui cessione genererebbe redditi diversi ai sensi dell’art. 67, comma 1, lettere c) e c-bis) del TUIR:

Partecipazioni non quotate: azioni di SRL, SPA non quotate, quote di società di persone (SNC, SAS, società semplici). Per queste serve una perizia giurata redatta da un professionista abilitato che attesti il valore della frazione del patrimonio netto di tua competenza al 1° gennaio.

Partecipazioni quotate in mercati regolamentati o sistemi multilaterali di negoziazione. In questo caso il valore si calcola come media aritmetica delle quotazioni del mese di dicembre dell’anno precedente. Non serve perizia, ma solo il calcolo del valore normale ex art. 9, comma 4, lett. a) del TUIR.

Diritti e titoli derivati: diritti di opzione, warrant, obbligazioni convertibili in azioni. L’Agenzia delle Entrate (Risposta n. 118/E/2024) ha chiarito che per i diritti di opzione la rivalutazione produce effetti solo se i diritti sono cedibili a terzi. Se non trasferibili, la rivalutazione non ha rilevanza fiscale.

Partecipazioni in società estere detenute da residenti italiani, purché la cessione generi redditi diversi tassabili in Italia ai sensi dell’art. 67 del TUIR. Valuta attentamente l’eventuale tassazione anche nello Stato estero secondo le convenzioni contro le doppie imposizioni.

Diritti reali sulle partecipazioni: usufrutto e nuda proprietà. L’usufruttuario rivaluta il valore del suo diritto, il nudo proprietario il valore residuo. I valori si determinano secondo le tabelle dell’art. 48 del DPR n. 131/86. Ciascuno versa l’imposta sostitutiva sulla propria quota.

Chi può rivalutare le partecipazioni

La rivalutazione è riservata ai soggetti che detengono partecipazioni al di fuori del regime d’impresa e le cui operazioni generano redditi diversi di natura finanziaria (art. 67, comma 1, lettere c) e c-bis) del TUIR).

Possono accedere alla procedura:

Persone fisiche che possiedono quote o azioni nel patrimonio personale, non nell’ambito di un’attività d’impresa. Se sei imprenditore individuale con partecipazioni iscritte nel tuo patrimonio d’impresa, non puoi rivalutarle con questa procedura agevolata.

Società semplici e associazioni equiparate ai sensi dell’art. 5 del TUIR. Le società semplici costituiscono spesso veicoli per detenere partecipazioni familiari. Anche in questo caso è possibile rivalutare.

Enti non commerciali per le partecipazioni detenute nell’ambito della gestione non commerciale. Se l’ente svolge attività commerciale e le partecipazioni sono nel patrimonio dell’impresa commerciale, non può rivalutare.

Soggetti non residenti privi di stabile organizzazione in Italia, per le partecipazioni in società italiane i cui proventi sarebbero tassabili in Italia (salvo convenzioni contro le doppie imposizioni che escludano l’imponibilità).

Partecipazioni intestate a società fiduciaria: possono essere rivalutate a condizione che il fiduciante rientri tra i soggetti sopra indicati (Circolare n. 12/E/2002 dell’Agenzia delle Entrate).

Esclusi dalla rivalutazione

Società di capitali (SRL, SPA, SRLS) e società di persone commerciali (SNC, SAS) non possono utilizzare questa procedura per le partecipazioni iscritte tra le immobilizzazioni finanziarie o comunque nel patrimonio d’impresa. Per loro valgono le regole ordinarie di valutazione civilistica e fiscale.

Imprenditori individuali per le partecipazioni iscritte nel patrimonio dell’impresa individuale.

Società ed enti commerciali non residenti privi di stabile organizzazione in Italia: la Legge di Bilancio 2025 ha introdotto un’esclusione esplicita per questi soggetti (art. 5, comma 7-bis, L. 448/2001).

La perizia di stima: come si determina il valore

Per le partecipazioni non quotate il valore da rivalutare si determina tramite perizia giurata redatta da un professionista abilitato. La perizia deve attestare il valore della frazione del patrimonio netto della società partecipata di tua competenza, riferito al 1° gennaio dell’anno.

Professionisti abilitati

Possono redigere e asseverare la perizia:

- Dottori commercialisti e esperti contabili iscritti all’Albo.

- Revisori legali iscritti nel Registro.

- Periti iscritti presso le Camere di Commercio.

La perizia deve essere giurata (asseverata con giuramento) davanti a un notaio, alla cancelleria del Tribunale o presso l’ufficio del Giudice di Pace. L’asseverazione comporta le responsabilità previste dall’art. 64 del Codice di Procedura Civile: dichiarazioni false o reticenti sono punite penalmente.

Contenuto della perizia

La perizia attesta il valore complessivo del patrimonio netto della società alla data del 1° gennaio. Non si tratta del valore contabile del capitale sociale, ma di una valutazione del patrimonio netto alla data di riferimento, considerando anche riserve, utili e perdite.

Il professionista ha libertà di metodo valutativo: può applicare metodi patrimoniali, reddituali, misti o finanziari, purché la valutazione sia coerente con le caratteristiche dell’azienda e supportata da documentazione adeguata.

Una volta determinato il patrimonio netto complessivo, applichi la tua percentuale di partecipazione per ottenere il valore della tua quota. Su questo valore calcoli l’imposta sostitutiva del 18%.

La perizia può essere redatta anche dopo la cessione della partecipazione, purché entro il termine del 30 novembre. Questo ti permette di valutare la convenienza anche a cessione avvenuta (Risoluzione n. 53/E/2015 dell’Agenzia delle Entrate).

Tempistiche e costi

La perizia deve essere redatta e giurata entro il 30 novembre dell’anno in cui intendi rivalutare. Puoi redigerla anche nei mesi precedenti, purché l’asseverazione avvenga entro quella data.

Il costo della perizia varia in base alla complessità della società e al professionista incaricato. Nella mia esperienza, per PMI con situazioni patrimoniali lineari il costo si aggira tra € 1.500 e € 3.000 + IVA. Per società più complesse, con partecipate, immobili, attività estere, i costi possono salire fino a € 5.000-7.000 + IVA.

Il costo della perizia può essere portato in aumento del valore di acquisto della partecipazione (se pagato dal socio) oppure dedotto dal reddito d’impresa in cinque esercizi (se pagato dalla società partecipata). Proporzionalmente, ogni socio che rivaluta deduce la quota parte riferibile alla propria partecipazione.

Capitano, sovente, situazioni di soggetti con quote ereditate decenni fa, quando i capitali sociali erano simbolici. Il costo fiscale risultava di poche migliaia di euro, ma il valore effettivo superava € 500.000. Rivalutare prima della cessione ha permesso risparmi tra € 15.000 e € 35.000 netti.

Imposta sostitutiva: calcolo e versamento

L’imposta sostitutiva è pari al 18% del valore risultante dalla perizia (per le partecipazioni non quotate) o del valore normale determinato ex art. 9 TUIR (per quelle quotate).

L’imposta si calcola sull’intero valore periziato, non solo sull’incremento rispetto al costo storico. Questo è un aspetto importante da considerare nella valutazione di convenienza.

Modalità di versamento

L’imposta va versata tramite modello F24, utilizzando i seguenti codici tributo:

- 8055 per partecipazioni non quotate.

- 8057 per partecipazioni quotate in mercati regolamentati.

Compili il modello F24 nella sezione “Erario“, indicando:

- Il codice tributo appropriato.

- L’importo a debito versato.

- L’anno di riferimento nel formato AAAA (es. “2025” se rivaluti partecipazioni possedute al 1° gennaio 2025).

Puoi utilizzare eventuali crediti fiscali in compensazione, nei limiti previsti dalla normativa sulla compensazione dei crediti tributari (art. 17 del D.Lgs. n. 241/97).

Rateazione: tre rate annuali

Hai la facoltà di versare l’imposta in tre rate annuali di pari importo, anziché in un’unica soluzione. In caso di rateazione:

- La prima rata deve essere versata entro il 30 novembre dell’anno.

- La seconda rata entro il 30 novembre dell’anno successivo.

- La terza rata entro il 30 novembre del secondo anno successivo.

Sulle rate successive alla prima si applicano interessi del 3% annuo. Il costo effettivo della rateazione è quindi piuttosto contenuto.

Attenzione: Il versamento della prima rata (o dell’intero importo) entro il 30 novembre è condizione essenziale per il perfezionamento della rivalutazione. Se versi in ritardo, non puoi utilizzare il valore rivalutato e perdi il diritto al rimborso dell’imposta versata in ritardo.

Perfezionamento della rivalutazione

La rivalutazione si considera perfezionata con il versamento, entro il 30 novembre:

- Dell’intero importo dell’imposta sostitutiva, oppure

- Della prima rata in caso di rateazione.

Una volta perfezionata, puoi utilizzare immediatamente il nuovo valore di acquisto ai fini della determinazione delle plusvalenze (Circolare n. 47/E/2011 dell’Agenzia delle Entrate). Non devi attendere il versamento delle rate successive.

Ravvedimento operoso

Il versamento della prima rata non è ravvedibile: se la scadenza del 30 novembre passa senza versamento, la rivalutazione è persa. Per le rate successive è invece possibile utilizzare il ravvedimento operoso ex art. 13 del D.Lgs. n. 472/97, versando l’imposta omessa con le relative sanzioni ridotte e gli interessi legali.

Il mancato versamento delle rate successive non fa venire meno la validità della rivalutazione, ma comporta l’iscrizione a ruolo degli importi non versati (Circolare n. 47/E/2011).

Rivalutazioni successive e scomputo

Se hai già rivalutato la stessa partecipazione in anni precedenti, puoi effettuare una nuova rivalutazione scomputando dall’imposta dovuta quella già versata in passato. In alternativa, puoi chiedere il rimborso dell’imposta sostitutiva precedentemente pagata, entro 48 mesi dal nuovo versamento (art. 38 del DPR n. 602/1973).

L’importo rimborsabile non può mai superare l’importo dovuto per la nuova rivalutazione. Se in passato hai pagato € 15.000 e ora devi versare € 12.000, puoi scomputare solo € 12.000: i € 3.000 di differenza non sono rimborsabili.

Se non hai più rate pendenti della precedente rivalutazione, non sei tenuto al versamento delle stesse. Puoi procedere direttamente con la nuova rivalutazione scomputando quanto già pagato.

Quando conviene rivalutare: analisi economica

La rivalutazione delle partecipazioni è conveniente quando il risparmio fiscale futuro supera il costo immediato dell’operazione. Facciamo un’analisi numerica precisa.

Scenario senza rivalutazione

Ipotizziamo che tu possieda:

- Quota di partecipazione: 30% in una SRL

- Costo di acquisto storico: € 10.000

- Valore attuale della partecipazione: € 200.000

- Prezzo di cessione previsto: € 200.000

Plusvalenza imponibile: € 200.000 – € 10.000 = € 190.000

Imposta sostitutiva 26%: € 190.000 × 26% = € 49.400

Ricavo netto: € 200.000 – € 49.400 = € 150.600

Scenario con rivalutazione

Rivaluti la partecipazione al valore di perizia di € 200.000:

Imposta sostitutiva sulla rivalutazione (18%): € 200.000 × 18% = € 36.000

Costo perizia: circa € 2.500

Plusvalenza alla cessione: € 200.000 – € 200.000 = € 0

Imposta sulla plusvalenza: € 0

Ricavo netto: € 200.000 – € 36.000 – € 2.500 = € 161.500

Risparmio totale: € 161.500 – € 150.600 = € 10.900

Formula di convenienza

La rivalutazione è conveniente quando:

Plusvalenza × 26% > Valore periziato × 18% + Costo perizia

Semplificando (considerando il costo perizia trascurabile per importi elevati):

Plusvalenza > Valore periziato × 69,23%

In altre parole, la plusvalenza deve essere almeno il 69,23% del valore di vendita perché la rivalutazione convenga. Se la plusvalenza è inferiore, paghi più tasse rivalutando che cedendo direttamente.

Esempi di convenienza

| Valore periziato | Costo storico | Plusvalenza | % Plusvalenza | Conveniente? |

|---|---|---|---|---|

| € 100.000 | € 30.000 | € 70.000 | 70% | SÌ |

| € 100.000 | € 50.000 | € 50.000 | 50% | NO |

| € 100.000 | € 10.000 | € 90.000 | 90% | SÌ |

| € 200.000 | € 150.000 | € 50.000 | 25% | NO |

La rivalutazione è quasi sempre conveniente per partecipazioni acquisite più di 15-20 anni fa o ereditate con valori dichiarati in successione molto bassi. Per acquisti recenti (ultimi 5-10 anni) a valori di mercato, raramente conviene.

Successioni, donazioni e passaggio generazionale

La rivalutazione delle partecipazioni può giocare un ruolo strategico nel passaggio generazionale d’impresa, ma devi conoscere bene le regole per evitare di perdere il beneficio.

Donazione di partecipazioni rivalutate

Se doni una partecipazione che hai rivalutato, il donatario subentra nel tuo costo fiscale, includendo il valore rivalutato. Questo significa che gli effetti della rivalutazione si trasferiscono al donatario (art. 68, comma 6, del TUIR e Circolare n. 12/E/2002).

Esempio:

- Hai rivalutato nel 2023 la partecipazione a € 100.000

- Nel 2024 doni la partecipazione a tuo figlio

- Valore dichiarato nell’atto di donazione: € 60.000 (valore contabile bilancio)

- Tuo figlio vende nel 2026 a € 120.000

Plusvalenza per tuo figlio: € 120.000 – € 100.000 = € 20.000

Il donatario mantiene il valore rivalutato dal donante. La donazione non fa perdere gli effetti della rivalutazione.

Successione di partecipazioni rivalutate

La successione funziona diversamente. Il valore fiscalmente riconosciuto per l’erede è quello dichiarato nella dichiarazione di successione o, in mancanza, il valore normale alla data di apertura della successione (art. 68, comma 7, del TUIR).

Questo significa che la rivalutazione effettuata dal defunto si perde con la successione.

Esempio:

- Hai rivalutato nel 2023 la partecipazione a € 100.000

- Muori nel 2024 e la partecipazione va a tuo figlio

- Valore dichiarato in successione: € 60.000 (valore contabile bilancio)

- Tuo figlio vende nel 2026 a € 120.000

Plusvalenza per tuo figlio: € 120.000 – € 60.000 = € 60.000

L’erede non può beneficiare della rivalutazione effettuata dal defunto. Può però effettuare lui stesso una nuova rivalutazione, se possiede la partecipazione al 1° gennaio dell’anno in cui intende rivalutare.

Eccezione: Se la successione si è aperta tra il 25 ottobre 2001 e il 3 ottobre 2006 (periodo di sospensione dell’imposta di successione), l’erede può valorizzare fiscalmente la rivalutazione fatta in vita dal defunto.

Strategia per il passaggio generazionale

Una delle operazioni che valuto frequentemente con i clienti è la rivalutazione seguita da donazione. Questa strategia permette di:

- Rivalutare oggi le partecipazioni pagando il 18%

- Donare successivamente le partecipazioni ai figli

- I figli ereditano il valore rivalutato e possono cedere con plusvalenza ridotta

Questa operazione deve essere strutturata correttamente per evitare contestazioni per abuso del diritto. L’Agenzia delle Entrate potrebbe riqualificare l’operazione se manca una valida ragione economica diversa dal risparmio fiscale.

Il Ministero dell’Economia (atto di indirizzo del 27 febbraio 2025) ha chiarito che è legittima la scelta del contribuente di avvalersi di regimi fiscali alternativi, compresi quelli con imposizione sostitutiva. Tuttavia, operazioni prive di sostanza economica e finalizzate esclusivamente al vantaggio fiscale restano abusive.

Come affronto le situazioni di passaggio generazionale con rivalutazione

Quando un cliente mi propone di rivalutare quote per poi donarle ai figli, verifico sempre tre elementi prima di procedere. Primo: quanto tempo intercorrerà tra rivalutazione e donazione? Se è immediato (pochi mesi) il rischio di contestazione aumenta. Consiglio di attendere almeno 12-18 mesi. Secondo: esistono ragioni economiche indipendenti dal risparmio fiscale? La riorganizzazione societaria, l’ingresso dei figli in azienda, la preparazione alla pensione sono tutti elementi che rafforzano la legittimità dell’operazione. Terzo: i figli effettivamente gestiranno l’azienda o rivenderanno immediatamente? Se la cessione a terzi avviene poco dopo la donazione, l’Agenzia potrebbe ricostruire un’operazione circolare.

Un caso recente: un cliente settantenne voleva rivalutare quote valorizzate € 800.000 con costo storico di € 50.000. Intenzione: donare ai due figli già attivi in azienda da oltre 10 anni. Ho consigliato di: (1) rivalutare immediatamente, (2) formalizzare l’ingresso dei figli nel CdA con deleghe operative, (3) attendere 24 mesi prima della donazione, (4) documentare il percorso di affiancamento e formazione. Risultato: operazione perfezionata senza contestazioni, risparmio complessivo stimato per i figli in caso di futura cessione: oltre € 50.000.

L’errore più comune che rilevo è rivalutare quote senza verificare prima chi le acquisterà. Ho visto clienti rivalutare partecipazioni per € 500.000 pagando € 90.000 di imposta, per poi scoprire che i potenziali acquirenti offrivano solo € 350.000. Risultato: imposta pagata su un valore sovrastimato, perdita netta di € 63.000. Quando mi viene prospettata una rivalutazione, richiedo sempre una due diligence preliminare del valore con almeno 2-3 metodi valutativi diversi.

Casi pratici: quando rivalutare conviene davvero

Caso 1: Quote ereditate con valore dichiarato basso

Hai ereditato nel 2018 una partecipazione del 25% in una SRL familiare. Valore dichiarato nella successione: € 30.000 (basato sul valore contabile). Il patrimonio netto della società è cresciuto significativamente grazie alla rivalutazione di immobili e accumulo di utili. Valore attuale della partecipazione: € 250.000. Intendi cedere entro 2-3 anni a un compratore già individuato.

Il tuo commercialista ti avvisa che la plusvalenza sarà € 220.000 (€ 250.000 – € 30.000). Imposta del 26%: € 57.200. Decidi di rivalutare la partecipazione al valore di perizia di € 250.000. Paghi:

- Imposta sostitutiva 18%: € 45.000

- Costo perizia: € 2.500

- Totale: € 47.500

Cedi successivamente a € 260.000. Plusvalenza tassabile: € 260.000 – € 250.000 = € 10.000. Imposta 26%: € 2.600.

Costo fiscale totale: € 47.500 + € 2.600 = € 50.100

Risparmio rispetto a cessione senza rivalutazione: € 7.100

La rivalutazione è conveniente anche se il prezzo di cessione finale è leggermente superiore al valore periziato. Più alto è il divario tra costo fiscale storico e valore attuale, maggiore è il vantaggio della rivalutazione. In questo caso, con una plusvalenza che rappresenta l’88% del valore di cessione, la convenienza è evidente.

Caso 2: Quote acquistate di recente a valore di mercato

Hai acquistato nel 2020 una partecipazione del 40% in una startup innovativa per € 150.000. Dopo 5 anni la società è cresciuta significativamente. Valore attuale stimato: € 200.000. Ricevi un’offerta di acquisto a € 210.000.

Plusvalenza attesa: € 210.000 – € 150.000 = € 60.000. Imposta del 26%: € 15.600.

Valuti la rivalutazione. Costo previsto:

- Imposta sostitutiva 18% su € 200.000: € 36.000

- Costo perizia: € 2.000

- Totale: € 38.000

La rivalutazione non conviene. Pagheresti € 38.000 oggi per risparmiare € 15.600 in futuro. Perdi € 22.400.

Per partecipazioni acquistate di recente a valori di mercato, con plusvalenze contenute rispetto al valore totale (in questo caso solo il 28,6%), la rivalutazione risulta anti-economica. Meglio cedere direttamente pagando il 26% sulla plusvalenza effettiva.

Caso 3: Holding familiare con partecipazioni strategiche

Famiglia imprenditoriale detiene tramite società semplice diverse partecipazioni in SRL operative. Valore complessivo delle partecipazioni: € 2.000.000. Costo storico: € 200.000 (società costituite negli anni ’90). I tre fratelli soci della società semplice prevedono di ristrutturare il gruppo nei prossimi 5 anni attraverso conferimenti, fusioni e dismissioni.

Ogni operazione straordinaria potrebbe generare plusvalenze tassabili. La tassazione ordinaria sulle plusvalenze complessive sarebbe circa € 468.000 (€ 1.800.000 × 26%).

I fratelli decidono di rivalutare tutte le partecipazioni detenute dalla società semplice. Costo dell’operazione:

- Imposta sostitutiva 18% su € 2.000.000: € 360.000

- Costo perizie (5 società): € 15.000

- Totale: € 375.000

Nei 5 anni successivi effettuano diverse operazioni con cessioni parziali per complessivi € 2.200.000. Plusvalenza tassabile residua: € 2.200.000 – € 2.000.000 = € 200.000. Imposta 26%: € 52.000.

Costo fiscale totale: € 375.000 + € 52.000 = € 427.000

Risparmio rispetto a gestione senza rivalutazione: € 41.000

Per gruppi familiari con strutture complesse e operazioni straordinarie previste, la rivalutazione rappresenta uno strumento di pianificazione fiscale di lungo periodo. Non si valuta la convenienza sulla singola operazione, ma sulla strategia complessiva. Inoltre, la certezza del valore fiscale facilita la negoziazione con controparti e banche finanziatrici.

Indicazione in dichiarazione dei redditi

La rivalutazione va indicata nella dichiarazione dei redditi dell’anno in cui l’hai perfezionata. Compili il quadro RT (Redditi delle persone fisiche) nella sezione dedicata alle plusvalenze, riportando:

- Il valore della partecipazione rivalutata;

- L’imposta sostitutiva versata;

- L’eventuale rateazione.

L’omessa indicazione costituisce violazione formale sanzionata dall’art. 8, comma 1, del D.Lgs. n. n. 471/97 con importi da € 250 a € 2.000. Tuttavia, secondo l’Agenzia delle Entrate (Circolare n. 20/E/2016), questa omissione non pregiudica gli effetti della rivalutazione se hai regolarmente versato l’imposta sostitutiva.

Conserva la perizia giurata e le ricevute di versamento dell’F24 per almeno sei anni dalla rivalutazione. In caso di controllo, dovrai esibirli all’Amministrazione finanziaria.

Consulenza fiscale sulla rivalutazione delle partecipazioni

Stai valutando se rivalutare le tue quote societarie ma hai dubbi sulla convenienza effettiva? Il calcolo del risparmio fiscale richiede un’analisi accurata che tenga conto del costo storico, del valore attuale, delle tempistiche di cessione e della tua situazione patrimoniale complessiva.

Come posso aiutarti:

- Analisi di convenienza economica con calcoli personalizzati su plusvalenza attesa e risparmio fiscale effettivo.

- Coordinamento con professionisti abilitati per la redazione della perizia giurata di stima.

- Valutazione strategica per operazioni di passaggio generazionale con rivalutazione e successiva donazione.

- Verifica profili di rischio abuso del diritto e strutturazione operazioni conformi alla prassi dell’Agenzia delle Entrate.

La rivalutazione mal strutturata può costarti più di quanto risparmieresti. Una consulenza preventiva ti permette di valutare con certezza se questa procedura fa al caso tuo e come ottimizzare il risparmio fiscale nel rispetto delle norme.

Riferimenti normativi

- Legge 28 dicembre 2001, n. 448, artt. 5 e 7

- Legge 30 dicembre 2024, n. 207, art. 1, comma 30

- D.P.R. 22 dicembre 1986, n. 917 (TUIR), art. 9, co. 4, lett. a), 67, 68

- D.Lgs. 18 dicembre 1997, n. 471, art. 8

- D.Lgs. 5 agosto 1997, n. 472, art. 13

- Circolare Agenzia delle Entrate 31 gennaio 2002, n. 12/E

- Circolare Agenzia delle Entrate 24 ottobre 2011, n. 47/E

- Circolare Agenzia delle Entrate 22 gennaio 2021, n. 1/E

- Risoluzione Agenzia delle Entrate 27 maggio 2015, n. 53/E

- Risposta a interpello Agenzia delle Entrate 10 maggio 2024, n. 118/E

- Corte di Cassazione, Sezioni Unite, sentenza n. 2321 del 31 gennaio 2020

- Corte di Cassazione, Sezioni Unite, sentenza n. 2322 del 31 gennaio 2020

Infografica riepilogativa