Il Form W-2 è un documento fiscale fondamentale negli Stati Uniti che riporta le informazioni relative ai guadagni di un dipendente nel corso dell’anno precedente e le tasse federali e statali trattenute alla fonte. In sostanza, è una sorta di “certificato dei redditi” americano.

Indice degli argomenti

- Cos’è il Modulo W-2 e chi deve emetterlo

- Come si legge il form W-2

- Come fanno i dipendenti a sapere se hanno avuto sufficienti detrazioni fiscali durante l’anno?

- Perché il modello è importante per i lavoratori fiscalmente residenti in Italia?

- Scarica il modello e le istruzioni di compilazione

- Consulenza fiscale online

Cos’è il Modulo W-2 e chi deve emetterlo

Il modulo W-2 (Wage and Tax Statement) è un modulo fiscale obbligatorio che i datori di lavoro devono fornire ai propri dipendenti entro e non oltre il 31 gennaio dell’anno successivo. Questo, in modo che il dipendente abbia il tempo di presentare le tasse sul reddito prima della scadenza, solitamente il 15 aprile.

Ogni datore di lavoro che svolge un’attività commerciale o imprenditoriale e versa una retribuzione, compresi pagamenti non in contanti pari o superiori a $ 600 all’anno (tutti gli importi se è stata trattenuta una qualsiasi imposta sul reddito, sulla previdenza sociale o Medicare) per i servizi svolti da un dipendente, deve presentare un modulo W-2 per ciascun dipendente (anche se il dipendente è imparentato con il datore di lavoro) da cui:

- Sono state trattenute le imposte sul reddito, sulla previdenza sociale o sull’assistenza sanitaria;

- L’imposta sul reddito sarebbe stata trattenuta se il dipendente non avesse richiesto più di una ritenuta alla fonte o non avesse richiesto l’esenzione dalla ritenuta alla fonte sul modulo W-4.

Quando è obbligatorio

I datori di lavoro devono emettere un W-2 quando:

- Versano compensi pari o superiori a $600 all’anno (inclusi pagamenti non monetari);

- Trattengono imposte sul reddito, previdenza sociale o Medicare, indipendentemente dall’importo;

- Avrebbero dovuto trattenere imposte se il dipendente non avesse richiesto esenzioni specifiche sul modulo W-4.

Come si legge il form W-2

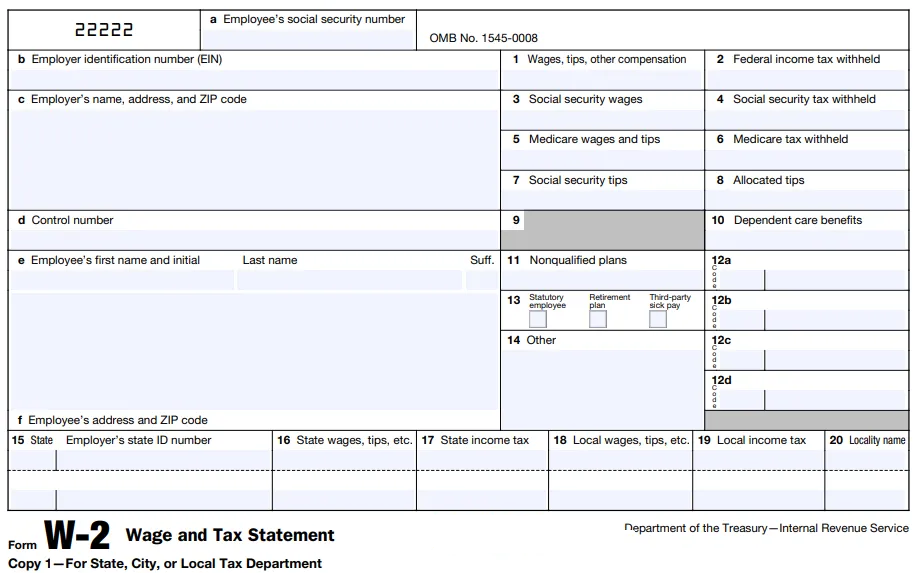

Il modulo è suddiviso in diverse sezioni, ognuna delle quali riporta un dato specifico. Di seguito le principali informazioni utili per la lettura e la comprensione del Form.

Sezione descrittiva: caselle con lettere (a-f)

Il modulo W2 contiene complessivamente sei caselle contrassegnate da lettere, principalmente posizionate sul lato sinistro del modulo. Quesete richiedono informazioni essenziali per identificare il dipendente e il datore di lavoro. Per garantire la corretta compilazione del documento, esamineremo attentamente ciascuna di queste caselle, una per una.

Casella a: numero di previdenza sociale del dipendente

Questa casella richiede di inserire il numero di previdenza sociale a 9 cifre del dipendente per il quale si sta creando il modulo W2.

Casella b: numero di identificazione del datore di lavoro (EIN)

Questa casella richiede di inserire il numero di identificazione univoco del datore di lavoro, conosciuto come EIN. Questo codice composto da 9 cifre è fornito dall’IRS e identifica in modo univoco l’azienda per scopi fiscali.

Casella c: nome, indirizzo e CAP del datore di lavoro

In questa casella devi inserire il nome completo del datore di lavoro, l’indirizzo completo dell’azienda e il CAP.

Casella d: numero di controllo

Questa casella è facoltativa e si riferisce al numero W2 univoco del dipendente, generato dal software di gestione delle buste paga dell’azienda.

Casella e e f: nome, indirizzo e CAP del dipendente

In queste caselle devono essere inseriti nome completo, indirizzo e CAP del dipendente.

Sezione numerica: redditi imposte e contributi

1. Wages, tips, other compensation

Questa casella mostra l’importo totale del reddito imponibile guadagnato durante tutto l’anno, inclusi lo stipendio, i salari orari, i bonus, etc Questo importo viene utilizzato per determinare la tassazione federale e statale. Si tratta del reddito percepito dal lavoratore imponibile fiscalmente.

La casella, di fatto, mostra i salari imponibili totali per il periodo di imposta, inclusi eventuali bonus ricevuti. La voce non comprende detrazioni come, ad esempio, i contributi a un piano 401 (k).

Esempio: se il lavoratore ha guadagnato uno stipendio di $ 100.000 e ha ricevuto un bonus monetario di $ 10.000, il suo importo della casella 1 sarebbe pari a $ 110.000.

2. Federal income tax withheld

Questa casella indica l’importo totale dell’imposta sul reddito federale trattenuta dalle buste paga durante tutto il periodo di imposta. Questo importo deve essere utilizzato per determinare se si devono ulteriori imposte o un rimborso in sede di presentazione della dichiarazione dei redditi (form 1040). Questo importo è determinato principalmente dal conteggio delle ritenute alla fonte specificato nel modulo W4 compilato dal dipendente.

Esempio: se il tuo datore di lavoro ha trattenuto $ 20.000 in imposta sul reddito federale dalla busta paga, l’importo della casella 2 deve essere pari all’importo di $ 20.000.

3. Social security wages

Questa casella indica l’importo totale dei redditi percepiti che è soggetta a contributi sulla sicurezza sociale. L’aliquota dell’imposta sulla previdenza sociale è del 6,2% e l’importo massimo dell’imposta sulla previdenza sociale che può essere trattenuta dalle buste paga è di $ 9.923. Questo importo non dovrebbe superare i $ 160.200, poiché tale cifra rappresenta il limite fiscale della previdenza sociale.

Esempio: se hai guadagnato $ 80.000 durante l’anno, ma solo $ 60.000 erano soggetti ai contributi sulla sicurezza sociale, l’importo della casella 3 sarebbe di $ 60.000.

4. Social security tax withheld

Questa casella indica l’importo totale dei contributi sulla previdenza sociale che sono stati trattenuti dalle buste paga durante tutto il periodo di imposta.

Esempio: se il datore di lavoro ha trattenuto $ 5.000 in contributi sulla previdenza sociale dalla busta paga, l’importo ad indicare nella casella 4 sarebbe di $ 5.000.

5. Medicare wages and tips

Questa casella indica l’importo totale del reddito guadagnato che è soggetto ai contributi Medicare. L’aliquota fiscale Medicare è dell’1,45% e non esiste un importo massimo di tassa Medicare che può essere trattenuta dalle buste paga.

Esempio: se hai guadagnato $ 80.000 durante l’anno, l’importo della casella 5 sarebbe di $ 80.000.

6. Medicare tax withheld

Questa casella indica l’importo totale dei contributi Medicare trattenuti dalle buste paga durante tutto l’anno.

Esempio: se il datore di lavoro ha trattenuto $ 1.000 in contributi medicare dalla busta paga, l’importo della casella 6 sarebbe di $ 1.000.

Altri box

Le ulteriori caselle possono contenere informazioni aggiuntive, come ad esempio compensi non soggetti a tassazione o contributi a piani pensionistici. In particolare, la casella 12 riporta vari codici che identificano determinati tipi di compensazione o benefici che potresti aver ricevuto durante l’anno.

Ad esempio, il codice D mostra la quantità di contributi che hai apportato a un piano 401 (k), mentre il codice DD mostra il costo della copertura sanitaria sponsorizzata dal datore di lavoro.

Come fanno i dipendenti a sapere se hanno avuto sufficienti detrazioni fiscali durante l’anno?

Quando il dipendente presenta la dichiarazione dei redditi, l’importo dell’imposta trattenuta secondo il modulo W-2 viene detratto dall’imposta lorda dovuta. Se è stata trattenuta più imposta di quella dovuta, verrà emesso un rimborso. L’IRS utilizza anche il modulo W-2 per tracciare il reddito e l’imposta dovuta da un dipendente. Se il reddito dichiarato nelle tasse di un dipendente non corrisponde al reddito dichiarato nel modulo W-2, l’IRS può sottoporre a verifica il contribuente. I contribuenti devono dichiarare tutti i redditi da stipendio, salario e mance anche se tali redditi non sono dichiarati in un W-2.

Perché il modello è importante per i lavoratori fiscalmente residenti in Italia?

Un lavoratore fiscalmente residente in Italia che ha svolto attività lavorativa negli Stati Uniti è tenuto, verificando le condizioni previste dall’art. 15 della Convenzione contro le doppie imposizioni, a dichiarare in Italia il reddito da lavoro dipendente di fonte estera.

In particolare, per la dichiarazione del reddito è necessario essere in possesso della dichiarazione dei redditi USA (form 1040), oppure in sua assenza è necessario predisporre una dichiarazione sostitutiva di atto notorio per dichiarare che il form 1040 non è stato compilato e non si sono chieste a rimborso ritenute federali. Oltre alla dichiarazione dei redditi è necessario essere in possesso del form w-2 e delle singole buste paga. In questo modo è possibile andare a compilare nel modo corretto la dichiarazione dei redditi italiana e rispondere in modo corretto ad un eventuale controllo formale della dichiarazione da parte dell’Agenzia delle Entrate.

Scarica il modello e le istruzioni di compilazione

- Modulo W-2;

- Istruzioni per i moduli W-2 e W-3 (compresi i moduli W-2AS, W-2CM, W-2GU, W-2VI, W-3SS, W-2c e W-3c).

Consulenza fiscale online

Il modulo W-2 è un modulo IRS che i datori di lavoro devono inviare a un dipendente e all’IRS ogni anno. Il modulo riporta lo stipendio annuale di un dipendente e le tasse trattenute. I dipendenti usano anche il modulo per presentare le loro tasse ogni anno.

Comprendere ogni sezione del W-2 significa avere pieno controllo della propria situazione fiscale e poter affrontare con sicurezza gli adempimenti annuali. Per ottenere il modulo e le istruzioni ufficiali, è possibile consultare il sito dell’IRS dove sono disponibili anche i moduli correlati (W-3, W-2c e relative varianti territoriali).