Perché si ricorre alla stampa quando la formazione dei documenti avviene esclusivamente mediante sistemi di elaborazione elettronica?

In un’epoca in cui fatture, registri contabili e dichiarazioni nascono già in formato digitale, molte aziende e professionisti continuano a stampare tonnellate di documenti per “sicurezza“. Questo comporta:

- Costi elevati per stampa, spazi di archiviazione e gestione documentale;

- Difficoltà nel reperimento rapido dei documenti in caso di controlli;

- Rischio di smarrimento o deterioramento dei documenti cartacei.

Continuare con metodi obsoleti di gestione documentale non è solo inefficiente, ma diventa sempre più rischioso. La conservazione digitale rappresenta l’evoluzione naturale e necessaria dei processi amministrativi delle imprese. Implementare un sistema di conservazione digitale conforme alle normative vigenti permette di:

- Garantire validità legale ai documenti informatici (D.Lgs. n. 82/05, art. 43 e 44)

- Rispettare gli obblighi di conservazione per 10 anni (D.M. 17 giugno 2014, art. 3)

- Eliminare completamente la necessità di stampa e archiviazione fisica

- Facilitare la ricerca e il recupero immediato dei documenti

- Ridurre drasticamente i costi amministrativi

- Assicurare l’autenticità, l’integrità e la leggibilità nel tempo dei documenti

La sfida per imprese e professionisti è quella di implementare processi di digitalizzazione senza timore di incorrere in errori o fuorvianti interpretazioni, oltre che di poter meglio valutare software e soluzioni operative.

C’è in ballo la possibilità di soluzioni di “supply chain collaboration” tra fornitori e clienti. Ovvero, la possibilità di fornire soluzioni in grado di ridurre i costi amministrativi per le imprese e al contempo velocizzare l’attività di verifica da parte dell’Agenzia delle Entrate.

Vediamo, quindi, come gestire correttamente il processo di conservazione digitale dei documenti fiscali per trasformare un obbligo normativo in un vantaggio competitivo concreto.

Indice degli argomenti

- La conservazione digitale dei documenti

- Caratteristiche del processo

- Tempistiche di conservazione

- Passaggi del processo di conservazione

- Conservazione elettronica delle dichiarazioni fiscali

- Fatturazione elettronica

- Contabilità ordinaria

- Conservazione di documenti analogici

- Apposizione dell’imposta di bollo

- Sanzioni per mancata conservazione

- Riferimenti normativi

La conservazione digitale dei documenti

La conservazione digitale dei documenti fiscali è un processo che consente di mantenere nel tempo documenti in formato elettronico, garantendone l’autenticità, l’integrità, l’affidabilità, la leggibilità e la reperibilità come richiesto dalla normativa vigente.

La fonte normativa che consente di conservare soltanto in formato digitale i documenti, le scritture contabili, la corrispondenza ed ogni altro documento, è contenuta nel D.lgs n. 82/05 (Codice dell’Amministrazione Digitale CAD). Normativa che all’articolo 39 recita:

“i libri, i repertori e le scritture, ivi compressi quelli previsti dalla legge sull’ordinamento del notariato e degli archivi notarili, di cui sia obbligatoria la tenuta possono essere formati e conservati su supporti informativi in conformità alle disposizioni del presente codice e secondo le regole tecniche stabilite dall’articolo 71”

mentre all’articolo 43 primo comma è riportato che:

“i documenti degli archivi, le scritture contabili, la corrispondenza ed ogni atto, dato o documento di cui è prescritta la conservazione per legge o regolamento, ove riprodotti su supporti informatici sono validi e rilevanti a tutti gli effetti di legge. Se la riproduzione e la conservazione nel tempo sono effettuate in modo da garantire la conformità dei documento agli originali, nel rispetto delle regole tecniche stabilite dall’articolo 71”

Lo stesso codice civile ammette la possibilità di conservare documenti e scritture contabili in solo formato digitale. Ed infatti, l’articolo 2220, terzo comma del codice civile, riporta:

“le scritture e i documenti di cui al presente articolo possono essere conservati sotto forma di registrazioni su supporti di immagini, sempre che le registrazioni corrispondano ai documenti e possano in ogni momenti essere rese leggibili con i mezzi messi a disposizione dal soggetto che utilizza detti supporti”

Con Decreto del 23 gennaio 2004 e della deliberazione CNIPA n. 11/2004, è possibile conservare in solo formato digitale, sia ai fini civili che fiscali, documenti e scritture contabili. Siano essi originali cartacei, siano essi prodotti già come documenti informatici.

Definizione di conservazione digitale

Con il termine conservazione digitale, quindi, si intende quel processo che applicando pedissequamente le regole di cui al DPCM 3 dicembre 2013 e DMEF 17 giugno 2014, consente di conservare in sola modalità digitale i documenti.

Documenti, scritture contabili corrispondenza e qualsiasi atto o dato, sia ai fini fiscali che civili, potranno essere conservati soltanto digitalmente.

Questo sia nel caso in cui il documento di origine sia cartaceo (conservazione digitale di documento analogico), sia nel caso in cui il documento sia prodotti già come documento informatico (conservazione digitale di documento informatico).

In pratica nelle imprese ed in qualsiasi organizzazione, la conservazione digitale dei documenti impiegando le regole sui sistemi di conservazione, consente di creare una vera e propria “cassaforte digitale“. Il cui unico obiettivo è quello di preservare per gli anni richiesti dalla normativa di riferimento i documenti necessari.

Caratteristiche del processo

Il processo di conservazione deve garantire:

- Autenticità: assicurare l’identità del creatore del documento;

- Integrità: garantire che il documento non sia stato alterato;

- Affidabilità: mantenere la fiducia nell’accuratezza del contenuto;

- Leggibilità: permettere la visualizzazione del documento nel tempo;

- Reperibilità: consentire l’individuazione e il recupero delle informazioni.

Quali documenti posso conservare in formato digitale?

La conservazione digitale dei documenti tributari può riguardare sia i documenti cartacei (documenti di anni pregressi conservati su carta) ed in questo caso si adotterà una conservazione digitale di documenti analogici. Sia documenti prodotti da sistemi informativi già come documenti informatici e, in questi casi, si adotterà una conservazione digitale di documenti informatici.

Sebbene i suddetti processi di conservazione digitale siano i medesimi, in caso di conservazione digitale di documenti analogici vi è la necessità di produrre una copia per immagine su supporto informatico di documento analogico tramite l’ausilio di un processo di scansione.

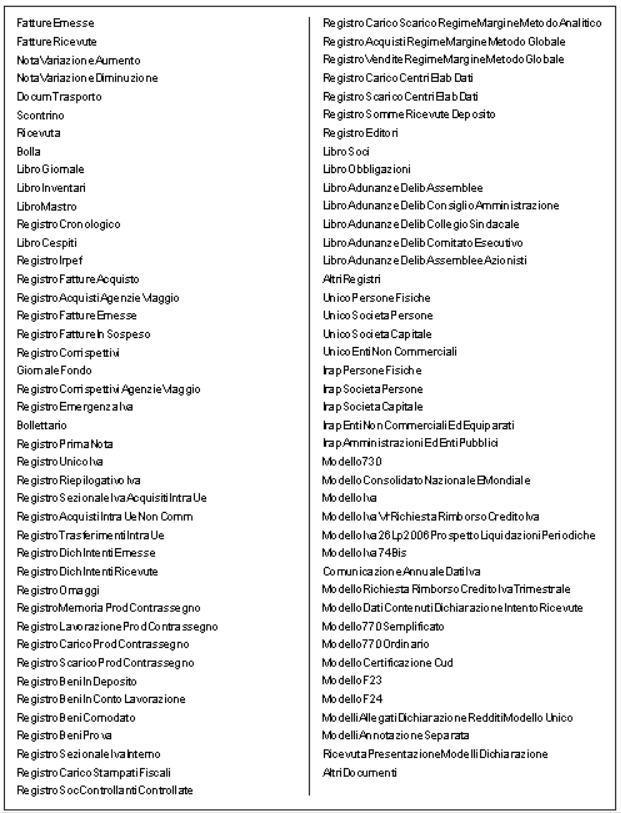

La conservazione in solo formato digitale di documenti tributari, può essere svolta, ad esclusione di qualche eccezione, con riguardo a tutti i documenti. Come scritture contabili e libri sociali. Per un elenco più completo vedasi il provvedimento del Direttore dell’Agenzia delle Entrate del 25 ottobre 2010.

I principali documenti fiscali da conservare digitalmente includono:

- Fatture elettroniche (obbligo di conservazione per 10 anni);

- Registri contabili (libro giornale, registri IVA, etc.);

- Dichiarazioni fiscali;

- Documenti di trasporto;

- Libri sociali;

- Contratti;

- Altri documenti rilevanti ai fini tributari.

Tempistiche di conservazione

Secondo l’art. 3 del D.M. 17 giugno 2014, i documenti informatici fiscalmente rilevanti devono essere conservati per:

- Almeno 10 anni dalla data di presentazione della dichiarazione di riferimento;

- Nel rispetto degli obblighi civilistici di conservazione.

La conservazione deve essere completata entro 3 mesi dal termine di presentazione delle dichiarazioni fiscali relative al periodo d’imposta cui i documenti si riferiscono.

Passaggi del processo di conservazione

Il processo di conservazione digitale dei documenti tributari si svolge secondo i seguenti passaggi:

- Il produttore trasferisce nel sistema di conservazione i pacchetti di versamento (PdV);

- Il sistema di conservazione verifica il contenuto dei pacchetti di versamento. E se coerente con quanto previsto nel manuale della conservazione lo prende in carico. Diversamente viene rifiutato;

- Generazione del rapporto di versamento con eventuale apposizione di firma digitale;

- Produzione dell’indice del pacchetto di archiviazione (IPdA) secondo lo standard SInCRO con apposizione della firma digitale (FD) del responsabile della conservazione e della marca temporale (MT);

- Produzione del pacchetto di archiviazione (PdA) contenente gli oggetti da conservare compreso l’IPdAM;

- Conservazione dei documenti digitali su appositi sistemi di memorizzazione per gli anni richiesti dalla normativa di riferimento;

- In caso di esibizione, accesso dell’utente al sistema di conservazione con produzione ed estrazione del pacchetto di distribuzione (PdD).

Responsabile della conservazione

Il responsabile della conservazione è il soggetto, anche esterno all’organizzazione aziendale, che definisce e attua le politiche complessive del sistema di conservazione e ne governa la gestione (Linee guida Agid maggio 2021).

Conservazione elettronica delle dichiarazioni fiscali

Le dichiarazioni, le comunicazioni e i modelli di versamento devono essere conservati elettronicamente computando il termine di 3 mesi dalla presentazione della dichiarazione dei redditi dall’annualità in cui il documento è stato prodotto ed eventualmente trasmesso all’Agenzia (Risoluzione n. 9/E/2018 Agenzia delle Entrate).

Il contribuente che abbia ricevuto in via telematica dall’intermediario la dichiarazione può conservarla esclusivamente in formato digitale, a condizione che vi apponga la firma digitale o altro tipo di firma elettronica qualificata o una firma elettronica avanzata (artt. 2 del DM 17.6.2014 e art. 20 co. 1-bis del CAD). Diversamente, la dichiarazione può essere tenuta in memoria su supporti informatici, ma deve essere esibita esclusivamente su supporto analogico con sottoscrizione autografa, su richiesta dell’Amministrazione finanziaria in sede di controllo (cfr. risposta a interpello Agenzia delle Entrate 12.12.2019 n. 518; risposte a interpello 23.12.2020 n. 619 e 26.4.2022 n. 217).

Fatturazione elettronica

La disciplina della conservazione elettronica di cui al DM 17.6.2014 trova sempre applicazione in caso di fatturazione elettronica nel settore privato, c.d. “B2B” (art. 1 co. 3 del D.Lgs. n. 127/15) o nei confronti della Pubblica Amministrazione. L’obbligo di conservazione elettronica opera tanto per l’emittente, quanto per il destinatario della fattura se soggetto all’obbligo di fatturazione elettronica.

Per le fatture elettroniche B2B, è disponibile un servizio gratuito reso disponibile dall’Agenzia delle Entrate (provv. 24.11.2022 n. 433608). Il servizio è utilizzabile previa sottoscrizione di apposito accordo di servizio e consente di conservare a norma del DM 17.6.2014 tutti i documenti – fatture elettroniche (artt. 21 e 21-bis del DPR n. 633/72), note emesse a seguito delle variazioni di cui all’art. 26 del DPR n. 633/72, autofatture, ecc.) e allegati – veicolati attraverso il Sistema di Interscambio, sia su base obbligatoria che volontaria (circ. Agenzia delle Entrate 17.6.2019 n. 14, § 8).

Contabilità ordinaria

Come visto in precedenza l’articolo 2219 del codice civile ammette la possibilità di conservazione digitale di documenti. Se si sceglie per la conservazione digitale dei documenti, le scritture contabili devono essere tenute “secondo le norme di un’ordinata contabilità“.

Questo significa che è necessario conservare per tipologia documentale e per periodo di imposta. In pratica, nel corso di un medesimo periodo di imposta la medesima tipologia documentale (es. fatture di vendita, acquisto, etc), dovrà essere conservata tutta in formato digitale. Oppure tutta su carta. Sicuramente, impiegando sezionali diversi.

Chiusura del processo di conservazione digitale

Il processo di conservazione dei documenti fiscali termina con l’apposizione del pacchetto di archiviazione (SInCRO) della firma digitale del responsabile della conservazione, e di un riferimento temporale opponibile a terzi. Ovvero l’apposizione di una marca temporale.

Tempistica di conservazione

Il processo di conservazione dei documenti fiscali, comprese anche le fatture elettroniche emesse e ricevute, va effettuato entro il termine previsto dall’articolo 7, comma 4-ter, D.L. n. 357/94. Cioè nei tre mesi successivi dal termine ultimo di presentazione delle dichiarazioni annuali.

Esempio: conservazione del libro verbali assemblee

Di seguito si riportano le tre fasi in cui è possibile scomporre l’intero processo sia di tenuta informatica sia di conservazione sostitutiva, del libro verbale delle assemblee:

- Fase 1: produzione del verbale con apposizione della firma digitale del presidente e del segretario;

- Fase 2: apposizione della firma digitale e della marca temporale sull’evidenza informatica che contiene le impronte dei documenti, così come richiesto dall’art. 2215-bis c.c.;

- Fase 3: chiusura del processo di conservazione sostitutiva, con apposizione sull’evidenza informatica della firma digitale del responsabile della conservazione sostitutiva e della marca temporale, così come richiesto dal d.m. 23 gennaio 2004.

Conservazione di documenti analogici

La conservazione dei documenti analogici (cartacei) in solo formato digitale prevede due fasi:

- Procedimento di generazione delle copie informatiche dei documenti analogici. Procedura che prevede l’impiego di scanner e che termina con l’apposizione della firma digitale;

- Procedimento di conservazione digitale. Procedimento che prevede l’apposizione sull’indice del pacchetto di archiviazione (SInCRO) della firma digitale del responsabile della conservazione e della marca temporale.

Comunicazione in dichiarazione dei redditi

Il contribuente che adotta una conservazione digitale dei documenti rilevanti ai fini tributari, lo dovrà comunicare in dichiarazione dei redditi. Dichiarazione relativa al periodo di imposta di riferimento dei documenti digitali.

In particolare, occorre indicare se è stata effettuata la conservazione elettronica per almeno un documento rilevante ai fini tributari nel periodo d’imposta di riferimento (da intendere come il periodo cui si riferisce la dichiarazione).

Esibizione in caso di verifiche fiscali

In caso di verifiche, controlli, e ispezioni fiscali è necessario che il documento informatico conservato:

- Sia reso leggibile. Deve essere possibile la lettura a video in un formato leggibile dall’occhio umano;

- Sia disponibile su supporto cartaceo o informatico presso la sede del contribuente o presso il luogo di conservazione delle scritture contabili dichiarato ai sensi dell’articolo 35 del DPR n. 633/72.

Apposizione dell’imposta di bollo

L’imposta di bollo sui documenti informatici rilevanti ai fini fiscali, quali le fatture elettroniche, le scritture contabili ed altri atti, viene assolta con F24. Versamento da effettuarsi entro 120 giorni dalla chiusura dell’esercizio.

Per i documenti soggetti al DM 17.6.2014 non si applica la disciplina relativa all’imposta di bollo assolta in modo virtuale: pertanto, non sono richiesti la preventiva autorizzazione, né gli altri adempimenti previsti dagli artt. 15 e 15-bis del DPR n. 642/72 (circ. Agenzia delle Entrate 14.4.2015 n. 16, § 1).

L’imposta di bollo sui libri e sui registri (art. 16 della Tariffa, Parte I, allegata al DPR n. 642/72) tenuti in modalità informatica è dovuta ogni 2.500 registrazioni, o frazioni di esse, nelle misure di:

- 16 euro, per le società di capitali che versano in misura forfetaria la tassa di concessione governativa;

- oppure di 32 euro, per tutti gli altri soggetti (art. 6 co. 3 del DM 17.6.2014).

Sanzioni per mancata conservazione

La mancata conservazione digitale dei documenti fiscali può comportare:

- Sanzioni amministrative (da 1.000 a 8.000 euro – art. 9 D.Lgs. n. 471/97);

- Possibile disconoscimento della deducibilità dei costi;

- Difficoltà in caso di controlli fiscali.

Inoltre, qualora le irregolarità commesse in sede di conservazione dei documenti informatici siano tali da rendere inattendibile la contabilità, l’Amministrazione può procedere con l’accertamento induttivo.

Riferimenti normativi

La conservazione digitale dei documenti fiscali è regolamentata da diversi provvedimenti normativi:

- D.Lgs. n. 82/2005 (Codice dell’Amministrazione Digitale o CAD):

- Art. 44 – Definisce i requisiti per la gestione e conservazione dei documenti informatici

- Art. 43 – Stabilisce l’equiparazione tra documenti cartacei e informatici conservati

- D.P.C.M. 3 dicembre 2013:

- Regole tecniche in materia di sistema di conservazione

- Definisce i ruoli e le responsabilità nel processo di conservazione

- D.M. 17 giugno 2014:

- Modalità di assolvimento degli obblighi fiscali relativi ai documenti informatici

- Art. 3 – Stabilisce i tempi di conservazione dei documenti fiscali

- Art. 4 – Definisce le modalità di conservazione

- Provvedimento Agenzia delle Entrate del 17 aprile 2018:

- Modalità di conservazione elettronica delle fatture elettroniche

- Linee Guida AgID (Agenzia per l’Italia Digitale) sulla formazione, gestione e conservazione dei documenti informatici (in vigore dal 1° gennaio 2022):

- Sostituiscono il D.P.C.M. 3 dicembre 2013

- Definiscono standard tecnici e requisiti di sicurezza

- Legge n. 145/2018 (Legge di Bilancio 2019):

- Art. 1, comma 6-bis – Stabilisce l’obbligo di conservazione delle fatture elettroniche