Indicazioni di compilazione della Certificazione unica per i lavoratori impatriati in Italia che usufruiscono del regime speciale di cui all’art. 16 del D.Lgs. n 147/15. Si tratta del regime fiscale agevolato in vigore per i rientri in Italia sino al termine del 2023.

I lavoratori impatriati in Italia che percepiscono redditi da lavoro dipendente e/o redditi da lavoro autonomo devono ricevere dal datore di lavoro la propria Certificazione Unica. Nella Certificazione questi lavoratori devono trovare l’indicazione dei redditi percepiti e delle ritenute operate dal datore di lavoro e/o committente, in applicazione dell’agevolazione.

Ricordo, sul punto, che i lavoratori impatriati possono godere della detassazione del 70% (o del 90%, se la residenza viene posta nelle Regioni del Sud), del reddito imponibile IRPEF (questo tipo di detassazione, ricordiamo, riguarda i redditi percepiti dal 1° maggio 2019. I redditi percepiti nei periodi precedenti prevedevano una detassazione del 50%). Qualora si tratti di redditi da lavoro dipendente l’applicazione dell’agevolazione avviene direttamente in busta paga, da parte del datore di lavoro, oppure ove non possibile, direttamente attraverso la presentazione della dichiarazione dei redditi.

La conferma della concreta applicazione dell’agevolazione avviene, ordinariamente, con la ricezione della Certificazione Unica per i lavoratori impatriati. Per questo motivo ho deciso di realizzare questo articolo volto a riepilogare quali siano le corrette istruzioni di compilazione della Certificazione Unica per i lavoratori impatriati in Italia.

La certificazione unica per i lavoratori impatriati che percepiscono redditi da lavoro dipendente

L’art. 16 del D.L.gs. n. 147/2015, prevede, una tassazione agevolata per quei soggetti, lavoratori dipendenti e lavoratori autonomi, che trasferiscono la propria residenza in Italia. Ho già approfondito in altri contributi i requisiti e le modalità di applicazione di questa agevolazione, per questo motivo, non mi soffermo su questi aspetti non oggetto di approfondimento in questo articolo.

Indicazione del reddito imponibile IRPEF

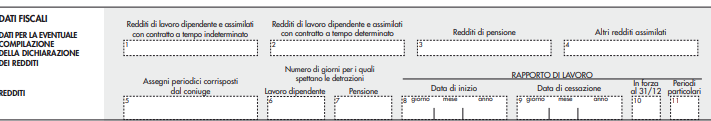

Nei campi 1 e/o 2 della sezione “Dati Fiscali” della Certificazione Unica trovano indicazione i redditi percepiti dai lavoratori impatriati che usufruiscono del regime fiscale agevolato previsto dall’art. 16 del D.Lgs. n. 147/2015 (imponibilità del reddito al 50%, al 30% o al 10%).

Nei campi 1 e/o 2, a seconda della tipologia del rapporto di lavoro intrattenuto, deve, essere indicato il 50% (30% o 10%) del reddito corrisposto ed assoggettato ad imposizione fiscale. La scelta della corretta percentuale dipende dal momento in cui il lavoratore è rientrano in Italia ed ha richiesto l’applicazione dell’agevolazione. In particolare, si possono verificare le seguenti ipotesi:

- Soggetto che è rientrato in Italia prima del 30 aprile 2019: la tassazione del reddito imponibile IRPEF è sempre del 50%;

- Soggetto che è rientrato in Italia successivamente al 30 aprile 2019: tassazione del reddito al:

- 30%, in caso di trasferimento della residenza in Italia nelle regioni del “Nord“;

- 10%, in caso di trasferimento della residenza in Italia nelle regioni del “Sud” (vedi il dettaglio di seguito).

Indicazione della quota di reddito esente

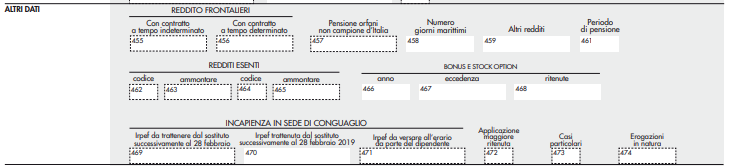

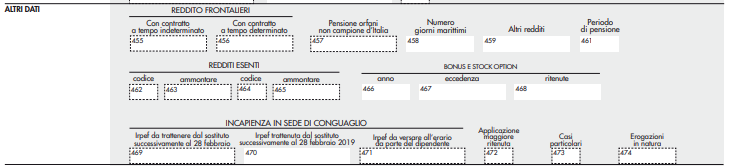

Nella sotto sezione Redditi esenti della sezione “Altri dati” trova indicazione la rimanente parte del reddito (50%, 70% o 90%) non assoggettato ad imposizione fiscale (campo 465) ed il campo 5 (campo 464).

L’art. 5, co. 1 e 2 del D.L. n. 34/2019, come convertito nella L. n. 58/2018 e successivamente modificato dal D.L. n. 124/2019, ha introdotto, modificando l’art. 16 del D.Lgs. n. 147/2015, particolari misure al fine di rendere appetibile il ricorso al regime fiscale agevolato degli impatriati. Le nuove disposizioni trovano applicazione, a partire dal periodo d’imposta 2019, ai soggetti che trasferiscono la residenza in Italia a decorrere dal 30 aprile 2019. Nello specifico, viene proposto, per i redditi di lavoro dipendente e assimilati, prodotti in Italia dai lavoratori interessati, l’assoggettamento fiscale limitatamente al 30% del loro ammontare.

Assoggettamento fiscale al 10%

I soggetti che trasferiscono la loro residenza in una delle Regioni:

- Abruzzo;

- Molise;

- Campania;

- Puglia;

- Basilicata;

- Calabria;

- Sardegna;

- Sicilia;

l’assoggettamento fiscale è limitato al 10% dell’ammontare del reddito prodotto. Infine, per gli sportivi professionisti, l’assoggettamento fiscale è limitato al 50%. In confronto alle nuove fattispecie, a campo 1 e/o 2 della CU 2020, deve essere indicato rispettivamente il 30% ovvero il 10% o il 50% del reddito corrisposto ed assoggettato ad imposizione fiscale. Nella sotto sezione redditi esenti della sezione “Altri dati”, trova applicazione:

- Campo 463/465, la rimanente parte del reddito (70%, 90%, 50%) non assoggettato ad imposizione fiscale;

- Campo 462/464, il relativo codice identificativo:

- 4 – somme corrisposte che non hanno concorso a formare il reddito imponibile (50% dell’ammontare erogato) relative ai compensi percepiti dai lavoratori impatriati che sono rientrati in Italia dall’estero fino al 30 aprile 2019 in base a quanto stabilito dall’art. 16 D.Lgs. n. 147/15 (corrisponde al codice 5 della CU relativa all’anno 2020);

- 6 – somme corrisposte che non hanno concorso a formare il reddito imponibile (70% dell’ammontare erogato) relative ai compensi percepiti dai lavoratori impatriati in base a quanto stabilito dal co. 1, art. 16 D.Lgs. n. 147/15 modificato dal D.L. n. 34/19 (corrisponde al codice 9 della CU relativa all’anno 2020);

- 8 – somme corrisposte che non hanno concorso a formare il reddito imponibile (90% dell’ammontare erogato) relative ai compensi percepiti dai lavoratori impatriati in base a quanto stabilito dal co. 5-bis, art. 16 D.Lgs. n. 147/15 modificato dal D.L. n. 34/19 (corrisponde al codice 10 della CU relativa all’anno 2020);

- 9 – somme corrisposte che non hanno concorso a formare il reddito imponibile (50% dell’ammontare erogato) relative ai compensi percepiti dai lavoratori impatriati in base a quanto stabilito dal co. 5-quater, art. 16 D.Lgs. n. 147/15 modificato dal D.L. n. 34/19 (corrisponde al codice 11 della CU relativa all’anno 2020);

- 13 – somme che non hanno concorso a formare reddito imponibile (50% dell’ammontare erogato) relative a compensi percepiti dai lavoratori impatriati rientrati prima del 30 aprile 2019 che hanno esercitato l’opzione di cui al provvedimento del Direttore dell’Agenzia delle Entrate 3 marzo 2021 (nuovo codice della CU dell’anno 2021). Si tratta del lavoratore con almeno un figlio minorenne o divenuto proprietario di almeno un unità immobiliare di tipo residenziale in Italia;

- 14 – somme che non hanno concorso a formare reddito imponibile (90% dell’ammontare erogato) relative a compensi percepiti dai lavoratori impatriati rientrati prima del 30 aprile 2019 che hanno esercitato l’opzione di cui al provvedimento del Direttore dell’Agenzia delle Entrate 3 marzo 2021 (nuovo codice della CU dell’anno 2021). Si tratta del lavoratore con almeno tre figli minorenni o a carico, anche in affido preadottivo.

Nel caso in cui il sostituto non abbia previsto l’abbattimento dell’imponibile dovrà esserne data indicazione nelle Annotazioni della CU, tramite i codici di nuova istituzione CT e CU. Nel caso deve essere indicato l’ammontare di tali somme per permettere al percipiente di fruire dell’agevolazione in sede di dichiarazione dei redditi. In questo caso, nei campi 1 e 2 della CU deve essere indicato l’intero imponibile del lavoratore. Pertanto, i codici da indicare nelle annotazioni della Certificazione Unica sono i seguenti:

- Codice CQ con l’evidenza dell’importo che non ha fruito dell’abbattimento del 70% dell’imponibile;

- Codice CR con l’evidenza dell’importo che non ha fruito dell’abbattimento del 90% dell’imponibile;

- Codice CS con l’evidenza dell’importo che non ha fruito dell’abbattimento del 50% dell’imponibile;

- Codice CT con l’evidenza dell’importo che non ha fruito dell’abbattimento del 50% dell’imponibile relativo agli impatriati identificati dal codice 13;

- Codice CU con l’evidenza dell’importo che non ha fruito dell’abbattimento del 50% dell’imponibile, relativo agli impatriati identificati dal codice 14.

In ogni caso, dovrà essere specificato che, per usufruire dell’agevolazione, il contribuente è tenuto a presentare la dichiarazione dei redditi.

Codici Certificazione Unica per i Lavoratori Impatriati in caso di mancata applicazione dell’agevolazione

| CODICE | DESCRIZIONE |

|---|---|

| CODICE CQ | Evidenza dell’importo che non ha fruito dell’abbattimento del 70% dell’imponibile |

| CODICE CR | Evidenza dell’importo che non ha fruito dell’abbattimento del 90% dell’imponibile |

| CODICE CS | Evidenza dell’importo che non ha fruito dell’abbattimento del 50% dell’imponibile |

| CODICE CT | Evidenza dell’importo che non ha fruito dell’abbattimento del 50% dell’imponibile |

| CODICE CU | Evidenza dell’importo che non ha fruito dell’abbattimento del 90% dell’imponibile |

Certificazione Unica redditi da lavoro autonomo con applicazione del regime dei lavoratori impatriati

I lavoratori impatriati in Italia che esercitano attività di lavoro autonomo, per il tramite di un committente residente, applicano l’agevolazione direttamente in dichiarazione dei redditi. Tuttavia, il committente è chiamato, in ogni caso, a certificare i redditi (e le eventuali ritenute operate) nei confronti dei lavoratori autonomi che applicano il regime dei lavoratori impatriati in Italia ex art. 16 D.Lgs. n. 147/15, come modificato dal D.L. n. 34/19.

In particolare, tali importi devono essere indicati nel punto 4 (“ammontare lordo corrisposto“) e nel successivo punto 7 (“altre somme non soggette a ritenuta“). Si tratta in particolare del:

- 70% dei redditi corrisposti ai lavoratori impatriati che trasferiscono la residenza in Italia (co. 1 art. 16 D.Lgs. n. 147/15);

- 90% dei redditi corrisposti ai lavoratori impatriati che trasferiscono la residenza in specifiche regioni italiane quali Abruzzo, Molise, Campania, Puglia, Basilicata, Calabria, Sardegna, Sicilia (co. 5-bis art. 16 D.Lgs. n. 147/15);

- 50% dei redditi corrisposti agli sportivi professionisti impatriati (co. 5-quater art. 16 D.Lgs. n. 147/15);

- 50% dei redditi corrisposti ai lavoratori impatriati che rientrano in Italia dall’estero prima del 30 aprile 2019 che hanno esercitato l’opzione di cui al Provvedimento 3 marzo 2021;

- 90% dei redditi corrisposti ai lavoratori impatriati che rientrano in Italia dall’estero prima del 30 aprile 2019 che hanno esercitato l’opzione di cui al Provvedimento 3 marzo 2021 (lavoratore con almeno tre figli minorenni o a carico, anche in affido preadottivo).

Codice agevolazione

Nel punto 6 della parte numerica della Certificazione Unica devono essere riportati i seguenti codici:

– Codice 4: somme che non hanno concorso a formare il reddito imponibile (50%) relative ai compensi percepiti da lavoratori impatriati rientrati in Italia fino a 29 aprile 2019, art. 16 D.Lgs. n. 147/15;

– Codice 6: somme che non hanno concorso a formare il reddito imponibile (70%) relative ai compensi percepiti da lavoratori impatriati rientrati in Italia dal 30 aprile 2019, art. 16, co. 1, D.Lgs. n. 147/15;

– Codice 8: somme che non hanno concorso a formare il reddito imponibile (90%) relative ai compensi percepiti da lavoratori impatriati rientrati in Italia in specifiche regioni dal 30 aprile 2019, art. 16, co. 5-bis, D.Lgs. n. 147/15;

– Codice 9: somme che non hanno concorso a formare il reddito imponibile (50%) relative a compensi percepiti da sportivi professionisti rientrati in Italia a partire dal 30 aprile 2019 in base all’art. 16, co. 5-quater, D.Lgs. n. 147/15.

Per ciascun codice indicato nel presente punto è necessario indicare il corrispondente ammontare nel successivo punto 7.

– Codice 13: somme che non hanno concorso a formare reddito imponibile (50%) relative a compensi percepiti da lavoratori impatriati rientrati prima del 30 aprile 2019 e che hanno esercitato l’opzione;

– Codice 14: somme che non hanno concorso a formare reddito imponibile (90%) relative a compensi percepiti da lavoratori impatriati rientrati prima del 30 aprile 2019 e che hanno esercitato l’opzione.