La doppia iscrizione INPS per il socio amministratore scatta solo in presenza di un’attività operativa abituale e prevalente, distinta dalla mera gestione. Questa guida aggiornata al 2026 analizza il ribaltamento dell’onere della prova (Sentenza n. 3959/2025) e le strategie legali (holding, cessione quote) per evitare la doppia imposizione.

È il dilemma fiscale più comune per chi gestisce una SRL in Italia: il socio amministratore deve pagare i contributi INPS due volte? La risposta breve è: dipende, ma le regole del gioco sono drasticamente cambiate nel 2026.

Se fino a ieri l’INPS applicava quasi in automatico la doppia iscrizione (Gestione Separata per il compenso amministratore + Gestione Commercianti per la quota societaria), oggi la giurisprudenza e le nuove regole sul Concordato Preventivo impongono un calcolo molto più raffinato.

In questa guida aggiornata al 2026 analizziamo quando scatta l’obbligo, come difendersi dagli automatismi dell’Istituto e come calcolare il vero impatto sui tuoi utili.

Indice degli argomenti

- Quando scatta l’obbligo? La regola dell’abitualità e prevalenza

- L’onere della prova è dell’INPS (Sentenza n. 3959/25 Corte di Appello di Roma)

- Doppia iscrizione INPS solo dopo accertamento dell’attività svolta per la società

- Soluzioni per evitare la doppia contribuzione INPS

- Tabella riepilogativa: profili, obblighi e soluzioni

- Smetti di pagare contributi non dovuti: richiedi il check-up previdenziale

- Domande frequenti

- Normativa

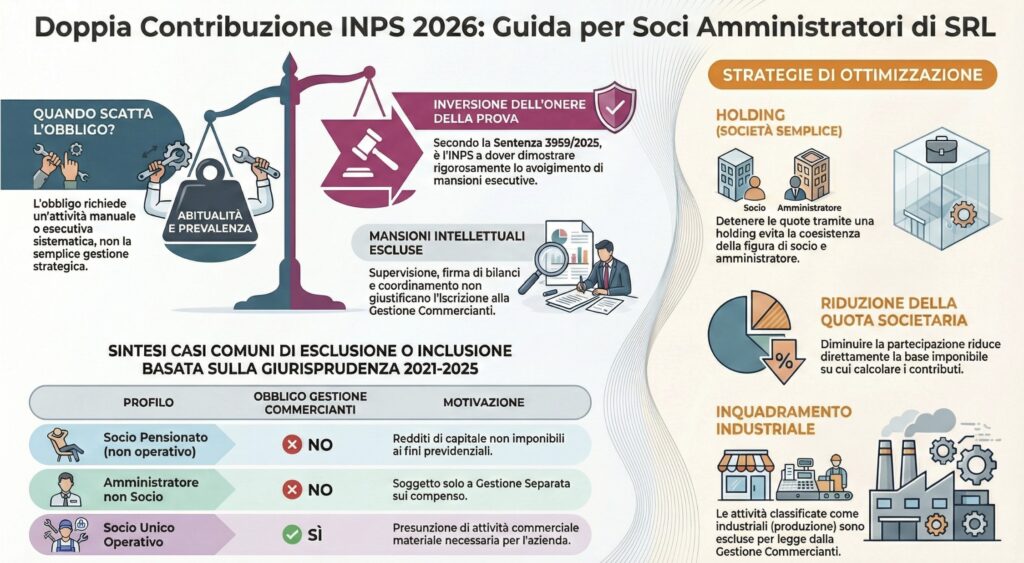

Quando scatta l’obbligo? La regola dell’abitualità e prevalenza

La normativa (Legge 662/96, art. 1 co. 208) prevede che l’iscrizione alla Gestione Commercianti o Artigiani sia obbligatoria solo se il socio partecipa al lavoro aziendale con carattere di abitualità e prevalenza.

Ma cosa significa in pratica? Qui nasce l’equivoco che porta agli accertamenti. L’INPS tende a confondere la gestione (amministrare la società) con l’operatività (lavorare nella società).

Il confine tra gestione e lavoro: Il socio amministratore è tenuto alla doppia contribuzione solo se svolge un’attività lavorativa manuale, esecutiva o commerciale che sia distinta e ulteriore rispetto al mandato di amministratore. La mera supervisione, la firma di bilanci o il coordinamento strategico rientrano nei compiti dell’amministratore (già coperti dalla Gestione Separata) e non giustificano l’iscrizione ai Commercianti

I requisiti oggettivi per l’iscrizione

Perché scatti l’obbligo, devono coesistere due fattori:

- Abitualità: L’attività deve essere sistematica e reiterata, non occasionale. Anche poche ore al giorno, ma tutti i giorni (es. apertura/chiusura negozio). La circolare n. 78/13 offre, alcune linee guida per valutarla: Sistematicità e reiterazione della prestazione, che potrebbe essere anche di breve durata, di poche ore al giorno e non tutti i giorni; L’abitualità può manifestarsi anche nella realizzazione di un singolo affare diretto al conseguimento di un profitto e che richieda una organizzazione complessa e articolata; Presenza o assenza di altri dipendenti, secondo il suggerimento della Cassazione, sentenza n. 11685/2012, che ritiene legittima la valutazione del giudice di merito di ritenere provata la condizione dell’abitualità dalla circostanza che l’impresa fosse affidata al lavoro di due soli soci; L’attività lavorativa può avere tanto un contenuto esecutivo, quanto un contenuto organizzativo e direzionale, contenuti che vanno indagati entrambi.

- Prevalenza: L’impegno temporale ed economico dedicato all’attività operativa deve essere superiore rispetto ad altre attività lavorative (es. lavoro dipendente) o alla mera attività di gestione. Questo significa che ogni qualvolta il socio amministratore di SRL presti attività nella società in modo prevalente rispetto ad altre attività da lui svolte, abbia l’obbligo di contribuzione INPS. Allo stesso modo, qualora il socio amministratore abbia una attività prevalente rispetto a quella di operare nella SRL, per lui non vi sarà obbligo di iscrizione INPS.

L’onere della prova è dell’INPS (Sentenza n. 3959/25 Corte di Appello di Roma)

Fino al 2024, spesso toccava al contribuente dimostrare di non lavorare. Dal 2025, grazie alla Sentenza della Corte d’Appello di Roma n. 3959, il paradigma si è invertito.

I giudici hanno stabilito che in una SRL strutturata (con dipendenti o responsabili), l’attività di supervisione dell’amministratore non è presunzione di lavoro operativo. È l’INPS a dover fornire la “prova rigorosa” che il socio svolga mansioni esecutive (es. stare alla cassa, gestire il magazzino) diverse dal suo ruolo direzionale.

Approfondimento: Leggi l’analisi completa della Sentenza 3959/2025 e scopri come difenderti dall’accertamento.

Doppia iscrizione INPS solo dopo accertamento dell’attività svolta per la società

Solo quando il socio amministratore di una SRL partecipi al lavoro aziendale con abitualità e prevalenza ha l’obbligo di doppia iscrizione INPS. Al contrario, se l’attività svolta è solo quella di amministratore l’unica iscrizione dovuta è quella alla gestione separata.

La doppia iscrizione deve avvenire, prima di tutto, tramite la valutazione del socio. Tuttavia, dopo la sentenza n. 1759/2021 della Cassazione, iscrizioni automatiche dell’INPS non dovrebbero più esserci, in quanto l’iscrizione per il socio alla Gestione IVS deve passare da un effettivo accertamento dell’attività svolta dal socio per la società.

La prova della partecipazione al lavoro aziendale con abitualità e prevalenza del socio amministratore di SRL deve essere accertato con onere probatorio a carico dell’ente previdenziale, in modo da dimostrare effettivamente l’esistenza del presupposto impositivo.

Le sole mansioni intellettuali dell’amministratore non giustificano all’iscrizione

Sul tema dell’accertamento dell’attività svolta dal socio è interessante il principio espresso dall’ordinanza 1759 del 27 gennaio 2021 della Corte di Cassazione, sezione civile, secondo la quale:

le mansioni intellettuali svolte da parte dell’amministratore di società a responsabilità limitata non presentano da sole caratteristiche idonee a poter iscrivere il socio che svolge questo incarico alla gestione commercianti.

In buona sostanza, l’attività che giustifica la doppia iscrizione previdenziale deve essere diversa dall’attività di amministratore che si sostanzia nell’attività di supervisione, dall’essere referente di clienti e fornitori o l’aver assunto un dipendente. Quindi, lo svolgimento della sola attività di amministratore, senza alcuna partecipazione all’attività materiale ed esecutiva dell’azienda non può giustificare l’iscrizione alla gestione commercianti.

Di fatto, la sola qualifica di socio di capitale di una società di capitali, con responsabilità limitata al capitale sottoscritto e con partecipazione alla realizzazione dello scopo sociale esclusivamente tramite il conferimento di tale capitale, non può essere significativa dell’attività commerciale svolta nell’azienda.

Le cose cambiano, tuttavia, quando l’amministratore è anche l’unica persona che opera all’interno della società. In questo caso è inevitabile che ci sia il concreto svolgimento di attività commerciale (per cui viene richiesta l’iscrizione alla gestione commercianti). Soltanto l’attività intellettuale di direzione e coordinamento svolta dall’amministratore, non consente la doppia iscrizione alla gestione commercianti, a condizione che la concreta attività di gestione sia svolta dai dipendenti dell’azienda e non anche dal socio amministratore.

Analisi di alcuni casi risolti

| FATTISPECIE | CASO | SOLUZIONE |

|---|---|---|

| Il socio pensionato Inps | Una SRL è composta da due soci, dei quali solo uno presta attività nell’impresa. Il secondo socio è un pensionato Inps (ex lavoratore dipendente). Costui è obbligato a iscriversi all’Inps? | Gli utili derivanti dalla mera partecipazione in società di capitali, senza prestazione di attività lavorativa, disciplinati dal TUIR tra i redditi di capitale, non sono ascrivibili alle disposizioni di cui all’articolo 3-bis del D.L. n. 384/92: quindi non costituiscono base imponibile ai fini previdenziali |

| Il socio amministratore | Una SRL è composta da due soci, dei quali uno è anche amministratore. Quest’ultimo non presta attività di lavoro “manuale” all’interno della società, ma sbriga solo alcune mansioni di carattere direzionale di tipo amministrativo: deve iscriversi all’Inps? | Non c’è nessun obbligo di iscrizione. La Cassazione (ordinanza 1759/2021) ha stabilito che le mansioni intellettuali svolte dall’amministratore non presentano, da sole, le caratteristiche necessarie per obbligare il socio che svolge questo incarico a iscriversi nella gestione commercianti dell’Inps |

| Il socio di Snc e di Srl | Il socio di una SNC è iscritto all’Inps come attività principale ed è allo stesso tempo anche socio di capitali in una SRL dove non presta attività lavorativa. Come si determina l’imponibile contributivo? | L’imponibile si calcola solo sulla quota di reddito che deriva dalla partecipazione nella Snc. La circolare Inps 84 del 10 giugno 2021 stabilisce che vanno esclusi dalla base imponibile contributiva i redditi di capitale derivanti dalla partecipazione a società in cui gli autonomi non svolgono attività lavorativa |

La situazione del nudo proprietario della quota di SRL

Con la Circolare n. 32 del 15 febbraio 1999 l’INPS afferma che:

La concessione della quota societaria in usufrutto, viceversa, non fa venir meno l’obbligo contributivo per il nudo proprietario che continui a svolgere la sua attività nella società

circolare n. 32 del 15 febbraio 1999

Tuttavia, l’istituto nulla ha affermato per quanto riguarda la posizione dell’usufruttuario che presta attività lavorativa per la società. Ad avviso dello scrivente si ritiene che l’INPS possa far valere il principio della sostanza sulla forma ed assoggettare comunque l’usufruttuario lavoratore alla gestione commercianti INPS. Tuttavia, sul punto si attendono chiarimenti ufficiali.

Soluzioni per evitare la doppia contribuzione INPS

Stante quando indicato sinora pare proprio che non ci sia soluzione: il socio lavoratore e amministratore è tenuto al duplice obbligo contributivo. La problematica della doppia iscrizione si riflette sui contributi che il socio è chiamato a versare. Infatti, la base imponibile contributiva della gestione Commercianti e Artigiani è determinata sul reddito della SRL, che potrebbe anche non essere distribuito al socio stesso. Come sappiamo, la società è un soggetto giuridico con propria autonomia, che per assurdo potrebbe anche non deliberare mai la distribuzione di detti utili.

Ci troviamo di fronte, quindi, ad un dilemma particolare che ci lascia perplessi. Si tratta di un meccanismo che, oltre a far versare al socio amministratore doppi contributi, ne determina parte su redditi della società, redditi questi che il socio non ha ancora percepito e che forse mai percepirà. Per questo può essere opportuno valutare se vi sono casistiche in cui è possibile evitare la doppia contribuzione INPS del socio amministratore di SRL. In particolare, possiamo trovare le seguenti:

- Svolgimento di attività economica non iscrivibile alla gestione Artigiani e Commercianti INPS;

- Riduzione della quota di partecipazione del socio amministratore nella SRL;

- Creazione di un gruppo societario nello schema di holding/trading.

Vediamo, con maggiore dettaglio queste casistiche

Svolgimento di attività economica non iscrivibile alla gestione Artigiani e Commercianti INPS

Se l’attività economica svolta dalla società non rientra tra quelle ascrivibili alla gestione Artigiani e Commercianti INPS, il problema non si pone. Le attività ascrivibili a questa gestione previdenziale sono:

- Attività commerciali in senso proprio e attività ausiliarie del commercio;

- Attività di servizi e del turismo;

- Oppure, attività di assicurazione e di promozione finanziaria.

Praticamente restano escluse solo le attività professionali e le attività industriali. Infatti, qualora l’attività della società possa essere inquadrata tar le attività industriali, viene meno l’obbligo di iscrizione previdenziale per i soci amministratori. A differenza dell’inquadramento dell’impresa come artigiana, l’attività industriale porta con se il vantaggio di non prevedere iscrizione previdenziale. Naturalmente, non si tratta di una soluzione valida sempre.

Esempio

Se, ad esempio, importi dall’estero prodotti per venderli nei tuoi negozi allora sei sicuramente un commerciante (ovvero paghi INPS). Se invece acquisti dei semilavorati e poi termini la produzione qui in Italia allora non sei più un commerciante. Diventi un “produttore che vende”. In questo caso puoi liberamente scegliere di iscriverti come industria, invece che come artigiano. Tuttavia, devi verificare di essere in possesso dei requisiti per poterti iscrivere nel settore industria, da verificare con la Camera di Commercio di competenza.

Riduzione della quota di partecipazione nella SRL

Una seconda possibilità da valutare è quella di capire se è possibile ridurre al propria quota di partecipazione nella SRL. I contributi INPS Artigiani e Commercianti devono essere calcolati sulla quota di partecipazione all’azienda. Se l’azienda realizza, ad esempio, una quota di 100.000 euro di utili ed il socio amministratore hai il 90% delle quote della società allora la gestione INPS deve essere calcolata su 90.000 euro di imponibile. Con un aliquota di circa il 25% di contribuzione INPS, la quota da versare ogni anno è elevata.

Tuttavia, se viene intestata (con cessione della proprietà, dell’usufrutto, o con donazione) parte della quota detenuta ad un altro soggetto (non anche amministratore della società), la quota di reddito imponibile previdenziale scende e con essa anche i contributi previdenziali da versare. Insomma, minore è la quota societaria detenuta, minore è la quota di contributi dovuta.

In questo caso non è possibile evitare la contribuzione, ma almeno è possibile ridurre di molto la quota dei contributi dovuti. La soluzione, quindi, potrebbe essere quella di intestare le quote della SRL a soci di capitale che non intervengono nella gestione, lasciando solo una partecipazione di minoranza nella società. La soluzione più estrema è quella di non essere più socio della SRL. Infatti, l’amministratore che non è socio della medesima SRL non deve iscriversi alla gestione Commercianti o Artigiani (prevista soltanto per i soci), ma sul compenso da amministratore è sottoposto all’INPS Gestione separata.

Società semplice holding che controlla la SRL operativa

Una ulteriore possibilità che può essere valutata per superare la problematica della doppia contribuzione INPS è quella di costituire una società semplice holding, ovvero una società che non può svolgere attività commerciale, per detenere le quote della SRL operativa. Si tratta, della creazione di un vero e proprio gruppo societario.

In questo modo, non essendoci più coesistenza della figura del socio con quella dell’amministratore della SRL, l’INPS non può richiedere il versamento dei contributi dovuti alla Gestione commercianti. La costituzione di una società semplice in cui conferire le quote di partecipazione della tua SRL comporta l’effettuazione di un’operazione fiscalmente realizzativa, tuttavia, tale svantaggio deve essere ponderato attraverso i vantaggi che questa scelta può portare, come ad esempio:

- L’impignorabilità da parte di terzi delle quote della società semplice, ed indirettamente della tua SRL;

- La protezione patrimoniale;

- L’esenzione dal versamento dei contributi previdenziali sulla SRL.

Questa opzione, comunque, deve essere ponderata e valutata attentamente, in relazione alle proprie esigenze.

Esempio

Immagina una situazione dove una SRL viene detenuta da due soci al 50%, che sono anche amministratori della stessa. Qualora i due soci decidano di conferire le proprie quote di partecipazione in una holding, si viene a costituire un gruppo societario. A quel punto la SRL operativa non è più partecipata dalle due persone fisiche, che possono decidere di restare amministratori, se vogliono effettuare questa attività, oppure restare come soci della holding, senza intervenire nella gestione della SRL, nominando un manager come amministratore della società.

Tabella riepilogativa: profili, obblighi e soluzioni

| Profilo del socio | Obbligo doppia iscrizione? | Base imponibile | Soluzione / strategia difensiva |

| Socio amministratore operativo (Svolge attività manuale/commerciale distinta dal mandato) | SÌ (Gestione Separata + Commercianti) | Compenso Amministratore + Quota di Reddito SRL | • Valutare inquadramento come Attività Industriale. • Ridurre le quote (o usufrutto) per abbassare l’imponibile. |

| Socio unico lavoratore (Senza dipendenti) | SÌ (Quasi Certo) (Presunzione di operatività) | Compenso Amministratore + 100% del Reddito d’Impresa | • Assunzione di dipendenti o responsabili per delegare l’attività esecutiva. • Trasformazione in SRL con più soci non lavoratori. |

| Socio amministratore “puro” (Solo supervisione e firma bilanci) | NO (Solo Gestione Separata) | Solo il Compenso Amministratore (se percepito) | • Ricorso citando la Sentenza Corte Appello Roma 3959/2025. • Mantenere organigramma con responsabili intermedi. |

| Socio tramite holding (Socio della Holding, Amministratore della SRL operativa) | NO (Manca il requisito soggettivo) | Solo Compenso Amministratore (se percepito) | • Costituzione Holding Semplice: scherma la partecipazione e azzera i contributi commercianti sul reddito della SRL operativa. |

| Socio di capitale (Mera partecipazione finanziaria) | NO | € 0 (Utili esclusi dalla base imponibile) | • Separazione netta tra proprietà (quote) e gestione (amministratore esterno). |

Rif. Circ. INPS 84/2021.

Smetti di pagare contributi non dovuti: richiedi il check-up previdenziale

La doppia contribuzione non è una fatalità, ma spesso è il risultato di un assetto societario non ottimizzato o di una difesa debole in fase di accertamento. Con le novità della Sentenza 3959/2025 e l’introduzione del Concordato Preventivo, il “fai da te” è diventato rischiosissimo: rischi di pagare contributi su redditi virtuali o di non sfruttare precedenti giurisprudenziali favorevoli.

Non aspettare l’avviso di addebito. Il team di Fiscomania è specializzato nella pianificazione previdenziale per SRL. Prenota la tua consulenza per:

- Analizzare il tuo ruolo reale (gestione vs operatività).

- Valutare la convenienza della trasformazione in holding o la cessione quote.

Domande frequenti

No, se non presti attività lavorativa operativa. Gli utili derivanti dalla mera partecipazione in società di capitali (redditi di capitale) non costituiscono base imponibile previdenziale. Tuttavia, se il pensionato lavora attivamente e abitualmente in azienda, potrebbe essere soggetto alla gestione commercianti (con aliquote ridotte per i pensionati over 65).

Paghi i contributi solo sul reddito della SNC. La Circolare INPS n. 84/2021 ha chiarito che i redditi di capitale derivanti dalla partecipazione a SRL in cui non si svolge attività lavorativa vanno esclusi dalla base imponibile contributiva.

Sì. L’iscrizione d’ufficio è un atto contestabile. La Corte d’Appello di Roma (Sent. 3959/2025) ha ribadito che l’onere della prova spetta all’INPS. Se l’Istituto non dimostra la tua “partecipazione personale al lavoro aziendale con carattere di abitualità e prevalenza”, l’iscrizione è illegittima.

Non è automatico, ma aiuta. La giurisprudenza (Cass. n. 11685/2012 e Sent. Roma 2025) valuta positivamente la presenza di dipendenti o responsabili, perché dimostra che l’impresa non è affidata al solo lavoro del socio.

Normativa

- Circolare INPS n. 105 del 27/06/2025 – Impatto del Concordato Preventivo Biennale sulla contribuzione.

- Legge n. 662/1996, art. 1 comma 208 – Istituzione del requisito di “abitualità e prevalenza”.

- Legge n. 335/1995 (Riforma Dini) – Istituzione della Gestione Separata INPS.

- Corte d’Appello di Roma, Sentenza n. 3959 del 29/12/2025 – Onere della prova a carico dell’INPS e distinzione tra gestione e lavoro.

- Corte di Cassazione, Ordinanza n. 1759/2021 – Le mansioni intellettuali non comportano iscrizione commercianti.

- Circolare INPS n. 84 del 10/06/2021 – Esclusione utili da partecipazione senza lavoro dalla base imponibile.