Nel mondo sempre più globalizzato delle startup, l’espansione negli Stati Uniti o l’attrazione di investitori statunitensi è spesso un obiettivo chiave. Una strategia che molte aziende adottano per raggiungere questo obiettivo è l’operazione conosciuta come “US Flip” o “Delaware Flip“. Questa operazione, che coinvolge la creazione di una nuova società negli Stati Uniti e il “capovolgimento” della struttura societaria, può offrire una serie di vantaggi. Tuttavia, è anche un processo complesso che richiede una pianificazione attenta.

In questo articolo, esploreremo cosa comporta un’operazione di “flip”, perché una società potrebbe considerarla, e le importanti considerazioni che devono essere prese in considerazione.

Indice degli argomenti

Il cd. US Flip (o Delaware Flip)

Con il mercato dei capitali più florido al mondo ed un ecosistema tecnologico tra i più avanzati, gli Stati Uniti rappresentano da sempre meta ambita per le più promittenti ed ambiziose start-up di tutto il globo. Ma per raccogliere capitali da investitori americani, sono tanti i fattori che entrano in gioco; tra questi, la struttura societaria dell’entità oggetto di investimento.

Gli investitori americani, sia quelli istituzionali che angel, sono restii ad investire in società di diritto straniero. A molti fondi di investimento americani è statutariamente impedito di investire in società costituite al di fuori degli Stati Uniti, o addirittura al di fuori dello Stato del Delaware. Per questo, molto spesso il cd. “US Flip” diviene un’espressa conditio sine qua non dell’investimento.

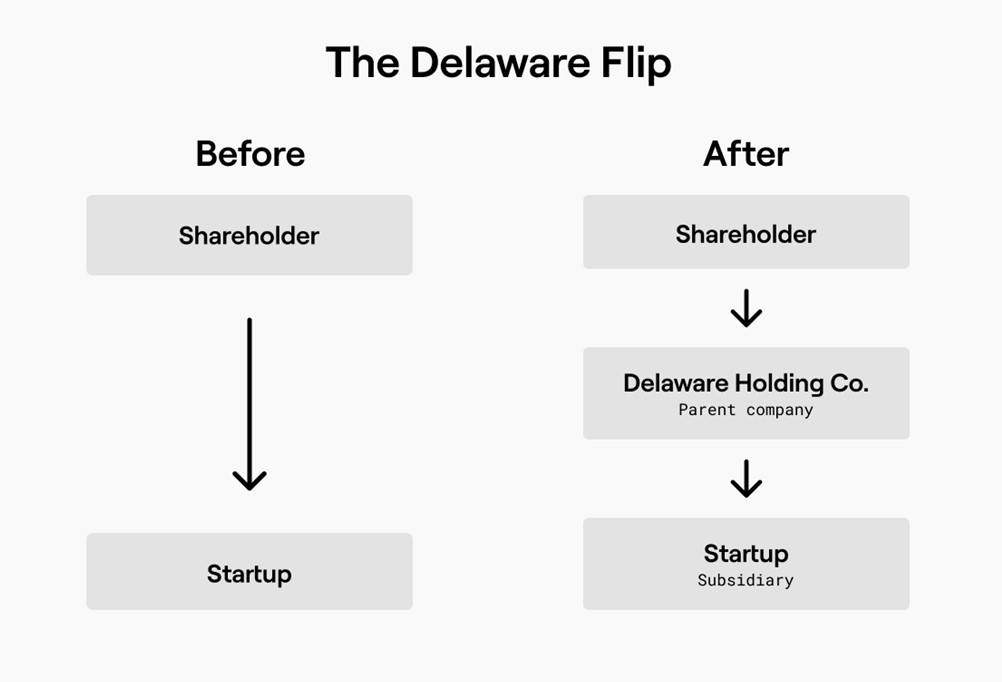

Il cd. US Flip (o “Delaware Flip”) è un’operazione di ristrutturazione societaria che consente di ribaltare (appunto, flip) la compagine societaria della società straniera (i.e., non-US) in modo che quest’ultima diventi la subsidiary di (ossia, la società figlia interamente posseduta da) una holding di diritto americano.

Il grafico in Tavola 1 mostra l’impatto sulla struttura societaria.

I vantaggi del Delaware Flip per le start-up europee

Sono tre le principali ragioni per cui le start-up europee decidono di realizzare l’operazione nota come US Flip o Delaware Flip. Si tratta delle seguenti:

- Accesso al capitale;

- Maggiori opportunità di exit;

- Minore burocrazia ed ambiente favorevole.

Accesso al capitale

Gli Stati Uniti rappresentano di gran lunga il più grande mercato al mondo per il venture capital. La maggior parte dei fondi di venture capital e degli investitori angel americani investono solo in società costituite negli Stati Uniti. Inoltre, di solito target di investimento sono solo società costituite nello stato del Delaware ed aventi la forma della corporation. Le ragioni di questa netta preferenza per le Delaware corporations sono connesse alla maggiore familiarità che gli investitori americani hanno con le società del Delaware che semplifica certamente le attività di due diligence legale e finanziaria, alla tendenza tipicamente statunitense a standardizzare processi e strumenti contrattuali in un’ottica di semplificazione ed efficienza, oltre che ad implicazioni fiscali che rendono più oneroso l’investimento in entità estere.

Il più grande svantaggio del cercare di raccogliere fondi in Europa è che la maggior parte dei paesi europei, al di fuori di hub tecnologici come Londra, non hanno mercati maturi di capitale di rischio. Nella maggior parte dei mercati europei è possibile accedere a capitali nella fase early stage (pre-seed e seed), ma mancano i fondi disposti a investire in series A rounds o a fornire growth stage capital.

Maggiori dimensioni dei fondi USA

Ad esempio il Portogallo, nonostante un numero spropositato di start-up unicorni per un paese così piccolo, ha visto la nascita del suo primo fondo di serie A solo nel 2021. Le startup portoghesi di successo come Outsystems e Unbabel hanno trasferito le loro aziende all’estero, di solito negli Stati Uniti, al fine di accedere ai capitali necessari in fase di crescita. Londra è forse l’unica città del continente europeo con un ecosistema di venture capital maturo e sviluppato, e, nonostante ciò, molte aziende britanniche scelgono ancora di costituirsi negli Stati Uniti come Delaware corporation.

Le ragioni sono da ricercare nelle maggiori dimensioni dei fondi statunitensi rispetto a quelli europei. Mediamente il mercato statunitense del venture capital è cinque volte maggiore di quello europeo sia in termini di dimensioni degli investimenti sia in termini di quotazioni in borsa e prezzi di acquisto delle start-up di successo. La dimensione del settore del venture capital influenza il comportamento dei fondi: i fondi più piccoli hanno l’esigenza di investire meno per round di finanziamento al fine di avere ancora liquidità per diversificare investendo in altre imprese e difficilmente investono in start-up late-stage dove c’è bisogno di un’alta disponibilità di capitali. I fondi più grandi, invece, avendo più liquidità, possono investire molto senza compromettere le esigenze di diversificazione del portafoglio.

Maggiori opportunità di exit

Gli Stati Uniti offrono sicuramente maggiori opportunità di exit, sia attraverso la vendita della società che attraverso la quotazione in borsa.

Le pratiche di investimento dei fondi statunitensi – differenti, come innanzi accennato, da quelle dei fondi europei – ha un impatto significativo sulla crescita delle start-up e, al contempo, sulla probabilità e sul valore atteso della futura exit. Le start-up finanziate da fondi americani, avendo più finanziamenti da utilizzare, riescono a scalare il business più velocemente e ad arrivare con maggior probabilità ad una exit di valore atteso maggiore rispetto alle exit delle start-up finanziate da soli fondi europei.

Inoltre, è più facile che una start-up tecnologica strutturata come Delaware corporation sia acquisita in quanto la maggior parte dei suoi potenziali acquirenti sono società tecnologiche con sede negli Stati Uniti. Anche la quotazione in borsa negli Stati Uniti può risultare più semplice: si pensi, ad esempio, a meccanismi alternativi come la Spac che permette di quotarsi potendo contare su una procedura semplificata rispetto a un’IPO tradizionale. In altre parole, l’assenza di una holding americana può limitare drasticamente le opzioni di exit.

Minore burocrazia ed ambiente di business favorevole

L’economia americana è da sempre favorevole alle imprese: elimina le inutili burocrazie ed incentiva la creazione di nuove società attraverso norme fiscali (come l’esenzione QSBS, per cui i fondatori, a determinate condizioni, possono potenzialmente beneficiare di una esenzione fiscale fino a 10 milioni di dollari quando vendono la loro azienda). Al contrario, molti paesi europei hanno aliquote fiscali estremamente elevate sulle plusvalenze e i fondatori europei devono affrontare una miriade di problemi burocratici e fiscali anche solo per vendere beni digitali come il software.

Come si realizza un Delaware Flip

Consapevoli dei vantaggi derivanti dall’avere una società di diritto americano, sempre più founders decidono di costituire fin dall’inizio la propria start-up negli Stati Uniti. Nella gran parte dei casi, tuttavia, questo non accade: le start-up prendono vita e forma nei Paesi di origine dei fondatori, dove iniziano a raccogliere capitali early-stage, per poi provare ad accedere al mercato dei capitali americano in fase più avanzata. A quel punto, il Delaware Flip diviene spesso la strada obbligata per il successo.

Il percorso da percorrere per realizzare il Flip non è uguale per tutti, e la sua maggiore o minore complessità varia in base ad una serie di fattori. Fondamentale è affidarsi a professionisti esperti del settore e in grado di navigare gli aspetti legali e fiscali di entrambi le giurisdizioni coinvolte, quella americana e quella di origine.

Passaggi dell’operazione

Nella sua configurazione più semplice, il Delaware flip si articola nei seguenti passaggi:

- La società non statunitense (“HomeCo“), sia con sede in Europa o altrove, crea una Delaware corporation (“USAcorp“);

- I soci di HomeCo conferiscono in USAcorp le partecipazioni sociali che possiedono in HomeCo ottenendo in cambio le azioni di USAcorp, di cui diventano azionisti;

- HomeCo diventa una controllata al 100% di USAcorp e, pertanto, USAcorp diventa la capogruppo di HomeCo.

In alternativa, HomeCo può conferire la sua azienda a USAcorp in cambio di azioni. In tal caso, i soci di HomeCo diventano azionisti indiretti in USAcorp attraverso la propria partecipazione in HomeCo. Segue, poi, una fusione tra HomeCo e USAcorp in virtù della quale resta in vita la sola USAcorp. Questo tipo di operazione, tuttavia, spesso innesca un evento imponibile per HomeCo. In un altro scenario HomeCo può concedere in licenza a USAcorp i propri diritti di proprietà intellettuale e il suo know-how, ricevendo in cambio azioni di USAcorp.

Le strutture ipotizzabili per la realizzazione dell’operazione sono varie, e la creatività dei professionisti coinvolti nell’operazione può fare un’enorme differenza. Tra i fattori da considerare vi sono: la maggiore o minore complessità della compagine sociale della società di partenza, l’esigenza di mantenere benefici fiscali acquisiti dai soci investitori, la necessità di ridurre il più possibile l’impatto fiscale dell’operazione, oltre alle eventuali specifiche richieste di fondi di investimento americani (con riferimento, ad esempio, ai diritti di proprietà intellettuale).

Tavola 1 – Delaware Flip: impatto sulla struttura societaria

Quando realizzare un Flip

Il Delaware Flip rappresenta un’operazione diffusa tra le start-up di tutto il mondo interessate ad accedere al mercato dei capitali americano. I benefici sono evidenti; tuttavia, è un’operazione che va valutata molto attentamente.

Come detto, la sua realizzazione può risultare tanto più complessa quanto più complicata è la struttura del capitale sociale. Per questo è generalmente consigliabile non aspettare troppo per compiere il Flip. D’altra parte, tuttavia, il flip è un’operazione difficilmente reversibile per cui bisogna essere sicuri che il mercato americano sia davvero il mercato di riferimento. Talvolta è consigliabile attendere che sia un fondo americano di investimento a farne espressamente richiesta.

Ulteriore aspetto da tenere in considerazione è la posizione dei soci, i quali qualora rimangano residenti in uno Stato fuori dagli USA, come ad esempio l’Italia, devono prestare attenzione al rispetto delle normative antielusive connesse alla costituzione di società estere (vedi fattispecie come l’esterovestizione o la normativa sulle controlled foreign companies).

Gli aspetti fiscali dell’operazione

La disciplina fiscale che impatta su questo tipo di operazione di riorganizzazione non può che prendere in considerazione il regime dell’exit tax previsto dall’art. 166 del TUIR. Secondo questa disposizione è imponibile in Italia la plusvalenza pari alla differenza tra il valore di mercato complessivo ed il corrispondente costo fiscalmente riconosciuto delle attività e passività del soggetto che trasferisce la residenza all’estero o viene incorporato da una società residente all’estero. Questo, qualora tali attività e passività non siano preventivamente fatte confluire in una stabile organizzazione situata nel territorio dello Stato.

Tassazione societaria negli USA

Negli Stati Uniti, l’imposizione fiscale sulle società, nota come Corporate Income Tax (CIT), si applica su tre livelli: federale, statale e, in alcuni casi, locale.

A livello federale, l’aliquota CIT è fissata al 21%. Tuttavia, ogni Stato può stabilire una propria imposizione fiscale, con aliquote che variano da zero (come in Nevada, Ohio, Texas e Washington) fino a un massimo dell’11,5% (in New Jersey). Oltre alle imposte statali, alcuni enti locali prevedono ulteriori tassazioni. Ad esempio, New York City applica una Business Corporation Tax pari all’8,5% del reddito imponibile, che si somma sia all’imposta federale che a quella statale.

Un aspetto rilevante del sistema fiscale statunitense è il meccanismo di apportionment, ovvero la ripartizione dell’imposizione fiscale tra gli Stati in cui una società opera. Questa suddivisione si basa su fattori economici, come il volume d’affari, il costo del personale e la presenza di sedi operative in ciascuno Stato.

Di conseguenza, una società può essere costituita in un Stato fiscalmente vantaggioso, come il Delaware, ma se esercita la propria attività in più Stati, sarà soggetta non solo alla Corporate Income Tax federale del 21%, ma anche alle imposte statali e locali, calcolate in base alla percentuale di business generato in ciascuno di essi.

Consulenza online

Le operazioni di “US Flip” o “Delaware Flip” rappresentano una strategia significativa per le startup che mirano a espandersi negli Stati Uniti o a attrarre investitori statunitensi. Queste operazioni, se gestite correttamente, possono aprire nuove opportunità di crescita e sviluppo. Tuttavia, è fondamentale ricordare che si tratta di processi complessi che comportano importanti implicazioni legali e fiscali.

Prima di intraprendere un’operazione di “flip”, è essenziale ottenere una consulenza esperta. Un professionista del diritto societario e della fiscalità può fornire una guida preziosa, aiutando la vostra azienda a navigare attraverso le sfide legali e fiscali e a sfruttare al meglio le opportunità offerte da queste operazioni.

Se la tua azienda sta considerando un’operazione di “US Flip” o “Delaware Flip”, ti invitiamo a contattare i nostri esperti attraverso il nostro sito web. Il nostro team di professionisti è pronto ad assistervi, fornendo consulenza personalizzata e strategie su misura per le vostre esigenze specifiche. Affidarsi ad un team esperto di professionisti risulterà fondamentale anche a comprendere le tempistiche associate alla realizzazione del Flip; tempistiche che possono variare anche notevolmente a seconda di come lo stesso sia strutturato.