Guida strategica 2026 alla tutela degli immobili: confronto pratico tra Fondo Patrimoniale, Società Semplice, Holding e Trust. Scopri come la scissione e il conferimento possono blindare il tuo patrimonio dai rischi aziendali e dagli obblighi del nuovo Codice della Crisi.

L’attività imprenditoriale porta con sé un rischio intrinseco: l’incertezza del risultato economico. Tuttavia, quando questo rischio minaccia la sicurezza abitativa della famiglia o l’integrità dei beni immobili accumulati nel tempo, il problema esce dalla sfera economica ed entra in quella della sopravvivenza patrimoniale.

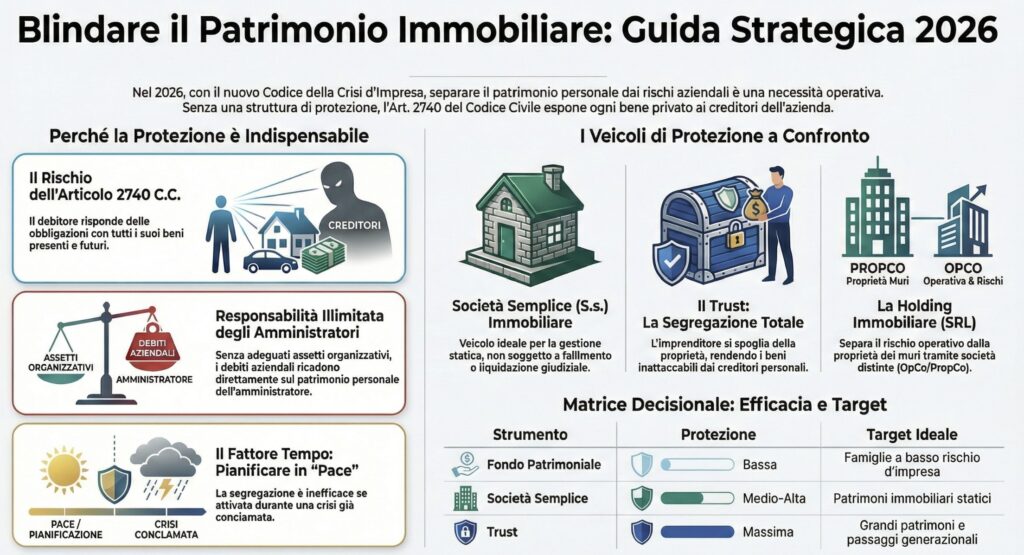

Nel 2026, con la piena operatività del Codice della Crisi d’Impresa, la separazione tra patrimonio personale e rischio aziendale non è più solo una scelta prudenziale, ma una componente necessaria degli “adeguati assetti” che ogni imprenditore deve pianificare.

Cos’è la separazione patrimoniale? La separazione patrimoniale è l’insieme delle strategie giuridiche volte a creare uno “scudo” tra i beni personali dell’imprenditore (immobili, investimenti) e i debiti contratti nell’esercizio dell’attività d’impresa. L’obiettivo è impedire che i creditori aziendali possano aggredire il patrimonio privato in caso di insolvenza, derogando legittimamente al principio della responsabilità patrimoniale illimitata sancito dall’art. 2740 del Codice Civile.

Indice degli argomenti

- Perché la separazione patrimoniale è un imperativo nel 2026

- Gli strumenti giuridici di segregazione: analisi comparativa

- Strategie operative: immobile già posseduto o nuovo acquisto?

- Tabella di sintesi: quale strumento scegliere?

- Aspetti operativi

- Consulenza fiscale online: protezione patrimoniale

- Domande frequenti

- Riferimenti normativi

Perché la separazione patrimoniale è un imperativo nel 2026

Il punto di partenza è sempre l’articolo 2740 del Codice Civile: “Il debitore risponde dell’adempimento delle obbligazioni con tutti i suoi beni presenti e futuri”. Senza una struttura giuridica di segregazione, il patrimonio dell’imprenditore è un tutt’uno indistinto. Se l’azienda fallisce o accumula debiti (con Fisco, fornitori o banche), l’ufficiale giudiziario non farà distinzione tra i capannoni aziendali e la casa al mare ereditata dai genitori.

L’impatto del Codice della Crisi sugli amministratori

Oggi la situazione è più delicata per gli amministratori di SRL o SPA. Il nuovo articolo 2086 c.c., modificato dal Codice della Crisi, impone l’obbligo di istituire assetti organizzativi, amministrativi e contabili adeguati. Cosa significa in pratica? Che se l’azienda va in crisi e si dimostra che l’amministratore non ha predisposto questi assetti, egli può essere chiamato a rispondere dei debiti sociali con il proprio patrimonio personale (azione di responsabilità), vanificando di fatto lo schermo della responsabilità limitata della società di capitali.

Gli strumenti giuridici di segregazione: analisi comparativa

Non esiste “l’arma definitiva“, ma esiste lo strumento giusto per la specifica situazione. Analizziamo le quattro opzioni principali ordinate per livello di complessità ed efficacia segregativa.

Il fondo patrimoniale: limiti e criticità attuali

Il fondo patrimoniale (art. 167 c.c.) è stato per decenni la soluzione classica per vincolare beni immobili ai bisogni della famiglia. Tuttavia, la sua efficacia si è drasticamente ridotta negli ultimi anni.

- Il problema: La Giurisprudenza (Cassazione) ha ampliato a dismisura il concetto di “debiti contratti per i bisogni della famiglia“, includendovi spesso anche i debiti d’impresa se strumentali al mantenimento della famiglia stessa.

- Art. 2929-bis c.c.: Questa norma permette ai creditori muniti di titolo esecutivo di pignorare l’immobile in fondo patrimoniale senza dover prima ottenere la revocatoria, se agiscono entro un anno dalla costituzione del vincolo.

Verdetto: Utile solo come “primo livello” di protezione per famiglie non esposte a forti rischi d’impresa, ma sconsigliato come unico scudo per imprenditori attivi.

La società semplice (s.s.) immobiliare

La società semplice è oggi uno dei veicoli più efficienti per la gestione del patrimonio immobiliare “statico” (godimento o locazione, non compravendita speculativa).

Vantaggi della società semplice immobiliare: La società semplice è l’unico tipo societario non commerciale. I suoi vantaggi principali per la tutela patrimoniale sono: l’insoggettabilità al fallimento (o liquidazione giudiziale), la non applicabilità della normativa sulle società di comodo, e la possibilità di schermare la titolarità dei beni (i creditori particolari del socio possono aggredire gli utili, ma difficilmente i beni sociali).

Attenzione: Richiede che l’attività si limiti al mero godimento. Se si fa trading immobiliare, si riqualifica come società commerciale irregolare.

La holding immobiliare (SRL)

La Holding è una società (solitamente SRL) che detiene partecipazioni nelle società operative e, parallelamente, la proprietà degli immobili (spesso affittati alla operativa). Si parla, in questo caso di holding immobiliare.

- Vantaggio: Separa il rischio operativo (in capo alla società “figlia”) dalla proprietà dei muri (in capo alla “madre” o “sorella”). Se la società operativa fallisce, gli immobili nella Holding sono tecnicamente salvi, a meno che non siano state rilasciate garanzie incrociate.

- Contro: Costi di gestione tipici di una SRL (contabilità ordinaria, bilancio, deposito CCIAA).

L’insidia della holding unipersonale (socio unico): Se decidi di costituire una holding SRL a socio unico (o se rimani l’unico socio nel tempo), fai estrema attenzione. La responsabilità limitata decade, e rispondi illimitatamente con il tuo patrimonio personale, se non rispetti due condizioni tassative (art. 2462 c.c.):

- Versare l’intero capitale sociale (100%) al momento della costituzione o dell’aumento.

- Effettuare la corretta pubblicità al Registro Imprese dichiarando l’unipersonalità. Basta dimenticare uno di questi passaggi per vanificare l’intera struttura di protezione.

Il trust: la segregazione perfetta

Il Trust è lo strumento più avanzato. L’imprenditore (Disponente) si spoglia della proprietà dei beni trasferendoli al Trustee, affinché li gestisca nell’interesse dei Beneficiari (es. i figli).

- Segregazione: I beni in trust non sono più dell’imprenditore, né del Trustee. Sono in un “limbo” giuridico inattaccabile dai creditori personali del disponente (trascorso il periodo di revocatoria di 5 anni).

- Criticità: Richiede un effettivo spossessamento. Se l’imprenditore continua a gestire tutto come prima (“Trust autodichiarato” o fittizio), il Trust è nullo (“sham trust“).

Strategie operative: immobile già posseduto o nuovo acquisto?

Scegliere il veicolo giuridico è solo metà dell’opera. L’altra metà è capire come trasferire l’immobile nel veicolo senza svenarsi fiscalmente. La strategia cambia radicalmente a seconda che l’immobile sia già nel tuo patrimonio personale o debba ancora essere acquistato.

Scenario A: immobili già nel patrimonio (il problema del “costo di ingresso“)

Se possiedi già l’immobile come persona fisica, trasferirlo in una società (holding o s.s.) comporta un passaggio di proprietà. Questo è spesso il doloroso scoglio che ferma molti imprenditori.

Hai due strade principali:

- La cessione (vendita): Vendi l’immobile alla tua nuova società.

- Pro: La società ha un debito verso di te (puoi prelevare liquidità dalla società in futuro esentasse come rimborso finanziamento soci).

- Contro: La società deve pagare l’imposta di registro (solitamente il 9% sul valore di mercato, non catastale, poiché il “prezzo-valore” non si applica agli acquisti societari). Inoltre, se possiedi l’immobile da meno di 5 anni, generi una plusvalenza tassabile in capo a te stesso.

- Il conferimento: Apporti l’immobile come capitale sociale.

- Pro: Aumenti la capitalizzazione della società (utile per il rating bancario).

- Contro: Serve una perizia giurata di stima (costo extra) e le imposte di registro restano dovute (salvo casi particolari di conferimenti d’azienda, raramente applicabili al solo immobile).

Esempio di calcolo: quanto costa proteggere una seconda casa?

Immaginiamo che Mario (imprenditore) voglia trasferire una seconda casa del valore di € 200.000 in una nuova SRL Immobiliare per proteggerla.

- Imposta di registro (9%): € 18.000

- Imposte Ipotecarie e Catastali (€ 50 + € 50): € 100

- Notaio e Costi di costituzione: ~ € 2.500

- TOTALE COSTO A FONDO PERDUTO: ~ € 20.600

Spendere oltre il 10% del valore del bene solo per “spostarlo” è spesso antieconomico. In questi casi, il trust potrebbe essere più efficiente se si riesce ad applicare la tassazione “in misura fissa” al momento dell’apporto (secondo i recenti orientamenti della Cassazione e Circolare AdE n. 34/E/2022), rinviando la tassazione proporzionale al momento dell’uscita dei beni verso i beneficiari.

Scenario B: immobili da acquistare (la “via maestra“)

Se devi ancora comprare l’immobile, la situazione è ideale. Acquistando direttamente tramite la NewCo (SRL o s.s.):

- Eviti il doppio passaggio di proprietà (e la doppia imposta).

- Se è un immobile strumentale (ufficio/capannone), l’SRL può dedurre i costi e detrarre l’IVA (attenzione all’indetraibilità se è abitativo).

- La provvista per l’acquisto può essere fornita da te come “Finanziamento soci“, che ti verrà restituito quando la società genererà utili (affitti), senza tassazione.

Scenario C: la scissione societaria (opzione per SRL operative)

Se l’immobile è di proprietà della società operativa (es. il capannone è nell’attivo della SRL che produce), la vendita o il conferimento potrebbero generare plusvalenze tassabili enormi. La soluzione maestra è la scissione parziale proporzionale.

- Come funziona: La società operativa (Scissa) trasferisce solo il ramo immobiliare a una nuova società (Beneficiaria/NewCo), rimanendo operativa con il core business. I soci restano gli stessi, con le stesse quote, ma ora possiedono due società distinte: una “OpCo” (rischio) e una “PropCo” (cassaforte).

- Il vantaggio fiscale: La scissione avviene in neutralità fiscale (art. 173 TUIR). Non emergono plusvalenze tassabili sui beni trasferiti, a patto che i valori contabili siano mantenuti.

- Attenzione ai creditori: La scissione non ha effetto immediato liberatorio. I creditori anteriori alla scissione possono fare opposizione entro 60 giorni. Inoltre, per i debiti pregressi, rimane una responsabilità solidale (nei limiti del patrimonio netto trasferito) tra le due società. È una manovra da fare quando l’azienda è in bonis (sana).

L’estromissione agevolata per ditte individuali

Se sei un imprenditore individuale e hai l’immobile inserito tra i beni dell’impresa, portarlo nella sfera privata (autoconsumo) costa caro in termini di plusvalenze. Tuttavia, periodicamente le Leggi di Bilancio (da verificare per l’anno corrente) riaprono i termini per l’estromissione agevolata. Questa misura permette di estromettere l’immobile pagando un’imposta sostitutiva ridotta (solitamente l’8%) invece della tassazione ordinaria IRPEF. Consiglio: Se hai una ditta individuale, monitora sempre questa opportunità prima di fare qualsiasi operazione di trasferimento.

Tabella di sintesi: quale strumento scegliere?

Ecco una matrice decisionale rapida per orientarsi tra costi e benefici.

| Caratteristica | Fondo Patrimoniale | Società Semplice (S.s.) | Holding (SRL) | Trust |

| Livello protezione | Basso (Vulnerabile art. 2929-bis) | Medio-Alto (No fallimento, creditori aggrediscono utili) | Alto (Se ben gestita e senza garanzie) | Massimo (Segregazione totale) |

| Costo costituzione | Basso (< 2.000 €) | Medio (~ 2.500 €) | Medio (~ 2.500 – 3.000 €) | Alto (> 5.000 € + Trustee) |

| Costo mantenimento | Nullo | Basso (No bilancio, contabilità semplice) | Alto (Bilancio, CCIAA, libri sociali) | Variabile (Compenso Trustee) |

| Flessibilità | Scarsa (Vincoli rigidi) | Alta (Statuto sartoriale) | Alta (Pianificazione successoria) | Massima (Programma gestorio) |

| Target ideale | Famiglie senza rischio impresa | Patrimoni immobiliari “statici” | Gruppi aziendali e patrimoni dinamici | Grandi patrimoni / Passaggi generazionali complessi |

Aspetti operativi

Nei miei anni di consulenza fiscale, ho visto troppe strutture giuridiche perfette sulla carta crollare miseramente alla prova dei fatti. Ecco i due errori che devi evitare a tutti i costi.

La trappola della fideiussione personale

Questo è il classico “autogol”. Costituisci una SRL immobiliare per proteggere i muri, separandoli dalla SRL operativa che fa il lavoro rischioso. Perfetto. Poi, la SRL operativa chiede un fido in banca. La banca chiede garanzie. Tu, amministratore, firmi una fideiussione personale. Risultato: Hai appena bucato lo schermo societario. Se la operativa salta, la banca usa la tua fideiussione per aggredire le tue quote della SRL immobiliare (o pignorare direttamente i beni se la struttura non è blindata). Strategia: Le banche chiedono garanzie, è normale. Ma cerca di limitare la fideiussione a un importo massimo (non “omnibus”) o offri garanzie alternative (es. pegno su titoli) che non coinvolgano l’immobile.

La “commistione” e la società di comodo

Se intesti la casa al mare alla SRL ma:

- Non paghi un canone di affitto di mercato alla società;

- La usi gratuitamente per le vacanze;

- Paghi la spesa del supermercato con la carta aziendale; stai commettendo un reato fiscale e civile. In caso di accertamento o fallimento, il giudice parlerà di “schermo societario fittizio“. La società verrà considerata inesistente e i beni torneranno aggredibili. Regola aurea: La separazione deve essere sostanziale, non solo formale. I flussi di denaro devono rispettare le regole di mercato.

Consulenza fiscale online: protezione patrimoniale

La separazione del patrimonio immobiliare dal rischio d’impresa è come l’assicurazione sulla vita: non si può stipulare quando la casa sta già bruciando. Tutti gli strumenti analizzati (Fondo, S.s., Holding, Trust) perdono efficacia se attivati durante una crisi già conclamata (rischio di revocatoria fallimentare o ordinaria). La pianificazione patrimoniale va fatta “in tempo di pace”, quando l’azienda è sana e non ci sono debiti scaduti. Solo così la segregazione è inattaccabile.

Come abbiamo visto, non esiste una ricetta valida per tutti: la scelta tra Holding, Società Semplice o Trust dipende dai tuoi obiettivi, dalla composizione del tuo patrimonio e dai costi fiscali di ingresso. Sbagliare strumento o tempistiche può costare caro in termini di imposte e revocatorie.

Non lasciare il tuo patrimonio esposto al caso. Prenota ora la tua consulenza fiscale personalizzata. Analizzeremo la tua situazione specifica per costruire la struttura di segregazione più solida ed efficiente per la tua impresa e la tua famiglia.

Domande frequenti

Tecnicamente sì, ma è costoso. Come visto nell’esempio di calcolo, la società dovrà pagare l’imposta di registro al 9% sul valore di mercato (non catastale). Inoltre, l’operazione deve avvenire a prezzo di mercato per evitare contestazioni di elusione fiscale. Spesso il conferimento o la scissione (se l’immobile è già in altra società) sono strade più percorribili, ma vanno valutate caso per caso.

Non è inutile, ma è “debole”. È ancora valido come protezione minima per famiglie a bassissimo rischio (es. dipendenti pubblici o pensionati) contro creditori estranei ai bisogni familiari. Per un imprenditore o un professionista esposto al rischio di cause civili o debiti tributari, affidarsi solo al Fondo nel 2026 è una scommessa troppo rischiosa a causa dell’art. 2929-bis c.c.

La Holding è una società (SRL), quindi ha costi fissi annuali di gestione (bilancio, commercialista, depositi, tasse annuali) che oscillano tra i 3.000€ e i 5.000€ minimo. Il Trust, una volta istituito, ha costi di gestione più variabili legati al compenso del Trustee (chi gestisce i beni) e alla complessità della gestione. Se il Trustee è un professionista, il costo può essere simile o superiore alla Holding; se è una struttura familiare semplice, potrebbe costare meno, ma richiede estrema attenzione formale.

Riferimenti normativi

- Codice Civile: Art. 2740 (Responsabilità patrimoniale), Art. 167 (Fondo patrimoniale), Art. 2929-bis (Espropriazione beni vincolati), Art. 2086 (Obbligo assetti organizzativi).

- Codice della Crisi d’Impresa e dell’Insolvenza (D.Lgs. 14/2019): Normativa sugli adeguati assetti e responsabilità degli amministratori.

- Giurisprudenza Cassazione:

- Cass. Civ. n. 1588/2016 (Onere della prova fondo patrimoniale).

- Cass. Civ. n. 3738/2015 (Aggredibilità fondo per debiti fiscali).

- Prassi Agenzia delle Entrate: Circolare n. 34/E/2022 (Tassazione Trust in misura fissa).